Налоговый вычет через Госуслуги: когда, куда и сколько

Оформить налоговый вычет на лечение, образование или, скажем, при покупке квартиры можно по двум стандартным путям – через работодателя или налоговую службу. Оформляя у работодателя, вы просто не будете платить НДФЛ в пределах суммы вычета. С ФНС все интереснее – по результатам года можно вернуть уплаченный в бюджет НДФЛ единой суммой. Причем в 2022 году можно подать декларацию и вернуть налог за 2019, 2018 и даже 2017 годы, если сумма вычета это позволяет.

Обратиться в ИФНС можно лично или электронно. Мы выбираем самый простой путь: рассказываем, как получить налоговый вычет через Госуслуги. Но обо всем по порядку.

Что это за фрукт?

Налоговый вычет – это разновидность налоговой льготы – сумма, на которую можно уменьшить размер налогооблагаемого дохода. Кому она предоставляется? Есть перечень стандартных условий. Вычет может оформить только:

- Налогоплательщик-резидент РФ, проживающий в России не менее 183 дней в году.

- Плательщик НДФЛ – он должен получать доход, с которого уплачивается НДФЛ. Например, для ИП на УСН, юрлиц или граждан, получающих зарплату в конвертах, вычет не предусмотрен.

- Гражданин, которому предоставлено право на льготу. Оснований для получения множество. Например, при покупке или продаже жилья можно получить имущественный налоговый вычет на квартиру, при расходах на лечение или образование – социальный вычет, при открытии инвестиционного счета – инвестиционный вычет и т.д.

- Гражданин, который сохранил документы, подтверждающие право на вычет. Договор купли-продажи, договор о предоставлении медицинских услуг, контракт с ВУЗом и другие.

Еще для каждого вида вычета есть свои правила. Например, у имущественного вычета остаток переносится на следующие годы, для инвестиционного вычета нельзя закрывать счет в течение трех лет, страхование жизни должно быть оформлено минимум на пять лет, а для вычета на лечение нужна специальная справка.

Отличается и сумма у каждого вычета – на образование она составляет всего 50 тысяч рублей (ст. 219 НК), а при продаже квартиры – 1 млн рублей (ст. 220 НК). Учтите, это не сумма к возврату, а та сумма, которая уменьшает доход. При покупке жилья без ипотеки, налоговый вычет составит максимум 13% от 2 млн рублей — 260 тысяч. Если квартира стоит меньше 2 млн, сумма налога к возврату составит 13% от фактических расходов.

В стандартных случаях сумму вычитают из вашей начисленной зарплаты, выплачивая ее без удержания суммы НДФЛ или его части. Но если налог уже был удержан из зарплаты, при наличии права на вычет он будет считаться излишне уплаченным. Его государство готово вернуть. Для этого нужно заявить свое право на вычет, подав декларацию.

Когда нужно подать декларацию для вычета?

Заявить свое право на любой из вычетов можно только по окончании календарного года, в котором на него возникло право. Ну, например: вы купили квартиру в 2019 году, значит декларацию нужно подавать в 2022-м. Также в 2022-м можно подать декларацию за 3 предшествующих года – с 2017 по 2019. Декларация подается по форме 3-НДФЛ, утвержденной ФНС. Иных форм для получения вычета не предусмотрено.

Стандартная крайняя дата подачи 3-НДФЛ – 30 апреля года, следующего за годом, в котором возникло право на вычет (п. 1 ст. 229 НК). Но 30 апреля – крайний срок лишь для тех, кто отчитывается о доходах , например, от сдачи квартиры в аренду или продажи имущества раньше минимального срока владения. Если в 2019 году вы получали только зарплату, и при этом потратились на лечение зубов, обучение в автошколе или покупку гаража – декларацию можно подать и позже 30 апреля, главное – чтобы в течение 3 лет (п. 7 ст. 78 НК).

Как подать декларацию в ИФНС?

Вообще заполнить и подать декларацию можно множеством способов. Здесь и личный кабинет налогоплательщика на сайте ФНС, и специальные программы «Декларация» и «Налогоплательщик ЮЛ», и личное обращение в ИФНС. Но портал Госуслуг позволяет заполнить декларацию и оформить налоговый вычет онлайн, без загрузки программного обеспечения и иных лишних телодвижений. Потому наш выбор предопределен.

Единственное препятствие – необходимость в регистрации. Вам потребуется ввести анкетные данные, контактный телефон и e-mail. Этого достаточно для первичной регистрации и подачи налоговой отчетности. Для использования иных возможностей сервиса придется подтвердить учетную запись. Сделать это можно через интернет-банкинг (Сбербанк, Почта-банк, Тинькофф) или лично посетив центр обслуживания.

Налоговый вычет через госуслуги: пошаговая инструкция

Итак, регистрация и авторизация завершена. Что делать дальше? Рекомендуем придерживаться такого порядка.

Шаг 1. Получаем у работодателя справку 2-НДФЛ

Без нее декларацию не подать. Это справка о размере полученного дохода и уплаченного с него НДФЛ с помесячной разбивкой. Выдается по заявлению в течение нескольких дней, это не проблема. Ее также можно выгрузить из личного кабинета налогоплательщика на сайте ФНС. Справки за предыдущий год появляются в личном кабинете примерно в апреле следующего года или позже, когда работодатели сдают отчеты.

Параллельно подготовьте необходимые документы, подтверждающие право на вычет. Договора, чеки, справки – все, что может потребоваться. Сделайте их фотографии или скан-копии, их нужно будет загрузить вместе с декларацией.

Шаг 2. Находим нужную услугу

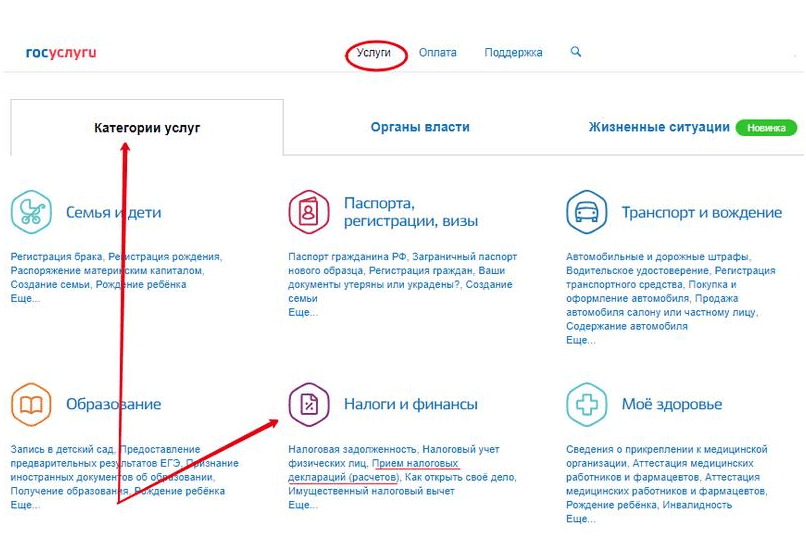

Для этого переходим на сайт Госуслуги и во вкладке «Услуги» выбираем «Налоги и финансы», а там «Прием налоговых деклараций (отчетов)».

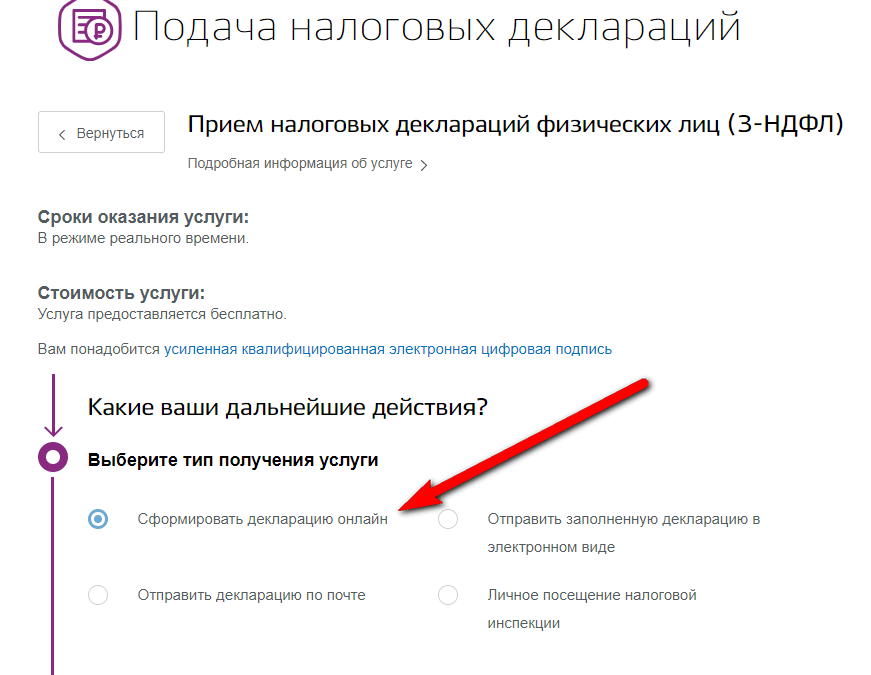

Там выбираем «Прием налоговых деклараций физических лиц (3-НДФЛ)» – услуга предоставляется в электронной форме. Откроется окно, в котором нужно выбрать тип получения услуги. Нам нужен тот, который позволяет заполнить декларацию онлайн. Затем жмем кнопку «Получить услугу»

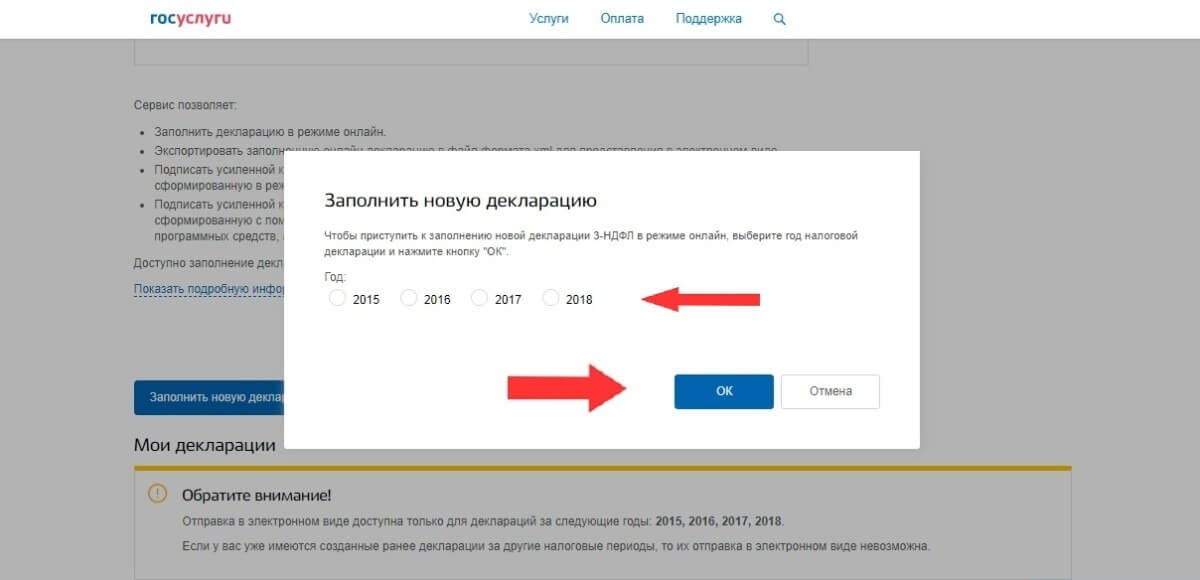

Нужно выбрать режим «Заполнить новую декларацию» и выбрать годы, за которые будут оформлена отчетность.

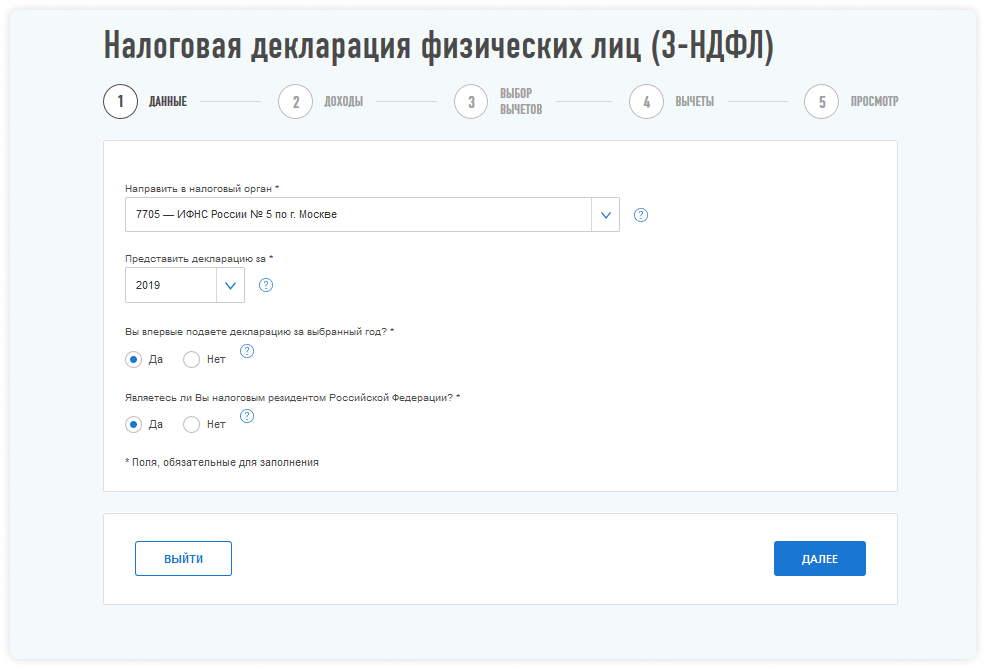

Шаг 3. Заполняем форму

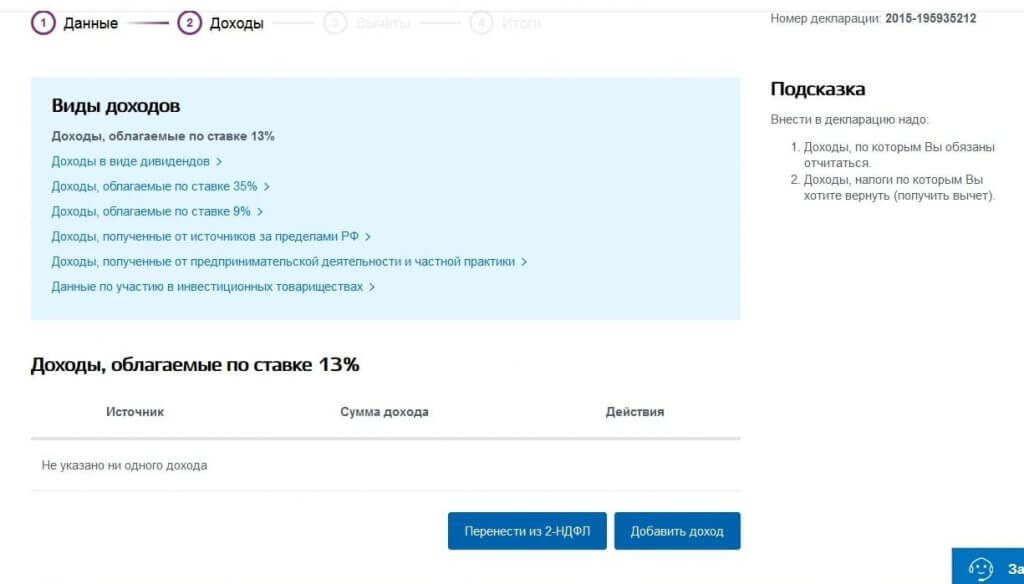

Сведения из профиля, которые вы внесли в личном кабинете, автоматически загрузятся из системы идентификации. Это ускорит сам процесс заполнения и поможет избежать ошибок. Останется заполнить только сведения о доходах и вычетах. Нажимает кнопку «Далее», попадаем на вкладку «Доходы».

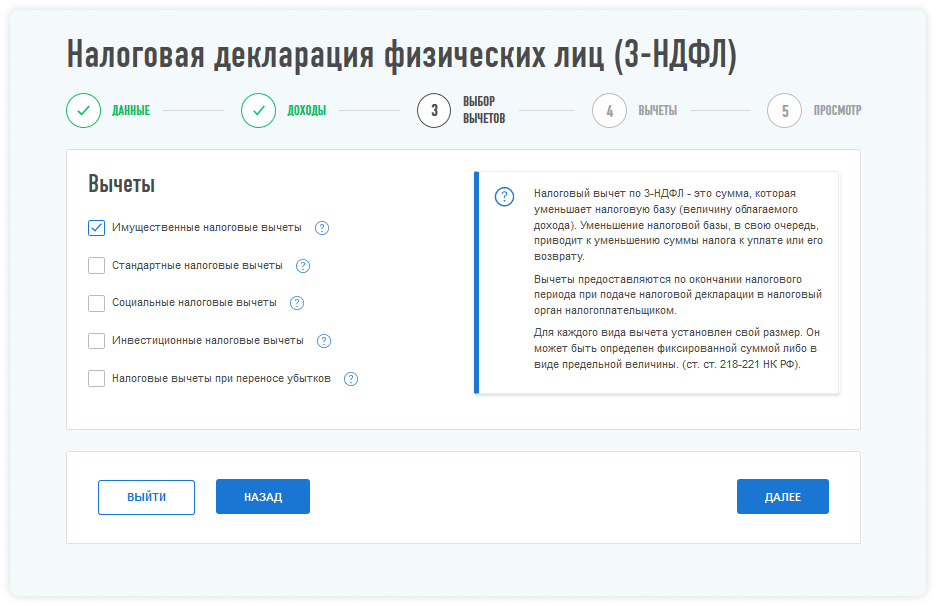

Доходы придется добавить с помесячной разбивкой вручную или выгрузить из справки 2-НДФЛ, если она была предоставлена в электронной форме. Очередной раз нажав «Далее» попадаем на страницу вычетов. Выбираем нужный вычет, ставим в нужном месте галочку и заполняем необходимую информацию. Например, если это возврат налога за лечение, Госуслуги предлагает выбрать «Социальные вычеты» и внести сумму потраченных на это расходов.

Шаг 4. Подводим итоги и отправляем декларацию

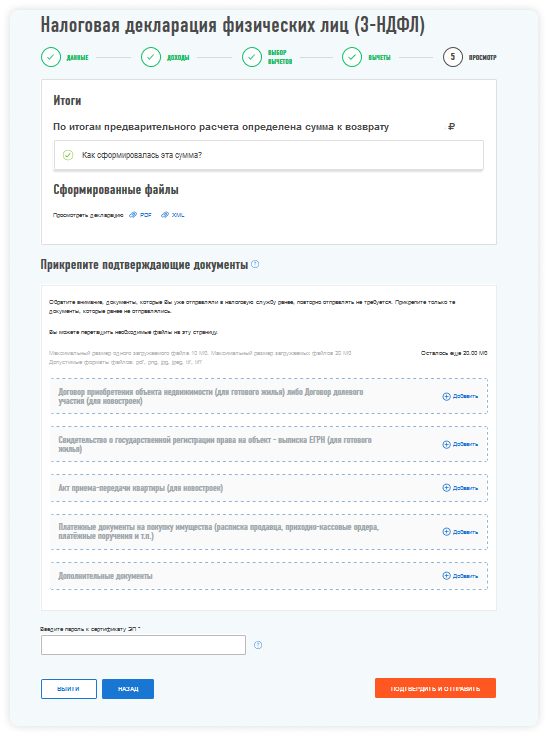

Система выведет вас на страницу «Итоги», где покажет общую сумму дохода, сумму к возврату и предложит 3 варианта действий: «Скачать», «Экспортировать», «Сформировать файл для отправки». Если у вас есть усиленная квалифицированная электронная подпись, выбираем третий вариант и отправляем декларацию сразу в налоговую. Если подписи нет, придется скачать декларацию и подать ее лично.

По регламенту на проверку декларации уйдет до 3 месяцев. Отследить статус проверки можно в личном кабинете. Если налоговики примут декларацию, система предложит подать заявление на возврат налога.

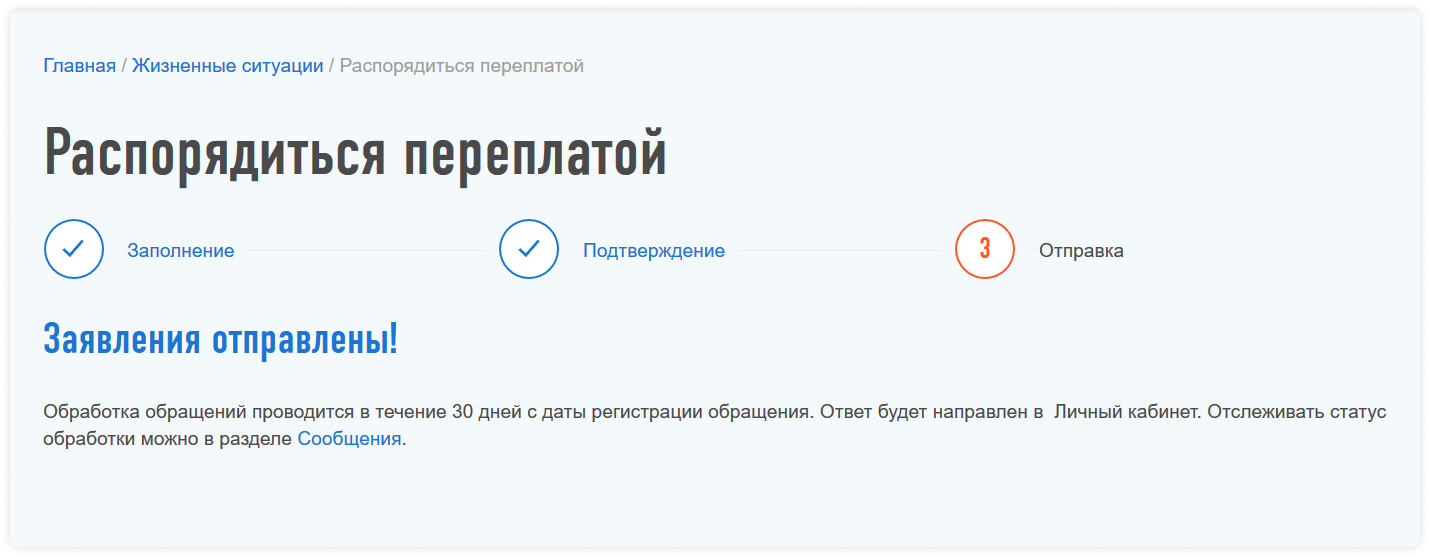

Шаг 5. Подаем заявление о возврате налога

Возможность подачи заявления станет активной только после подтверждения приема декларации. Но сделать это напрямую на портале не получится – сервис переключит пользователя на ресурс ФНС. Опять же, заполнять придется лишь отдельные графы – основная информация выгружается из системы идентификации ЕСИА. Вот, кстати, рекомендуемая ФНС форма такого заявления. Оно будет рассмотрено в месячный срок, после чего суммы налога возвращаются из бюджета на указанный в заявлении счет.

Что в итоге? С момента подачи декларации до возврата денег на счет может пройти около четырех месяцев . Этот срок одинаков для всех способов подачи декларации, тут ничего не уменьшить. Но Госуслуги, это не только про экономию времени – это еще и способ подачи документов, не вставая с дивана!

Как подать документы на налоговый вычет через Госуслуги

Имущественный налоговый вычет позволяет вернуть часть своих затрат на покупку жилья, а также частично компенсировать затраты по ипотечным процентам. При уплаченном налоге через работодателя, вернуть его из бюджета можно при оформлении и подаче 3-НДФЛ. О том, как через Госуслуги подать на налоговый вычет, кто имеет право воспользоваться такой привилегией, и какие нюансы есть на едином государственном портале – читайте далее.

Как через Госуслуги подать на налоговый вычет: процедура, документы

Компенсировать часть затрат при покупке недвижимости сегодня возможно по закону РФ. Однако претендовать на это право могут не все. Если собственник жилья не работаете, либо является самозанятым, а также ИП на УСН, вернуть налог нельзя, ведь он не вносится в бюджет.

Право на возврат возникает только у тех, за кого работодатель вносит налоговую сумму 13%, удерживая ее из доходов. Имущественный вычет предоставляется только один раз, размер составляет до 2 млн, но к возврату максимальной суммой станет не боле 260 тысяч рублей.

Дело в том, что расчет происходит из суммы в 13% от установленного лимита. На проценты по ипотеке отдельный лимит, составляющий 3 миллиона рублей. Декларацию вы можете заполнить вручную, а также через портал Госуслуги, приведем инструкцию для подачи через портал:

- Авторизуйтесь на www.gosuslugi.ru.

- В категориях услуг выберите блок «Налоги и финансы».

- Нажмите на строку «Прием налоговых деклараций (расчетов)».

- Перейдите к услуге «Представление налоговой декларации по налогу на доходы физических лиц».

- После выбора нажмите «Получить услугу».

- Нажмите кнопку «Заполнить новую декларацию».

- Выберите год, за который заполняете отчет, нажмите «Ок».

- Откроется форма декларации, где часть данных автоматически подтянется из профиля пользователя.

- Заполните раздел «Доходы». Для того используйте данные из справки от работодателя по форме 2 НДФЛ. Укажите ИНН. КПП, ОКТМО организации, а также внесите разбивку по месяцам на суммы доходов и удержаний.

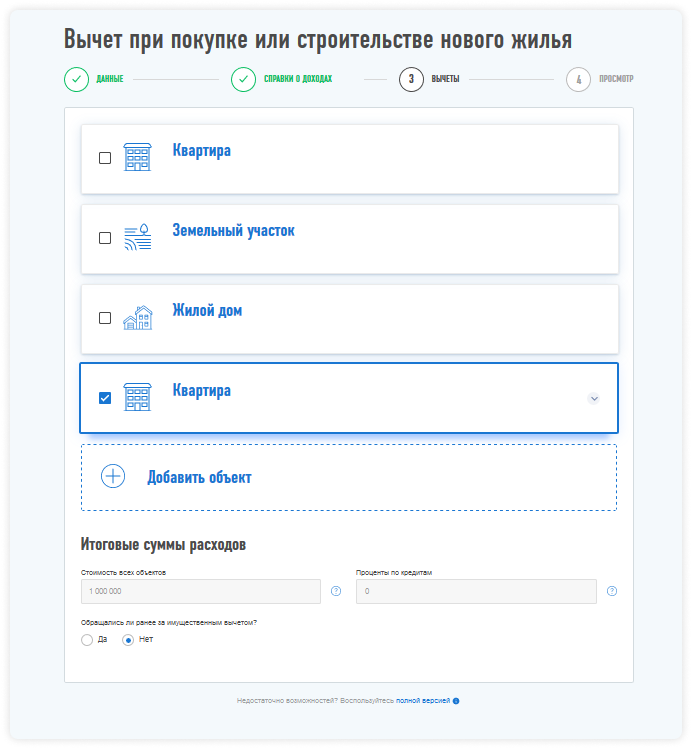

- Блок «Расходы» заполняют на основании соответствующих документов. Сюда вносятся сведения о ваших затратах – ипотека, кредиты, стоимость покупки жилья по договору купли-продажи, справка банка об ипотечных процентах и прочее.

- Рассчитайте сумму к возврату, это происходит автоматически

- Нажмите кнопку «Скачать», чтобы 3-НДФЛ была у вас на ПК, и вы могли ее распечатать для подачи в Налоговую.

Важно! Налоговый вычет могут использовать только официально трудоустроенные, и выплачивающие налог по ставке 13%.

Особенности подачи на налоговый вычет через портал Госуслуг

После заполнения формы, вам будет доступно несколько вариантов для дальнейших действий. Однако на самом портале вы не сможете напрямую направить декларацию в ФНС. Готовая 3-НДФЛ доступна для следующих дальнейших действий с ней:

- Скачивание. Подойдет для личной подачи в ИФНС.

- Экспорт. По этой ссылке будет сформирован xml-файл, а сервис предложит подготовить заявление на возврат налога.

- Формирование файла для отправки.

Если выбираете второй вариант, и желаете выполнить электронную подачу декларации, то Госуслуги перенаправит вас на сайт ФНС. Но и здесь есть свои особенности:

- Подать на вычет онлайн могут только зарегистрированные на Госуслугах пользователи, имеющие подтвержденную учетную запись.

- Заявление формируется только на основании данных 2-НДФЛ, документ может быть в системе портала. Либо вводите данные из него вручную. Справку по этой форме выдает работодатель.

- Отправить отчетность в электронном виде можно только через ресурс Налоговой службы после получения сертификата ключа подписи, его получают в личном кабинете налогоплательщика.

Добавить комментарий Отменить ответ

- Как отменить жалобу, поданную через портал Госуслуг

- Как отказаться от места в детском саду на Госуслугах

- Как в Госуслугах найти сведения о перенесенных заболеваниях

- Как отменить запись в ГИБДД через Госуслуги

- Можно ли отказаться от вакцинации против коронавируса на Госуслугах?

2022 © gosuslug.com. Неофициальный информационный проект поддержки пользователей портала Госуслуги. Вся информация взята из открытых источников. Все права защищены.

Налоговый вычет через Госуслуги

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. –>

- В. э. образование.

- Работала 5 лет в банке.

- Независимый эксперт.

- Финансовый аналитик. . .

При некоторых обстоятельствах россияне могут оформить налоговый вычет — вернуть уплаченный с заработка НДФЛ, который по действующему законодательству составляет 13%. Возмещением занимается ФНС на основании предоставленного пакета документов и справки 3-НДФЛ. Последнюю можно заказать на Госуслугах.

- За что дается налоговый вычет

- Кто может получить налоговый вычет

- Как получить налоговый вычет через Госуслуги

- Как действовать дальше

Рассмотрим, как оформить налоговый вычет через Госуслуги, пошаговый порядок действий, сбор необходимых документов, ключевые условия получения возмещения НДФЛ. Полностью удаленного способа оформления нет, но часть процедуры можно провести через госпортал. Подробно обо всем — на Бробанк.ру.

За что дается налоговый вычет

Налоговый вычет предоставляется при некоторых расходах гражданина. То есть сначала он тратит деньги, а после подает заявление в ФНС на получение налогового вычета.

Существуют два основных налоговых вычетов:

- Социальный. Вычет положен гражданам, которые потратились на платные медицинские услуги, приобретение медикаментов, на благотворительность, на обучение. Чаще всего речь идет о медицине и лечении, получить можно до 120 000 рублей. Вычеты оформляются не только на заявителя, но и на его родных и на ребенка, если речь об обучении.

- Имущественный, который волнует граждан чаще чего. Если гражданин РФ приобрел недвижимость, он вправе получить налоговый вычет. При стандартной покупке можно получить до 260 000, при ипотеке — до 390 000 рублей.

Стандартно налоговый вычет на Госуслугах желают получать как раз граждане, которые купили недвижимость, прошли платное лечение или обучение. Но есть и другие виды вычетов, которые оформляются реже. Это инвестиционный, профессиональный и стандартный.

Стандартный налоговый вычет — это вычет для тех, у кого есть дети. Если зарплата родителя меньше 350 000 руб/год, он может через работодателя оформить вычет. Из налогооблагаемой базы ежемесячно будут убирать по 1400 на первого ребенка и по 3000 на последующих.

Кто может получить налоговый вычет

Прежде чем подать заявление на налоговый вычет через Госуслуги или иным способом, убедитесь, что вам положена эта льгота. Вычеты положены только резидентам РФ, которые имеют официальный заработок. Работодатель выплачивает каждый месяц за работника НДФЛ, его и можно вернуть путем оформления вычета.

Вы можете оформить вычет, если:

- купили любое жилье, в том числе в ипотеку, потратились на строительство жилья, приобрели земельный участок для строительства. Если недвижимость приобреталась в браке, вычет может оформить любой супруг;

- если вы потратились на собственное обучение, своих детей (в том числе опекаемых), опекаемых брата или сестры. Это может быть любое лицензированное образовательное учреждение;

- приобретали дорогостоящие медикаменты, проходили платные медицинские услуги. Причем не только для себя, но и если платили за родителей или своих детей, в том числе опекаемых. Страховые взносы в ДМС также сюда относятся.

Налоговый вычет — это возврат ранее уплаченного работником налога НДФЛ. Сумму вычета ограничивает государство. Максимальные 390 000 актуальны при покупке жилья в ипотеку.

Как получить налоговый вычет через Госуслуги

Для примера рассмотрим самый популярный среди россиян вычет — при покупке недвижимости. Закон говорит о том, что при покупке или строительстве жилья стандартным образом можно вернуть максимально 260 000, а если речь об ипотеке, то 390 000.

Если это простая покупка жилья, то предельная сумма для расчета вычета — 2 000 000 рублей. То есть можно получить 13% от нее, а это 260 000 рублей. Если на квартиру потрачен 1 000 000, соответственно, можно получить максимум 13% от него, то есть 130 000. При цене жилья более 2 000 000 гражданин все равно получит предельно 260 тысяч.

Если речь об ипотеке, вычет рассчитывается с суммы до 3 000 000, в которую может входит и цена недвижимости, и начисленные банком проценты.

В пакет обязательных документов для получения имущественного налогового вычета входит справка 3-НДФЛ, вот как раз ее и можно заказать через государственный портал. Сам же вычет через Госуслуги не оформляется.

Как заказать 3-НДФЛ через Госуслуги:

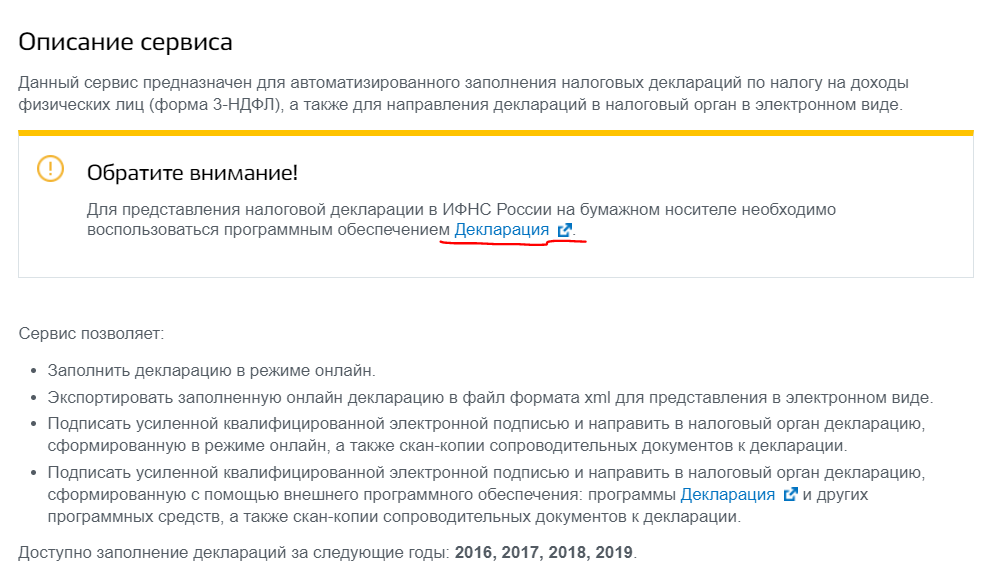

Необходимо зайти на госпортал под своими учетными данными и найти через поиск страницу “Подача налоговых деклараций физлиц 3-НДФЛ”. Далее нажать кнопку “Получить услугу”:

Система откроет страницу с пояснением, что для формирования справки 3-НДФЛ необходимо воспользоваться специальным сервисом от ФНС “Декларация”. Нужно кликнуть по этой ссылке:

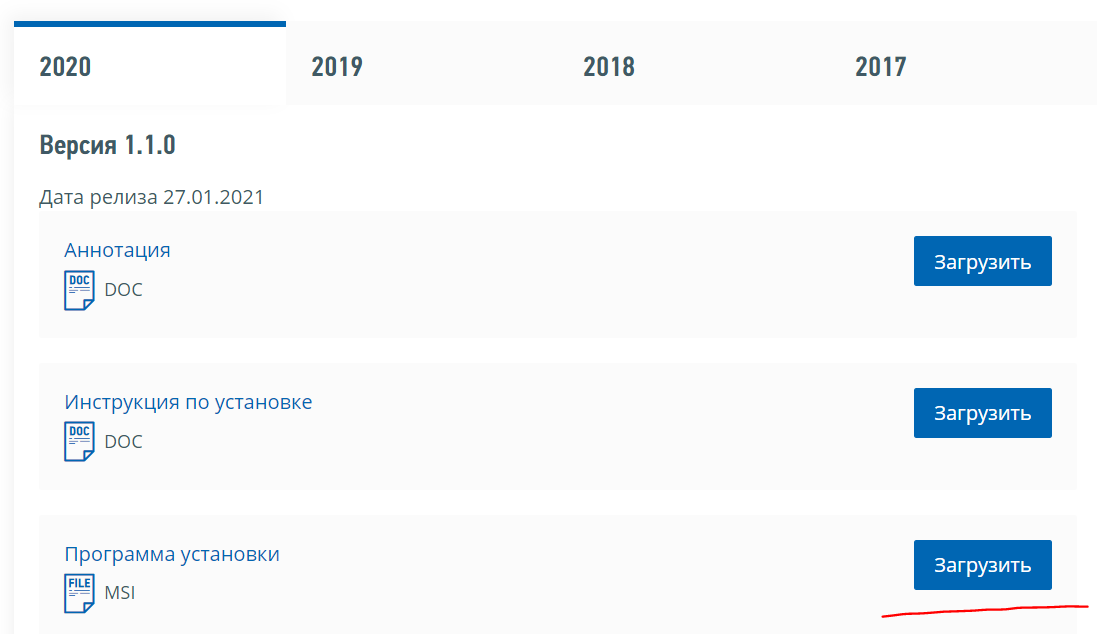

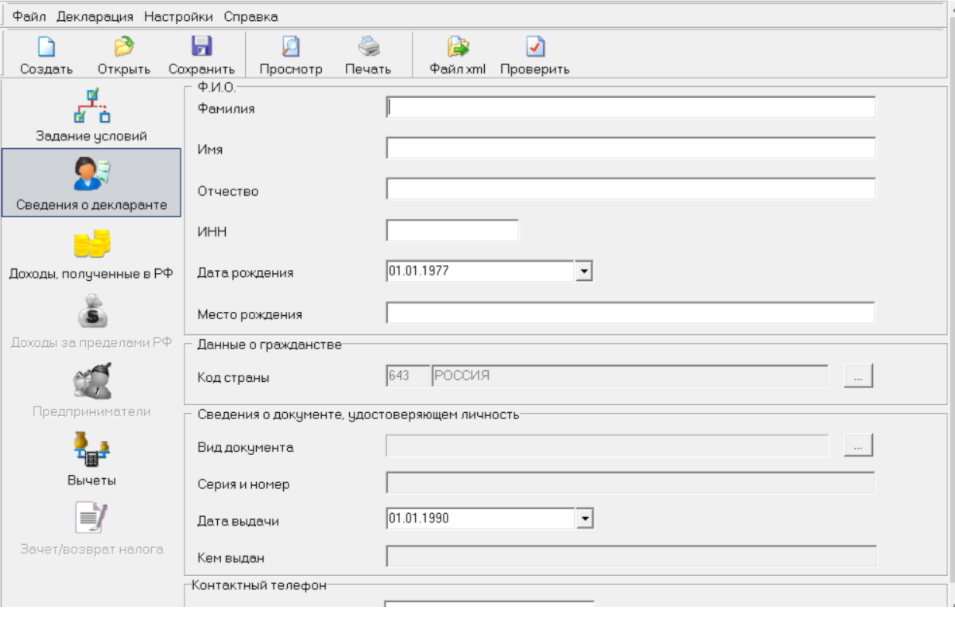

Портал Госуслуги перенаправит пользователя на сайт ФНС, откуда нужно установить программу Декларация на свое устройство. Установка стандартная и бесплатная:

После скачивания открываете программу и начинаете заполнение декларации уже через нее. Сначала указываете данные о себе, потом о доходах и так далее.

Программа формирует справку на основании представленных данных. Ее можно распечатать и приложить к пакету документов для передачи в ФНС.

Получить налоговый вычет через Госуслуги за квартиру, лечение или оплату образования нельзя. Единственное, что возможно, — это заказать справку 3-НДФЛ, которая нужна при оформлении имущественного вычета.

Как действовать дальше

Подать на налоговый вычет на Госуслугах невозможно, нужно контактировать непосредственно с Налоговой службой. Перед обращением нужно собрать пакет документов, который будет отличаться в зависимости от вида вычета.

Стандартно заявление подается гражданином на следующий год после покупки квартиры/оплаты лечения/обучения. Декларацию можно подать и за три предыдущих года. Например, в 2022 году подать за 2018, 2019 и 2022.

Если речь об имущественном вычете, гражданин предоставляет:

- справку 3-НДФЛ;

- справку 2-НДФЛ из бухгалтерии за необходимый период (именно в этой справке указывается сумма уплаченного налога, который можно вернуть);

- свежая выписка из ЕГРН или свидетельство о собственности недвижимости;

- акт приема-передачи, если речь о долевом строительстве;

- подтверждение оплаты стоимости недвижимости;

- если заявитель состоит в браке, нужно свидетельство о браке. Плюс составляется соглашение о распределении вычета между супругами.

Сумму отложенного налогового вычета считает гражданин и указывает ее в заявлении. Сотрудники расчетов не ведут, но при проверке документов все будет проверено.

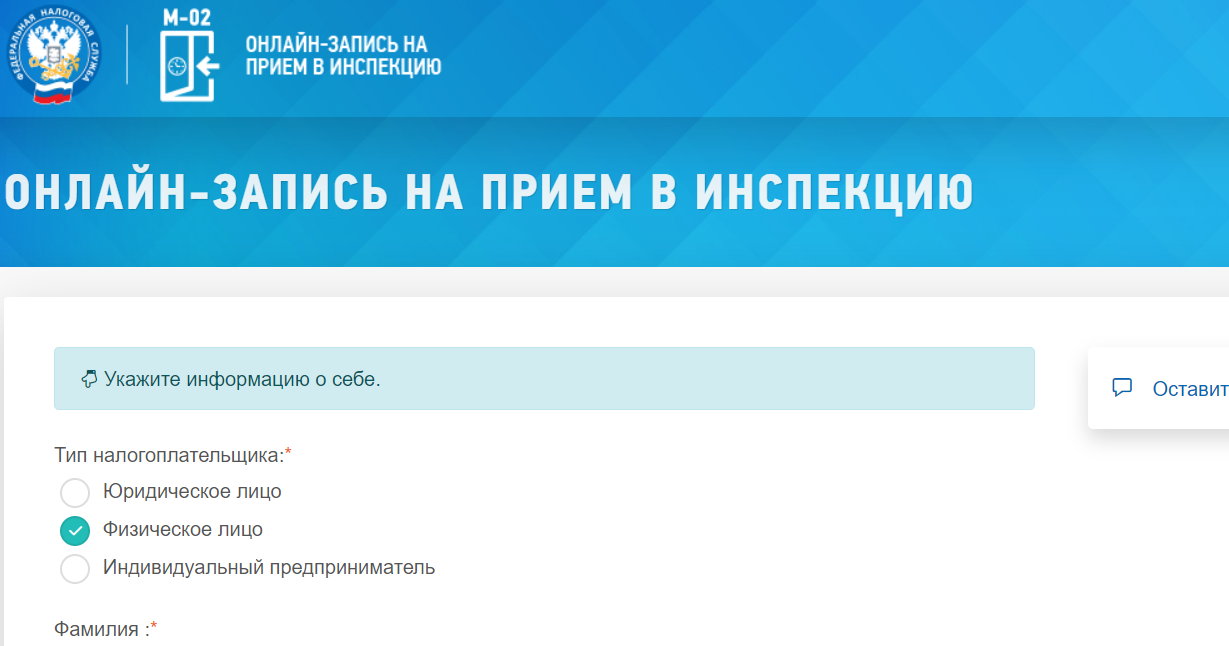

После сбора документов можно посещать ФНС по месту проживания. Предварительно можно записаться на прием на сайте налоговой службы:

Обратите внимание, что вычет можно получать несколько раз. Например, вы купили квартиру за 1 800 000 рублей, вам положен вычет в размере 234 000 рублей. Но если в этом прошлый год вы уплатили в виде НДФЛ 100 000, остальные 134 000 переносятся на следующие периоды.

После подачи документов налоговая выполняет проверку. Если все верно, вычет положен, он зачисляется на счет заявителя. Период ожидания — до 4 месяцев (через 3 дается отчет по итогу проверки, еще месяц дается ФНС для передачи средств).

Правила оформления налогового вычета

В нашей стране официально трудоустроенные граждане переводят в казну государства НДФЛ, который составляет 13% от заработной платы. Мало кто знает, что при некоторых обстоятельствах работники вправе вернуть уже уплаченный налог. Есть несколько способов, которые позволяют подать декларацию на часть отчислений. В статье рассмотрим более детально один из них: как оформить налоговый вычет через Госуслуги.

Нормативная база: что такое налоговый вычет

Итак, для начала разберёмся, что это такое. Налоговый вычет – это:

- определённая сумма, которая ежемесячно уменьшает размер налогооблагаемого дохода, т.е позволяет снизить величину НДФЛ;

- определённая сумма, которая выплачивается единовременно из уже отчисленных налогов.

На возврат 13% могут рассчитывать только:

- официально трудоустроенные (по договору) лица, которые уплачивают НДФЛ;

- пенсионеры, которые работали в период, выбранный в декларации для вычета;

- иностранные граждане, которые проживают на территории Российской Федерации не менее полугода и уплачивают НДФЛ.

Важно. Для лиц, состоящих на учёте в ЦЗН и получающих в качестве дохода пособие по безработице, вычет недоступен.

Типы налоговых вычетов

Нормативными актами нашей страны определяется целых 5 вычетов, которые могут быть оформлены физическими лицами.

Стандартный – это как раз таки и есть та сумма, которая снижает размер облагаемого дохода. Данный тип полагается:

Имущественный – это вычет, который полагается за некоторые сделки с недвижимым имуществом (квартира, частный дом, дача и пр.), а именно:

- Продажа. Однако тут стоит учесть, что такой возврат оформляется только на жильё, находившееся в собственности менее 5-ти или 3-ёх лет. Льгота государства в этом случае равна 1 миллиону рублей (130 тысяч). При этом она будет вычтена из суммы 13% налога, который придётся заплатить на доход от продажи.

- Покупка. Данный вычет составляет 13% от 2 миллионов рублей (260 тысяч). Его можно будет применить после приобретения квартиры, доли, дачи или ещё строящегося дома. Также деньги возвращаются за ремонт, отделку, составление проектов и пр.

- Ипотека. Если помещение оформлялось через ипотечное кредитование, то гражданин вправе вернуть себе 13% от суммы уплаченных процентов (до 3 миллионов рублей). То есть 390 тысяч.

Важно. Для возмещения денежных средств за ремонт или проектную работу сохраняйте все чеки и договора.

Социальный – это возврат определённой суммы за различные услуги, например, за:

- Медицинские. Сюда входят: оформление ДМС (собственными средствами), трата на лекарства, платные медицинские процедуры и лечение.

- Образовательные. Возврат денег возможен за платное обучение: собственное, детей, опекунов или брата/сестры.

- Финансирование накопительной части пенсии. Причём отчисления могут производиться гражданином в НПФ или в страховые компании.

- Пожертвования.

Максимальный социальный вычет за все виды услуг каждый год составляет 120000 рублей, то есть 15600 рублей.

Профессиональный – возврат для предпринимателей и лиц, занимающихся частной практикой. Получить его могут:

- ИП;

- адвокат;

- нотариус;

- авторы и изобретатели.

Инвестиционный – это возврат на прибыль от реализованных ценных бумаг, которые находились в собственности более трёх лет. К ценным бумагам относятся следующие:

- акции;

- облигации;

- деривативы;

- депозиты;

- ETF;

- паи ПИФ.

К сведению. Максимальная сумма возврата инвестиционного вычета составляет 13% от 400 тысяч рублей, то есть 52 тысячи.

Можно ли получить налоговую льготу через Госуслуги

Единый портал радует пользователей широким спектром услуг и богатым функционалом. Поэтому многим становится интересно: получится ли подать декларацию 3-НДФЛ через Госуслуги? Ведь дистанционная заявка существенно облегчит данную бюрократическую процедуру.

Ответ однозначный – да, получится, но в таком случае необходимо наличие:

- подтверждённого аккаунта ЕСИА;

- усиленной квалифицированной электронной подписи.

Для выполнения первого пункта потребуется:

- Отправиться на официальный сайт единого портала.

- Нажать на блок «Личный кабинет», расположенный в левой части веб-страницы.

- Выбрать «Регистрация» и ввести: фамилию, имя, номер мобильного телефона и адрес электронного почтового ящика, придумать и вписать в соответствующее поле пароль.

- Подтвердить создание учётной записи, активируя ссылку в письме. Оно будет отправлено на указанный email.

- Добавить в профиле информацию об основных документах: паспорте и СНИЛС. Можно внести и дополнительные: ИНН, военный билет, водительские права, медицинский полис, заграничный паспорт.

- Ввести дату рождения, а также адрес постоянной регистрации.

- Пройти идентификацию в одном из клиентских центров обслуживания. Аккредитованные отделения получится найти на карте Госуслуг.

Для выполнения второго:

- Откройте сайт Минкомсвязи и найдите раздел с аккредитованными удостоверяющими центрами.

- Выберите ближайший по расположению.

- Соберите пакет бумаг для подачи заявки на ЭЦП: паспорт, СНИЛС, ИНН, выписка из ЕГРИП (для ИП).

- Отправляйтесь в выбранный филиал и передайте документы.

- Оплатите услуги по прайс-листу центра.

- Получите токен с цифровой подписью.

Способы возврата налогового вычета

Помимо этого, есть ещё два способа для того, чтобы вернуть налог:

- Через территориальное отделение Федеральной налоговой службы. Обычно он используется для возврата полной суммы вычета.

- В бухгалтерии по месту работы. В данном случае чаще всего оформляется стандартный тип возврата.

В обоих вариантах вам понадобится:

- Собрать пакет бумаг и заполнить декларацию 3-НДФЛ.

- Посетить местный филиал ФНС или отдел бухгалтерии на работе.

- Предоставить комплект документов и написать заявление.

- Дождаться решения.

- Получить вычет.

Есть один нюанс:

- при оформлении заявки в налоговой нужно дождаться начала нового календарного года, следующего за тем, в котором понесены расходы;

- при оформлении заявки на работе не нужно ждать нового года.

Подача документов на возврат вычета через Госуслуги

После того как зарегистрировались на портале, можно получить налоговый вычет онлайн. Для этого необходимо собрать указанный ниже список документов и подать заявку.

Полезно знать. Отправить декларацию 3-НДФЛ можно через официальный сайт ФНС. Для этого понадобится идентифицированный профиль Госуслуг и электронная цифровая подпись.

Необходимый пакет документов

Для начала рассмотрим подробно, какие нужны документы на налоговый вычет каждого вида.

- заявление;

- паспорт гражданина РФ;

- заполненная декларация 3-НДФЛ;

- справка о доходах 2-НДФЛ (заказывается по месту работы или можно получить справку 2-НДФЛ через Госуслуги);

- банковские реквизиты для возврата денежных средств (если требуется).

Дополнительные по медицинским услугам (при лечении в клиниках, покупке лекарств, оформлении ДМС):

- договор с больницей или частной клиникой;

- справки и чеки по оплате услуг;

- копия лицензии медучреждения;

- рецепт на лекарственное средство формы №107/1;

- договор по добровольному страхованию (копия);

- копия лицензии страховщика;

- квитанция на внесение страховой премии.

На образовательные услуги:

- договор с образовательным учреждением на обучение;

- чек или квитанция на оплату;

- лицензия учреждения (копия).

На сделки с имуществом:

- бумага, подтверждающая проведение сделки: договор купли-продажи, расписки, акт приёма-передачи;

- бумага, подтверждающая право собственности: свидетельство о госрегистрации прав (если есть) или выписка из ЕГРН (заказывается в Росреестре);

- кредитный договор с банком (по ипотеке);

- справка о процентах, оплаченных за указанный в декларации период.

Полезно знать. Уточнить перечень документации можно по телефону горячей линии ФНС – 8-800-222-22-22.

Оформление налогового вычета: пошаговое руководство

Теперь перейдём к самому главному: как получить налоговый вычет через единый портал. Вам нужно:

- .

- Нажать на раздел «Услуги».

- Выбрать категорию «Налоги и финансы» и подкатегорию «Приём налоговых деклараций».

- Кликнуть на верхнюю в списке электронную опцию «Приём 3-НДФЛ».

- Просмотреть типы получения: заполнить онлайн, отправить заполненную в электронном виде, отправить заказным письмом (сервис предлагает скачать бланк) или личным посещением ФНС (предлагает записаться на приём). Выбрать первый вариант.

- Определиться с подотчётным периодом. Система принимает декларацию за 4 предыдущих года (2015-2018).

- Поставить галочку, согласившись с обработкой данных.

- На новой странице поля по большей степени уже заполнены, так как сервис автоматически переносит информацию из вашего профиля в бланк. Осталось выбрать код подразделения ФНС и муниципальное образование.

- Вписать доходы из справки 2-НДФЛ.

- Выбрать тип вычета, нажав соответствующую вкладку.

- Добавить данные по вычету (например, количество детей, наличие у них инвалидности и пр.).

- Просмотреть итоги заполненной декларации. Здесь будет указана доступная сумма к возврату.

- Сформировать файл для заверки электронной подписи и отправки в отделение госслужбы.

Полезно знать. Телефон технической поддержки единого портала – 8-800-100-70-10 или 115 (для моб.). Все интересующие вопросы можно уточнить у оператора.

Срок рассмотрения заявки составляет 3 месяца, после приёма заявления.

Возможные причины для отказа

Нередко заявители получают отказ. Происходит это по следующим причинам:

- предоставлен не весь пакет необходимой документации;

- декларация заполнена неверно;

- выбрано отделение ФНС не по месту регистрации;

- гражданин не имеет оснований для вычета;

- возврат уже был оформлен ранее.

Если отказ вынесен без объяснения причин или является неправомерным, то вправе обжаловать его в вышестоящем налоговом органе или в судебной инстанции.

Через единый портал Госуслуги налоговый вычет оформить не так просто. К данному процессу необходимо подойти со всей ответственностью и внимательностью. Ведь срок ожидания решения составляет целых 3 месяца и при отказе это время потратится впустую.

Россиянам упростили получение налогового вычета: как будет работать схема

В России упростили получение налогового вычета из НДФЛ при покупке квартиры, дома или земельного участка. Теперь для получения вычета заявителю надо только заполнить заявление в личном кабинете налогоплательщика, и оно будет сформировано автоматически

С 21 мая 2022 года в России начинает действовать упрощенный порядок получения налогового вычета по расходам на покупку квартиры, дома, земельного участка, а также по индивидуальным инвестиционным счетам.

Изменения в законодательстве касаются вычетов по расходам на приобретение жилья и погашение процентов по ипотеке. Упрощенный порядок коснется также покупки или строительства дачи. Рассказываем, как он будет работать.

Упрощенный порядок оформления налогового вычета

Раньше, чтобы получить налоговый вычет, по итогам года необходимо было подать декларацию по форме 3-НДФЛ и документы, подтверждающие право на этот вычет. Теперь для получения вычета заявителю нужно лишь подать заявление в личном кабинете налогоплательщика на сайте ФНС. Подтверждения права на имущественный вычет, а также сканирования и загрузки множества документов в личном кабинете налогоплательщика на сайте ФНС не потребуется. Достаточно заполнить заявление, указать в нем банковские реквизиты, на которые нужно перевести средства, и оно будет сформировано автоматически.

Налогоплательщики, имеющие личный кабинет на сайте ФНС, смогут получить такие вычеты в два раза быстрее и без необходимости направления декларации 3-НДФЛ и пакета подтверждающих право на вычет документов. Автоматизированная система ФНС обработает информацию, обратившись к необходимым источникам, например в банк, который выдал кредит или через который прошел перевод денег.

Требуемую информацию налоговые органы получат от участников информационного взаимодействия (банков), которые смогут подключиться к сервису с 21 мая 2022 года. Перечень банков-участников будет актуализироваться в специальном разделе на сайте ФНС. Чтобы уточнить, можно ли получить налоговый вычет в упрощенном порядке, можно обратиться в банк, с которым заключен договор ипотеки.

Заявление на получение налогового вычета в упрощенном порядке

Скачать форму заявления на получение налогового вычета в упрошенном порядке

Сроки оформления имущественного вычета

Помимо существенного сокращения списка необходимых документов, упрощенная камеральная проверка сократит сроки получения налогового вычета. Сейчас только проверка предоставленных документов в ФНС занимает три месяца, еще 30 дней потребуется для перевода средств на счет.

По новым правилам, камеральная проверка займет 30 дней с момента оформления заявления на налоговый вычет, а деньги на счет будут перечислять в течение 15 дней после ее окончания. Срок камеральной проверки смогут продлить до тех же трех месяцев, если у налоговой появятся подозрения, что вы нарушаете законодательство о налогах и сборах.

Жанна Колесникова, руководитель коммерческой практики адвокатского бюро «Плешаков, Ушкалов и партнеры»:

— На мой взгляд, это существенно облегчит жизнь налогоплательщикам, поскольку теперь им просто нужно сформировать электронное заявление и не придется заполнять налоговую декларацию. Как правило, именно из-за неверного заполнения декларации большинство налогоплательщиков получают отказ в предоставлении вычета. Кроме того, не нужно собирать и сканировать подтверждающие документы.

Что еще нового в упрощенном порядке

Возврат суммы излишне уплаченного налога в связи с предоставлением налогового вычета в упрощенном порядке при наличии у налогоплательщика задолженности, подлежащей взысканию, должен будет производиться только после зачета суммы излишне уплаченного налога в счет погашения недоимки (задолженности).

Предполагается также, что при нарушении сроков возврата суммы излишне уплаченного налога в связи с предоставлением налогового вычета считая с 20-го дня после принятия решения о его предоставлении будут начисляться проценты.

Еще одно нововведение касается налогового вычета. Минфин опубликовал новые разъяснения, согласно которым владелец садового участка может сделать налоговый вычет, если дом на этой земле был оформлен в его собственность в 2019 году или позже.

Сколько можно вернуть из бюджета

Россияне, которые имеют официальный доход и платят НДФЛ, могут вернуть 13% стоимости квартиры. Государством установлен лимит — максимальная сумма, с которой гражданин может получить причитающиеся ему 13%, составляет 2 млн руб. Таким образом, вернуть получится не более 260 тыс. руб. Если квартира стоила меньше установленного лимита, то им можно воспользоваться при покупке другой квартиры.

Вернуть уплаченные налоги из бюджета также можно, если квартира куплена в ипотеку. Россияне могут получить 13% из бюджета от уплаченных процентов по жилищному кредиту. При этом лимит вычета выше — 3 млн руб. Таким образом, вернуть получится 390 тыс. руб. Воспользоваться этим правом можно только один раз.

В результате эти два вычета составляют серьезную сумму — 650 тыс. руб. Если имущество было приобретено в браке и является совместной собственностью, то право на вычет имеет каждый из супругов. Таким образом, семья может вернуть до 1,3 млн руб. из уплаченных налогов.

Инструкция по оформлению имущественного вычета

Введение нового упрощенного порядка не отменяет возможности воспользоваться имущественным вычетом по старым правилам. Это подойдет в том числе физлицам, которым необходимо подтверждать расходы, проводимые не в рамках банковского кредитования, или финансовая организация не подписала в ФНС договор об информационном взаимодействии.

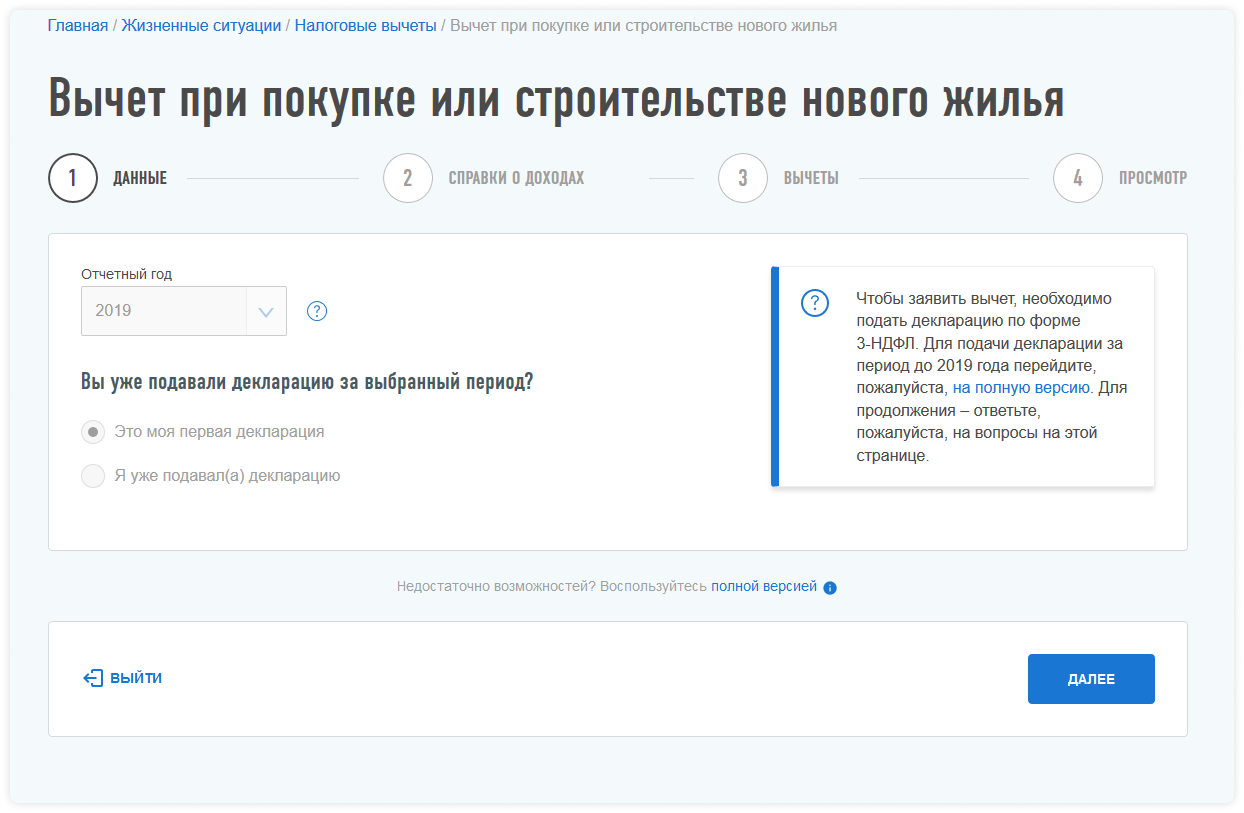

Рассмотрим правила, которые действуют до вступления упрощенного порядка. Для оформления имущественного вычета необходимо зарегистрироваться в личном кабинете налогоплательщика на сайте ФНС. В него также можно войти, если у вас уже действует аккаунт на сайте госуслуг. После завершения регистрации в личном кабинете нужно получить электронную цифровую подпись — и можно приступать к оформлению заявления на имущественный вычет с покупки недвижимости.

Здесь необходимо выбрать территориальный налоговый орган для подачи декларации и год, за который необходимо получить имущественный вычет.

Далее заполняем налоговую декларацию (по форме 3-НДФЛ) на сайте. Она подгрузится автоматически с необходимыми данными из справки по форме 2-НДФЛ. Если на сайте ФНС нет данных об уплаченных налогах за предыдущие годы, то справку нужно получить в бухгалтерии по месту работы.

Выбираем объект недвижимости, в отношении которого нужно получить имущественный вычет, и вносим сумму расходов, потраченную на приобретение имущества.

Чтобы получить имущественный вычет онлайн, необходимо сделать сканы документов:

- выписку из Единого государственного реестра прав на недвижимое имущество и сделок с ним (ЕГРП);

- при приобретении квартиры или комнаты — договор о приобретении квартиры или комнаты, акт о передаче квартиры или доли в ней или свидетельство о государственной регистрации права на квартиру или комнату (долю/доли в ней);

- при погашении процентов по займу — целевой кредитный договор или договор займа, договор ипотеки, заключенные с кредитными или иными организациями, график погашения кредита (займа) и уплаты процентов за пользование заемными средствами;

- документы, подтверждающие расходы при приобретении имущества (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы);

- выписки из лицевых счетов налогоплательщика, справки организации, выдавшей кредит, об уплаченных процентах за пользование кредитом, об уплате процентов по кредиту или займу, ипотечному договору.

После загрузки и отправки всех необходимых документов следует написать заявление о возврате уплаченных налогов из бюджета с указанием номера счета, куда нужно перечислить вычет. Далее ожидать рассмотрения заявления налоговым органом.

Более полная и подробная информация — в материалах «РБК-Недвижимости» о налоговом вычете при покупке квартиры.

Оформить налоговый вычет через госуслуги в 2022

Содержание

- Кто может претендовать на налоговый вычет?

- Кому налоговый вычет не будет предоставлен?

- Какой налоговый вычет можно оформить через госуслуги?

- В чём преимущества оформления налогового вычета через госуслуги?

- Как оформить налоговый вычет через госуслуги?

- Сколько времени ждать предоставления налогового вычета?

- Почему могут отказать в получении налогового вычета?

- Вопросы и ответы

К сожалению, не все граждане Российской Федерации имеют представление о возможности оформить налоговый вычет через госуслуги. Портал государственных услуг Российской Федерации (https://www.gosuslugi.ru/) представляет собой прекрасную альтернативу посещению налоговых органов с целью предоставления документов для получения налогового вычета.

Кто может претендовать на налоговый вычет?

На возмещение НДФЛ при покупке квартиры может претендовать любой человек, признанный налоговым резидентом Российской Федерации, получающий доход и уплачивающий налог на доходы физических лиц по ставке 13%.

Кому налоговый вычет не будет предоставлен?

Гражданин Российской Федерации не может претендовать на получение налогового вычета в следующих случаях:

- не производит уплату налога на доходы физических лиц;

- индивидуальный предприниматель ведёт свою деятельность на особом режиме налогообложения, освобождающем от уплаты НДФЛ (касается части доходов, полученных в ходе ведения данного вида деятельности).

Гражданин Беляков Б.Б. имеет неофициальный доход – уплата НДФЛ, соответственно, не производится. В 2017 году Беляков Б.Б. прошёл курс платного лечения. В 2022 году и далее на предоставление налогового вычета Беляков Б.Б. претендовать не может, а даже и будет претендовать, то налоговыми органами в налоговом вычете будет отказано.

Какой налоговый вычет можно оформить через госуслуги?

Посредством Портала Госуслуг возможно оформить любой налоговый вычет:

· обучение детей в возрасте до 24 лет (очная форма);

· обучение настоящих и бывших опекаемых в возрасте до 24 лет (очная форма);

Размер вычета по расходам на обучение детей не более 50000 рублей в год.

· обучение родного брата или сестры (очная форма).

Расходы на лечение:

· лечение супругов, родителей, детей в возрасте до 18 лет;

· лекарственные препараты, назначенные лечащим врачом самому налогоплательщику, супругам, родителям, детям в возрасте до 18 лет;

· страховые взносы по договорам добровольного страхования самого налогоплательщика супругов, родителей, детей в возрасте до 18 лет.

Размер вычета по расходам на собственное обучение, обучение брата или сестры, в совокупности с другими расходами, подлежащими налоговому вычету, – 120000 рублей

· 1400 рублей – на первого ребёнка;

· 1400 рублей – на второго ребёнка;

· 3000 рублей – на третьего и последующих детей;

· 12000 рублей – на ребёнка-инвалида в возрасте до 18 лет и на студента (ординатора, интерна, аспиранта) дневной формы обучения в возрасте до 24 лет (инвалидность I или II группы).

Налоговый вычет предоставляется ежемесячно опекунам, попечителям, приёмному родителю, супругу / супруге приёмного родителя:

· 1400 рублей – на первого ребёнка;

· 1400 рублей – на второго ребёнка;

· 3000 рублей – на третьего и последующих детей;

· 6000 рублей – на ребёнка-инвалида в возрасте до 18 лет и на студента (ординатора, интерна, аспиранта) дневной формы обучения в возрасте до 24 лет (инвалидность I или II группы).

Налоговый вычет предоставляется в двойном размере единственному родителю, опекуну, усыновителю.

Налоговый вычет одному из супругов может быть предоставлен в двойном размере при условии, что второй супруг написал заявление об отказе от получения причитающегося ему по законодательству налогового вычета.

В чём преимущества оформления налогового вычета через госуслуги?

Благодаря порталу Государственных услуг Российской Федерации https://www.gosuslugi.ru предоставление документов ИФНС значительно оптимизирует временные и финансовые затраты налогоплательщика:

- заполнить документы возможно самостоятельно – не требуется помощь специалиста, которую придётся оплатить;

- для формирования и предоставления документов нужен лишь компьютер с доступом в Интернет, что позволяет экономить время на посещении налоговых органов и экономить денежные средства, необходимые для поездки в ИФНС (особенно это касается отдалённых районов).

Как оформить налоговый вычет через госуслуги?

Для того, чтобы оформить налоговый вычет через госуслуги необходимо:

1. Заполнить регистрационную форму, пароль.

2. Подтвердить личные данные – создать Стандартную учётную запись, предоставив данные документа, удостоверяющего личность и СНИЛС.

3. Подтвердить личность – создать Подтверждённую учётную запись. Для этого необходимо выбрать один из предложенных вариантов:

· посетить Центр обслуживания;

· получить код подтверждения личности почтовым отправлением;

· воспользоваться Усиленной квалифицированной электронной подписью или Универсальной электронной картой (УЭК).

· на сайте Портала уполномоченного федерального органа в области использования электронной подписи (http://e-trust.gosuslugi.ru/);

Сколько времени ждать предоставления налогового вычета?

В соответствии со ст.88 НК РФ установлены следующие сроки:

- 90 дней – проверка документов;

- 10 дней – налогоплательщик получает уведомление от налоговых органов о принятом решении;

- 30 дней – перечисление денежных средств на счёт налогоплательщика.

Причём важно отметить, что установленные сроки являются одинаковыми как для лиц, предоставивших документы лично путём посещения ИФНС, так и для лиц, оформляющих налоговый вычет через госуслуги.

01 сентября 2017 г. были представлены документы в налоговые органы на получение налогового вычета.

В срок до 29 ноября 2017 г. документы должны быть проверены, решение принято. В срок до 09 декабря 2017 г. налогоплательщик получит уведомление от налоговых органов о принятом решении. В случае положительного решения – в срок до 08 января 2022 г. будет произведено перечисление денежных средств на счёт налогоплательщика.

Почему могут отказать в получении налогового вычета?

Налоговые органы не всегда принимают положительные решения в отношении предоставления налоговых вычетов.

Отказы в предоставлении налогового вычета могут быть обусловлены рядом причин:

- предоставлен не весь пакет документов;

- документы предоставлены в ФНС не по месту регистрации налогоплательщика;

- в документах допущены ошибки;

- предоставлены документы на оплату лечения лиц, не относящихся к категории родственников, указанных в законодательстве.

Вопросы и ответы

- Я хочу подать документы для получения налогового вычета через госуслуги, но у меня нет электронной подписи. Могу ли я сделать это без подписи?

Ответ: К сожалению, без заверения налоговой декларации Усиленной неквалифицированной электронной подписью документ не может быть отправлен в налоговую инспекцию, в связи с чем Вам придётся позаботиться о получении УНЭП, либо воспользоваться иным способом предоставления документов в ИФНС.