Все опять вернется! Что такое чарджбэк и почему многие о нем не знают

Мало кто знает о таком весьма полезном финансовом инструменте, как чарджбэк — процедуре оспаривания платежа по банковской карте.

Обычно к чарджбэку( charge back) прибегают при разногласиях между покупателем и продавцом товара или поставщиком услуги.

В процессе возврата платежа через чарджбэк участвуют банк покупателя, банк продавца и платежная система, через которую шла оплата.

Схема возврата выглядит так. Недовольный покупатель обращается в свой банк и просит его вернуть деньги на счет. Банк оценивает, можно ли начать процедуру чарджбэка. В тех случаях, когда это возможно, он передает претензию покупателя платежной системе, которая отправляет ее банку продавца. Тот выясняет, действительно ли его клиент обязан вернуть деньги. Если все так и есть, он спишет нужную сумму со счета продавца и через платежную систему отправит ее банку покупателя. После этого возврат поступит на счет покупателя.

Правила и сроки процедуры устанавливают платежные системы. В российском законодательстве нет понятия «чарджбэк», поэтому банки самостоятельно принимают решение, пользоваться этой процедурой или нет.

Позиция банка по этому вопросу должна быть одинакова для всех клиентов и зафиксирована в его внутренних правилах. Клиенты большинства российских банков, которые выпускают пластиковые карты, могут попробовать вернуть деньги через чарджбэк, если продавец отказывается выполнять условия договора.

Чаще всего чарджбэк — это бесплатная процедура для клиента, хотя банки имеют право устанавливать за нее комиссию. Но в таком случае ее размер обязательно должен быть указан в вашем договоре с банком.

Ситуации, в которых можно запросить возврат, определяются в правилах платежных систем и самих банков. Вот наиболее распространенные из них:

— Вы оплатили товар, но не получили его.

— Продавец доставил не тот товар, который вы заказывали, или бракованный. Вы вернули покупку, но денег обратно не получили.

— С карты сняли больше, чем стоил товар или услуга. Исключение — ситуации, когда вы оплачивали товар в одной валюте, продавец получил деньги в другой и из-за конвертации возникла разница в суммах.

— Продавец списал деньги по ошибке. Например, вы оплатили годовую подписку на онлайн-кинотеатр. Галочку «автоматически продлять подписку» не поставили, но сервис все равно снял деньги с вашей карты за следующий период.

Или вы купили носки в интернет-магазине, но после этого вам стали каждый месяц привозить новую партию и снимать с карточки деньги. От товара вы отказываетесь, но отменить такую «автоподписку» не получается, на письма продавец не реагирует.

— Деньги за одну и ту же покупку списали дважды.

— Отель заявлял, что бронь можно отменить бесплатно, но, когда вы это сделали, с вас взяли оплату за номер.

— Сервис аренды машины списал с карточки деньги за устранение повреждений, которые произошли не по вашей вине. У вас есть фотографии или видеозаписи, которые доказывают вашу невиновность.

Чарджбэк может выручить и в других случаях, когда у вас неправомерно списали деньги или должны были вернуть оплату покупки, но не сделали этого. Уточните у банка, может ли он запустить процедуру чарджбэка в вашем случае. Иногда добиться возврата денег получается и другими способами. Если ваша карта выпущена тем же банком, который обслуживает продавца, то спор будет решаться без участия платежной системы, на основании правил, установленных банком.

Многие считают, что чарджбэк — это возможность при помощи банка вернуть любой платеж по требованию клиента. Это не так.

Если владелец карты отправил деньги не тому человеку или мошенникам или неудачно инвестировал, чарджбэк не сработает. Как и в ситуации, когда владелец карты сообщил код из СМС мошенникам, передал карточку третьему лицу или же деньги за товар или услуги были переведены физическому лицу, а не юридическому. Процедура оспаривания платежа может быть проведена в случае действительно некачественных действий со стороны продавца товаров или услуг.

ЧТО НУЖНО СДЕЛАТЬ, ЧТОБЫ ВЕРНУТЬ ДЕНЬГИ ЧЕРЕЗ ЧАРДЖБЭК?

Попробуйте уладить проблему с продавцом самостоятельно.Этот шаг нельзя пропустить, поскольку банк не примет заявление на чарджбэк, пока вы не докажете, что уже попытались вернуть оплату.

Сообщите продавцу о том, что произошло, и попросите перечислить деньги назад. Возможно, он сразу же признает ошибку и исправит ее.

Лучше всего направлять претензию в письменном виде: по электронной почте, через форму для обращений на сайте или чат с консультантом. Если вы покупали товары по каталогу и у продавца нет электронных контактов, отправьте заказное письмо с уведомлением о вручении обычной почтой.

Обязательно сохраните вашу переписку с продавцом: письма, их копии, принтскрины чатов.

Если продавец откажется возвращать деньги, вы сможете подтвердить, что уладить конфликт своими силами не удалось.

Если продавец не отреагировал на ваш первый запрос, напишите ему еще раз, подождите некоторое время, скажем, неделю (при онлайн-переписке) или месяц (при общении через почту), а затем приступайте к следующему этапу.

Подайте в свой банк заявление на возврат. Сделайте это сразу же после того, как вы получили отказ от продавца или поняли, что никакого ответа, скорее всего, не будет.

Платежные системы устанавливают разные сроки подачи заявления на чарджбэк в зависимости от того, в какой момент прошла оплата покупки.

Если покупатель сразу получил товар или услугу после оплаты, то обычно подать заявление можно в течение 120–180 дней. Причем отсчет может начинаться как с момента перечисления денег на услугу, так и с окончания срока действия договора. Например, вы купили годовой абонемент в фитнес-клуб, но долгое время не могли дойти до зала. Через 10 месяцев вы наконец-то взяли себя в руки и отправились на тренировку, а клуб к этому времени уже закрылся. Оплаченная услуга так и не была оказана.

Если владельцы клуба не вернут за нее деньги добровольно, вы можете запросить чарджбэк, несмотря на то, что после оплаты прошел почти год. Ведь с учетом того, что действие договора еще не закончилось, вы укладываетесь в сроки.

Если покупатель рассчитался за товар или услугу заранее, то для опротестования операции дается до 540 дней с момента оплаты. Например, 1 мая вы купили билет на концерт, который должен состояться 29 ноября. За неделю до мероприятия его отменили, а деньги не вернули.

Между покупкой билета и датой несостоявшегося концерта прошло 213 дней, а значит, у вас сохранилось право на чарджбэк.

Такая же схема работает, если вы внесли аванс за мебель. Ее изготавливали пару месяцев, а затем привезли брак, при этом отказываются устранять недочет или возвращать деньги.

Российские банки вправе сокращать время подачи претензий по картам. Если вы планируете запросить чарджбэк, уточните, какие правила действуют в вашем банке.

За возвратом нужно обращаться именно в свой банк, а не в банк продавца. Скажите, что хотите опротестовать операцию по карте (пока еще не во всех банках операционисты знают слово «чарджбэк»). Вам дадут форму заявления, предусмотренную на такой случай, или попросят написать претензию в свободной форме.В некоторых банках можно подать заявление по электронной почте или через личный кабинет.

К претензии необходимо приложить все документы, которые имеют отношение к делу. Например, чек, копию почтовой квитанции, которая подтвердит отправку товара обратно в магазин, переписку с продавцом.

Если ваши письма остались без ответа, приложите только их.

Дождитесь решения банка.По закону банк обязан принять у вас заявлениена возврат денег по карточной операции и дать ответ в течение 30 дней, если вы делали покупку внутри страны, или 60 дней, если вы оплатили товар или услугу зарубежному продавцу.

Банк либо запустит чарджбэк, передав ваше заявление через платежную систему в банк продавца, либо откажется возвращать деньги.

Отказ возможен в трех случаях: — ваш банк вообще не проводит процедуру чарджбэка; — ваша претензия не соответствует правилам чарджбэка платежной системы, которая обслуживает вашу карту, или правилам банка; — вы обратились за чарджбэком позже отведенного на это срока.

Банк также может запросить у вас дополнительные документы или порекомендовать еще раз связаться с продавцом, если до этого вы сделали только одну попытку.

Получите возврат денег. После того как ваш банк передаст претензию платежной системе, она переадресует ее банку продавца, и тот проведет собственное расследование сложившейся конфликтной ситуации.

Кстати, может оказаться, что с вас списали или не вернули деньги совершенно законно.

Например, вы купили авиабилеты по невозвратному тарифу, а потом по какой-то причине решили отказаться от них. Вы должны понимать, что в этом случае рассчитывать на чарджбэк не следует: он не поможет вам получить оплату назад.

Если же выяснится, что продавец действительно неправомерно списал деньги с вашей карты, его банк через платежную систему переведет нужную сумму в ваш банк. А тот, соответственно, зачислит ее на ваш счет.

Михаил Бедловский, начальник управления платежных систем и расчетов ГУ Банка России по Центральному федеральному округу:

— Чарджбэк — удобная и полезная процедура по возврату денег от продавца товара или поставщика услуги. Этот инструмент в настоящее время хорошо зарекомендовал себя на финансовом рынке.

Однако обращаем особое внимание на то, что далеко не любой платеж можно вернуть по первому требованию по этой процедуре. Если платеж был добровольно произведен в адрес мошенников, средства были неудачно инвестированы или требуется возврат средств, переведенных физическому лицу, чарджбэк не сработает.

Оспорить возможно только платеж в адрес юридического лица и только в том случае, если услуги были оказаны некачественно либо не оказаны вовсе, либо был поставлен некачественный товар.Физическое лицо может обратиться за чарджбэком только в банк, через который производился платеж. Платежные системы с физическими лицами не работают.

Но сами банки могут привлечь платежную систему в качестве арбитра в случае, если им не удается прийти к единому мнению.Если банк отказал вам в возврате средств по процедуре чарджбэк, вы вправе обратиться с жалобой в Банк России. В этом случае Банк России может проверить, не нарушил ли ваш банк закон, правила платежной системы и собственные правила, например ответил ли в срок на ваше заявление. Но заставить его вернуть вам деньги с чужого счета регулятор не вправе.

Если процедура чарджбэка не сработала, можно попытаться решить проблему другими способами — пожаловаться на продавца в Роспотребназор, подать на него иск в суд или еще раз попробовать договориться с ним мирно.

Например, если компания не в состоянии выполнить свои обязательства из-за пандемии коронавируса, она может предложить вам вместо возврата денег другие варианты компенсации. И именно вам решать, соглашаться ли на предложенные условия или продолжать спор.

Денис Михайлов, руководитель ГБУ «Мосфинагентство» Департамента финансов города Москвы:

— Из-за ограничений, введенных в связи с распространением коронавируса, многие туроператоры, авиаперевозчики, владельцы фитнес-центров и другие сферы бизнеса приостановили свою деятельность. В результате их клиенты оказались в ситуации, когда деньги заплачены, а услуги не оказаны. Если компания отказывается осуществить возврат средств и не предлагает альтернативных вариантов возмещения, то по заявлению владельца банковской карты, которой оплачивалась услуга, банкэмитент может инициировать процедуру чарджбэка — отмену транзакции, и в результате чего списанные средства вернутся на карту. Однако процедура пока не закреплена в законодательстве РФ, а регулируется лишь правилами платежных систем. Так, держатели карт Visa не имеют права на чарджбэк, если отмена или перенос рейсов, аннулирование билетов связаны с запретами на уровне государства.

Таким образом, Visa ожидает, что клиенты будут напрямую или через суд добиваться компенсации у компании.

Тем не менее Роспотребнадзор в памятке о защите прав потребителей в период пандемии коронавируса советует владельцам карт Visa, MasterCard и МИР воспользоваться опцией чарджбэка, чтобы получить возвратный платеж от авиа- или ж/д компаний, интернет-магазинов, банков, финансовых и иных организаций. Для этого надо обратиться в банк-эмитент и заполнить специальную форму, которая направляется в офис международной платежной системы. С момента принятия заявления и до окончания его рассмотрения платежная система блокирует указанную сумму на счете получателя, и в случае положительного решения деньги возвращаются на карту заявителя.

Читайте также: Операция по отмене кредита: как мошенники развели доцента РГГУ на ипотеку

Chargeback. Иногда они возвращаются

У покупателя, обманутого магазином, или путешественника, несправедливо оштрафованного гостиницей за порчу имущества, есть шанс вернуть свои деньги. Портал Банки.ру разбирался, как применяется процедура возвратного платежа (chargeback) в международных платежных системах.

Что такое chargeback

Развенчаем бытующий миф: chargeback – это вовсе не услуга, которую банк предоставляет клиенту после получения заявления. Более того, формально процедура возвратного платежа к держателю карты отношения не имеет. Chargeback – инструмент, с помощью которого ваш банк может затребовать и получить возврат денег с эквайера при получении претензии от своего клиента. А может и не затребовать.

Банк имеет обязательства перед своим клиентом в рамках законодательства страны, а также договора, заключенного между ним и клиентом. Возвратные платежи регламентируются правилами платежных систем, с которыми банки-участники заключают договоры. Получается, что банк не обязан выставлять требование о возвратном платеже по заявлению клиента.

Как рассказали порталу Банки.ру в MasterCard, «банковская карта является уникальным платежным инструментом, в том числе и потому, что дает держателям карт, помимо возможностей оплаты товаров и/или услуг, высокую степень защищенности их денежных средств. В частности, у держателя карты есть возможность опротестовать операции в целом ряде случаев: если операция не была совершена, если операция была обработана некорректно (например, двойное списание средств) или если оплаченная картой услуга не была фактически предоставлена. Платежная система для этого предоставляет своим клиентам (банкам) различные инструменты, такие, например, как процедура chargeback: чтобы, в свою очередь, их клиенты (держатели карт) могли защитить свои интересы в указанных выше спорных ситуациях.

При этом важно понимать, что chargeback определяет именно порядок работы по спорным операциям между банком-эмитентом и банком-эквайером, а не между держателем карты и банком. Держателю карты нужно очень внимательно ознакомиться с договором оферты, который подписывается с банком при получении карты. Ведь именно в этом договоре банк сообщает о том, какие возможности и сервисы он предоставит по своему конкретному продукту, при каких условиях и в какие сроки возможен возврат денежных средств. Как правило, каждый конкретный случай опротестования требует отдельной проработки вопроса и принятия решения на стороне эмитента карты».

Получив от клиента заявление на возврат уплаченных средств, банк оценивает возможность возврата платежа в рамках МПС. По некоторым заявлениям банк обязан возместить деньги в соответствии с девятой статьей 161-ФЗ, по некоторым – нет. Но начинать ли chargeback, в каждом случае решается индивидуально, исходя из обстоятельств.

Максимальный срок подачи заявления после совершения платежа устанавливается банком в договоре с клиентом. Но при этом следует помнить, что, даже если вы этот срок нарушили, девятая статья 161-ФЗ предписывает банку ваше заявление рассмотреть, а правила Visa и MasterCard подразумевают достаточно большие сроки для отправки chargeback. В большинстве случаев это 120 дней. В этом случае банк может отправить требование о возвратном платеже, и у вас есть шансы получить свои деньги назад.

Выглядит процедура следующим образом: банк-эмитент отправляет требование о возвратном платеже, эквайер его рассматривает. И если считает возвратный платеж обоснованным, то производит выплату и взыскивает средства с торгового предприятия, чьи действия привели к возвратному платежу. В случае если эквайер не согласен с требованием возвратного платежа, он выставляет повторное представление (отбивает chargeback). Если эмитент по-прежнему настаивает на возвратном платеже, он снова отправляет chargeback – это имеет смысл, если, например, за прошедшее время удалось собрать какие-то свидетельства того, что оплаченная услуга оказана не была. При получении второго chargeback начинается арбитраж, тут уже в дело вступит платежная система и рассудит спор в соответствии со своими правилами.

Рассмотрим максимальные сроки полного прохождения процедуры на примере MasterCard. После заказа товара или услуги до списания средств может пройти до 30 дней. Подать заявление на возвратный платеж можно в срок вплоть до 120 дней после этого. Эквайер может отбить chargeback в течение 45 дней. На отправку повторного chargeback дается до 45 дней, и, наконец, на арбитраж платежная система может затратить еще 45 дней. В сумме выходит до 285 дней с момента совершения оплаты.

Ситуации возврата

«Обращаться в банк имеет смысл во всех случаях, когда клиент, получив выписку, не согласен со списанной со счета суммой, – утверждает заместитель руководителя блока операционного и IT-сопровождения Бинбанка Игорь Новожилов. – К примеру, если клиент «не узнает» операцию, если сумма списания больше суммы покупки, или сумма списана повторно, или если клиент вернул товар, но сумма на его счет не поступила».

В соответствии с правилами платежных систем заявление на возвратный платеж подается в четырех случаях: неавторизованный платеж, мошенничество, спор плательщика с торговой точкой, ошибка в обработке платежа.

Неавторизованный платеж происходит, если эквайер не запросил у эмитента авторизацию, но после прислал клиринг с суммой платежа. В этом случае эмитент не имеет права отказать в платеже, но имеет право запросить возврат этого платежа. Чаще бывает, когда итоговый клиринг превышает сумму начальной авторизации, тогда можно вернуть неавторизованную разницу.

Причиной неавторизованного платежа могут быть технические неполадки у эквайера. Также такая ситуация возникает, например, при оплате аренды автомобиля, когда прокат авторизует на карте клиента некую условную сумму, но в итоге ущерб, причиненный клиентом автомобилю, вынуждает снять большую сумму. Правила платежной системы позволяют превысить авторизованную сумму на 15%, если же превышение больше, остаток можно затребовать по процедуре chargeback.

Мошеннические трансакции подразумевают, что произошло списание без участия держателя карты. В отдельных случаях успех chargeback может обеспечить принцип переноса ответственности, но чаще дело доходит до арбитража (а еще чаще банк просто не отправляет такой chargeback).

Спор плательщика с торговой организацией начинается, когда плательщик не получил оплаченный товар или услугу либо же товар или услуга ненадлежащего качества. Тут основная сложность – доказать факт неполучения товара или услуги либо факт их низкого качества. Чаще всего это сделать не удается: эквайер обращается к торговцу, торговец уверяет, что полностью выполнил свои обязательства, эквайер отбивает chargeback, и арбитраж решает спор в пользу эквайера, за отсутствием веских доказательств. Успех дела возможен, если торговец по своей воле или в соответствии с требованиями закона «О правах потребителя» возвращает деньги.

Ошибки в обработке платежа случаются и бывают достаточно неприятны – например, банки иногда грешат задвоенным клирингом, и ваша оплата может неожиданно повториться. Эта проблема также решается через chargeback.

«В случае обнаружения расхождений между операциями, указанными в выписке, и фактически произведенными операциями клиент всегда может обратиться в банк для разъяснения ситуации или для оформления заявления, – рассказал Банки.ру директор департамента розничного бизнеса Росгосстрах Банка Андрей Борискин. – Наиболее часто клиенты оспаривают операции неполучения денежных средств в банкомате, двойное процессирование трансакции и неполучение товаров/услуг».

Ваши доказательства

Правильное, имеющее шансы на удачное завершение, заявление на возвратный платеж сопровождается пакетом документов. В зависимости от конкретных условий это может быть копия слипа, полученного держателем карты при оплате в магазине, заявление, которое держатель карты подал в банк, различные трансакционные данные, описание неполученного или некачественного товара.

В большинстве случаев там должны присутствовать подтверждения того, что держатель карты пытался урегулировать спор непосредственно с получившим оплату предприятием и не достиг успеха. Причем тут нет необходимости прилагать юридически значимые доказательства. Достаточно приложить электронную переписку или просто написать в заявлении: «Я им звонил, но там никто не смог поговорить со мной на русском или английском языке». В случае отсутствия таких доказательств эквайер с полным основанием отобьет chargeback.

Есть несколько случаев, когда возвратный платеж гарантирован. Первый – если эквайер не уложился в срок подачи повторного представления. По опыту банков, это самый частый случай удовлетворения chargeback.

Второй случай наступает, если имеет место перенос ответственности. Тут тоже все просто. Если держатель предъявил карту, оснащенную EMV-чипом, а эквайер принял ее по магнитной полосе (например, если терминал не имеет считывателя чипов), ответственность полностью ложится на эквайера, и он обязан вернуть деньги при получении chargeback. Аналогично и с платежами через Интернет (CNP), если эмитент поддерживает технологию 3D Secure, а эквайер нет, то платеж должен быть возвращен по требованию.

«Запрос Chargeback имеет смысл направлять в платежную систему, если существуют основания для получения от платежной системы средств, списанных с карты нашего клиента в результате ошибки или мошенничества,– рассказал Юрий Божор, вице-президент, начальник управления пластиковых карт банка «Открытие». – Например, если карта банка подверглась атаке на сайте, не поддерживающем технологию 3DSecure, то вероятность получения возмещения от банка – эквайера по данной операции практически равна 100%. Аналогичная ситуация, если по чиповой карте в России прошла операция снятия средств в банкомате, не оборудованном устройством чтения чипа. С другой стороны, если клиент сам сообщил мошенникам данные карты и одноразовые пароли и средства у него похитили на сайте, поддерживающем технологию 3D Secure, то направление в платежную систему запроса Chargeback бессмысленно».

Начальник операционного управления Райффайзенбанка Наталья Воеводина утверждает, что «заявление стоит подавать, если компания обанкротилась и у человека есть документы, подтверждающие обязанность этой компании предоставить услуги. В таких случаях вероятность успешного оспаривания операции очень высока, практически сто процентов».

Как рассказали в Тинькофф Банке, «клиенты могут рассчитывать на chargeback в следующих случаях: стоимость покупки отличается от суммы операции по карте; деньги за одну и ту же операцию были списаны несколько раз; реквизиты платежной карты попали в руки мошенников, с карты клиента списаны деньги за покупку, которую он не совершал.

Есть шансы и в случаях регулярных платежей: с карты клиента списаны деньги по подписке после того, как клиент отменил эту подписку; клиенту подключили подписку без соответствующего уведомления.

Клиент сделал возврат (refund) товаров, но деньги не были возвращены на счет. Причины возвратов: товар доставлен в ненадлежащем качестве; товар не соответствует описанию; продавец изменил гарантию или правила возврата товара без согласия клиента; деньги клиента списаны с платежной карты, при этом клиент не получил товар или услугу.

В отдельную категорию chargeback входят следующие случаи: списания за no-show (например, если отель снял деньги с клиента за незаезд); дополнительные списания (например, при аренде автомобиля: клиент воспользовался услугой и уехал, а через некоторое время компания по прокату автомобилей сняла деньги за повреждения); клиент получил не полную сумму при снятии денег в банкомате или не получил наличные вовсе».

Михаил ДЬЯКОВ, Banki.ru

n nttt nttt ntt nt”,”content”:”tt

ntttu0412u044b u043du0435 u0430u0432u0442u043eu0440u0438u0437u043eu0432u0430u043du044b u043du0430 u0441u0430u0439u0442u0435.ntt ntt

Возвратный платеж (chargeback) в международных платежных системах.

100% практика по признанию должников банкротами.

Юристы гарантированно доводят процессы до полного списания долговых обязательств.

Покупатель, обманутый магазином, либо путешественник, нечестно оштрафованный гостиницей за испорченное имущество, иногда могут вернуть свои денежные средства. Далее – о применении процедуры возвратного платежа (chargeback) в международных платежных системах.

Что называют chargeback?

Попробуем развенчать имеющийся миф: chargeback вовсе не является услуга, предоставляемая банком клиенту после получения заявления. Кроме того, формально процедура возвратного платежа к держателю карты никак не относится. Процедура является инструментом, благодаря которому Вашим банком может быть затребован и получен денежный возврат с эквайера – если получена претензия от собственного клиента. А может и не быть затребован.

У банка есть обязательства перед собственным клиентом в рамках нормативных актов государства, а также соглашения, которое он заключал с клиентом. Виды возвратных платежей регламентируются требованиями платежных систем. С ними банками-участниками заключаются договора. Выходит то, что банк не обязан заниматься выставлением требования о возвратном платеже в случае поступления соответствующего заявления клиента.

Как было сообщено в MasterCard, «банковская карта – уникальный платежный инструмент, в том числе и по той причине, что благодаря ей держатели карт могут не только оплачивать товары и услуги, обладают высокой степенью защищенности своих денежных средств. Также держатель карты может опротестовать операции во многих случаях: если операцию не провели, если ее обработали некорректным образом (допустим, списали средства в двойном размере), либо если оплаченную картой услугу фактически не предоставили. С этой целью платежной системой предоставляются своим клиентам (учреждениям) разные виды инструментов, таких, допустим, как процедура chargeback: чтобы клиентами (держателями карт) могли быть защищены их интересы в случае возникновения указанных выше спорных ситуаций.

При этом стоит уяснить, что этой процедурой определяется конкретно рабочий порядок касательно спорных операций между банком-эмитентом и банком-эквайером (а не между владельцем карты и учреждением). Держатель карты должен тщательно изучить договор оферты, подписываемый им с банком в момент получения карты. Ведь как раз в этом соглашении учреждение прописывает то, какие сервисы им предоставляются по определенному продукту, на каких условиях и в какие временные рамки можно вернуть денежные средства. В основном, у каждого конкретного случая своя история – и для нее требуется отдельная переработка вопроса и принятие решения на стороне эмитента карты».

При получении от клиента заявления на возврат уплаченных денег, банком проводится оценка возможности возврата платежа в рамках МПС. По каким-то заявлениям банк должен возместить денежные средства, исходя из положений статьи 9 161-ВЗ, а по каким-то – нет. Но решение о начале процедуры в любом случае всегда вопрос индивидуальный.

Максимальный срок, в который после совершения платежа, может быть подано заявление, устанавливается банком в соглашении с клиентом. При этом не стоит забывать, что даже при нарушении этого срока Ваше заявление должно быть рассмотрено банком (по 161-ФЗ), а правилами Visa и MasterCard подразумеваются довольно приличные сроки для отправки chargeback. Чаще всего это 120 дней. В такой ситуации банком может быть отправлено требование возвратить платеж, и Вы обладаете всеми шансами на получение своих денег назад.

Процедура выглядит примерно так: банком-эмитентом отправляется требование о возвратном платеже. Следует его рассмотрение эквайером. Если он решает, что требование обоснованно, производится выплата и взыскание средств с предприятия, чьи действия привели к такому платежу. Если же эквайзер отказывает в признании требования обоснованным, им выставляется ответное представление. Если эмитентом снова направляется требование о возвратном платеже, им снова отправляется chargeback – смысл есть, если, допустим, за это время были собраны доказательства отсутствия оказания оплаченной услуги. После второго chargeback стартует процедура арбитража, в дело вступает платежная система и разрешает спор согласно правилам.

Теперь о максимальных сроках, в которые осуществляется прохождение процедуры на примере MasterCard. После того, как заказан товар или услуга, средства могут списываться до 30 дней. Подача заявления на возвратный платеж возможна в срок вплоть до 120 дней после всего. Эквайером может быть отбит chargeback в течение 45-ти дней. Повторно отправить chargeback можно за 45 дней, на арбитраж у платежной системы может уйти еще 45 дней. Это примерно около 285 дней с того момента, как была совершена оплата.

Случаи возврата

«Обращение в банк обладает смыслом во всех ситуациях, когда у клиента при получении выписки возникают вопросы по списанной со счета сумме, – говорится заместителем руководителя блока операционного сопровождения Бинбанка, Игорем Новожиловым. – Например, если клиентом «не признается» операция, если списали больше, чем нужно, если сумму списано повторно, если клиентом возвращен товар без поступления суммы на его счет».

Исходя из положений платежных систем, подача заявления на возвратный платеж возможна в следующих ситуациях: при неавторизованном платеже, мошенничестве, споре плательщика с торговым предприятием, ошибке в платежной обработке.

Происхождение неавторизованного платежа возможно в том случае, если эквайером не будет запрошена у эмитента авторизация, а после будет прислан клиринг с платежной суммой. В такой ситуации у эмитента нет права на отказ в платеже, но есть право на запрос о возврате этого платежа. Нередко случается, что итоговый клиринг гораздо выше первоначальной авторизации – в таком случае возможно возвращение неавторизованной разницы.

Причина неавторизованного платежа – наличие возможных технических неполадок у эквайера. Возникновение такой же ситуации возможно и в случае арендной автомобильной оплаты, если прокатом авторизуется на клиентской карте некая условная сумма, но в конечном итоге ущерб, который причинил клиент автомобилю, вынуждает снять большую сумму. Платежная система допускает превышение авторизованной суммы на 15%, если же сумма превышения больше, остаток может быть затребован по процедуре chargeback.

О мошеннических трансакциях можно говорить тогда, когда происходит списание без участия держателя карты. В некоторых ситуациях успех chargeback может быть обеспечен принципом переноса ответственности, но чаще всего все идет к арбитражу (а еще чаще банком просто ничего не отправляется).

Начало спора плательщика с торговой точкой возможно тогда, когда плательщику не предоставляют оплаченный товар либо услугу. Здесь основной трудностью считается доказательство факта неполучения товара либо услуги. Чаще всего это нереально сделать: эквайер составляет обращение к торговцу, а последний говорит о полном выполнении своих обязательств. Эквайером отбивается платеж, арбитраж принимает сторону эквайера – так как отсутствуют веские доказательства.

Ошибки в платежной обработке происходят часто – допустим, банки порой допускают задвоенный клиринг, и Вашу оплату могут неожиданно повторить. Такую проблему решить можно.

«Если обнаруживаются расхождения между указанными в выписке операциями, и практически осуществленными, у клиента всегда есть право на обращение в банк, который должен разъяснить ситуацию, – сообщается директором департамента розничного бизнеса Росгосстрах Банка, Андреем Борискиным. – Очень часто клиентами оспариваются операции невыдачи средств в банкомате (как этот избежать читайте здесь), двойные трансакции и неполучение услуг».

Теперь о Ваших доказательствах

Для того, чтобы были шансы на хорошее завершение, к подаче заявления на возвратный платеж должен прилагаться пакет документов. В зависимости от определенных условий это может быть копия слипа – ее держатель карты может получить при оплате в магазине. Также это могут быть разные трансакционные данные.

Чаще всего должно присутствовать подтверждение того, что держателем карты осуществлялась попытка урегулирования спора конкретно с получившим оплату учреждением, но успех не был достигнут. В такой ситуации не требуется приложение юридически значимых доказательств. Достаточно приложения электронной переписки либо просто сообщить в заявлении: «Я им звонил, но никто не дал мне никакого ответа». Если отсутствуют такие доказательства, эквайером точно будет отбит платеж.

Существуют и ситуации гарантированного возврата платежа. Первая – если эквайером нарушен срок, в который подается повторное представление. Данный случай является самым частым случаем удовлетворения этого платежа.

Вторая ситуация случается, если есть перенос ответственности. Здесь также все просто. Если держателем предъявляется карта, оснащенная EMV-чипом, а эквайером она принимается по магнитной полосе (допустим, если у терминала отсутствует считыватель чипов), – ответственен полностью эквайер, он должен вернуть деньги при получении chargeback. Тоже самое и с платежами посредством Интернета (CNP), если эмитентом поддерживается технология 3D Secure, а эквайером нет, то платеж должен быть возвращен по требованию.

«Направление такого запроса имеет смысл, если есть реальные основания для получения от платежной системы средств, которые были списаны с карты нашего держателя из-за ошибки либо мошеннических действий, – рассказывается Юрием Божором, вице-президентом, начальником управления пластиковых карт банка «Открытие». – Допустим, если банковская карта подверглась атаке на сайте, который не поддерживает технологию 3DSecure – получение возмещения от учреждения-эквайера можно практически на 100%. Происхождение аналогичной ситуации возможно в случае прохождения операции снятия средств в банкомате по чиповой российской карте, при этом устройство для чтения чипа на нем отсутствовало. С иной стороны, если мошенники узнали данные карты от самого клиента (а также разовые пароли), направление в платежную систему запроса Chargeback является бессмысленным».

Начальником операционного управления Райффайзенбанка, Натальей Воеводиной, утверждается, что «подача заявления имеет смысл в случае банкротства компании и наличия у человека документов, подтверждающих обязанность этой фирмы предоставить услуги. В подобных ситуациях успешно оспорить операцию можно, вероятность фактически 100%-ая».

Как было сообщено Тинькофф Банком, «у клиентов есть возможность использования этой процедуры в таких ситуациях, как: отличие стоимости покупки от суммы операции по карте»; повторное списание денежных средств за одну и ту же операцию; мошеннические действия, списание денег с карты клиенты за несовершенную им покупку.

Есть шанс и в ситуациях с регулярными платежами: с карты клиента списывают деньги по подписке после отмены клиентом этой подписки; либо если подписка подключена клиенту без определенного уведомления.

Клиентом совершается товарный возврат, но возвращение денег на счет не следует. Причины возврата: доставление товара в ненадлежащем качестве; несоответствие товара описанию; продавцом изменена гарантия либо правила возврата товара без клиентского согласия; клиентские деньги списаны с платежной карты, при этом товар или услуга клиентом не получены.

Отдельная категория – это происхождение следующих случаев: списание за no-show (допустим, если отелем снимаются деньги с клиента за незаезд); дополнительные списания (допустим, при аренде автомобиля: клиентом была использована услуга, после он уехал, а через некоторое время компанией по прокату автомобилей были списаны деньги за повреждения); клиентом получена неполная сумма при снятии денег в банкомате или не получены наличные вовсе».

Правила возврата денег при отмене операций

Как работаем и отдыхаем в 2022 году ?

При возврате товара необходимо предоставить продавцу номер карты или счета, на который он должен зачислить денежные средства. Реквизиты нужны полные. Это связано с тем, что дата покупки и дата написания заявления на возврат могут отличаться на несколько дней. Фактически, с момента покупки до момента зачисления денег, с картой может произойти все, что угодно – потеря, блокировка, окончание срока действия и проч.

Вернуть деньги можно и на другую карту, не на ту, которой рассчитались за покупку. Но эта карта должна также принадлежать покупателю.

Гражданский кодекс дает возможность осуществить обмен товаров, если они не подошли или не понравились. На возврат или обмен дается две недели со дня покупки.

Когда товар можно вернуть

Но вернуть можно не любой товар, а только ненадлежащего качества и не включенный в перечень товаров, которые возврату и обмену не подлежат. Согласно Постановлению Правительства №55, нельзя вернуть товары из следующих категорий:

- парфюм;

- косметика;

- предметы личной гигиены;

- нижнее белье;

- бытовая химия;

- строительные материалы (цемент, песок, шпатлевка и др.);

- ювелирные изделия.

Правила возврата денежных средств

Безналичная оплата товаров и услуг регламентируется федеральным законом №54. Как будет осуществлен возврат, зависит от способа оплаты при покупке: если за товар покупатель рассчитался безналом – вернут на карту, если наличкой – выдадут наличные из кассы.

Возврат наличными при безналичной оплате – нарушение законодательства. Дело в том, что клиент рассчитался карточкой, а при возврате товара продавец решил отдать наличку, то налоговая инспекция идентифицирует такую операцию как отмывание денег и обналичивание нелегальным способом. Если ФНС выявит это нарушение, то наложит на продавца крупный штраф.

Пошаговая процедура возврата денег

Условия возврата денежных средств за товар описывается в письме ЦБ РФ №112-Т. Судебная практика полностью на стороне указанных в письме правил. Пока в судебном производстве не было дел, которые бы не встали на сторону положений законодательства в части возвратов.

Этапы возврата денежных средств на карточный счет покупателя:

- покупатель пишет заявление, в котором описывает причины, по которым желает сдать товар, а также обязательно указывает реквизиты банковской карты, на которую нужно зачислить уплаченные за товар деньги;

- продавец запускает операцию возврата на терминале и выдает покупателю чек, на котором будет указано «возврат»;

- продавец обязан направить в обслуживающий банк информацию об осуществленном возврате посредством электронного журнала или реестра платежей.

Что должен предоставить покупатель для возврата:

- непосредственно сам товар;

- документ, удостоверяющий личность (паспорт гражданина РФ);

- карту, которой рассчитывался;

- кассовый чек;

- заявление на возврат.

Если все же есть необходимость вернуть денежные средства не на ту карту, которой покупатель рассчитался в момент приобретения товара, реквизиты другой карты нужно указать в заявлении. Но самое главное – собственником счета должен являться сам покупатель, а не третье лицо.

Применение ККТ при возврате

В случае возврата продавец обязан осуществить операцию в том числе по ККТ. В чеке фискального носителя отражается только сумма, которую заплатил покупатель.

Перечень реквизитов в бланке строгой отчетности ККТ и кассовом чеке ККТ:

- QR-код;

- наименование документа;

- время проведения операции;

- адрес, где был осуществлен расчет;

- название организации или ФИО ИП;

- ИНН и система налогообложения, если речь о ИП.

Важно! Даже если в момент продажи товара чек по ККТ пробит не был, в случае возврата его нужно напечатать в обязательном порядке.

Важным условием оформления чека является наличие признака расчета. Этот признак обозначает вид проведенной операции – покупка товара, возврат товара или корректировка. В случае, когда производится возврат, то клиенту выдается чек с признаком расчета «возврат покупателю (клиенту) средств, полученных от него, — возврат прихода».

Ответственность за неиспользование ККТ

Ответственность за нарушение законодательства в части обязательного использования ККТ устанавливается КоАП.

Нарушитель платит штраф. Сумма зависит от того, какую сумму выручки получила организация, которую не провела через кассу. Штрафуют и саму организацию (или ИП), и кассира, который не пробил чек.

Так, кассир заплатит штраф 25-50% от выручки, которую не провел по кассе (минимум 10 тысяч рублей), организация или индивидуальный предприниматель заплатит штраф 75-100% выручки (минимум 30 тысяч рублей).

При повторном нарушении (непроведении операций через ККТ) и в случае, если объем выручки составил более одного миллиона рублей, деятельность компании приостанавливается до трех месяцев.

Особенности формирования чека при частичной предоплате

В том случае, когда оплата производится в два этапа – внесение аванса (предоплаты), затем окончательный расчет (внесение остатка суммы с учетом аванса), то необходимо формировать два чека.

В момент внесения аванса печатается чек на предоплату, при окончательной оплате печатается чек о полном расчете. Оба признака расчета («предоплата», «полный расчет») должны быть пропечатаны на чеке.

Возврат денег, украденных с карты

Несмотря на гарантировано высокий уровень защиты банковских счетов, случаев воровства денежных средств с пластиковых карт граждан растет день ото дня. Как действовать, если все-таки были сняты деньги с карты банка и есть ли шанс их вернуть законному владельцу карты? Об этом читайте в нашей статье.

Денежные средства, хранящиеся на банковской карте, как известно, находятся под контролем банковской организации и, конечно же, непосредственно картодержателя, и, как показывает практика, в большинстве случаев причиной несанкционированного снятия денег с карты посторонними лицами является беспечность владельцев.

Согласно ст. 9 Федерального Закона «О национальной платежной системе» в РФ, банковская организация должна вернуть украденные деньги клиенту, а уже после проводить разбирательства с рассмотрением всех обстоятельств пропажи. Однако на деле все происходит далеко не так – вернуть украденные с карты деньги можно, только для этого придется потратить немало сил и времени.

Как воруют деньги с пластиковых карт: основные способы

Чаще всего действия злоумышленников, охотившихся за легкой наживой, связаны с кражей непосредственно пластиковой банковской карты. Если это произошло, владельцу необходимо максимально быстро среагировать на сложившуюся ситуацию и заявить об этом в банк-эмитент для блокировки карт-счета. Насколько оперативно сработает держатель карты, настолько у злоумышленника снижаются риски проведения незаконных финансовых операций.

Злоумышленники используют несколько способов кражи денежных средств:

- Прослеживают действия владельца карты и вычисляют цифры пин-кода в момент снятия наличных средств, затем используют свои оригинальные методы кражи самой пластиковой карты.

- Нередки случаи хранения владельцами пластиковой карты и пин-кода вместе, запись пин-кода на самой карте, что, несомненно, является преимуществом для воров и мошенников.

- В случаях кражи пластиковой карты велика вероятность расчета в торговых точках через терминалы, которые не требуют идентификации личности в виде подписи или введения пин-кода, о которых злоумышленники знают наверняка.

- Незаконное списание денежных средств с банковской карты возможно также, если в руки злоумышленникам попал непосредственно номер карты и сведения, указанные на магнитной полосе (CVV-код). Как правило, такие данные используются для совершения покупок через интернет сервисы.

Несмотря на действующее законодательство, требующее уведомлять держателей карт о проведении каких-либо операций с их карточным счетом, в некоторых банках такая система срабатывает не так оперативно, как должно быть.

В первую очередь, это SMS-оповещения, ввиду того, что такая услуга является платной, многие картодержатели, стараясь сэкономить хоть на чем-то, просто отказываются от ее подключения, тем самым существенно повышая риски несанкционированного доступа к счету и снятия денежных средств посторонними лицами. В таком случае клиент банка сможет узнать о том, что произошла кража с его счета только в момент попытки произвести оплату или операцию по снятию наличных.

Как вернуть украденные с карты деньги: основные действия

Если злоумышленники воспользовались подходящей ситуацией и выкрали банковскую карту у ее владельца, последнему необходимо выполнить следующие действия:

1. В течение суток после случившегося уведомить банк-эмитент, выдавший карту, позвонив по телефону, направив письмо на электронную почту или по возможности посетить лично отделение банка.

2. Также, в течение суток с момента получения информации о краже, написать заявление в полицию.

По факту заявления о спорном снятии наличных средств банковская организация должна провести расследование, в рамках которого устанавливается место и время мошеннической операции.

Важно! Владелец карты вправе потребовать от банка ответ на свое обращение в письменной форме, подтверждающее выполнение действий по блокировке карты. Если денежные средства будут сняты после блокировки пластикового носителя, ответственность за это будут нести сотрудники банковской организации.

Важно! В случае, если украденная карта будет фигурировать в торгово-розничной сети, картодержатель может направить в адрес того магазина претензию о нарушении правил платежных систем. В данном случае кассир не сверил подпись и не потребовал у покупателя предоставления документа, удостоверяющего принадлежность лица к данной банковской карте.

Срок рассмотрения заявления в банке составляет от 30 до 60 рабочих дней.

3. Непосредственному владельцу карты необходимо доказать свою непричастность к несанкционированной транзакции.

На этом этапе необходимо предоставить любые факты, документы и показания свидетелей, которыми подтвердить свое местонахождения в момент снятия наличных посторонними лицами. В случае, если держатель карты находился в этот момент в другой стране, необходимо предоставить заграничный паспорт с отсутствием отметок о пересечении границы той страны.

Отметим, что неправомерность транзакции, если краденая карта была использована в качестве оплаты в интернет-магазине, доказать будет очень сложно, а на практике практически невозможно. Хотя и в этом случае у владельца карты есть шанс заблокировать карту, главное успеть это совершить вперед списывания средств со счета.

Также сложно будет доказать свою непричастность, если денежные средства с карты были сняты в банкомате через ввод пин-кода. Скорее всего банк будет ссылаться на то, что транзакция была проведена по всем правилам, а клиент в добровольном порядке сообщил пин-код одновременно с передачей карты третьему лицу.

Важно! В случае несанкционированного снятия денежных средств с украденной банковской карты посредством считывания данных скиммером, вернуть средства владельцу карты обязан тот банк, кому принадлежит данный банкомат.

4. В случае отказа банком вернуть украденные средства, и проведенное расследование не дало результатов, владельцу карты можно смело подавать в суд исковое заявление. Для получения положительного судебного решения картодержателю необходимо предоставить доказательства своей непричастности к несанкционированной транзакции и документально подтвердить факт своевременного обращения в банк с требованием блокировки карты.

Чаще всего на практике, судебный иск основывается на утверждении факта о предоставлении банком некачественной и небезопасной услуги, в частности, не полноценном информировании клиента о возможных мошеннических действиях со стороны (ст. 7 и 14 закона «О защите прав потребителей»). Суды по большей части встают на сторону потерпевшего лица, если речь идет о зарплатных банковских картах, выданных на предприятии.

Несомненно, стоит отметить, что не все банковские организации готовы легко расстаться с денежными средствами, которые необходимо вернуть клиенту. Главной причиной для отказа в возврате средств может стать несвоевременная блокировка карты.

Важно! В случае, если клиент банка не проинформировал банк о краже карты в течение суток после случившегося, ответственность за любые совершенные операции с краденным имуществом, лежит на владельце пластикового носителя.

Шанс очень быстро вернуть украденные денежные средства есть:

- у клиентов банка, носящих статус VIP;

- у клиентов, у которых сумма украденных средств на карте существенно ниже возможных судебных издержек;

- у клиентов, транзакция по снятию наличных средств с украденной карты которых проводилась за рубежом, а владелец карты в этот момент находился на территории РФ.

Как не допустить снятия денег с карты банка: меры профилактики

Ответственность за сохранность денежных средств на пластиковой карте, в первую очередь, лежит на ее владельце. Для того, чтобы избежать мошеннических действий в отношении денег картодержателя, в профилактических целях рекомендуем несколько правил:

Как оформить возврат денег покупателю

Пять лет я проработала управляющей розничного магазина и неоднократно сталкивалась с ошибками, которые допускают продавцы без опыта при оформлении возврата. В статье рассказываю, как правильно оформить возврат, и что делать, если покупатель требует деньги за товар, который нельзя вернуть.

На какой товар можно оформить возврат

Закон четко регламентирует, какой товар покупатель может вернуть в магазин.

Бракованный товар с действующим сроком гарантии. Гарантийный срок устанавливает изготовитель — продавец не может его сократить, но может увеличить. Например, обувная фабрика установила на сапоги гарантийный срок 2 месяца, продавец увеличил его до 4 месяцев и указал это в гарантийном талоне. Если потребитель обнаружит брак в течение гарантийного срока — он может вернуть товар в магазин. Если производитель не установил гарантийного срока, продавец может определить его самостоятельно.

Важно: вернуть в магазин испорченный товар можно, если поломка произошла по вине производителя. Если покупатель неправильно использовал товар и сломал его, вернуть товар в магазин не получится.

Бракованный товар с истекшим сроком гарантии. Помимо гарантийного срока, у товаров длительного пользования есть срок службы — 2 года со дня продажи. К товарам длительного пользования относят, например, детские игрушки, обувь, бытовую технику, очки.

Если в течение двух лет покупатель обнаружит брак, он может сдать товар в магазин. Например, покупательница купила норковую шубу. Производитель установил на шубу гарантию 1 месяц. На второй год на шубе появились залысины. Хотя гарантийный срок истек, покупательница все равно может предъявить претензию в магазин и потребовать — вернуть деньги. Шуба — это товар длительного пользования.

Вернуть качественный товар, который не подошел. Если товар не подошел по цвету, размеру, комплектации или фасону, покупатель в течение 14 дней может его обменять на аналогичный. Дата покупки не входит в этот срок.

Если подходящего аналога в магазине нет, покупатель может потребовать вернуть деньги. Например, мужчина купил голубую рубашку размера 46, а через три дня попросил продавца обменять на аналогичную, но розовую. В магазине не оказалось розовой рубашки нужного размера, поэтому продавец вернул деньги за товар.

Важно: продавец может обменять или вернуть деньги за качественный товар, если покупатель им не пользовался, сохранил целостность упаковки и внешний вид товара.

Какой товар нельзя возвращать

Качественные товары, не подлежащие возврату или обмену. В законе приведен перечень товаров, которые нельзя обменять или вернуть в магазин. Например, товары личной гигиены, нижнее белье, бытовую химию, мебельный гарнитур.

Допустим, покупатель купил зубную щетку, а дома обнаружил, что она с синтетической щетиной. Покупатель не пользовался щеткой и не нарушил упаковку, но продавец может отказаться обменять щетку на аналогичную с натуральной щетиной или вернуть за товар деньги.

Поломка товара наступила по вине покупателя, или он нарушил правила возврата. Например, покупательница неделю проносила туфли, а потом попыталась их вернуть, потому что цвет не нравится. Продавец законно отказывается принять качественный товар, который был в употреблении. Или покупатель хочет вернуть шуруповерт с треснутым корпусом. Если трещины появились после покупки, потому что покупатель уронил шуруповерт — продавец откажется принимать товар. Если продавец сомневается, по какой причине сломался шуруповерт, или покупатель не согласен с выводами продавца — проводят экспертизу и устанавливают причину поломки.

Уцененные товары. Иногда магазины продают товары с дефектом — продавец на ценнике перечисляет дефекты и снижает стоимость товара. Сведения о дефекте продавец также должен указать в кассовом или товарном чеке. Тогда покупатель не сможет вернуть уцененный товар из-за указанного недостатка.

Покупатель купил уцененный холодильник, на котором не работал индикатор температуры. Через месяц покупатель решил вернуть холодильник, потому что не может отслеживать температуру в холодильной камере, но продавец ему отказал — сведения о неработающем индикаторе температуры прописаны в товарном чеке.

Как установить причину брака

Иногда сложно визуально установить, кто виноват в поломке товара: производитель или покупатель. Чтобы установить истину, продавец за свой счет проводит экспертизу товара. Проводить экспертизу могут специалисты продавца, производителя или независимые эксперты. Покупателя нужно предупредить, когда и где будут проводить экспертизу. Если покупатель не согласен с результатами экспертизы — он может оспорить их в суде.

Жительница г. Кемерово купила в магазине сапоги с гарантийным сроком 1 месяц. Через полтора месяца после покупки кожа на одном сапоге покрылась пятнами и стала отслаиваться. Продавец отказался возвращать деньги за товар — посчитал, что дефекты произошли из-за неправильного ухода за обувью. Женщина за свой счет заказала независимую экспертизу, которая установила производственный брак. На основании заключения экспертов продавец вернул деньги за сапоги и компенсировал расходы на экспертизу.

Продавец может попросить покупателя самостоятельно заказать и оплатить услуги независимого эксперта. Но если независимый эксперт докажет производственный брак — магазин вернет покупателю деньги за товар и компенсирует стоимость экспертизы. Если поломка возникла по вине покупателя — расходы на экспертизу несет сам покупатель.

Как правильно оформить возврат

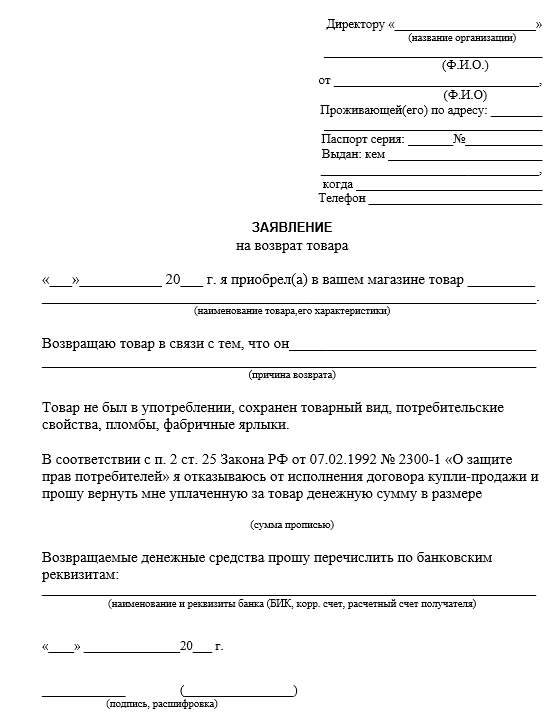

Если качественный товар возвращают в день покупки. Чтобы вернуть товар, покупатель пишет заявление в свободной форме. В некоторых магазинах заранее готовят бланки заявления, куда покупатель вписывает паспортные данные, сведения о товаре и указывает причину возврата. Если покупатель оплачивал товар картой — он указывает в заявлении реквизиты карты, на которую нужно вернуть деньги.

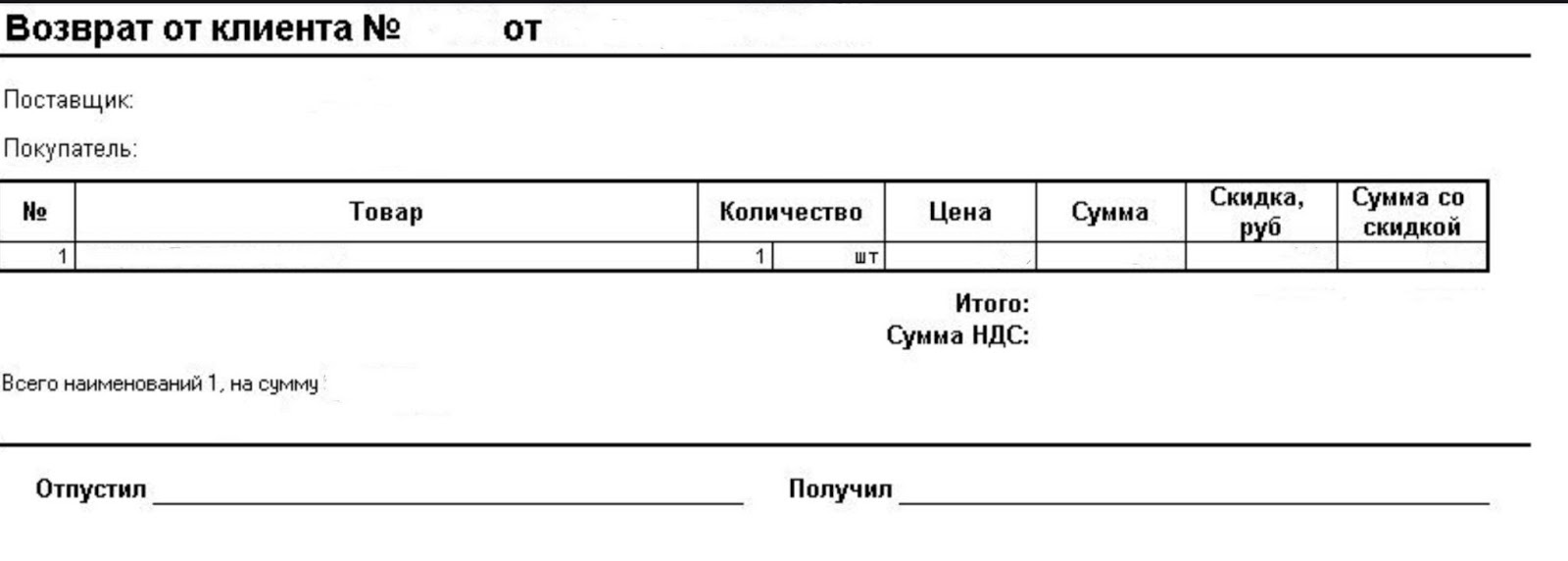

Образец бланка заявления на возврат

К заявлению покупатель прикладывает товарный или кассовый чек — если они есть. Если чек не сохранился, покупатель может доказать факт покупки несколькими способами:

- подтвердить показаниями свидетелей;

- показать сохраненную упаковку, бирку или этикетку с названием магазина;

- приложить к претензии банковскую выписку или гарантийный талон.

Старший кассир, администратор или управляющий принимают заявление и на его основании возвращают деньги покупателю. Деньги выдают из той же кассы, в которой был пробит чек на покупку. Если кассир еще не закрыл смену и не снял Z-отчет, он проводит возвратный чек и отдает деньги. Копию кассового чека на товар прикладывают к заявлению. Когда кассир закрывает смену, он указывает сумму возврата в журнале кассира-операциониста и в справке-отчете.

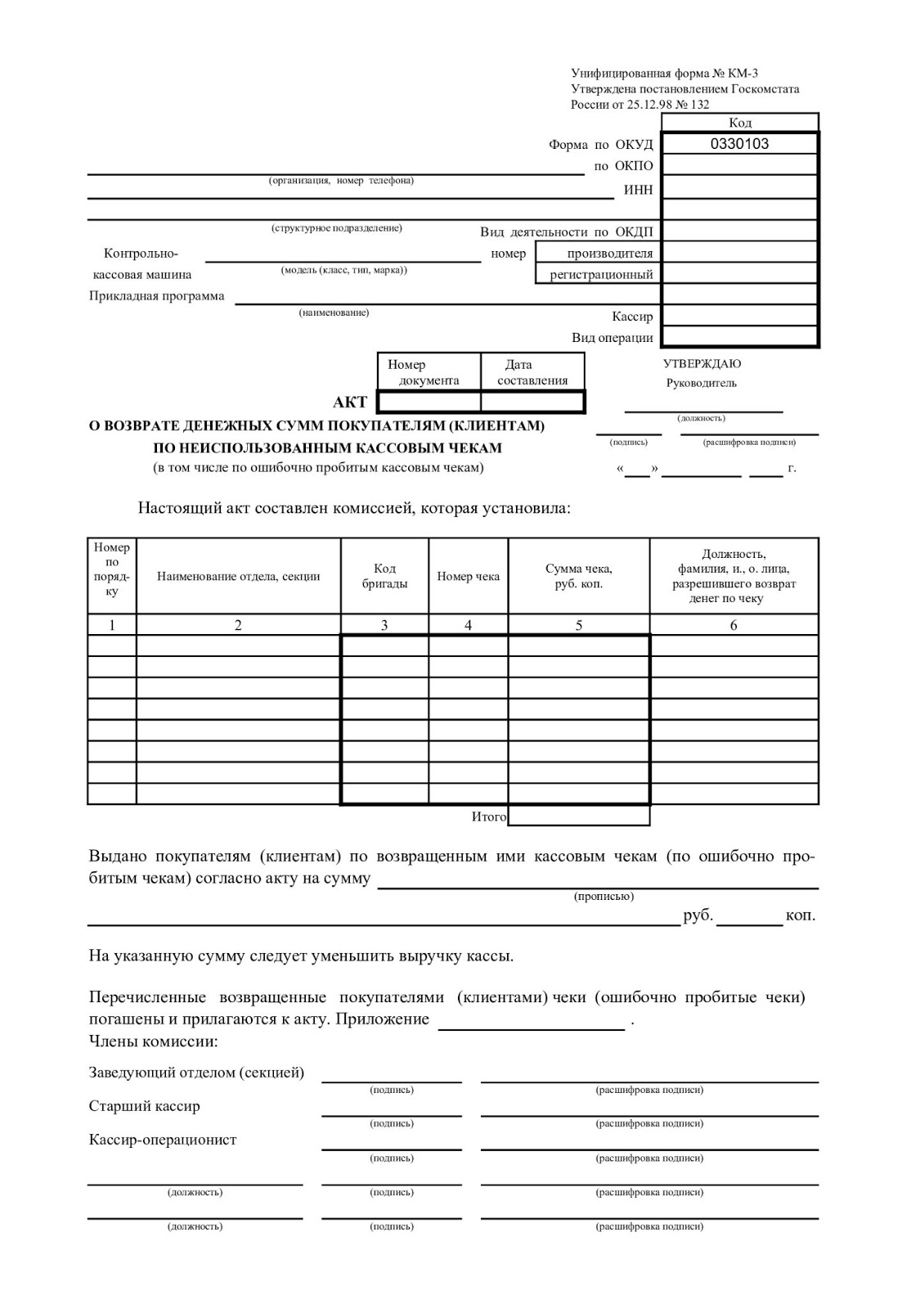

Если кассир закрыл смену, руководитель составляет акт о возврате денежных средств по форме КМ-3. В конце смены кассир заполняет книгу учета принятых и выданных денежных средств, распечатывает Z-отчет, прикладывает к нему приходный и расходный ордер.

Бланк акта КМ-3

Важно: если покупатель возвращает товар без чека, кассир распечатывает дубликат чека и прикладывает его к отчетам.

Если покупатель оплатил товар безналом, продавец переводит деньги на карту, указанную в заявлении. Срок возврата денег зависит от банка и может занимать до 10 дней. Если возвращается не вся покупка, а только одна позиция из чека — кассир проводит возврат только на сумму этого товара.

Если качественный товар возвращают в течение 14 дней после покупки. Покупателю необходимо написать заявление на возврат, указать ФИО, наименование товара, причину возврата и просьбу вернуть деньги за покупку. К заявлению он прикладывает чек.

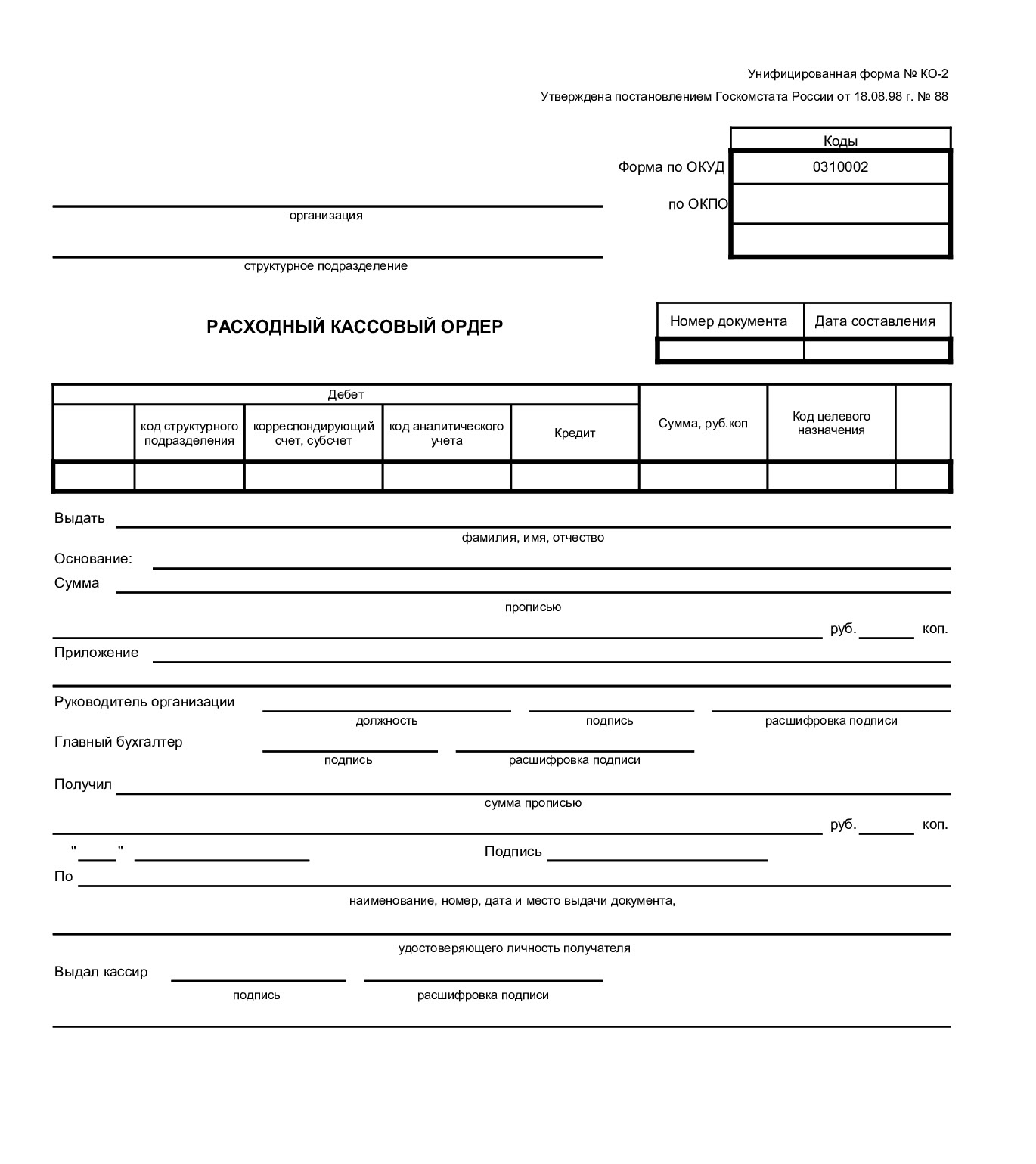

Если покупку оплачивали наличными, продавец оформляет расходный кассовый ордер и по нему выдает деньги. Реквизиты расходного кассового ордера необходимо зафиксировать в кассовой книге.

Бланк расходного кассового ордера

Важно: магазин может сразу вернуть деньги за товар или назначить покупателю другой день. Главное — уложиться в законные две недели.

Если продавец не может вернуть деньги сразу, он передает покупателю подтверждающие документы: накладную, акт или заявление на возврат с пометкой продавца. Все перечисленные документы составляют в двух экземплярах: один — для продавца, второй — для покупателя.

Если товар оплачен безналом — деньги возвращают на карту, которую покупатель указал в заявлении. Расходный кассовый ордер заполнять не нужно. В остальном процедура возврата такая же, как при возврате товара в день покупки.

Если возвращают бракованный товар. Вернуть бракованный товар можно в течение срока годности. Если срок годности не установлен, покупатель может вернуть товар в течение двух лет со дня покупки.

Покупателю необходимо написать претензию на имя руководителя магазина. К документу он может дополнительно приложить копии кассового чека и заключения независимого эксперта. Один экземпляр претензии покупатель оставляет в магазине, а другой — забирает себе. Вернуть деньги за некачественный товар необходимо в десятидневный срок, а если нужна экспертиза срок может возрасти до 20 дней.

Важно: если продавец не соблюдает указанные сроки, покупатель может через суд взыскать неустойку — 1% от стоимости покупки за каждый день просрочки.

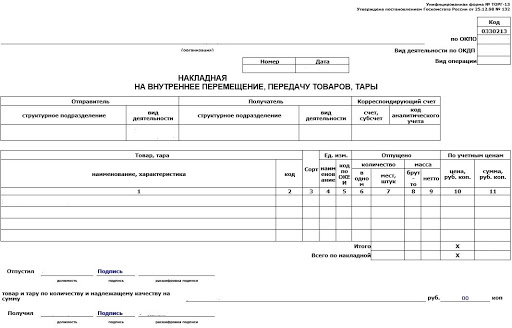

Если покупателю возвращают наличные — выписывают расходный кассовый ордер и заполняют накладную на возврат, чтобы вернуть бракованный товар поставщику.

Образец накладной ТОРГ-13

Для возврата бракованного товара можно использовать упрощенный вариант товарной накладной.

Образец упрощенной накладной на возврат

Что делать с НДС при возврате товара

Иногда товар покупают в один налоговый период, а сдают — в другой. Продавец на ОСНО успевает отчитаться и уплатить НДС. В случае возврата товара закон разрешает продавцу в течение года оформить вычет по уплаченному НДС.

Чтобы принять НДС к вычету, продавцу необходимо соблюсти два условия:

- провести корректировку в бухучете;

- оформить вычет в течение года после уплаты НДС.

Какие ошибки допускают продавцы

Отказываются вернуть деньги за товар, нарушая закон о защите прав потребителя. Например, отказываются принимать товар без кассового чека, навязывают обмен или ремонт, прикрываются перечнем невозвратного товара.

Женщина купила парфюмерную воду Chanel и заподозрила, что ей продали контрафактный товар: аромат нестойкий, запах не соответствует оригиналу, упаковка и флакон с дефектами. Однако магазин отказался принимать некачественный товар, сославшись, что парфюмерная продукция относится к товарам, не подлежащим возврату. Женщина обратилась в суд и выиграла процесс: суд признал товар некачественным и обязал продавца вернуть деньги за товар, выплатить неустойку, компенсацию морального вреда и штраф.

Возвращают деньги по первому требованию и не соблюдают процедуру. Например, возвращают наличные за товар, который был оплачен картой, хотя Центробанк запрещает так делать. К тому же при закрытии смены в кассе не сойдутся суммы наличных и безналичных платежей.

Устанавливают внутренние правила, которые противоречат закону «О защите прав потребителей» — такие правила применять нельзя.

Зимние сапоги относят к сезонному товару, и региональные власти установили, что гарантийный срок на сезонный товар начинается с 15 ноября. Но по внутреннему регламенту магазина гарантийный срок наступает с 1 декабря — это незаконно, потому что сокращает установленный для покупателя срок. Если сапоги купили в последних числах февраля — гарантийный срок продлевается на следующий сезон.

Особенности возврата в интернет-магазинах

При дистанционной торговле правила возврата товара и денег отличаются.

Необходимо ознакомить покупателя с условиями возврата. Продавец обязан письменно проинформировать покупателя, как и в какой срок можно вернуть товар. Например, вместе с заказом он отправляет бланк возвратной накладной, или памятку, в которой указывает:

- адрес, по которому можно вернуть товар;

- режим работы;

- максимальный срок возврата товара;

- предупреждение, что для возврата качественного товара необходимо сохранить товарный вид и потребительские свойства;

- перечень документов, которые необходимы для возврата;

- срок и порядок возврата денег за товар.

Сокращенный срок возврата качественного товара. Без объяснения причины покупатель может вернуть качественный товар в течение семи дней. Этот срок увеличивается до 3 месяцев, если продавец не предоставил информацию о порядке и сроках возврата. Датой покупки считается дата получения товара.

Сумму покупки можно уменьшить на сумму транспортных расходов. Если покупатель возвращает товар, продавец вправе вычесть из его стоимости понесенные транспортные расходы.

Расширенный перечень вариантов для возврата денег. Покупатель может получить деньги наличными, на карту, интернет-кошелек, КИВИ-кошелек или почтовым переводом. Для этого в заявлении на возврат денег он указывает способ возврата и платежные реквизиты.

Процедура возврата покупки в интернет-магазин аналогична возврату обычной покупки — продавец получает товар и заявление на возврат, отправляет накладную или акт, возвращает деньги на указанные реквизиты.В спорных случаях и при возврате бракованного товара — проводит экспертизу.

Важно: оперативно реагировать на возврат и давать покупателю ответ по всем шагам и действиям. Это поможет избежать судебных споров.

Сколько стоят ошибки продавца при возврате денег покупателю

Если продавец нарушил права потребителя, и покупатель обратился в суд — с магазина могут взыскать стоимость товара, штраф в размере 50% цены, неустойку за каждый день просрочки, компенсацию морального ущерба, расходы на экспертизу и судебные издержки.

Если продавец неправильно оформил возврат товара или незаконно отказался вернуть деньги — оштрафуют: