Сроки сдачи отчетности на УСН, ОСНО, патенте на 2022 год

Ежегодно контролирующие органы изменяют формы отчетности, их количество и порядок представления. В этой статье график и правила сдачи отчетов на 2022 год.

Бухгалтеры и кадровики с помощью этой подборки смогут составить для себя личный график отчетности на следующий год. Мы объединили в одном месте информацию о порядке и сроках сдачи бухгалтерской отчетности, форм по налогам, страховым взносам и сотрудникам.

Бухгалтерская отчетность

Кто сдает. Компании любых организационно-правовых форм, размеров и систем налогообложения. Индивидуальные предприниматели от бухотчетности освобождены.

Куда подать. В ГИРБО через оператора ЭДО или через сайт ФНС. В другие госорганы сдавать отчетность больше не нужно, так как они могут получить все данные из реестра (Федеральный закон от 02.07.2022 № 352-ФЗ). Исключение — компании, освобожденные от сдачи в ГИРБО.

Что сдавать. Сдать бухгалтерскую отчетность можно только в электронном виде, даже малые предприятия теперь не имеют права применять бумажные формы. Состав отчетности зависит от типа организации и того, входит ли она в реестр МСП.

- Коммерческие организации — бухгалтерский баланс, отчет о финансовых результатах, отчет об изменениях капитала, отчет о движении денежных средств и пояснения к ним (Приложения № 1, 2 и 3 к приказу Минфина от 02.07.2010 № 66н);

- Некоммерческие организации — бухгалтерский баланс, отчет о целевом использовании средств, отчет о финансовых результатах (Приложения № 1, 2.1 и 3 к приказу Минфина от 02.07.2010 № 66н);

- Организации, которые имеют право вести учет в упрощенном порядке — упрощенные бухгалтерский баланс, отчет о финрезультатах и отчет о целевом использовании средств для НКО (Приложение № 5 к приказу Минфина от 02.07.2010 № 66н).

Аудиторское заключение подается вместе с остальными формами в формате pdf.

Срок сдачи. В течение трех месяцев после окончания отчетного года — до 31 марта 2022 года.

Налоговая отчетность

Список отчетов для каждой системы налогообложения отличается. На ОСНО нужно подать декларации по НДС, налогу на прибыль, налогу на имущество, 3-НДФЛ для ИП. Для плательщиков УСН эти отчеты (кроме декларации по имуществу) заменяет декларация по УСН.

Для ИП на ПСН специальной налоговой отчетности не предусмотрено — достаточно купить патент и вести книгу учета доходов. Но так как патент всегда совмещается с какой-либо другой системой налогообложения, нужно будет сдавать нулевые или заполненные отчеты по ней — 3-НДФЛ на ОСНО, декларацию по УСН, декларацию по ЕСХН и НДС при необходимости.

Декларация по НДС

Кто сдает. ИП и организации на ОСНО и ЕСХН, если они не получили освобождение от НДС; налоговые агенты; спецрежимники и освобожденные от НДС, которые выставили счета-фактуры с выделенным налогом; участники, ведущие общие дела простых или инвестиционных товариществ.

Куда подать. В налоговую по месту учета.

Что сдавать. По итогам 4 квартала 2022 года следует отчитаться по форме, утвержденной приказом ФНС РФ от 29.10.2014 N ММВ-7-3/558@ в ред. от 26.03.2021. К отчету за 1 квартал 2022 года форма может изменится, на рассмотрении находится проект с поправками.

Инспекции принимают декларацию по НДС только в электронной форме через операторов ЭДО. Исключением являются плательщики налога на Google и некоторые налоговые агенты.

Сроки сдачи. По итогам каждого квартала не позднее 25-го числа следующего месяца. В 2022 сроки следующие:

- за 4 квартал 2022 — 25 января;

- за 1 квартал 2022 — 25 апреля;

- за 2 квартал 2022 — 25 июля;

- за 3 квартал 2022 — 25 октября.

Декларация по налогу на прибыль

Кто сдает. Организации на ОСНО, ответственные участники КГН и налоговые агенты по прибыли.

Куда подать. В ИФНС по месту нахождения организации. При наличии обособленных подразделений декларацию следует подать и по месту нахождения каждого из них.

Что сдавать. За 2022 год отчитывайтесь по новым форме и формату, утвержденным Приказом ФНС РФ от 05.10.2022 N ЕД-7-3/869@. Подавайте декларацию в электронном виде. На бумаге отчитаться тоже можно, но при условии, что в прошлом году среднесписочная численность не превышала 100 человек.

Сроки сдачи. Подайте декларацию по итогам 2022 года до 28 марта 2022 года. Дополнительно в течение года отчитывайтесь по итогам отчетных периодов — сроки зависят от выбранного способа уплаты авансовых платежей.

Если платите авансовые платежи ежемесячно по прибыли прошлого квартала или ежеквартально, сдавайте декларацию в следующие сроки:

- за 1 квартал 2022 года — 28 апреля;

- за полугодие 2022 года — 28 июля;

- за 9 месяцев 2022 года — 28 октября;

- за 2022 год — 28 марта 2023 года.

Если платите авансовые платежи ежемесячно исходя из фактической прибыли, сдавайте декларации каждый месяц:

- за январь 2022 года — 28 февраля;

- за январь-февраль — 28 марта;

- за январь-март — 28 апреля;

- за январь-апрель — 30 мая;

- за январь-май — 28 июня;

- за январь-июнь — 28 июля;

- за январь-июль — 29 августа;

- за январь-август — 28 сентября;

- за январь-сентябрь — 28 октября;

- за январь-октябрь — 28 ноября;

- за январь-ноябрь — 28 декабря;

- за январь-декабрь — 28 марта 2023 года.

Декларация по налогу на имущество

Кто сдает. Организации на ОСНО, на балансе которых есть налогооблагаемое имущество. Упрощенцы сдают декларацию, только если у них есть недвижимость, облагаемая налогом по кадастровой стоимости.

Если у вашей организации имеется только движимое имущество, которое должно быть отражено в разделе 4 декларации, отчет не подавайте. Это требование распространяется лишь на тех, кто является налогоплательщиком и обязан сдавать декларацию.

Куда подать. В ИФНС муниципальных образований, в которых у вас есть недвижимость. В одну декларацию можно объединить несколько недвижимых объектов, если они относятся к одному муниципалитету. В ряде случаев допустимо подавать декларацию централизованно в ИФНС по вашему выбору.

Что сдавать. Форма декларации за 2022 год утверждена в приложении № 3 к Приказу ФНС РФ от 18.06.2022 № ЕД-7-21/574@. Между бумажной и электронной формой могут выбирать только те компании, у которых в прошлом году среднесписочная численность не превышала 100 человек. Остальные обязаны отчитываться в электронном виде.

Приказ ФНС от 09.08.2022 N ЕД-7-21/739@ утверждает новую форму декларации, которую мы будем применять с отчета за 2022 год. Это связано с тем, что в отчет больше не нужно будет включать данные по недвижимости, налог с которой рассчитывается на базе кадастровой стоимости.

Сроки сдачи. Декларацию за 2022 год подайте не позднее 30 марта 2022 года.

Декларации по транспортному и земельному налогам отменены с отчета за 2022 год.

3-НДФЛ

Кто сдает. Предприниматели на общем режиме налогообложения и специалисты частной практики. Иногда 3-НДФЛ нужно сдать ИП на специальных режимах, если они утратили право на их применение или совершили операцию, которая не подпадает под спецрежим.

Куда подать. В налоговую по месту жительства.

Что сдавать. За 2022 год 3-НДФЛ нужно подать по новой форме, утвержденной приложением № 1 к приказу ФНС РФ от 15.10.2022 № ЕД-7-11/903@. Декларацию можно подать в электронном виде по ТКС или через личный кабинет налогоплательщика. Также налоговая принимает бумажные декларации лично, по почте и через МФЦ, но только у тех предпринимателей, у которых среднесписочная численность работников в прошлом году не превысила 100 человек.

Сроки сдачи. Не позднее 4 мая 2022 года. Обычно отчитаться требуется до 30 апреля, но из-за выходных и майских праздников срок смещается.

Декларация по УСН

Кто сдает. Организации и предприниматели на УСН. В том числе те, кто приостановил деятельности или ушел на налоговые каникулы.

Куда подать. Организациям — в ИФНС по месту нахождения, предпринимателям — в инспекцию по месту жительства.

Что сдавать. Форма и формат декларации за 2022 год утверждены приказом ФНС от 25.12.2022 № ЕД-7-3/958@. Им должны руководствоваться и организации, и предприниматели независимо от выбранного объекта налогообложения. Между бумажной и электронной формой могут выбирать только те компании, у которых в прошлом году среднесписочная численность не превышала 100 человек. Остальные обязаны отчитываться в электронном виде.

Сроки сдачи. Организации сдают декларацию до 31 марта 2022 года. Для ИП срок другой — до 4 мая. Обычно предприниматели отчитываются до 30 апреля, но в 2022 году этот день выпадает на субботу, а сразу за ним начинаются майские праздники.

Отчитаться в контролирующие органы по актуальным формам быстро и без ошибок.

Единая налоговая декларация

Кто сдает. Организации и предприниматели, которые не вели деятельность в отчетном периоде. Эту форму можно использовать при условии, что по указанным в декларации налогам не было объектов налогообложения, а по счетам и в кассе отсутствовало движение денежных средств.

ЕНД может заменить отчетность по четырем налогам: налогу на прибыль, УСН, ЕСХН и НДС.

Куда подать. В налоговую по месту нахождения организации или месту жительства предпринимателя.

Что сдавать. Форма утверждена приказом Минфина от 10.07.2007 № 62н, электронный формат — приказом ФНС от 20.08.2007 № ММ-3-13/495.

Электронная форма обязательна для всех, у кого в предшествующем году было больше 100 человек по среднесписочной численности.

Сроки сдачи. Декларацию сдают ежеквартально — до 20-го числа месяца, следующего за истекшим кварталом:

- за 1 квартал 2022 — 20 апреля;

- за 2 квартал 2022 — 20 июля;

- за 3 квартал 2022 — 20 октября;

- за 4 квартал 2022 — 20 января 2023.

Отчетность по сотрудникам

Эти отчеты обязательны для всех организаций и предпринимателей с работниками. Даже в тех случаях, когда деятельность не велась и выплат физлицам не было, они должны сдавать нулевые расчеты по страховым взносам и 4-ФСС. Исключение — предприниматели, которые не являются страхователями. Еще один отчет — 6-НДФЛ, но он не подается, если предприниматель или организация не были налоговыми агентами в отчетном периоде.

Расчет по страховым взносам

Кто сдает. Все страхователи — организации, ИП, главы КФХ (в т. ч. без сотрудников), физлица-наниматели, которые выплачивают доход другим людям. Чтобы не получить штраф, следует сдавать нулевой РСВ, даже если в отчетном периоде не было выплат и начислений взносов. Исключение — предприниматели без работников.

Куда подать. В налоговую инспекцию по месту учета.

Что сдавать. За 2022 год отчитывайтесь по форме, утвержденной приказом ФНС РФ от 18.09.2019 № ММВ-7-11/470@ (ред. от 15.10.2020). С отчетности за 1 квартал 2022 года форма изменится (приказ ФНС РФ от 06.10.2022 N ЕД-7-11/875@).

Способ сдачи зависит от того, сколько получателей дохода значится в отчетном периоде. Если их 10 или меньше, можно выбрать между бумажной и электронной формой, если больше — допустим только электронный отчет.

Сроки сдачи. Расчет подается ежеквартально до 30-го числа месяца, следующего за закончившимся отчетным периодом. В 2022 году с учетом переносов сроки следующие:

- за 2022 год — 31 января;

- за 1 квартал 2022 — 4 мая;

- за полугодие 2022 — 1 августа;

- за 9 месяцев 2022 — 31 октября;

- за 2022 год — 30 января.

Главы КФХ без сотрудников подают расчет один раз в год — до 30 января года, следующего за отчетным.

6-НДФЛ

Кто сдает. Налоговые агенты по НДФЛ. Если организация или ИП таковыми не являются, можно не подавать нулевой расчет 6-НДФЛ, но рекомендуем направить письмо.

Куда подать. В ИФНС по месту учета.

Что сдавать. Форма 6-НДФЛ, электронный формат и порядок заполнения с отчета за 2022 год утверждены приказом ФНС от 15.10.2022 № ЕД-7-11/753@. В состав формы входит приложение — справка о доходах и суммах налога физлица — ее следует заполнять и сдавать только по итогам года.

Способ сдачи зависит от того, сколько получателей дохода значится в отчетном периоде. Если их 10 или меньше, можно выбрать между бумажной и электронной формой, если больше — допустим только электронный отчет.

Сроки сдачи. Сдать расчет следует до последнего дня месяца, следующего за отчетным периодом, а годовой — до 1 марта следующего года. В 2022 году сроки следующие:

- за 2022 год — 1 марта 2022;

- за 1 квартал 2022 — 4 мая;

- за полугодие 2022 — 1 августа;

- за 9 месяцев 2022 — 31 октября;

- за 2022 год — 1 марта 2023.

Кто сдает. Работодатели, которые выплачивают по трудовым и гражданско-правовым договорам вознаграждения — организации, ИП, специалисты частной практики, физлица, нанявшие помощников (няня, водитель).

Куда подать. В территориальное отделение ФСС по месту нахождения работодателя.

Что сдавать. Форма 4-ФСС утверждена приказом ФСС РФ от 26.09.2016 № 381.

Электронная отчетность обязательна для тех, у кого среднесписочная численность сотрудников в прошлом году превысила 25 человек. Остальные могут сдать 4-ФСС на бумаге.

Сроки сдачи. Они зависят от того, в каком виде подается отчет — электронном или бумажном.

| Отчетный период | Бумажный 4-ФСС | Электронный 4-ФСС |

|---|---|---|

| 1 квартал 2022 года | 20 апреля | 25 апреля |

| полугодие 2022 года | 20 июля | 25 июля |

| 9 месяцев 2022 года | 20 октября | 25 октября |

| 2022 год | 20 января 2023 | 25 января 2023 |

Подтверждение ОКВЭД

Кто сдает. Все организации, которые работают больше года. От вида деятельности зависит тариф взносов на случай профессиональных заболеваний и производственных травм. Предприниматели ОКВЭД не подтверждают.

Куда подать. В территориальное отделение ФСС по месту регистрации компании.

Что сдавать. Справку-подтверждение основного ОКВЭД, заявление о подтверждении и пояснительную записку с расчетом (малые предприятия записку не сдают).

Подать документы можно через своего оператора ЭДО, госуслуги или портал ФСС. Альтернатива — отнести бумаги лично или направить почтой.

Сроки сдачи. Ежегодно до 15 апреля года, на который будет установлен новый тариф.

Отчеты в ПФР

Организации и ИП страхователи должны регулярно отчитываться в территориальное отделение ПФР по месту учета по формам СЗВ-СТАЖ, СЗВ-М, СЗВ-ТД и иногда ДСВ-3. Если в компании 25 и более сотрудников, работодатель обязан подавать документы в электронной форме с применением УКЭП.

- СЗВ-СТАЖ по итогам 2022 года подайте до 1 марта 2022 года вместе с описью ОДВ-1. Форма отчета утверждена постановлением Правления ПФР от 06.12.2018 № 507п.

- ДСВ-3 сдавайте ежегодно, если уплачиваете за сотрудников допвзносы на формирование накопительной пенсии. Направить отчет за квартал следует после его окончания в течение 20 дней, считая выходные и праздники. Форма утверждена постановлением Правления ПФР от 09.06.2016 г. № 482п.

- СЗВ-М подавайте по итогам каждого месяца до 15-го числа следующего месяца. Форма на 2022 год не изменялась — постановление Правления ПФ РФ от 15.04.2022 № 103П.

- СЗВ-ТД сдавайте на следующий рабочий день после оформления приказа о приеме или увольнении. В других случаях (переименование организации, повышение квалификации, смена должности и т.д.) отчет подается до 15-го числа месяца, следующего за месяцем, в котором произошло кадровое событие. Форма утверждена постановлением Правления ПФ РФ от 25.12.2019 № 730П с обновлением от 1 июля 2022 года.

Организации и предприниматели могут через Экстерн сдать все перечисленные отчеты в ФНС, ФСС и ПФР, кроме того, доступна сдача в Росстат, ФСРАР, ЦБ РФ, РПН. Экстерн помогает заполнять отчеты без ошибок, общаться с контролирующими органами и контролировать сроки сдачи. Подробнее о возможностях сервиса для сдачи отчетности.

Отчитаться за компанию — с подсказками, автоматическим заполнением форм и проверкой на ошибки.

Уплата налога по УСН

Упрощённая система налогообложения (УСН) – специальный налоговый режим, который освобождает от уплаты налога на прибыль (НДФЛ), НДС, налога на имущество (за рядом исключений).

Особенностью УСН является возможность выбора объекта, с которого будет уплачиваться налог: 6% с доходов или 15% с разницы между доходами и расходами.

Порядок уплаты налога по УСН

На УСН налог платят в следующем порядке: в течение года ежеквартально перечисляют авансовые платежи, а по завершении календарного года уплачивают налог за минусом авансовых платежей.

Срок уплаты авансовых платежей:

- за три месяца – до 25 апреля;

- за полугодие – до 25 июля;

- за 9 месяцев – до 25 октября.

Срок уплаты налога:

- для организаций – не позднее 31 марта года, следующего за отчётным налоговым периодом (годом);

- для индивидуальных предпринимателей – не позднее 30 апреля года, следующего за отчётным налоговым периодом.

Если последний день срока уплаты налога или авансовых платежей выпадает на выходной день, то срок продляется до ближайшего рабочего дня.

Начисление минимального налога при УСН

Минимальный налог в размере 1% от всей выручки (без вычета расходов) платят только на УСН 15% и только тогда, когда налог, рассчитанный обычным способом по итогам года (15% от разницы между доходами и расходами), меньше минимального.

Минимальный налог рассчитывают только по итогам года. В течение года при расчете авансовых платежей его считать не нужно. Если по итогам года получится, что нужно заплатить минимальный налог, то из него нужно будет вычесть авансовые платежи, которые платили в течение года.

Уменьшение налога УСН на страховые взносы

Если объектом налогообложения на УСН являются доходы, то налог можно уменьшить на налоговый вычет. Это:

- торговый сбор;

- взносы на обязательное пенсионное (социальное, медицинское) страхование (включая взносы ИП в фиксированном размере за себя), страхование от несчастных случаев на производстве и профессиональных заболеваний;

- пособия по временной нетрудоспособности;

- взносы (платежей) по договорам добровольного личного страхования, заключенные в пользу работников на случай их временной нетрудоспособности.

Организации могут уменьшить налог на страховые взносы максимум до 50%. Порядок уменьшения единого налога для предпринимателей зависит от того, являются ли они работодателями.

- Если у ИП есть наемные работники, то максимально допустимая величина вычета – 50% от налога.

- Для ИП без сотрудников максимально допустимая величина вычета составляет 100% от налога.

Ограничения касаются только страховых взносов. Торговый сбор организации и ИП с работниками могут вычитать из налога без ограничений.

Если объектом налогообложения является разница между доходами и расходами, то взносы (торговый сбор) включают в расходы, тем самым уменьшая базу для расчета налога.

Бухгалтерский учёт при УСН

Организации, применяющие упрощённую систему налогообложения, должны вести бухгалтерский учёт и отражать совершаемые операции на счетах бухучёта. Индивидуальные предприниматели вести бухгалтерский учёт не обязаны при условии, что организовали учет для целей налогообложения в установленном порядке.

В повседневной работе бухгалтера возникает множество вопросов. Как уплачивать налог на УСН? Какими бухгалтерскими проводками отразить начисление и уплату единого налога УСН? Какие КБК на УСН применяются в текущем году?

Для повышения эффективности работы и решения возникающих проблем используйте интернет-бухгалтерию «Моё дело».

Система разработана таким образом, что позволяет вести учёт и формировать всю необходимую отчётность как профессиональному бухгалтеру, так и пользователю без специальных знаний.

Прямо сейчас зарегистрируйтесь в сервисе «Моё дело» и будьте всегда в курсе изменений законодательства!

Кроме того, для Вас – круглосуточная бесплатная техническая и экспертная поддержка по любым вопросам в сфере бухгалтерского учёта и налогообложения!

Календарь бухгалтера при УСН на 2022 год

Календарь бухгалтера 2022 – УСН поможет сориентироваться в определении крайних сроков сдачи отчетности и осуществления платежей во все необходимые инстанции. Он увяжет их с периодами сдачи отчетности, видами отчетов, которые нужно подготовить, видами оплачиваемых налогов и взносов, и в итоге поможет бухгалтеру эффективно организовать свою работу.

Состав официального календаря бухгалтера

Официальным календарем могут пользоваться бухгалтеры всех организаций, в том числе ведущие учет на УСН.

Календарь, представленный в справочно-правовых системах, как правило, состоит из 4 частей:

- Календарь по установленным датам , которые одинаковы для всех. Выглядит он как обычный календарь с датами, помеченными гиперссылками. По ним можно пройти и посмотреть, какой вид отчетности или платежа приходится на эту дату и какого плательщика он касается.

- Календарь по неустановленным датам . Эти даты относятся к каким-либо определенным событиям. Здесь приведен список всех официальных нормативных актов, в которых можно уточнить вопросы, касающиеся сдачи отчетности и оплаты. Но если речь идет об УСН, такой календарь не подходит.

- Группировка дат по событиям . Этот табличный список может быть очень полезен, если перед глазами есть перечень налогов, которые нужно платить или по которым должен отчитываться налогоплательщик. Здесь перечислены все события и приведены даты. Упрощенная система налогообложения выделена отдельной строкой.

- Правила переноса сроков . Содержит список всех постановлений, касающихся этих правил.

В целом ориентироваться в календаре бухгалтера достаточно просто. Однако если речь идет только об УСН, то нужно внимательно следить за тем, какие даты относятся исключительно к этому режиму. Многие его даты легко запомнить, потому что варианты сроков для УСН не отличаются разнообразием. Для них, как и для всех сроков, касающихся сдачи отчетности и уплаты налогов, действует правило переноса даты, попадающей на выходной день, на ближайший следующий рабочий день.

Обратите внимание, что в календаре не приведены сведения о сроках уплаты:

- НДФЛ, подчиняющихся своим особым правилам;

- региональных налогов и сборов, сроки которых устанавливаются законами субъектов РФ и могут существенно различаться.

Вариант официального календаря бухгалтера представлен в нашем сервисе «Календарь бухгалтера».

Если не сдать отчеты в ИФНС или Фонды своевременно, будут наложены санкции как на фирму, так и на должностных лиц. Об ответственности за просрочку сдачи деклараций и расчетов узнайте в Готовом решении КонсультантПлюс, получив пробный доступ бесплатно.

Что и когда сдавать в Пенсионный фонд на УСН

Отчетность, сдаваемая в ПФР, касается только работодателей. Состоит она:

- из отчетности по стажу работников (формы СЗВ-СТАЖ и ОДВ-1), сдаваемой по завершении каждого года не позднее 1 марта следующего за ним года;

- сведений о застрахованных лицах, трудившихся у работодателя в прошедшем месяце (форма СЗВ-М), подаваемых не позднее 15 числа месяца, следующего за отчетным.

- сведений о трудовой деятельности работников (СЗВ-ТД), направляемых ежемесячно до 15 числа (кроме приема сотрудника на работу и увольнения, когда отчет подается не позднее, чем на следующий день).

О правилах составления и сдачи ежегодной отчетности читайте в статье «Как заполнить и сдать отчетность в ПФР за год?».

Что и когда сдавать и платить в Фонд соцстрахования на УСН

В ФСС работодателям по-прежнему нужно сдавать ежеквартальный отчет по взносам на травматизм (форма 4-ФСС), представляя его в месяце, наступающем по завершении каждого из кварталов, не позднее:

- 20 числа, если отчет сдается на бумаге (это доступно страхователям со среднесписочной численностью работников не более 25 человек);

- 25 числа, если его подают электронно.

И оплачиваются они по-прежнему в ФСС с той же периодичностью (ежемесячно) и в тот же срок (не позднее 15 числа месяца, идущего вслед за отчетным).

Подробнее об этих взносах – в этом материале.

Сохранилась и необходимость ежегодного подтверждения вида деятельности, осуществляемого страхователем. Документы для этого, составленные по данным прошедшего года, нужно сдать в ФСС не позднее 15 апреля следующего за ним года.

Что и когда сдавать и платить в ФНС на УСН

В ФНС налогоплательщиками, применяющими УСН, 1 раз за год (по его завершении) сдается декларация по УСН-налогу. Сроки ее представления для фирм и ИП различаются: организации декларацию сдают раньше — не позднее 31 марта года, наступающего после отчетного, а предприниматели имеют больше времени для ее подготовки и сдают этот отчет не позже 30 апреля. В 2022 году эти сроки таковы:

- для организаций – 31.03.2022;

- для ИП – 04.05.2022 (за счет переноса с выходного дня 30.04.2022 на ближайший рабочий день).

Платят УСН-налог ежеквартально (авансовые платежи) в срок не позднее 25 числа месяца, наступающего по окончании очередного квартала. Платеж по итогам года осуществляется в сроки, совпадающие с датами подачи УСН-отчетности и поэтому различающиеся для юрлиц и ИП.

Если у организации есть основания для начисления и уплаты земельного, транспортного или водного налога, налога на имущество от кадастровой стоимости, то она сдает отчетность по ним (не декларируются транспортный и земельный налоги) и осуществляет платежи в законодательно установленные для этого сроки. Для ИП расчет имущественных налогов делает ИФНС, и он уплачивает их так же, как прочие физлица, — один раз за год на основании уведомления, присланного из налоговой, в единый срок, установленный для платежей физлиц (до 1 декабря года, наступающего за расчетным).

Работодатели подают в ИФНС:

- ежеквартальный сводный отчет по страховым взносам, сдаваемый в срок не позднее 30 числа месяца, наступающего после отчетного квартала;

- ежеквартальный отчет, отражающий суммы и сроки причитающегося к уплате НДФЛ (форма 6-НДФЛ), который сдается в срок не позже последнего числа месяца, наступающего за соответствующим кварталом, и не позднее 1 марта года, следующего за отчетным годом, если в отчете речь идет о последнем квартале отчетного года. Начиная с отчетности за 2022 год, в состав 6-НДФЛ входит форма 2-НДФЛ.

Оплата страховых взносов, уплачиваемых в ИФНС, осуществляется ежемесячно в срок не позднее 15 числа месяца, идущего за оплачиваемым.

УСН «Доходы минус расходы» в 2022 году: как отчитываться и сколько платить

УСН «Доходы минус расходы» — вид упрощённой системы налогообложения, который чаще используют для торговли. В отличие от УСН «Доходы» при расчёте налога учитываются расходы бизнеса, это выгодно при высоких затратах.

Подробнее о том, какой вид УСН выбрать, мы рассказали в статье «Упрощённая система налогообложения в 2022 году».

Ставка УСН «Доходы минус расходы»

Ставка налога показывает, сколько процентов от разницы между доходами и расходами вы заплатите государству. Она составляет от 5 до 15%. Конкретный размер устанавливают регионы.

Ставка УСН в Москве — 15% для всех, 10% для тех, кто ведёт бизнес в сфере социальных услуг, спорта, животноводства и других из закона города Москвы.

Ставка УСН в Санкт-Петербурге — 7% для всех.

Ставка УСН в Екатеринбурге и Свердловской области — 7% для всех, 5% для тех, кто ведёт бизнес в сфере образования, здравоохранения, спорта и других из статьи 2 закона Свердловской области №31-ОЗ.

Узнайте ставку вашего региона на сайте налоговой: выберите ваш регион и перейдите в раздел «Особенности регионального законодательства». Также ставку по вашему региону можно проверить в таблице.

Ставка увеличится до 20% для любого региона, если вы заработаете больше 150 млн за год или примете больше 100 сотрудников.

Отчётность на УСН «Доходы минус расходы» в 2022 году

Сроки оплаты налога

- до 25 апреля — за 1 квартал,

- до 25 июля — за полугодие,

- до 25 октября — за 9 месяцев,

- до 31 марта 2022 года для ООО, до 4 мая 2022 года для ИП — итоговый расчёт УСН за 2022 год.

Сдавайте декларацию раз в год : за 2022 год ООО отчитываются до 31 марта 2022 года, а ИП — до 4 апреля 2022 года.

Отчитывайтесь по УСН в Эльбе

Эльба автоматически подготовит декларацию. Все возможности сервиса 30 дней бесплатно.

Ведите книгу учёта доходов и расходов — сокращённо КУДиР. Записывайте туда доходы и расходы бизнеса. КУДиР не нужно сдавать в налоговую, пока она сама не попросит. В Эльбе можно подготовить КУДИР в электронной форме и распечатать.

Расчет налога

Из полученных доходов вычитайте расходы того же периода и умножайте на налоговую ставку вашего региона.

Иван зарегистрировал ИП в Москве и открыл интернет-магазин. Он закупил чехлы для телефонов на 20 тысяч рублей, а потом продал их за 50 тысяч рублей. Налог УСН = (50 тысяч рублей — 20 тысяч рублей) x 15%.

О том, как правильно учесть доходы, читайте в нашей статье «УСН “Доходы”: как отчитываться и сколько платить». Запомните главное правило: учитывайте доход в тот день, когда получили от клиента деньги.

С расходами чуть сложнее. Чтобы учесть их правильно, соблюдайте три правила:

- Расход назван в ст. 346.16 Налогового кодекса и полезен для бизнеса.

- Расход подтверждён документами.

- Вы полностью оплатили и получили товар или услугу. Чтобы учесть затраты на покупку товаров для перепродажи, дождитесь, когда продадите товар.

Подробнее об этих правилах мы рассказали в статье «Как учесть расходы на УСН».

Эльба рассчитает налог на УСН «Доходах» и «Доходах минус расходах». Получите 30 бесплатных дней при регистрации — и попробуйте сами.

Эльба рассчитает налог УСН

Добавьте доходы и скачайте готовые платёжки. Получите 30 дней в подарок при регистрации.

Минимальный налог

Налог не может быть ниже 1% от ваших доходов. Если расходы превысили доходы или обычный налог получился меньше 1% от доходов, то вы платите минимальный налог. Он определяется только по итогам года, а каждый квартал вы считаете налог как обычно.

О минимальном налоге мы написали подробную статью «Минимальный налог на УСН “Доходы минус расходы”».

Можно ли уменьшить налог на страховые взносы

Налог на страховые взносы уменьшается только при УСН «Доходы». На УСН «Доходы минус расходы» вы не вычитаете страховые взносы из налога, а учитываете их как обычный расход.

Статья актуальна на 19.01.2022

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

УСН в 2022: новые лимиты и новые правила

Выбрать упрощенку в 2022 году все еще могут ИП и юрлица, которые проходят процедуру регистрации. Переход на УСН с других режимов налогообложения в текущем 2022 уже «закрыт». Если вы не выбрали УСН до 31 декабря прошлого года — поезд ушел.

А вот если успели перейти или только регистрируете ИП или ООО, читайте, как применять УСН и какие лимиты действуют в 2022 году.

Лимиты для УСН — как было в 2022

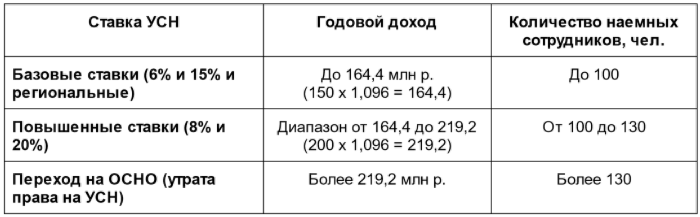

Базовые ставки для УСН «Доходы» — 6% и УСН «Доходы—Расходы» — 15% установлены для предпринимателей и фирм с годовым доходом до 150 млн руб. и штатом до 100 человек. Остаточная стоимость ОС при этом не должна превышать 150 млн руб.

Важно: базовые ставки в регионах могут колебаться в диапазоне 1%—5% (УСН «Доходы») и 5%—15% (УСН «Доходы—Расходы») — ищите местный закон и свой вид бизнеса в нем.

В 2022 году были установлены «повышенные ставки». Если компания или ИП на УСН получала годовой доход в диапазоне 150-200 млн руб. и в штате числилось в среднем до 130 сотрудников, налог считали по ставкам немного выше — 8% (для «УСН—Д») и 20% (для «УСН Д—Р»).

При превышении порога 200 млн руб. — предприятие автоматом слетает с упрощенки на ОСНО.

Начинать применять повышенные ставки (при превышении лимита 150 млн руб. или с наймом 101-го сотрудника) или считать налоги как для ОСНО (при превышении лимита 200 млн руб. и со штатом более 130 человек) нужно с начала того квартала, в котором не удалось вложиться в лимит.

Перейти на УСН с 1 января можно при условии, что за первые 3 квартала предыдущего года доход бизнеса не превышает 112,5 млн руб.

Все указанные лимиты умножаются на коэффициент-дефлятор — для 2022 он был равен 1,032.

Как считать лимиты для УСН в 2022

Методика не изменилась — изменился коэффициент-дефлятор. Приказом Минэкономразвития от 28.10.2022 № 654 в 2022 году его величина установлена 1,096.

Предельная стоимость ОС всегда неизменна — 150 млн руб. — и не требует поправки на величину коэффициента-дефлятора.

Как перейти на УСН в 2022 году

Стать упрощенцем можно двумя способами:

✅ для «новеньких» в бизнесе — сразу после регистрации ИП или юрлица, уведомление о переходе на УСН подается одновременно с пакетом документов в регистрирующий орган или на протяжении 30 дней с момента регистрации;

✅ для не новых компаний и ИП — с 1 января 2023 года, уведомление нужно направить в ФНС до 31 декабря 2022 года.

То есть, «свеже зарегистрированные» имеют возможность применять УСН с первого дня постановки на учет. Главное — следить за соблюдением лимитов.

Действующие фирмы и ИП, которые планируют переход на УСН с 1 января 2023 года, должны соблюсти лимит доходов за 9 месяцев 2022 (с января по сентябрь), указанный в п. 2 ст. 346.12 НК и с поправкой на коэффициент-дефлятор 2022 года.

Расчет для перехода на УСН в 2023 и применения базовых ставок:

- Доход за первые 9 месяцев 2022 года — не более 123,3 млн р. (112,5×1,096 = 123,3)

- Количество наемного персонала — до 100 человек.

- Остаточная стоимость ОС — не более 150 млн р.

Региональные ставки УСН — ищите «свой» закон и выгоду

Региональные законодатели решили поддержать малый бизнес, который наиболее пострадал от коронакризисных ограничений. Воспользовавшись своим правом, почти все регионы приняли решение о максимальном снижении базовых ставок УСН для разных видов бизнеса.

Во многих регионах действует нулевая ставка (налоговые каникулы) для впервые зарегистрированных ИП вплоть до 01.01.2024 года — ищите свой вид деятельности в региональных законах.

Пример региональных ставок

г. Москва:

- Нет льгот для УСН «Доходы», но зато для некоторых видов деятельности на УСН «Доходы—Расходы» установлена ставка 10% (Закон Москвы от 07.10.2009 № 41).

- Налоговых каникул нет.

Ростовская область:

- Для УСН «Доходы» установлена ставка 1%, а для «Доходы—Расходы» — 5% или 10% в зависимости от вида деятельности (Закон Ростовской обл. от 10.05.2012 № 843-ЗС).

- Налоговые каникулы до 01.01.2024 (Закон Ростовской обл. от 10.05.2012 № 843-ЗС).

Омская область:

- На УСН «Доходы» налог 1%, а на «Доходы—Расходы» — 5% (Закон Омской обл. от 25.05.2022 № 2270-ОЗ).

- Налоговые каникулы установлены до 01.01.2024 (Закон Омской обл. от 16.07.2015 № 1768-ОЗ).

Льготы могут устанавливаться в зависимости от вида деятельности и от масштабов и/или доходности бизнеса, но для всех случаев законодатель требует, чтобы указанный вид деятельности приносил основную часть прибыли (от 70% и выше) и был указан основным (код ОКВЭД) в регистрационных документах.

Все, что нужно знать об УСН 6% («Доходы») вы найдете в нашем Руководстве по упрощенной системе налогообложения в блоге Профдело.

Что нужно знать про авансовые платежи по УСН в 2022 году

Упрощённая система – это специальный льготный режим, декларация по которому сдаётся только раз в год. Уплата единого налога на УСН тоже происходит раз в год – не позднее 31 марта для ООО и 30 апреля для ИП. Однако это не все платежи, которые упрощенец должен перечислить в бюджет. По окончании каждого отчётного периода, при наличии доходов, надо рассчитать и заплатить авансовые платежи по налогу.

Что такое авансовые платежи на УСН

Повторимся, налоговым периодом для упрощённой системы является календарный год, поэтому окончательный расчёт с государством происходит по итогам года. Но для того, чтобы поступления в бюджет в течение года были равномерными, НК РФ установил обязанность плательщиков упрощёнки платить налог частями, по итогам отчётных периодов. По сути, таким образом происходит авансирование бюджета за счёт более ранних поступлений.

Отчётными периодами для расчёта авансовых платежей по УСН являются первый квартал, полугодие и девять месяцев года. Если в отчётном периоде бизнесмен получил доход, то надо в течение 25 дней, следующих за ним, рассчитать и уплатить 6% (на УСН Доходы) или 15% (на УСН Доходы минус расходы) от налоговой базы. Если же доходов получено не было, то и платить ничего не надо.

Авансовые платежи называются именно так, потому что налог платится как бы вперёд, авансом, не дожидаясь окончания года. При этом все авансовые платежи по УСН в декларации учитываются и соответственно уменьшают итоговую годовую сумму.

Для удобства оплаты налогов и страховых взносов советуем открыть расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

Сроки уплаты авансовых платежей

Статья 346.21 НК РФ устанавливает следующие сроки уплаты авансовых платежей по УСН в 2022 году:

- не позднее 25-го апреля за первый квартал;

- не позднее 25-го июля за полугодие;

- не позднее 25-го октября за девять месяцев.

При нарушении этих сроков за каждый день просрочки начисляется пеня. Штраф за несвоевременную оплату авансов не предусмотрен, ведь крайний срок выплаты самого налога истекает только 31 марта для ООО и 30 апреля для ИП. Но если вы опоздаете внести остаток налога до этих дат, то будет наложен штраф в размере 20% от неуплаченной суммы.

Никаких документов, подтверждающих правильность авансовых расчётов, в ИФНС подавать не надо, просто отражайте эти суммы в КУДиР и храните у себя подтверждающие оплату документы. Сведения об этих суммах по итогам отчётных периодов надо также указать в годовой декларации.

Уменьшение налога на сумму страховых взносов

Страховые взносы, которые индивидуальный предприниматель платит за себя, а также взносы за работников организаций и ИП, уменьшают рассчитанные суммы налога. Порядок уменьшения зависит от того, какой объект налогообложения выбран:

- на УСН Доходы уменьшается сам исчисленный платёж;

- на УСН Доходы минус Расходы уплаченные взносы учитываются в расходах.

Для индивидуальных предпринимателей, работающих на УСН 6%, есть ещё одно важное условие – наличие или отсутствие работников. Если у ИП есть работники, принятые по трудовому или гражданско-правовому договору, то уменьшить налоговые выплаты можно не более, чем на 50%. При этом для уменьшения налога учитываются страховые взносы, уплаченные и за себя, и за работников.

Если же работников нет, то уменьшать выплаты в бюджет можно на всю сумму уплаченных за себя взносов. При небольших доходах ИП без работников может сложиться ситуация, что налога к уплате не будет вовсе, он будет полностью уменьшен за счёт взносов.

Режимы УСН 6% и УСН 15% кардинально различаются по налоговой базе, ставке и порядку расчёта. Рассмотрим на примерах, как рассчитать авансовый платеж по УСН для разных объектов налогообложения.

Расчёт для УСН Доходы

Налоговой базой, т.е. той суммой, с которой рассчитывают налог, для УСН Доходы являются полученные доходы. Никакие расходы на этом режиме налоговую базу не уменьшают, налог исчисляют с полученнных реализационных и некоторых внереализационных доходов. Но зато за счёт уплаченных взносов можно уменьшить сам платёж в бюджет.

Для примера расчётов возьмём индивидуального предпринимателя без работников, который за 2022 год получил доходов на сумму 954 420 рублей. Страховые взносы ИП в 2022 году состоят из фиксированной минимальной суммы в 43 211 р. плюс 1% от доходов, превышающих 300 000 руб. Считаем: 43 211 + (954 420 – 300 000 = 654 420) * 1% = 6 544) = 49 755 руб.

Уплатить дополнительные взносы в размере 6 544 р. можно как в 2022 году, так и после его окончания, до 1 июля 2023 года. Наш предприниматель оплатил все взносы в 2022 году. Страховые взносы за себя ИП платил каждый квартал, чтобы сразу иметь возможность уменьшить выплаты в бюджет:

- в 1 квартале – 10 000 р;

- во 2 квартале – 15 000 р;

- в 3 квартале – 17 000 р;

- в 4 квартале – 7 755 р.

Отчетный (налоговый) период

Доход за период нарастающим итогом

Взносы ИП за себя нарастающим итогом

Важное условие: доходы и взносы ИП за себя считаем не отдельно за каждый квартал, а нарастающим итогом, т.е. с начала года. Это правило установлено статьей 346.21 НК РФ.

Посмотрим, как рассчитать авансовый платеж по УСН Доходы на основании этих данных:

- За первый квартал: 168 260 * 6% = 10 096 минус уплаченные взносы 10 000, к оплате остается 96 р. Срок оплаты – не позже 25-го апреля.

- За полугодие получаем 425 860 * 6% = 25 552 р. Отнимаем взносы за полугодие и аванс за первый квартал: 25 552 – 25 000 – 96 = 456 р. останется доплатить не позднее 25-го июля.

- За девять месяцев рассчитанный налог составит 757 010 * 6% = 45 421 р. Уменьшаем на все уплаченные взносы и авансы: 45 421 – 42 000 – 96 – 456 = 2 869 руб. Перечислить их в бюджет надо успеть не позже 25-го октября.

- По итогам года считаем, сколько предпринимателю надо доплатить не позднее 30 апреля: 954 420 * 6% = 57 265 – 49 755 – 96 – 456 – 2 869 = 4 089 руб.

Как видим, благодаря возможности учитывать страховые платежи за себя, налоговая нагрузка ИП на УСН Доходы в этом примере составила всего 7 510 (96 + 456 + 2 869 + 4 089) руб., хотя изначально исчисленный единый налог равен 57 265 руб.

Напомним, что такая возможность есть только у предпринимателей, не использующих наёмный труд, а ИП-работодатели вправе уменьшать налог не более, чем наполовину. Что касается ООО, то организация признается работодателем уже сразу после регистрации, поэтому юридические лица тоже уменьшают платежи в казну не более, чем на 50%.

Расчёт для УСН Доходы минус Расходы

На этом режиме взносы можно учесть только в составе остальных расходов, т.е. сам рассчитанный авансовый платеж уменьшить нельзя. Разберёмся, как рассчитать авансовый платеж по УСН с объектом налогообложения «Доходы, уменьшенные на величину расходов».

Для примера возьмём того же предпринимателя без работников, но теперь укажем расходы, понесённые им в процессе деятельности. Взносы уже включены в состав общих расходов, поэтому отдельно указывать их не будем.

Отчетный (налоговый) период

Доход за период нарастающим итогом

Расходы за период нарастающим итогом

Стандартная ставка для УСН Доходы минус Расходы 2022 года равна 15%, возьмем ее для расчёта.

- За первый квартал: (168 260 – 108 500) * 15% = 8 964 р. Заплатить надо не позже 25-го апреля.

- За полугодие: (425 860 – 276 300) * 15% = 22 434 р. Отнимаем аванс, уплаченный за первый квартал (22 434 – 8 964), получаем, что 13 470 рублей останется доплатить не позднее 25-го июля.

- За девять месяцев рассчитанный налог составит (757 010 – 497 650) * 15% = 38 904 р. Уменьшаем на авансы за первый квартал и полугодие: 38 904 – 8 964 – 13 470 = 16 470 р. Перечислить их в бюджет надо успеть не позже 25-го октября.

- По итогам года считаем, сколько надо ещё доплатить не позже 30 апреля: (954 420 – 683 800) * 15% = 40 593 минус все уплаченные авансы 38 904, получаем 1 689 р.

Теперь проверяем, нет ли обязанности уплатить минимальный налог, т.е. 1% от всех полученных доходов: 954 420 * 1% = 9 542 рубля. В нашем случае в бюджет мы уплатили больше, поэтому всё в порядке.

Сравним, чья финансовая нагрузка оказалась выше:

- на упрощёнке 6% предприниматель заплатил 7 510 (налог) плюс 49 755 (взносы), итого 57 265 руб.

- на упрощёнке 15% налог составил 40 593 рублей плюс 47 418 (взносы), итого 88 011 руб.

В данном случае нагрузка на УСН Доходы минус расходы оказалась выше, хотя доля расходов в выручке достаточно высока (71,65%). Если же доля расходов окажется еще ниже, то режим УСН 15% становится совсем невыгодным.

Рекомендуем перед выбором режима налогообложения получить бесплатную консультацию от 1С: БО, на которой вам помогут выбрать оптимальный для вас вариант.

КБК для платёжных документов

КБК – это код бюджетной классификации, который указывают в квитанциях или банковских документах для оплаты налога. КБК авансовых платежей для упрощённой системы такие же, как и для самого единого налога. В 2022 году действуют коды бюджетной классификации, утверждённые Приказом Минфина России от 08.06.2022 N 99н (в редакции от 26.10.2021).

Если вы укажете неверный КБК, то налог будет считаться уплаченным, т.к. статья 45 НК РФ указывает только на две существенные ошибки в платёжном документе:

- неверное наименование банка получателя;

- неверный счет Федерального казначейства.

Однако оплата по неверному коду классификации приведет к неправильному распределению уплаченных сумм, из-за чего за вами будет числиться недоимка. В дальнейшем придется проводить розыск платежа и объясняться с ИФНС, поэтому будьте внимательны при заполнении реквизитов.

- КБК УСН 6% (налог, недоимка и задолженность) – 182 1 05 01011 01 1000 110;

- КБК УСН 15% (налог, недоимка и задолженность, а также минимальный налог) – 182 1 05 01021 01 1000 110.

Бесплатная консультация по налогообложению

Спасибо!

Ваша заявка успешно отправлена. Мы свяжемся с вами в ближайшее время.

- Регистрация ООО

- Регистрация ООО в 2022 году Полная инструкция по регистрации ОООРегистрация ООО онлайнОтветственность учредителей ООО Образцы документов Документы для регистрации ОООФорма Р11001Устав ОООУставные документыРешение единственного учредителяПротокол собрания учредителейДоговор об учреждении ООО Коды ОКВЭД Всё про ОКВЭДПодборки кодов ОКВЭД по типу бизнесаЧитать все статьи

- Помощь Консультация по регистрации ОООКонсультация по подбору кодов ОКВЭД Услуги Регистрация ООО «под ключ»Аренда юридического адреса

- Бесплатный сервис регистрации ООО Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

- Регистрация ИП в 2022 году Полная инструкция по регистрации ИПРегистрация ИП онлайнАдрес ИПНазвание ИП Образцы документов Документы для регистрации ИПФорма Р21001 Коды ОКВЭД Всё про ОКВЭДПодборки кодов ОКВЭД по типу бизнесаЧитать все статьи

- Помощь Консультация по регистрации ИПКонсультация по подбору кодов ОКВЭД Услуги Регистрация ИП «под ключ»

- Бесплатный сервис регистрации ИП Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

- Изменения в ООО Форма Р13014Смена директора ОООСмена юридического адресаДобавление кодов ОКВЭД для ОООИзменение уставаУвеличение уставного капиталаЛиквидация ООО Изменения в ИП Форма Р24001Добавление ОКВЭД для ИПСмена прописки ИПКак ИП стать самозанятымЗакрытие ИП

- Услуги Изменения ИП «под ключ»Изменения ООО «под ключ»

- Внесение изменений в ООО по Москве Смена наименования Смена юридического адреса Смена генерального директора Смена участников Изменение уставного капитала Изменение кодов ОКВЭД Заказать услугу

- Счёт для ИП Нужен ли расчётный счёт для ИПИспользование личного счёта вместо расчётногоКак открыть расчётный счётВ каком банке лучше открыть расчётный счёт для ИПКак выгодно снять наличные со счёта ИП Счёт для ООО Открытие расчётного счёта для ОООГде лучше открыть расчётный счёт для ОООЛегальный вывод прибыли для ООО Банки Открытие расчётного счёта в СбербанкеАльфа-банк для юридических лиц

- Помощь Калькулятор РКО

- Калькулятор РКО Сравнить тарифы между собой Фильтры под задачи бизнеса Только актуальные тарифы Только проверенные банки Открыть калькулятор

- ОСНО Основная система налогообложения УСН УСН доходыУСН доходы минус расходыВиды деятельности ИП на УСНПереход на УСН ПСН Патентная система налогообложенияВиды деятельности ИП на патентеОбразец заявления на патент Самозанятые Налог на профессиональный доходВиды деятельности для самозанятыхМожет ли ИП быть самозанятымЧитать все статьи

- Налоговый календарь 2022Налоги ОООНалоги ИПВзносы ИПКак выбрать систему налогообложенияНалоговые каникулы ИП Налоговые калькуляторы Калькулятор УСНКалькулятор ЕНВДКалькулятор ПСНКалькулятор НДСКалькулятор страховых взносов Помощь Консультация по налогообложению

- Бесплатная консультация по налогообложению Подбор налогового режима Составление плана платежей Раскрытие спорных вопросов Оставить заявку

- Бухгалтерия ИП самостоятельноБухгалтерия ООО самостоятельноОтчётность за работниковНулевая отчётностьДекларация ЕНВД Отчётность на УСН Декларация УСНОтчёты ИП на УСН с работникамиОтчёты ИП на УСН без работниковНулевая отчётность по УСНДекларация УСН при закрытии ИПЧитать все статьи

- Помощь Бесплатное бухгалтерское обслуживание 1СБухгалтерский аудит бизнеса Сервисы Декларация УСН онлайнДекларация ЕНВД онлайнКалькулятор страховых взносовБесплатная проверка контрагентов

- Сервис подготовки деклараций УСН/ЕНВД Расчёт платежей УСН/ЕНВД Автоматическое заполнение Актуальные бланки Подготовить декларацию

- Регистрация ООО и ИПДекларация УСН/ЕНВДВыставить счёт онлайнПодбор кодов ОКВЭДКалькулятор тарифов РКОПоиск по базе ЕГРЮЛ/ЕГРИПЗакрытие ИПКалькулятор страховых взносовПредложения партнёров

- Налоговые калькуляторы Калькулятор НДСКалькулятор УСНКалькулятор ЕНВДКалькулятор ПСН

- Регистрация бизнеса Консультация по регистрации ОООКонсультация по регистрации ИПКонсультации по кодам ОКВЭД Банки Калькулятор РКО Бухгалтерия и налоги Консультация по налогообложениюБесплатное бухгалтерское обслуживание 1СБухгалтерский аудит бизнеса

- Книги по бизнесу Кафе/Бар/ПиццерияСалон красотыРозничный магазинОптовая торговляЮридические услугиИнтернет магазин

- Серия книг «Начни свой бизнес» О популярных видах бизнеса Подробно о регистрации Все особенности и фишки Скачать книги бесплатно