Основы рынка ценных бумаг

Ценная бумага — документ, обладающий формальными признаками и предоставляющий его владельцу определённые права. В нашей стране их функционирование определяется следующими актами:

- Гражданский кодекс РФ ч. 1, глава 7;

- Федеральный закон от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг»;

- Федеральный закон от 26.12.1995 № 208-ФЗ «Об акционерных обществах».

На основе данных актов решают, что относится к ценным бумагам, на какие группы они делятся и так далее.

Помимо основных актов, существуют и дополнительные, такие как Положения ЦБ РФ, регулирующие различные аспекты рынка ценных бумаг.

Классификация ценных бумаг

Ценные бумаги можно разделить по правам, которые они дают владельцу, по базовым активам и иным признакам. Выделим основные группы.

Природа базового актива

Различают долевые, долговые и производные ценные бумаги.

Долевая ценная бумага удостоверяет собственность её владельца на часть капитала компании, а также даёт ему право участвовать в управлении в соответствии с величиной доли. Акции выпускаются в публичный доступ в ходе процедуры эмиссии. Владельцам акций компания-эмитент может выплачивать часть доходов в форме дивидендов, но эти выплаты во многих случаях носят добровольный характер.

Долговая ценная бумага представляет собой обязательство эмитента выплатить сумму долга её владельцу в определённый срок. Самый распространённый представитель данного типа — облигация. Их владельцы получают доход в форме процентов или в виде разницы между величиной номинала и ценой покупки — дисконт.

Ещё одна разновидность данных инструментов — депозитарная расписка, удостоверяющая право собственности на акции и облигации иностранных эмитентов.

Производная ценная бумага — дериватив — срочный инструмент, цена которого зависит от стоимости базового актива. Таким активом могут быть другие ценные бумаги, сырьё, биржевые индексы и так далее. Различают четыре их разновидности: форварды, фьючерсы, свопы и опционы. Именно производные инструменты доминируют на мировом фондовом рынке: в первом полугодии 2019 года объём сделок только по внебиржевым деривативам составил более 640 трлн долл.

Место обращения

Различают биржевые и внебиржевые ценные бумаги. К участию в торгах допускаются акции, облигации, депозитарные расписки, фьючерсы, опционы и прочие. Чеки и иные ценные бумаги индивидуализированного характера — нет.

Также перед допуском на биржу ценная бумага должна пройти процедуру листинга. Что значат для инвесторов прошедшие листинг ценные бумаги? Они удостоверяют, что биржа проверила качество компании-эмитента и оно её устроило.

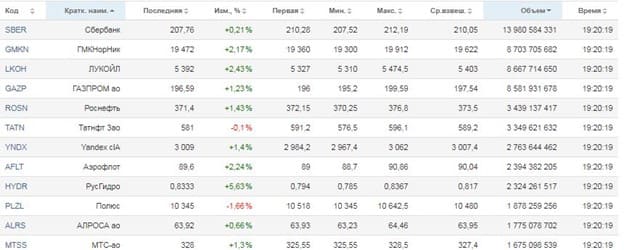

В нашей стране биржевые ценные бумаги обращаются на Московской бирже. На начало июня 2022 года в Котировальном списке биржи находились 924 бумаги 205 эмитентов. В мае объём торгов по ним на фондовом рынке превысил 3,8 трлн руб. На облигации пришлось 2,2 трлн руб., а остальное — на акции и иные долевые ценные бумаги. Для сравнения, объём торгов деривативами составил 7,6 трлн руб., свыше 95% из которых пришлось на фьючерсы, а на опционы менее 5%.

Тип владельца

Выделяют две разновидности ценных бумаг: именные и на предъявителя. Именные включают идентификационные данные владельца, а собственником предъявительской бумаги является по факту её владелец.

Существуют и иные классификации: по отечественным и иностранным эмитентам, эмиссионные и неэмиссионные и прочие.

Общей тенденцией по всем вышеперечисленным инструментам является их перевод в электронный формат и ликвидация бумажных номиналов. Так, принятый 27 декабря 2018 г. ФЗ № 514 заменил бумажные сертификаты собственника по эмиссионным ценным бумагам записями в электронной форме.

Характеристики ценных бумаг

Разберём особенности финансовых инструментов более подробно.

Акции — это, пожалуй, наиболее известные ценные бумаги. Хотя существует много их разновидностей, но для операций на фондовом рынке рекомендуются те, которые:

- ликвидны (их легко купить и продать);

- выпущены надёжными компаниями;

- прошли процедуру листинга (допуска к биржевым торгам).

На бирже котируются как обыкновенные акции (АО), так и привилегированные (префы, АП). Что дают эти ценные бумаги? АО — право голоса в управлении, сообразно с их количеством. Владельцы АП лишены такого права, но им гарантирована первоочередная выплата дивидендов по акциям. Впрочем, дивиденды могут получать и владельцы АО, но такая выплата носит добровольный характер со стороны компании-эмитента.

Облигации — долговые ценные бумаги разного качества. Обычно им присваивается рейтинг специальными рейтинговыми агентствами. По качеству можно выделить несколько типов облигаций;

- Государственные (ОФЗ). Риск по ним минимален, но доходность может быть меньше уровня банковских депозитов.

Далее идут облигации менее надёжных компаний, компенсирующих риск повышенной доходностью. По всем облигациям, кроме дисконтных, регулярно выплачиваются проценты на обязательной основе — купонные выплаты. По характеру получения дохода облигации схожи с банковскими депозитами, но ими можно торговать на рынке, извлекая выгоду от изменений курсов. В целом, облигации считаются более устойчивыми ценными бумагами, благодаря купонам и долговой природе, но они не обладают таким потенциалом роста, как акции.

Депозитарные расписки применяются для выхода на иностранный рынок отечественных эмитентов. Торги депозитарными расписками многих крупных российских компаний ведутся на американских, азиатских и европейских биржах. Чем отличаются данные ценные бумаги — их зарубежная форма обращения влечёт дополнительные валютные риски.

Фьючерс — договор купли-продажи базового актива в будущем, который становится доступен в текущий момент времени после внесения наличными от 1 до 10% его цены.

Опционы дают возможность продать или купить базовый актив в будущем по заранее оговорённой цене исполнения — цена страйк. В первом варианте опцион называют пут (put), во втором — колл (call). Стоимость опциона — премия — зависит от волатильности курсов, сроков, отличия текущей цены от цены страйк.

Помимо спекуляций, фьючерсы и опционы дают возможность страховать стоимость базового актива (хеджировать) благодаря их срочной природе сделок.

С основными показателями вышеперечисленных биржевых ценных бумаг можно ознакомиться на странице «Котировки» раздела «Частным инвесторам» Московской биржи.

Для более глубокого изучения конкретной ценной бумаги нужно кликнуть по её наименованию.

При анализе данных показателей торгующие биржевыми инструментами трейдеры обращают внимание на:

- волатильность — разброс значений цен на актив;

- спред — разницу цен покупки и продажи;

- объём сделок;

- текущую рыночную ситуацию и перспективы её развития;

- действия государственных регуляторов;

- состояние конкретного эмитента.

Эти и другие индикаторы влияют на их стратегии:

- короткая продажа (short) — игра на понижение, когда трейдер продаёт взятую взаймы у брокера ценную бумагу, чтобы потом выкупить её дешевле;

Также существуют чеки, сберегательные сертификаты, векселя и закладные.

Чек — распоряжение чекодателя банку уплатить определённую сумму.

Вексель — обязательство векселедателя выплатить в оговорённый срок векселедержателю определённую сумму.

Сберегательный сертификат — документ, удостоверяющий факт внесения его владельцем определённой суммы в банк.

Закладная — именной документ, удостоверяющий право на получение его владельцем обязательства, обеспеченного находящимся в ипотеке объектом.

Данные ценные бумаги представляют второстепенный интерес для трейдеров, хотя информация, к примеру, о непогашенном эмитентом векселе может значительно повлиять и на биржевые котировки его акций.

В чём значение ценных бумаг для инвесторов? Они многообразны и поэтому позволяют реализовывать торговые стратегии на любой вкус. Для начала торгов необходимо открыть брокерский счёт, с помощью которого можно оперировать российскими и зарубежными ценными бумагами.

Ценные бумаги — что это, кем и как они выпускаются, виды, рынки и закон о ценных бумагах

Здравствуйте, уважаемые читатели блога KtoNaNovenkogo.ru. Есть такое понятие, как ценные бумаги. Эту фразу часто можно встретить в СМИ, но не всегда понятно, что за ней стоит.

Вообще, множество финансовых терминов вызывают затруднения в понимании (одна волатильность чего стоит), поэтому сегодня я решил посвятить отдельную статью понятию ценных бумаг.

Поговорим о том, что это вообще такое, зачем их придумали, кто их выпускает и на основании какого закона осуществляется оборот этих бумаг. Рассмотрим также их виды и предназначение.

Ценные бумаги — это.

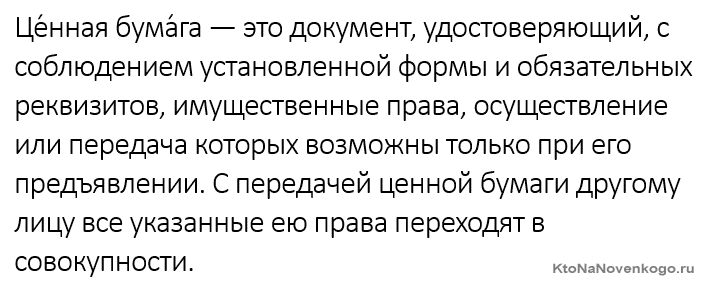

Ценные бумаги (ЦБ) — широко используемое понятие, не имеющее, однако, строгого определения. Наиболее употребительно определение ЦБ по функциям, которое она выполняет.

Ценные бумаги – это удобное в использовании средство подтверждения получения денег, оно оформляется как документ (на бумаге), или в виде электронной записи в соответствующем реестре.

Часто бывает так, что ценные бумаги, существующие в бумажном варианте, не выдаются владельцам в руки: тогда право собственности для таких бумаг закрепляется договором в целях сохранности. Эмитентом ценных бумаг (тем, кто их выпускает) является государство, или отдельное предприятие.

Но если даже документ и отвечает основному признаку ЦБ (способствует передаче денег), необязательно, что он будет являться ценной бумагой.

Пример — это долговая расписка. ЦБ её назвать нельзя, ибо она является вариантом гражданско-правового договора. Не является ЦБ и кассовый чек – он считается подтверждением оплаты.

Существует три основных, и ещё несколько вспомогательных определений ценных бумаг. Они релевантны, и отображают их ключевой признак:

- Ценная бумага (ЦБ) – это документ, подтверждающий имущественное право, и предъявляемый с этой целью;

- ЦБ обладает юридической силой, имеет определённое денежное или имущественное содержание, является деловым документом установленного образца;

- Служит своеобразной формой капитала, и может оборачиваться в виде товарной ценности, являясь в некотором роде заменой денежных средств.

Оборот ценных бумаг регулируется на уровне федеральных законов, поэтому порядок их купли/продажи, выпуска, погашения — всегда строго определён.

Классификация и виды ценных бумаг

ЦБ различаются назначением и эмитентом (тем, кто их выпустил). Некоторые из них указывают на вклад в бизнес, а другие – на банковский вклад, при этом любая из них даёт возможность получить доход или прибыль в будущем.

Если классифицировать ЦБ по экономической сути, можно выделить следующие их виды:

- Паевые бумаги: в них зафиксированы отношения паевого участия. Как правило, это акции;

- Долговые, их удобно рассматривать как инструменты кредита. К ним можно отнести сертификаты, облигации, векселя, закладные;

- Производные (такие как фьючерсы и опционы). Данные инструменты удостоверяют право на сделку.

Существует деление на:

- Коммерческие (аккредитивы, векселя), они обращаются на денежных рынках, и обычно действуют краткосрочно;

- Фондовые (акции и облигации), обращаются на фондовом рынке, и бессрочны, или рассчитаны на срок более года.

Рыночные ценные бумаги продаются столько раз, сколько необходимо, нерыночные — один раз.

| Ценная бумага (согласно ГК РФ) | Эмитент | Свойства |

|---|---|---|

| Гособлигация | Государство | Обязательство, которое даёт государство лицу, приобретшему ЦБ. Наиболее востребованный способ инвестирования. |

| Облигация | Организация | То же, но эмитент – не государство, а компания. |

| Вексель | Любое лицо | Долговое обязательство, у которого есть право взыскания фиксированного долга. |

| Чек | Организация | Удостоверяет право получить определённую сумму денег со счёта лица или организации, выдавшего чеки. |

| Сертификат (депозитный, сберегательный) | Банк | Выдаётся юр.лицу, удостоверяет его право забирать вклад через определённый срок. |

| Коносамент | Любое лицо | Фиксирует право владельца ценной бумаги (ЦБ) требовать собственный груз в конце перевозки (морской). |

| Акция | Организация | Выпуск способом эмиссии. Торгуются на бирже. Владелец получает право на определённые дивиденды. |

| Приватизационные ценные бумаги | Государство | Особые документы могли подтверждать право на получение некоторой части госсобственности. |

Закон о рынке ценных бумаг

Сведения, которые вносятся в содержимое ЦБ, и их внешний вид устанавливается и контролируется на законодательном уровне. (ФЗ «о рынке ценных бумаг»).

Все бумаги данного типа в любом случае являются:

- обращаемыми, и могут являться платёжным средством;

- доступными на рынке. Их можно легально купить/продать;

- серийными. Ценные бумаги выпускаются целыми партиями, что позволяет приобретать то их количество, которое необходимо;

- регулируемыми государством; . Данный актив может быстро продаваться;

- рискованными. Есть возможность потери инвестированных денег;

- обязательными к исполнению.

Курс ценных бумаг постоянно находится в динамике, их стоимость разная в различный момент времени, что и позволяет зарабатывать на сделках или на долгосрочном инвестировании.

От договора ценная бумага отличается наличием только прав, но не обязанностей.

Как пользоваться ценными бумагами

Инвестиции

Один из основных способов использования ЦБ. Держатель получает определённые проценты и выплаты, что и является способом заработка. Как правило, инвестиции делаются на продолжительный срок. Прибыль при таком способе использования не слишком высока, но всё же превышает доходность по банковским вкладам.

Иногда инвестирование применяется для получения определённого влияния на компанию, для этого, как правило, нужно приобрести контрольный пакет ценных бумаг в размере 51% от общего количества.

Спекуляции

Ценная бумага покупается на минимуме цены, и затем продаётся, когда цена становится выше. Интересный и выгодный способ заработка при умении определять, в какую сторону будет двигаться цена.

Спекуляции обычно носят краткосрочный характер, и прибыль от них выше, чем от инвестиций.

Бизнес

Часто такие бумаги используются для более эффективного ведения торговли, или другого бизнеса. Например, покупка опциона на тот или иной товар поможет хеджировать риски.

Как появляются ЦБ

Обычно они появляются способом эмиссии. Их выпуск производится:

- для увеличения капитала того или иного акционерного общества (АО); путём её превращения в АО;

- для внесения изменений в права их держателей.

Рынок ценных бумаг

ЦБ обращаются на фондовом или на денежном рынке.

Их оборот помогает поднять результативность большого числа экономических процессов, в первую очередь – инвестиционных.

Под фондовым рынком принято понимать все сделки с ценными бумагами. Торговля на нём производится не товарами, а активами, свидетельствующими об определённых правах, здесь же производятся сделки с производными инструментами.

Основные принципы работы фондового рынка закрепляются на международном уровне. Он используется как для ведения бизнеса, так и для спекуляций и заработка на динамике цен.

Ценность ЦБ — в правах, которые они дают их держателю. Он будет обменивать ресурс на ценные бумаги тогда, когда уверен, что они не хуже, чем сам товар или деньги.

Удачи вам! До скорых встреч на страницах блога KtoNaNovenkogo.ru

Эта статья относится к рубрикам:

Комментарии и отзывы (2)

Из-за снижения ключевой ставки, проценты по вкладам превратились в слёзы, банки предлагают инвестиции, как альтернативу вкладу, но что там с рисками и реальной доходностью непонятно.

Валентин: как же нам везло, оказывается раньше, с высокой базовой ставкой. Ведь в Европе базовые ставки уже давно около нуля (и проценты по депозитам тоже). Вот, уже действительно, на всех не угодишь.

А по инвестициям в ценные бумаги, как альтернативу депозитам, с Вами согласен. Тема весьма мутная.

Ценная бумага

Ценной бумагой является документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении.

Виды ценных бумаг

В Гражданском кодексе РФ перечисляются конкретные виды документов, которые относятся к ценным бумагам:

банковская сберегательная книжка на предъявителя;

приватизационные ценные бумаги;

складское свидетельство как часть двойного свидетельства;

залоговое свидетельство (варрант) как часть двойного свидетельства;

простое складское свидетельство;

другие документы, которые законами о ценных бумагах или в установленном ими порядке отнесены к числу ценных бумаг

Свойства ценных бумаг

Ценные бумаги имеют следующие свойства:

Обращаемость – способность ценных бумаг покупаться и продаваться на рынке, а также во многих случаях выступать в качестве самостоятельного платежного инструмента.

Доступность для гражданского оборота – способность ценной бумаги быть объектом других гражданских сделок.

Стандартность и серийность.

Документальность; ценная бумага – это всегда документ, и как документ она должна содержать все предусмотренные законодательством обязательные реквизиты.

Регулируемость и признание государством.

Рыночность – ценные бумаги неразрывно связаны с соответствующим рынком, являются его отражением.

Ликвидность – способность ценной бумаги быть быстро проданной и превращенной в денежные средства.

Риск – возможности потерь, связанные с инвестициями в ценные бумаги и неизбежно им присущие.

Доходность – характеризует степень реализации права на получение дохода владельцем ценной бумаги.

Функции ценных бумаг

Ценные бумаги выполняют ряд существенных функций:

Ценные бумаги характеризуют состояние экономики. Стабильные курсы ценных бумаг, как правило, свидетельствуют о хорошем экономическом положении.

Ценные бумаги играют важную роль при перераспределении капитала между различными сферами экономики. То есть ценные бумаги выполняют перераспределительную функцию.

Ценные бумаги используются для аккумулированния временно свободных денежных сбережений граждан. То есть ценные бумаги выполняют мобилизирующую функцию.

Ценные бумаги используются для регулирования денежного обращения. То есть ценные бумаги выполняют регулирующую функцию.

Банки, предприятия и организации используют ценные бумаги как универсальный кредитно-расчетный инструмент. То есть в этом случае ценные бумаги выполняют расчетную функцию.

Классификация ценных бумаг

Классификация ценных бумаг – это их деление на виды по определенным признакам, которые им присущи. В свою очередь виды могут в ряде случаев делиться на подвиды, а они – ещё дальше.

Ценные бумаги можно классифицировать по следующим признакам:

1. По сроку существования: срочные (краткосрочные, среднесрочные, долгосрочные и отзывные) и бессрочные.

Ценные бумаги, выпускаемые на весь срок существования лица и напрямую не связанные с каким-либо временным периодом, считаются бессрочными ценными бумагами. К таким бессрочным ценным бумагам обычно относят акции.

Ценные бумаги, которые имеют установленный при их выпуске срок существования или порядок установления этого срока, считаются срочными ценными бумагами. Обычно срочные ценные бумаги делятся на три подвида:

краткосрочные ценные бумаги, имеющие срок обращения до 1 года;

среднесрочные ценные бумаги, имеющие срок обращения от 1 года до 5лет;

долгосрочные ценные бумаги, имеющие срок обращения от 5 до 30 лет (ипотечные ценные бумаги по законодательству можно выпускать со сроком обращения до 40 лет).

2. По форме существования: бумажная (документарная) или безбумажная (бездокументарная).

Классическая форма существования ценной бумаги – это бумажная форма, при которой ценная бумага существует в форме документа. При этом при активном развитии рынка ценных бумаг многие виды ценных бумаг, прежде всего эмиссионные ценные бумаги, выпускаются в бездокументарной форме.

3. По форме владения: предъявительские (ценные бумаги на предъявителя) и именные, которые содержат имя своего владельца и зарегистрированы в реестре владельцев данной ценной бумаги.

Предъявительская ценная бумага не фиксирует имя ее владельца, и ее обращение осуществляется путем простой передачи от одного лица к другому. Именная ценная бумага содержит имя ее владельца и, кроме того, регистрируется в специальном реестре. Обычно именная ценная бумага передается по соглашению сторон.

4. По форме обращения (порядку передачи): передаваемые по соглашению сторон (путем вручения, путем цессии) или ордерные (передаваемые путем приказа владельца — индоссамента).

Если именная ценная бумага передается другому лицу путем совершения на ней передаточной надписи (индоссамента), или приказа ее владельца, то такая ценная бумага называется ордерной ценной бумагой.

5. По форме выпуска: эмиссионные или неэмиссионные ценные бумаги.

Эмиссионные ценные бумаги обычно выпускаются крупными сериями, которые подлежат обязательной государственной регистрации. К эмиссионным ценным бумагам обычно относят акции и облигации.

Неэмиссионные ценные бумаги выпускаются без какой-либо государственной регистрации.

6. По регистрируемости: регистрируемые (государственная регистрация или регистрация ЦБ РФ) и нерегистрируемые.

Выпуск ценных бумаг может сопровождаться или не сопровождаться их обязательной регистрацией в органах государственного управления. Обычно государственной регистрации подлежат эмиссионные ценные бумаги, так как их выпуск затрагивает интересы большого числа участников рынка. По российскому законодательству обязательной регистрации подлежат выпускаемые акции, облигации, банковские сертификаты (регистрируются Центральным банком) и закладные. Остальные виды российских ценных бумаг, независимо от размеров их выпуска, государственной регистрации не подлежат.

7. По национальной принадлежности: российские или иностранные.

8. По виду эмитента: государственные ценные бумаги (это обычно различные виды облигаций, выпускаемые государством), негосударственные или корпоративные (это ценные бумаги, которые выпускаются в обращение компаниями, банками, организациями и даже частными лицами).

9. По обращаемости: рыночные (свободнообращающиеся), нерыночные, которые выпускаются эмитентом и могут быть возвращены только ему (не могут перепродаваться).

Основные виды ценных бумаг являются рыночными, т. е. ценные бумаги могут свободно продаваться и покупаться на рынке. Однако в ряде случаев обращение ценных бумаг может быть ограничено, и ценную бумагу нельзя продать никому, кроме того, кто ее выпустил, и строго через оговоренный срок. Такие бумаги называются нерыночными.

10. По цели использования: инвестиционные (цель – получение дохода) или неинвестиционные (обслуживают оборот на товарных рынках).

11. По уровню риска: безрисковые или рисковые (низкорисковые, среднерисковые или высокорисковые).

Безрисковые ценные бумаги – это ценные бумаги, по которым риск практически отсутствует. В мировой практике – это краткосрочные (срок 1-3 месяца) государственные долговые обязательства (казначейские векселя). Все остальные ценные бумаги по уровню риска принято делить на низкорисковые (это обычно государственные бумаги), среднерисковые (это обычно корпоративные облигации) и высокорисковые (это обычно акции).

12. По наличию начисляемого дохода: бездоходные или доходные (процентные, дивидендные, дисконтные).

С точки зрения начисляемого дохода ценные бумаги, как правило, являются доходными, но могут быть и бездоходными, когда для их владельца они есть простое свидетельство на товар или на деньги, а не на капитал. Доход по ценной бумаге может начисляться в форме дивиденда (акции), процента (долговые ценные бумаги) или дисконта, т. е. разницы между номиналом ценной бумаги и более низкой ценой ее приобретения.

13. По номиналу: постоянные или переменные.

По российскому законодательству каждая ценная бумага имеет свой номинал или номинальную стоимость. Однако в мировой практике разрешается выпуск, например, акций без денежного номинала или с нулевым номиналом. В этом случае указывается, какую долю в уставном капитале составляет одна акция, а потому ее номинал, исчисленный путем деления уставного капитала на число акций, меняется каждый раз с изменением размеров этого капитала, а не остается неизменным как в случае, когда номинал ценной бумаги задан при ее выпуске. Если ценная бумага выпускается с указанием денежного номинала, то такая ценная бумага считается ценной бумагой с постоянным номиналом. Если ценная бумага выпускается без денежного номинала (с нулевым номиналом), то такая ценная бумага считается ценной бумагой с переменным номиналом.

14. По форме привлечения капитала: долевые (отражают долю в уставном капитале общества) и долговые, которые представляют собой форму займа капитала (денежных средств).

Книга учета ценных бумаг

Все ценные бумаги, хранящиеся в организации, должны быть описаны в книге учета ценных бумаг.

Книга учета ценных бумаг должна иметь следующие обязательные реквизиты: наименование эмитента; номинальную цену ценной бумаги; покупную стоимость; номер, серию и др.; общее количество; дату покупки; дату продажи. Книга учета ценных бумаг должна быть сброшюрована, скреплена печатью организации и подписями руководителя и главного бухгалтера, страницы пронумерованы. Исправления в книгу учета ценных бумаг могут вноситься лишь с разрешения руководителя и главного бухгалтера с указанием даты внесения исправлений.

В случае ведения книги учета ценных бумаг с помощью средств вычислительной техники результатная информация может формироваться в виде выходного документа на машиночитаемых носителях. Распечатка информации с машиночитаемых носителей осуществляется по мере необходимости или требованию органов, осуществляющих контроль в соответствии с законодательством Российской Федерации, суда и прокуратуры, но не реже 1 раза в год.

В соответствии с Федеральным законом “О бухгалтерском учете” ответственность за организацию хранения книги учета ценных бумаг несет руководитель организации.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

. хотят зарабатывать на инвестициях и ценных бумагах. В интернете полно курсов . хотят зарабатывать на инвестициях и ценных бумагах. В интернете полно курсов . подоходный налог? Доход с продажи ценных бумаг облагается подоходным налогом (по- . , например, дивиденды по иностранным ценным бумагам или если вы продаете валюту . и заполнить налоговую декларацию. Торговля ценными бумагами через иностранного брокера накладывает на . за каждый год владения обращающимися ценными бумагами, при условии их покупки после .

. ценными бумагами, обращающимися на организованном рынке ценных бумаг, и по каждой совокупности операций с ценными бумагами . , обращающимися на организованном рынке ценных бумаг . ценной бумаги (пакета ценных бумаг) и курс валюты на эту дату; стоимость, по которой ценная бумага . ” – Операции с ценными бумагами, обращающимися на организованном рынке ценных бумаг, не учитываемые на .

. государственным и муниципальным ценным бумагам Государственные и муниципальные долговые ценные бумаги, процентные доходы по . облигации Российской Федерации, государственные ценные бумаги бывшего СССР, ценные бумаги государств – участников Союзного государства . по соответствующим операциям с ценными бумагами, включая долговые ценные бумаги (п. 7 ст. 214 . по счетам) с вложениями в ценные бумаги (долговые ценные бумаги)? Согласно законопроекту объемы вкладов .

. физических лиц, возникающие при реализации ценных бумаг. Цитирую: «Для целей настоящей . Российской Федерации акций или иных ценных бумаг…». Обратите внимание на термин . физических лиц, возникающие при реализации ценных бумаг. Цитирую: « Для целей настоящей . Российской Федерации акций или иных ценных бумаг …». Обратите внимание на термин . доходы физического лица от реализации ценных бумаг, а физическое лицо реализацией , . РФ, доходы от продажи ценных бумаг физическими лицами не подлежали обложению .

. счетах бухгалтерского учета вложений в ценные бумаги (кроме векселей), оцениваемые по . учета вложений кредитных организаций в ценные бумаги (кроме векселей), оцениваемые по . учета кредитными организациями операций с ценными бумагами». Некредитные финансовые организации Учет запасов . стандарт бухгалтерского учета операций с ценными бумагами в некредитных финансовых организациях», а . в случае реклассификации ценных бумаг и в случае реализации ценных бумаг, оцениваемых по амортизированной .

. » заключен договор купли – продажи ценных бумаг, в соответствии с которым должник . передал в собственность ответчика ценные бумаги (обыкновенные именные акции) ПАО . копеек. Ответчик обязался оплатить ценные бумаги не позднее 06 октября 2018 . которым ответчик обязался вернуть должнику ценные бумаги (обыкновенные именные акции) ПАО . переходе прав ООО «Свитиль» на ценные бумаги (обыкновенные именные акции) ПАО . общества об обязании осуществить перевод ценных бумаг; в свою очередь, конкурсный .

. Свитиль» заключен договор купли – продажи ценных бумаг (Далее – договор), в соответствии . должник передал в собственность ответчика ценные бумаги (обыкновенные именные акции) ПАО . копеек. Ответчик обязался оплатить ценные бумаги не позднее 06 октября . которым ответчик обязался вернуть должнику ценные бумаги (обыкновенные именные акции) ПАО . переходе прав ООО «Свитиль» на ценные бумаги (обыкновенные именные акции) ПАО . общества об обязании осуществить перевод ценных бумаг; в свою очередь, конкурсный .

. являются: появление у организации-эмитента ценных бумаг, имеющихся в собственности у организации . на рынке ценных бумаг значительного количества сделок с аналогичными ценными бумагами по цене . на примере , как можно проверить ценные бумаги (акции) на обесценение. ООО « . », не котирующихся на организованном рынке ценных бумаг, за 30 млн. рублей. . акции, не котирующихся на рынке ценных бумаг, можно определить по формуле: РС . не котирующиеся на организованном рынке ценных бумаг. Один из них основан на .

. ) активов или обязательств (например, долговые ценные бумаги), которые оцениваются по справедливой стоимости . финансовых инструментов, таких как долговые ценные бумаги, который не полагается лишь на . определенных ценных бумаг, а опирается на связь этих ценных бумаг с другими котируемыми ценными бумагами, выбранными .

. гарантированного размещения необеспеченных краткосрочных долговых ценных бумаг) или другие кредитные линии (например . задолженности, сделки секьюритизации и предоставление ценных бумаг в заем). Анализ сроков возникновения . , глобальные генеральные договоры о предоставлении ценных бумаг в заем, а также связанные . , договоры о получении и предоставлении ценных бумаг в заем. Примерами финансовых инструментов . о получении и о предоставлении ценных бумаг в заем). B52. В качестве .

. -06/1/74354 Если реализуемые ценные бумаги ранее были получены организацией в . ей дивидендов, цену приобретения таких ценных бумаг для целей налогообложения прибыли организаций . договору залога ценных бумаг, заключенному в обеспечение обязательств должника – владельца ценных бумаг, право на . выплачиваемый эмитентом доход по таким ценным бумагам, то причитающиеся суммы дохода являются .

. прибыли при выплате дивидендов по ценным бумагам, находящимся у покупателя по первой . части дивидендов от российской организации ценных бумаг (акций) другого эмитента доходы от . продажи указанных ценных бумаг могут быть уменьшены на сумму . , фактически оплаченную такими ценными бумагами (приходящуюся на стоимость таких ценных бумаг), с которой был . физических лиц при приобретении (получении) ценных бумаг от организации, при отсутствии у .

. и выпуск долговых и долевых ценных бумаг. Приобретатель должен отразить в учете . на выпуск долговых или долевых ценных бумаг должны быть признаны в соответствии . и опционов, варрантов или конвертируемых ценных бумаг. (b) существование большой голосующей доли . том случае, когда организация, выпускающая ценные бумаги (приобретатель с юридической точки зрения .

. РЕПО, объектом которых являются ценные бумаги; по операциям займа ценными бумагами; по доходам, полученным . инвестиционного товарищества; по операциям с ценными бумагами и по операциям с производными . порядке дарения (тоже за исключением ценных бумаг); по подлежащим налогообложению доходам, полученным . РЕПО, объектом которых являются ценные бумаги; по операциям займа ценными бумагами; по доходам, полученным . инвестиционного товарищества; по операциям с ценными бумагами и по операциям с производными .

. объектом которых являются ценные бумаги; налоговая база по операциям займа ценными бумагами; налоговая база . объектом которых являются ценные бумаги; налоговая база по операциям займа ценными бумагами; налоговая база . обязательствам, облигациям и другим государственным ценным бумагам бывшего СССР, государств – участников . и лотерей, по операциям с ценными бумагами; по общему правилу стандартные, . с ценными бумагами можно уменьшить на положительный финансовый от реализации обращающихся ценных бумаг .

Что такое ценные бумаги: зачем они нужны, классификация и виды, примеры

При фразе «ценные бумаги» в голове сразу возникает ассоциация – акция. Чтобы знания в данной отрасли экономики не обрывались, в этой статье я раскрою понятие, расскажу об основных видах, классификациях. А также немного о сфере, где все ценные бумаги вращаются.

Что это такое и зачем они нужны

По определению ценная бумага – это документ. Имея его на руках, владелец может предъявить имущественные права. Ценные бумаги различные по своему назначению, но все имеют требования к оформлению, виду, сфере применения. Взаимные обязательства между ФЛ и ЮЛ обеспечивают надежность экономики, платежный оборот страны, инвестиционный процесс.

Все ценные бумаги и их оборот составляют рынок ценных бумаг. Его развитие влияет на рост финансовой системы, распределение инвестиционных ресурсов.

Сами по себе ценные бумаги не являются капиталом. Они обеспечивают доход своему владельцу.

Откуда берутся ценные бумаги

Начну с примера. Геологи нашли месторождение минерала. Чтобы начать добычу и переработку полезного ископаемого, нужны финансы.

Для этого создаются акционерные общества, выпускаются ценные бумаги. Каждый, кто покупает ценные бумаги, инвестирует деньги в разработку. Как только наладится добыча и продажа, появится доход. Все акционеры получат свои доли от этого дохода соответственно капиталу, который они вложили. Также самые крупные акционеры могут влиять на деятельность АО.

Выпуск ценных бумаг называется эмиссией. Так вот, эмиссия ценных бумаг нужна для того, чтобы:

- получить или увеличить первичный капитал;

- провести реорганизацию;

- увеличить объем инвестиций.

Кто выпускает

Эмиссия ценных бумаг доступна организациям различных форм. Ценные бумаги в первую очередь ассоциируются с акциями. Их выпускают только акционерные общества.

Различные некоммерческие организации размещают облигации.

Сертификаты выпускают банки, государство. Это самые большие по объему выпуска ЦБ.

Далее идут компании-грузоперевозчики – коносамент. Управляющие компании выпускают паи.

Вся эмиссия регулируется законом. А компании сами решают вопросы о размещении, например, с помощью андеррайтеров.

Ключевые особенности и функции ЦБ

Чтобы перейти к конкретным видам документов, стоит для начала разобраться с характеристиками ценных бумаг.

Какими свойствами обладают:

- все ценные бумаги обращаются на рынке, то есть покупаются, продаются, применяются для платежей;

- помимо оборота на рынке, данные документы используются в гражданском обороте;

- имеют свои стандарты и серии. Никакой самодеятельности;

- содержат все необходимые реквизиты;

- регулируются законодательно и признаются в стране;

- то, насколько ценная бумага быстро продастся, называется ее ликвидностью. Сколько принесет денег – доходностью;

- инвестиции – это всегда риск. Данным документам это также присуще;

- обязательны к исполнению прав, указанных в ЦБ.

Теперь о функциях:

- о состоянии экономики можно судить по стабильности курса ЦБ. Чем он устойчивее, тем лучше экономическое положение;

- способствуют распределению капитала в экономических сферах;

- собирают и накапливают свободные деньги и накопления;

- регулируют денежное обращение;

- применяются в качестве кредитно-расчетных инструментов.

Классификация

Все бумаги классифицируются по таким признакам:

| Классификация | Подвиды | Примеры и пояснения |

| Срок | · Срочные (имеют установленный временной период действия): кратко- (до 12 месяцев), средне- (до 5 лет) и долгосрочные (до 30 лет). |

Этот список может быть еще больше, если характеризовать каждую ценную бумагу по типам.

Все виды и характеристики

Теперь конкретно, какие разновидности ЦБ бывают:

| Вид | Общая характеристика |

| Акции | Эмитентом акций является акционерное общество. Все купившие акции компании становятся ее совладельцами с долей УК. Инвесторы имеют право голоса на собрании, принимать участие в управлении, если акции являются голосующими. Во время выплаты дивидендов – получать часть дохода. При ликвидации общества – получить часть имущества. |

| Облигации | Основана на долге. Инвестор, приобретая облигации, дает в долг компании. В установленный срок эмитент должен вернуть займ, если не обанкротился. Так как известна дата погашения, размер суммы, можно оценить возможную прибыль. |

| Векселя | Это тоже долговая ценная бумага, которая обязывает в оговоренные сроки вернуть средства держателю. В отличие от облигации долг должен быть выплачем разово с процентами не позднее чем через год. Может быть передан третьим лицам без уведомления эмитента. |

| Банковский сертификат | Подтверждает, что у владельца есть вклад в банке и право получить деньги с процентами по данному вкладу в конце срока действия. |

Примеры ЦБ

Теперь попробую на примере охарактеризовать некоторые ценные бумаги.

Например, акция: бессрочная, по форме выпуска любая, именная, инвестиционная, можно отнести к рыночной или нерыночной, обыкновенная или привилегированная; эмитент – иностранная компания, рисковая, с переменным номиналом.

Облигация – всегда срочная, инвестиционная. Например, она государственная, с низким риском, рыночная, номинальная.

Ниже прилагаю фото некоторых ценных бумаг. Как видите, они соответствуют всем требованиям: указано, как называются, серия, номер, количество, стоимость и так далее.

Какие виды ЦБ юридически разрешены в России

В Гражданском кодексе РФ перечислены все виды ценных бумаг, которые существуют у нас в стране:

- облигация;

- вексель;

- чек;

- банковский сертификат;

- коносамент;

- акция;

- приватизационные ЦБ;

- складское и залоговое свидетельства;

- закладная;

Последний вид ценных бумаг, действующий по российскому законодательству, – инвестиционный пай.

Что такое рынок ценных бумаг

Рынок ценных бумаг представляет собой движение, покупку и продажу всех разрешенных ценных бумаг для инвестирования и получения прибыли. С помощью рынка фондовых активов обеспечивается взаимная работа компаний и инвесторов. Расскажу про работу одной из структур рынка.

Компания, желая продать акции, обращается в фондовую биржу. Проходит регистрацию, различные проверки, так как она должна соответствовать требованиям биржи. Такие компании инвесторы оценивают как менее рисковые в отличие от внебиржевых.

Самая крупная торговая площадка и популярная в США – NYSE (Нью-Йоркская фондовая биржа). В России – Московская биржа.

Заключение

Чтобы начать изучение рынка ценных бумаг, стоит в первую очередь разобраться в самих документах, их различиях. Надеюсь, я помог в этом читателям, раскрыв тему простыми словами. Буду рад комментариям. Подписывайтесь на мои статьи, делитесь полезностями в социальных сетях.

Частный инвестор с 8-летним опытом, личным портфелем на 1 000 000 рублей. Главный редактор портала greedisgood.one.

Ценная бумага

Ценная бумага — это документ, который подтверждает различные права владельца. Главным образом, это право на исполнение имущественных обязательств — получение части прибыли компании, возврата занятых денег и прочее. Но не только. Также это может быть право на участие в делах компании — например на собрании акционеров. Предъявив ценную бумагу, вы можете осуществить свои права (например, получить дивиденды , проголосовать на собрании) или передать их другому владельцу (например, продать или переуступить).

Чаще всего необязательно приносить физически бумагу, которая подтверждает права владельца, достаточно информации, засвидетельствованной в реестре владельцев бумаг.

Важно понимать, что у ценной бумаги, как у юридического документа, есть свои критерии. Необходимо соблюдение несколько требований:

- Бумага должна иметь обращение на рынке, то есть ее можно купить или продать свободно, совершать с ней иные сделки.

- Каждая бумага выпуска наделяет владельца одинаковыми правами.

- Бумага удостоверяет имущественные права на стандартный актив, к примеру, баррель нефти определенной марки, слиток золота определенной пробы или акция определенной компании. Если объект не стандартизирован, то права на него может заверять не ценная бумага, а другой юридический документ.

- Ценная бумага сделана по форме, закреплена реквизитами и подтверждена уполномоченным лицом.

- Ценная бумага является публично достоверной. Это значит, что владельцу достаточно предъявить ценную бумагу, чтобы осуществить свои права по ней.

- Ценными бумагами считаются те, которые официально признаются государством, поскольку при выпуске подлежат обязательной государственной регистрации.

- Ценные бумаги имеют стоимость, причем чаще всего их стоимость регулируется рынком, то есть спросом и предложением.

Интересно. Экономисты считают ценные бумаги представителями капитала. Юристы же считают ценные бумаги титулом имущественного права.

Основными документами, которые регулируют выпуск и обращение ценных бумаг в России являются:

- Гражданский кодекс, глава 7, «Ценные бумаги»

- Федеральный закон «О рынке ценных бумаг»

- Федеральный закон «Об акционерных обществах»

Виды ценных бумаг

Ценные бумаги классифицируются по нескольким признакам. Самый основной — это базовое деление на:

- Долевые ценные бумаги, то есть те бумаги, которые удостоверяют право на долю чего-либо, например, компании и ее прибыли в виде дивидендов. Кроме этого долевые бумаги предоставляют право голоса в управлении компании, но право это соответствует величине доли. То есть чем больше доля, тем сильнее вес владельца актива. Существует такое понятие, как контрольный пакет ценных бумаг, то есть достаточное количество для того, чтобы принимать ключевые решения в отношении компании. К долевым бумагам относятся акции — обычные или привилегированные, паи.

- Долговые ценные бумаги подтверждают право владельца на возмещение долга в определенный срок и выплату процентов по нему. Фактически покупая долговую ценную бумагу владелец дает компании свои средства в долг, компания в свою очередь обязуется вернуть эти деньги и регулярно выплачивать проценты (купоны иди дисконт). Такими долговыми бумагами могут быть облигации или векселя, долговые расписки.

- Первичные ценные бумаги. Это те бумаги, в основе которых лежат права относительно конкретного актива. Это может быть доля в компании, золотой слиток, баррель нефти или долговое обязательство.

- Производные (вторичные) ценные бумаги. Обычно это право на право. В основе этих бумаг лежат первичные ценные бумаги и их комбинации. Например, опцион может наделять правом на покупку акций. Однако, четкой границы все равно нет. Например фьючерс на рынке акций — это однозначно производный инструмент. Нефтяной фьючерс, несмотря на то, что это всего лишь особый договор на поставку нефти, все равно также относится к производным бумагам.

Также можно выделить ценные бумаги, которые имеют обращение на бирже, и те которые можно купить только напрямую — биржевые и внебиржевые бумаги. В России официальные торги проходят на Московской и Санкт-Петербургской бирже, куда они попадают через процедуру листинга. Там признаются долевые бумаги, облигации, расписки и деривативы, а вот индивидуализированные бумаги, такие как чеки, не котируются.

Еще одна важная характеристика ценной бумаги, по которой они делятся, — это принадлежность владельцу. Здесь можно выделить именные бумаги (в которых буквально прописан владелец), на предъявителя (их достаточно показать, владельцем является тот, кто держит бумагу на руках) и ордерные (их может предъявить как владелец, так и уполномоченный им человек).

И наконец, физическая форма бумаги также может различаться. Бездокументарные отличаются тем, что их учетом и фиксированием передачи прав на них занимается специальная организация, которая заносит информацию в реестр.

Эмитирование ценных бумаг, этапы эмиссии

Ценные бумаги не возникают из воздуха, компании необходимо их выпустить и зарегистрировать. Процедура это называется эмитированием или эмиссией. Она строго регламентирована и имеет несколько ключевых этапов.

- Компания, юридическое или физическое лицо или даже государство, орган власти или административный объект, как город или область, то есть эмитент, решают выпустить ценные бумаги. Такое решение может быть принято на совете директоров или собрании акционеров.

- Решение это должно быть утверждено, в случае с акционерными обществами и другими видами организаций.

- Далее происходит государственная регистрация выпуска, после чего эмитент размещает информацию об эмиссии в открытых источниках.

- Эмитент не всегда сам занимается реализацией ценных бумаг и размещением их на бирже. Часто к процессу на этой стадии подключается андреррайтер — первичный владелец, который обязуется провести все процедуры по размещению бумаг на бирже. Андеррайтеры могут как выкупить бумаги по установленной минимальной цене, чтобы потом разместить уже с надбавкой в свою пользу, либо принять обязательство приобрести неразмещенные бумаги, если это произойдет.

- Финальным этапом происходит государственная регистрация отчета об итогах выпуска и предоставление его в регистрирующий орган. В отчете указывается срок процедуры, цена акции и количество ценных бумаг в выпуске, информация о владельцах 2% бумаг, предполагаемая прибыль.

Нарушение этапов эмитирования может быть признано злоупотреблением, в таком случае эмиссия будет признана недействительной, а эмитент может попасть под уголовное преследование.

В проспекте эмиссии, документе, сопровождающем выпуск ценных бумаг, должны быть указаны все данные: кто эмитент и андеррайтер, тип ценной бумаги, особенность ее погашения (для долговых бумаг), номинал, права владельца по ней, порядок хранения, кто является регистратором, порядок оплаты и направление использования денег от размещения, применяемые налоги. Также проспект эмиссии должен обеспечить представление инвесторов о рисках, поэтому должен содержать информацию об эмитенте и его деятельности, а также финансовую отчетность.

Размещение на биржах является не бесплатным: помимо вступительного взноса, эмитент платит ежегодную абонентскую плату. Поэтому несмотря на то, что ничто не запрещает эмитентам размещать свои ценные бумаги на любых биржах, чаще всего они ограничиваются одной или двумя.

Депозитарии (хранение ценных бумаг)

Учетом обращения именных ценных бумаг на рынке занимаются регистраторы — профессиональные участники рынка. На основании договора с эмитентом они ведут реестр ценных бумаг и учитывают переход право собственности. Ценные бумаги могут менять владельца буквально каждый день, такая ситуация распространена на срочном рынке. При этом кто-то должен фиксировать каждого нового владельца бумаги и хранить ее. Для этого существует депозитарий. Депозитарий действует на основании договора с владельцами бумаг.

Он называется «договор о счете депо» и в нем владелец бумаги выступает депонентом. Депозитарий может, при соответствующем договоре с эмитентом, выступать в роли регистратора и заниматься ведением реестра. В России такая функция закреплена только за Центральным депозитарием, которым выступает Национальный расчетный депозитарий. В реестрах Центральный депозитарий выступает как номинальный держатель бумаг.

Покупка ценной бумаги и приобретение прав происходит так: покупатель заявляет свое желание приобрести ценную бумагу или пакет, брокер совершает сделку, и после этого ценная бумага попадает на счет покупателя в депозитарий, где она размещается до момента ее следующей продажи, и где фиксируется принадлежность прав по ней.

Кроме непосредственного хранения в электронном или физическом виде бумаг (например, закладные, депозитные, сберегательные сертификаты или векселя), депозитарий осуществляет расчеты по сделкам и выплачивает дивиденды.

Основная обязанность депозитариев — охранять права на ценные бумаги, распоряжаться самими ценными бумагами он не может. Фактически, попадая в депозитарий, ценные бумаги оказываются в надежном сейфе, защищенном от рисков банкротства или мошенничества со стороны других участников рынка.

Контролирует и регулирует работу депозитариев Центральный банк.

Работу депозитариев регулируют:

- Положение Центробанка о требованиях к осуществлению депозитарной деятельности

- Положение Центробанка о деятельности специализированных депозитариев

- Федеральный закон о рынке ценных бумаг

Как купить ценные бумаги

Покупка ценных бумаг многими рассматривается как инвестиция, то есть вложение своих средств с целью в будущем получить прибыль или застраховать финансовые риски.

Поскольку ценные бумаги в основной массе своей делятся на биржевые и внебиржевые, то купить их можно либо на бирже, либо напрямую у эмитента или другого держателя.

Если раньше биржевые сделки сопровождались определенными сложностями: необходимо было открывать физический счет, проходить сложную идентификацию и быть на связи с брокером, то сейчас задача значительно упростилась. Ценные бумаги сейчас чаще всего ничто иное как строчки на электронном табло.

Чтобы начать покупать и продавать ценные бумаги, достаточно открыть брокерский счет , оплатить услуги брокера и депозитария согласно тарифу и можно начать торговать. А точнее сообщать брокеру о своем желании купить или продать ту или иную ценную бумагу на бирже. Сами сделки осуществляют только брокеры, ни физические, ни юридические лица не могут торговать на бирже. Брокер же берет на себя функцию налогового агента, в случае если при продаже ценной бумаги вы получили доход.

Существует также категория внебиржевых ценных бумаг, которые купить на бирже невозможно. Либо это ценные бумаги, которые по своему типу не признаются биржей, либо те эмиссии, которые не прошли листинг . В таком случае можно попробовать купить бумаги на внебиржевых досках (OTC, over the counter), таких как RTS Board. Следует учитывать, что даже такая крупная площадка не может дать покупателю тех гарантий, которые предоставляет официальная биржа . И процесс покупки здесь сложнее. Даже если вы пользуетесь услугами брокерами, возможно вам придется общаться с ним лично, по звонку, а не через терминалы, как это происходит на Московской и других официальных биржах.

Но даже на внебиржевых площадках представлены не все ценные бумаги, часть можно купить только напрямую у эмитента. Например, паи ПИФов покупаются напрямую в паевых фондах и лишь малая часть из них торгуется на бирже. При прямой сделке между покупателем и эмитентом заключается договор купли-продажи.

Как получить доход от ценной бумаги

Вкладывая деньги в ценные бумаги, инвестор рассчитывает получить от своей инвестиции прибыль. Доход от ценных бумаг может быть двух типов:

- Тот который приносит сам актив. Это могут быть дивиденды от акций, купоны от облигаций;

- Спекулятивный, то есть тот, который получается за счет разницы между ценой покупки ценной бумаги и ее продажей.

Основными видами начисляемого дохода являются дивиденды и купоны. Дивиденды — это выплаты части прибыли компании держателям долей, то есть акций. Выплата и размер дивидендов зависят от ряда факторов, в том числе от успешности компании. Поэтому покупая акции, следует учитывать, что такой источник дохода не гарантирован.

В отличие от купонов облигаций, что по сути является процентами по кредиту, которые компания гарантирует выплачивать вам до срока погашения облигации .

Спекулятивный доход является самым непредсказуемым на рынке. Существует несколько способов вычисления перспективных ценных бумаг, которые могут вырасти в цене. Инвесторы, придерживающиеся спекулятивной инвестиционной стратегии, стараются купить акции дешевле, а продать их в пик их цены, чтобы получить максимальную разницу. Однако, гарантировать рост стоимость акций на рынке не может никто.

При исчислении доходности ценной бумаги следует учитывать траты на комиссии брокерам, депозитарию и налоги. Доход от ценных бумаг в Российской Федерации облагается подоходным налогом в размере 13% для физических лиц. Следует отметить, что на доход с ценных бумаг распространяются налоговые вычеты.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее Процедура включения ценной бумаги в список торгуемых на бирже активов.

Виды ценных бумаг — полная классификация с описанием

В этой статье мы раскроём тему, что такое ценных бумаг. Рассмотрим самые распространенные их типы: акции, облигации и деривативы. Подробно обсудим следующие вопросы:

- Что такое ценные бумаги и для чего нужны;

- Классификация и виды;

- Эмиссия — что это такое;

- Зачем стоит в них инвестировать;

1. Что такое ценные бумаги простыми словами

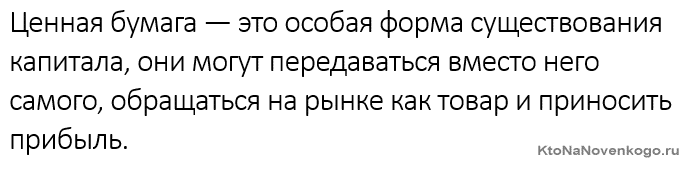

Ценные бумаги (англ. “Securities”) — это финансовые документы законодательно подтверждающие права на её владения держателям, а с другой стороны накладывает требования на эмитентов.

Существует множество определений ценных бумаг. Главная идея в том, что с их помощью фиксируются права держателей и прописываются обязательства эмитентов.

В большинстве случаев ценные бумаги наделены рыночной стоимостью. Назвать их “деньгами” в прямом смысле слова нельзя. Несмотря на то, что они обладают двумя базовыми свойствами денег: обращаемостью и ликвидностью.

С юридической точки зрения ценные бумаги дают имущественные права держателям. С экономической — это один из видов экономических ценностей, приносящих прибыль и которые можно обменять на деньги.

Все ЦБ должны пройти обязательную регистрацию в депозитарном реестре. Регулируется согласно следующим документам:

- Гражданский кодекс РФ Глава 7 «Ценные бумаги»;

- Федеральный закон № 39-ФЗ «О рынке ценных бумаг» от 22.04.96;

- Федеральный закон № 208-ФЗ «Об акционерных обществах» от 26.12.95 (что такое акционерное общество);

К недействительным ценным бумагам относятся такие выпуски, которые не имеют:

- Принадлежности;

- Наименование обслуживающих организаций;

- Срока;

- Номинала;

- Адреса;

- Номера;

- Печати;

- Подписи;

- Предоставляемого права;

Ценные бумаги крупных компаний котируются на фондовый рынок/биржа. В России это Московская биржа. Доступ к торговле возможен всем физическим лицам через специализированных брокеров. Рекомендую следующие компании для работы:

- Финам (акция: тариф Free Trade торговля без комиссии навсегда)

- БКС Брокер

У них самые лучшие условия для работы на бирже и торговли. Бесплатные пополнения и снятия. В наличии есть все финансовые инструменты представленные на бирже.

2. Функции и свойства ценных бумаг

- Позволяют обеспечить удобный способ организации и функционировании коммерческих субъектов. Это даёт упрощенную передачу материальных прав и другие возможности;

- Сохраняют ценность и богатство их держателей. Позволяют сохранять платёжеспособность денег и приумножать их темпами опережающими инфляции;

- Характеризуют состояние экономики;

- Регулируют денежное обращение;

- Является универсальным кредитно-расчётным инструментом;

- Обращаемость (котируются на бирже, их можно покупать/продавать физическим и юридическим лицам);

- Доступность;

- Стандартность;

- Документальность (должна содержать все предусмотренные законодательством обязательные реквизиты);

- Регулируемость и признание государством;

- Ликвидность (возможность быстро обменять на деньги и обратно);

- Риск (не все ценные бумаги оказываются прибыльные, некоторые могут обесцениться из-за ряда причин);

- Рыночность (отражают текущую ситуацию на рынке в своей цене);

- Именные . Содержат имя владельца и имеют запись в реестре. Передача возможна только с помощью специальных процедур и переписи в реестре;

- Неименные (или “на предъявителя”). Не имеет имени и поэтому могут переданы другому человеку без каких либо дополнительных процедур;

Если именная ценная бумага передается другому лицу путем совершения на ней передаточной надписи (передаваемые путем приказа владельца — индоссамента), то она называется .

Конвертируемые ценные бумаги разрешают преобразовать разные типы бумаг между собой. Возможны следующие варианты:

- Конвертация акций в акции с большей или меньшей номинальной стоимостью;

- Конвертация привилегированных акций в обыкновенные акции;

- Конвертация облигаций в акции и облигации;

- Конвертация ценных бумаг при реорганизации коммерческих организаций;

Запрещена конвертация обыкновенных акций в привилегированные и облигации.

3. Кто выпускает ценные бумаги (эмиссия)

Ценные бумаги появляются в результате эмиссии. Того, кто их выпускает называют эмитентом.

Чаще всего эмиссию делают с целью привлечения дополнительного капитала для развития бизнеса или же просто в качестве продажи его части.

- Государство;

- Органы власти;

- Юридические лица (компании);

- Эмиссионные . Выпускается отдельными сериями и имеют близкие характеристики. Самый простой пример: ОФЗ (облигации федерального займа, гособлигации). Иногда их ещё называют государственными ценными бумагами. Подлежат обязательной государственной регистрации.

- Неэмиссионные (индивидуальная). Выпускаются партиями без государственной регистрации. Например: векселя, чеки, варранты.

4. Виды, классификация и характеристика ценных бумаг

1. По сроку обращения:

- Краткосрочные (менее года);

- Среднесрочные (до 5 лет);

- Долгосрочные (свыше 5 лет);

- Бессрочные;

2. По форме привлечения капитала:

- Долевые или владельческие (акции). Отражают долю в уставном капитале общества;

- Долговые (облигация, депозитный сертификат). Представляют собой форму займа капитала;

- Платёжные (вексель, чек);

3. По форме существования:

- Бумажные (документарная форма);

- Безбумажная (бездокументарная форма);

4. По национальной принадлежности:

- Национальные (отечественная);

- Иностранные (другого государства);

5. По форме владения (способу определения субъекта):

- Неименные (предъявительские). Реализуется любым лицом;

- Именные (на предъявителя или на конкретное лицо). Фиксируется на бланке или в специальном реестре;

- Ордерные (векселя, коносаменты, чеки). Может быть реализована указанным в бумаге лицом или назначенным им своим распоряжением другим управомоченным лицом;

6. По виду эмитента:

- Государственные (исполнительные органы государственной власти: федеральные и субъекты федераций);

- Корпоративные (коммерческие и некоммерческие организации);

- Муниципальные (органы местного самоуправления);

7. По обращаемости:

- Рыночные (свободнообращающиеся);

- Нерыночные. Можно продать только эмитенту выпустивших их. Не участвуют в биржевых торгах;

- Постоянный;

- Переменный;

9. По уровню риска:

- Безрисковые;

- Низкорисковые;

- Среднерисковые;

- Высокорисковые;

10. По степени обращаемости:

- Свободно обращаются;

- Есть ограничения;

11. По цели использования (форме обслуживания капитала):

- Инвестиционные (капитальные). Цель — получение дохода от вложенных средств. Могут быть процентные, дивидендные, дисконтные.

- Неинвестиционные (обслуживают оборот на товарных рынках). Например, коносаменты, складские свидетельства, векселя.

12. По регистрируемости:

- Регистрируемые (государственная регистрация или регистрация ЦБ РФ);

- Нерегистрируемые;

13. По виду стоимости:

- Номинальной (нарицательной) стоимостью. Определяется в момент выпуска и погашения ценной бумаги.

- Курсовой (рыночной) стоимостью. Текущая цена на фондовой бирже.

14. По экономическому отношению:

- Долговые. Иными словами это займы. Подробнее: долговые ценные бумаги.

- Долевые. Право на часть владения и получения прибыли пропорционально количеству владения.

- Расчётные. Удостоверяет обязанность эмитента осуществить.

- Вкладные. Обязательства банка по вкладам.

- Товарораспорядительные. Право владельца на распоряжение определенным имуществом.

5. Основные и производные типы ценных бумаг

1. Основные ценные бумаги . В них лежат имущественные права на какой-либо актив: товар, деньги, капитал, имущество, различного рода ресурсы и др.

- Первичные (основаны на активах). Например, акция, облигация, вексель, закладная.

- Вторичные (основаны на первичных ценных бумагах). Варранты, депозитарные расписки.

2. Производная ценная бумага (деривативы) — это бездокументарная форма выражения имущественного права (обязательства), возникающего в связи с изменением цены лежащего в основе данного биржевого актива.

В Гражданском кодексе РФ в статье 143 и 912 выделяют следующие виды ценных бумаг:

- Акция;

- Облигация;

- Чек;

- Вексель;

- Инвестиционный пай (закон РФ «Об инвестиционных фондах», 2001 г);

- Коносамент;

- Закладная (закон РФ «Об ипотеке (залоге недвижимости)», введенном в действие с 16 июля 1998 г.);

- Сберегательный сертификат (Федеральный закон №212-ФЗ от 26.07.2017 запрещает продажу этого типа бумаг на предъявителя с 01.07.2018);

- Банковская сберегательная книжка на предъявителя (уже не применяется);

- Приватизационные ценные бумаги;

- Двойное складское свидетельство;

- Складское свидетельство как часть двойного свидетельства;

- Залоговое свидетельство (варрант), как часть двойного свидетельства;

- Простое складское свидетельство;

- ; ; ; ; ; ;

6. Обзор основных типов ценных бумаг

6.1. Акции — самая ликвидная ценная бумага

Акции (от англ. “stock”, “shares”) — это долевые ценные бумаги, дающие право на владение частью компании. Обращаются бессрочно.

Держателей называют акционерами. Они имеют возможностью получать дивиденды и принимать участия на годовых общих ежегодных собраниях (ГоСА).

Акции является самой популярной ценной бумагой среди инвесторов. Это объясняется тем, что она позволяет получать хороший доход держателям. В среднем рынок акций растёт по 12..20% в год, что превышает темпы инфляции.

Акции позволяют инвестировать в рабочий бизнес. Акционеры являются владельцами компании.

Акции делятся на два типа:

- Обыкновенные (на сленге “обычка” или “простые”). Позволяют участвовать на ежегодных общих собраниях акционеров (ГоСА);

- Привилегированные (на сленге “префы”). Дают привилегии в очередности и размере выплаты дивидендов;

- ;

По закону количество привилегированных акций не может быть более 25% от общего количества. У многих компаний выпущены только обыкновенные акции.

Акционеры являются владельцами компании, поэтому наделены правами её управления. В зависимости от размера пакета, каждый акционер имеет разные возможности. Согласно законодательству действуют следующие права для акционеров:

- Менее 1% — даёт возможность ознакомиться со списком прочих акционеров.

- От 2% — позволяют вносить вопросы в повестку общего собрания акционеров и предлагать кандидатов в совет директоров и ревизионную комиссию.

- 10% — даёт право на созыв внеочередного собрания акционеров и проведение аудиторской проверки.

- 25%+1 — даёт возможность блокировки решения.

- 50%+1 — даёт возможность принимать все важные решения единолично.

Более подробно про акции можно прочитать в следующих статьях:

6.2. Облигация — дают стабильный доход

Облигации (от англ. “bonds”) — это долговые ценные бумаги, с заранее обговоренным гарантированным доходом по прошествии времени, имеют срок погашения.

Эмитент выпускает облигации по номиналу. На Московской бирже у большинства выпусков номинал 1000 рублей. В процессе биржевых торгов стоимость облигации изменяется. В зависимости от рыночной ситуации и ставки рефинансирования её стоимость может быть больше или меньше номинала.

С заранее определённой периодичностью происходят купонные выплаты. У большинства выпусков раз в полгода. В день погашения облигации эмитент выкупает их по номинальной цене.

Размещение облигации может быть дешевле номинала, если низкий спрос со стороны покупателей.

Для начинающих может показаться сложным механизм работы долгового рынка, но на самом деле всё просто. Облигация напоминает банковский депозит. Она даёт фиксированную прибыль держателю и имеет строго отведённый срок существования. Дату выкупа облигаций называют “экспирацией”.

Ставка доходности чаще всего фиксированная, но бывает и переменная.

Большинство выпусков имеют номинал рубли. Лишь некоторые компании делают эмиссию в валюте. Такие выпуски называются еврооблигациями или евробондами.

Различают следующие виды облигаций:

- . Выпущенные российскими компаниями; . Выпускаются городами и областями. Не облагаются налогом;

- Государственными. Выпускает Минфин. Не облагаются налогом;

- Еврооблигации; Выпущенные российскими компаниями, номинированы в долларах;

- Субординированные; Выпускаются кредитными организациями без обеспечения;

Облигации регулируются законом ч.2 ст. 816 Гражданского Кодекса РФ. Отношения между эмитентом и держателем регулируется ст. 807 – 818 ГК РФ.

6.3. Производные финансовые инструменты (деривативы)

“Деривативы” или производные финансовые инструменты представляют класс ценных бумаг, цена которых напрямую зависит от базового актива.

Фьючерсные контракты (от англ. “futures” — будущее) — это один из ликвидных финансовых инструментов, позволяющий купить/продать товар в будущем по текущей цене сегодня.

Для гарантии выполнения обязательств вносится залог, сохраняемый посредником, т.е. организацией, проводящей фьючерсные торги.

Цена фьючерса может быть отрицательной.

Опционы (англ. “option”) — это право купить/продать (Кол/Пут) базовый фьючерсный контракт в будущем по заранее определенной цене.

Самое важное в определении это слово “право“, то есть никто не обязывает исполнять опцион. В зависимости от рыночной конъюнктуры инвестор примет соответствующее решение воспользоваться ли правом или нет.

Существует два основных типа:

- Call (Кол) — возможность купить;

- Put (Пут) — возможность продать;

Опционы и фьючерсы котируются на срочном рынке ММВБ (FORTS). Имеют низкие комиссии за торговый оборот.

6.4. Другие виды ценных бумаг

1. Сберегательный (депозитный) сертификат . Федеральный закон №212-ФЗ от 26.07.2017 запрещает продажу ценных бумаг на предъявителя с 01.07.2018. Сберегательные сертификат больше нельзя приобрести в отделениях Сбербанка. Действующие сертификаты можно только погасить.

Имеет фиксированный процентный доход. Выплата процентов происходит в момент его предъявления (погашения). Можно получить деньги в любом филиале этого банка.

Регулируется 1 статьи 844 главы 4 кодекса Российской Федерации. Федеральный закон № 177 – ФЗ от 23 декабря 2003 года не предусматривает участие сберегательных сертификатов в страхование вкладов физических лиц (АСВ).

Сберегательный сертификат можно подарить или передать любому другому лицу.

Бывают двух видов:

- Именные (необходимо составит договор, оформление цессии);

- На предъявителя (можно подарить любому другому лицу);

- Можно завещать своим наследникам;

- Можно использовать в качестве залога;

- Может использовано, как средство расчёта между физическими лицами;

- Есть постоянный доход;

2. Закладная — это ценная бумага, удостоверяющая права её владельца в соответствии с договором об ипотеке (залоге недвижимости), на получение денежного обязательства или указанного в ней имущества. Является именной.

3. Коносамент — представляет собой документ стандартной формы, принятой в международной практике, на перевозку груза, удостоверяющий его погрузку, перевозку и право на получение. Выдаётся перевозчиком груза грузовладельцу.

Существуют следующие виды:

- Бортовой (shipped) коносамент (судовладелец подтверждает, что груз погружен на борт судна;

- Коносамент для погрузки на борт судна (товары приняты для погрузки);

- Чистый коносамент (означает, что нет никаких дополнительных оговорок или пометок, прямо констатирующих дефектное состояние товара и/или его упаковки);

- Коносамент с оговоркой (есть дефекты груза или упаковки);

- Оборотный;

- Именной;

- На предъявителя;

- Сквозной;

4. Вексель (от нем. “Wechsel” — “обмен”) — это обязательство выплатить определённую сумму векселедержателю в определенный срок и конкретном месте. Удобный инструмент для взятия в долг с юридически защищенными правами. Форма регулируются специальным законодательством — вексельным правом.

Вексель не является эмиссионной ценной бумагой. Может быть создан физическими и юридическими лицами.

Выделяют два вида:

- Простой вексель (соло-вексель). Ценная бумага, удостоверяющая безусловное обязательство (ничем не обусловленное) должника уплатить указанную в нём сумму денег векселедержателю через определенный срок времени. Выписывает сам плательщик. По существу является его долговой распиской.

- Переводной вексель (тратта). Ценная бумага, удостоверяющая должнику уплатить (безусловный приказ) указанную в ней сумму денег обозначенному в ней лицу через определенный срок.

Регулируется Федеральным законом от 11 марта 1997 года № 48-ФЗ “О переводном и простом векселе”.

5. Чек — это ценная бумага, письменное поручение адресованная банку и содержащая распоряжение чекодателя заплатить чекодержателю указанную в ней сумму.

Чекодателем является лицо, имеющее денежные средства в банке. Чекодержателем — лицо, в пользу которого выдан чек, плательщиком — банк, в котором находятся денежные средства чекодателя.

Представляет собой разновидность переводного векселя, который выписывается только банком.

Регламентированы и описаны в статье 877 главы 46 Гражданского кодекса Российской Федерации и главе 7 Положения Центрального банка 12.04.2001г. «О безналичных расчётах в РФ».

- Именные;

- Ордерные;

- Предъявительские;

6. Инвестиционный пай — это ценная бумага, удостоверяющая долю её владельца в праве собственности на имущество, составляющее паевой инвестиционный фонд.

7. Варрант — документ, выдаваемый складом и подтверждающий право собственности на товар, находящийся на складе.