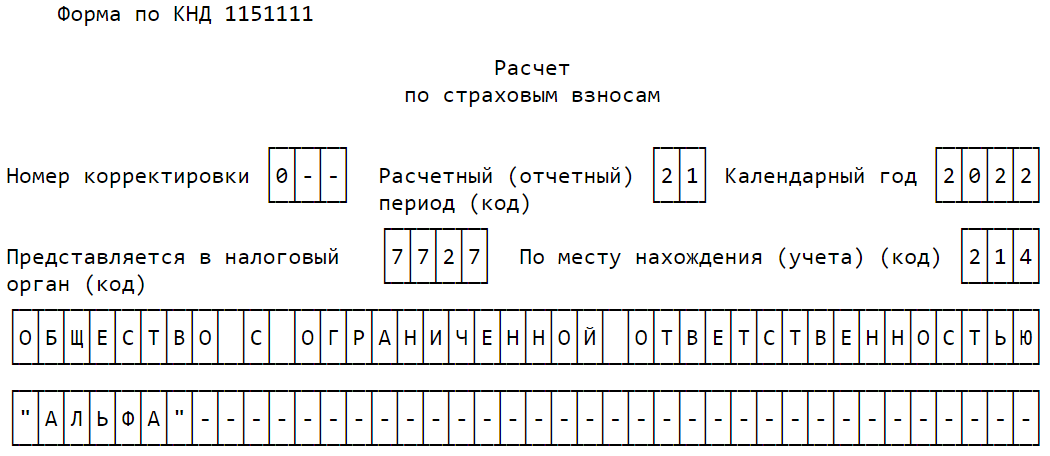

Новая форма расчета по взносам: бланк 2022 (скачать)

В связи с изменениями в законодательстве Налоговая служба России периодически актуализирует и обновляет основную отчётность по страховым взносам. Так, с 2022 года ФНС утвердила новую форму расчета по страховым взносам. Скачать бланк РСВ с изменениями по приказу от 06.10.2022 № ЕД-7-11/875, а также узнать о них можно из этой статьи.

Почему с 2022 года новая форма РСВ

Новые форму расчета по страховым взносам (КНД 1151111), порядок ее заполнения и электронный формат сдачи в налоговую с 2022 года по причине изменений в законодательстве утвердил приказ ФНС России от 06.10.2022 № ЕД-7-11/875. Он вступает в силу с 29 декабря 2022 года.

Во-первых, ФНС подготовила обновленную форму РСВ на 2022 год в связи с окончательно закреплённым в законодательстве переходом всех регионов России на прямые выплаты от ФСС больничных и иных пособий.

В новой форме РСВ 2022 также учтены последние изменения в части порядка исчисления страховых взносов. Так, организациям общепита с 01.01.2022 дано право на пониженные тарифы страховых взносов при соблюдении определенных условий. Чтобы они могли представить в 2022 году в налоговый орган корректный расчет по взносам, установлены код тарифа такого плательщика и коды категорий застрахованных лиц.

Что обновили в бланке РСВ с 2022 года

С 29.12.2022 в новой форме РСВ на 2022 года изменениям подверглись титульный лист, раздел 1 и приложения к нему.

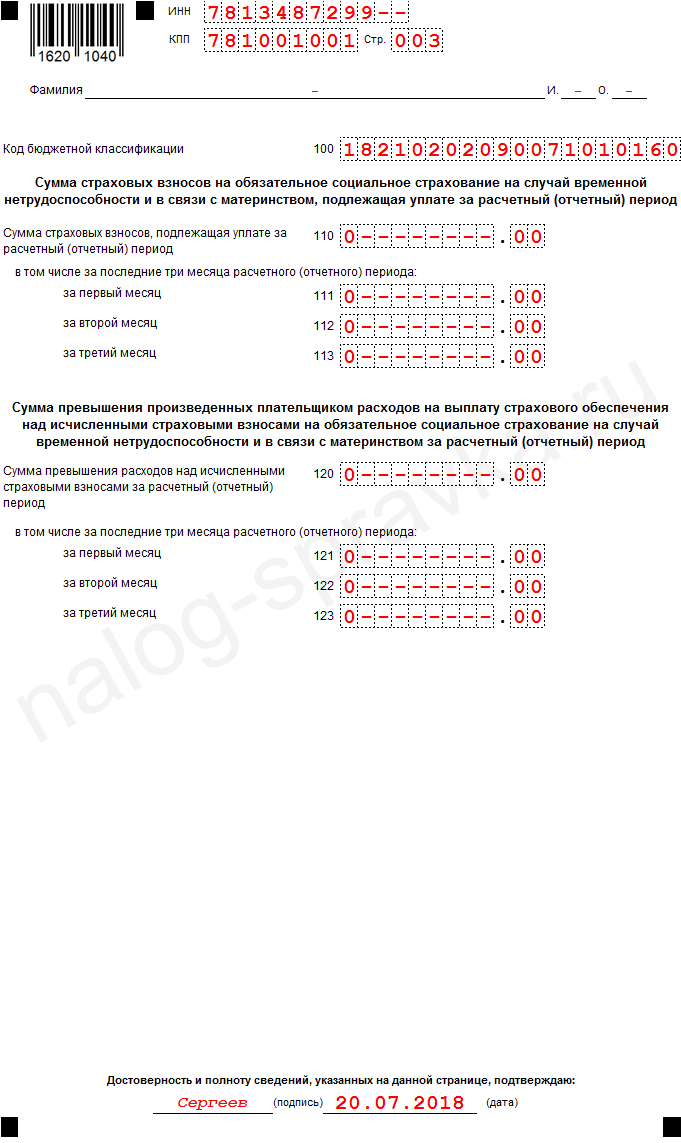

Так, из раздела 1 «Сводные данные об обязательствах плательщика страховых взносов» убрали строки 120-123 для указания сумм превышения понесённых расходов на выплату страхового обеспечения над исчисленными страховыми взносами на обязательное соцстрахование по временной нетрудоспособности и материнству (ВНиМ).

Из Приложения 2 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством» к разделу 1 исключили:

- поле 002 для признака выплат (прямые или зачётная система);

- поле 090 – «Сумма страховых взносов, подлежащая уплате (сумма превышения произведенных расходов над исчисленными страховыми взносами)».

С 2022 года вместо расходов на выплату обеспечения (стр. 070) приводят расходы, возмещенные ФСС. А вместо расходов, возмещенных ФСС (стр. 080), нужно указать сумму взносов к уплате.

Также в новой форме расчета по взносам с 2022 года у раздела 1 теперь следующие составляющие:

- Приложение 3 «Расчет соответствия условиям применения пониженных тарифов взносов плательщиками, указанными в подп. 3 или 18 п. 1 ст. 427 НК РФ» (ранее это было Приложение 5.1);

- Приложение 4 «Расчет соответствия условиям применения пониженных тарифов взносов плательщиками, указанными в подп. 7 п. 1 ст. 427 НК РФ» (до 29.12.2022 – Приложение 6);

- Приложение 5 «Расчет соответствия условиям применения пониженных тарифов взносов плательщиками, указанными в подп. 15 п. 1 ст. 427 НК РФ» (ранее – Приложение 7);

- Приложение 6 «Сведения, необходимые для применения тарифа страховых взносов, установленного абз. 2 подп. 2 п. 2 ст. 425 НК РФ» (ранее – Приложение 8);

- Приложение 7 «Сведения, необходимые для применения положений подп. 1 п. 3 ст. 422 НК РФ организациями, осуществляющими выплаты и иные вознаграждения в пользу обучающихся в профессиональных образовательных организациях, образовательных организациях высшего образования по очной форме обучения за деятельность, осуществляемую в студенческих отрядах (включенных в федеральный или региональный реестр молодежных и детских объединений, пользующихся государственной поддержкой) по трудовым договорам или по гражданско-правовым договорам, предметом которых являются выполнение работ и (или) оказание услуг» (ранее – Приложение 9).

Таким образом, с отчётов 2022 года в РСВ больше нет следующих приложений к разделу 1:

- Приложение 3 «Расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и расходы, осуществляемые в соответствии с законодательством РФ»;

- Приложение 4 «Выплаты, произведенные за счет средств, финансируемых из федерального бюджета»;

- Приложение 5 «Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 3 пункта 1 статьи 427 НК РФ» (заполнялось в 2022 г.).

Отметим, что Раздел 2 в обновленной форме РСВ с 2022 года по-прежнему заполняют главы крестьянских (фермерских) хозяйств (КФХ), а раздел 3 – для персонифицированных сведений о сотрудниках.

Кроме того, ФНС изменила штрихкоды и убрала код по ОКВЭД2 с титульного листа РСВ.

Соответствующим образом ФНС скорректировала порядок заполнения расчета по взносам с 2022 года и его электронный формат для сдачи в налоговую инспекцию.

Когда заполнять новый РСВ 2022

Имейте в виду, что новую форму расчёта по взносам из приказа ФНС от 06.10.2022 № ЕД-7-11/875 нужно применять уже с отчета за 1 квартал 2022 года.

До 29 декабря 2022 года продолжает действовать прежний бланк РСВ из приказа ФНС от 18.09.2019 № ММВ-7-11/470. Затем он утратит силу.

На новом бланке заполненный расчёт по взносам нужно сдать не позднее 4 мая 2022 года.

В электронной форме РСВ представляют при численности работников от 10 человек. Когда сотрудников 10 и менее, можно сдавать его как электронно, так и на бумаге.

Правильный образец заполнения нового расчета по страховым взносам за 1 квартал 2022 года для общего случая можно посмотреть в Готовом решении КонсультантПлюс здесь.

А образец заполнения РСВ за 1 кв. 2022 года представителем малого или среднего бизнеса (МСП) с правом на пониженные тарифы взносов в К+ тут.

Как правильно заполнить нулевой расчет по страховым взносам

Нулевой расчет по страховым взносам КНД 1151111 — это отчет, в котором организация отражает отсутствие начислений по соцстрахованию и выплат в бюджет. Его сдают организации, которые не платили зарплату сотрудникам в отчетном периоде. За 4 квартал 2022 г. сведения отправляют до 31.01.2022.

Кто обязан сдавать расчет по страховым взносам

Лица, выплачивающие вознаграждения работникам, обязаны ежеквартально отчитываться по начисленным страховым взносам (ст. 431 НК РФ). Отсутствие выплат сотрудникам не освобождает организацию от предоставления отчета в инспекцию. Минфин и ФНС разъясняют, нужно ли сдавать нулевой расчет по страховым взносам при отсутствии работников (письмо Минфина № 03-15-07/17273 от 24.03.2017, письмо ФНС № ГД-4-11/6190@ от 02.04.2018).

Необходимость сдавать расчет не отменяется, даже если обязанности генерального директора исполняет единственный собственник без заключения трудового договора, а иных сотрудников в организации пока нет. В расчете по страховым, если у 1 человека нет начислений, в разделе 3 приводят персонифицированные сведения о генеральном директоре.

Используйте бесплатно инструкцию по заполнению расчета по страховым взносам от КонсультантПлюс. Эксперты рассказали, как правильно заполнять формы в разных ситуациях.

Сдают ли РСВ предприниматели без работников

Плательщиками соцвзносов признаются не только организации, но и индивидуальные предприниматели. Предприниматель вправе нанимать работников, но иногда ведет предпринимательскую деятельность и без привлечения сотрудников. Индивидуальному предпринимателю нужно ли сдавать РСВ, если нет сотрудников, — нет, в этом случае сотрудники налоговой службы вправе потребовать объяснений. Поясните им в письменной форме, что вы работаете без привлечения наемных сотрудников.

Если у ИП сотрудники есть, но они не работают (в отпуске без сохранения заработной платы, в декрете), то предприниматель сдает нулевую отчетность.

По какой форме сдавать расчет по страховым взносам

В 2022 используется новая форма, по которой необходимо заполнить нулевую РСВ за 4 квартал 2022 года, утвержденная Приказом ФНС № ММВ-7-11/470@ от 18.09.2019 в редакции Приказа № ЕД-7-11/751@ от 15.10.2020. В нем же, в приложении 2, подробно описаны правила и порядок заполнения отчетной формы, в том числе как заполнить РСВ, если зарплата не начислялась и не выплачивалась сотрудникам.

Отчетность в 2022 году сдавайте по обновленной форме. Новый бланк утвержден Приказом ФНС № ЕД-7-11/751@ от 15.10.2020. Основное изменение в структуре РСВ — включение в титульный лист сведений о среднесписочной численности сотрудников.

РСВ сдают в налоговую инспекцию по месту нахождения организации. Кроме этого расчета, плательщики страховых взносов в обязательном порядке подают еще два отчета по персонифицированному учету в Пенсионный фонд РФ:

- ежемесячно — СЗВ-М;

- ежегодно — СЗВ-СТАЖ.

Как сдать нулевой расчет

Начиная с 2017 года, расчет по страховым взносам предоставляется в налоговую инспекцию по местонахождению организации. Ранее расчет сдавали в ПФР.

Вот как заполнить нулевой РСВ, если нет сотрудников в организации, и сдать его в ИФНС (ст. 431 НК РФ):

- почтой;

- в электронном виде по ТКС;

- при личном визите в налоговую инспекцию.

РСВ сдается на бумаге, только если численность работников компании не превышает 10 человек (п. 10 ст. 431 НК РФ ).

Пример

ООО «Компания» не ведет деятельность. В штате компании 26 работников. Все они находятся в отпуске без сохранения зарплаты с 01.01.2021. Руководитель обратился в ИФНС за уточнением, сдается ли расчет по страховым взносам, если нет начисления зарплаты, и инспектор подтвердил обязанность сдачи нулевой формы.

ООО отправляет расчет в электронной форме через оператора ТКС, подписав электронной цифровой подписью уполномоченного лица. Сервис отправки отчетности проверяет, насколько корректно заполнен расчет. Если после заполнения не выгружается РСВ, необходимо проверить правильность.

Когда сдавать РСВ

Расчет подается в налоговую не позднее 30-го числа месяца, следующего за отчетным кварталом. Если последний день сдачи приходится на нерабочий выходной или праздничный день, то срок сдачи переносится на следующий первый рабочий день (п. 7 ст. 6.1 НК РФ).

Сроки сдачи нулевой РСВ в 2022 году (п. 7 ст. 431 НК РФ):

Какие предусмотрены санкции за несдачу РСВ

Отчет по страховым взносам сдают в бумажном или электронном виде (ст. 431 НК РФ). Если организация нарушит срок, порядок или форму сдачи, налоговики выпишут штраф. В НК РФ не указано напрямую, нужно ли сдавать нулевой РСВ, если нет работников, но, по законодательной логике, предприниматели без наемных служащих отчетность не сдают. Чтобы избежать штрафов, направьте письменное пояснение в территориальную ИФНС.

Несмотря на то, что компания, не ведущая деятельность, отражает в отчетности нулевые показатели, к ней налоговики вправе применить следующие санкции:

- минимальный штраф за несдачу отчета — 1000 руб. (статья 119 НК РФ);

- административный штраф на должностное лицо организации — от 300 до 500 руб. (статья 15.5 КоАП РФ);

- приостановление операций по банковским счетам (пункт 6 статьи 6.1, пункт 3.2 статьи 76 НК РФ);

- штраф за несоблюдение электронной формы сдачи отчета — 200 руб. (статья 119.1 НК РФ).

Как правильно заполнить РСВ

В Приказе № ММВ-7-11/470@ перечислено, какие разделы нулевой РСВ сдавать обязательно для налогоплательщиков:

- титульный лист;

- раздел 1;

- подразделы 1.1 и 1.2 приложения 1 к разделу 1;

- приложение 2 к разделу 1;

- раздел 3.

В отчете необходимо указать наименование, ИНН и КПП организации, период, за который сдается расчет, и код налогового органа. Во всех полях с показателями сумм проставьте нули. В разделе 3 указываются данные работников организации (как минимум генерального директора). В связи с отсутствием начислений подраздел 3.2 заполнять не нужно.

Как заполнить нулевой РСВ

ООО «Ppt.ru» не вело деятельность в 4 квартале 2022 года. В штате организации имеется лишь генеральный директор, который весь год находился в отпуске без сохранения зарплаты. Никаких начислений и выплат директору в течение года не производилось. Вот как заполнить РСВ, если деятельность не велась в 2022 году, за 4 квартал:

Нулевой РСВ

.png)

РСВ — это ежеквартальный отчёт по страховым взносам всех видов: на пенсионное, социальное и медицинское страхование. Его сдают все организации и предприниматели, которые являются страхователями, даже если нерегулярно уплачивают взносы за своих сотрудников. Расскажем, нужно ли сдавать нулевой РСВ, если деятельность не ведётся, сотрудников нет и выплат в отчётном периоде не было.

Нужно ли сдавать нулевой расчёт по страховым взносам

НК РФ обязывает страхователей, указанных в подп. 1 п. 1 ст. 419 НК РФ, подавать расчёт по страховым взносам (п. 7 ст. 431 НК РФ). В список страхователей входят организации, ИП и иные физлица, которые производят оплату трудовой деятельности других физлиц (ст. 420 НК РФ).

Если компания или ИП не ведёт фактической деятельности, не имеет в штате сотрудников и не организует работы по ГПД, то никаких выплат сотрудникам не производится. В такой ситуации данные для заполнения РСВ отсутствуют. Но не сдать его нельзя — нужно просто заполнить нулевой расчёт по страховым взносам.

Исключение составляют случаи, когда основание для начисления страховых взносов носит разовый характер. Поэтому нулевые отчёты не сдают:

- ИП без наёмного персонала;

- физлица, не производящие выплаты другим физическим лицам на регулярной основе.

Организации сдают нулевой РСВ всегда, поскольку минимум одно лицо в штате есть — единоличный исполнительный орган. Исключением может быть только случай, когда в качестве такого органа выступает управляющая компания. Но во избежание споров с налоговиками лучше и в подобной ситуации подать нулевой отчёт.

Должен ли сдавать РСВ ИП без работников

ИП без работников РСВ не сдают. Но только при одном условии: если работников нет с начала года, то есть в конкретном году предприниматель не платил взносы за сотрудников.

ИП без работников РСВ надо сдавать в случае, если все сотрудники ИП были уволены в середине года. В такой ситуации ИП без работников сдают РСВ до конца года. Отчёт заполняется нарастающим итогом. Это значит, что суммы взносов за первый квартал будут учитываться в отчётах за полугодие, 9 месяцев и год. Поэтому отправлять РСВ нужно и по итогам тех кварталов, в которых сотрудников не было.

Как сдавать нулевой РСВ в 2022 году

«Нулёвка» по взносам сдаётся в те же сроки, что и обычный расчёт— не позднее 30-го числа месяца после отчётного периода. Отчётный период — квартал.

Чтобы сдать нулевой расчёт страховых взносов в 2022 году, необходимо:

- заполнить бланк расчёта (начиная с первой отчётной кампании 2022 года применяется новый бланк, утв. приказом от 15 октября 2022 года № ЕД-7-11/751@);

- проверить правильность внесённых данных;

- отправить расчёт налоговикам не позднее 30-го числа месяца, следующего за окончанием квартала (п. 7 ст. 431 НК РФ).

Заполнение нулевого РСВ практически не отличается от заполнения этого отчёта при наличии выплат сотрудникам — отличие только в объёме заносимых данных. В отчёте будет важная информация о сотрудниках: данные для начисления стажа в ПФР в разделе персонифицированного учёта. Основанием для начисления такого стажа может быть неоплачиваемый отпуск, декрет, больничный.

В нулевом отчёте РСВ необязательно заполнять все страницы. Достаточно заполнить следующие разделы:

- титульный лист — его заполнение не отличается от заполнения расчёта с данными по начислению взносов за отчётный период;

- раздел 1: подразделы 1.1 и 1.2 и приложения № 1 и 2 — в них проставляются нули вместо сумм начислений по страховым взносам и данным базы для начисления;

- раздел 3 — здесь указываются данные персонифицированного учёта на каждое физическое лицо.

Организации и предприниматели подают нулевой расчёт инспекцию по месту учёта. Способ сдачи отчёта зависит от численности физлиц-получателей выплат и иных вознаграждений за текущий отчётный период:

- 10 человек и меньше – в электронном виде или на бумаге;

- больше 10 человек – строго в электронном виде.

Сдавать отчётность по налогам и взносам удобнее в электронном виде. Подключите веб-сервис «Астрал Отчёт 5.0» и сдавайте отчётность в вовремя и без ошибок, даже если временно приостановили деятельность предприятия. А для тех, кто ведёт бухучёт в программах «1С: Предприятие», есть «1С-Отчётность». Все направления сдачи отчётности, работа с ЭЛН и электронными трудовыми книжками станут удобным дополнениям к функциям учётной системы.

Что будет, если не сдать нулевой РСВ

За нарушение сроков сдачи РСВ или несдачу расчёта предусмотрены штрафы:

- для организации — от 5 до 30% от суммы взносов, но не меньше 1000 рублей;

- для должностного лица — от 300 рублей до 500 рублей.

Возможна блокировка счёта по истечении 10 рабочих дней со дня срока подачи расчёта.

Если сдать расчёт на бумаге вместо электронной формы, штраф составит 200 рублей.

Порядок заполнения формы РСВ при нулевом размере тарифа по взносам

«Как реализуется освобождение от налогов и страховых взносов за 2 квартал»).

Однако, отчетность по форме РСВ необходимо предоставить в установленные сроки, то есть до 30 июля 2022 года. По этому вопросу налоговая инспекция выпустила множество писем, рекомендаций и пояснений. Рассмотрим, как сдавать РСВ по новым нормам.

Льготные тарифы по страховым взносам для предприятий

Затронувшая нашу страну коронавирусная инфекция, явилась причиной множества изменений в размеренной жизни налогоплательщиков. Изначально было принято решение о снижении тарифа страховых взносов до 15 % для представителей малого и среднего бизнеса

После было принято установить нулевой тариф страховых взносов за II квартал 2022 года. Такой тариф будет применяться ко взносам по обязательному медицинскому, пенсионному и социальному страхованию. Нулевая ставка по взносам будет применяться к юридическим лицам, осуществляющим свою деятельность в отраслях, наиболее пострадавших в период пандемии коронавируса.

Из вышесказанного выходит, что расчет по страховым взносам будет предоставляться организациями в налоговую инспекцию по трем видам тарифов: обычный, пониженный и нулевой.

Нюансы при заполнении формы при льготных тарифах

Даже если субъект малого и среднего предпринимательства полностью освобожден от страховых взносов, отчет по форме РСВ все равно нужно предоставить в налоговую. ФНС объяснила, что отчет за 2 квартал в таком случае нужно будет сдать с нулевыми показателями. Если отчет был сдан ранее с ненулевыми данными, то потребуется подача уточняющей формы.

Бланк для заполнения формы остался таким же, как и на начало года. В расчете из страховых взносов заполнению подлежат:

- титульный лист

- раздел 1

- приложения 1 и 2 к разделу 1

- раздел 3

Раздел 2 не будет рассмотрен, поскольку заполняется только в отношении глав крестьянско-фермерских хозяйств.

Титульный лист и раздел 1 заполняются, как и в предыдущие отчетные периоды, изменения их не коснулись.

Напоминаем, что по соответствующим строкам 030-120 указываются общие суммы взносов с начала года, а по строкам соответствующим месяцам расчетного периода, необходимо поставить прочерки, так как фактически суммы отсутствуют.

По строке 001 необходимо поставить 1 или 2 в зависимости от того производились ли выплаты физическим лицам за расчетные месяцы.

Раздел 1. Сводные данные об обязательствах плательщика страховых взносов

В отношении приложений появились уточнения ФНС.

Заполнение приложений 1 и 2 к разделу 1 формы РСВ

Данные приложения необходимо заполнить дважды: по обычному тарифу и 0%.

При заполнении по первому варианту по строке 001 отразите значение «01» и укажите все значения только в графе 1, здесь будут отражаться фактические данные за январь—март 2022 года. Сведения по столбцам 2-4 будут отражены в отдельном экземпляре.

Приложение 1. Код тарифа “01 “

Раздел 1. РСВ с нулевым тарифом

При заполнении нулевого экземпляра в сроке 001 пропишите «21». Отразите здесь данные только за 2 квартал – в обобщенной сумме и в разрезе каждого месяца. По строке 060 укажите нули во всех окошках.

Нумерация страниц производится сквозной нумерацией.

Приложение 1. Код тарифа “21 “

Раздел 1. РСВ с нулевым тарифом

Необлагаемые выплаты отражаются в зависимости от месяца, к которому они относятся. Например, мартовские суммы отразить в экземпляре с отметкой «01», а июньские с «21».

Заполнение раздела 3 формы РСВ

В третьем разделе формы отразите персонифицированные сведения работников в единственном экземпляре по тарифу 0%. По 130 укажите категорию работника, это может быть:

- КВ – если сотрудник является гражданином Российской Федерации

- ВПКВ – работник имеет статус временно пребывающего

- ВЖКВ – работник имеет статус временно пребывающего, но является застрахованным в ОПС

В остальном порядок заполнения остался прежним, только место сумм доходов и взносов нужно проставить нули.

Раздел 3. Персонифицированные сведения о застрахованных лицах

Предпринимателям малого и среднего бизнеса, которые не попали в список наиболее пострадавших от коронавирусной инфекции , тоже будет предоставлена льгота при расчете страховых взносов за 2 квартал текущего года. Их взносы будут рассчитываться по пониженному тарифу 15 % и рассчитываться с той части заработной платы, которая превышает МРОТ.

Контрольные соотношения

Федеральная налоговая служба опубликовала новые контрольные соотношения в письме ФНС РФ от 10.06.2022 N БС-4-11/9607. Эти данные дополняют существующие ранее правила проверки формы РСВ.

Разработали три дополнительных правила, но принцип у них идентичен.

Рассмотрим пример: «При наличии подр 1.1 прил. 1 р. 1 СВ по значению поля 001 прил. 1 р. 1 СВ = 21 обязательность соблюдения условий для применения пониженных тарифов страховых взносов, установленных статьей 3 Федерального закона от 08.06.2022 N 172-ФЗ»

Эти же правила распространяются на подраздел 1.2 приложения 1, а также приложения 2.

Из этого следует, что заполнять нулевую форму РСВ с кодом «21» организация имеет право только в том случае, если ее деятельность попадает под требуемые федеральным законом условия. Налоговая инспекция будет пристально проверять этот факт.

Нулевой расчет по страховым взносам в 2022 году – образец

Расчет по страховым взносам в 2022 году при нулевой отчетности оформляется по определенным правилам. Разберемся, почему этой обязанности не получится избежать и какие разделы расчета нужно представлять. Также наши специалисты подготовили образец заполнения нулевого ЕРСВ.

Никому ничего не платили — нужна ли отчетность по взносам?

Если ваша компания не ведет фактической деятельности, не имеет в штате сотрудников и не организует работы по ГПД (гражданско-правовым договорам), у нее не возникает необходимости оплачивать физлицам выполненную работу. В такой ситуации заполнить расчет нечем — отсутствуют необходимые данные.

Как оформить нулевую декларацию по НДС, узнайте здесь.

Совсем отказаться от оформления отчета не получится — в этом случае необходимо заполнить нулевой расчет по страховым взносам.

Если вам нужен образец ЕРСВ за 2022 год, воспользуйтесь образцом от экспертов КонсультантПлюс. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Не игнорируйте мнение контролеров, так как может последовать:

- (ст. 76 НК РФ); (ст. 119 НК РФ).

Если избежать штрафа не удалось, при его уплате используйте следующий алгоритм:

- распределите его сумму в бюджеты трех государственных внебюджетных фондов;

- оформите 3 платежных поручения;

- перечислите каждую часть штрафа на свой КБК (письмо ФНС от 05.05.2017 № ПА-4-11/8641).

Подробности о порядке перечисления штрафа узнайте по ссылке.

Заполнять в нулевом расчете нужно только обязательные листы:

- титульный лист;

- раздел 1 с указанием в поле «Тип плательщика» кода 2 — без приложений к нему;

- раздел 3.

Подробнее см. здесь.

При этом применяйте следующий алгоритм:

- заполните нулями ячейки для суммовых и количественных значений;

- оставшиеся незаполненными знакоместа прочеркните.

Более подробные разъяснения по заполнению нулевого ЕРСВ привели эксперты КонсультантПлюс. Получите пробный онлайн доступ к К+ бесплатно и переходите к указаниям прямо сейчас.

Для избежания технических сложностей с формированием файла расчета и его отправкой по электронным каналам связи ячейки для КБК лучше заполнить.

О нюансах подключения к системе электронной отчетности говорится в материале «Как подключить электронную отчетность для ООО?».

Как сдать в налоговую нулевой единый расчет по страховым взносам

Чтобы сдать нулевой расчет страховых взносов в 2022 году, вам потребуется:

- заполнить бланк расчета — скачайте его по здесь для отчетности с 1-го квартала 2022 года по отчетность за 9 месяцев или здесь (т.к. начиная с первой отчетной кампании 2022 года нужно применять новый бланк, утв. приказом от 15.10.2022 № ЕД-7-11/751@);

- проверить правильность внесенных данных (какой программой это лучше сделать, см. здесь);

- отправить расчет налоговикам не позднее 30-го числа месяца, следующего за окончанием квартала (п. 7 ст. 431 НК РФ).

До заполнения отчета заранее уточните:

- данные паспортов, Ф.И.О., СНИЛС и ИНН застрахованных лиц;

- при занесении фамилии обратите внимание на наличие в них букв «е» и «ё» (Соловьёв, Воробьёв) — в них «ё» нельзя заменять на «е», иначе инспекторы расчет не примут.

Схема работы с нулевым расчетом практически не отличается от заполнения этого отчета при наличии выплат сотрудникам — различия заключаются только в объеме заносимых данных.

Пример нулевого страхового расчета

Посмотрим на примере, как заполнить расчет по страховым взносам в 2022 году при нулевой отчетности.

ООО «Развитие» образовано в конце 2022 года. Его единственный учредитель — Петров П.П. — планировал использовать эту компанию для осуществления монтажа пластиковых окон, которые производила другая его фирма — ООО «Пластиковые окна».

Все компании были под единым руководством, учет и отчетность велись объединенной бухгалтерией, штат которой относился к компании ООО «Пластиковый окна».

Содержать отдельный учетный персонал в ООО «Развитие» было нецелесообразно ввиду отсутствия на начальном этапе деятельности.

Процесс набора сборщиков окон и иного технического персонала затянулся, и первые сотрудники в штате ООО «Развитие» появились уже после 1 января 2022 года.

Бухгалтер, ведущий отчетность по всем компаниям учредителя ООО «Разввитие», заполнил по этой фирме первый нулевой страховой отчет, используя следующую схему:

- для оформления титульника он воспользовался регистрационными документами ООО «Развитие»;

- для ячеек разделов и приложений он использовал «0» и «–» (кроме ИНН и КПП в верхней части каждой заполненной страницы и ячеек с КБК).

- для оформления раздела 3 он использовал личные данные единственного учредителя-гендиректора (признаваемого застрахованным лицом).

Как он это сделал, смотрите в образце нулевого расчета по страховым взносам за 2022 год от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно по ссылке ниже:

Итоги

Заполнение нулевого расчета по страховым взносам обязательно даже при отсутствии показателей. Для заполнения титульного листа расчета по страховым взносам в 2022 году при нулевой отчетности достаточно стандартных данных о фирме. Нули проставьте в ячейках разделов 1 и 3, предназначенных для суммовых и количественных показателей, оставшиеся пустые знакоместа прочеркните.

Поля для КБК лучше заполнить, иначе могут возникнуть сложности с формированием электронного страхового отчета.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Нулевой расчет по страховым взносам (9 мес 2022)

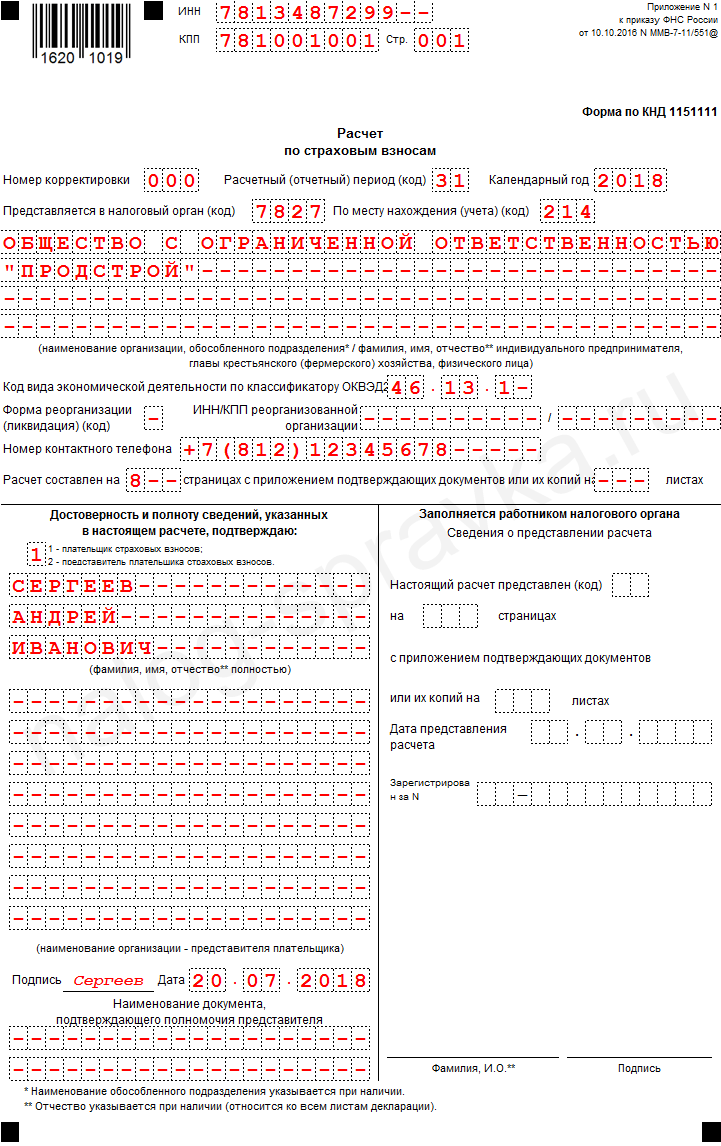

Для того чтобы сформировать нулевой расчет по страховым взносам за 9 месяцев 2018 года на основе представленного примера, нужно:

- изменить номер расчетного периода (вместо 31 ставим 33) на титуле и в строке 020 раздела 3;

- указать соответствующую дату сдачи отчета на первых 3 страницах и в строке 050 раздела 3.

Приведен пример нулевого расчета в организации (ООО), в которой числится только генеральный директор, являющийся единственным учредителем.

Титульный лист

Сформировать нулевую форму КНД 1151111 без ошибок можно через этот сервис, в котором есть бесплатный пробный период.

Раздел 1

Раздел 1 (окончание)

Приложение 1, подраздел 1.1

Приложение 1, подраздел 1.2

Приложение 2

Приложение 2 (окончание)

Раздел 3

Добрый день! Если за отчетный период отсутствует численность, директор тоже уволился. Есть только учредители, но с ними нет трудовых договоров, численность указывать нулевую? Зарплаты и отчислений тоже нет. Заранее спасибо.

Здравствуйте. Да, указывать нулевую численность. Никаких иных вариантов здесь просто нет.

Скажите пожалуйста, а если я в СЗВМ указывала учредителя(он же директор,но без трудового договора) , то в РСВ я ставлю все равно ноль? и тогда раздел 3 вообще не заполнять?

Здравствуйте. Мнение ФНС по поводу ЕРСВ осталось неизменным: раздел 3 в нулевом расчете должен присутствовать обязательно.

«Кроме того, следует отметить, что руководители организаций, являющиеся единственными участниками (учредителями), членами организаций, в том числе и председатель правления садоводческого, огороднического или дачного некоммерческого объединения, в силу положений Федеральных законов от 15.12.2001 N 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации», от 29.11.2010 N 326-ФЗ «Об обязательном медицинском страховании в Российской Федерации» и от 29.12.2006 N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» признаются застрахованными лицами.

Вне зависимости от осуществляемой деятельности обязательными для заполнения всеми плательщиками страховых взносов в соответствии с порядком заполнения расчета являются: титульный лист, раздел 1, подразделы 1.1 и 1.2 к разделу 1, приложение 2 к разделу 1 и раздел 3 «Персонифицированные сведения о застрахованных лицах» расчета.

В персонифицированных сведениях о застрахованных лицах, в которых отсутствуют данные о сумме выплат и иных вознаграждений, начисленных в пользу физлица за последние три месяца отчетного (расчетного) периода, подраздел 3.2 раздела 3 расчета не заполняется» (письмо ФНС № ГД-4-11/6190@ от 02.04.2018).

А если директор в одном лице с учредителем и в отпуске за свой счет уже года 3 как ставить 1 или 0?