6-НДФЛ с примером больничного и отпуска: образец

Расчет 6-НДФЛ содержит данные обо всех полученных сотрудниками компании или ИП доходах, включая больничные и отпускные. Рассмотрим на примере, как правильно заполнить отчет по больничным и отпускным и как отразить в 6-НДФЛ эти выплаты, если они переходят на другой отчетный период.

Особенности отражения отпускных и больничных в 6-НДФЛ

Для каждого вида выплат устанавливается отдельная дата получения дохода и удержания налога, свой срок перечисления НДФЛ в бюджет. Если для зарплаты датой получения дохода признается последний день месяца, то для больничных и отпускных это день фактического перечисления дохода работнику.

Срок перечисления НДФЛ в бюджет также разный: для зарплаты это день, следующий за днем выплаты дохода, а для отпускных и больничных выплат — последний день месяца, в котором они выданы сотруднику.

Строки 100 и 110 Раздела 2

Датой получения дохода по отпускным и больничным признается день их фактического перечисления сотруднику (подп. 1 п. 1 ст. 223 НК). Удержать налог с этих выплат необходимо в день их выдачи работнику. Таким образом, дата получения дохода (стр. 100 Раздела 2) и дата удержания налога (стр. 110 Раздела 2) будут одинаковыми.

Строка 120 Раздела 2

Датой перечисления в бюджет НДФЛ по больничным и отпускным признается последний день месяца, в котором они выплачены сотрудникам. Если последний день месяца выпадает на выходной или праздник, то он подлежит переносу на первый рабочий день.

Переходящие больничные и отпускные

Очень часто под переходящим отпуском или больничным понимают ситуацию, когда сотрудник уходит в отпуск (на больничный) в одном месяце, а выходит на работу уже в другом. Влияет ли данный факт на порядок заполнения отчета? Нет, данный факт никак не влияет на заполнение 6-НДФЛ: выплаты отражаются в отчете на дату их перечисления сотруднику.

Совершенно иная ситуация обстоит с отражением в отчете выплат, срок перечисления НДФЛ по которым переносится на следующий месяц из-за того, что выпадает на выходной или праздничный день.

Допустим, отпускные начислены сотруднику 5 июня. Дата получения дохода и удержания налога в этом случае — 05.06.2019, а вот срок перечисления НДФЛ — 30 июня — выпадает на выходной день (воскресенье) и переносится на 1 июля. В этом случае отпускные отражаются только в Разделе 1 отчета за полугодие. В раздел 2 они попадут в отчете за 9 месяцев.

Образец заполнения 6-НДФЛ по больничным и отпускным

Рассмотрим на примере, как заполняется расчет 6-НДФЛ по больничным и отпускным выплатам.

Пример

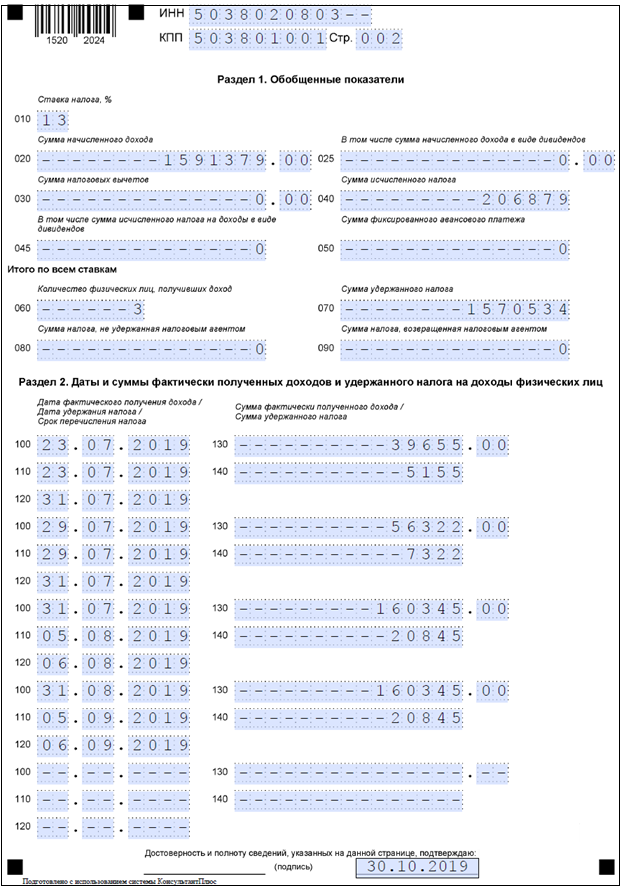

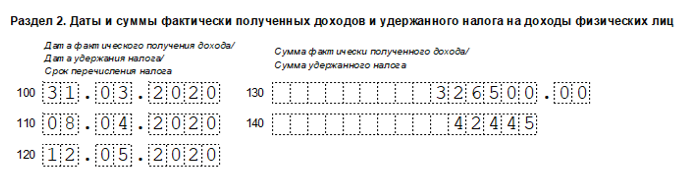

ООО «Кадровик» за 9 месяцев выплатило трем своим сотрудникам:

- Заработную плату за 9 месяцев (нарастающим итогом) — 1 256 000 руб. (НДФЛ — 187 678 руб.) Итого общая сумма дохода с НДФЛ — 1 443 678 руб.

За июль, август и сентябрь зарплата составила — по 139 500 руб. ежемесячно (НДФЛ — 20 845 руб.). Сумма ежемесячной зарплаты за июль-сентябрь (вместе с НДФЛ) — 160 345 руб.

- Больничный Степанову В. В. в размере 34 500 руб. (налог — 5 155 руб.). Сумма больничного с НДФЛ — 39 655 руб. Дата перечисления — 23 июля.

- Отпускные Сергееву В. С. в размере 49 000 руб. (налог — 7 322 руб.). Сумма отпускных с НДФЛ — 56 322 руб. Дата перечисления — 29 июля.

- Отпускные Смирнову А. Б. в размере 45 000 руб. (налог — 6 724 руб.). Сумма отпускных с НДФЛ — 51 724 руб. Дата перечисления — 27 августа.

Подробно останавливаться на порядке заполнения титульного листа отчета не будем, с ним вы можете ознакомиться здесь.

Для зарплаты — это последний день месяца, для отпускных и больничного — день фактической выплаты дохода.

Примечание: сентябрьская зарплата в Раздел 2 отчета за 9 месяцев не включается, так как фактически будет выплачена только в октябре. Ее необходимо отразить в 6-НДФЛ за год.

6-НДФЛ: отпускные и больничные

Расчет 6-НДФЛ – обязательная отчетная форма, которую ежеквартально в ИФНС сдают налоговые агенты, выплачивавшие доходы физлицам. В ней отражаются также показатели сумм отпускных и больничных и НДФЛ по ним. Как правильно отразить в 6-НДФЛ отпускные и больничные –расскажем в этой статье.

Даты получения дохода и удержания НДФЛ

В отличие от зарплаты, днем фактического получения дохода для которой считается последнее число месяца, днем получения дохода для отпускных (в т.ч. компенсации за неиспользованный отпуск при увольнении) и больничных считается та дата, которой их перечислили на счет работника в банке, либо выплатили наличными (пп. 1 п. 1 ст. 223 НК РФ).

Отпускные работодатель должен выплатить сотруднику за 3 рабочих дня до отпуска. Что касается больничных пособий, то работодатель начисляет их на основании больничного листа в 10 -дневный срок, выплачивая в ближайший «зарплатный» день.

Удержать «отпускной» и «больничный» НДФЛ, как и налог с прочих доходов, нужно в день их выплаты, а перечислить в бюджет не позже последней даты месяца выплаты работнику, учитывая перенос на ближайший рабочий день при совпадении с выходными и праздничными датами (п. 6 ст. 226 НК РФ). Напомним, что для налога, удержанного с зарплаты и компенсации за отпуск, срок перечисления – следующий день после выплаты дохода.

Эти особенности отражения дат, общие для больничных и отпускных, нужно учитывать при заполнении раздела 2 расчета 6-НДФЛ.

Особенности отражения отпускных в 6-НДФЛ

Заполняя Раздел 1 формы 6-НДФЛ, суммы отпускных показывают совокупно с другими доходами физлиц. А вот в Разделе 2 отпускные следует отражать отдельно от доходов, имеющих иные сроки уплаты НДФЛ в бюджет. Кроме того, отдельно друг от друга отражаются и отпускные, выплаченные разными датами.

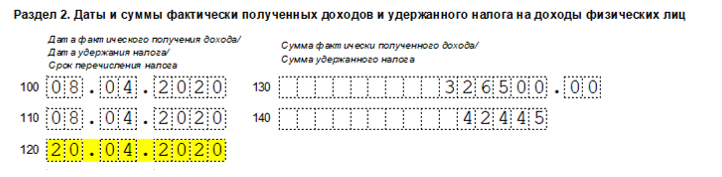

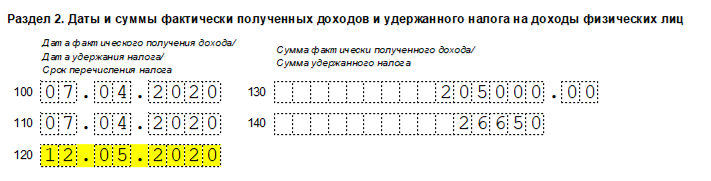

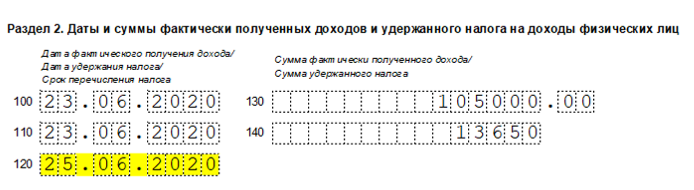

Например, организация в апреле 2018 г. выплатила сотрудникам:

- 5 числа зарплату за март – 100000 руб., в т.ч.НДФЛ 13000 руб.,

- отпускные двоим сотрудникам: 12 апреля – 10000 руб. (НДФЛ 1300 руб.), 26 апреля – 8000 руб. (НДФЛ 1040 руб.).

Вот как эти суммы распределятся в 6-НДФЛ за полугодие:

Как отразить в 6-НДФЛ «переходящие» отпускные

Ситуации с так называемыми «переходящими» отпускными возникают, когда отпуск начинается в одном месяце, а закачивается в другом, либо когда оплата отпускных происходит в конце одного месяца, а сам отпуск начинается в следующем.

Такой «переходящий» отпуск в 6-НДФЛ никаких особенностей отражения не имеет, поскольку здесь учитываются даты выплаты отпускных, удержания и перечисления налога, исходя из которых, по общим правилам заполняется расчет.

Например, работник получил отпускные 28 марта, а 2 апреля ушел в отпуск. Выплата отпускных, удержание и перечисление НДФЛ будут отражены в 6-НДФЛ 1 квартала, т.к. налог удержан сразу – 28 марта, а срок его перечисления – 31 марта.

Перерасчет отпускных: 6-НДФЛ

Нередко на практике возникают ситуации, когда выплаченные в предыдущем периоде отпускные приходится пересчитывать по различным причинам, причем как в большую сторону, так и в меньшую. Как в этом случае отражать отпускные в 6-НДФЛ:

- Если перерасчет привел к уменьшению суммы отпускных, нужно внести исправления в ранее представленный 6-НДФЛ в части начисленного и полученного дохода и налога с него (строки 020, 040, 130). В отчете периода, в котором произведен перерасчет, это отразится на сумме удержанного налога по строкам 070 и 140, а если излишне удержанный НДФЛ не был зачтен в счет будущих выплат, а возвращен физлицу, его отражают по строке 090.

- Если при перерасчете сумма отпускных увеличилась, «уточненку» за прошлый период сдавать не придется. Достаточно отразить суммы доначислений отпускных и налога по строкам 020, 040, 070, 130, 140 расчета 6-НДФЛ периода, в котором произведен пересчет. Произведенная доплата работнику будет доходом месяца, в котором она выплачена.

Отражаем больничные в 6-НДФЛ

НДФЛ облагаются все виды больничных пособий. Исключение – пособие по беременности и родам, которое не нужно отражать в 6-НДФЛ (п. 1 ст. 217 НК РФ).

Как и отпуска, больничные включаются в общие суммы дохода и налога раздела 1, а в разделе 2 отражаются отдельными строками, в зависимости от сроков уплаты НДФЛ.

Работник может принести больничный лист в одном периоде, а получить пособие уже в другом. В расчет 6-НДФЛ такой больничный включается по дате его выплаты работнику.

Например, работодатель получил больничный листок от работника 26 марта. Выплатили пособие работнику вместе с ближайшей зарплатой – 5 апреля. Тем же днем удержан налог, а срок уплаты в бюджет – последний день апреля. Очевидно, что отразить этот больничный следует в разделе 2 6-НДФЛ не за 1 квартал, а за полугодие.

6-НДФЛ с примером больничного и отпуска

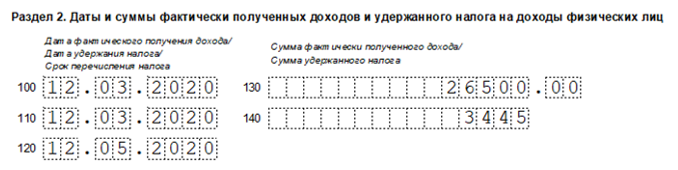

Компания в апреле выплатила 4 сотрудникам:

- 05.04.2018 зарплату марта – 100 000 руб. (НДФЛ 13000 руб.),

- 05.04.2018 больничный – 5000 руб. (НДФЛ 650 руб.),

- 05.04.2018 отпускные – 10000 руб. (НДФЛ 1300 руб.),

- 26.04.2018 отпускные – 12000 руб. (НДФЛ 1560 руб.)

В 6-НДФЛ полугодия эти суммы будут показаны совокупно по соответствующим строкам раздела 1, а в разделе 2 отразятся по строкам 100-140 следующим образом:

- зарплата – отдельно от остальных выплат,

- выплаченные 05.04.2018 больничный и отпускные – вместе, поскольку сроки их выплаты, удержания, перечисления налога совпадают,

- отпускные от 26.04.2018 – отдельно от остальных выплат.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Примеры заполнения 6-НДФЛ в 1С: зарплата, больничные и отпускные

Рассмотрим, как отражаются в расчете по форме 6-НДФЛ заработная плата, пособие по временной нетрудоспособности, отпуск.

Зарплата в 6-НДФЛ в «1С:ЗУП 8» (ред. 3)

Датой фактического получения дохода (дата для строки 100) в виде заработной платы является последний день месяца, за который начислен доход, независимо от того, выпадает указанная дата на выходной или нерабочий праздничный день (рис. 1), а также независимо от даты документа Начисление зарплаты и взносов и даты документа на выплату.

Дата фактического получения дохода в виде оплаты труда (дата для строки 100) – последний день месяца, за который начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

Дата удержания налога (дата для строки 110) – день фактической выплаты.

Срок перечисления налога (дата для строки 120) – не позднее дня, следующего за днем выплаты дохода.

Дата удержания налога (дата для строки 110) – дата выплаты из документа на выплату зарплаты. Срок перечисления налога – не позднее дня, следующего за днем выплаты налогоплательщику дохода. Если следующий день – выходной, то автоматически указывается первая рабочая дата за днем выплаты дохода.

- заработная плата за сентябрь выплачена в октябре,

- заработная плата за сентябрь выплачена в последний рабочий день сентября (28.09.2018).

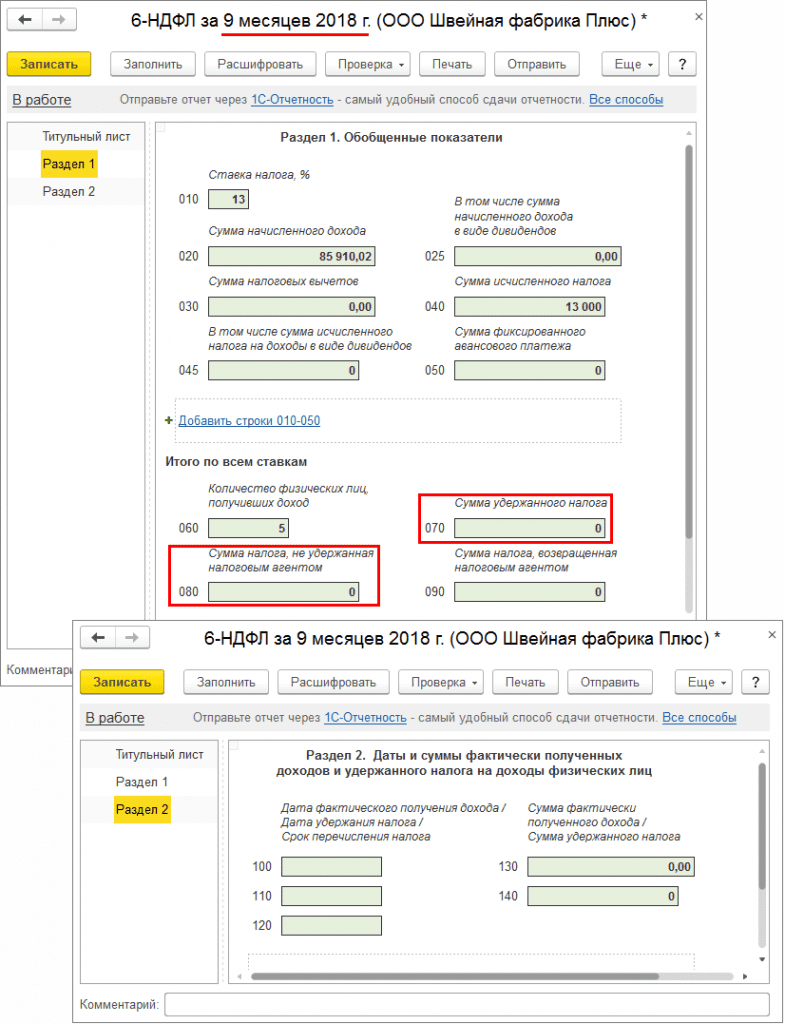

Заработная плата за сентябрь выплачена в октябре

Пример

Заработная плата за сентябрь выплачена в октябре – 05.10.2018.

Если зарплата за сентябрь 2018 года выплачена в октябре 2018 года, то налог, удержанный при выплате, не включается в строку 070 расчета за 9 месяцев 2018 года (рис. 16). Дата удержания налога приходится на другой отчетный период – 2018 год. Поэтому сумма удержанного налога отразится в строке 070 раздела 1 отчета за 2018 год (рис. 17). Также налог не включается и в строку 080 расчета за 9 месяцев 2018 года, т. к. он удержан.

В программе сумма неудержанного налога определяется на дату подписи, указанную на титульном листе отчета. Чтобы сумма удержанного налога с зарплаты за сентябрь в октябре месяце не отразилась в строке 080 расчета за 9 месяцев 2018 года, дата подписи отчета должна быть не ранее, чем дата выплаты зарплаты за сентябрь – 05.10.2018.

Кроме того, в раздел 2 расчета за 9 месяцев 2018 года выплаченная в октябре зарплата за сентябрь не попадет, так как срок перечисления налога приходится на другой отчетный период – 2018 год.

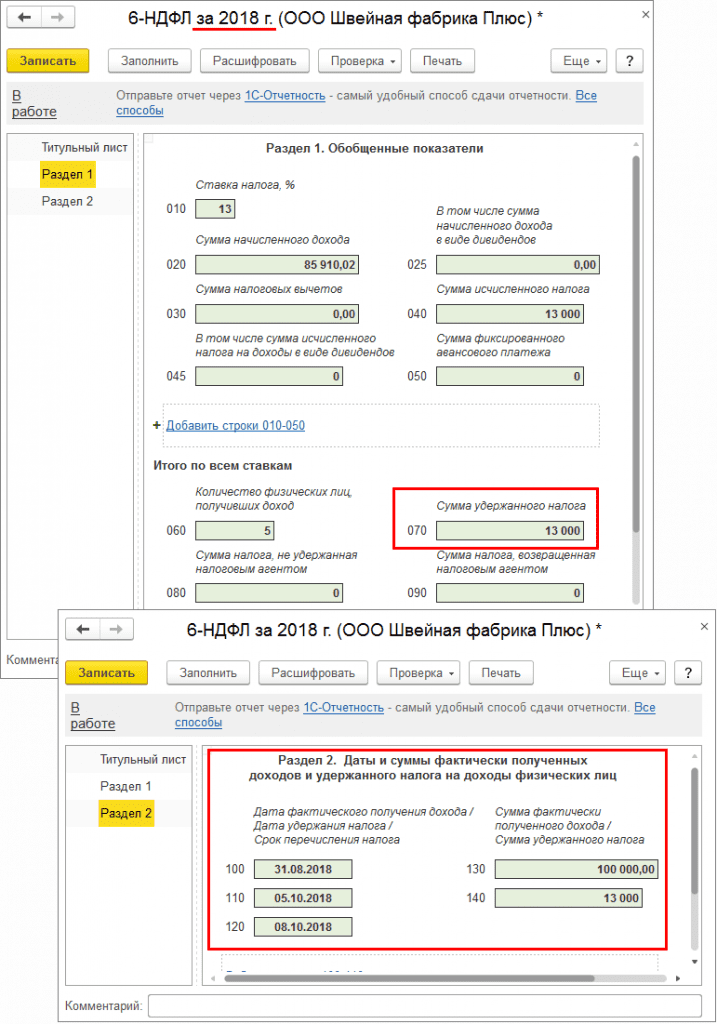

Заработная плата за сентябрь выплачена в последний рабочий день сентября (28.09.2018)

Срок перечисления налога с заработной платы – следующий рабочий день после удержания налога, в нашем случае – 01.10.2018 (так как 29 и 30 сентября – выходные дни). В такой ситуации заработная плата за сентябрь будет отражена в разделе 1 расчета за 9 месяцев 2018 года и в разделе 2 расчета за 2018 год.

В раздел 2 расчета за 9 месяцев 2018 года зарплата не попадет, так как срок перечисления налога приходится на другой отчетный период (письма ФНС от 09.08.2016 № ГД-4-11/14507, от 24.10.2016 № БС-4-11/20120).

Удержанный налог при выплате зарплаты за сентябрь включается в строку 070 расчета за 9 месяцев 2018 года, т. к. удержан в этом отчетном периоде.

Больничные в 6-НДФЛ в «1С:ЗУП 8» (ред.3)

Дата фактического получения дохода в виде пособий – день выплаты дохода. Дата удержания налога – день выплаты дохода. В программе дата фактического получения дохода первоначально указывается в документе Больничный лист. Затем дата дополнительно уточняется автоматически при проведении документов на выплату в поле Даты выплаты.

Дата фактического получения дохода (дата для строки 100) в виде пособий – день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Дата удержания налога (дата для строки 110) – день фактической выплаты.

Срок перечисления налога (дата для строки 120) – при выплате доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты. Для других пособий – не позднее дня, следующего за днем выплаты дохода.

Это поле введено специально из-за случаев, когда фактическая дата выплаты начислений отличается от ранее запланированной в документе, и чтобы пользователю в этом случае не приходилось возвращаться в документ начисления и уточнять в нем дату выплаты.

Поле Дата выплаты заполняется равной дате ведомости. Т. е. реальная дата фактического получения дохода (дата для строки 100) – это дата, указанная в поле Дата выплаты документа на выплату пособия. Дата удержания налога (дата для строки 110) – это также дата, которая указана в поле Дата выплаты. Срок перечисления удержанного налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты.

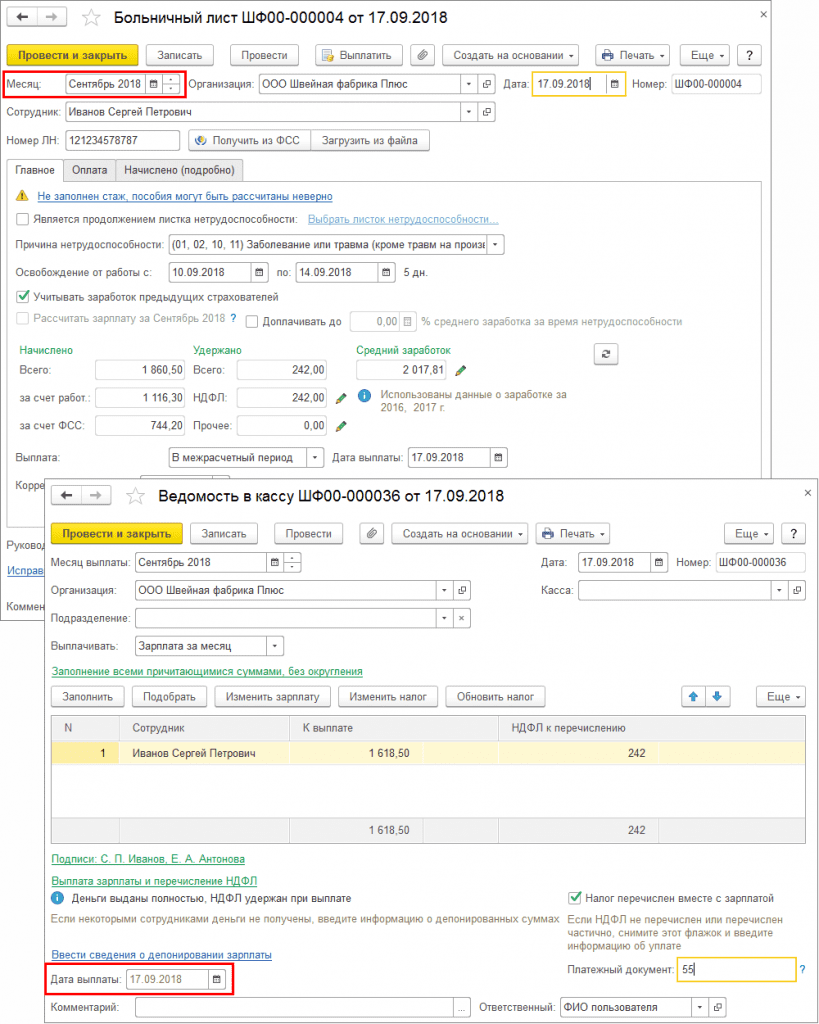

Больничный выплачен в сентябре 2018 года

Пример

Пособие по временной нетрудоспособности начислено в сентябре. Выплачено пособие также в сентябре – 17.09.2018.

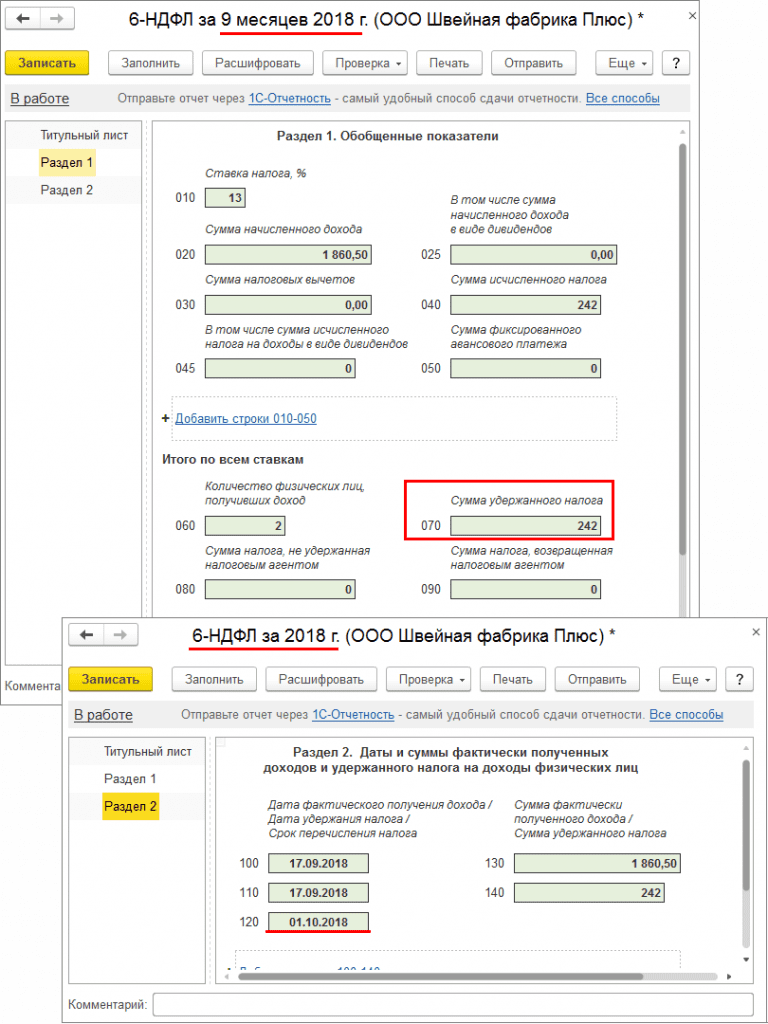

Пособие по временной нетрудоспособности начислено в сентябре 2018 года с помощью документа Больничный лист (рис. 19). Дата фактического получения дохода в виде пособий, а также дата удержания налога – день выплаты дохода. Пособие выплачено 17.09.2018. Дата удержания налога и дата фактического получения дохода в виде пособия – это дата, указанная в поле Дата выплаты документа на выплату. Срок перечисления НДФЛ с суммы пособия – последний день месяца, в котором произведена выплата, т. е. 30.09.2018. Так как это выходной день, то срок перечисления переносится на 01.10.2018.

В такой ситуации сумма пособия будет отражена в разделе 1 расчета за 9 месяцев 2018 года и в разделе 2 расчета за 2018 год (рис. 5). В раздел 2 расчета за 9 месяцев 2018 года пособие не попадет, так как срок перечисления налога приходится на другой отчетный период. Удержанный налог при выплате пособия в сентябре включается в строку 070 расчета за 9 месяцев 2018 года, т. к. удержан в этом отчетном периоде.

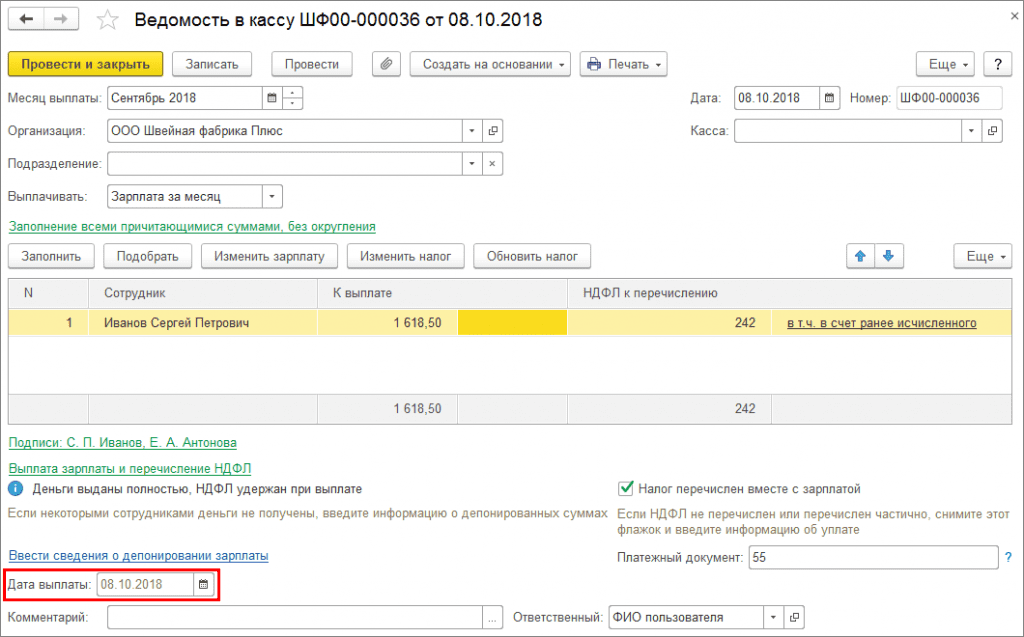

Больничный начислен в сентябре 2018 года, а выплачен в октябре 2018 года

Пример

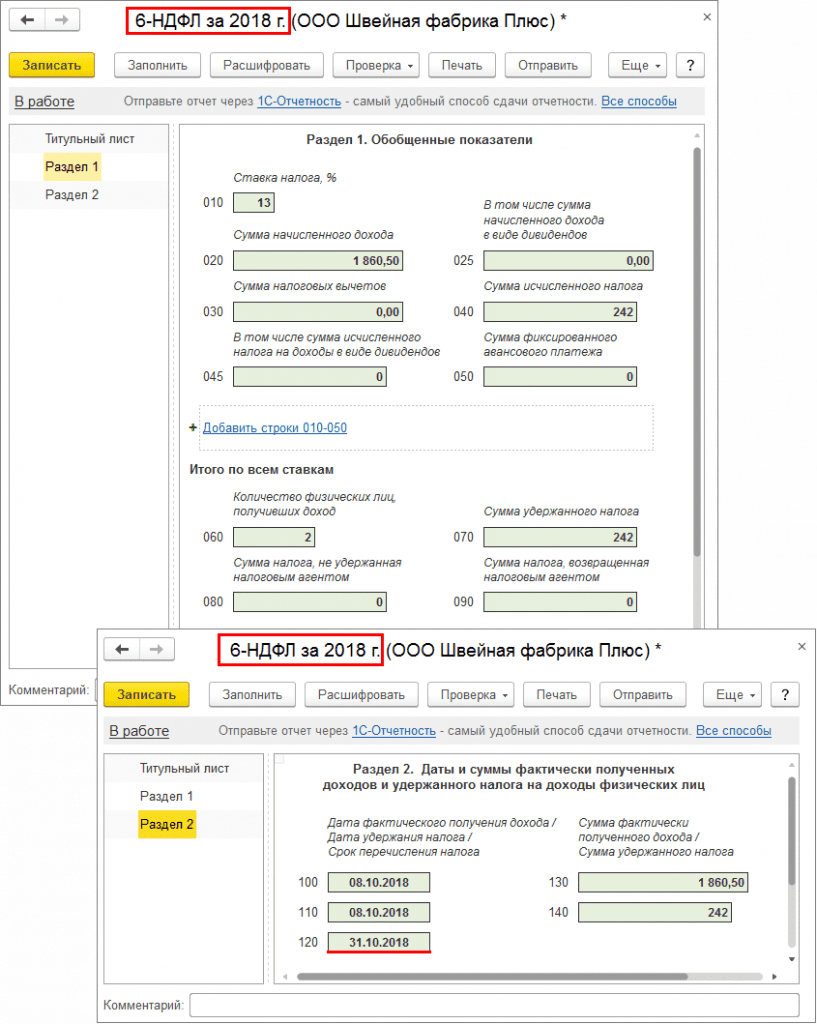

Пособие по временной нетрудоспособности начислено в сентябре. Выплачено в октябре – 08.10.2018 (рис. 6).

В такой ситуации такой доход отразится в разделе 1 и 2 расчета за 2018 год, так как дата фактического получения этого дохода определяется как день его выплаты. Для целей НДФЛ это пособие является доходом октября (рис. 7).

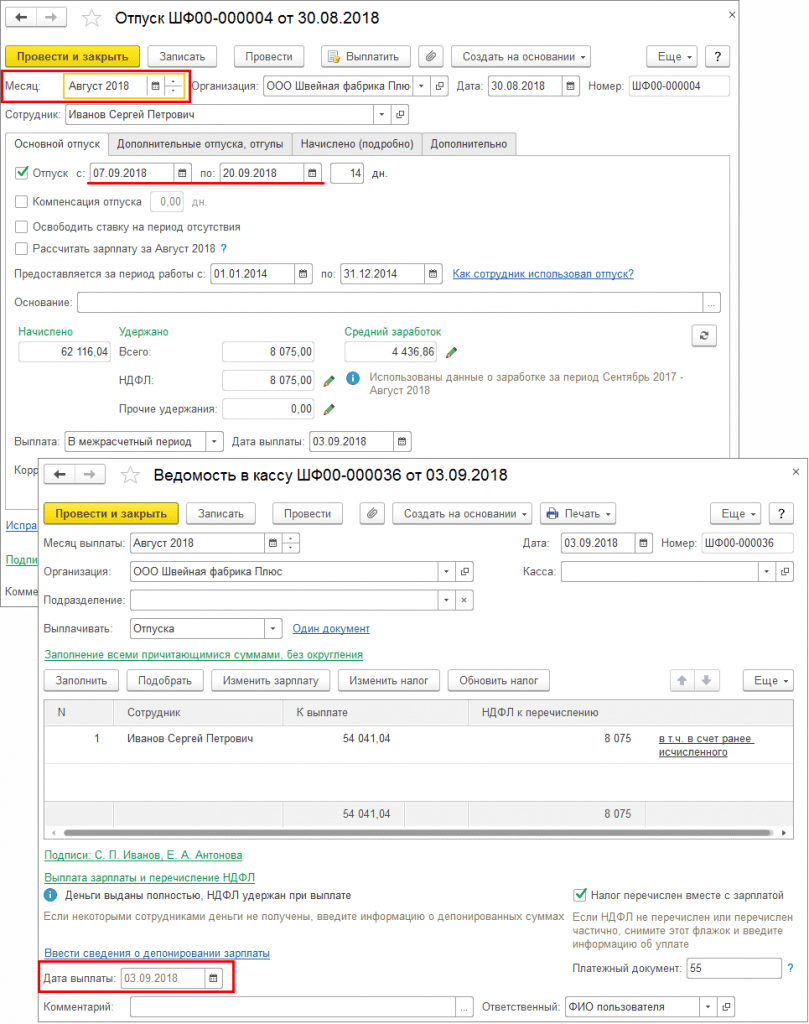

Отпускные в 6-НДФЛ в «1С:ЗУП 8» (редакция 3)

Дата фактического получения дохода в виде отпускных – день выплаты дохода. Дата удержания налога – день выплаты дохода. В программе дата фактического получения дохода первоначально указывается в документе Отпуск. Затем дата дополнительно уточняется автоматически при проведении документов на выплату в поле Даты выплаты.

Дата фактического получения дохода (дата для строки 100) в виде отпускных выплат – день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Дата удержания налога (дата для строки 110) – день фактической выплаты.

Срок перечисления налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты.

Это поле введено специально из-за случаев, когда фактическая дата выплаты начислений отличается от ранее запланированной в документе, и чтобы пользователю в этом случае не приходилось возвращаться в документ начисления и уточнять в нем дату выплаты.

Поле Дата выплаты заполняется равной дате ведомости. Т. е. реальная дата фактического получения дохода (дата для строки 100) – это дата, указанная в поле Дата выплаты документа на выплату отпускных (рис. 8). Дата удержания налога (дата для строки 110) – это также дата, которая указана в поле Дата выплаты. Срок перечисления удержанного налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты.

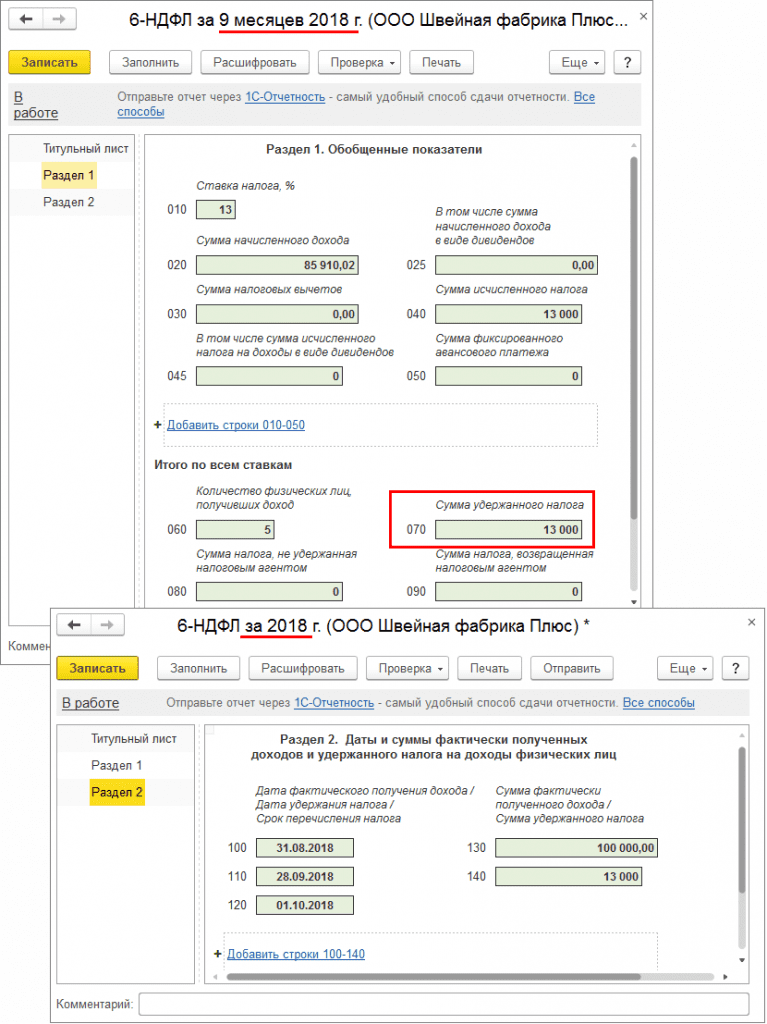

Пример

Отпускные выплачены в сентябре 2018 года – 03.09.2018.

Отпускные начислены с помощью документа Отпуск (рис. 8). В поле Месяц документа Отпуск необходимо указывать месяц начисления отпускных, а не когда отпуск начинается. Дата фактического получения дохода в виде отпускных, а также дата удержания налога – день выплаты дохода. Отпускные выплачены 03.09.2018. Дата удержания налога и дата фактического получения дохода в виде отпускных – это дата, указанная в поле Дата выплаты документа на выплату. Срок перечисления НДФЛ с суммы отпускных – последний день месяца, в котором произведена выплата, т. е. 30.09.2018. Так как это выходной день, то срок перечисления переносится на 01.10.2018.

В такой ситуации сумма отпускных будет отражена в разделе 1 расчета за 9 месяцев 2018 года и в разделе 2 расчета за 2018 год (рис. 9). В раздел 2 расчета за 9 месяцев 2018 года отпускные не попадут, так как срок перечисления налога приходится на другой отчетный период. Удержанный налог при выплате отпускных в сентябре включается в строку 070 расчета за 9 месяцев 2018 года, т. к. удержан в этом отчетном периоде.

О заполнении 6-НДФЛ при перерасчете зарплаты, отпускных и НДФЛ при представлении больничного листка

В связи с представлением сотрудником листа нетрудоспособности организация:

- в апреле 2019 года осуществляет перерасчет сумм заработной платы за март 2019 года и НДФЛ. В этом случае итоговые суммы с учетом перерасчета отражаются по строкам 020, 040 и 070 раздела 1 уточненного расчета 6-НДФЛ за первый квартал 2019 года. Заработная плата за март 2019 года и сумма налога с учетом произведенного перерасчета отражаются по строкам 100 – 140 раздела 2 расчета за полугодие 2019 года;

- производит перерасчет суммы отпускных и суммы НДФЛ – в разделе 1 расчета отражаются итоговые суммы с учетом уменьшенной суммы отпускных;

- возвращенная сумма налога (на основании письменного заявления налогоплательщика) отражается по строке 090 раздела 1 расчета в том периоде, в котором работодателем произведен возврат НДФЛ.

Вопрос: О заполнении расчета 6-НДФЛ при перерасчете сумм зарплаты, отпускных и НДФЛ в случае представления работником листка нетрудоспособности.

Ответ:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 3 сентября 2019 г. N БС-4-11/17598@

Федеральная налоговая служба рассмотрела письмо от 31.05.2019 по вопросу заполнения расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), и сообщает следующее.

В соответствии с абзацем 3 пункта 2 статьи 230 Налогового кодекса Российской Федерации (далее – Кодекс) налоговые агенты представляют в налоговый орган по месту своего учета расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (далее – расчет по форме 6-НДФЛ), за первый квартал, полугодие, девять месяцев – не позднее последнего дня месяца, следующего за соответствующим периодом, за год – не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, утвержденным приказом ФНС России от 14.10.2015 N ММВ-7-11/450@.

Раздел 1 расчета по форме 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

В разделе 2 расчета по форме 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого периода.

В соответствии с пунктом 2 статьи 223 Кодекса датой фактического получения налогоплательщиком дохода в виде оплаты труда признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

В этой связи исчисление сумм налога производится налоговым агентом в последний день месяца, за который налогоплательщику был начислен доход за выполненные трудовые обязанности.

На основании пункта 4 статьи 226 Кодекса налоговые агенты обязаны удержать исчисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

Таким образом, удержание у налогоплательщика исчисленной по окончании месяца суммы налога производится налоговым агентом из доходов налогоплательщика при их выплате по завершении месяца.

Если налоговый агент в течение налогового периода не производил налогоплательщику каких-либо выплат, из которых могли быть удержаны суммы налога на доходы физических лиц, то согласно положениям пункта 5 статьи 226 Кодекса налоговый агент в установленный срок обязан письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога.

Уточненный расчет по форме 6-НДФЛ, согласно пункту 6 статьи 81 Кодекса, представляется налоговым агентом в налоговый орган при обнаружении в поданном им в налоговый орган расчете факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога, подлежащей перечислению.

Учитывая изложенное, если организация в связи с представлением сотрудником листа нетрудоспособности производит в апреле 2019 года перерасчет сумм заработной платы за март 2019 года и налога на доходы физических лиц, то итоговые суммы с учетом произведенного перерасчета отражаются по строкам 020, 040 и 070 раздела 1уточненного расчета по форме 6-НДФЛ за первый квартал 2019 года. При этом заработная плата за март 2019 года и сумма налога с учетом произведенного перерасчета подлежат отражению по строкам 100 – 140 раздела 2 расчета по форме 6-НДФЛ за полугодие 2019 года.

Текст документа приведен в соответствии с оригиналом.

В случае если организация в связи с представлением сотрудником листа нетрудоспособности производит в январе 2019 года перерасчет сумм заработной платы за декабрь 2018 года и налога на доходы физических лиц, то итоговые суммы с учетом произведенного перерасчета отражаются по строкам 020, 040 и 070 раздела 1уточненного расчета по форме 6-НДФЛ за 2018 года. При этом заработная плата за декабрь 2019 года и сумма налога с учетом произведенного перерасчета подлежат отражению по строкам 100 – 140 раздела 2 расчета по форме 6-НДФЛ за первый квартал 2019 года.

В случае когда организация производит перерасчет суммы отпускных и, соответственно, суммы налога на доходы физических лиц, то в разделе 1 расчета по форме 6-НДФЛ отражаются итоговые суммы с учетом уменьшенной суммы отпускных.

Одновременно сообщается, что сумма налога, возвращенная налоговым агентом в соответствии со статьей 231 Кодекса, подлежит отражению по строке 090 раздела 1расчета по форме 6-НДФЛ в том периоде, в котором налоговым агентом произведен возврат налогоплательщику излишне удержанной суммы налога на доходы физических лиц.

Согласно пункту 1 статьи 231 Кодекса излишне удержанная налоговым агентом из дохода налогоплательщика сумма налога подлежит возврату налоговым агентом на основании письменного заявления налогоплательщика.

Больничный лист в 6‑НДФЛ в 2022

Компании и ИП являются налоговыми агентами по НДФЛ своих сотрудников. Налог удерживается из доходов работника и затем направляется в бюджет самим работодателем. Налогообложению подлежит не только зарплата, но и другие перечисления в пользу сотрудников, в том числе, пособия по временной нетрудоспособности. Они выплачиваются в следующих ситуациях:

- заболевание или травма сотрудника;

- уход за заболевшим членом семьи;

- карантин сотрудника, его ребенка (детей) или недееспособных членов семьи;

- протезирование в стационаре медицинского учреждения;

- лечение в санаторно-курортных учреждениях России после лечения в стационаре медучреждения.

Для получения пособия по временной нетрудоспособности физическое лицо представляет в организацию листок нетрудоспособности. Здесь мы рассказывали, как проверить подлинность больничного листа.

Больничные листы также выдаются для оформления пособия при беременности и родах. Однако эти выплаты не облагаются налогом. Следовательно, при расчете сумм, подлежащих перечислению в бюджет, они не учитываются.

Форма для расчета НДФЛ

Один из отчетных документов организаций и ИП — форма 6-НДФЛ. Она нужна для расчета НДФЛ в части доходов, по которым работодатель выступает налоговым агентом. Документ подается по истечении трех месяцев, полугода, девяти месяцев и года. Актуальная версия формы есть в Приказе ФНС от 15.10.2022 № ЕД-7-11/753@.

Сведения в документе приводятся в целом по всем сотрудникам предприятия. Бланк формы состоит из четырех частей: титульного листа разделов 1 и 2 и приложения № 1 «Справка о доходах и суммах налога физического лица» (бывшая 2-НДФЛ, которая подается в составе 6-НДФЛ по итогам года). В первой части приводится информация о налоговом агенте. Раздел 1 «Данные об обязательствах налогового агента» включает в себя сведения в том числе о:

- КБК (стр. 010);

- сумме НДФЛ, удержанного за последние три месяца (стр. 020);

- дате, не позднее которой следует перечислить удержанный НДФЛ, и сумме удержания (стр. 021 и 022 соответственно);

- сумме НДФЛ, возвращенного за последние три месяца (стр. 030);

- дате, в которую излишне удержанный НДФЛ перечислен на счет сотрудника, и сумме возвращенного налога (стр. 031 и 032 соответственно).

В разделе 2 «расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц» укажите ставку налога и соответствующий КБК, а затем по этой ставке сумму начисленного физлицам дохода, количество получателей дохода, сумму вычетов, исчисленную сумму налога, а также суммы удержанного, не удержанного, излишне удержанного и возвращенного НДФЛ. Этот раздел заполняется нарастающим итогом с начала года.

Как отразить в 6-НДФЛ больничный лист

Какие есть особенности при внесении данных по пособиям? Ставка по налогу в общем случае составляет 13%, как и для зарплаты. Суммы заработной платы и пособий можно объединять.

Основное отличие заключается в дате перечисления налога. При выплате пособия налоговый платеж направляется в бюджет не позднее последнего рабочего дня месяца, в котором она произведена. В случае зарплаты НДФЛ уплачивается не позднее следующего дня после выплаты.

Дата в разделе 1 при учете больничных будет заполняться так: в строке 021 указывается последний день месяца, в котором сотрудник получил пособие. Если последний день месяца — выходной, крайний срок перечисления НДФЛ — первый рабочий день следующего месяца. Если в течение месяца выплачивалось несколько пособий, удержанные с них суммы НДФЛ можно включить в одну строку 022 по соответствующей строке 021.

Таким образом, чаще всего в разделе 1 пособия отражаются отдельно от зарплаты. Исключение — ситуация, когда зарплата выдается в предпоследний день месяца.

В разделе 2 сумма больничного пособий будет учтена в полях 110 и 112, а исчисленный и удержанный НДФЛ в полях 140 и 160.

Примеры

Ситуация 1. Работник представляет в организацию больничный лист 21.09.2021. Пособие было выплачено 26.09.2022 в размере 14 500 руб. Условно исключаем все прочие выплаты сотруднику. Вот как отразится этот факт в отчетной форме по строкам:

- 010: КБК по соответствующей ставке налога;

- 020: 14 500.00 рублей;

- 021: 30.09.2021;

- 022: 1 885.00 рублей (14500 * 0.13 = 1885) .

- 100: ставка налога (13 %);

- 105: соответствующий ставке КБК;

- 110: 14 500 .00 рублей;

- 112: 14 500.00 рублей;

- 120: 1 человек;

- 140: 1 885.00 рублей;

- 160: 1 885.00 рублей .

Ситуация 2. Если сотрудник принес листок нетрудоспособности 28.08.2021, а работодатель выплатил ему пособие 01.09.2021, то по больничному в строке 021 будет указана дата 30.09.2021, а не 31.08.2021. Это связано с тем, что НДФЛ с больничного должен быть перечислен в бюджет именно в последний день месяца, в котором выплачено, а не начислено пособие.

Ситуация 3. Предположим, документ предоставлен 27.09.2021, а денежные средства получены только 05.10.2021. Тогда, несмотря на то, что больничный был зафиксирован в сентябре, дата перечисления НДФЛ (стр. 021) — 01.11.2021, поскольку последний день октября — воскресенье.

Из этого примера следует, что больничное пособие включается в расчет 6-НДФЛ за тот период, в котором сотрудник его фактически получил на руки. В таком случае сумма должна быть отражена в отчетной форме за девять месяцев, а не за полугодие.

Автор статьи: Валерия Текунова

Сдавайте 6-НДФЛ через облачный сервис для малого бизнеса Контур.Бухгалтерия. В системе — простой учет, начисление зарплаты, больничных и отпускных, налоги и автоматическое формирование отчетов по налогам и сотрудникам с отправкой через интернет. Рассмотрите все возможности сервиса бесплатно в течение 14 дней.

Компании и ИП являются налоговыми агентами по НДФЛ своих сотрудников. Налог удерживается из доходов работника и затем направляется в бюджет самим работодателем. Налогообложению подлежит не только зарплата, но и другие перечисления в пользу сотрудников, в том числе, пособия по временной нетрудоспособности. Обо всем подробнее расскажем в статье.

- Легко ведите учёт и заводите первичку

- Отправляйте отчётность через интернет

- Сервис расчитает налоги и напомнит о платеже

- Начисляйте зарплату, больничные, отпускные

В статье расскажем, как рассчитывать, учитывать и платить страховые взносы организациям на ОСНО.

Контрольные соотношения 6-НДФЛ — это равенство значений строк внутри формы и совпадение значений с другими формами отчетности (РСВ). Расскажем о показателях, которые нужно сравнить между собой перед сдачей 6-НДФЛ.

Работодатель может оказать материальную помощь сотруднику в связи материнством, выходом на пенсию, отпуском и в других случаях. Как отразить материальную помощь в 6-НДФЛ — рассмотрим ниже.

Особенности заполнения 6-НДФЛ с учетом нерабочих дней

После слов Владимира Путина в своем видеообращении к населению, были объявлены нерабочие дни с 30 марта по 30 апреля, а также 6, 7 и 8 мая. Многие предприятия действительно прекратили свою деятельность на время карантина, однако, обязанность по выплате заработной платы на этот период за ними сохранялась. Если происходило перечисление заработной платы, то и возникала необходимость в удержании подоходного налога и перечислении его в бюджет.

Информацию по строкам 100 и 110 необходимо заполнить в соответствии с действующими правилами. А информация о сроках перечисления налога по строке 120 зависит непосредственно оттого, имелся ли у предприятия допуск на осуществление деятельности во время карантина.

Рассмотрим возможные примеры.

Деятельность организации не прекращалась на время карантина

В таком случае бухгалтера заполняют форму 6-НДФЛ в обычном порядке. Информацию по строке 120 нужно указывать в соответствии с существующими правилами:

- срок перечисления НДФЛ для больничных и отпускных – последний день месяца, в котором происходила выплата

- для остальных выплат – это следующий день после осуществления выплаты

Деятельность организации прекращалась только на часть нерабочего периода

Разрешение на возобновление работы могли дать власти региона, которых позже наделили такими полномочиями. В этом случае порядок заполнения 6-НДФЛ немного меняется. Возможность перечисления НДФЛ в бюджет появляется после того как была разрешена работа предприятия, а значит именно эту дату укажите по строке 120.

Разберем пример. Региональные власти дали разрешение на осуществление деятельности ОАО «Лучик» с 20 апреля. Бухгалтерией была произведена выплата работникам и удержан соответствующий НДФЛ. Перечисление в бюджет должно быть совершено в течение первого рабочего дня, то есть 20 апреля. Пример заполнения представлен ниже.

Дата первого рабочего дня

Организации не осуществляла свою деятельность на протяжении всех нерабочих дней

В таком случае существует другой вариант заполнения отчета 6-НДФЛ. С заработной платы, перечисленной работникам в период с 30 марта по 8 мая, подоходный налог подлежит перечислению в бюджет 12 мая текущего года. Если в мае имели место больничные или отпускные, то для них срок перечисления устанавливается в обычном порядке, то есть до 1 июня.

ОАО «Цветик» приостанавливало свою деятельность с 30 марта по 8 мая. Заработная плата сотрудникам выплачивалась в установленный договорами срок. Таким образом строки 100, 110 и 120 раздела при заполнении информации о совершенных выплатах будут выглядеть так:

Дата уплаты подоходного налога

Деятельность прекращалась на весь период, но региональные власти продлили нерабочие дни после 12 мая

В этом случае организациям при заполнении отчета необходимо ориентироваться на порядок, приведенный в пункте 3 данной статьи. Поскольку региональные власти не могут оказать влияние на порядок предоставления формы 6-НДФЛ, в этом случае учитываются только Указы Президента. Соответственно по строке 120 нужно поставить дату 12 мая. Все последующие выплаты отражаются в отчете по общепринятым правилам.

Магазин ООО «Рассвет» не работал вплоть до 8 мая, после чего региональными властями было принято решение о продлении нерабочих дней до 20 мая. Выплата заработной платы производилась своевременно. Перечисление подоходного налога должно произойти 12 мая. Пример отражения информации в отчете:

Дата уплаты налога

Налоговые органы обращают пристальное внимание на выполнение этих требований при сдаче отчета. Будет проверяться действительно ли организация имела право на осуществление деятельности в указанные дни, и как дата указана по 120 строке.

Если предприятие не осуществляло свою деятельность на протяжении всего периода ограничений, но по 120 строке указала дату с 30 марта по 8 мая, то максимальное наказание какое может применить налоговая инспекция — это штраф в 500 рублей. Поскольку в этом случае не произошло занижение или завышение суммы налога.

Если же организации, напротив, разрешили осуществлять свою деятельность, но срок уплаты налога в отчете был указан 12 мая, то это грозит более серьезными санкциями. Так налоговая вправе назначить штраф и пеню за каждый день просрочки.

Как переносятся сроки уплаты НДФЛ из-за 24 июня и 1 июля

Летом Президентом было принято решение об объявлении двух дополнительных нерабочих дней 24 июня и 1 июля. В первый происходил парад, посвященный Дню Победы, второй выделялся для голосования по поправкам в Конституцию. Если организацией производились выплаты непосредственно 23 и (или) 30 июня, то по установленным правилам налог должен быть перечислен на следующий день. Однако, нерабочие дни не учитываются при установлении сроков, а значит соответствующий налог должен быть перечислен не позже 25 июня и (или) 2 июля, значит именно эти даты будут отражены в строке 120 отчета 6-НДФЛ.

Если крайний срок перечисления налога выпал на 2 июля, то весь блок строк 100, 110 и 120 по этой выплате нужно будет отразить в отчете за 9 месяцев.

Дата следующего дня после уплаты налога

Особенности отражения отпускных и больничных в форме 6-НДФЛ за полугодие

Определить в отчетность за какой период необходимо отразить данного рода выплаты можно на основании крайнего срока перечисление НДФЛ. Для отпускных и больничных в марте срок перечисления не должен быть позже 31 числа, однако этот день объявлен нерабочим.

В отчете за первый квартал должны присутствовать только крайние мартовские даты, если по строке 120 появляется более поздняя дата, то выплату необходимо отразить в расчете за полугодие.

День выплаты заработной платы выпал на 27 марта

Как правильно поступить организации, если срок выплаты заработной платы выпал на пятницу 27 марта? В этом случае рекомендуется не удерживать налог, а вычесть его из следующей выплаты.

В таком случае данная выплата будет отражена сразу в двух отчетах 6-НДФЛ. В расчете за I квартал выплата будет отражена в первом разделе по строкам 20 и 40, а в расчете за полугодие в первом разделе по строке 70, во втором по соответствующим строкам 100, 110, 120.

Если же бухгалтерия удержала налог именно 27 марта, а перечисление произвела в первый рабочий день, то данную сумму необходимо отразить по строкам 40 и 70 раздела 1 за I квартал. А строки 100, 110 и 120 по данной выплате будут заполнены в разделе 2 отчета за полугодие, так как срок фактического перечисления будет относиться ко II кварталу.

В таком случае зарплату за март необходимо отразить следующим образом:

Дата фактического перечисления 2 квартала

В соответствии с письмами ФНС допускаются случаи, когда дата по строке 110 указана раньше, чем по строке 100. Это не является ошибкой, но если организация хочет избежать дополнительных объяснений по отчету, то данную выплату можно провести как прочий доход, тогда строки нужно заполнить следующим образом:

Дата раньше сроков перечисления

Зарплата, выданная в стандартный срок

Если у организаций выплата заработной платы происходила в штатном режиме, то эту соответствующую информацию нужно будет отражать при сдаче двух отчетов 6-НДФЛ. Первый раз в разделе 1 за I квартал по строкам о суммах дохода, исчисленного и удержанного налога, второй раз – в разделе 2 за полугодие по строкам 100, 110. 120.

Пример заполнения раздела 2 за полугодие приведен ниже.

Отражение зарплаты

Отражение в 6-НДФЛ мартовских больничных и отпускных

Если у организации в марте возникла обязанность по оплате больничных листов и отпускных сотрудникам, то эти суммы нужно будет отразить в разделе 1 расчета за I квартал в строках 020, 040 и 070. При сдаче расчета 6-НДФЛ за полугодие информацию по этим же выплатам нужно отразить во втором разделе по строкам 100, 110, 120.

Пример заполнения мартовских отпускных.

Отражение мартовских больничных и отпускных

В случае, если перечисление подоходного налога с подобных выплат фактически произошло в марте, то в таком случае сведения о больничных и отпускных нужно отражать в разделах 1 и 2 расчета за I квартал. Такое решение не является ошибкой. Главное, чтобы реальное перечисление налога в бюджет произошло в пределах даты, указанной по строке 120 расчета. В противном случае, придется объясняться с налоговой инспекцией.

Если организация частично допускалась к осуществлению своей деятельности в период затяжных нерабочих дней, то срок перечисления допускается подвинуть на ближайший рабочий день, т.е. на день, когда было получено разрешение на возобновление работы.