Незаконное списание денежных средств

Споры за незаконное списание денежных средств с банковской карты не редкость в настоящем за кредитованном обществе. Все наверняка слышали про списание денег с банковской карты владельца при отсутствии каких-либо законных для этого оснований.

Иногда лица не обращают на это внимание, поскольку сумма списания является незначительной, например. 100 руб., или сумма списывается ближе к концу года и лицо, заблуждаясь, считает, что это списали абонентское обслуживание. А часто размер списание является большим и требующем выяснения ситуации.

Содержание статьи:

ВНИМАНИЕ: наш адвокат по кредитным делам поможет Вам в процедуре незаконное списание денежных средств приставами, налоговой, банком или со стороны иных органов: профессионально, на выгодных условиях и в срок. Звоните уже сегодня!

Что делать при незаконном списании денег со счета?

Случаи могут быть самыми разными, когда списывают деньги, однако, списание может носить незаконный характер, поэтому не стоит оставлять этот вопрос без внимания, иначе это может привести к систематическому списанию денег с Вашей банковской карты. Что делать?

- Клиент банка для выяснения информации о том, почему у него списали деньги, должен обратиться с запросом в банк, при этом это можно сделать по телефону горячей линии, а также следует направить запрос в письменной форме, в том числе через личный кабинет.

- Банк обязан дать ответ на запрос клиента. Если информация о незаконном писании денежных средств подтвердится, тогда клиент вправе требовать возврата ему списанных денежных средств, указав, что не согласен с проведенными операциями, поскольку не давал какое-либо распоряжение по их проведению.

- Банк обязан рассмотреть заявление клиента и принять решение по нему в течение 30 дней. Однако, не всегда все так просто, и банк не всегда готов возвращать деньги, что соответственно приводит к спору.

ВНИМАНИЕ: очень популярными являются звонки якобы от сотрудников банков, как правило, службы безопасности, в связи с тем, что с карты ее владельца пытаются снять деньги. Звонят мошенники с целью получения персональных данных лица и доступа к деньгам на карте. НИ ПРИ КАКИХ ОБСТОЯТЕЛЬСТВАХ НЕ ПРЕДОСТАВЛЯЙТЕ НИКАКУЮ ИНФОРМАЦИЮ О СЕБЕ И СВОИХ ПЕРСОНАЛЬНЫХ ДАННЫХ ПО ТЕЛЕФОНУ КТО БЫ ЕЕ НЕ ЗАПРАШИВАЛ, у сотрудников банка нет такой необходимости в запросе персональных данных, поскольку вся информация у них имеется. Перезвоните в банк по телефону горячей линии и уточните информацию о движении денег на Вашем счете, или же заблокируйте операции по карте, а затем уже выясняйте обстоятельства снятия денег с Вашей карты.

С учетом указанной информации, списание денег с карты клиента банка может быть произведено по информации, которая предоставлена самим держателем карты и произведенной им совокупностью действий, в результате чего деньги ушли мошенникам, или же деньги могут быть списаны без какого-либо участия лица, т.е. незаконно.

Каждая конкретная ситуация в споре с банком требует тщательного изучения всех обстоятельств.

Как вернуть необоснованное списание денег с карты?

Лицо может обратиться в банк с заявлением о том, что деньги были списаны или перечислены незаконно, и попросить восстановить списанные средства на счете. Эта процедура еще называется Чарджбэк.

С заявлением в банк следует обратиться через колл-центр, т.е. по телефону, а также направить письменное заявление по электронной почте и подать в бумажном варианте под отметку на своем экземпляре. Также заявление можно направить почтовым отправлением заказным письмом. Всю информацию о направлении и обращении в банк с заявлением сохраните у себя.

Когда банк получит заявление, он должен будет провести проверку и если придет к выводу, что заявление обосновано, то произведет возврат денег заявителю.

ВНИМАНИ: с заявление по процедуре Чарджбэк необходимо обратиться в течение 120 дней, когда произошло списание денег с карты. Но не стоит выжидать несколько месяцев, если Вы узнали о незаконном списании у Вас денег, следует сразу предпринять действия по возврату денег.

В ситуации, когда банк отказывается возвращать необоснованно списанные деньги, лицо вправе обратиться в суд с иском.

После рассмотрения дела и вынесения решения судом в пользу держателя карты, необходимо дождаться вступления решения суда в законную силу, если после этого банк добровольно не возвратить денежные средства, следует получить исполнительный лист и предъявить его приставам для принудительного исполнения.

Претензия о незаконном списании денежных средств

Имея достаточные основания полагать, что деньги с карты списаны незаконно, обратитесь в банк, выдавший карту, с претензией о незаконном списании денег.

В претензии указывается наименование банка, адрес, информация о заявителе. В тексте претензии излагаются все обстоятельства обнаружения незаконного списания денег, а в просительной части клиент банка выдвигает свои требования, как правило, это требование возвратить деньги, которые были списаны незаконно.

Претензия должна быть направлена в банк. Направить ее можно по электронной почте, почтовым отправлением, а лучшим вариантом будет передача претензии под отметку на своем экземпляре.

ВНИМАНИЕ: у лица, направляющего претензию в банк, должна сохраниться информация о направлении конкретной претензии в банк и ее получении банком.

Жалоба на незаконное списание денежных средств

Помимо претензии в банк, лицо может обратиться с соответствующей жалобой в прокуратуру, чтобы указанный орган провел проверку, а также в Центральный банк РФ.

Жалоба может быть подана после отказа банка производить возврат денег.

Прокуратура, конечно, может провести проверку и установить факт незаконного списания, но это не может гарантировать, что банк добровольно вернет деньги клиенту, в связи с чем все равно понадобиться обращаться в суд.

ПОМНИТЕ: что списание с Вашей карты денег может быть законным, в связи с тем, что приставы наложили арест на счет и списали деньги за долги, или по иным основаниям. Поэтому, прежде чем обращаться с жалобой на банк в правоохранительные органы, получите ответ банка, куда и почему у Вас списали деньги с карты.

Помощь адвокат при списании денег со счета

У Вас незаконно списали деньги с банковской карты, не знаете, с чего начать? Не упустите время, обратитесь к нашим адвокатам, которые:

- проведут тщательный анализ по Вашей ситуации;

- проконсультируют и разъяснят положения действующего законодательства;

- предложат варианты действий по восстановлению Ваших нарушенных прав;

- подготовят заявление, претензию в банк, жалобу в прокуратуру, ЦБ РФ, иск в суд;

- могут представлять Ваши интересы во взаимоотношениях с банком, с правоохранительными органами и в суде.

Образец претензии о незаконном списании денежных средств

Руководителю ПАО «Сбербанк России»

Руководителю Отделение банка Сбербанк России — Доп.офис №7003/0402

Адрес: 620026г. Екатеринбург, улица Декабристов 45

Претензия банка

о незаконном списании средств

Я являюсь клиентом Вашего банка, имею карту Visa Classic. Согласно договору банковского счёта мне был присвоен соответствующий номер. Мною была совершена онлайн-покупка в интернет магазине на сумму 14 664 (четырнадцать тысяч шестьсот шестьдесят четыре) рубля 16 копеек, в этот же день данная покупка была мною отменена, что подтверждается соответствующем СМС-собщением.

Однако, с моего счета безакцептно были списаны денежные средства в размере 14 664 (четырнадцать тысяч шестьсот шестьдесят четыре) рубля 16 копеек, согласно СМС-сообщению данные денежные средства были списаны, как отмененная покупка в PAYMASTER.

По данному поводу я обратилась в отделение Сбербанка, доп.офис №7003/0402 где мне пояснили что с моей стороны покупка была совершена конклюдентными действиями, а значит, денежные средства не могут быть возвращены на соответствующий счёт.

Также мною было направлено заявление в Отдел Полиции №7 УМВД по г. Екатеринбургу по факту мошенничества, однако Начальником ОУУП №7 УМВД по г. Екатеринбургу было вынесено отказано в возбуждении уголовного дела.

В соответствии со ст. 854 ГК РФ без распоряжения клиента списание денежных средств, находящихся на счете, допускается по решению суда, а также в случаях, установленных законом или предусмотренных договором между банком и клиентом.

Исполнение решений суда производится в соответствии с требованиями Федерального закона от 02.10.2007 N 229-ФЗ «Об исполнительном производстве», где ч. 2 ст. 70 предусмотрено, что перечисление денежных средств со счетов должника производится на основании исполнительного документа или постановления судебного пристава-исполнителя без представления в банк или иную кредитную организацию взыскателем или судебным приставом-исполнителем расчетных документов.

Таким образом, одним из случаев, когда допускается безакцептное списание денежных средств банком, является исполнительный документ, подтверждающий наличие судебного решения и предъявленный в банк, где обслуживается должник.

Верховный суд разбирался, кто вернет украденные с карты деньги

Мошенники украли полмиллиона рублей у клиента Сбербанка, узнав у него обманным путем все сведения о банковской карте. Через банковское приложение они перевели эту сумму на счет физлица, который якобы потерял свою карту за два месяца до происшествия. А уже с нее средства перекинули на счета третьих лиц и обналичили. Полиция затянула расследование этой истории, тогда пострадавшая решила потребовать деньги с владельца утерянной карты.

На телефон Елены Салимовой* пришло СМС-сообщение о том, что ее сбербанковская карта заблокирована и для ее «разморозки» нужно позвонить по номеру техподдержки. Она набрала телефон из СМС, по которому ей ответил якобы сотрудник отдела контроля Сбербанка Антон Сергеев*. Выясняя причину блокировки, Салимова сообщила Сергееву все сведения о карте, включая номер и кодовое слово. И тот пообещал клиенту банка провести контрольные операции по снятию и зачислению денег на ее счет. Но по факту со счета Салимовой через «Сбербанк-Онлайн» лишь списали 500 000 руб. Через 2 часа после этой операции ей позвонил уже реальный сотрудник службы безопасности Сбербанка, который сообщил клиенту о случившемся.

Салимова пошла в ближайшее отделение Сбербанка, где ей сообщили, что полмиллиона рублей с ее карты перевели на счет Анны Никитиной*. После чего часть средств злоумышленники перевели другим гражданам и сняли в банкоматах. В общей сложности – 413 000 руб. А оставшиеся на счету Никитиной 87 000 руб. банк успел заморозить. После произошедшего пострадавшая написала заявление в полицию с требованием возбудить дело по ст. 159 УК («Мошенничество»). По обращению Салимовой правоохранительные органы начали проверку, передавая ее материалы по подследственности из одного отделения в другое. В итоге заявление потерпевшей дошло до МВД по Гагаринскому району Москвы, где находится головной офис Сбербанка. Но и там пострадавшая ответа так и не дождалась. Тогда она решила в судебном порядке взыскать 500 000 руб. как неосновательное обогащение с Никитиной, на счет которой мошенники первоначально и перевели эту сумму.

Однако в суде ответчик заявила, что к случившемуся не имеет никакого отношения и сама является в этой истории пострадавшей: якобы она еще за 2 месяца до происшествия потеряла карту, на которую перечислили деньги Салимовой. Две инстанции поверили словам Никитиной и отказали в иске (дело № 2-1330/2017). Кроме того, суды не стали разбираться в вопросе о том, что делать с зависшими на счету ответчика 87 000 руб.

Позиция Верховного суда

Истец:Елена Салимова*

Ответчик:Анна Никитина*

Суд:Верховный суд

Суть спора:Когда и с кого деньги, похищенные мошенниками с карты, можно взыскать как неосновательное обогащение?

Решение:Дело направить на новое рассмотрение в апелляцию.

Не согласившись с выводами нижестоящих инстанций, истец обжаловала их в Верховном суде. На заседании в ВС адвокат Салимовой Марина Еремеева обратила внимание на то, что суды не исследовали вопрос о добросовестности поведения Никитиной в спорной ситуации. Защитник уверяла, что мошенники могли воспользоваться картой ответчика, только если бы та «потеряла ее вместе с паролем». Еремеева отметила и то, что Никитина почему-то не стала блокировать свою карту, когда заметила ее пропажу. Адвокат подчеркнула и то, что суды так и не определили судьбу тех 87 000 руб., которые остаются на замороженном счету ответчика: «Что делать с этими деньгами? Это ведь средства Салимовой, которые создают неосновательное обогащение на стороне Никитиной сейчас».

Представитель ответчика Наталья Барыкина возражала, что ее доверитель потеряла карту за 2 месяца до случившегося и не интересовалась ее судьбой, так как на счету отсутствовали деньги: «А тех людей, на счета которых в итоге перевели деньги Салимовой, мой доверитель не знает». Барыкина объяснила, что в части 87 000 руб. ответчик тоже не собирается признавать иск. Иначе Никитина автоматически подтвердит, что и 413 000 руб. тоже являются неосновательным обогащением, которые нужно вернуть.

Выслушав все доводы сторон, «тройка» судей ВС под председательством Вячеслава Горшкова удалилась в совещательную комнату и спустя час огласила резолютивную часть решения: акт апелляции отменить, а дело направить на новое рассмотрение обратно в апелляционную инстанцию.

Эксперты «Право.ru»: «Надо активизировать работу полицейских»

В этом деле важно было установить, получила ли ответчик фактически деньги или доступ к ним, объясняет Елена Легашова, управляющий партнер Юсланд Юсланд Региональный рейтинг. группа ВЭД/Таможенное право и валютное регулирование группа Арбитражное судопроизводство (средние и малые споры – mid market) группа Разрешение споров в судах общей юрисдикции группа Уголовное право 11-12 место По количеству юристов × . А Артем Гришин, советник Alliance Legal Consulting Group Alliance Legal Consulting Group Федеральный рейтинг. группа Санкционное право группа Уголовное право группа ГЧП/Инфраструктурные проекты Профайл компании × , полагает, что зачисление денег на счет Никитиной уже само по себе подтверждает владение и возможность распоряжения этими средствами со стороны ответчика. Хотя Ольга Зеленая, руководитель практики разрешения споров МКА «Солдаткин, Зеленая и Партнёры» (SZP Law) МКА «Солдаткин, Зеленая и Партнёры» (SZP Law) Федеральный рейтинг. группа Семейное и наследственное право группа Трудовое и миграционное право (включая споры) группа Уголовное право × , заявляет, что в спорной ситуации у ответчика не возникло неосновательного обогащения: «Гражданин предоставил все данные карты и фактически самостоятельно совершил платеж».

Гражданско-правовой путь защиты в этой ситуации неэффективный. Связь ответчика с лицами, завладевшими деньгами, и личность самих преступников не установлена. Поэтому будет неправильно возлагать ответственность на человека, который не причастен к преступлению.

Управляющий партнер Яблоков и партнеры Яблоков и партнеры Региональный рейтинг. группа Налоговое консультирование и споры группа Уголовное право группа Разрешение споров в судах общей юрисдикции × Вячеслав Яблоков

Партнер Romanov & Partners Law Firm Romanov & Partners Law Firm Федеральный рейтинг. группа Уголовное право Профайл компании × Матвей Протасов обращает внимание на то, что в этой истории еще не завершена проверка по заявлению о преступлении. Так что в сложившейся ситуации необходимо активизировать усилия правоохранительных органов по поиску лиц, на чьи карты были перечислены деньги Салимовой, считает Валерий Волох, руководитель уголовной практики A-PRO A-PRO Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые споры – mid market) группа Уголовное право группа Банкротство (включая споры) (mid market) группа Налоговое консультирование и споры (Налоговое консультирование) × : «До этого момента ответчика нельзя считать недобросовестным приобретателем».

ВС РФ: риск неправомерного списания со счета денежных средств посредством дистанционных сервисов несет банк

По общему правилу списание денежных средств со счета осуществляется банком на основании распоряжения клиента (п. 1 ст. 854 Гражданского кодекса). Означает ли это, что именно на банк возложены риски, связанные с выдачей денежных средств лицу, не уполномоченному на их получение? Суды первой и апелляционной инстанций не смогли прийти к единому мнению, поэтому Верховному Суду Российской Федерации пришлось обозначить свою позицию.

Суть спора

В марте 2012 года гражданка Е. (далее – истец) получила выпущенную банком “С” (далее – ответчик) кредитную карту. Услуга “Мобильный банк” была подключена на номер ее супруга. Начиная с мая 2013 года, после того, как задолженность по кредиту была погашена, Е. банковской картой не пользовалась. Между тем в декабре того же года оператор связи ”Б” в одностороннем порядке прекратил обслуживание абонентского номера, закрепленного за супругом истца, в связи с его неиспользованием более 180 дней и затем предоставил его другому абоненту. Как следует из материалов дела, услуга “Мобильный банк” не была отключена.

Спустя еще полгода банк обратился к истцу с требованием погасить задолженность по принадлежащей ей кредитной карте в размере 176 тыс. руб. Из присланной истцу телеграммы следовало, что денежные средства были обналичены в период с 29 апреля по 7 мая 2014 года посредством услуги ”Мобильный банк” с номера телефона оператора ”Б”. Учитывая, что операции по карте “Е” не производила, она обратилась в банк с заявлением о списании неправомерно начисленной, по ее мнению, задолженности. Однако ни банк ”С”, ни сотовый оператор “Б”, к которому она также направила обращение с целью урегулирования возникшей ситуации, оставили их без удовлетворения. Тогда по заявлению ”Е” было возбуждено уголовное дело, по которому она была признана потерпевшей. Затем Е. обратилась в суд с иском о признании обязательств по кредитному договору исполненными в полном объеме.

Суд первой инстанции требования истца удовлетворил (решение Пушкинского городского суда Московской области от 3 декабря 2015 г. по делу № 2-5374/2015). При этом судья в своем решении отметил, что долг по кредитной карте возник вследствие действий третьих лиц и в отсутствие воли истца, в связи с чем обязанность погасить задолженность у гражданки Е. отсутствует.

Однако суд апелляционной инстанции, куда обжаловал решение суда первой инстанции ответчик, это решение отменил. При этом в новом решении по делу суд указал на то, что истец, в нарушение установленных банком правил выпуска и обслуживания кредитной карты, не сообщила сотрудникам банка о прекращении использования абонентского номера, к которому была подключена услуга дистанционного обслуживания. Суд также подчеркнул, что истец не предприняла необходимых для отключения этой услуги действий.

Позиция ВС РФ

КРАТКО

Реквизиты решения: Определение СК по гражданским делам ВС РФ от 10 января 2017 г. № 4-КГ16-66.

Требования заявителя: Отменить апелляционное определение, согласно которому суд отказался признать обязательства истца перед банком исполненными ввиду того, что она не уведомила его сотрудников о прекращении использования абонентского номера, к которому была подключена услуга ”Мобильный банк”.

Суд решил: Апелляционное определение отменить, дело направить на новое рассмотрение в суд апелляционной инстанции.

Не согласившись с апелляционным определением, истец обратилась с жалобой в ВС РФ о его отмене. Рассмотрев кассационную жалобу, ВС РФ пришел к выводу о том, что основания для ее удовлетворения все же имеются (Определение СК по гражданским делам Верховного Суда РФ от 10 января 2017 г. № 4-КГ16-66).

Так, члены Судебной коллегии по гражданским делам ВС РФ отметили, что согласно нормам гражданского законодательства обязательство заемщика заключается в возврате полученных им по кредитному договору денежных сумм (п. 1 ст. 810, п. 1 ст. 819 ГК РФ). Более того, ни волеизъявления истца на получение кредита, ни ее распоряжений о совершении операций по счету в период с 29 апреля по 7 мая 2014 года не было. Также у нее отсутствовала и техническая возможность для этого. При таких обстоятельствах вывод суда апелляционной инстанции о наличии у гражданки Е. как заемщика долга, вытекающего из кредитного договора, противоречит нормам ГК РФ, указали судьи.

Одновременно ВС РФ пришел к выводу, что вопрос о причинении банку убытков вследствие неуведомления о прекращении использования номера телефона и его передаче третьему лицу к предмету рассмотрения дела не относится.

ВС РФ также добавил, что риск ответственности за последствия исполнения поручений, выданных неуполномоченными лицами, несет именно банк. Так, списание денежных средств со счета осуществляется банком на основании распоряжения клиента (п. 1 ст. 854 ГК РФ). Также из обстоятельств дела следует, что для подтверждения распоряжения о переводе денежных средств на указанный в договоре номер клиента банк направляет неперсонифицированные пароли. Как пояснили суду представители банка, это необходимо для предотвращения исполнения ошибочных и случайных распоряжений, однако из этого не следует, что таким образом идентифицируется владелец счета либо его доверенное лицо, владеющее соответствующим кодом или паролем. При этом операция ввода одноразового пароля доступна любому лицу, подчеркнули они.

Поэтому, ВС РФ пришел к выводу, что положения норм материального права применительно к обстоятельствам дела, не были учтены судом апелляционной инстанции. А бремя несения негативных последствий, вызванных выдачей банком денежных средств не уполномоченному на их получение лицу, на истца возложено необоснованно.

В результате ВС РФ определил отменить обжалуемое определение, и дело было направлено на новое рассмотрение.

Позиция юристов

Очевидно, что с развитием сервисов дистанционного обслуживания, услуги которых предоставляются не только банками, но и различными электронными платежными системами, а также операторами мобильной связи, число рассматриваемых судами дел, подобных этому, будет только расти (Определение СК по гражданским делам Верховного Суда РФ от 8 декабря 2015 г. № 5-КГ15-164, Постановление Московского городского суда от 28 июля 2016 г. № 10-10379/16 и другие). Причем, практика показывает, что гарантированной защитой от действий злоумышленников не могут похвастать финансовые организации, работающая через Интернет. Однако, отмечая обоснованность и закономерность вывода ВС РФ, эксперты подчеркивают, что несмотря на знаковость этого события, говорить о том, что все без исключения суды в аналогичных обстоятельствах теперь будут принимать решения в пользу клиентов банков пока рано. ”Позицию суда необходимо закрепить в законодательстве”, – полагает адвокат Сергей Воронин.

Специалисты также настаивают, что банки должны уделять больше внимания обеспечению безопасности своих клиентов. Так, директор ООО “БРУКС кредитный консультант” Алексей Пермяков считает, что авторизация клиентов в приложениях мобильного банкинга не должна происходить только лишь по номеру телефона. Для защиты денежных средств клиента, в том числе кредитных, банк обязан запрашивать и другие персональные данные, которые не могут быть известны третьему лицу, подчеркивает он.

Аналогичной позиции придерживается и Елена Орлова, генеральный директор сервиса электронных платежей Platron. “В последнее время действительно участились ситуации, когда операции по банковской карте, проведенные через мобильный банк, оспариваются клиентами и основными их доводом является незаконность списания денег, так как денежные средства снимаются помимо их воли. Несмотря на огромные вложения, которые делают банки на постоянные обновления и повышения эффективности системы безопасности, – сбои случаются. Так, банк действует по стандартной процедуре: при поступлении распоряжения от клиента (введение паролей, подтверждение оплаты и т. д.) происходит идентификация владельца карты и транзакция либо успешно проводится, либо происходит отказ в переводе. Но и такая система удостоверения личности клиента неидеальна. Поэтому отнесение ответственности за несанкционированное списание денег именно на банк закономерно. Помимо действующих мер защиты от мошенников, полагаю, банкам стоит задуматься о том, чтобы повысить безопасность оплаты через мобильных операторов и усовершенствовать их стандарты безопасности,” – отметила она.

Павел Дашевский, генеральный директор DOLGI.ru:

“Как не стать жертвой мошеннических операций по банковским картам? Во-первых, если есть возможность оплатить покупку наложенным платежом или курьеру – лучше выбрать именно такой способ оплаты. А если покупки в Интернете являются неотъемлемой частью вашей жизни, лучше завести отдельную карту, возможно даже ее виртуальный аналог, чтобы использовать ее только для онлайн-покупок.

Во-вторых, широко известное правило: никому и никогда, ни при каких условиях нельзя сообщать свой PIN, а также трехзначный код CVV2/CVC2 на оборотной стороне банковской карты. Кроме того не стоит сохранять идентификационную информацию о банковских картах в своих смартфонах для более быстрой оплаты – вредоносные вирусы могут с легкостью заполучить и использовать персональную информацию. А если вы решили погасить штрафы или другие задолженности на крупные суммы, стоит убедиться, что ваш банк, собственностью которого является платежная карта, использует технологии повышенной кибербезопасности, например 3-D Secure/Secure code.

В-третьих, если ваш гаджет подключен к общественной беспроводной сети – ни в коем случае не стоит совершать каких-либо транзакций через смартфон, поскольку публичные сети – место обитания кибермошенников. Не стоит также хранить на банковских картах крупные суммы денег, а также оплачивать с помощью “пластика” крупные покупки: такие операции, во избежание недоразумений, стоит совершать с помощью банковских счетов или ячеек. Но а если на ваш смартфон приходят странные SMS, касающиеся банковских операций по вашей карте, стоит незамедлительно обратиться в банк – нередки случаи, когда “привязанные” номера телефонов к картам служат легким способом доступа к вашим сбережениям посредством онлайн-банкинга. В заключение, стоит отметить, что не стоит скупиться на покупку антивирусных программ для ваших гаджетов, а также на приобретение страховки для своих банковских карт. Эти долгосрочные вложения в перспективе могут существенно облегчить процедуры возврата денежных средств при столкновении с кибермошенниками”.

Списали деньги с карты Сбербанка без подтверждения: что делать

Многие клиенты Сбербанка сталкиваются с неприятной ситуацией, когда с их карт списываются деньги без подтверждения. При списании не приходит СМС с кодом подтверждения и не выскакивают специальные push-уведомления в приложении банкинга. В статье мы расскажем о возможных причинах несанкционированных покупок, покажем как можно отключить платежи и рассмотрим ситуации, при которых можно вернуть деньги.

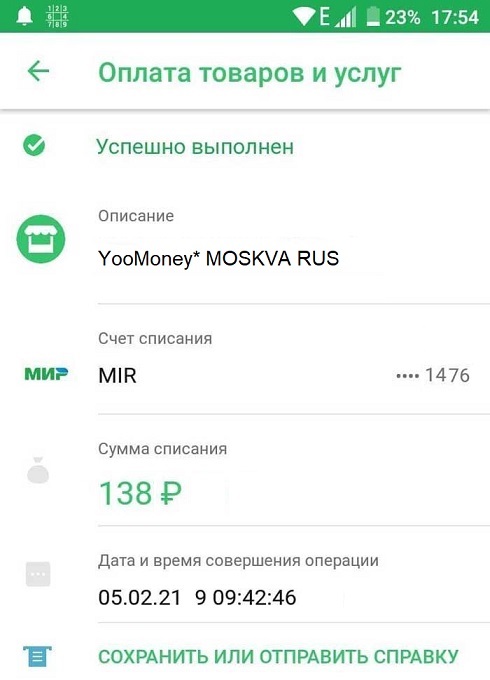

Автоматическое списание без подтверждения через сервис ЮMoney

Сразу стоит оговорится! Мы не будем рассматривать ситуации, когда у клиентов Сбербанка попросту отключена или не продлена услуга SMS-информирование, либо был проведен плановый платеж (за обслуживание карты, страхование).

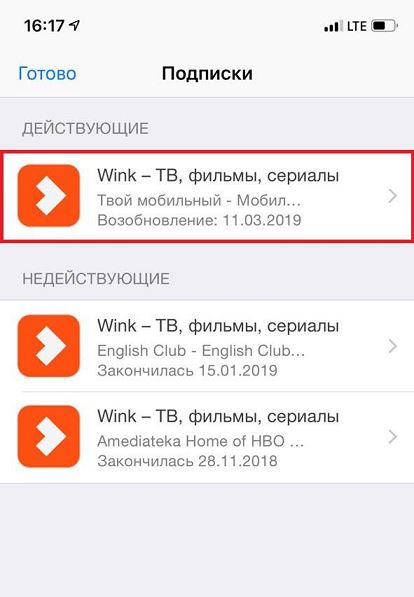

Деньги снимают за платные подписки

Наиболее распространенной причиной автосписаний являются платные подписки. Большое количество онлайн-сервисов сегодня работают с подписочной моделью продуктов, заманивая пользователей бесплатным периодом. Обязательным условием доступа к пробному периоду является привязка реквизитов карты и проведение минимального проверочного платежа (например, 1 рубль).

В момент привязки сервис подключает карту к рекуррентной системе платежей, суть которой заключается в автоматическом продлении услуг без участия пользователя. Все условия и нюансы такого подключения прописываются в «договоре оферты», но многие пользователи попросту ленятся читать громоздкие тексты и просто ставят галочку напротив пункта «с условиями ознакомился».

По такой системе работают многие крупные онлайн-сервисы, такие как IVI, OKKO, Яндекс.Плюс , Google, Megogo, Spotify, Apple Music и др. Клиенту могут предлагать от 1 до 3 месяцев бесплатного доступа, после чего начинают законно и без уведомления списывать деньги.

Подключение Яндекс.Плюс с пробным периодом в 90 дней

Также сеть переполнена рядом сомнительных сервисов с подпиской, которые вводят клиентов в заблуждение и скрывают информацию об автопродлении. К ним относятся «второсортные» сайты знакомств, подборщики займов, сайты с видеокурсами и т.д. Наглядный пример — наша статья , в которой рассказывается о произвольном продлении VIP-статуса на сайте знакомств PayLove.

В виду всего вышеизложенного, первым делом проверьте привязку карточки к платным сервисам.

- Первым делом зайдите в приложение Сбербанк Онлайн → выберите карту → меню «Оплатить или перевести» → «Автоплатежи и автопереводы» → меню платежа (три точки) → пункт «Отключить» или «Приостановить».

Отключение автоплатежей в Сбербанк Онлайн

Проверка подписок в AppStore

Бывают случаи, когда в описании транзакции прописывается название платежной системы, через которую была проведена покупка. Например, автоматическое списание YooMoney Moscow RUS указывает на платежный шлюз ЮMoney (ранее Яндекс.Деньги). Если это ваша ситуация — обратитесь за разъяснениями в поддержку платежного сервиса. Укажите данные платежа и запросите информацию об источнике списания.

Деньги не списывают, а «временно блокируются» на карте

Достаточно часто клиенты Сбербанка сталкиваются со списаниями, которые в действительности оказываются «временной заморозкой» определенной суммы на счету. Например, интернет-магазины могут резервировать на карте сумму покупки, которая будет окончательно списана после доставки заказа. Часто при оплате картой в городском транспорте платежная система проводит минимальную сумму, которая потом войдет в окончательную оплату поездок за день. Популярный сервис проката элеткросамокатов Whoosh перед поездкой блокирует на карте клиентов 500-рублей, которые возвращаются на счет после катания без нарушений.

Примеров таких ситуаций и сервисов достаточно много. Временная блокировка денег на счету чаще всего связана с проверкой валидности карты и её платежеспособности. Возможно вы столкнулись именно с такой ситуацией и деньги будут возвращены на счет в течении 1-3 дней (срок возврата зависит от банка). В любом случае, необходимо получить разъяснения от поддержки сервиса, который заморозил денежные средства.

Деньги списываются мошенниками

К сожалению, в настоящее время выросло число несанкционированных платежей, связанных со взломом карты. Интернет-мошенники перехватывают реквизиты карт благодаря фишинговым сайтам (часто через фейковую форму оплаты) или вирусным программам, взламывающим доступ к онлайн-банкингу и sms-сообщениям.

Также мошенники располагают большим арсеналом вариантов для «законного обналичивания» украденных денег. Например, создается сайт знакомств, который предоставляет подписку к премиум-доступу. Стоит такая подписка порядка 1500-2000 рублей. Данные взломанной карты подвязываются к фейковому аккаунту, через который и выполняется покупка премиума. Владелец карточки обнаруживает покупку и сигнализирует в поддержку сайта с требованием удалить платежи. По требованию владельца подписка отключается, но в итоге мошенники получают «чистые» деньги и в возврате средств отказывают, так как формально услуга была оказана. Доказать причастность владельцев сайта к мошеннической схеме очень сложно, плюс ко всему, органы правопорядка отказываются принимать заявления по таким малым суммам.

Форма оплаты на фишинговом сайте знакомств

Если вы обнаружили оплату услуги или покупку, которую лично не проводили — присутствует большая вероятность взлома банковской карты. Скорее всего мошенники получили полный доступ к реквизитам карты и пытаются быстро вывести деньги. В случае подозрения на взлом мы рекомендуем делать следующее:

- Первым делом обнулите баланс карты. Например, переведите деньги на основной счет.

- Срочно свяжитесь с поддержкой Сбербанка по номеру 900 или через приложение («Профиль» → «Связь с банком» → «Звонок в банк»). Заявите о вероятной компрометации данных карточки. Скорее всего, специалист предложит временно заблокировать карту, после чего будет проводится проверка службой безопасности.

- В случае взлома карты лучшим решением будет её перевыпуск (замена). Если причиной замены является взлом данных карты — процедура перевыпуска будет бесплатной . В любом случае, по данной ситуации нужно консультироваться со специалистами поддержки Сбера.

Денежные средства снимаются ФССП

Не многие знают, но ФНС и ФССП (Федеральная служба судебных приставов) имеют право взыскать денежные средства с карты клиента банка. В некоторых случаях даже возможен арест счетов . Конечно же, перед таким взысканием проводится ряд розыскных действий, направляются уведомления и принимается соответствующее решение судебных органов. Чаще всего причиной взыскания являются задолженности следующего характера:

- неоплаченные штрафы ГИБДД;

- длительное уклонение от уплаты налогов;

- задолженность по выплатам алиментов;

- задолженности по кредиту перед другими банками или финансовыми организациями;

- игнорирование оплаты коммунальных платежей.

Вся информация о подобных платежа доступна банку, а в детализации операции будет специальная пометка, указывающая на тип взыскания. Остальные вопросы необходимо уточнять у поддержки Сбербанка.

Важно уточнить, что судебные приставы не могут списать деньги с кредитных карт, а также не имеют право взыскать более 50% от поступающей на счет суммы (пенсия, заработная плата).

Как вернуть списанные без подтверждения деньги?

В плане возврата денежных средств все не так просто и банки часто отказывают клиентам в решении данного вопроса. В любом случае, начните с заявления в банк о несогласии с проведенной операцией. В заявлении опишите детали операции, укажите на необходимость вернуть деньги, прикрепите соответствующие скриншоты. Заявление можно подать письменно в отделении банка или по телефону, через специалистов поддержки. Служба безопасности будет проверять несанкционированное списание, после чего уведомит вас о своем решении.

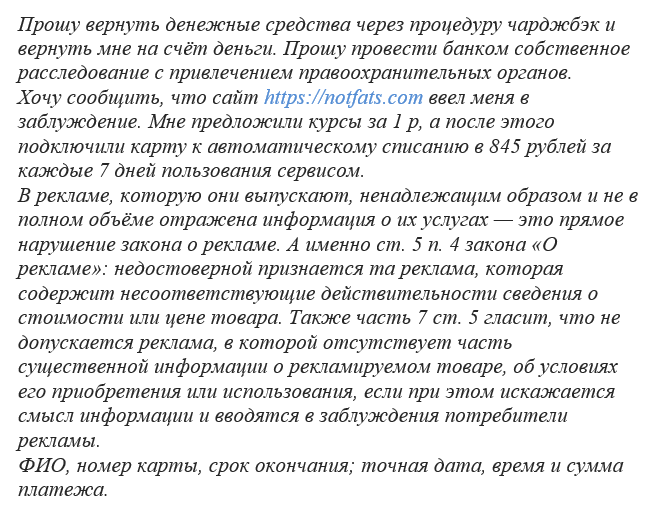

Если несанкционированное списание было проведено в качестве оплаты услуг или товаров — вы имеете право подать запрос на проведение процедуры чарджбэк (возвратный платеж) . Подробнее о процедуре читайте на сайте Сбера . Данная процедура часто рассматривается в пользу клиента, если оплата услуги была проведена с нарушениями (покупатель был введен в заблуждение, был нарушен закон о рекламе, не было информации о дополнительных платежах и т.д.). Вот пример чарджбэк-запроса, который клиент Сбербанка направил на официальную почту help@sberbank.ru и получил положительное решение:

Пример запроса в Сбербанк на проведение процедуры чарджбэк

Заключение

Если с карты Сбербанка списали деньги без подтверждения по СМС, необходимо проверить наличие платных подписок на популярных сервисах и проанализировать вероятность взлома карты. Обязательно обратитесь в поддержку Сбербанка (по номеру 900 или через приложение), попросите проверить детали операции и указать источник списания.

Вячеслав Орман

Администратор и автор сайта kredithub.ru. Стараюсь отыскать максимально полезную информацию при решении сложных ситуаций, с которыми сталкивается читатель. Имею большой опыт в анализе и написании статей в финансовых тематиках. Являюсь экспертом в области борьбы с интернет мошенничеством и защитой данных.

Возврат денег, украденных с карты

Несмотря на гарантировано высокий уровень защиты банковских счетов, случаев воровства денежных средств с пластиковых карт граждан растет день ото дня. Как действовать, если все-таки были сняты деньги с карты банка и есть ли шанс их вернуть законному владельцу карты? Об этом читайте в нашей статье.

Денежные средства, хранящиеся на банковской карте, как известно, находятся под контролем банковской организации и, конечно же, непосредственно картодержателя, и, как показывает практика, в большинстве случаев причиной несанкционированного снятия денег с карты посторонними лицами является беспечность владельцев.

Согласно ст. 9 Федерального Закона «О национальной платежной системе» в РФ, банковская организация должна вернуть украденные деньги клиенту, а уже после проводить разбирательства с рассмотрением всех обстоятельств пропажи. Однако на деле все происходит далеко не так – вернуть украденные с карты деньги можно, только для этого придется потратить немало сил и времени.

Как воруют деньги с пластиковых карт: основные способы

Чаще всего действия злоумышленников, охотившихся за легкой наживой, связаны с кражей непосредственно пластиковой банковской карты. Если это произошло, владельцу необходимо максимально быстро среагировать на сложившуюся ситуацию и заявить об этом в банк-эмитент для блокировки карт-счета. Насколько оперативно сработает держатель карты, настолько у злоумышленника снижаются риски проведения незаконных финансовых операций.

Злоумышленники используют несколько способов кражи денежных средств:

- Прослеживают действия владельца карты и вычисляют цифры пин-кода в момент снятия наличных средств, затем используют свои оригинальные методы кражи самой пластиковой карты.

- Нередки случаи хранения владельцами пластиковой карты и пин-кода вместе, запись пин-кода на самой карте, что, несомненно, является преимуществом для воров и мошенников.

- В случаях кражи пластиковой карты велика вероятность расчета в торговых точках через терминалы, которые не требуют идентификации личности в виде подписи или введения пин-кода, о которых злоумышленники знают наверняка.

- Незаконное списание денежных средств с банковской карты возможно также, если в руки злоумышленникам попал непосредственно номер карты и сведения, указанные на магнитной полосе (CVV-код). Как правило, такие данные используются для совершения покупок через интернет сервисы.

Несмотря на действующее законодательство, требующее уведомлять держателей карт о проведении каких-либо операций с их карточным счетом, в некоторых банках такая система срабатывает не так оперативно, как должно быть.

В первую очередь, это SMS-оповещения, ввиду того, что такая услуга является платной, многие картодержатели, стараясь сэкономить хоть на чем-то, просто отказываются от ее подключения, тем самым существенно повышая риски несанкционированного доступа к счету и снятия денежных средств посторонними лицами. В таком случае клиент банка сможет узнать о том, что произошла кража с его счета только в момент попытки произвести оплату или операцию по снятию наличных.

Как вернуть украденные с карты деньги: основные действия

Если злоумышленники воспользовались подходящей ситуацией и выкрали банковскую карту у ее владельца, последнему необходимо выполнить следующие действия:

1. В течение суток после случившегося уведомить банк-эмитент, выдавший карту, позвонив по телефону, направив письмо на электронную почту или по возможности посетить лично отделение банка.

2. Также, в течение суток с момента получения информации о краже, написать заявление в полицию.

По факту заявления о спорном снятии наличных средств банковская организация должна провести расследование, в рамках которого устанавливается место и время мошеннической операции.

Важно! Владелец карты вправе потребовать от банка ответ на свое обращение в письменной форме, подтверждающее выполнение действий по блокировке карты. Если денежные средства будут сняты после блокировки пластикового носителя, ответственность за это будут нести сотрудники банковской организации.

Важно! В случае, если украденная карта будет фигурировать в торгово-розничной сети, картодержатель может направить в адрес того магазина претензию о нарушении правил платежных систем. В данном случае кассир не сверил подпись и не потребовал у покупателя предоставления документа, удостоверяющего принадлежность лица к данной банковской карте.

Срок рассмотрения заявления в банке составляет от 30 до 60 рабочих дней.

3. Непосредственному владельцу карты необходимо доказать свою непричастность к несанкционированной транзакции.

На этом этапе необходимо предоставить любые факты, документы и показания свидетелей, которыми подтвердить свое местонахождения в момент снятия наличных посторонними лицами. В случае, если держатель карты находился в этот момент в другой стране, необходимо предоставить заграничный паспорт с отсутствием отметок о пересечении границы той страны.

Отметим, что неправомерность транзакции, если краденая карта была использована в качестве оплаты в интернет-магазине, доказать будет очень сложно, а на практике практически невозможно. Хотя и в этом случае у владельца карты есть шанс заблокировать карту, главное успеть это совершить вперед списывания средств со счета.

Также сложно будет доказать свою непричастность, если денежные средства с карты были сняты в банкомате через ввод пин-кода. Скорее всего банк будет ссылаться на то, что транзакция была проведена по всем правилам, а клиент в добровольном порядке сообщил пин-код одновременно с передачей карты третьему лицу.

Важно! В случае несанкционированного снятия денежных средств с украденной банковской карты посредством считывания данных скиммером, вернуть средства владельцу карты обязан тот банк, кому принадлежит данный банкомат.

4. В случае отказа банком вернуть украденные средства, и проведенное расследование не дало результатов, владельцу карты можно смело подавать в суд исковое заявление. Для получения положительного судебного решения картодержателю необходимо предоставить доказательства своей непричастности к несанкционированной транзакции и документально подтвердить факт своевременного обращения в банк с требованием блокировки карты.

Чаще всего на практике, судебный иск основывается на утверждении факта о предоставлении банком некачественной и небезопасной услуги, в частности, не полноценном информировании клиента о возможных мошеннических действиях со стороны (ст. 7 и 14 закона «О защите прав потребителей»). Суды по большей части встают на сторону потерпевшего лица, если речь идет о зарплатных банковских картах, выданных на предприятии.

Несомненно, стоит отметить, что не все банковские организации готовы легко расстаться с денежными средствами, которые необходимо вернуть клиенту. Главной причиной для отказа в возврате средств может стать несвоевременная блокировка карты.

Важно! В случае, если клиент банка не проинформировал банк о краже карты в течение суток после случившегося, ответственность за любые совершенные операции с краденным имуществом, лежит на владельце пластикового носителя.

Шанс очень быстро вернуть украденные денежные средства есть:

- у клиентов банка, носящих статус VIP;

- у клиентов, у которых сумма украденных средств на карте существенно ниже возможных судебных издержек;

- у клиентов, транзакция по снятию наличных средств с украденной карты которых проводилась за рубежом, а владелец карты в этот момент находился на территории РФ.

Как не допустить снятия денег с карты банка: меры профилактики

Ответственность за сохранность денежных средств на пластиковой карте, в первую очередь, лежит на ее владельце. Для того, чтобы избежать мошеннических действий в отношении денег картодержателя, в профилактических целях рекомендуем несколько правил:

Что делать, если сняли деньги с карты Сбербанка

Мошенники становятся все изобретательнее, и находят все новые и новые способы украсть деньги у клиентов Сбербанка. Но кроме них возникают и другие ситуации, при которых со счета списываются средства без уведомления или с ним. Рассмотрим все ситуации, а также действия клиента для того, чтобы минимизировать потенциальные потери.

- Причины пропажи денег без уведомления

- Банковские махинации

- Просрочки и задолженности

- Если средства были переведены

- Если деньги сняли с карты в банкомате

Причины пропажи денег без уведомления

Существует несколько основных ситуаций-причин, из-за которых со счета клиента Сбербанка могут списываться деньги. Первым и наиболее распространенным вариантом являются банковские махинации. Но кроме них есть и другие причины.

Банковские махинации

Если списали деньги с карты Сбербанка без всяких на то причин и клиент действительно никому не передавал данные своего платежного средства сознательно, то возможны только 2 основных варианта: фишинг и скимминг.

Фишинг

Это один из современных терминов, связанных с мошенничеством. Суть в том, что злоумышленники для того, чтобы получить данные клиента Сбербанка (например, для входа в личный кабинет) подменяют официальные страницы банка на поддельные. Выглядят они точно так же, как и оригиналы, но связаны не с серверами официального банка, а с серверами мошенников. На них и поступают данные, необходимые для входа в личный кабинет. Например:

- Клиент хочет зайти в свой личный кабинет.

- Вместо того, чтобы перейти на официальный сайт и открыть его при помощи соответствующей ссылки, он открывает какой-то сторонний сайт, на котором написано, допустим, «Нажмите сюда и введите данные для входа в личный кабинет Сбербанка».

- Клиент переходит по ссылке и видит привычный интерфейс Сбербанк Онлайн.

- Человек вводит свои данные и даже подтверждает авторизацию при помощи СМС уведомления. Но на самом деле, это не страница банка, а поддельная. Отличается она только электронным адресом.

- Мошенники получают данные пользователя и одновременно с его попытками входят в официальный личный кабинет.

- Злоумышленники оперативно отправляют все средства со всех счетов на свои счета (открытые, обычно, в других банках).

Единственный способ защититься от такой проблемы – всегда проверять электронный адрес. Также крайне рекомендуется переходить в Сбербанк Онлайн исключительно с официальной страницы банка.

Скимминг

Этот термин определяет копирование данных карты при помощи специального устройства. Например:

- Клиент подходит к банкомату Сбербанка.

- Он вставляет карту и вводит ПИН-код с целью снять деньги или совершить любую другую операцию.

- Операция не проходит, а клиент получает уведомление о том, что с его счета осуществлен перевод на другой счет.

В данном случае проблема заключается в том, что сверху официального банкомата установлено специальное устройство, которое подменяет собой сигналы банкомата и передает данные мошенникам. Иногда операция проходит успешно, и клиент ни о чем не подозревает, ведь скимминговое устройство находится просто в состоянии сбора информации. Мошенники могут ею воспользоваться в любой момент. Защититься от такой проблемы достаточно сложно, так как неспециалист вряд ли сможет обнаружить невооруженным взглядом отличия от оригинального банкомата. С другой стороны, за этим должен следить сам Сбербанк. Таким образом, если подобная проблема возникла, нужно немедленно связываться со службой поддержки.

Просрочки и задолженности

Еще одной причиной списания средств со счета клиента являются существующие задолженности. Если человек взял кредит или имеет какой-то другой долг (например, неоплаченный штраф, алименты и так далее) и на его другом счету есть деньги, в конечном итоге Сбербанк спишет эти деньги в счет погашения задолженности. На такую операцию согласие клиента не требуется, так как производится погашение долга, появление которого клиент сам и допустил.

Например, человек взял кредит в Сбербанке и не выполняет свои обязательства. Но на его карточном счету есть определенная сумма. Сначала Сбербанк будет просить (а потом и требовать) произвести погашение добровольно. Если это не поможет, то в конечном итоге банк обратиться в суд и получит право списывать средства с других счетов клиента для погашения долга (а иногда и обращение в банк не требуется, если такая возможность предусмотрена условиями договора на обслуживание счета, который клиент сам же и подписывал).

Деньги украдены с карты Сбербанка

Если деньги действительно украдены с карты Сбербанка, а не были направлены на другой счет для погашения долга, то есть определенные инструкции и действия для того, чтобы решить проблему.

Если средства были переведены

Если деньги были переведены со счета клиента на другой счет, нужно:

- Заблокировать карту. Это можно сделать при помощи звонка на горячую линию. Этот способ рекомендуется, так как он самый оперативный и удобный. Номер горячей линии: 900 (для клиентов на территории РФ) или +7-495-50-055-50 (для клиентов как на территории РФ, так и за границей).

- После блокировки карты, описать оператору call-центра ситуацию и потребовать вернуть деньги.

- Если необходимо и есть такая возможность – обратиться в любое ближайшее отделение и написать соответствующее заявление.

Чем быстрее будет составлено заявление, тем выше вероятность того, что средства вернут в полном объеме. У Сбербанка есть определенный срок, пока деньги еще можно вернуть после перевода. Следует учитывать тот факт, что мошенники обычно предпочитают сразу же после перевода снимать все со своего счета, чтобы никто не мог забрать у них украденное. В такой ситуации Сбербанк будет обязан возвращать всю сумму из своих средств, так как именно он отвечает за все проблемные ситуации такого плана.

Если деньги сняли с карты в банкомате

Если банкомат оснащен скимминговым устройством, то это тоже вина банка. Как следствие, средства должны вернуть точно так же, как и в ситуации, описанной выше. Инструкция идентична представленной ранее.

Отдельно нужно учитывать те варианты, когда банкомат просто перестал работать в ответственный момент (например, произошел системный сбой). Это бывает крайне редко, но такая вероятность все равно остается. Получается, что клиент заказывает выдачу наличных в устройстве, забирает карту, но деньги не получает. Необходимо немедленно связываться со службой поддержки и точно так же описывать ситуацию. Такие проблемы решаются намного быстрее, чем в случае с мошенниками, ведь средства на самом деле никуда не делись, они остались в банкомате и Сбербанк может их вернуть на счет клиента.

Действия судебных приставов

Если средства были списаны судебными приставами (об этом может быть сообщено в уведомлении о списании или лично оповестит менеджер банка), то первым делом нужно убедиться, что для этого нет никакой причины. Например, если человек действительно должен платить алименты, но не делает этого, то списание будет абсолютно правомерным, и никто ничего возвращать не будет. Если же произошла ошибка, то необходимо:

- Обратиться в банк и потребовать копию документа, на основании которого с его счета списали средства.

- Внимательно изучить документ.

- Если в нем вписаны ошибочные данные, указать на это менеджеру банка и потребовать возврата средств.

- Если в документе действительно фигурируют данные клиента Сбербанка, необходимо обратиться в ФССП (Федеральная служба судебных приставов) и потребовать объяснений.

- Исходя из того, что стало причиной списания, дальше может потребоваться обращаться в суд, писать заявление на имя руководителя ФССП и так далее. Одной из распространенных ситуаций является несвоевременная оплата алиментов. Если человек действительно их выплачивал в полном объеме, но этой информации по какой-то причине нет в ФССП, нужно:

- Собрать документы, подтверждающие факт оплаты (чеки, выписки со счета с подтверждением перевода, расписки от получателя алиментов, если оплата производилась наличными и так далее).

- Посетить региональное отделение ФССП.

- Предоставить перечисленные выше документы и написать заявление на имя руководителя данного отделения. В нем должна быть описана ситуация и фигурировать требование возврата средств.

- Передать требование сотрудникам ФССП и проконтролировать, чтобы на документ был проставлен входящих номер корреспонденции.

- Ожидать возврата средств.

Средства списаны банком

Если деньги по непонятной причине списал сам Сбербанк, то нужно:

- Обратиться в любое отделение банка (лучше в то, где клиент постоянно обслуживается).

- Потребовать в письменном виде документ, на основании которого были списаны средства со счета.

- Изучить бумагу и, если есть несоответствия, указать на них менеджеру.

Как доказывает практика, лишь в единичных, очень редких случаях Сбербанк ошибочно списывает деньги с неправильного счета. Почти всегда есть вполне реальная и обоснованная причина (чаще всего – долг по кредиту).

Как обезопасить свои средства

Самый простой способ обезопасить свои средства – снимать их в наличном виде полностью. Но в современных реалиях это не всегда возможно и крайне редко удобно для клиента. Таким образом, необходимо предпринять все возможные меры для защиты данных пользователя: никому, никогда и ни при каких условиях не предоставлять данные счета, карты, логин, пароль и так далее. Даже сотрудники банка не должны знать эту информацию. Кроме того, у Сбербанка есть еще одна удобная система, которая также поможет в любой ситуации: страхование от мошеннических операций. Это платный сервис, но он стоит своих денег. Если такая функция у клиента подключена, то при возникновении спорной ситуации с перечислением средств без разрешения клиента, банк моментально возвращает на счет всю утерянную сумму. С мошенниками и своими расходами он будет разбираться уже самостоятельно, владельца счета это волновать не должно.