IT-организации: сложные вопросы применения пониженных тарифов страховых взносов

В 2022 году российские организации, которые осуществляют деятельность в области информационных технологий, вправе применять пониженные тарифы страховых взносов. Но для этого надо выполнять установленные ст. 427 НК РФ условия. Рассмотрим актуальные вопросы, которые возникают при этом.

Каков размер пониженных тарифов страховых взносов в 2022 году?

Согласно пп. 1.1 п. 2 ст. 427 НК РФ размер тарифов страховых взносов для организаций, осуществляющих деятельность в области информационных технологий, в 2022 году равен 7,6 % (до 01.01.2022 – 14 %):

– на обязательное пенсионное страхование – 6 %;

– на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством – 1,5 %;

– на обязательное социальное страхование на случай временной нетрудоспособности в отношении выплат и иных вознаграждений в пользу иностранных граждан и лиц без гражданства, временно пребывающих в РФ (за исключением высококвалифицированных специалистов в соответствии с Федеральным законом от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»), – 1,5 %;

– на обязательное медицинское страхование – 0,1 %.

Указанные тарифы применяются в рамках установленной предельной величины базы для исчисления страховых взносов по соответствующему виду страхования.

Отметим также, что приведенные пониженные тарифы страховых взносов утверждены на бессрочный период.

Каковы условия применения пониженных тарифов?

Условия применения пониженных тарифов страховых взносов организациями, работающими в сфере информационных технологий, установлены п. 5 ст. 427 НК РФ отдельно для вновь созданных организаций и для организаций, не являющихся таковыми.

Для вновь созданных организаций

Условиями применения пониженных тарифов страховых взносов для вновь созданных организаций являются:

– получение документа о государственной аккредитации организации, осуществляющей деятельность в области информационных технологий, в установленном порядке, или свидетельства, удостоверяющего регистрацию организации в качестве резидента технико-внедренческой особой экономической зоны или промышленно-производственной особой экономической зоны. Положение о государственной аккредитации утверждено Постановлением Правительства РФ от 06.11.2007 № 758 «О государственной аккредитации организаций, осуществляющих деятельность в области информационных технологий»;

– доля доходов от реализации продукции в области информационных технологий по итогам отчетного (расчетного) периода составляет не менее 90 % в сумме всех доходов организации за указанный период;

– среднесписочная численность работников за расчетный (отчетный) период составляет не менее семи человек.

Для организаций, не являющихся вновь созданными

Для организаций, не являющихся вновь созданными, в целях применения пониженных тарифов нужно выполнить следующие условия:

– получить документ о государственной аккредитации организации, осуществляющей деятельность в области информационных технологий, или свидетельство, удостоверяющее регистрацию организации в качестве резидента технико-внедренческой особой экономической зоны или промышленно-производственной особой экономической зоны;

– иметь долю доходов от реализации продукции в области информационных технологий по итогам девяти месяцев года, предшествующего году перехода организации на уплату страховых взносов по пониженным тарифам не менее 90 % в сумме всех доходов организации за указанный период;

– средняя численность работников за девять месяцев года, предшествующего году перехода организации на уплату страховых взносов по пониженным тарифам, должна составлять не менее семи человек.

Какие доходы учитываются при расчете доли доходов для целей применения пониженных тарифов?

На основании пп. 3 п. 1 и п. 5 ст. 427 НК РФ организация, осуществляющая деятельность в области информационных технологий, в доле доходов для применения пониженных тарифов страховых взносов учитывает:

– доходы от реализации программного обеспечения собственной разработки;

– доходы от предоставления прав использования программного обеспечения собственной разработки по лицензионным договорам, в том числе путем предоставления удаленного доступа к программному обеспечению собственной разработки, включая обновления к нему и дополнительные функциональные возможности, через Интернет (за исключением прав, состоящих в получении возможности:

а) распространять рекламную информацию в Интернете и (или) получать доступ к такой информации;

б) размещать предложения о приобретении (реализации) товаров (работ, услуг), имущественных прав в информационно-телекоммуникационной сети «Интернет»;

в) осуществлять поиск информации о потенциальных покупателях (продавцах) и (или) заключать сделки;

– доходы от оказания услуг (выполнения работ) по разработке, адаптации и модификации программного обеспечения, в том числе программного обеспечения организаций-партнеров;

– доходы от оказания услуг (выполнения работ) по установке, тестированию и сопровождению того программного обеспечения, разработку или адаптацию, или модификацию которого она осуществляла.

Согласованная с Минфином позиция по данному вопросу приведена в Письме ФНС России от 14.12.2022 № БС-4-11/20560@.

При этом по вопросу отнесения каких-либо работ к работам по разработке программного продукта представители Минфина рекомендуют обращаться в Минцифры, поскольку в соответствии с п. 1 Положения о Министерстве цифрового развития, связи и массовых коммуникаций Российской Федерации, утвержденного Постановлением Правительства РФ от 02.06.2008 № 418, Минцифры является федеральным органом исполнительной власти, осуществляющим функции по выработке и реализации государственной политики и нормативно-правовому регулированию в сфере информационных технологий и уполномоченным на осуществление государственной аккредитации организаций, осуществляющих деятельность в области информационных технологий.

В письмах Минфина России от 28.01.2022 № 03-15-06/5240, от 29.01.2022 № 03-15-06/5687, от 09.02.2022 № 03-15-06/8372 уточнено, что организация с целью применения пониженных тарифов страховых взносов в доле доходов от осуществления деятельности в области информационных технологий вправе учесть доходы от оказания услуг (выполнения работ) по установке, тестированию и сопровождению только тех программ для ЭВМ, баз данных, разработку, или адаптацию, или модификацию которых она осуществляла.

Доходы от реализации экземпляров программного обеспечения, разработанного иным лицом, предоставившим организации право использования этого программного обеспечения по лицензионному договору, в долю доходов этой организации от осуществления деятельности в области информационных технологий в целях применения пониженных тарифов страховых взносов не включаются (Письмо Минфина России от 24.02.2022 № 03-15-05/12598).

В Письме ФНС России от 26.02.2022 № СД-4-3/2475 прямо сказано, что перечень услуг, по которым российские организации вправе включить доход для расчета доли доходов для применения пониженных тарифов страховых взносов, перечислен в абз. 4 п. 5 ст. 427 НК РФ. Консультационные услуги по выбору программ для ЭВМ в указанных нормах отсутствуют.

Что касается доходов по агентским договорам, заключаемым с клиентами IT-организации для размещения их рекламы в сети Интернет, то включению в долю доходов от осуществления деятельности в области информационных технологий в целях пониженных тарифов страховых взносов такие доходы не подлежат (Письмо Минфина России от 03.02.2022 № 03-15-06/6834).

В Письме Минфина России от 25.02.2022 № 03-15-06/13084 разъяснено: если предоставление физическим и юридическим лицам прав доступа к разработанной организацией базе данных, содержащей информацию о соискателях вакансий, ведет к использованию базы данных в целях размещения предложений о приобретении услуг в информационно-телекоммуникационной сети Интернет, доходы IT-организации от предоставления таких прав по лицензионным договорам не могут быть включены в долю доходов от IT-деятельности в целях применения пониженных тарифов страховых взносов.

Но с целью применения пониженных тарифов страховых взносов в доле доходов от осуществления деятельности в области информационных технологий IT-организация вправе учесть доходы от оказания услуг (выполнения работ) по разработке и модификации сайтов в сети Интернет, правообладателем которых может являться организация – заказчик данных сайтов в сети Интернет (Письмо Минфина России от 20.02.2022 № 03-15-06/12206).

Также IT-организация вправе учитывать доходы от предоставления права доступа к программному обеспечению, разработанному организацией, по лицензионному договору, а также доходы от реализации услуг по сопровождению указанного программного обеспечения (Письмо Минфина России от 25.02.2022 № 03-07-07/12920).

С какого момента вновь созданная организация может применять пониженные тарифы?

В Письме Минфина России от 09.02.2022 № 03-15-05/8406 рассмотрен конкретный пример применения пониженных тарифов страховых взносов вновь зарегистрированной организацией.

Организация, осуществляющая деятельность в области информационных технологий, создана 27 октября 2022 года. При этом документ о государственной аккредитации организации, осуществляющей деятельность в области информационных технологий, зарегистрирован в феврале 2022 года.

По мнению представителей Минфина, если вновь созданная IT-организация получит документ о государственной аккредитации организации, осуществляющей деятельность в области информационных технологий, в феврале 2022 года и выполнит установленные п. 5 ст. 427 НК РФ условия о необходимой доле доходов (не менее 90 %) и среднесписочной численности работников (не менее семи человек) за отчетный период – I квартал 2022 года, то она может применить пониженные тарифы страховых взносов с месяца получения документа о государственной аккредитации организации, осуществляющей деятельность в области информационных технологий, то есть с февраля 2022 года.

Как применять пониженные тарифы в случае реорганизации в форме разделения или выделения?

В Письме от 27.01.2022 № СД-4-3/877@ ФНС рассмотрела вопрос о том, могут ли применять налоговые льготы в IT-отрасли налогоплательщики, получившие в результате реорганизации в форме разделения или выделения исключительные права на программы для ЭВМ (базы данных).

В соответствии со ст. 57 ГК РФ реорганизация юридического лица в виде разделения или выделения может быть осуществлена по решению его учредителей (участников) или органа юридического лица, уполномоченного на то учредительным документом.

Согласно ст. 1241 ГК РФ переход исключительного права на результат интеллектуальной деятельности или на средство индивидуализации к другому лицу без заключения договора с правообладателем допускается в том числе в порядке универсального правопреемства (реорганизации юридического лица).

В силу п. 3 ст. 58 ГК РФ при разделении юридического лица его права и обязанности переходят к вновь возникшим юридическим лицам в соответствии с передаточным актом.

На основании п. 4 ст. 58 ГК РФ при выделении из состава юридического лица одного или нескольких юридических лиц к каждому из них переходят права и обязанности реорганизованного юридического лица в соответствии с передаточным актом.

Таким образом, в случае реорганизации юридического лица в форме выделения или разделения с передачей исключительных прав на программы ЭВМ (базы данных) организации-правопреемнику организация-правопреемник для расчета доли в 90 % вправе учитывать все виды доходов, предусмотренных в абз. 4 п. 5 ст. 427 НК РФ и возникающих в связи с использованием указанных программ (баз данных), при условии, что указанные программы ЭВМ (базы данных) были разработаны (созданы) реорганизованной организацией.

Как заполнить расчет по страховым взносам вновь созданной организации?

В соответствии с п. 5 ст. 427 НК РФ одним из условий применения упомянутых пониженных тарифов страховых взносов для вновь созданных организаций, осуществляющих деятельность в области информационных технологий, является условие о среднесписочной численности работников за отчетный (расчетный) период не менее семи человек.

Согласно ст. 423 НК РФ отчетными периодами признаются I квартал, полугодие, девять месяцев календарного года, а расчетным периодом – календарный год.

В силу п. 3.5 ст. 55 НК РФ при создании организации первым расчетным периодом для нее является период времени со дня создания организации до конца календарного года, в котором она создана.

Таким образом, в целях исчисления страховых взносов первым отчетным периодом для вновь созданной организации является период времени со дня создания до окончания отчетного периода.

В связи с этим организация, которая была создана в течение расчетного периода, определяет среднесписочную численность работников за соответствующий отчетный (расчетный) период путем деления суммы среднесписочной численности работников за каждый календарный месяц со дня создания до окончания этого отчетного (расчетного) периода на количество таких календарных месяцев и отражает ее по строке 010 приложения 5 к разделу 1 расчета по страховым взносам.

При этом начиная с представления расчета по страховым взносам за расчетный период 2022 года на титульном листе расчета по страховым взносам предусмотрено заполнение поля «Среднесписочная численность (чел.)», в котором на основании п. 3.11 приложения 2 «Порядок заполнения формы расчета по страховым взносам» к Приказу ФНС России от 18.09.2019 № ММВ-7-11/470@ указывается среднесписочная численность работников плательщика страховых взносов, определяемая им в порядке, устанавливаемом федеральным органом исполнительной власти, уполномоченным в области статистики.

Из совокупного анализа положений п. 79.6, 79.9 и 79.10 Указаний по заполнению форм федерального статистического наблюдения № П-1, № П-2, № П-3, № П-4, № П-5(м) (Приказ Росстата от 27.11.2019 № 711) следует: если организация вновь создана и в связи с этим работала неполный квартал (год), то среднесписочная численность работников за этот квартал (год) определяется путем суммирования среднесписочной численности работников за все месяцы работы в этом квартале (году) и деления полученной суммы на 3 (12 соответственно).

Таким образом, представляемые вновь созданной организацией, осуществляющей деятельность в области информационных технологий, в составе расчета по страховым взносам сведения о среднесписочной численности работников, указанные на титульном листе расчета по страховым взносам, могут не корреспондироваться со сведениями, указанными по строке 010 приложения 5 к разделу 1 расчета по страховым взносам ввиду различного порядка определения данных показателей.

Принимая по внимание изложенное, в целях осуществления надлежащего правового регулирования полагаем возможным рассмотреть вопрос о внесении соответствующих изменений в Приказ ФНС России от 18.09.2019 № ММВ-7-11/470@ в части установления единого порядка определения среднесписочной численности работников для вновь созданных организаций.

Нужно ли начислять пени, если организация утратила право на применение пониженных тарифов?

Согласно п. 5 ст. 427 НК РФ в случае, если по итогам расчетного (отчетного) периода организация не выполняет хотя бы одно из условий (о доле доходов или численности работников), установленных указанным пунктом, а также в случае лишения ее государственной аккредитации либо статуса резидента технико-внедренческой особой экономической зоны или промышленно-производственной особой экономической зоны такая организация лишается права применять тарифы страховых взносов, предусмотренные пп. 1.1 п. 2 данной статьи, с начала расчетного периода, в котором допущено несоответствие установленным условиям, либо такая организация лишена государственной аккредитации, либо в реестр резидентов особой экономической зоны внесена запись о лишении организации статуса резидента технико-внедренческой особой экономической зоны или промышленно-производственной особой экономической зоны.

Таким образом, если организация по итогам деятельности за какой-либо отчетный (расчетный) период не подтвердила соответствие условию о доле доходов или численности работников, то она должна была применить к выплатам работникам общеустановленные тарифы страховых взносов, предусмотренные ст. 425 НК РФ, с начала расчетного периода – календарного года и произвести перерасчет ранее уплаченных платежей по страховым взносам исходя из этих общеустановленных тарифов.

Исходя из положений п. 1, 7 ст. 75 НК РФ пеней признается установленная данной статьей денежная сумма, которую плательщик страховых взносов должен выплатить в случае уплаты причитающихся сумм страховых взносов в более поздние по сравнению с установленными законодательством РФ о налогах и сборах сроки.

Согласно п. 3 ст. 431 НК РФ сумма страховых взносов, исчисленная организацией для уплаты за календарный месяц, подлежит уплате в срок не позднее 15-го числа следующего календарного месяца.

Из приведенных норм следует, что если организация, осуществляющая деятельность в области информационных технологий, по итогам расчетного периода не подтвердила соответствие условию о доле доходов (численности работников) и произвела перерасчет ранее уплаченных с начала расчетного периода платежей по страховым взносам исходя из общеустановленных тарифов, уплатив по итогам этого расчетного периода сумму страховых взносов, исчисленную с учетом данного перерасчета, не позднее 15 января, следующего за этим расчетным периодом, то пени не начисляются (Письмо Минфина России от 17.02.2022 № 03-15-06/10863).

В случае уплаты за какой-либо расчетный период суммы страховых взносов, исчисленной исходя из тарифов страховых взносов, установленных ст. 425 НК РФ, с учетом уменьшения на величину уплаченных за этот расчетный период страховых взносов, исчисленных исходя из пониженных тарифов страховых взносов, позднее 15 января, следующего за этим расчетным периодом, пени начисляются в общеустановленном порядке.

Зобова Е. П.,

эксперт информационно-справочной системы «Аюдар Инфо»

Какие ставки страховых взносов на 2022 год

В 2022 году ставки страховых взносов традиционно установлены Правительством РФ. Они повысились? Как на них повлиял коронавирус: их понизили? Поясним эти вопросы и приведем таблицу с новыми основными ставками (тарифами) страховых взносов в 2022 году.

- Как коронавирус повлиял на страховые взносы: обзор изменений

- Сроки уплаты страховых взносов в 2022 году: таблица

Изменение 2022 года

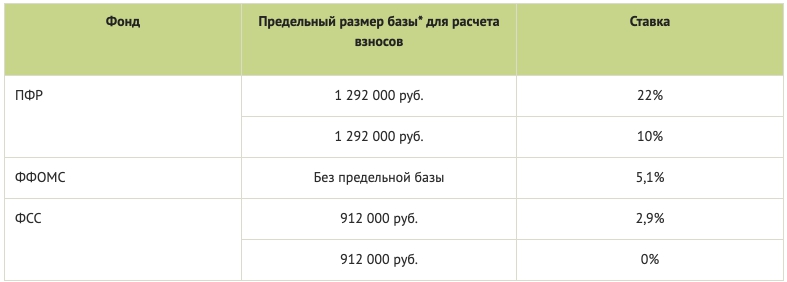

Одно из главных изменений по страховым взносам с 2022 года – увеличенные предельные базы по сумме выплат в пользу работника. Теперь лимиты установлены в размере (постановление Правительства РФ от 06.11.2019 № 1407):

- 1 292 000 руб. – для взносов на ОПС (было 1 150 000 руб.);

- 912 000 руб. – для взносов на ВНиМ (было 865 000 руб.).

Также изменены ставки страховых взносов, начисляемых с зарплаты и иных вознаграждений работников и лиц, с которыми заключены гражданско-правовые договоры.

Надо отметить, что предельную базу по взносам Правительство РФ повышает каждый год, но не по всем видам взносов. И вот, что можно посмотреть в единой таблице в КонсультантПлюс:

Данные о предельной величине базы для начисления страховых взносов на ОПС, ОСС, ОМС с 2010 г. по 2022 г. включительно.

Ставки страховых взносов для работодателей в 2022 году

Прежде в НК РФ было предусмотрено, что совокупный тариф в размере 30%, по которому исчисляют взносы большинство страхователей, будет действовать временно – в период с 2017 по 2022 год (ст. 426 НК РФ). А после указанного срока тариф взносов на ОПС должен был вырасти на 4% до 26%, а совокупный тариф соответственно – с 30% до 34% (подп. 1 п. 2 ст. 425 НК РФ в ред. до 01.01.2019). Однако законодатели передумали. И указанные основные тарифы взносов с 2019 года стали постоянными.

В связи с этим в 2022 году в общем случае применяют такие тарифы взносов (п. 2 ст. 425 НК РФ):

- на ОПС – 22% в рамках предельной величины базы и 10% при ее превышении;

- на ВНиМ – 2,9%;

- на ОМС – 5,1%;

- на травматизм – от 0,2% до 8,5%.

Законом установлены и так называемые повышенные тарифы страховых взносов. Их платят работодатели с вредными (тяжелыми, опасными) условиями труда. Ставки взносов по доп. тарифам 2022 и от чего они зависят есть в КонсультантПлюс:

Платить взносы на ОПС по дополнительным тарифам должны организации, где есть работы с правом на досрочную пенсию из п. п. 1 – 18 ч. 1 ст. 30 Закона N 400-ФЗ. Конкретные наименования работ приведены в специальных списках.

В связи с коронавирусом с 1 апреля 2022 года субъекты малого и среднего предпринимательства (МСП) платят взносы по пониженным тарифам с выплат, превышающих МРОТ (ст. 5 и 6 Федерального закона от 01.04.2022 № 102-ФЗ). Их ставки такие:

- на ОПС – 10%;

- на ОМС – 5%;

- на ВНиМ – 0%.

Соответственно, выплаты, не превышающие 1 МРОТ в месяц, облагают взносами по обычным тарифам.

Федеральный закон от 08.06.2022 № 172-ФЗ для пострадавших от коронавируса организаций и ИП отменил (обнулил) страховые взносы за 2 квартал 2022 – с выплат физлицам, начисленным за апрель, май и июнь 2022 года.

Подробнее об этом см. “Особенности уплаты страховых взносов организациями и ИП за 2 квартал 2022 года“.

А вот тариф страховых взносов 2022 на страхование от несчастных случаев на производстве и профзаболеваний просто так в законе не указан. Дело в том, что он зависит от класса профессионального риска по ОКВЭД. Как определить ставку взносов на травматизм, рассказано в КонсультантПлюс:

Тариф взносов на страхование от несчастных случаев зависит от класса профессионального риска, к которому относится ваш основной вид экономической деятельности (ст. 21 Закона № … (смотреть решение полностью).

Кому отменили пониженные ставки по страховым взносам с 2022 года

Как видно, основные ставки страховых взносов на 2022 год не изменились. А вот с пониженными тарифами ситуация иная.

С 2022 года меньше компаний могут применять сниженные тарифы по взносам. Так, не продлили пониженные тарифы для 3-х категорий:

- хозяйственных обществ и партнерств, которые на практике применяют или внедряют результаты интеллектуальной деятельности, исключительные права на которые принадлежат их учредителям либо участникам – бюджетным или автономным научным учреждениям либо бюджетным или автономным образовательным организациям высшего образования;

- организаций и ИП, которые заключили соглашения о технико-внедренческой деятельности и производят выплаты сотрудникам, работающим в технико-внедренческих особых экономических зонах или промышленно-производственных особых экономических зонах;

- организаций и предпринимателей, которые заключили соглашения о ведении туристско-рекреационной деятельности и которые производят выплаты тем сотрудникам, кто работает в туристско-рекреационных особых экономических зонах, объединенных решением Правительства РФ в кластер.

С 2022 года эти компании и ИП применяют обычные тарифы по страховым взносам (п. 2 ст. 425 НК РФ).

Кому разрешили применять пониженные ставки с 2022 года

С 2022 года вступили в силу новые льготы по страховым взносам (подп. 16 п. 1 и подп. 7 п. 2 ст. 427 НК РФ).

Так, применять ставку 0% по всем видам взносов до 2027 года включительно могут организации и предприниматели, получившие статус участника специального административного района (Федеральный закон от 03.08.2018 № 291-ФЗ), которые выплачивают доходы членам экипажей судов, зарегистрированных в Российском открытом реестре судов указанными плательщиками, за исполнение трудовых обязанностей члена экипажа судна.

При этом нулевые ставки можно применять только в отношении выплат указанным членам экипажей. По доходам прочих сотрудников работодатели применяют обычные тарифы.

Многие считают, что страховые взносы с выплат инвалидам 1, 2 и 3 групп начисляют по пониженным ставкам. Так ли это по закону? Чёткий ответ есть в КонсультантПлюс:

С выплат инвалидам I – III групп начисляйте взносы на ОПС, ОМС и ВНиМ по… (читать полностью).

Страховые взносы в 2022 году: тарифы и уплата

Выплачивая страховые взносы, работодатель должен соблюдать общий порядок их расчета, учитывать изменения законодательства. Значительных изменений в части уплаты страховых взносов в 2022 г. нет, однако ряд послаблений получили индивидуальные предприниматели и представители среднего и малого бизнеса.

В статье расскажем о нюансах расчета страховых взносов в 2022 г. на примере конкретной организации.

КТО ОБЯЗАН УПЛАЧИВАТЬ СТРАХОВЫЕ ВЗНОСЫ

Начисление и уплату страховых взносов регламентирует Налоговый кодекс РФ (далее — НК РФ).

Под страховыми взносами понимают обязательные платежи на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование, взимаемые с организаций и физических лиц в целях финансового обеспечения реализации прав застрахованных лиц на получение страхового обеспечения по соответствующему виду обязательного социального страхования (ст. 8 НК РФ).

Плательщиками страховых взносов являются (п. 1 ст. 419 НК РФ):

• лица, производящие выплаты и иные вознаграждения физическим лицам:

– физические лица, не являющиеся индивидуальными предпринимателями;

- индивидуальные предприниматели, адвокаты, медиаторы, нотариусы, занимающиеся частной практикой, арбитражные управляющие, оценщики, патентные поверенные и иные лица, занимающиеся в установленном законодательством Российской Федерации порядке частной практикой.

Если плательщик относится одновременно к нескольким категориям, указанным выше, он исчисляет и уплачивает страховые взносы отдельно по каждому основанию.

ЧТО ЯВЛЯЕТСЯ ОБЪЕКТОМ ОБЛОЖЕНИЯ СТРАХОВЫМИ ВЗНОСАМИ

Объектом обложения страховыми взносами признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию:

- в рамках трудовых отношений и по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг;

- по договорам авторского заказа в пользу авторов произведений;

- по договорам об отчуждении исключительного права на результаты интеллектуальной деятельности;

- издательским лицензионным договорам;

- лицензионным договорам о предоставлении права использования результатов интеллектуальной деятельности и др.

Не признаются объектом обложения страховыми взносами выплаты и иные вознаграждения в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), и договоров, связанных с передачей в пользование имущества (имущественных прав), за исключением договоров авторского заказа, договоров об отчуждении исключительного права на результаты интеллектуальной деятельности.

ЧТО ЯВЛЯЕТСЯ БАЗОЙ ДЛЯ ИСЧИСЛЕНИЯ СТРАХОВЫХ ВЗНОСОВ

База для исчисления страховых взносов определяется по истечении каждого календарного месяца как сумма выплат и иных вознаграждений, начисленных отдельно в отношении каждого физического лица с начала расчетного периода нарастающим итогом.

Для плательщиков устанавливают предельную величину базы для исчисления страховых взносов на обязательное пенсионное страхование и на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

С сумм выплат и иных вознаграждений в пользу физического лица, превышающих установленную на соответствующий расчетный период предельную величину базы для исчисления страховых взносов, определяемую нарастающим итогом с начала расчетного периода, страховые взносы не взимаются.

Предельная величина базы для исчисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством подлежит ежегодной индексации с 1 января соответствующего года исходя из роста средней заработной платы в Российской Федерации.

Предельная величина базы для исчисления страховых взносов на обязательное пенсионное страхование устанавливается с учетом определенного на соответствующий год размера средней заработной платы в Российской Федерации, увеличенного в двенадцать раз, и следующих применяемых к нему повышающих коэффициентов на соответствующий календарный год (в 2022 г. — 2,3).

Размер соответствующей предельной величины базы для исчисления страховых взносов ежегодно устанавливает Правительство РФ.

НУЖНО ЛИ ВКЛЮЧАТЬ В БАЗУ ДЛЯ НАЧИСЛЕНИЯ СТРАХОВЫХ ВЗНОСОВ СУММЫ ЗАРПЛАТЫ ПО ПРЕДЫДУЩЕМУ МЕСТУ РАБОТЫ

В соответствии с письмом Минтруда России от 12.11.2015 № 17-4/ООГ-1569 организация — плательщик страховых взносов при определении базы для начисления страховых взносов учитывает только те выплаты, которые производятся в пользу физического лица в рамках трудовых отношений между этой организацией и ее работником.

Если в течение года физическое лицо сменило организацию-работодателя, новая организация-работодатель, являясь самостоятельным плательщиком страховых взносов, определяет базу для начисления страховых взносов в отношении выплат своему работнику без учета выплат в его пользу предыдущей организацией-работодателем.

КАКИЕ СУММЫ НЕ ПОДЛЕЖАТ ОБЛОЖЕНИЮ СТРАХОВЫМИ ВЗНОСАМИ

Согласно ст. 422 НК РФ страховыми взносами не облагаются:

1) государственные пособия, в том числе пособия по безработице, а также пособия и иные виды обязательного страхового обеспечения по обязательному социальному страхованию;

2) все виды компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных с:

- возмещением вреда, причиненного увечьем или иным повреждением здоровья;

- бесплатным предоставлением жилых помещений, оплатой жилого помещения и коммунальных услуг, питания и продуктов, топлива или соответствующего денежного возмещения;

- оплатой стоимости и (или) выдачей полагающегося натурального довольствия, а также с выплатой денежных средств взамен этого довольствия;

- оплатой стоимости питания, спортивного снаряжения, оборудования, спортивной и парадной формы, получаемых спортсменами и работниками физкультурно-спортивных организаций для тренировочного процесса и участия в спортивных соревнованиях, а также спортивными судьями для участия в спортивных соревнованиях;

- увольнением работников, за исключением компенсации за неиспользованный отпуск, суммы выплат в виде выходного пособия и среднего месячного заработка на период трудоустройства в части, превышающей в целом трехкратный размер среднего месячного заработка;

- возмещением расходов на профессиональную подготовку, переподготовку и повышение квалификации работников;

- выполнением физическим лицом трудовых обязанностей, в том числе в связи с переездом на работу в другую местность;

- трудоустройством работников, уволенных в связи с сокращением численности или штата работников, реорганизацией или ликвидацией организации, и др.;

3) суммы единовременной материальной помощи, оказываемой плательщиками:

- физическим лицам в связи со стихийным бедствием или другим чрезвычайным обстоятельством в целях возмещения причиненного им материального ущерба или вреда их здоровью, а также физическим лицам, пострадавшим от террористических актов на территории Российской Федерации;

- работнику в связи со смертью члена (членов) его семьи;

- работникам (родителям, усыновителям, опекунам) при рождении (усыновлении, удочерении) ребенка, установлении опеки над ребенком, выплачиваемой в течение первого года после рождения (усыновления, удочерения), установления опеки, но не более 50 000 руб. на каждого ребенка;

4) доходы (за исключением оплаты труда работников), получаемые членами зарегистрированных в установленном порядке семейных (родовых) общин коренных малочисленных народов Севера, Сибири и Дальнего Востока Российской Федерации, занимающихся традиционной хозяйственной деятельностью, от реализации продукции, полученной в результате ведения ими традиционных видов промысла;

5) суммы страховых платежей (взносов) по обязательному страхованию работников, осуществляемому плательщиком в порядке, установленном законодательством Российской Федерации, суммы платежей (взносов) плательщика по договорам добровольного личного страхования работников, заключаемым на срок не менее одного года, предусматривающим оплату страховщиками медицинских расходов этих застрахованных лиц, суммы платежей (взносов) плательщика по договорам на оказаниемедицинских услуг работникам, заключаемым на срок не менее одного года с медицинскими организациями, имеющими соответствующие лицензии на осуществление медицинской деятельности, и др.;

6) взносы работодателя, уплаченные плательщиком в соответствии с Федеральным законом от 30.04.2008 № 56-ФЗ (в ред. от 01.10.2019) «О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений», в размере уплаченных взносов, но не более 12 000 руб. в год в расчете на каждого работника, в пользу которого уплачивались взносы работодателя;

7) стоимость проезда работника к месту использования отпуска и обратно и стоимость провоза багажа весом до 30 кг, а также стоимость проезда неработающих членов его семьи (мужа, жены, несовершеннолетних детей, фактически проживающих с работником) и стоимость провоза ими багажа;

8) суммы, выплачиваемые физическим лицам избирательными комиссиями, комиссиями референдума, а также из средств избирательных фондов кандидатов на должность Президента Российской Федерации, кандидатов в депутаты Государственной Думы, кандидатов в депутаты законодательного (представительного) органа государственной власти субъекта Российской Федерации, кандидатов на должность в ином государственном органе субъекта Российской Федерации, предусмотренном конституцией, уставом субъекта Российской Федерации, избираемых непосредственно гражданами, и др.;

9) стоимость форменной одежды и обмундирования, выдаваемых работникам в соответствии с законодательством РФ, а также государственным служащим федеральных органов государственной власти бесплатно или с частичной оплатой и остающихся в их личном постоянном пользовании;

10) стоимость льгот по проезду, предоставляемых законодательством Российской Федерации отдельным категориям работников;

11) суммы материальной помощи, оказываемой работодателями своим работникам, не превышающие 4000 руб. на одного работника за расчетный период;

12) суммы платы за обучение работников по основным профессиональным образовательным программам и дополнительным профессиональным программам;

13) суммы, выплачиваемые плательщиками своим работникам на возмещение затрат по уплате процентов по займам (кредитам) на приобретение и (или) строительство жилого помещения;

14) суммы денежного довольствия, продовольственного и вещевого обеспечения и иных выплат, получаемых военнослужащими, сотрудниками органов внутренних дел, учреждений и органов уголовно-исполнительной системы, органов принудительного исполнения Российской Федерации и т. д.;

15) суммы выплат и иных вознаграждений по трудовым договорам и гражданско-правовым договорам, в том числе по договорам авторского заказа в пользу иностранных граждан и лиц без гражданства, временно пребывающих на территории РФ, за исключением сумм выплат и иных вознаграждений в пользу таких лиц, признаваемых застрахованными лицами в соответствии с федеральными законами о конкретных видах обязательного социального страхования;

16) суммы, выплачиваемые плательщиком на возмещение фактически произведенных и документально подтвержденных расходов физического лица, связанных с выполнением работ, оказанием услуг по договорам гражданско-правового характера, а также оплата плательщиком таких расходов.

КАКИЕ СУЩЕСТВУЮТ ТАРИФЫ СТРАХОВЫХ ВЗНОСОВ

Тариф страхового взноса представляет собой величину страхового взноса на единицу измерения базы для исчисления страховых взносов.

Тарифы страховых взносов установлены в следующих размерах:

- на обязательное пенсионное страхование (ОПС):

– в пределах установленной предельной величины базы для исчисления страховых взносов по данному виду страхования — 22 %;

– свыше установленной предельной величины базы для исчисления страховых взносов по данному виду страхования — 10 %;

- на обязательное социальное страхование (ОСС) на случай временной нетрудоспособности и в связи с материнством в пределах установленной предельной величины базы для исчисления страховых взносов по данному виду страхования — 2,9 %;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в отношении выплат и иных вознаграждений в пользу иностранных граждан и лиц без гражданства, временно пребывающих в России (за исключением высококвалифицированных специалистов), в пределах установленной предельной величины базы по данному виду страхования — 1,8 %;

- на обязательное медицинское страхование (ОМС) — 5,1 %.

Тарифы страховых взносов, действующие в 2022 г., представлены в табл. 1.

Таблица 1. Действующие тарифы страховых взносов

База для исчисления страховых взносов

Тарифы страховых взносов

на ОПС

на ОСС на случай временной нетрудоспособности и в связи с материнством

на ОМС

в отношении выплат и иных вознаграждений в пользу иностранцев и лиц без гражданства, временно пребывающих на территории РФ

в отношении остальных выплат

В пределах установленной предельной величины

Свыше установленной предельной величины

* В целях исчисления страховых взносов на обязательное медицинское образование предельная величина базы не устанавливается, поэтому указанный тариф взимается с полной суммы выплат, подлежащих обложению страховыми взносами.

Для отдельных категорий плательщиков установлены пониженные тарифы страховых взносов. Порядок и условия применения пониженных тарифов страховых взносов установлены в ст. 427 НК РФ.

До вступления в силу Федерального закона от 03.08.2018 № 303-ФЗ (в ред. от 30.10.2018) «О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах» (далее — Федеральный закон № 303-ФЗ) действовала ст. 426 НК РФ. В соответствии с данной статьей в 2017–2022 гг. применялся совокупный тариф страховых взносов в размере 30 %. После 2022 г. взносы на пенсионное страхование должны были вырасти с 22 до 26 %, совокупный тариф — до 34 %.

После вступления в силу Федерального закона № 303-ФЗ ст. 426 НК РФ утратила силу, а совокупный тариф в 30 % стал постоянным.

КАК ОПРЕДЕЛИТЬ ПРЕДЕЛЬНЫЕ ВЕЛИЧИНЫ БАЗ ДЛЯ ИСЧИСЛЕНИЯ СТРАХОВЫХ ВЗНОСОВ В 2022 ГОДУ?

Предельные величины баз для исчисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством определяют:

- на 2022 г. — в соответствии с Постановлением Правительства РФ от 06.11.2019 № 1407;

- на 2022 г. — в соответствии с Постановлением Правительства РФ от 26.11.2022 № 1935.

В таблице 2 представлены предельные величины баз для исчисления страховых взносов на 2022 и 2022 гг.

Таблица 2. Предельные величины баз для исчисления страховых взносов на 2022 и 2022 гг.

Вид взносов

Предельная величина облагаемой базы, руб.

2022 г.

2022 г.

Страховые взносы на обязательное пенсионное страхование (ОПС)

Страховые взносы на обязательное социальное страхование (ОСС) на случай временной нетрудоспособности и в связи с материнством

Страховые взносы на обязательное медицинское страхование (ОМС)

Нет предельной величины

ПРИМЕР

ООО «Альфа» применяет общие тарифы страховых взносов. Рассмотрим расчет взносов в каждый фонд для сотрудника компании Сидорова С. С. (табл. 3).

Таблица 3. Расчет страховых взносов в 2022 г. для Сидорова С. С., руб.

Месяц

База для начисления страховых взносов

База для начисления страховых взносов нарастающим итогом

Тариф страховых взносов на 2022 год в таблице

Тариф страховых взносов на 2022 год установлен законодательно. Каковы эти ставки и как их правильно применять, расскажем в статье далее.

Кто обязан уплачивать страховые взносы?

Плательщики страхвзносов перечислены в ст. 419 НК РФ:

Подробнее о плательщиках страхвзносов см. в этой публикации.

Группы страховых тарифов

Тариф страхвзносов — это установленная в законодательстве ставка, с помощью которой рассчитываются обязательства страхователя. По каждому виду взносов устанавливается свой тариф.

Условно тарифы страхвзносов можно разделить на 4 группы:

- процентные — устанавливаются в процентах от базы страхвзносов (например: 22%, 5,1% и др.);

- суммовые — указываются в твердых суммах без привязки к базе страхвзносов (например, фиксированные взносы ИП за себя);

- комбинированные — представляют собой сочетание процентного тарифа с суммовым (к примеру, тариф взносов для ИП за себя при доходе более 300 000 руб.).

Далее остановимся подробнее на тарифах страховых взносов на 2022 год.

Основные, пониженные, дополнительные тарифы

Тарифы по страховым взносам на2022 год для наглядности представлены в виде таблицы/схемы с использованием для каждого вида взносов информации из НК РФ по статьям:

- 425 (основные тарифы на текущий год);

- 427 (пониженные тарифы страховых взносов);

- 428, 429 (дополнительные тарифы).

Для субъектов МСП с апреля 2022 года действуют пониженные тарифы страхвзносов:

Пример от КонсультантПлюс:

Работнику в апреле 2022 г. начислена зарплата за апрель – 20 000 руб. и премия за 1 квартал – 10 000 руб. Выплаты за апрель сверх МРОТ – 17 208 руб. (30 000 руб. – 12 792 руб.). Взносы с зарплаты за апрель в пределах МРОТ: на ОПС . Получите пробный доступ к системе К+ и переходите к расчетному примеру, чтобы наглядно разобраться с новым порядком расчета взносов. Это бесплатно.

Пониженные тарифы страховых взносов

Некоммерческие организации (кроме государственных (муниципальных) учреждений) на УСН, осуществляющие деятельность в области социального обслуживания граждан, научных исследований и разработок, образования, здравоохранения, культуры и искусства, массового спорта (за исключением профессионального)

на случай временной нетрудоспособности с выплат иностранным гражданам (лицам без гражданства), временно пребывающим в РФ (кроме ВКС), – 1,5%

Российские организации, проектирующие и разрабатывающие изделия электронной компонентной базы и электронной (радиоэлектронной) продукции

В течение 10 лет начиная с 1-го числа месяца, следующего за месяцем, в котором был получен статус участника проекта:

Организации (ИП), которые получили статус участника свободной экономической зоны (СЭЗ) на территориях Республики Крым и Севастополя

на ОМС – 0,1%, на случай ВНиМ – 1,5%) применяются в отношении выплат работникам, задействованным в инвестиционном проекте в СЭЗ:

– в течение 10 лет со дня получения статуса участника СЭЗ – плательщиками, получившими этот статус до 1 января 2018 г. (срок исчисляется с 1-го числа месяца, следующего за месяцем включения в реестр участников СЭЗ);

– до окончания существования СЭЗ – плательщиками, получившими статус в период с 1 января 2018 г., при условии соблюдения определенного уровня капитальных вложений (тарифы применяются с 1-го числа месяца, следующего за месяцем получения статуса, но не ранее чем с 1 января 2022 г.)

Резиденты территории опережающего социально-экономического развития (ТОСЭР), которые получили этот статус не позднее трех лет со дня ее создания (за исключением резидентов ТОСЭР в Дальневосточном федеральном округе (далее – ДФО)).

Резиденты ТОСЭР в ДФО, которые получили свой статус до 25.06.2018 (включительно) и не позднее трех лет со дня создания указанной территории (при условии, что объем инвестиций составляет не менее 500 тыс. руб.)

Резиденты ТОСЭР в ДФО, которые получили свой статус с 26.06.2018 до 31.12.2025 (включительно) (при условии, что объем инвестиций составляет не менее 500 тыс. руб.)

Пониженные тарифы применяются исключительно в отношении физлиц, которые заняты на новых рабочих местах, создаваемых при исполнении соглашения об осуществлении деятельности.

10 лет отсчитываются с 1-го числа месяца, следующего за месяцем регистрации в качестве резидента ТОСЭР

Организации (ИП), которые получили статус резидента свободного порта Владивосток (далее – СПВ) до 25.06.2018 (включительно) и не позднее трех лет со дня вступления в силу Федерального закона от 13.07.2015 N 212-ФЗ “О свободном порте Владивосток” (при условии, что объем инвестиций составляет не менее 5 млн руб.).

Организации (ИП), которые получили статус резидента СПВ с 26.06.2018 до 31.12.2025 (включительно) (при условии, что объем инвестиций составляет не менее 5 млн руб.)

Пониженные тарифы применяются исключительно в отношении физлиц, которые заняты на новых рабочих местах, создаваемых при исполнении соглашения об осуществлении деятельности.

Организации, которые включены в единый реестр резидентов Особой экономической зоны (ОЭЗ) в Калининградской области в период с 01.01.2018 по 31.12.2022 (включительно)

Помимо пониженных взносов, для ряда налогоплательщиков НК предкусматривает повышенные взносы:

Отдельные доптарифы предусмотрены ст. 429 НК РФ на соцобеспечение членов летных экипажей воздушных судов гражданской авиации и отдельных категорий работников компаний угольной промышленности.

Полноту, правильность и своевременность уплаты вышеуказанных страхвзносов курируют налоговики.

Тарифы взносов по закону № 125-ФЗ

По закону об обязательном страховании от несчастных случаев на производстве и профзаболеваний от 24.07.1998 № 125-ФЗ уплачиваются взносы «на травматизм».

Это обязательные платежи, перечисляемые страхователями в ФСС. Из них физлицам выплачиваются компенсации за вред здоровью (полученный при выполнении трудовых обязанностей).

Этот вид страхвзносов (в отличие от вышеперечисленных) не контролируется налоговиками. Их курирует соцстрах.

Отличия этого вида взносов от прочих обязательных страхвзносов заключается в особой технологии их определения (индивидуальном подходе).

С тарифами страховых взносов на 2022 год «на травматизм» можно ознакомиться в ст. 1 закона от 22.12.2005 № 179-ФЗ.

В 2022 годах (как и в предыдущие годы) действуют 32 тарифа взносов «на травматизм» — отдельный тариф по каждому классу профессионального риска.

Тариф взносов «на травматизм» отличается от иных страхвзносов специфичным способом их установления:

- для каждого страхователя тарифы устанавливаются ежегодно специалистами соцстраха;

- их величина зависит от класса профессионального риска основного вида деятельности организации;

- основной вид деятельности нужно подтвердить, представив в ФСС (ежегодно не позднее 15 апреля) пакет документов (заявление о подтверждении основного вида деятельности, справку-подтверждение и копию пояснений к бухгалтерскому балансу);

- при отсутствии этого пакета документов специалисты фонда самостоятельно установят тариф взносов исходя из вида деятельности с наиболее высоким классом профессионального риска.

Рассмотрим на примере, как зависит тариф взносов «на травматизм» от наличия/отсутствия подтверждения основного вида деятельности.

Как сэкономить на тарифе?

Посмотрите, как влияет на размер тарифа своевременное подтверждение основного вида деятельности компании.

ООО «СтройПроект» получило выручку в прошлом году в следующем размере (по видам деятельности):

* Класс профессионального риска специалисты ООО «СтройПроект» взяли из приложения к приказу Минтруда от 30.12.2016 № 851н.

** Тариф взносов «на травматизм» указан в соответствии со ст. 1 закона от 22.12.2005 № 179-ФЗ.

Вывод: основной вид деятельности ООО «СтройПроект» — строительное проектирование — ОКВЭД 41.10 (наибольшая доля выручки: 31,24%). Тариф страховых взносов — 0,2.

Не позднее 15.04.2022 ООО «СтройПроект» следует отправить в ФСС необходимые бумаги для подтверждения основного вида деятельности.

Как относится ФСС к переносу крайних отчетных сроков, узнайте из публикации.

Изменим условия примера 1: ООО «СтройПроект» не стало подтверждать основной вид деятельности.

В результате специалисты фонда самостоятельно установили тариф страхвзносов «на травматизм» для ООО «СтройПроект», выбрав максимальный тариф — 1,2.

Вывод: отсутствие в ФСС подтверждающих основной вид деятельности ООО «СтройПроект» бумаг привело к ситуации, когда фирме придется уплачивать взносы в размере, в 6 раз превышающем «подтвержденный» тариф.

Тарифы для предпринимателей

ИП рассчитывают и уплачивают взносы по двум схемам:

- как работодатели (исчисляя страхвзносы с доходов своих сотрудников);

- за себя (вне зависимости от того, есть у ИП наемные работники или нет).

При этом за себя ИП уплачивает взносы на ОПС и взносы на медстрахование. На этом обязательная часть по страхвзносам для ИП заканчивается. Но остается возможность добровольной уплаты взносов в рамках страхования на случай наступления нетрудоспособности или в связи с материнством. При уплате таких взносов предприниматель имеет право получать пособие при наступлении страхового случая (болезни или родов).

Подробнее о тарифах страховых взносов на 2022 год для ИП узнайте из следующего раздела.

Формула комбинированного тарифа для ИП

Тарифы на обязательное пенсионное страхование (ОПС) в 2022 году:

- установлены в виде фиксированного платежа (если доходы ИП не превышают 300 000 руб.);

- исчисляются комбинированным способом при доходе свыше 300 000 руб. (фиксированный платеж + процент от превышения дохода над суммой 300 000 руб.).

В 2022 году страхвзносы на ОПС (СВОПС) исчисляются следующим образом (подп. 1 п. 1 ст. 430 НК РФ):

Если Д ≤ 300 000 руб. → СВОПС = 32 448 руб.

Если Д > 300 000 руб. → СВОПС = 32 448 руб. + 1% × [Д – 300 000 руб.]

При этом СВОПС за расчетный период не может превышать 8-кратного фиксированного размера страхвзносов на ОПС.

Иными словами, если доход ИП за 2022 год не превысил 300 000 руб., никакие расчеты ему не нужны. Сумму страхвзносов на ОПС он возьмет из НК РФ: 32 448 руб. Если граница в 300 000 руб. превышена, без расчета не обойтись. Пример такого расчета см. далее.

Расчет взносов по формуле комбинированного тарифа

Разберемся с расчетом пенсионных взносов при доходах ИП в 2022 году свыше 300 000 руб.

ИП Красильников Е. Т. применяет общую систему налогообложения и работает без привлечения наемного труда. Показатели его работы в 2022 году:

- доходы — 5 638 339 руб.;

- расходы — 4 060 788 руб.

Таким образом, для расчета взносов на ОПС доходы ИП Красильников Е. Т. (уменьшенные на сумму расходов) составили 1 577 551 руб. (5 638 33 – 4 040 788).

Так как 1 577 551 руб. превышает 300 000 руб., Красильникову Е. Т. необходимо применить формулу для расчета суммы взносов на ОПС за 2022 год:

СВОПС = 32 448 + 1% × (1 577 551– 300 000) = 45 223,51 руб.

Сроки для уплаты взносов за себя отличаются от сроков уплаты взносов за отрудников, а также от сроков перечисления 1% с доходов свыше 300 тыс. руб.

Не ошибиться в расчетах вам поможет готовое решение от КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите к подсказкам от экспертов.

С разнообразными расчетными формулами знакомьтесь с помощью статей:

- «По какой формуле и как рассчитать рентабельность?»;

- «Коэффициент финансовой устойчивости (формула по балансу)»;

- «Коэффициент финансового левериджа — формула для расчета».

Итоги

Тарифы страховых взносов устанавливаются законодательством в процентах или в фиксированной сумме (взносы ИП за себя при доходе не более 300 000 руб.) либо сочетают в себе процентный и фиксированный тарифы (взносы ИП за себя с доходов свыше 300 000 руб.). Тарифы взносов (основные, пониженные и дополнительные) установлены в Налоговом кодексе, а порядок определения тарифов «на травматизм» — законом от 24.07.1998 № 125-ФЗ.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Изменение по страховым взносам 2022

Платите налоги, взносы и сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах.

С 2022 года порядок расчёта и уплаты страховых взносов, а также сдачи отчётности по ним снова изменится. Утверждена новая форма РСВ, изменились базы для начисления взносов, появились новые ставки.

Под крылом ФНС находятся пенсионные, медицинские взносы и взносы по обязательному страхованию на случай временной нетрудоспособности и в связи с материнством. ФСС принимает взносы на травматизм и профзаболевания. При этом страхователи продолжают взаимодействовать с ПФР, который принимает персонифицированную отчетность.

Предельные базы для расчета суммы страховых взносов в 2022 году

Правила расчета страховых взносов почти не изменятся. Взносы также нужно будет начислять с выплат физлицам и прочих вознаграждений, которые выплачены по трудовым и гражданско-правовым договорам. Предельная база для взносов по-прежнему будет рассчитываться отдельно по каждому работнику нарастающим итогом с начала года. В 2022 году предельная база составляет:

- Взносы на обязательное пенсионное страхование — 1 465 000 рублей. До достижения лимита на основном тарифе взносы уплачиваются по ставке 22 %, после — по ставке 10 %;

- Взносы по временной нетрудоспособности и в связи с материнством — 966 000 рублей. До достижения лимита взносы уплачиваются по ставке 2,9 %, после — взносы можно не платить.

Для взносов на обязательное медицинское страхование и взносов на травматизм предельные базы по-прежнему не ввели. При любом доходе работника взносы рассчитываются по стандартным ставкам.

Тарифы страховых взносов за сотрудников в 2022 году

Ставка, по которой взносы начисляются на выплаченные сотруднику суммы, зависят от:

- от категории работодателя (имеет ли он право на льготные тарифы);

- от категории сотрудника, в пользу которого производятся выплаты;

- от суммы выплат сотруднику, начисленной в течение года.

Стандартные тарифы страховых взносов

Вид страховых взносов

Тариф до достижения предельной базы

Тариф после превышения предельной базы

Льготные тарифы страховых взносов

С каждым годом количество организаций и предпринимателей, которые могут применять льготные тарифы, сокращается Но в 2022 году будет несколько новых категорий: субъекты МСП, IT-компании и пр.

Кто имеет право на льготы

Ставка тарифа, %

ОПС

ВНиМ

ОМС

Организации на УСН, которые занимаются благотворительной деятельностью

НКО на УСН в сфере образования, соцобслуживания граждан, науки, культуры и искусства, здравоохранения

Организации, разрабатывающие и продающие анимационные, аудио или видео товары

Участники СЭЗ Крыма и Севастополя

Резиденты зон с опережающим развитием социально-экономической сферы

Резиденты свободного порта города Владивостока

Резиденты ОЭЗ в Калининградской области

Для работодателей из льготных категорий не предусмотрено обложение страховыми взносами выплат, начисленных сверх предельной базы. Исключение — льготы для МСП. При превышении предельной базы по взносам в ПФР, платить взносы надо будет продолжать по ставке 10 %, даже с выплат сверх минималки.

Пониженные тарифы страховых взносов для субъектов МСП

Льготный тариф для малого и среднего предпринимательства — это специальная мера поддержки, введенная из-за коронавируса. Взносы будут меньше в два раза, но только с части выплат сотруднику, которая превышает МРОТ.

Взносы начисляются по стандартной ставке 30 % на часть выплаты за месяц, которая не превышает федеральный МРОТ — 12 792 рубля. Сниженная ставка 15 % действует только на часть сверх МРОТ.

Вид страховых взносов

Тариф на сумму выплаты до 12 792 рублей

Тариф на сумму выплаты сверх 12 792 рублей

Если с начала 2022 года выплаты сотруднику достигнут предельной базы по пенсионным взносам в 1 465 000 рублей, то ставка 10 % по взносам в ПФР будет действовать для всей суммы выплат — и ниже МРОТ, и выше.

Уплата страховых взносов в 2022 году

В общем случае сроки уплаты страховых взносов в 2022 году остаются неизменными — их необходимо перечислить до 15 числа месяца, следующего за отчетным (как предписывает п. 3 ст. 431 НК РФ).

Отчетность в налоговую

В 2022 году действует новая форма РСВ, по которой первый раз отчитались по итогам 2022 года. Изменения следующие:

- На титульный лист добавили сведения о среднесписочной численности. Отдельный отчет по этому показателю отменили.

- Для страхователей из IT-сферы и электронщиков добавили новой приложение 5.1. Это сделали, так как с 1 января 2022 года эти компании применяют пониженные тарифы по взносам. В поле 001 приложения указывается код плательщика «1» для плательщиков из пп. 3 п. 1 ст. 427 НК РФ и «2» для плательщиков из пп. 18 п. 1 с. 427 НК РФ.

- Появились новые коды тарифа плательщика и категорий застрахованных лиц.

Расчет сдавайте в налоговую по месту регистрации не позднее 30 числа в месяц после отчетного квартала. В расчете должны совпасть общая величина страховых взносов с суммой взносов по каждому сотруднику (помните, что взносы рассчитываются в рублях и копейках). Иначе расчет будет признан несданным.

Другие важные изменения

1. У заказчиков по договорам ГПХ не облагаются страховыми взносами расходы как самого исполнителя при исполнении этих работ, услуг, так и оплата этих расходов самим заказчиком заранее. Например, расходы на билеты для поездок или на материалы для выполнения работ.

2. Введено нормирование по полевому довольствию — суммы в размере не более 700 рублей не будут облагаться взносами так же, как сейчас они не облагаются НДФЛ.

3. Отменен зачетный механизм при исчислении страховых взносов на ВНиМ. С 1 января 2022 года вся Россия перешла на «Прямые выплаты». Теперь сотрудники получают пособия и больничные напрямую от ФСС (кроме первых трех дней больничного, которые по-прежнему оплачивает работодатель).

Проверки по страховым взносам в 2022 году

С 2017 года налоговая проверяет правильность расчета и уплаты взносов по тем же правилам, которые действуют для расчета и уплаты налогов. Поэтому ФНС проводит камеральные и выездные проверки не только по налогам, но и по взносам (кроме взносов на травматизм, которые администрирует ФСС). В сфере контроля ПФР останется только персонифицированный учет.

Штрафы за нарушения по взносам в 2022 году

Все санкции, которые применяются для налоговых нарушений, применяются и в отношении взносов.

Непредставление расчета по взносам карается по той же схеме, что и непредставление налоговой декларации (минимальный штраф 1 000 рублей) – на основании ст. 119 НК РФ.

Неумышленная неуплата страховых взносов — штраф 20 % от суммы недоимки (ст. 122 НК РФ).

Умышленная неуплата страховых взносов — штраф 40 % от суммы недоимки (ст. 122 НК РФ).

Неуплата взносов из-за грубого нарушения норм бухучета — 5 — 20 тыс. рублей на должностное лицо или 1-2 года дисквалификации (ст. 15.11 КоАП РФ).

Новые фиксированные страховые взносы для ИП

Для индивидуальных предпринимателей мало что изменится. Сохранятся фиксированные платежи на пенсионное и медицинское страхование. Взносы на соцстрахование останутся добровольными, взносы на травматизм не будут платиться, как и прежде.

Суммы фиксированных взносов ИП по сравнению с 2022 годом не увеличат. Они по-прежнему составят минимум 40 874 рубля, в частности:

- В ПФР — 32 448 рублей.

- На ОМС — 8 426 рублей.

Еще в ПФР нужно уплатить 1 % с суммы дохода предпринимателя, превысившей 300 000 рублей. Максимальная сумма взносов на ОПС за год не может быть больше 259 584 рублей.

Все актуальные формы отчетов в 2022 году вы сможете найти в онлайн-сервисе Контур.Бухгалтерия. Сервис поможет рассчитать взносы, сформировать платежки и отчитаться по взносам. Познакомьтесь с возможностями Контур.Бухгалтерии бесплатно в течение 14 дней, ведите учет, начисляйте зарплату, сдавайте отчетность с нами.

Тарифы страховых взносов сохранены на текущем уровне

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО “Сбербанк-АСТ”. Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО “Сбербанк-АСТ”. Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Новости и аналитика Правовые консультации Малый бизнес Общество с ограниченной ответственностью состоит в реестре МСП (малого и среднего предпринимательства). В 1 и 2 квартале 2022 года не применяло пониженные тарифы страховых взносов. Имеет ли общество право применить эти тарифы с 01.01.2021, пересчитать страховые взносы и подать корректирующие формы РСВ за 1 квартал и первое полугодие 2022 года?

Общество с ограниченной ответственностью состоит в реестре МСП (малого и среднего предпринимательства). В 1 и 2 квартале 2022 года не применяло пониженные тарифы страховых взносов.

Имеет ли общество право применить эти тарифы с 01.01.2021, пересчитать страховые взносы и подать корректирующие формы РСВ за 1 квартал и первое полугодие 2022 года?

Рассмотрев вопрос, мы пришли к следующему выводу:

Если на 1 января 2022 года сведения об обществе присутствовали в реестре МСП, то оно имело право на применение пониженных тарифов в 1 квартале и полугодии 2022 года.

Общество вправе пересчитать страховые взносы, исчисленные им за 1 квартал и полугодие 2022 года с применением пониженных тарифов и представить в налоговый орган уточненные расчеты по страховым взносам.

Обоснование вывода:

В соответствии с подп. 17 п. 1 ст. 427 НК РФ для плательщиков страховых взносов, признаваемых субъектами малого или среднего предпринимательства (далее – МСП)), в соответствии с Федеральным законом от 24.07.2007 N 209-ФЗ “О развитии малого и среднего предпринимательства в Российской Федерации” (далее – Закон N 209-ФЗ) в отношении части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца как превышение над величиной минимального размера оплаты труда (далее – МРОТ), установленного федеральным законом на начало расчетного периода*(1). Согласно п. 2.1 ст. 427 НК РФ, для таких плательщиков, начиная с 2022 года, применяются следующие пониженные тарифы страховых взносов:

1) на обязательное пенсионное страхование:

в пределах установленной предельной величины базы для исчисления страховых взносов по данному виду страхования – 10,0 процента;

свыше установленной предельной величины базы для исчисления страховых взносов по данному виду страхования -10,0 процента;

2) на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством – 0,0 процента;

3) на обязательное медицинское страхование – 5,0 процента.

Таким образом, основным условием для применения рассматриваемых пониженных тарифов страховых взносов является наличие у плательщика статуса субъекта МСП, полученного им на основании Закона N 209-ФЗ.

Условия, позволяющие отнести хозяйствующий субъект к малым или средним предприятиям, перечислены в ст. 4 Закона N 209-ФЗ. Анализ положений указанной статьи показывает, что для признания общества субъектом МСП необходимо, чтобы оно отвечало одновременно трем критериям:

1) соответствует хотя бы одному из условий, указанных в п. 1 ч. 1.1 ст. 4 Закона N 209-ФЗ. Например, суммарная доля участия РФ, субъектов РФ, муниципальных образований, общественных и религиозных организаций (объединений), благотворительных и иных фондов (за исключением суммарной доли участия, входящей в состав активов инвестиционных фондов) в уставном капитале не должна превышать 25%, а суммарная доля участия иностранных юридических лиц и (или) юридических лиц, не являющихся субъектами малого и среднего предпринимательства, не должна превышать 49% (подп. “а” п. 1 ч. 1.1 ст. 4 Закона N 209-ФЗ);

2) среднесписочная численность работников за предшествующий календарный год должна составлять до 250 человек (подп. “б” п. 2 ч. 1.1 ст. 4 Закона N 209-ФЗ);

3) доход от предпринимательской деятельности за предшествующий календарный год, который определяется в порядке, установленном НК РФ, не превышает 2 млрд. рублей (п. 3 ч. 1.1 ст. 4 Закона N 209-ФЗ, п. 1 постановления Правительства РФ от 04.04.2016 N 265 “О предельных значениях дохода, полученного от осуществления предпринимательской деятельности, для каждой категории субъектов малого и среднего предпринимательства”).

Закон N 209-ФЗ не устанавливает какой-либо обязательной процедуры подтверждения субъектами МСП своего статуса и не вводит обязательной государственной регистрации таких субъектов. Однако положениями данного закона предусмотрено ведение реестра субъектом МСП. Так, ч. 1 ст. 4.1 Закона N 209-ФЗ предусматривает, что сведения о юридических лицах и об индивидуальных предпринимателях, отвечающих условиям отнесения к субъектам МСП, установленным ст. 4 этого федерального закона, вносятся в единый реестр субъектов МСП в соответствии с указанной статьей. Уполномоченным органом в целях ведения Реестра является Федеральная налоговая служба (ч. 2 ст. 4.1 Закона N 209-ФЗ, п. 1 Положения о Федеральной налоговой службе, утвержденного постановлением Правительства РФ от 30.09.2004 N 506).

В рассматриваемом случае сведения об обществе в реестре содержатся, соответственно, можно прийти к выводу, что субъектом МСП оно является (если бы не соблюдались какие-либо критерии, установленные ст. 4 Закона N 209-ФЗ, в реестр общество бы просто не попало).

ФНС России разъясняет, что плательщики страховых взносов вправе применять пониженные тарифы страховых взносов, установленные подп. 17 п. 1 ст. 427 НК РФ (Законом N 102-ФЗ, если речь идет о 2022 годе), с 1-го числа месяца, в котором сведения о них внесены в реестр МСП, но не ранее чем с 1 апреля 2022 года. В случае исключения плательщиков страховых взносов из реестра МСП пониженные тарифы страховых взносов не применяются с первого числа месяца, в котором плательщики страховых взносов были исключены из реестра МСП. Смотрите письма ФНС России от 29.04.2022 N БС-4-11/7300@, от 28.04.2022 N БС-4-11/7155@, от 02.06.2022 N БС-4-11/9090@, от 26.02.2022 N СД-17-11/65@.

Таким образом, в рассматриваемом случае общество имеет право на применение пониженных тарифов страховых взносов в отношении части выплат в пользу сотрудников превышающей МРОТ, начиная с 1-го числа месяца, в котором сведения о нем внесены в реестр субъектов МСП, но не ранее 1 апреля 2022 года.

Соответственно, если на 1 января 2022 года сведения об обществе присутствовали в реестре МСП, то оно имело право на применение пониженных тарифов в 1 квартале и полугодии 2022 года.

В силу п. 1, 7 ст. 81 НК РФ плательщик страховых взносов при обнаружении в поданном им в налоговый орган расчете по страховым взносам (далее – РСВ) недостоверных сведений, а также ошибок, не приводящих к занижению суммы страховых взносов, подлежащей уплате, вправе внести необходимые изменения в РСВ и представить в налоговый орган уточненный РСВ.

Таким образом, в рассматриваемом случае общество вправе пересчитать страховые взносы, исчисленные им за 1 квартал и полугодие 2022 года с применением пониженных тарифов и представить в налоговый орган уточненный РСВ.

Рекомендуем также ознакомиться с материалом:

– Вопрос: Последствия неприменения организацией на ОСН пониженных тарифов страховых взносов (ответ службы Правового консалтинга ГАРАНТ, май 2022 г.).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Лазукова Екатерина

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————-

*(1) Указанной нормой ст. 427 НК РФ дополнена с 1 января 2022 года (ст. 2 Федерального закона от 01.04.2022 N 102-ФЗ (далее – Закон N 102-ФЗ)). Аналогичные поправки внесены в ст. 33 Федерального закона от 15.12.2001 N 167-ФЗ “Об обязательном пенсионном страховании в Российской Федерации” (ст. 4 Закона N 102-ФЗ).

Также обращаем внимание, что пониженные тарифы страховых взносов для субъектов МСП действовали и в 2022 году (с 1 апреля 2022 года до конца расчетного периода 2022 года). Правила применения этих тарифов в 2022 году были аналогичны сегодняшним, но устанавливались они не нормами НК РФ, ст. 5-6 Закона N 102-ФЗ.