Продажа квартиры покупателю с ипотекой: пошаговое руководство для продавца

Жилье в Северной столице с каждым годом дорожает и приобрести его за наличные средства под силу далеко не каждому. Ипотечное кредитование зачастую становится единственным выходом для многих петербуржцев. Десятки банков кредитуют как покупателей жилья на первичном рынке, так и на вторичном.

Хотите продать квартиру, но не доверяете банкам и ипотечным покупателям? Конечно, вы можете месяцами ожидать покупателя с «живыми» деньгами. Этот срок может затянуться, поскольку рынок вторичного жилья насыщен предложениями. Лучше не пугайтесь трудностей: оформить сделку не так сложно, как кажется на первый взгляд.

Как происходит купля продажа квартиры под ипотеку?

У вас, как у продавца, есть выбор: заниматься оформлением самостоятельно либо пригласить посредника, например, риелтора, который помимо поиска покупателя решит и все другие вопросы. У второго варианта есть свои преимущества и недостатки, о которых вы можете прочитать тут.

Мы же расскажем о порядке продажи квартиры в ипотеку, о рисках и процедуре, если вы решили действовать сами.

Важно понимать, что на протяжении оформления купли-продажи вы будете взаимодействовать не только с покупателем, но и с банком, который выдает покупателю кредит. Наличие такого сопровождающего – серьезное преимущество для вас. С чем это связано?

- Банк проверит покупателя;

- Банк обеспечит юридическую чистоту сделки;

- Банк курирует процедуру купли-продажи, что обезопасит вас.

К тому же участие банка позволит довести сделку до конца и не запутаться в процедуре.

Риски продавца

Благодаря участию банка, риски продавца сведены к минимуму. Это связано с заинтересованностью банка в успешном завершении сделки: вы получите свои деньги, банк получит в залог квартиру и право требования платежей по ипотечному кредиту от покупателя.

Банк оценивает заемщика, его дееспособность и платежеспособность, а также проверяет документы, поскольку ему необходима уверенность, что тот будет исправно выполнять платежи по кредитному договору. Риск нарваться на мошенника крайне мал: банк скорее не одобрит кредит, чем свяжется с сомнительным лицом.

Как правило, договор купли-продажи тоже составляется банком, а значит в нем не будет сомнительных и подводных камней. Сам договор является типовым. Расчеты тоже производятся через банк.

В конечном счете все риски продавца при продаже квартиры в ипотеку сводятся к тому, что сделка может не состояться. Причина возможна в следующем: либо покупатель откажется в ходе переговоров, либо банк не одобрит вашу квартиру для сделки. От первого случая никто не застрахован, но вы можете взять у него аванс, который в случае беспричинного отказа останется у вас. Второй случай сложнее. Почему банк может отказать?

- Перепланировки не узаконены;

- Квартира имеет обременение, например, на нее наложен арест;

- Жилье признано аварийным и подлежащим сносу;

- Значительный износ жилья;

- Квартира находится в деревянном доме;

- Плохое состояние квартиры, есть риск утраты ее стоимости в течение срока ипотечного кредита.

Пошаговая инструкция продажи квартиры по ипотеке

Заключение предварительного договора

Итак, вы нашли покупателя, который говорит вам о намерении приобрести вашу квартиру, да еще и с использованием заемных средств. Прежде чем приступить к заключению предварительного договора вы должны убедиться, что лицо уже обратилось в банк и тот одобрил ему определенную сумму кредита.

Часто покупатели сами недостаточно осведомлены обо всех нюансах сделки. Подача заявления в банк на одобрение суммы кредита – это первое, что должен сделать покупатель.

Узнайте у него о максимальной сумме кредита, которую согласен выдать банк и соотнесите ее с ценой вашей квартиры. Обратите внимание на срок действия одобрения, обычно он составляет несколько месяцев. После его истечения покупателю придется снова обращаться в банк.

Для того, чтобы закрепить серьезность намерений обоих сторон вы можете заключить с покупателем предварительный договор. Купля-продажа квартиры в ипотеку в таком случае будет проходить еще более безопасно. В обязательном порядке в договоре нужно указать:

- Объект недвижимости, он должен быть прописан максимально полно;

- Цену объекта;

- Порядок расчетов;

- Срок, в течение которого стороны обязуются заключить основной договор;

- Внесение аванса и его суммы (если таковой имеется).

Аванс часто используется для того, чтобы окупить риски в ситуации, когда покупатель в самый последний момент идет на попятную и отказывается приобретать квартиру. После получения денег вам, как продавцу, необходимо составить расписку об их получении.

Необходимые документы

После предварительных договоренностей необходимо подготовить документы для дальнейшего оформления основного договора купли-продажи. Перечень документов напрямую зависит от выбранного покупателем банка. Не полагайтесь исключительно на покупателя: сами узнайте перечень документов на официальном сайте банка или в офисе.

Помимо вашего паспорта будут необходимы документы на квартиру. В большинстве случаев вам понадобится:

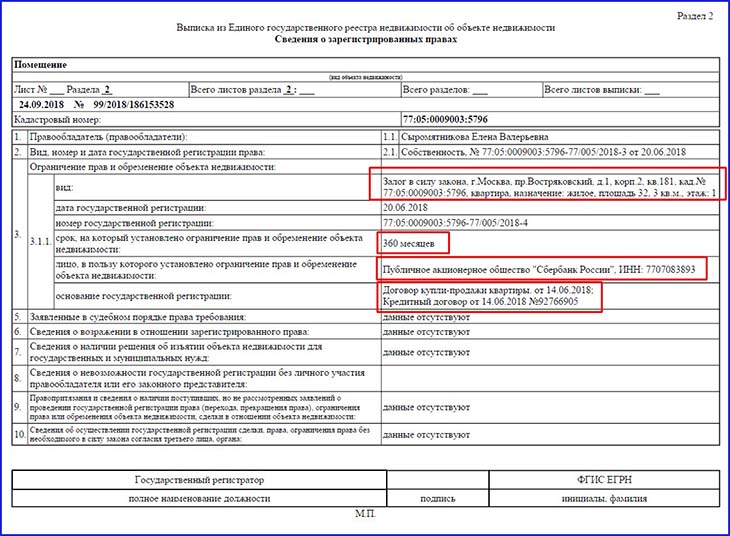

- выписка из ЕГРН;

- копии документов, на основании которых у вас возникло право собственности (например, договор купли-продажи или договор дарения);

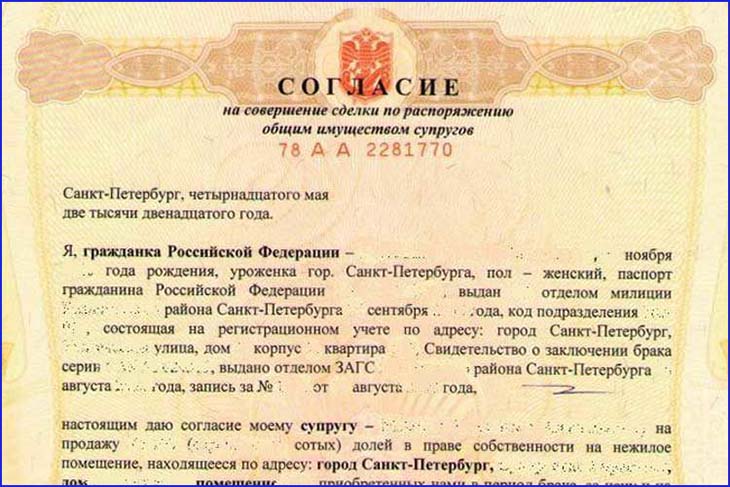

- если вы в браке, то нотариально заверенное согласие супруги(а) на отчуждение;

- если не в браке, то нотариально удостоверенное заявление о том, что на момент приобретения права собственности в браке не состоял(а);

- справка об отсутствии задолженности по коммунальным платежам;

- кадастровый и/или технический паспорт помещения;

- справка формы №9 о лицах, зарегистрированных в объекте недвижимости.

Полный перечень документов для продажи квартиры в ипотеку уточняйте в каждом конкретном случае. Все собранные документы необходимо будет передать покупателю для проверки банком и оценщиком.

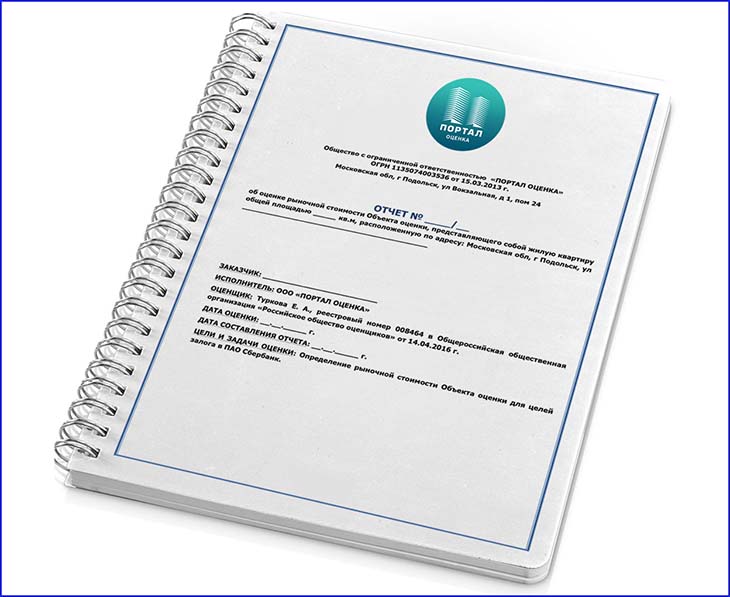

Оценка квартиры

Оценка квартиры независимым оценщиком – обязательная процедура. С помощью заключения оценщика банк делает вывод о рыночной и ликвидационной стоимости вашей квартиры. Как правило, сами банки предлагают выбрать оценщика из списка тех, кому они доверяют. В противном случае вам придется согласовать свой выбор с банком.

Расходы по оплате работы оценщика лежат на покупателе. Независимое лицо проводит осмотр квартиры и изучает документы, относящиеся к недвижимости. Стоимость жилья, указанная в итоговом отчете, не должна быть выше цены договора купли-продажи недвижимости. Банк выдаст кредит только на сумму, которая равна ликвидационной стоимости жилья или менее ее. Следовательно, разницу между согласованной ценой договора и суммой в отчете покупателю придется компенсировать самостоятельно.

Страхование

Обязанность заемщика застраховать риск гибели или повреждения имущества прописана в ФЗ «Об ипотеке (залоге недвижимости)». Поэтому кредитор, то есть банк, будет требовать обязательного страхования квартиры для того, чтобы выдать ипотечный кредит.

Страхование осуществляется за счет покупателя. Договор страхования подписывается покупателем до заключения кредитного договора. Рисков для вас, как для продавца, никаких.

Заключение договора купли продажи

К моменту подписания основного договора покупатель уже имеет подписанный кредитный договор. Оформление договора купли-продажи квартиры между вами и покупателем с ипотекой происходит в офисе банка при сопровождении одного из сотрудников. Текст договора стандартный, однако не лишним будет прочитать его внимательно и уточнить все непонятные пункты.

Договор представляет собой единый документ, подписанный двумя сторонами. В нем в обязательном порядке должны содержаться сведения о:

- покупателе и продавце;

- квартире;

- цене договора;

- порядке расчета между покупателем и продавцом.

Договор считается заключенным только после государственной регистрации, поэтому его вместе с собранными документами необходимо передать в Росреестр (например, через МФЦ).

Передача денег

Самый важный этап для продавца – получение денег за переданную квартиру. Денежные средства вы должны получить сразу после регистрации договора купли-продажи и перехода права собственности на квартиру к покупателю.

Поскольку основная сумма предоставляется банком, то именно он и обязан передать вам деньги. Самые распространенные варианты:

- На ваше имя открывается счет, куда банк переводит необходимую сумму после регистрации договора и ипотеки.

- До регистрации договора первоначальный взнос с кредитными деньгами закладывается в банковскую ячейку. Забрать деньги вы сможете после предоставления зарегистрированного договора купли-продажи.

Налоги

По общему правилу продавец должен заплатить подоходный налог с продажи квартиры в ипотеку в размере 13%. Но если проданная квартира была приобретена вами до 01.01.2016 и находилась в собственности более трех лет, то вы освобождаетесь от налога. Если квартира была приобретена после 01.01.16, то освобождение от налога произойдет только после 5 лет владения ею. Срок существования права собственности можно подсчитать на основании данных из выписки ЕРГН.

Если же квартира находилась в вашей собственности три года или менее, то вы обязаны выплатить налог с продажной стоимости квартиры. Этого можно избежать, если продажная стоимость равна или меньше 1 млн рублей. Если стоимость больше, то вы можете воспользоваться имущественным налоговым вычетом в размере 1 млн рублей и оплатить 13% налог с оставшейся суммы. Вычет предоставляется единоразово.

Что делать после сделки по ипотеке в банке

Покупка недвижимости в кредит — длительный и трудоемкий процесс, который не заканчивается с оформлением кредитного договора и требует учета большого количества нюансов. После приобретения квартиры или дома заемщик обязан выполнить ряд действий, которые связаны с регистрацией прав собственности, переоформлением документации, заключением новых договоров с обслуживающими учреждениями. Рассмотрим подробнее, что делать после сделки в банке и на что следует обратить внимание.

Ошибочно полагать, что подписание договора ипотеки и нотариальное заверение соглашения купли-продажи — заключительные шаги на пути к собственному жилью. Заемщику придется также разбираться с оформлением залога, регистрацией в Росреестре, налоговыми вычетами и т. д. Чтобы понять порядок действий, подробнее рассмотрим каждый этап.

Этапы оформления ипотеки

Решение получения ипотечного кредита не рождается на пустом месте и, как правило, продиктовано необходимостью расширения или переезда от родителей/со съемной квартиры. В любом случае этот шаг должен быть обдуман и взвешен. Процесс получения жилищного кредита можно условно разделить на несколько этапов.

Анализ банковских программ и выбор банка

Прежде чем подавать заявку, необходимо провести тщательный мониторинг актуальных банковских предложений и доступных льгот. От этого напрямую зависят условия кредитования, величина переплаты и удобство погашения ипотеки после сделки. Профессионалы рекомендуют провести самостоятельные расчеты с помощью ипотечного калькулятора. Сервис позволит оценить финансовые возможности и понять, каким должен быть ежемесячный платеж и сумма кредита для комфортного выполнения долговых обязательств.

Многие заемщики выбирают банк, ориентируясь только на процентные ставки. Это ошибочный подход, который зачастую не несет за собой выгоды. Специалисты рекомендуют рассматривать в качестве кредиторов учреждения, где открыт счет или карта, на которую поступает заработная плата. Как правило, для зарплатных клиентов они предоставляют более мягкие условия и предлагают специальные продукты. Немаловажное значение играет участие банка в государственных программах поддержки граждан.

Как только заемщик определился с выбором кредитора, он может приступать к заполнению заявления. Сделать запрос можно на сайте банка, указав контактные данные, цель кредитования и регион, в котором планируется покупка недвижимости. В течение короткого времени (в «Росбанк Дом» предварительное одобрение занимает 10 минут) с кредитополучателем свяжется менеджер для уточнения деталей. Он объяснит дальнейшие действия до и после сделки по ипотеке. При необходимости банк вправе запросить дополнительные документы для вынесения окончательного решения.

Подбор жилья и подготовка пакета документов

Рекомендуется заранее определиться с типом недвижимости и уточнить требования банка к объекту. Иногда кредитор может предложить выбрать квартиру или дом у аккредитованного застройщика, которому доверяет. В этом случае клиент может не тратить время на поиск и получает кредит со сниженной процентной ставкой. Пакет документов по недвижимости, который включает в себя выписку из ЕГРН и домовой книги, технический паспорт, оценку объекта, необходимо повторно согласовать с банком. Одно из обязательных условий — оформление полиса страхования жилья. Получение страховки жизни и права собственности является обязательным.

Договор с банковской организацией и продавцом

Заемщик заключает договор с банком, который в соответствии с соглашением перечисляет необходимую сумму продавцу. Обеспечением кредита становится объект недвижимости, передающийся в залог кредитору (закладная хранится в банковской организации на протяжении всего периода кредитования). С продавцом квартиры или дома заключается договор купли-продажи, который заверяется у нотариуса. Что происходит после сделки по ипотеке? На основании договора купли-продажи в дальнейшем будет зарегистрировано право собственности.

Регистрация права собственности

Чтобы стать полноправным хозяином недвижимости, заемщик должен подать документы в регистрирующий орган для оформления права собственности на объект. Предоставить документацию можно через МФЦ, нотариуса, посредством почтового отправления в Росреестр. Для проведения отдельных действий после сделки по ипотеке установлены ограниченные сроки, которые необходимо уточнить заранее. Как правило, регистрация прав занимает 7-10 дней с момента подачи заявления.

В последующем заемщику останется при необходимости зарегистрироваться по новому месту жительства и получить имущественный вычет. После оформления ипотечного кредита необходимо вовремя вносить ежемесячные платежи. Несмотря на то, что квартира находится в собственности заемщика, на период кредитования она так же является залогом для кредитора. А это значит, что кредитополучатель не имеет права выставлять ее на продажу или вносить изменения в планировку.

Узнать больше о том, что делать после сделки по ипотеке, можно у менеджеров «Росбанк Дом».

Процедура купли продажи квартиры в ипотеку

Оформить ипотеку в Сбербанке можно онлайн без посещения банка. Для подачи заявки рассчитайте кредит на калькуляторе, заполните анкету и прикрепите необходимые документы. Анкета на ипотеку в личном кабинете ДомКлик состоит всего из 13 полей.

Также подать заявку на ипотеку можно в центре ипотечного кредитования. Стандартная бумажная кредитная анкета для одного заёмщика состоит из 5 страниц A4 и заполняется в отделении Сбербанка. Рассмотрение заявки не превышает 2 дней, но большинство клиентов получают одобрение в день подачи заявки.

Справка 2-НДФЛ или справка по форме банка/госучреждения — для получения обратитесь в бухгалтерию организации работодателя

Заверенная копия трудовой книжки — можно получить в отделе кадров организации работодателя. Налоговая декларация — для ИП.

Это примерный список документов. Уточнить ваш пакет документов можно у консультанта в личном кабинете ДомКлик

После одобрения ипотеки у вас будет 90 дней, чтобы найти подходящую квартиру и собрать документы. Если вам не хватит этого срока на поиски недвижимости, вы можете его продлить.

Первичное жилье представляет собой квартиру, на которую ни разу не было оформлено право собственности. Вторичное жилье уже является чьей-либо собственностью. У этих вариантов есть свои преимущества и недостатки, которые нужно обязательно взвесить, прежде чем решиться на покупку.

Преимущества:

• Возможность быстро вселиться и прописаться

• Инфраструктура более развита, чем в районах новостроек.

• Возможность торга с продавцом

Недостатки:

• Неизвестны точные сроки вселения

• Длительный срок регистрации права собственности

• Невозможность быстрой регистрации по месту жительства.

• Шум от ремонта, который делают соседи, первые год-полтора после сдачи дома

Преимущества:

• Возможность быстро вселиться и прописаться

• Инфраструктура более развита, чем в районах новостроек.

• Возможность торга с продавцом

Недостатки:

• Типовые планировки. Изношенные коммуникации

• Требуется проверка истории квартиры и возможных рисков

Риелтор будет предлагать варианты, соответствующие вашим требованиям, тем самым сэкономит ваше время. Расположение, цены, планировки, экология, инфраструктура — опытный риелтор учтёт всё, что важно для вашей комфортной жизни.

Риелтор поможет собрать пакет документов на недвижимость и согласует её с банком, а также составит договор купли-продажи и акт приема-передачи квартиры.

Если вы приобретаете жилье впервые, у вас могут возникнуть некоторые трудности, разобраться с которыми поможет риелтор.

Выбрать надежного риелтора поможет рейтинг агентств недвижимости, составленный на основе отзывов и оценок клиентов Сбербанка

Ваша внимательность не должна смущать продавца. Если хозяин квартиры во время вашего осмотра нервничает или ведет себя странно — это повод насторожиться и вести проверку еще более тщательно. Замеченные недостатки квартиры могут стать причиной торга. Указывая на дефекты, можно скинуть до 10% от заявленной стоимости.

Проверяем район

Обратите внимание на расстояние от остановок, магазинов и других интересующих вас объектов. Оцените близость и доступность общественного транспорта, развитие инфраструктуры, состояние дорог, тротуаров и дворов. Узнайте, нет ли поблизости вредных предприятий.

Если у вас есть дети или планируется их появление, узнайте, есть ли поблизости детские поликлиники, сады и школы.

Внимательно осмотрите двор, детские площадки и парковки. Оцените чистоту и место, где установлены контейнеры для мусора.

В квартире

Проверьте соответствие параметров, указанных в объявлении (например, метраж, высота потолков, тип дома и т.п.), с данными в свидетельстве о собственности. Убедитесь, что в квартире нет незаконных перепланировок.

Предупредите продавца, что вам нужно время на обдумывание, и назначьте дату следующей встречи. Если квартира вам понравилась и всё устраивает, переходите к следующему этапу — проверке юридической чистоты.

Почему важно проверить юридическую чистоту квартиры?

Все квартиры на вторичном рынке имеют юридическую историю, и часто она не совсем прозрачна. При этом, чем большее количество сделок было в истории квартиры, тем серьезнее могут оказаться риски нового покупателя. И, если покупатель не проверит все документы и не обнаружит возможные риски, суд может признать сделку недействительной, а покупатель рискует остаться без денег и квартиры.

Самостоятельно очень сложно изучить все документы на предмет стоп-факторов, поэтому рекомендуем обратиться за помощью к юристам, чтобы провести правовую экспертизу выбранной квартиры.

Правовая экспертиза — проверка юридической чистоты объекта недвижимости и участников сделки с выдачей правового заключения. Юристы проверяют историю всех переходов права собственности с 1998 года и законность сделки, надёжность продавца, наличие обременений, залогов и ещё более 100 рисков по объекту недвижимости и участникам сделки. По итогам проверки покупатель получает правовое заключение и рекомендации, как обезопасить покупку жилья.

Особенности оформления сделки купли – продажи недвижимости по договору ипотечного кредитования

Юридически термина «Ипотечная сделка» не существует. Так называют ряд связанных друг с другом сделок, результатом которых является договор ипотечного кредитования. Рассмотрим эти сделки подробнее.

ОСНОВНАЯ СДЕЛКА

Сделка купли-продажи недвижимого имущества, на приобретение которого банк дает кредит. Сторонами этой сделки являются покупатель (он же заемщик по ипотечному кредиту) и продавец недвижимости.

Сделка купли-продажи недвижимости оформляется при наличии следующего пакета документов:

1. Договор купли-продажи.

При подписании договора купли-продажи рекомендуется обратить внимание на следующие характеристики договора:

– реквизиты сторон сделки (т.е. продавца и покупателя). Прежде чем подписать договор, необходимо удостовериться в правильности указания паспортных данных. Если продавцов несколько, в качестве сторон по договору должны быть указаны все продавцы.

– раздел «Предмет договора». Здесь описывается приобретаемое имущество: точный адрес, технические характеристики (площадь, этаж, этажность, количество комнат и иные характеристики), документ, в соответствии с которым объект недвижимости принадлежит продавцу (с указанием вида собственности), цена приобретаемого объекта и пр. От правильности отраженных в разделе «Предмет договора» сведений зависит результат сделки купли-продажи. Все параметры должны совпадать с документами и соответствовать имеющейся договоренности с продавцом.

– раздел «Порядок расчетов между сторонами». В нем должно быть четко прописано: когда, каким образом, в каком количестве передаются деньги в счет оплаты приобретаемой недвижимости. Сумма, указанная в этом разделе, должна совпадать с указанной в разделе «Предмет договора». Передача денежных средств должна сопровождаться платежным документом – в случае, если деньги перечислялись безналично через банк – или распиской продавца о получении денежной суммы. При нарушении сроков оплаты по договору покупатель несет ответственность (обычно это штрафные санкции), более того, это может стать причиной расторжения сделки купли-продажи. При проведении сделки купли-продажи через банк, функция контроля за соблюдением условий договора возлагается на банк.

– условия возникновения ипотеки на основании Федерального Закона «Об ипотеке». Смысл условия сводится к тому, что при регистрации права собственности заемщика на недвижимость, приобретаемую за счет кредитных средств, будет зарегистрирована также и ипотека (залог) в пользу банка-кредитора и для регистрации залога не потребуются отдельные договоры об ипотеке (залоге).

– раздел «Прочие условия». В этом разделе оговорены сроки снятия с регистрационного учета в приобретаемой недвижимости членов семьи продавцов. За нарушение срока продавец несет ответственность, в том числе материальную.

2. Акт приема-передачи недвижимого имущества.

Обязательным условием и логическим завершением сделки является оформление акта приема-передачи недвижимого имущества. Без подписания акта сделку можно считать несостоявшейся. В зависимости от конкретной ситуации (регулируется сторонами сделки купли-продажи) акт может подписываться одновременно с договором купли-продажи, либо в течение определенного времени после регистрации права собственности. Конкретный срок подписания прописывается в условиях договора купли-продажи.

3. Расписки (иные документы подтверждающие факт оплаты по договору).

Форма и сроки расчетов прописаны в специальном разделе в договоре купли-продажи. Подтверждением исполнения обязательств по оплате являются расписки, написанные продавцом с обязательным указанием суммы, даты получения денег, основания получения. Если расчет производится безналичным путем – подтверждающим документом является платежное поручение с отметкой банка об исполнении. Так как банк заинтересован в регистрации права собственности на заемщика, банк контролирует соблюдение сроков расчетов и наличие всех подтверждающих расчет документов.

Параллельно со сделкой купли-продажи клиент-заемщик заключает с банком кредитную сделку. Основными документами по такой сделке являются кредитный договор с приложением (графиком платежей) и закладная. С момента подписания кредитного договора и получения кредита у заемщика возникают перед банком обязанности по уплате кредита и процентов.

1. Кредитный договор – договор, сторонами которого являются клиент-заемщик (все созаемщики) и банк. Предметом такого договора является выдача банком кредита на определенных условиях: сумма кредита, срок кредита, ставка по кредиту. В договоре также указываются такие характеристики, как цель кредита, вид обеспечения по кредиту, порядок предоставления и гашения кредита. Неотъемлемой частью кредитного договора является график платежей. Кредитный договор заключается по типовой форме.

2. Закладная – ценная бумага, которая удостоверяет права банка-залогодержателя на получение платежей в счет гашения кредита и процентов и право залога приобретенного недвижимого имущества. Закладная – это производный документ от кредитного договора и все условия закладной соответствуют условиям кредитного договора. Закладная также подается на государственную регистрацию совместно с договором купли-продажи. Первым залогодержателем (т.е. держателем залога) является банк-кредитор. Но в последующем закладная может быть передана другому залогодержателю (в соотв. с Федеральным законом от 11.02.2002 N 18-ФЗ). При подписании всех документов клиент должен убедиться в правильности указания своих данных, условий кредита, согласованных ранее с банком.

Чтобы придать договору юридическую силу, т.е. стать фактическим собственником недвижимости – необходимо подать документы на государственную регистрацию в Едином государственном реестре прав на недвижимое имущество и сделок с ним в порядке, установленном федеральным законом о государственной регистрации прав на недвижимое имущество и сделок с ним. (Федеральный закон от 29.06.2004 N 58-ФЗ, от 30.12.2004 N 216-ФЗ).

Перечень документов, необходимых для осуществления государственной регистрации права:

1. Заявления на государственную регистрацию права и регистрацию ограничения (ипотеки) (п.1 ст. 16 Федерального закона от 21.07.1997 № 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним») (далее – Закон о регистрации) и п.2 ст.20 Закона об ипотеке) в том числе, заявления на государственную регистрацию прав, возникших до введения в действие Закона о регистрации.

2. Документ об уплате государственной пошлины.

За государственную регистрацию договора об ипотеке и ипотеки как ограничения (обременения) прав на недвижимое имущество, включая внесение соответствующих записей в Единый государственный реестр прав на недвижимое имущество и сделок с ним и выдачу документов о государственной регистрации, государственная пошлина уплачивается один раз за все указанные действия в размерах и порядке, которые установлены законодательством Российской Федерации о налогах и сборах. (в ред. Федерального закона от 02.11.2004 N 127-ФЗ)

3. Документ, удостоверяющий право лица осуществлять сделку:

– для физического лица – документ, удостоверяющий личность (п. 4 ст. 16 Закона о регистрации).

– для представителя физического лица – документ, удостоверяющий личность, а также нотариально удостоверенную доверенность, подтверждающую его полномочия (п. 4 ст. 16 Закона о регистрации).

– для юридического лица – документ, удостоверяющий его личность, учредительные документы юридического лица или копии учредительных документов юридического лица нотариально удостоверенные или заверенные лицом, имеющим право действовать без доверенности от имени юридического лица, и печатью юридического лица. Документ, подтверждающий государственную регистрацию юридического лица, и документ о постановке на учет юридического лица как налогоплательщика с указанием его индивидуального номера налогоплательщика (п. 4 ст. 16 Закона о регистрации, п. 3 ст. 11 Федерального закона от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей», п. 18 Правил ведения единого государственного реестра прав на недвижимое имущество и сделок с ним, утвержденных постановлением Правительства Российской Федерации от 18.02.1998 № 219).

– для представителя юридического лица – документ, удостоверяющий его личность, а также документ, подтверждающий его полномочия, действовать от имени данного юридического лица, или нотариально удостоверенную копию этого документа, если иное не установлено федеральным законом (п. 4 ст. 16 Закона о регистрации).

4. Справка из органа технической инвентаризации (БТИ) о принадлежности и об отсутствии (наличии) арестов, запретов, прочих ограничений (обременений) прав – в случае, если права на объект недвижимости ранее не были зарегистрированы в Едином государственном реестре прав на недвижимое имущество и сделок с ним.

5. Договор купли-продажи, составленный в соответствии с действующим законодательством и подписанный сторонами.

6. Акт приема-передачи объекта недвижимого имущества (ст.556 Гражданского кодекса РФ).

7. Кредитный или иной договор, исполнение обязательств по которому обеспечивается ипотекой.

8. Закладная и документы, названные в закладной в качестве приложения (если права залогодержателя удостоверяются закладной) (п. 3 ст. 20 Закона об ипотеке).

В ряде случаев от заявителей потребуется также предоставление следующих документах:

9. Нотариально удостоверенное согласие супруга для совершения одним из супругов сделки по распоряжению совместно нажитым недвижимым имуществом (ст.35 Семейного кодекса РФ).

10. Документы, подтверждающие права лица отчуждающего объект недвижимого имущества, прошедшие регистрацию в соответствии с действовавшим на момент их выдачи законодательством (п. 1 ст. 17 Закона о регистрации).

11. Решение полномочного органа юридического лица об отчуждении (приобретении) недвижимого имущества (ст. 78, 79 ФЗ «Об акционерных обществах»; ст. 46 ФЗ «Об обществах с ограниченной ответственностью»).

12. Разрешение (согласие) органа опеки и попечительства на распоряжение имуществом лиц, не достигших 14 лет и лиц, признанных судом недееспособными, их законными представителями (родителями, усыновителями, опекунами) (ст.37 Гражданского Кодекса РФ).

13. Разрешение (согласие) органами опеки и попечительства на дачу законными представителями согласия несовершеннолетним в возрасте от 14 до 18 лет и гражданам, признанным судом ограниченно дееспособными, на распоряжение имуществом (ст.37 Гражданского Кодекса РФ).

14. Согласие органа опеки и попечительства на отчуждение жилого помещения, в котором проживают находящиеся под опекой или попечительством члены семьи собственника данного жилого помещения либо оставшиеся без родительского попечения несовершеннолетние члены семьи собственника (о чем известно органу опеки и попечительства), если при этом затрагиваются права и охраняемые законом интересы указанных лиц (ст.292 Гражданского Кодекса РФ).

Не допускается осуществление государственной регистрации права на объект недвижимого имущества, который не считается учтенным в соответствии с Федеральным законом «О государственном кадастре недвижимости».

Все необходимые для государственной регистрации прав документы представляются не менее чем в двух экземплярах: подлинник и копия.

При проведении правовой экспертизы возможно дополнительное истребование иных документов, если их представление на государственную регистрацию требуется в соответствии с действующим законодательством.

Как проходит сделка по ипотеке

Как проходит сделка по ипотеке ? Ведь покупка недвижимости происходит с обязательной регистрацией обременения в пользу банка-кредитора.

Конечно, у всех таких сделках общая схема проведения.

Но все-же иногда есть особенности проведения сделки , которые лучше узнать заранее у кредитного специалиста вашего банка.

Купля-продажа квартиры за счет кредитных средств

В этом разделе я описываю сделку с ипотечными средствами Уральского банка реконструкции и развития (УБРР).

В других банках схемы сделки похожие. Поэтому ознакомьтесь, вам потом будет легче разобраться.

- Оплата по договору купли-продажи происходит через эскроу-счет ( специальная форма аккредитива).

-Эскроу-счет открывается на имя покупателя/заемщика, при этом заключается трехсторонний договор продавец-покупатель-банк.

-Стоимость открытия эскроу-счета 2500 руб ( почему-то в договоре прописывается, что эти деньги оплачивает продавец, по факту — оплатил покупатель).

-Деньги на эскроу-счет зачисляются в день сделки, после подписания договора купли-продажи и предъявления банку Описи о приеме документов на регистрацию перехода права.

-«Раскрытие» эскроу счета происходит продавцом, на основании предъявленных документов, перечисленных в договоре эскроу-счета:

- Договора купли-продажи с регистрационной надписью о регистрации перехода права;

- ОРИГИНАЛА расписки о приеме закладной ( для банка исключительно важно, что закладная сдана в Росреестр, после регистрации работник банка ее получит из Росреестра и она будет размещена в депозитарий для хранения до момента полной оплаты ипотеки).

ВНИМАНИЕ!

Эта расписка (опись) выдается покупателю/заемщику, ведь именно он сдает закладную на регистрацию.

Не забудьте взять ее (оригинал расписки) у покупателя, иначе продавец не сможет самостоятельно «раскрыть» эскроу-счет.

-Денежные средства с эскроу-счета переводятся продавцу на личный банковский счет ( можно в другом банке) , указанный в договоре купли-продажи, без комиссии!

—Договор купли-продажи готовит юрист банка.

Как проходит сделка по ипотеке.

Документы для оценки предмета залога

Б анк выдает кредит под залог недвижимости, поэтому исключительно важным для него является рыночная и ликвидационная(для быстрой продажи) цена объекта недвижимости.

Так же для банка важно, чтобы сделку не могли оспорить, поэтому происходит юридическая оценка рисков.

- Правоустанавливающие документы — документы, на основании которых, было зарегистрировано право собственности у продавца.

То есть нужно посмотреть, либо Свидетельство о регистрации права собственности ( выдавалось с 31.01.1998 года по 15.07.2015 года), либо в Выписке из ЕГРН, удостоверяющей регистрацию права собственности ( именно та, которая выдавалась с правоустанавливающим документом).

В новой выписке из ЕГРН об характеристиках объекта недвижимости и зарегистрированных правах — нет сведений о правоустанавливающих документах! - Правоподтверждающие документы:

— либо Свидетельство о государственной регистрации права

— либо Выписка из ЕГРН. Свежую выписку из ЕГРН заказывает банк. - Справку о зарегистрированных лицах.

- Иные документы. ОБЯЗАТЕЛЬНО. Возьмите список документов в банке.

- Отчет об оценке

Как проходит сделка по ипотеке. Документы по собственникам

- Паспорт/ свидетельство о рождении продавца/цов — все страницы.

- Согласие на продажу супругом ( если объект недвижимости покупался в браке, но оформлен на одного из супругов)

- Разрешение опеки и попечительства, если продавец несовершеннолетний или недееспособный.

Сроки рассмотрения документов

После предоставления документов в банк, происходит их изучение и принятие решение о выдаче или отказе кредита.

Как правило на это уходит 5 рабочих дней, но в период высокого рынка — до двух недель и больше.

Страхование

Страхование предмета залога — обязательное условие ипотечного кредитования.

Для снижения ипотечной ставки многие банки предлагают страхование жизни и работоспособности заемщик.

У некоторых банков есть дополнительное требование по страхованию титула собственника, на случай расторжения сделки купли-продажи по решению суда.

Регистрация сделки в Росреестре

Регистрация документов в Росреестре займет 7 рабочих дней.

Госпошлина за регистрацию права собственности — 2000 рублей. Её оплачивает приобретатель недвижимости.

Документы в Росреестр подаются через МФЦ.

У некоторых банков есть услуга по электронной сделке и все документы в Росреестр передает специалист банка. Услуга платная, цены у всех разные.

Подробнее о пакете документов прочтите в статье: Документы в МФЦ

Как внести первоначальный взнос по ипотеке

Обязательным условием выдачи денег по ипотечному договору является оплата недвижимости собственными средствами. Как правило — это 10-30% от цены объекта.

Передать эти первоначальные деньги продавцу можно в соответствии с требованием банка.

И требования эти у всех банков разные.

- Первоначальный взнос передается продавцу наличными денежными средствами и в банк предоставляется оригинал расписки о получении денег.

Чаще всего у банка нет требования передавать эти средства в присутствии банковского специалиста.

Первоначальный взнос передается либо на основании предварительного договора или соглашения о задатке, либо после подписания основного договора купли-продажи ( до момента выдачи ипотечного кредита). - Первоначальный взнос должен быть в обязательном порядке размещен сначала на банковский счет покупателя в банке-кредиторе и до момента выдачи ипотечного кредита, путем банковского перевода, оплачен продавцу.

Причем, некоторые банки, требуют открытие счета продавца у них же. - Первоначальный взнос зачисляется на специальный аккредитивный счет (за его открытие могут взимать плату), открытый в банке кредиторе, после подписания договора купли -продажи. Ипотечные средства будут зачислены туда же сразу после подписания кредитного договора.

Сервис «Безопасные расчеты» от Сбербанка так же применяет специальный аккредитивный счет.

Нет обязательного требования по зачислению туда первоначального взноса, однако, банк в этом сильно заинтересован, поэтому банковский специалист может об этом умолчать. Вы можете передать продавцу первоначальный взнос наличными деньгами и предъявит в банк расписку от продавца.

Всегда рада разъяснить. Слободчикова Ольга Дмитриевна.

You May Also Like

Предварительный договор купли продажи квартиры для Сбербанка

Самая низкая ставка по ипотеке 5.00 %

Нельзя обойтись без ипотеки? Подключите холодный расчет!

Ольга Слободчикова

АВТОР САЙТА. Я с 2006 года занимаюсь сопровождением сложных и очень сложных сделок с недвижимостью и рада поделиться с вами своим опытом и знаниями. Я курировала более 1000 сделок, в 250 из которых, я прошла с клиентом весь путь до регистрации права собственности “рука об руку”. Ни одна из моих сделок не была оспорена. На этом сайте размещено более 300 моих статей, из которых вы найдете ответы на ключевые вопросы о сделках с недвижимостью и регистрации права собственности в соответствии с последними изменениями в законах и процедурах. Материалы сайта соответствуют требованиям ФЗ-218 “О государственной регистрации недвижимости” с изменениями от 30.04.2022 года. Сайт работает с 2015 года. Его уже посетили около 5 000 000 человек, каждый из которых получил самую свежую информацию о правильном оформлении сделки с недвижимым имуществом, и почти половина посетителей вернулись на сайт несколько раз. Это очень высокая оценка моей работы. Спасибо. Обязательно перейдите на главную страницу сайта – там важные статьи с последними изменениями. Получите проверенные знания и не сомневайтесь в своих силах. Наши дополнительные разъяснения и поддержку в документальном оформлении сделки вы можете получить обратившись с вопросом через живой чат в рабочее время ( у нас часовой пояс ЕКБ) (если у вас формы для переписки нет – значит ваш браузер его блокирует, измените его настройки). Вам помогут мои помощники, опытные специалисты по сделкам с недвижимостью: – Анастасия Бусько; – Алсу Алеева. С уважением и пожеланиями удачной сделки, Слободчикова Ольга Дмитриевна

Как проходит сделка по ипотеке : 2 комментария

Ответ для Вики.

Не рекомендую оформлять потребительский кредит до подписания ипотечного кредитного договора. Так как многие банки перед подписанием ипотечного договора проверяют еще раз уровень кредитной нагрузки.

И при обнаружении нового кредита снизят сумму выдачи ипотеки.

И все! Сделка разрушится.

Ольга, здравствуйте! подскажите. практикуется ли потребительский кредит в день сделки по ипотечному? и что лучше сначала сделать? заключить сделку по ипотеке и потом пойти на потребительский? или наоборот?

Добавить комментарий

Этот сайт использует Akismet для борьбы со спамом. Узнайте, как обрабатываются ваши данные комментариев.

Как продать квартиру через ипотеку: пошаговая инструкция

По данным Банка России, на рынке жилья сейчас самые низкие ставки по ипотечным кредитам. Желающих купить жилье в ипотеку все больше — сумма одобренных кредитов за месяц на 1 августа 2022 года уже превысила 430 млн рублей. Продавцы недвижимости должны быть готовы, что покупатели будут брать ипотеку на жилье. Дадим пошаговую инструкцию по самостоятельной продаже квартиры в ипотеку.

Шаг 1. Проверьте квартиру на соответствие условиям банка

Учтите, что вы не сможете рассчитывать на продажу жилья в ипотеку, если квартира не соответствует требованиям банка. Узнать о них можно на сайте банка или в отделении, обычно такая информация находится в свободном доступе. Как правило, банки отказывают в следующих случаях:

- В квартире есть недопустимые или неузаконенные перепланировки. Сюда относятся:

- разбор внешних стен и объединение квартиры с балконом;

- перенос батарей на балкон;

- разбор межэтажных перекрытий и объединение квартир на двух этажах;

- перемещение санузлов;

- нарушение целостности вентиляционных коробов;

- перенос водопровода или канализации;

- объединение кухни на газу с жилым помещением.

От банка к банку список может отличаться.

- Под видом квартиры вы хотите продать нежилое помещение: офис, склад и пр. Проверят это по виду разрешенного использования в реестре недвижимости.

- Квартира находится не в России или в регионе, где у банка нет отделений. Некоторые банки работают с другими регионами, следует уточнять отдельно. , которые не покрыты до оформления ипотечного кредита. Отказать могут при наличии залога, ренты, найма по срочному договору, ипотеке у другого банка. , она является предметом судебных разбирательств или на нее имеют права третьи лица.

- Квартира признана аварийной, она расположена в доме, который подлежит сносу, капитальному ремонту или реконструкции с предварительным расселением жильцов.

- Оценщики недвижимости определили, что износ квартиры превышает 65%.

- Квартира находится в бараке (здание до двух этажей, которое рассчитано на короткий срок проживания) или в деревянном доме.

- Квартира не соответствует санитарно-техническим нормам, не имеет отопления, электричества, водоснабжения, канализации.

- В квартире нет кухни (кухонного блока) и санузла.

Как продать квартиру с ипотечным хвостом

Когда один банк отказал покупателю в ипотеке, можно предложить ему попытаться оформить ее в другом банке. Обычно у региональных кредитных организаций требования мягче, чем у крупных федеральных сетей.

Если у квартиры есть «ипотечный хвост», в продаже банк не откажет. Но процесс несколько усложнится. В таких случаях проще всего, если покупатель будет брать ипотеку в том же банке, в котором ее оформлял продавец. Чтобы провернуть такую сделку, нужно будет решить, как поступить с залогом. Всего есть три варианта:

- Взять свои деньги или попросить задаток у покупателя, погасить долг по ипотеке, а затем оформить куплю-продажу.

- Закрыть ипотеку с помощью банка и покупателя: банк сообщает о размере долга, покупатель кладет деньги для продавца и банка на аккредитив, а затем сделку регистрируют в Росреестре.

Продать квартиру вместе с долгом по ипотеке. Если покупатель на это согласен, то может перекупить квартиру вместе с долгом и выплачивать ипотеку дальше вместо продавца. Если условия ипотечного кредита не оптимальные, можно сразу заняться рефинансированием.

Шаг 2. Разместите объявление о продаже

Продавцы квартир обычно ищут покупателей на сайтах объявлений о продаже недвижимости. Определитесь, по какой цене собираетесь продавать жилье, сделайте качественные фотографии, найдите план планировки и разместите объявление на сайте.

Чтобы определить цену продажи, не обязательно приглашать специалистов-оценщиков. Достаточно посмотреть, сколько стоят аналогичные квартиры в вашем районе. Некоторые доски объявлений сейчас подсказывают, насколько назначенная вами цена ниже или выше средней. Если готовы торговаться, укажите это в объявлении.

Шаг 3. Покажите квартиру покупателю

Следующий этап — показ квартиры. Практически все в первую очередь хотят увидеть жилье своими глазами и обсудить с продавцом детали. Проведите потенциального покупателя по дому и расскажите, какую мебель и технику оставляете в квартире, какие у вас соседи, какая транспортная развязка и инфраструктура.

Если вы обещаете покупателю продать вместе с квартирой мебель, то будьте готовы, что он попросит составить опись. Кожаный диван или столик из слоновой кости может прибавить к цене квартиры несколько сотен тысяч рублей. И покупатель точно будет недоволен, если в последний момент вы решите увезти его из квартиры. При описи всему остающемуся имуществу присваивают инвентарные номера и подробно описывают его состояние и характеристики. Покупатель и продавец подписывают опись и прикладывают ее к договору купли-продажи.

Шаг 4. Проверьте покупателя

Большую часть работы по проверке сделает банк — оценит дееспособность и платежеспособность заемщика, изучит его документы. Но прежде, чем начать готовиться к продаже, проверьте, действительно ли у покупателя есть деньги на покупку квартиру. Если он собирается покупать жилье в ипотеку, то должен получить одобрение от банка на определенную сумму. Если квартира стоит 5 млн рублей, а у покупателя есть только 500 тыс. рублей и нет одобренной ипотеки, обсуждать сделку еще рано.

Узнайте, какую максимальную сумму кредита готов предоставить покупателю банк и соотнесите ее со стоимостью вашей квартиры. Также обратите внимание на актуальность одобрения — оно действует около 3-х месяцев.

Шаг 5. Подпишите предварительные документы (не обязательно)

Если вы уже договорились о продаже, то можете закрепить свое соглашение с покупателем на бумаге. Это нужно, чтобы одна из сторон не передумала в последний момент. По договоренности может быть подписано соглашение о задатке, соглашение об авансе либо предварительный договор купли-продажи.

Учтите, что предварительный договор должен полностью совпадать с тем, что будет подписан в банке. Рекомендуем обсудить все детали, а только потом подписывать документ.

Шаг 6. Подготовьте необходимые для оформления продажи документы

И покупателю, и банку важно получить от продавца документы по определенному перечню. При оформлении ипотеки он несколько шире, чем при обычной купле-продаже. Воспользуйтесь нашим списком, чтобы ничего не забыть:

- Паспорт продавца и супруга (супруги).

- Свидетельство о браке.

- Документы, устанавливающие право собственности. Это могут быть договора купли-продажи, обмена или дарения, а также свидетельство об унаследовании.

- Документы, подтверждающие право собственности. Это будет либо выписка из Росреестра с данными собственниками, либо свидетельство о госрегистрации.

- Документы БТИ: экспликация и поэтажный план. Они нужны, чтобы банк и покупатель убедились, что в квартире нет незаконных перепланировок.

- Единый жилищный документ или выписка из домовой книги. Эти документы бесплатно выдаются в день обращения собственника с заявлением в МФЦ или инженерную службу.

- Справка об отсутствии долгов по коммуналке и копия финансового лицевого счета. Для этого нужно погасить все долги, собрать квитанции на оплату и обратиться за копией финансового лицевого счета.

- Водительское удостоверение или справки, которые подтверждают дееспособность.

- Согласие супруга (супруги) на продажу квартиры, которое заверено нотариусом. Это необходимо, если квартира куплена во время брака и стала совместной собственностью супругов.

- Разрешение опеки. На случай, если в числе собственников квартиры есть дети или в ней зарегистрированы несовершеннолетние, находящиеся под опекой или попечительством.

- Выписка из ЕГРН, подтверждающая отсутствие арестов и обременений. Ее можно круглосуточно заказать в сервисе ЕГРН.Реестр. Полная выписка стоит 350 рублей и заверена ЭЦП Росреестра.

В ряде случаев могут понадобиться дополнительные документы. Например, если вы сдаете квартиру в аренду, то нужно будет предоставить договор об аренде. Это даст банку и покупателю возможность убедиться, что временных жильцов можно выселить в кратчайшие сроки.

Шаг 7. Проведите оценку квартиры

Чтобы продать квартиру по ипотеке, ее нужно оценить. Это делается, чтобы узнать, по какой стоимости банк сможет быстро ее продать, если заемщик перестанет платить. Самостоятельно назначить цену, как при размещении объявления, уже не получится. Оценивать должен специалист, который, в идеале, одобрен банком, — оценщик.

Отчет оценщика стоит в среднем 3-5 тыс. рублей. Обычно этот расход на себя берет покупатель, но вы можете оплатить оценку сами или поделить пополам. Предоставьте оценщику технический паспорт, правоустанавливающие и правоподтверждающие документы, а также паспорт. Также оценщик может попросить фотографии жилья или доступ в квартиру, чтобы оценить ее состояние.

Подготовка отчета занимает около недели.

Шаг 8. Передайте документы для оформления кредита

Соберите все документы и передайте их в банк с покупателем. На этом этапе ваше присутствие не обязательно. Банк изучит документы в течение 3-7 дней, после чего даст согласие на выдачу кредита или откажет в его предоставлении на конкретно вашу квартиру.

На этом же этапе банк подготовит документы для оформления сделки: заявления, анкеты, соглашения и сам договор купли-продажи.

Шаг 9. Подпишите договор купли-продажи

Обычно при ипотеке договор готовит сам банк, но при желании вы можете обратиться в юридическую компанию или составить его самостоятельно. Важное отличие от обычного договора в том, что в ипотечном есть указание на то, что квартира приобретается с привлечением средств кредита.

В договоре должна быть информация, которая поможет точно идентифицировать квартиру: город, улица, номер дома и квартиры, кадастровый номер, квадратура. Также в документе указывается цена квартиры и ее часть, которая будет покрыта ипотекой, срок для погашения кредита и отметка о том, что банк становится залогодержателем данной квартиры.

Банк выберет дату, в которую пригласит вас и покупателя для подписания документов.

Шаг 10. Проведите расчеты с покупателем

Как правило, передача денег продавцу происходит через банковскую ячейку. Покупатель кладет туда свой взнос, а банк добавляет согласованную сумму.

Вам нужно будет составить расписку о получении оплаты в полном объеме и сохранить ее до того, как квартира будет переоформлена на покупателя. После окончания процедуры отдайте бумагу покупателю, а себе заберите ключи от ячейки.

Шаг 11. Оформите передачу права собственности

Переход квартиры в собственность покупателя нужно зарегистрировать. Для этого в Росреестр направляется договор купли-продажи, кредитный договор, отчет об оценке, свидетельство о праве собственности продавца и иные документы. Покупателю нужно будет заплатить 2 000 рублей в виде пошлины за регистрацию права собственности.

Направить пакет документов можно лично – посетив Росреестр, через МФЦ, почтой или в электронном порядке. После приема документов заявителю выдадут расписку с перечислением всех поданных бумаг и указанием на то, что они переданы в регистрирующий орган.

Зарегистрировать переход права в общем случае должны в течение семи рабочих дней. Итогом всей процедуры станет выписка из ЕГРН, которая подтверждает вступление нового собственника в права. Вместе с ней покупателю выдадут договор купли-продажи с отметкой о регистрации права собственности и ипотеки.

Шаг 12. Оформите акт приемки-передачи и заберите деньги

Факт подписания этого акта означает, что вы передали квартиру, а покупатель ее принял и не имеет никаких претензий. После этого покупатель отдаст вам ключ от банковской ячейки. А вы в свою очередь должны передать ему расписку о получении оплаты и отдать ключ от квартиры.

Продажа квартиры через ипотеку не сильно сложнее обычной. А участие банка в сделке дает продавцу дополнительные гарантии безопасности. Воспользуйтесь нашей пошаговой инструкцией, чтобы грамотно провести процедуру без участия риэлторов.

Шаг 13. Заплатите налог с дохода от продажи

Продавец должен задекларировать доход от продажи квартиры и заплатить с него НДФЛ 13 %. Налог и декларацию с вас не потребуют, если проданная квартира соответствует одному из условий:

- Вы купили ее до 1 января 2016 года и владели жильем три года или дольше;

- Вы купили ее после 1 января 2016 года и владели квартирой пять лет или дольше (срок может меняться по инициативе субъекта РФ, а также для единственного жилья).

Как получить имущественный вычет на квартиру

Если освобождение от НДФЛ для вас не предусмотрено, вы можете уменьшить доход от продажи квартиры на сумму расходов на ее покупку или на имущественный вычет — 1 млн рублей. Считайте сами, что для вас лучше. Если у вас нет подтверждающих расходы документов или квартира обошлась вам дешевле миллиона, лучше просто заявить вычет.