Как купить квартиру в ипотеке

Можно ли купить квартиру в ипотеке, выгодно ли это? Как безопасно провести сделку, если покупатель оплачивает долг продавца? Понятная инструкция, а также советы экспертов – в нашем материале.

Илья выбрал квартиру. Его устраивают цена, район, ремонт, но жилплощадь находится в ипотеке. Можно ли купить жилье с обременением и какие есть варианты оформления?

Можно ли купить квартиру в ипотеке

Купить квартиру в ипотеке можно, но есть нюанс: необходимо получить разрешение банка, так как она находится в залоге. Залог дает право банку-кредитору забрать жилплощадь у неплательщика, собственность в залоге у банка получает статус «с обременением».

Некоторые банки идут навстречу клиентам, разрешают продажу квартиры в ипотеке, помогают при оформлении документов. Другие – отказывают, предлагая клиентам сначала закрыть ипотеку, а потом уже распоряжаться собственностью.

Один из самых популярных сроков ипотеки у заемщиков составляет 20 лет. Это отличное сочетание относительно небольшого времени и разумных ежемесячных платежей. Рассчитать ипотеку на 20 лет можно на сайте с помощью специального калькулятора.

Почему продают квартиру, которая в ипотеке

На рынке недвижимости жилье в ипотеке – не редкость: люди переезжают, разводятся, планируют покупку квартиры побольше и продают имущество, которое находится в залоге у банка.

Иногда причиной продажи становится ухудшение финансовой ситуации заемщика: человек потерял работу, выдался тяжелый год, и он не справляется с ежемесячным взносом.

Еще один вариант покупки ипотечной недвижимости – по условиям кредитного договора жилье отошло банку, а тот выставил его на продажу.

Конечно, иногда собственность продают из-за неподъемной коммуналки или неблагополучного соседа, но такие неприятности случаются с любой недвижимостью. Гораздо выше риск потерять деньги, неправильно оформив документы.

Причина изъятия квартиры банком и ее дальнейшая продажа только одна – просроченные кредитные обязательства.

- попросить отсрочку или кредитные каникулы;

- продлить срок кредита, сократив сумму ежемесячных выплат;

- объединить несколько кредитов с меньшей процентной ставкой;

- провести реструктуризацию долга.

Выгодно ли покупать квартиру в ипотеке

Большинство людей боятся квартир в ипотеке, хотя иногда покупка такой жилплощади выгоднее, чем приобретение жилья с «чистой биографией» – продавцы чаще соглашаются на торг, делают скидку.

Совет от банка

Уточните у банка, предлагает ли он возможность купить понравившуюся квартиру без надбавки к процентной ставке или с закрытием кредита продавца в день подписания кредитного договора.

Как купить квартиру, обремененную залогом

- Первый шаг перед покупкой – убедиться, что у продавца недвижимости нет задолженности перед банком.

Для этого он должен взять у банка справку, которая подтвердит, что все выплаты по ипотечному кредиту закрыты в срок.

- Второй шаг – решить, какой вариант оформления сделки купли-продажи подойдет вам больше.

Существует несколько способов, как купить жилье в ипотеке:

- с погашением во время сделки,

- с переуступкой,

- с досрочным погашением покупателем.

С погашением ипотеки во время сделки

Татьяна хочет купить квартиру, которая находится в ипотеке, у нее есть необходимая сумма для погашения кредита. Если банк согласен на продажу жилья, которое находится в залоге, он предложит ей оплатить задолженность продавца прямо во время сделки.

Порядок действий:

Шаг 1

Будущий владелец вносит задаток, подтверждает готовность купить недвижимость. После получения задатка нельзя просто отказаться от сделки, размер аванса обычно составляет 50-100 тысяч рублей. Эти деньги впоследствии вычтут из суммы, которую получит продавец.

Передача денег и предварительный договор купли-продажи оформляются у нотариуса, продавец пишет расписку о получении задатка. Все эти документы пригодятся, если покупка не состоится.

Шаг 2

Участники подают документы на оформление договора купли-продажи у нотариуса, приложив выписку из банка об остатке долга, справку об отсутствии задолженности.

Шаг 3

Участники сделки заказывают проект договора о купле-продаже у риелтора или юриста. Если среди собственников жилья есть несовершеннолетние дети, то договор составляет только нотариус.

Документы:

- паспорта/свидетельства о рождении всех участников,

- разрешение органов опеки (если среди собственников – несовершеннолетний),

- нотариальное согласие супруга продавца (если имущество приобрели в браке),

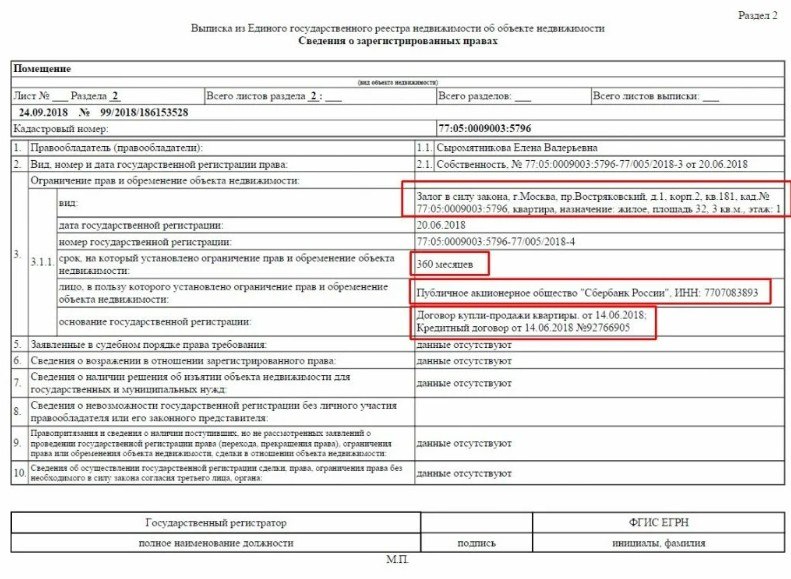

- свидетельство о собственности на жилье или выписка из ЕГРН,

- договор основания на квартиру,

- соглашение о задатке.

Шаг 4

Стороны обращаются в банк, сотрудники финансовой организации составляют окончательный вариант договора, вносят сведения о задолженности. При участии несовершеннолетних соглашение заверяет нотариус.

Шаг 5

При оформлении акта купли-продажи потенциальный владелец помещает деньги на специальный счет или ячейку в банке. Обе стороны подписывают договор, подают документы на регистрацию.

Как безопасно передать деньги

Покупатель заранее распределяет средства – часть для банка, на погашение долга по ипотеке, часть для продавца. Арендует банковскую ячейку и оставляет деньги там до момента совершения сделки.

Другой способ – открыть аккредитивный счет. Аккредитив – та же ячейка, только виртуальная, один из участников сделки вносит сумму для покупки жилплощади, банк «замораживает» средства, после заключения договора часть денег банк переводит продавцу, часть – оставляет себе.

С переуступкой долга

Покупка квартиры в ипотеку с переуступкой долга кажется хлопотной, но вполне осуществимой.

Василий хочет купить квартиру в ипотеку, он выбрал жилье на вторичном рынке, но понравившаяся ему недвижимость тоже находится в ипотеке. Если банк согласен на продажу квартиры в залоге, то участники оформляют договор купли-продажи с переуступкой долга.

Шаг 1

Нынешний и будущий владельцы жилья обращаются в банк за консультацией по переуступке долга.

Шаг 2

Банк одобряет ипотеку приобретателю жилья, участники составляют проект договора, предоставляют его банку, сотрудники кредитной организации вносят дополнения/изменения.

Договор могут составить:

- риелтор,

- сотрудник банка,

- юрист,

- нотариус.

Шаг 3

Вназначенный день участники сделки приходят в банк, подписывают документы о купле-продаже в присутствии сотрудников банка и/или нотариуса.

У Василия есть 3 млн рублей на первоначальный взнос, стоимость выбранной квартиры, которая находится в ипотеке, – 7 млн, то есть 4 млн ему одобрил банк в качестве кредита. А продавцы успели выплатить 5 млн рублей, то есть 2 млн они еще должны банку. Значит, после оформления всех документов и регистрации права собственности они получат 5 млн рублей.

Как банк производит расчет

Перед началом сделки на аккредитивный счет (виртуальная банковская ячейка) потенциальный владелец жилья вносит первоначальный взнос (например, 3 млн рублей), банк – недостающую сумму для выплаты продавцу (2 млн рублей), а 2 млн долга продавца банк оставляет себе. После подписания и регистрации договора продавцы приносят его в банк и получают деньги.

С досрочным погашением ипотеки за счет средств покупателя

Еще один вариант покупки квартиры в ипотеке – будущий владелец жилья выплачивает банку долг продавца, получает его в собственность. Такой способ вызывает больше всего опасений из-за риска потерять деньги на этапе погашения чужого кредита.

Инна хочет купить квартиру в ипотеке у банка за 8 млн рублей. Ей придется оплатить долг продавца – 5 млн, и оформить сделку купли-продажи после получения продавцом зарегистрированных документов о праве собственности на жилье. После подписания договора Инна выплатит продавцу оставшиеся 3 млн рублей.

Далее подробно расскажем о том, как правильно оформить документы и безопасно оплатить чужой долг.

- Участники будущей сделки заключают предварительный договор о купле-продаже, фиксируют внесение задатка за жилье для оплаты долга продавца перед банком.

Договор, а также расписку о передаче задатка составляет и оформляет нотариус.

Зачем нужен предварительный договор

Предварительный договор обезопасит всех: после его подписания нельзя просто отказаться. Участники обязаны заключить основной договор, в случае отказа суд обяжет их сделать это в принудительном порядке.

Что такое задаток

Задаток подкрепляет условия предварительного договора: в случае отказа продавца от участия в сделке он обязан вернуть задаток в двойном размере, если же отказывается противоположная сторона – она теряет сумму задатка. Передача средств задатка обязательно оформляется письменно, иначе она будет считаться авансом. Оформление предварительного договора и письменное оформление передачи задатка снижает риск покупки.

Задаток или аванс

Аванс не дает гарантий исполнения договора, это просто предоплата. В случае срыва сделки по инициативе продавца он возвращает аванс, в обратном случае – аванс остается нынешнему владельцу квартиры. Задаток популярен, его используют в 60% сделок с недвижимостью, но он не гарантирует исполнения обязательств.

- После подписания предварительного договора и передачи денег участники идут в банк для закрытия ипотеки.

Оплата производится через кассу, продавец (или продавцы) подает заявление на получение справки о погашении кредита. На получение справки и закладной на квартиру (если она была) уходит до 14 дней.

После получения документов на квартиру продавцы составляют и нотариально заверяют расписку, в которой сказано о получении задатка от покупателя.

Закладная – ценная бумага, подтверждающая право банка на владение имуществом с обременением. Бывает документарная и электронная, хранится в депозитарии банка.

- Снятие обременения.

Продавцы со справкой об отсутствии задолженности по ипотеке и закладной (если оформлялась) идут в МФЦ, подают заявление о снятии обременения. Эта процедура бесплатная, срок исполнения – три рабочих дня.

- Составление договора купли-продажи у нотариуса.

Все участники приходят к нотариусу с пакетом документов:

- паспорта (свидетельства о рождении для детей до 14 лет);

- свидетельство о браке, если приобретатели – супруги;

- нотариальное согласие супруга на покупку/продажу;

- выписка из ЕГРН на квартиру;

- свидетельство о собственности;

- договор основания на квартиру, купли-продажи, долевого участия, уступки прав или инвестирования (один из перечисленных);

- разрешение органов опеки, если один из собственников младше 18 лет;

- технический паспорт квартиры из БТИ;

- сделка.

Участники приходят в банк, приобретатель арендует ячейку или вносит оставшуюся по договору сумму на аккредитивный счет. Подписывают и заверяют договор у нотариуса, каждая сторона получает свой экземпляр договора купли-продажи, участники подают документы на регистрацию.

После получения выписки из ЕГРН продавцы со своим экземпляром договора отправляются в банк, получают деньги из ячейки или со счета, составляют (и лучше нотариально заверяют) расписку о получении всей суммы по сделке, отдают ее новому хозяину недвижимости.

Как проходит регистрация сделки в МФЦ:

- детей до 14 лет представляет родитель/законный представитель;

- детей 14-18 лет сопровождают родители/опекуны;

- стоимость госпошлины за регистрацию сделки купли-продажи – 2 000 рублей (оплачивает будущий владелец);

- срок исполнения – 9 рабочих дней.

Как происходит регистрация сделки у нотариуса:

Участники сделки подписывают договор у нотариуса, он сам должен подать документы на регистрацию в электронном или бумажном виде, оплатив госпошлину из средств будущего собственника. При подаче документов в электронном виде размер госпошлины составляет 1 400 рублей.

Как купить квартиру, которая находится в ипотеке?

Квартиры в ипотеке покупатели стараются обходить стороной. А зря, так как именно у данного вида жилья есть ряд преимуществ, главное из которых – цена.

– Приобретение жилья, находящегося в ипотеке, фактически сопровождается переводом долга с первоначального заемщика на покупателя, – рассказывает Мария Литинецкая, управляющий партнер «Метриум Групп». То есть происходит переуступка прав и обязанностей по кредитному договору и договору об ипотеке.

В договоре купли-продажи, который заключают продавец и покупатель, прописывается факт наличия ипотеки, к документам обязательно должно быть приложено согласие банка на продажу имущества. Далее новый собственник заключает два договора: об ипотеке с банком и кредитный.

После совершения указанных действий в Росреестре происходит регистрация перехода права собственности на квартиру на нового покупателя.

Особенно следует отметить, что покупка квартиры, которая находится в ипотеке, залог не прекращает. Покупатель теперь становится залогодателем, к нему переходят все обязанности продавца, в том числе те, которые не были исполнены, например, штрафные санкции за просрочки погашения кредитных платежей.

Предложение жилья, находящегося в залоге у банка, растет по мере увеличения количества купленных в ипотеку квартир. Причинами для появления таких объектов на рынке могут быть как негативные изменения в финансовом положении заемщиков (невозможность обслуживать взятый кредит), так и позитивные, например, желание улучшить жилищные условия.

У потенциальных покупателей есть несколько причин присмотреться к таким предложениям. Во-первых, это возможность минимизировать юридические риски при покупке квартиры, т.к. ее история уже была проверена специалистами банка-залогодержателя. Во-вторых, обычно объекты с обременением выставляются на продажу с дисконтом 10-15%. К примеру, на сайте ЦИАН выставлена двухкомнатная квартира у метро «Аэропорт» стоимостью 197 000 руб. за кв. м. При этом среднерыночная цена предложения жилья без обременения в аналогичных домах составляет 237 000 руб. за кв. м. Выгода покупателя такого объекта составит 2,2 млн руб., а может быть и больше, если учесть, что владельцы заложенной недвижимости чаще идут на торг.

Продавцом жилья с залогом может выступать банк или физическое лицо-собственник, с разрешения залогодержателя. При этом первый вариант более удобен, особенно для покупателя, заинтересованного в получении кредита. Помимо простоты организации сделки, клиент может получить от банка выгодные условия ипотечного кредитования для приобретения данного объекта. Сделка проходит в стенах банка по стандартному сценарию: партнёры подписывают договор купли-продажи, который затем регистрируется в Едином государственном реестре недвижимости.

– Сделка усложняется, если в ней задействованы три стороны: заемщик-продавец квартиры, покупатель и банк, – продолжает Мария Литинецкая. – Специалистами рынка недвижимости разработаны две общие схемы проведения подобных операций. Провести такую сделку, не прибегая к помощи профессионалов (риэлтора, юриста, регистратора cделок с недвижимостью), практически невозможно.

Покупка с заключением предварительного договора купли-продажи

Этот вариант предполагает погашение кредита покупателем в счет оплаты приобретаемой недвижимости. Чтобы обезопасить плательщика, стороны заключают предварительный договор о покупке квартиры, в котором четко прописаны условия сделки. При этом если продавец отказывается от своих услуг, покупатель может отстаивать свои права в судебном порядке. Сумма, которая вносится на погашение кредита, оформляется как задаток или аванс.

После того, как банк получит деньги, он одобряет сделку и снимает обременение с квартиры. В это же время стороны подписывают договор купли-продажи.

Эта схема может вызывать подозрения со стороны покупателя. Ведь после снятия обременения с жилья продавец может захотеть отказаться от регистрации договора купли-продажи. Тогда покупателю придется требовать от партнера исполнения его обязательств через суд. Возникает угроза затягивания сделки на неопределенный период. Тем не менее, эта схема продолжает использоваться при продаже залогового имущества, в большинстве случаев без ущерба для сторон.

Покупка квартиры через смену залогодателя

Эта сделка проходит с участием банка-кредитора (и непосредственно в его стенах) при использовании двух депозитарных ячеек. В первую будут заложены деньги в размере суммы, необходимой для погашения кредита, а во вторую – остаток стоимости квартиры.

– Банк обязательно должен одобрить сделку купли-продажи. После подписания договора продавцом и покупателем его высылают в Росреестр. После регистрации перехода права собственности все залоговые обязательства покупатель берет на себя, а продавец забирает деньги из первой ячейки, чтобы погасить кредит. Банк отпускает покупателю погашенную закладную. Предъявив ее, новый собственник квартиры получает выписку из ЕГРН об отсутствии обременения. Затем продавец может наконец получить доступ к ячейке со второй частью денег. Такой путь является наименее рискованным для всех трех сторон сделки, – заключает Литинецкая.

Оба варианта сделки представляются на первый взгляд сложными и запутанными, однако нередко игра стоит свеч. Чтобы стать владельцем квартиры своей мечты по выгодной цене, стоит пойти на усложнение операции по ее покупке.

Ипотека: скрытые риски и важные нюансы

Хотя рынку недвижимости уже несколько лет предрекают крах, квартиры в большинстве городов можно купить только при помощи ипотеки. Естественно, многих пугает перспектива связаться с таким длительным и большим кредитом. Какие тут есть подводные камни? И на что следует обратить внимание? Читайте в нашей статье!

Как выбрать банк?

Если вы решили приобрести квартиру в новостройке, скорее всего, кредит вам выдаст только тот банк, который является партнером застройщика. В этом случае, кстати, и документов придется собирать меньше, и вероятность одобрения кредита будет выше. Если вы захотите обратиться в какой-то сторонний банк, с большой долей вероятности вам откажут, потому что новостройки — это всегда риск.

Если вы присматриваете квартиру на вторичном рынке, то выбирать можно любой банк. Естественно, лучше обращать внимание на крупные, которые давно работают на рынке и могут предложить более хорошие условия и не пойдут ко дну при первых же сложностях. Но имейте в виду, что крупные банки зачастую и требования предъявляют повышенные.

На что обратить внимание при покупке квартиры на вторичном рынке?

Как подтвердить свои доходы?

Если вы имеете доходы, которые не можете подтвердить справкой 2-НДФЛ, встает вопрос, каким образом подтвердить ваше реальное благосостояние, чтобы повысить шанс одобрения кредита.

В этом случае необходимо подготовить документы, которые подтвердят факт получения денег. Например, это может быть справка по форме банка с места работы. Если вы сдаете квартиру, то можно предоставить подписанный договор, подтверждающий факт аренды (естественно, это должен быть официальный договор, по которому выплачиваются налоги).

На что обратить внимание в кредитном договоре?

Чаще всего оценивают два фактора: процентную ставку (и, соответственно, ежемесячную выплату) и срок погашения. Это, вне всякого сомнения, очень важно! Но есть и другие, «скрытые» платежи, которые тоже могут существенно повлиять на то, сколько и когда вы в итоге заплатите.

Дополнительные услуги. Могут быть прописаны сразу в договоре. Оценка квартиры, заверение документов у нотариуса — все это стоит денег. И если вы соглашаетесь на определенные условия, пересмотреть их в дальнейшем уже не получится. Поэтому сразу оцените, сколько придется добавить к стоимости квартиры.

Досрочное погашение. Многие банки стремятся усложнить жизнь тем, кто хотел бы закрывать кредит досрочно. Например, иногда просят заранее предупредить о внесении досрочного платежа, принимают его только через определенное время, а значит, за этот период проценты продолжат начисляться по имеющейся сумме долга.

Комиссии. Могут взиматься банком за разнообразные операции, например, за перевод суммы из одной валюты в другую, подготовку справок, и так далее. Это небольшие траты, но в сумме может набежать немало.

Санкции. Нередко банки назначают очень большие проценты за просрочку платежа, внесение не полной суммы, и так далее. Так как никто не может дать стопроцентной гарантии бесперебойной и своевременной оплаты, лучше заранее знать, во что это может вылиться в финансовом плане.

Риски, связанные с самой недвижимостью

Покупая квартиру, вы всегда в какой-то мере рискуете, просто для первичного и вторичного рынка эти риски — разные.

С новостройкой все достаточно понятно: мало кто даст гарантии, что застройщик окажется финансово состоятельным и честным. У всех на слуху истории об обманутых дольщиках, и сейчас, когда еще в разгаре «кризис» (в экономике ли, в головах ли), подобных случаев становится только больше.

Обманутые дольщики больше 4-х лет ждут квартиры

Что же касается квартиры на вторичном рынке, есть риск купить квартиру с обременением. В качестве такового, кстати, может быть как раз ипотека. Даже если хозяева не скрывают факт наличия кредита (это не так просто сделать), они могут схитрить иначе: дождаться, пока новый покупатель погасит кредит, а потом всячески препятствовать заключению договора купли-продажи. В этом случае тяжбы могут тянуться годами.

Также в качестве обременения могут быть аренда и рента, это уже не так просто проверить, особенно не заключается официальный договор. В этом случае чаще всего рекомендуют оценивать риски по косвенным признакам: живет ли кто-то в квартире (если хозяева утверждают, что квартира стоит пустой), могут ли соседи рассказать что-то «подозрительное», и так далее.

Естественно, это далеко не все нюансы, на которые стоит обратить внимание. Но начните хотя бы с них, потому что внимание к этим деталям может спасти от многих неприятностей и выбрать самый оптимальный вариант.

Можно ли купить квартиру, находящуюся в ипотеке?

Ответ:

Купить такую квартиру можно, и на рынке недвижимости такие сделки происходят регулярно. Риски Покупателя здесь невелики (о них – ниже), если он понимает особенности и технологию такой сделки. Объясним подробнее.

Ипотека – это обременение права собственности. При этом, само право собственности у владельца квартиры никуда не исчезает. Просто появляются некоторые ограничения на распоряжение своим имуществом. В частности, если квартира находится в ипотеке у банка, то ее можно купить (продать) только с согласия залогодержателя (то есть банка). Об этом прямо говорит Гражданский Кодекс (п.2, ст.346, ГК РФ) и Закон об ипотеке (п.1, ст.37).

Но можно этого согласия и не ждать. Как так?

Дело в том, что покупка квартиры с обременением по ипотеке, на практике может происходить разными способами. Это зависит как от договоренности Продавца и Покупателя, так и от позиции банка-залогодержателя.

Покупка ипотечной квартиры, которая находится в залоге у банка – способы

Здесь три основных пути (метода) организации сделки:

- Досрочное погашение кредита Продавцом и последующая продажа квартиры.

- Досрочное погашение кредита Покупателем в процессе покупки квартиры.

- Задолженность по ипотечному кредиту не погашается, а переносится на Покупателя в результате сделки. То есть фактически происходит покупка ипотечной квартиры в ипотеку.

Каким путем лучше идти? Какой порядок покупки квартиры с обременением ипотекой? Где риск Покупателя будет выше? Ответ неоднозначен, и будет зависеть от конкретной ситуации. На рынке недвижимости применяются все три варианта покупки ипотечной квартиры. Рассмотрим их по очереди.

1. Досрочное погашение кредита Продавцом и последующая продажа

Самый простой способ избавиться от обременения ипотечной квартиры – это погасить кредит досрочно. Тогда Продавец уже может действовать свободно, не спрашивая согласия банка на сделку. Вопрос только в том, как именно (за счет чего) Продавец сможет погасить банку долг?

Здесь все зависит от размера остатка этого долга. Если Продавцу осталось выплатить банку относительно небольшую сумму (например, 100-300 тыс. руб.), то эта сумма может быть передана ему Покупателем до сделки в качестве аванса или задатка. Погасив этими деньгами ипотечный кредит, Продавец берет в банке справку о погашении долга и снимает в Росреестре обременение с квартиры. Подробный алгоритм действий при покупке ипотечной квартиры таким способом описан по ссылке – см. там Вариант №1.

После этого покупка квартиры происходит обычным способом (см. по ссылке – соответствующий шаг ИНСТРУКЦИИ).

Другой вариант досрочного погашения долга для продажи ипотечной квартиры – это перекредитование Продавца на время сделки. То есть Продавец берет обычный потребительский кредит на 2-3 месяца (в том же банке или в другом), гасит им остаток долга по ипотеке, снимает обременение с квартиры, и продает ее Покупателю. Получив за нее деньги, Продавец тут же гасит свой краткосрочный потребительский кредит.

Этот способ покупки квартиры, находящейся в ипотеке (залоге) у банка, самый легкий, надежный и безопасный для Покупателя. Но дорогой для Продавца. Ведь проценты у потребительского кредита самые высокие. Поэтому срок такого кредита ему нужно свести до минимума.

2. Досрочное погашение кредита Покупателем в процессе сделки

Если остаток долга у Продавца значительный, а перекредитоваться у него нет возможности, то Покупателю слишком рискованно передавать ему крупную сумму в качестве аванса (на погашение долга). В этом случае покупка заложенной банку ипотечной квартиры происходит с привлечением самого банка. От банка здесь требуется не только письменное разрешение на сделку (нужно для регистрации), но и его непосредственное участие в самой сделке.

Тогда Покупателю перед тем, как вносить аванс за квартиру, нужно предварительно согласовать условия сделки с банком-залогодержателем. Юристы банка в этом случае берут сделку под свой контроль, поэтому риск покупки ипотечной квартиры для Покупателя сильно снижается.

Ключевым моментом здесь становятся взаиморасчеты по сделке. После подписания Договора купли-продажи, Покупатель передает деньги за ипотечную квартиру двумя частями одновременно – одну часть банку (на погашение долга), другую часть Продавцу (цену квартиры за минусом долга).

Способ передачи денег за квартиру при этом может быть как наличным, так и безналичным. При наличных расчетах, арендуются, соответственно, две банковские ячейки, а при безнале – открываются два аккредитивных счета (как все это делается – см. по указанной ссылке в Глоссарии).

После того, как договор подписан, сделка зарегистрирована в Росреестре, а расчеты завершены, банк выдает Покупателю справку о погашении ипотечного кредита. С этой справкой Покупатель уже сам снимает обременение с купленной квартиры в Росреестре. Подробный алгоритм этой схемы покупки квартиры с ипотечным обременением описан по ссылке – см. там Вариант №2.

3. Покупка ипотечной квартиры в ипотеку – как это делается

Здесь речь идет о случае, когда Покупатель сам рассчитывал использовать ипотечный кредит для покупки квартиры, но выбранная квартира тоже оказалась ипотечной и уже заложенной банку. Как тут быть?

Тут могут быть две ситуации:

- Покупатель оформляет ипотечный кредитв том же банке, в котором заложена выбранная им квартира.

- Покупатель оформляет себе кредит в другом банке.

В обоих случаях сама возможность и условия такой сделки будут зависеть от позиции банка.

В первом случае процедура покупки ипотечной квартиры и переоформления ипотеки на нового заемщика будет гораздо проще. Здесь банк-залогодержатель полностью контролирует весь процесс и создает такие условия сделки, которые ему выгодны. При этом, сама ипотечная квартира остается в виде залога в том же банке, и обременение с нее не снимается. Новому заемщику (Покупателю) одобряется новый кредит, и одобряется уже заложенная банку квартира.

Такие сделки проводят многие банки, в том числе Сбербанк. Все они проходят под контролем юристов и службы безопасности банка. Риск покупки ипотечной квартиры на таких условиях для Покупателя минимален.

Во втором случае все сложнее. Чтобы оформить ипотечную квартиру в ипотеку в другом банке, нужно согласование условий и интересов двух разных кредитных организаций. При этом должны быть соблюдены и условия Росреестра по переоформлению зарегистрированного ипотечного обременения квартиры в пользу нового залогодержателя. Это довольно сложная и длительная процедура, банки идут на нее неохотно, поэтому она редко встречается на рынке.

В итоге, если Покупатель решил купить в ипотеку уже заложенную ипотечную квартиру, то ему лучше оформлять свой кредит в том же банке, в котором квартира заложена.

Риски Покупателя при покупке ипотечной квартиры

Если Покупатель действует одним из описанных выше способов, то каких-либо серьезных, неконтролируемых рисков покупки квартиры, находящейся в ипотеке (залоге) у банка, он не несет. Но все же при подготовке сделки, ему следует держать в голове следующие моменты:

- Если Покупатель передает значительную сумму в виде аванса/задатка Продавцу для погашения им своей задолженности по ипотеке, то есть риск, что Продавец после снятия обременения передумает и откажется продавать квартиру. А возврат аванса может растянуться на годы.

- Если Покупатель рассчитывает на ипотечный кредит от своего банка, и вносит аванс за понравившуюся ему ипотечную квартиру, то его банк может не одобрить ему квартиру, заложенную другому банку. Тогда есть риск потери внесенного аванса.

- Банк-залогодержатель, например, может дать разрешение на продажу заложенной квартиры только при выполнении Продавцом определенных условий. Например, банк может потребовать от залогодателя выплаты 80% задолженности до сделки. Есть также риск и того, что банк вообще откажет в продаже заложенной ему квартиры и переоформлении залога на нового собственника.

- Банк может не отказать в продаже заложенной ипотечной квартиры, но при этом не одобрит кредит конкретному Покупателю.

- Сроки получения закладной из банка после погашения ипотеки, и снятия обременения в Росреестре могут затянуться. Тогда есть риск, что условия сделки могут стать уже не актуальными для Покупателя.

Но все же основной риск для Покупателя при покупке квартиры, за которую не выплачен ипотечный кредит, это попытка передачи Продавцу слишком большой суммы для погашения им своей задолженности по ипотеке. Ведь такая передача денег ничем не обеспечена, кроме условий Договора аванса или Предварительного договора купли-продажи.

Конечно, если Продавец погасит этими деньгами свою ипотеку, облегченно вздохнет и откажется продавать квартиру, то Покупатель сможет отсудить свои деньги обратно. И даже может потребовать компенсацию убытков через суд. Но вряд ли кого-то устроит срыв сделки и большая потеря времени на судебные разбирательства.

Поэтому, чтобы снизить свой риск, Покупателю следует при покупке ипотечной квартиры, действовать одним из перечисленных выше способов.

И кстати, не забываем, что если в составе собственников квартиры есть несовершеннолетние дети, то нам помимо банка придется еще привлекать Органы опеки и попечительства. О правах детей в сделках с жильем – читай отдельную заметку в Глоссарии по ссылке.

Сделка купли-продажи квартиры. Перечень документов для регистрации в Росреестре – смотри в Глоссарии по ссылке.

На всякий случай напомним Покупателю, что перед сделкой ему следует получить Выписку из ЕГРН (например, на нашем сайте – здесь), и убедиться, что в графе «Ограничения и обременения» указано – «ипотека». А после снятия обременения, соответственно, эта графа должна быть пустая.

Из этой же выписки Покупатель узнает и состав всех собственников квартиры, включая несовершеннолетних (если они там есть).

К слову о покупке ипотечных квартир. Есть еще один способ приобрести квартиру, которая находится в залоге у банка, и за которую не выплачен ипотечный кредит. Это аукционные торги заложенным имуществом. Правда, это уже не является рыночной сделкой, Продавец квартиры уже не контролирует свою недвижимость. Это случай, когда заемщик признал свою неплатежеспособность по кредиту, и банк обратил взыскание на заложенное имущество. После чего это имущество (квартира) реализуется с публичных торгов. Но это уже совсем другая история, и правила игры и риски Покупателя там совсем другие.

Остались вопросы? Терзают смутные сомнения? Юрист вам в помощь!

Консультации профильного юриста по недвижимости – ЗДЕСЬ.

Подробный алгоритм действий при покупке и продаже квартиры представлен в интерактивной карте ПОШАГОВОЙ ИНСТРУКЦИИ (откроется во всплывающем окне).

Тонкости покупки квартиры с обременением

История квартиры важнее, чем другие ее характеристики, ведь «подмоченные» документы не исправит ни удобная планировка, ни даже хороший ремонт. После сделки покупатель может остаться без жилья и без денег. Поэтому еще на этапе выбора нужно проверять юридическую чистоту квартир и искать пороки в истории перехода прав. Но не все они фатальны, некоторые можно исправить, а от других — застраховаться.

Первое, что нужно выяснить — наличие обременений, то есть узнать, имеет ли кто-то кроме собственника какие-либо права на объект недвижимости. В некоторых случаях владелец с ограниченными правами на жилье может его продать. Это зависит от вида обременения и причины его возникновения.

Существуют различные виды обременений, самые распространенные из которых следующие:

- Залог — ипотека или банковский заем с залогом недвижимости.

- Пожизненная рента — не может быть снята, пока предыдущий продавец жилья жив.

- Аренда — долгосрочный договор с третьими лицами.

- Арест — временно ограничивает право распоряжения собственностью.

- Доверительное управление — присмотр за жильем третьих лиц.

Важно. Презумпция виновности покупателя

В России действует понятие «добросовестный приобретатель». То есть еще до сделки человек сам либо с помощью специалистов (юристов и риелторов) должен убедиться в том, что жилье по закону может быть продано, а прежний собственник имеет право это жилье продавать. В противном случае дело может закончиться судебными тяжбами и даже признанием сделки недействительной. Проверять надо все — от наличия обременений до психического здоровья продавца. Предоставление справок из психоневрологического диспансера для сделки уже является нормальной практикой.

Покупка ипотечной квартиры

Наиболее распространенная ситуация — продажа квартиры, которая находится в залоге у банка. Люди продают недвижимость, приобретенную в ипотеку, чтобы улучшить жилищные условия или из-за невозможности в дальнейшем погашать заем.

Обременение в таких случаях снимается до сделки либо переходит на нового собственника. В любом случае сделка происходит только с одобрения финансового учреждения, выдавшего кредит на покупку жилья.

Квартиры, ранее приобретенные в ипотеку, продаются по рыночным ценам, потому что такое обременение не считается пороком. Объект недвижимости уже можно считать условно «чистым» и не изучать глубоко историю перехода прав, так как перед выдачей займа его уже серьезно проверял банк. В такой ситуации нужно узнать, не наложен ли на квартиру арест и не находится ли продавец в предбанкротном или банкротном состоянии. В этих случаях сделка может быть признана недействительной. О том, как проверить человека на банкротство, написано ниже.

Смена залогодателя с единовременной выплатой залога

По такой схеме обязательства по выплате ипотечного кредита перекладываются с продавца на покупателя. При этом необходимо согласие банка на переоформление права собственности. Покупатель вносит средства на два аккредитивных счета или закладывает их в банковские ячейки. После оформления договора о переходе прав на имущество одну часть денег получает продавец, другую — кредитное учреждение. Обременение с квартиры снимается, и она полностью переходит в собственность покупателя.

Сделки с залоговыми квартирами без участия банка

Эта схема наиболее выгодна с финансовой точки зрения. Чтобы заключить договор купли-продажи, продавцу необходимо сначала рассчитаться с банком. Для этого нужны «живые» деньги, которые можно получить от покупателя в качестве аванса.

Снятие залогового обременения занимает 5 рабочих дней. Еще 10 дней нужно на перерегистрацию прав на имущество. В этот период собственники могут поменять намерения и отказаться от продажи.

После снятия залога на объект могут быть наложены другие обременения. По решению собственника квартира может быть арестована за другие долги сразу после возврата закладных документов.

Важно. Покупать залоговую квартиру без участия банка рискованно

Сразу после закрытия ипотечного кредита собственник может отказаться от совершения сделки или на объект недвижимости может быть наложен арест за другие долги.

Покупка ипотечной квартиры без смены залогодателя

В этом случае сделка также проходит исключительно с одобрения банка, выдавшего ипотечный кредит. Отличие в том, что новый собственник не обременен выплатой займа. Квартира при этом остается в залоге, но обязательства по выплате ипотеки сохраняются за прежним владельцем. Такие сделки оформляются с помощью трехстороннего договора: продавец-банк-покупатель. Расчеты могут проводиться в любой безналичной форме.

Покупка залоговой квартиры с торгов

Квартиры злостных неплательщиков кредитов финансовые учреждения продают с аукционов. При этом покупатели могут расплатиться сразу либо оформить ипотеку в том же банке. После того, как новым займом закрывается долг по старым закладным документам, с первого должника снимаются обязательства. Квартира остается в залоге, но право собственности переходит покупателю. Новому заемщику кредит предоставляется на условиях действующих ипотечных программ.

Важно. Проверка продавца на предбанкротное состояние

Перед покупкой квартиры нужно уточнить, есть ли кредиты у ее владельца. Если они есть, то узнать состояние платежей по незакрытым займам. Если просрочки составляют более 3 месяцев, от сделки лучше отказаться. Человек — потенциальный банкрот. А в этом случае все совершенные им в последние месяцы сделки по продаже имущества могут быть отменены. Также важно проверить имущество на аресты.

Судебный арест

Обременение, наложенное, например, из-за отказа владельца квартиры возвращать долг, может быть снято только по решению суда. Очевидно, что покупатель квартиры не несет ответственности за подобные действия ее продавца. При этом собственник может предоставить неполный пакет документов, описывающих юридическое положение его недвижимости. Поэтому наличие обременения в виде арестов стоит проверять дополнительно. Если эти обстоятельства не выяснить до сделки, то после возможны судебные тяжбы. Исход дела, в большей мере, зависит именно от ситуации ответчика. Не исключено, например, что проще закрыть долги собственника, чтобы снять обременение с жилья. Избежать проблем поможет сбор всех бумаг и их тщательная юридическая проверка.

Как проверить наличие ареста

Если на недвижимость накладываются юридические обременения, соответствующая запись вносится в Единый Государственный Реестр Прав на недвижимое имущество. Доступ к этим сведениям может получить покупатель лично, но обычно выписку из ЕГРП оформляет сам продавец или получает риелтор. Проверить наличие обременений можно и через Интернет на сайте Госуслуг. Выписка предоставляется после оплаты госпошлины. Получать документ нужно незадолго до заключения сделки или внесения задатка, так как со временем данные могут измениться. Информация об арестах актуальна в течение 10 дней.

«Сложные» обременения

При доверительном управлении необходимо уточнять условия договора. В некоторых случаях собственник может самостоятельного расторгнуть отношения с управляющей компанией, но при инвестиционных сделках они могут перейти на нового собственника. Для этого необходимо заключение дополнительных соглашений. Это удобно, если недвижимость приобретается для последующей сдачи в аренду.

Ситуация с рентой сложнее. Перед покупкой лучше настоять на расторжении такого договора. Если это невозможно, то обычной купли-продажи не будет. С помощью нотариуса заключается новый договор ренты, при котором передаются обязанности рентодержателя. Важно смотреть на условия, при которых человек может получить квартиру в собственность. Если в договоре прописано только денежное содержание, то доказать добросовестное выполнение обязательств довольно просто. В случае содержания с иждивением рентополучатель может расторгнуть сделку, например, из-за недостаточного ухода.

Скрытые опасности

Объект недвижимости может не иметь официальных обременений, но все равно оставаться «рискованным».

Совместно нажитое имущество

Например, квартира, купленная в браке, выставленная на продажу в ходе семейных отношений или после их расторжения, документально не имеет обременений, но продать ее можно только с согласия обоих супругов. Эта распространяется и на ситуации, когда жилье оформлено в собственность только мужа или жены. Согласие важно получить в письменном виде, иначе второй супруг может оспорить сделку. Исключения возможны при наличии брачного договора, в котором отдельно прописаны права на собственность.

Сложная история перехода собственности

Частая смена собственников, особенно в результате дарения, должна насторожить при покупке. Таким образом прежние владельцы могли избавляться от имущества, намеренно ухудшая свое материальное положение, чтобы избежать ответственности перед кредиторами. Еще один вариант — криминальные цепочки. Сначала квартира оформляется в собственность с помощью преступных схем, после этого права на недвижимость передают в ходе фиктивной купли-продажи подставному человеку и выставляют жилье на реализацию по рыночной цене. «Маркерами», сообщающими о потенциальной опасности, можно считать более 5 переходов прав за всю историю квартиры либо 3 перехода за последние 3 года.

Наследная квартира

Покупать квартиру, полученную в результате наследования по завещанию, рискованно. Тревогу вызывают свежие переходы прав. Формально права на имущество наследники могут предъявить в течение полугода. Но в некоторых случаях судом могут быть удовлетворены претензии, полученные в более поздний срок. Рисков больше, если наследодатель — мужчина. В этом случае возможно появление внебрачных детей. Считается, что опасность практически нивелируется через 3 года после оформления права собственности.

Ипотека, погашенная с использованием материнского капитала

Если при оплате ипотечного кредита использовался семейный капитал, то родители обязаны наделить долями в квартире всех детей. При этом неважно, полностью или частично потрачены средства, полученные от государства по сертификату. Если несовершеннолетние не получили своих долей, органы опеки или Пенсионный фонд вправе оспорить сделку.

Отказники от приватизации

Люди, отказавшиеся от оформления недвижимости в собственность, но прописанные на данной жилплощади, сохраняют за собой право пожизненного пользования и проживания. Выгнать их из квартиры перед или после продажи нельзя даже через суд. Выход из ситуации — договариваться о выписке до сделки. Право на пожизненное проживание у отказника отменяется, только если он впоследствии участвует в приватизации другого объекта недвижимости.

Низкая цена — опасный триггер

Низкая цена должна насторожить уже на этапе подбора квартиры. Дисконт более чем в 7-10% от рыночной стоимости предоставляется только на объекты с изъянами. Если квартира без серьезных недостатков и юридических пороков продана дешевле аналогов, то сделка может быть признана недействительной. Например, может выясниться, что продавец реализовал недвижимость на кабальных условиях или под давлением. Обратитесь к нашим специалистам, чтобы определить актуальную рыночную цену объекта.

Как минимизировать риски

Если снять обременения «на берегу», до сделки, не получается, то снизить риски можно с помощью титульного страхования. Оно защищает от утраты прав собственности добросовестного приобретателя. Как правило, страховка на 3 года практически нивелирует возможные риски. Но страховые компании не заключают договоры на объекты с существенными пороками.

Если выяснилось, что на выбранную вами квартиру наложено обременение, но вы все же хотите приобрести именно ее, стоит обратиться за помощью к профессиональному риелтору. Лучше оплатить услуги фирмы по проведению сделки купли-продажи, чем потратить гораздо больше денег — и нервы в придачу — впоследствии, отстаивая право собственности на приобретенную недвижимость. А в некоторых случаях можно вовсе лишиться и квартиры, и денег. В случае, если вы пока только находитесь в поиске подходящего варианта жилища, воспользуйтесь расположенным ниже фильтром. Он поможет вам подобрать квартиру с учетом ваших предпочтений. А наши специалисты всегда готовы посодействовать в проверке жилья на наличие обременений и при необходимости снять их.

4 способа оплаты при продаже/покупке квартиры

Какой из видов расчета безопаснее при купле-продаже квартиры. Банковская ячейка, аккредитив, перевод на карту или передача бумажных денег? Плюсы и минусы каждого из способов.

4 способа продать ипотечную квартиру

Решившись на ответственный шаг приобретения квартиры в ипотеку, вы тщательно все продумали и просчитали возможности. Но жизнь непредсказуема и подчас заставляет резко перестраивать свои планы.

Как купить квартиру, которая в залоге у банка из-за ипотеки: нюансы покупки и возможные риски

Покупка залоговой недвижимости у банка привлекает за счет возможности приобрести квартиру или дом по стоимости, которая будет ниже рыночной. Такие объекты могут продавать собственники, которые не справляются с погашением кредита. Еще залоговую недвижимость можно купить на торгах, где объекты реализуют в принудительном порядке.

Рассказываем, выгодно ли покупать залоговые квартиры от банков и как можно стать собственником такой недвижимости.

Залоговую квартиру можно купить у собственника или на торгах, проводимых по решению суда. Фото: zen.yandex.ru

Почему продают залоговую недвижимость

Продавать могут разную недвижимость, которая находится в залоге у банка: дома, квартиры на первичном и вторичном рынке, дачи и другие объекты.

Иногда собственники недвижимости сами понимают, что не справляются с выплатой кредитных обязательств, и размещают объявление о продаже. Но чаще всего продажу залогового жилья инициирует финансовая организация, если заемщик задерживает выплаты. В соответствии с положениями ГК РФ у владельца могут изъять квартиру, если банк обратится в суд. Но это не означает, что заемщик полностью лишится своих денег. После продажи квартиры банк забирает себе только ту часть средств, которую владелец жилья должен вернуть финансовой организации с учетом тела кредита, процентов по нему, пени, штрафа за задержку выплат и судебных издержек.

Многие думают, что залоговые квартиры от банков можно купить дешевле. Но так бывает не всегда. Когда покупателя на квартиру ищет сам заемщик, ему выгоднее быстрее продать недвижимость — чем раньше он это сделает, тем меньше придется выплачивать пени за просрочку. За счет этого продавец устанавливает цену ниже, чем на аналогичные объекты, на которых нет обременения. Но собственник квартиры может выставить любую цену и не снижать ее, даже если недвижимость долго не продается.

Если квартиру принудительно выставляют на торги, начальная цена в большинстве случаев будет ниже стоимости аналогичных объектов. Но в торгах участвует несколько человек — собственником становится тот, кто назовет более высокую цену. Поэтому часто залоговые квартиры покупают по ценам, которые выше рыночных.

Хорошие объекты в престижных районах могут продаваться по рыночной цене и даже выше нее — все зависит от обстоятельств сделки и того, насколько срочно нужно продать объект. В среднем залоговую квартиру можно купить на 5–6% дешевле рыночной стоимости.

Продажа квартир от банка: как реализуют залоговые объекты

Залоговую квартиру можно купить в таких ситуациях:

- продавцом выступает сам заемщик. Покупателя на квартиру он может искать самостоятельно, с помощью риэлтора или банка, в котором оформлен кредит;

- квартира выставляется на аукцион по решению суда;

- продавцом выступает банк. Квартиру могут продавать по согласованию с заемщиком или по решению суда, если объект не продался на торгах.

Как купить квартиру от банка, если ее продает заемщик

Чтобы купить залоговую квартиру, нужно получить согласие банка. Недвижимость находится под обременением, которое снимают только после того, как кредитор полностью погасит долг. Пока долг не погашен, сделку можно провести только после получения согласия финансовой организации.

Залоговую квартиру нельзя продать без согласия банка — запрет на сделку указан в выписке из ЕГРН. Фото: zen.yandex.ua

Если банк дал разрешение на продажу

Большинство банков дают согласие и даже помогают оформить сделку, чтобы она прошла быстрее. В таком случае ссуда может переходить на нового собственника. Часть денег за вычетом долга заемщика, штрафа и пени передается продавцу.

Покупатель залоговой квартиры от банка при желании может воспользоваться действующими государственными программами — оформить военную ипотеку, сельскую ипотеку, использовать для покупки средства материнского капитала. Кроме этого, не обязательно переводить ипотеку на себя — если у покупателя достаточно средств, он может сразу выплатить всю сумму за объект.

Если покупатель не будет брать ипотеку или использовать помощь государства

Если покупатель не собирается оформлять ипотеку или использовать помощь государства, схема сделки такая:

- Стороны договариваются о сделке, при необходимости составляют предварительный договор купли-продажи.

- Проводится задаток, если участники сделки договаривались о его передаче.

- Продавец пишет заявление в банк. В нем он указывает просьбу досрочно погасить ссуду.

- Банк выдает заемщику справку с точной суммой долга.

- Составляется проект договора и передается в банк.

- Оформляется окончательный вариант договора купли-продажи. В некоторых случаях его нужно заверять у нотариуса. Например, это делают, если один из собственников несовершеннолетний или недееспособный.

- Покупатель кладет деньги на аккредитивный счет, если это предусмотрено договором.

- Стороны подписывают договор купли-продажи.

- Новый владелец регистрирует право собственности на себя.

- Банк забирает свою часть средств, а оставшуюся сумму передают продавцу.

Если покупатель будет оформлять кредит – сделка с переводом ипотеки

Такая схема возможна, если покупатель намерен взять кредит в том же банке, который выдал кредит на квартиру ее собственнику.

Если покупатель хочет обратиться в другой банк для оформления ипотеки, средства для первоначального взноса по новому кредиту идут на погашение долга по уже оформленной ипотеке. После того, как долг банку выплачивается, обременение снимается. Новый собственник за счет средств другого банка перечисляет продавцу оставшуюся сумму.

Если будут использоваться деньги банка, в котором оформлен первоначальный кредит:

- Участники сделки консультируются в отделении банка о том, как правильно провести сделку.

- Стороны составляют предварительный договор купли-продажи, который покупатель предоставляет вместе с документами, необходимыми для оформления ипотеки. Перечень документов нужно уточнять в банковской организации.

- Покупатель кладет на аккредитивный счет сумму, которую он готов использовать в качестве первоначального взноса.

- Подписывается договор купли-продажи.

- Банк выделяет средства для нового кредита. Из них погашается кредит предыдущего собственника.

- Регистрируется право собственности на квартиру.

- Новый собственник погашает задолженность, перечисляя ежемесячные платежи, после чего снимает обременение с объекта недвижимости.

Обременение с залоговой квартиры, купленной в ипотеку, снимают после выплаты кредита новым собственником. Фото: yandex.com

Если банк не дает разрешения на продажу

Если банк не дает согласия на проведение сделки, купить квартиру можно только после снятия обременения. Для этого сначала погашается кредит, затем вносятся изменения в единый реестр. После этого квартира продается новому владельцу. Покупатель может использовать для покупки собственные средства или обратиться в банк для получения нового ипотечного кредита.

Как регистрируют право собственности при покупке залоговой квартиры

- После подписания договора оплачивается государственная пошлина.

- Новый собственник обращается в МФЦ.

- Подписывается заявление о регистрации права собственности.

- Сотрудник МФЦ выдает документ, где указан перечень того, что принято от заявителя.

- Вносятся изменения в единый реестр.

- Покупатель получает выписку из ЕГРН, где указан новый собственник объекта.

При желании право собственности можно зарегистрировать удаленно — для этого используют способ электронной регистрации сделки. Это можно сделать самостоятельно, с помощью агентства недвижимости или банковской организации. В таком случае у нового собственника должна быть оформлена электронная подпись. Без нее можно обойтись при регистрации права собственности с помощью нотариуса. При таком способе регистрации нотариус использует свою электронную подпись.

Покупка залоговой недвижимости на торгах

Схема такой продажи подразумевает обращение банка в суд. Только после решения суда долг может быть взыскан в принудительном порядке путем реализации квартиры на торгах. Стартовую цену продажи в таком случае устанавливает суд, но с учетом данных оценочной комиссии. Из-за срочности продажи на торгах можно найти объекты на 20-30% дешевле, но таких вариантов немного.

Публичные торги проводят на специальных интернет-площадках. Объект достается тому, кто может предложить более высокую цену. Если покупателя на квартиру не нашлось, проводят повторный аукцион. При повторном аукционе цена может быть установлена ниже той, которую определила оценочная комиссия.

Организатор аукциона размещает информацию о предстоящих торгах в периодическом издании — информационном органе исполнительной власти субъекта РФ. Объявление должно публиковаться не позже 30 дней и не ранее 60 дней до проведения торгов. В объявлении указывают дату проведения торгов, место и время. Дополнительно приводят информацию о реализуемом имуществе и его начальной стоимости.

Для покупки залоговой квартиры на торгах будущий собственник:

- Оформляет электронную подпись.

- Регистрируется на электронной площадке — проходит аккредитацию. Поданную заявку рассматривают в течение 5 дней.

- Выбирает лот — объект недвижимости. Количество лотов не ограничивается — можно выбрать несколько квартир, домов или других объектов.

- Получает уведомление о допуске к аукциону.

- Получает информацию о недвижимости.

- Вносит аванс — обеспечительный платеж. Он подтверждает намерение человека купить недвижимость. Размер обеспечительного платежа в зависимости от условий организатора аукциона составляет 2–20% от стоимости квартиры. Деньги перечисляют на счет по реквизитам, которые указаны в личном кабинете участника торгов.

- Принимает участие в торгах. Обеспечительный платеж, внесенный победителем, идет в счет оплаты за покупку объекта. Полную стоимость квартиры нужно оплатить в течение 5 дней с момента проведения аукциона. Если победитель торгов решит отказаться от участия в сделке, обеспечительный платеж уже не вернут. Другим участникам торгов после определения победителя сумму аванса возвращают.

- Получает уведомление от организатора торгов. Это протокол проведения аукциона, где указано приоритетное право победителя на покупку квартиры по утвержденной стоимости.

- Заключает договор купли-продажи, переводит оставшуюся сумму и регистрирует право собственности.

В торгах побеждает тот, кто предложит больше денег за недвижимость. Фото: dom.ria.com

Перед участием в торгах важно сразу определить приемлемую стоимость объекта. Каждый из участников в процессе аукциона предлагает более высокую цену, и победитель может приобрести квартиру по стоимости, которая выше рыночной.

Особенности аукциона после суда при покупке залоговой квартиры

В большинстве случаев собственники квартир, которые продают по решению суда, против проведения сделки. Часто владельцы отказываются даже выезжать из жилья. В таких ситуациях их выселяют принудительно.

После принудительного выселения судебные приставы опечатывают квартиру и передают дело в Росимущество. Пока рассматривается дело, квартира стоит закрытой. Тендер на продажу залоговых квартир проводит Росимущество. Субподрядчик, который выиграл конкурс, организует аукцион. От суммы, полученной от покупателя, организатор торгов забирает свой процент.

Где узнать об аукционе, на котором можно купить залоговую квартиру

Объявления о продаже залоговых квартир можно увидеть:

- в средствах массовой информации;

- на сайтах банков;

- на страницах субподрядчиков — организаторов торгов;

- на официальном сайте РФ для размещения информации о проведении торгов;

- на сайте Росимущества — по региону, в котором расположен объект;

- на сайте ФССП.

Продажа квартиры финансовой организацией

Квартиры, которые не удалось продать на торгах, банки реализуют самостоятельно. Для этого они размещают информацию об их продаже на своих официальных сайтах – онлайн-витринах. Часть квартир банки могут продавать через обычные сайты объявлений.

Свои площадки для реализации залогового имущества функционируют не у всех банков. Например, они есть и Газпромбанка, Россельхозбанка, банка «Открытие», Росбанка.

В случае добровольного согласия собственника квартиры банк может провести аукцион для продажи залоговой недвижимости без решения суда. После определения победителя и перечисления необходимой суммы новым собственником в ЕГРН вносят изменения, куда вписывают данные о владельце объекта.

Риски покупки квартир на аукционе

- Недвижимость до покупки не всегда можно посмотреть. Просмотр возможен, если квартиру продает собственник или банк с согласия собственника. При принудительной продаже на торгах участники аукциона не могут осмотреть объект.

- В недвижимости могут быть зарегистрированы другие люди. В большинстве случаев жильцы выписываются из квартиры, но иногда происходят ситуации, когда будущий собственник приобретает квартиру с прописанными людьми. Если прописанные не хотят сниматься с регистрации, для защиты своих прав нужно обратиться в суд. Но если в квартире прописан несовершеннолетний, его тяжело выписать даже по решению суда.

- Торги могут оспорить. Это происходит в случае, если кто-то пожалуется на действия организаторов аукциона в антимонопольную службу. В результате рассмотрения жалобы могут принять решение об отмене аукциона. Аукцион могут признать недействительным и в случае нарушения правил с целью изменения результатов торгов.

- В квартире может накопиться долг за капитальный ремонт. Накопившуюся сумму долга должен будет погасить новый владелец.

- Бывший владелец имеет право оспорить законность сделки. Это случается редко, но по закону есть три года, чтобы оспорить принудительную продажу. Чтобы это сделать, бывший владелец направляет исковое заявление в суд. Если суд принимает сторону бывшего собственника, покупатель квартиры на аукционе должен вернуть объект недвижимости. Финансовая организация, в свою очередь должна вернуть деньги, полученные от продажи.

Проведение торгов и продажу залоговой квартиры могут оспорить через суд. Фото: pravlife.org