Банковская гарантия

Банковская гарантия – письменное обещание банка заплатить другому банку, компании или кому-либо по договору, кредиту или долговой ценной бумаге за третью сторону в случае, если эта сторона не выполнит свои обязательства.

Отметим, что банковская гарантия является удобным инструментом для контрагентов по заключаемой сделке.

А для кредитной организации банковская гарантия является источником дополнительного дохода.

Определение понятия «банковская гарантия» в гражданском законодательстве

Само понятие “банковская гарантия” дается в статье 368 ГК РФ.

Согласно этой норме законодательства, банковская гарантия – это способ обеспечения исполнения обязательств, при котором банк, иное кредитное учреждение или страховая организация (гарант) выдают по просьбе должника (принципала) письменное обязательство уплатить кредитору (бенефициару) денежную сумму при предъявлении им требования о ее уплате.

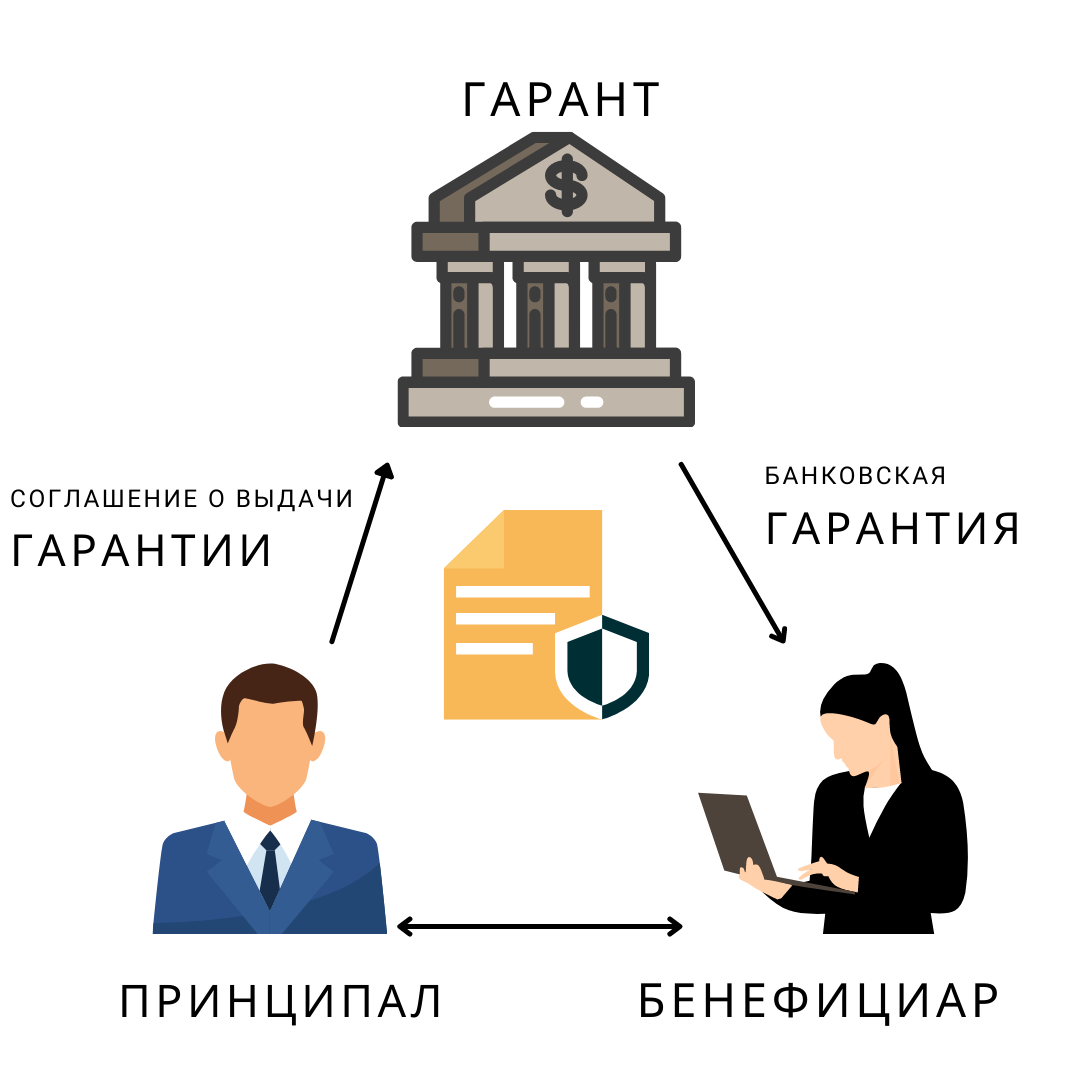

Таким образом, в отношениях, связанных с оформлением банковской гарантии, участвуют как минимум три лица: принципал, бенефициар и гарант.

Гарантом по банковской гарантии является банк, иное кредитное учреждение или страховая организация.

В роли принципала по банковской гарантии выступает должник по основному обязательству, по просьбе которого гарант выдает банковскую гарантию. Принципалом может быть любое лицо.

Бенефициаром по банковской гарантии является кредитор предпринимателя по основному обязательству, в пользу которого гарант выдает банковскую гарантию.

В роли бенефициара может выступать любое физическое или юридическое лицо, а также государственные, налоговые и таможенные органы.

Отметим, что согласно части 2 статьи 368 ГК РФ выдача банковской гарантии является платной услугой банка-гаранта.

В связи с этим за выдачу банковской гарантии кредитная организация взимает банковское вознаграждение. На практике:

– вознаграждение может уплачиваться в виде фиксированного платежа или в процентах от суммы выдаваемой гарантии;

– вознаграждение может уплачиваться единовременного или частями в зависимости от срока действия гарантии;

– размер такого вознаграждения составляет 1 – 10% от суммы обеспечения.

Обеспечение вероятного обязательства

Банковская гарантия – это документ, который выдается банком и адресован конкретному кредитору организации.

Согласно банковской гарантии банк принимает на себя обязательство погасить возможную задолженность фирмы перед кредитором по требованию кредитора при наступлении конкретно определенных условиях.

При этом банк обязуется выплатить кредитору твердую, заранее оговоренную сумму.

Особенность такого соглашения заключается в том, что на момент оформления банковской гарантии самого обязательства перед кредитором у организации еще не существует, то есть кредитор является потенциальным.

Причем в будущем задолженность за приобретенные товары, работы или услуги может так и не появиться.

Преимущества банковской гарантии

Главными преимуществами банковской гарантии являются:

невысокая стоимость банковской гарантии;

возможность эффективного решения вопроса по оплате обязательств без высвобождения денежных средств из оборота или их прямого заимствования в кредитных учреждениях.

Кроме этого, банковская гарантия может рассматриваться как дополнительный стимул выполнить принятые обязательства по договору, то есть произвести поставку товаров, выполнить работу или оказать услугу.

Договор о выдаче банковской гарантии и Гражданский кодекс

Из анализа положений главы 23 Гражданского кодекса Российской Федерации следует, что нет обязанности заключать договор между принципалом и гарантом.

При этом банки, которые желают более конкретно описать свои отношения с принципалом, отражают порядок взаимодействия между принципалом и гарантом в специальном договоре- договоре о выдаче банковской гарантии.

Предметом такого договора является выдача банковской гарантии.

При этом в таком договоре о выдаче банковской гарантии могут прописываются следующие условия:

права и обязанности банка и принципала;

сроки предоставления банковских гарантий;

основные условия, при соблюдении которых такие банковские гарантии будут выдаваться;

расчет вознаграждения банка;

возмещение понесенных расходов банка;

вид обеспечения договора;

ответственность сторон по договору;

порядок разрешения споров;

Бухгалтерский учет банковских гарантий

Стоимость банковской гарантии включается в себестоимость актива, при покупке или создании которого была приобретена банковская гарантия.

Операции по приобретению банковской гарантии отражаются в бухгалтерском учете следующим образом:

– перечислена сумма вознаграждения банку за выдачу гарантии;

Дебет 08, 10, 20, 41 и др. Кредит 76

– полученная от банка гарантия оплаты по договору подряда или поставки включена в стоимость актива.

Такие проводки производятся при формировании себестоимости всех товарно-материальных ценностей.

Налог на добавленную стоимость (НДС)

Услуги по предоставлению банковской гарантии относятся к банковским операциям.

При этом стоимость такой услуги не облагается НДС (см. п. 8 ч. 1 ст. 5 Федерального закона от 02.12.1990 N 395-1 “О банках и банковской деятельности”, пп. 3 п. 3 ст. 149 Налогового кодекса РФ, письмо ФНС России от 17.05.2005 N ММ-6-03/404@).

Таким образом, НДС с вознаграждения банка за выдачу гарантии организации кредитной организацией не предъявляется.

Налог на прибыль

Выдача банковских гарантий относится к банковским операциям (п. 8 ст. 5 Федерального закона от 2 декабря 1990 г. N 395-1 “О банках и банковской деятельности”).

При этом расходы, связанные с оплатой услуг банков могут учитываться либо:

а) в составе прочих расходов, связанных с производством и реализацией (пп. 25 п. 1 ст. 264 НК РФ) либо

б) в составе внереализационных расходов как затраты на осуществление деятельности, непосредственно не связанной с производством и (или) реализацией (пп. 15 п. 1 ст. 265 НК РФ).

Таким образом, организация вправе самостоятельно определить, к какой именно группе она отнесет расходы на оплату услуг банка по предоставлению банковской гарантии согласно п. 4 ст. 252 НК РФ.

. бизнес. Для чего нужна банковская гарантия? Это финансовый инструмент для . контракта). Почему компаниям выгодно использовать банковскую гарантию? Не стоит думать, что . Поэтому специалисты и рекомендуют брать банковскую гарантию. Банк становится поручителем и за . Почему могут отказать в выдаче банковской гарантии? Как правило, это происходит, . схемы. Это когда нужна банковская гарантия и появляется так называемый « . . Что нужно для получения банковской гарантии? Обычно банки запрашивают такой .

. представлении в налоговый орган банковской гарантии. Банковская гарантия представляется в налоговый орган . подакцизных товаров. Обратите внимание: банковская гарантия, представленная налогоплательщиком в налоговый . (далее – УКЭП), а банковская гарантия соответствовала установленным требованиям, в частности . уполномоченного банком. Проверка банковской гарантии При проверке банковской гарантии инспекция может истребовать ( . банка от обязательств по банковской гарантии Нормами налогового законодательства .

. банку суммы, уплаченной покупателю по банковской гарантии, у продавца не происходит изъятия . предварительной оплаты (частичной оплаты) обеспечено банковской гарантией, предусматривающей уплату банком покупателю определенной . банком-гарантом денежной суммы по банковской гарантии бенефициару не предусмотрена в качестве .

. , операций по обязательствам по выданным банковским гарантиям и предоставлению денежных средств» (далее .

. расторгнутых договоров О банковских гарантиях Количество банковских гарантий, включенных в реестр банковских гарантий, и общая сумма .

. ) в заявительном порядке без оформления банковской гарантии или договора поручительства; расширение информационного . Предлагаемые меры: введение обязанности предоставления банковской гарантии в таможенный орган для организаций . таких сведений; внедрение института электронной банковской гарантии, которая будет поступать в налоговые .

. (ф. 0503130) на отчетную дату. Банковские гарантии Согласно п. 351 Инструкции № 157н . видов обеспечения исполнения обязательств (поручительство, банковская гарантия и т. д.) предназначен забалансовый . счете 10 «Обеспечение исполнения обязательств» банковских гарантий, полученных в целях обеспечения исполнения .

. договор подряда. Предприятие под банковскую гарантию перечислило обществу аванс. Впоследствии, . о совершении платежа по банковской гарантии. Банк отказался удовлетворить названное . Обзора). Например, если условиями банковской гарантии предусматривалось представление бенефициаром копии платежного . , подрядчика, исполнителя) на оплату банковской гарантии по государственным (муниципальным) контрактам, прекращенным . понесенных расходов на оплату банковской гарантии, предоставленной в целях обеспечения .

. Федерации для конкретных случаев применения банковской гарантии. Налоговый кодекс Российской Федерации, устанавливая . ограниченный перечень случаев применения банковской гарантии в налоговых правоотношениях, позволяет определить . Российской Федерации, определяющие особенности предоставления банковской гарантии для целей изменения сроков исполнения . возможность произвольного использования налоговым органом банковской гарантии, обеспечивающей определенные налоговые обязательства, в .

. обеспечения гарантийных обязательств поставщика посредством банковской гарантии. В случае определения поставщика машин .

. только денежные средства, но и банковская гарантия. Эти закупки должны проводиться . 3 года. Уменьшение суммы банковской гарантии Сумма банковской гарантии может быть уменьшена по мере . случае отзыва у банка, предоставившего банковскую гарантию, лицензии на осуществление банковских . исполнения контракта, предоставленного в виде банковской гарантии, заказчик уменьшает путем отказа . нового обеспечения исполнения контракта возврат банковской гарантии заказчиком гаранту, предоставившему указанную гарантию .

. суммы, уплаченные банкам за предоставление банковской гарантии. Например, в Постановлении АС ДВО . , равных стоимости комиссии за выдачу банковской гарантии. Удовлетворяя иск, арбитры отметили: поскольку . в виде платы за предоставление банковской гарантии; размер причиненных обществу убытков подтвержден . договором предоставления банковской гарантии, соглашением об оплате комиссии за . ее выдачу, банковской гарантией и платежным поручением; вопреки мнению .

. , и не обеспечены залогом, поручительством, банковской гарантией. Если неоплаченный товар был продан .

. предоставление новой банковской гарантии или внесение изменений в ранее выданную банковскую гарантию, обеспечивающих исполнение . платы или для получения (переоформления) банковской гарантии, предельный срок предоставления займа не .

Что такое банковская гарантия и для чего она нужна

Как заключить крупную сделку, если контрагент вам не доверяет? Как получить рассрочку по налоговым платежам? Как не разориться на таможенных сборах в ожидании платы от покупателя? Какое обеспечение необходимо для участия в госзакупках? Если у вас возникли подобные вопросы — вам нужна банковская гарантия. Расскажем, что это такое, и как работает.

Что это такое

Банковская гарантия по сути похожа на страховку. Это соглашение, по которому банк обязуется выплатить задолженность по договору, если клиент не исполнит свои обязательства перед другой стороной сделки.

Например: фермер хочет купить современный уборочный комбайн. Но оплатить его он сможет лишь тогда, когда урожай будет собран, переработан и продан. Продавец техники требует аванс, но изымать такую сумму из оборота на несколько месяцев фермеру невыгодно. Он обратился в свой банк и получил гарантию. По условиям гарантии банк погасит долг своего клиента, если тот не сможет рассчитаться с продавцом техники до конца осени.

То есть, когда сделка обеспечена банковской гарантией, в ней участвуют 3 стороны:

1. Клиент банка, который запросил гарантию — принципал.

2. Его контрагент, который получит деньги от банка, если принципал не выполнит свои обязательства по договору — бенефициар .

3. Банк, который выдал гарантию — гарант.

Какие формы гарантий бывают

Договорные

Обеспечивает обязательства клиента перед другой стороной сделки.

Различают несколько типов договорных гарантий:

- авансовая — когда клиент получает аванс от заказчика (поставщика), а в случае неисполнения обязательств по договору, возврат аванса осуществляет банк;

- платежная — если клиент не оплатит работы (товары, услуги), то банк погасит его обязательства перед исполнителем (поставщиком);

- исполнения обязательства — если клиент не выполнит условия сделки (не поставит товар, не окажет услуги), банк выплатит неустойку пострадавшей стороне.

Налоговые

Помогают получить отсрочку или рассрочку по уплате налогов, сборов, акцизов и прочих платежей в бюджетную систему.

Налогоплательщик запрашивает у госоргана отсрочку (рассрочку), а банк гарантирует, что налоги будут уплачены.

Таможенные

Когда организация или ИП импортируют или экспортируют товары, они несут расходы на оплату:

- таможенных пошлин;

- услуг брокеров, транспортных компаний;

- аренды таможенных складов.

Банк гарантирует бенефициару в лице Таможенной службы уплату таможенных платежей, а клиент может не изымать деньги из оборота до получения окончательного расчета от покупателя.

Тендерные

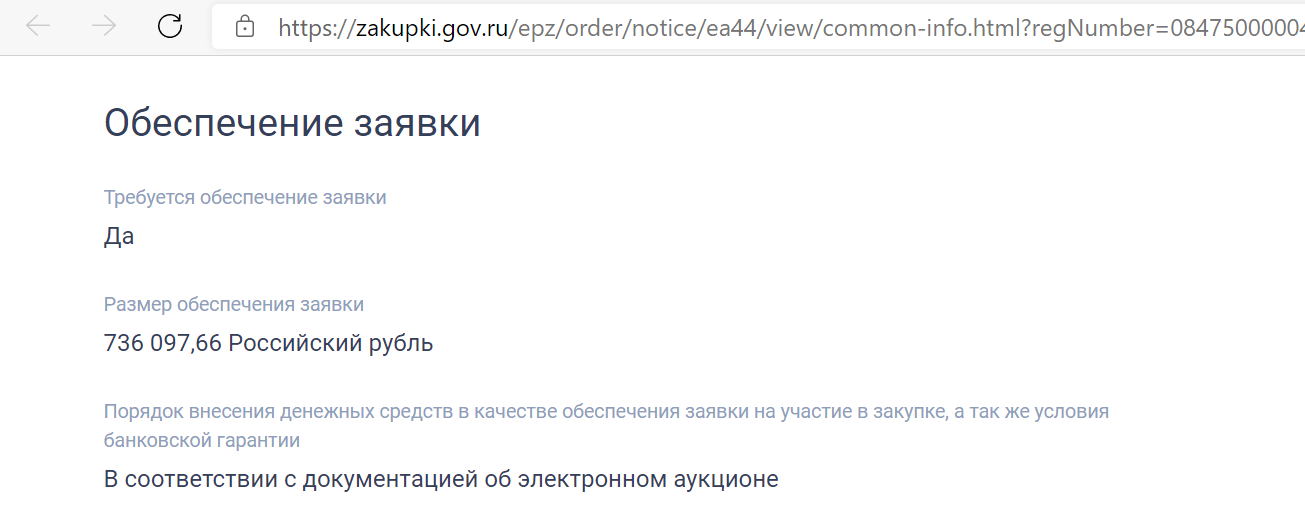

Самая распространенная форма гарантий. Они необходимы для участия в госзакупках по 44-ФЗ и 223-ФЗ.

Тендерная гарантия защищает интересы заказчика — государственного (муниципального) учреждения:

- от отказа исполнителя подписать договор;

- от неуплаты неустоек, пеней, штрафов, предусмотренных условиями договора;

- от некачественного выполнения работ (оказания услуг) со стороны исполнителя.

В Ак Барс Банке можно получить любую форму гарантии из перечисленных выше вариантов. Оставьте заявку на консультацию, и с вами свяжется наш специалист.

Сколько стоит гарантия

За выдачу гарантии банк обычно взимает комиссию в размере от 2 до 10 % от суммы обеспечения.

Точная стоимость зависит от:

- размера гарантийной суммы : чем больше сумма, тем сильнее рискует банк, поэтому и комиссия будет больше;

- срока действия : чем дольше действует гарантия, тем она дороже;

- наличия обеспечения : гарантия не обеспеченная залогом или поручительством также обойдется дороже.

Обеспечение гарантии

Банк вправе запросить у клиента обеспечение гарантии. Это может быть:

- залог : недвижимость, оборудование, автомобиль или иное принадлежащее клиенту имущество;

- поручительство другой финансово-благонадежной организации.

Если условия сделки будут нарушены, банк компенсирует потери пострадавшей стороне, а клиенту потребуется вернуть банку деньги или передать в собственность залоговое имущество. Если за клиента поручится другой субъект, то возврат долга банку ляжет на него.

Преимущества банковской гарантии

Принципалу гарантия дает возможность:

- не изымать деньги из оборота на длительный срок;

- заключить сделку, если контрагент сомневается в его благонадежности или платежеспособности.

Бенефициару гарантия обеспечивает быстроту и легкость получения денег.

Пример 1. Цена госконтракта составляет 2 млн рублей, а срок действия — 1 год. Контракт должен быть обеспечен банковской гарантией или суммой в размере 20 % от его цены. То есть компания-исполнитель должна либо заморозить на год 400 тысяч рублей, либо получить в банке гарантию. Комиссия банка составляет 2 %. Если компания-исполнитель выберет обеспечение гарантией, то она заплатит банку 8 тысяч рублей. Для компании это выгоднее, чем замораживать на год 400 тысяч рублей.

Пример 2. Покупатель не может оплатить оборудование, но готов предоставить в качестве залога объект недвижимости. Продавцу такая ситуация невыгодна. У него нет ресурсов и возможностей для работы с залоговым имуществом. А на банковскую гарантию он согласен. Ведь в случае невыплаты долга он сможет быстро получить деньги по гарантии, а залоговым имуществом уже займется банк.

Пример 3. Заказчик опасается некачественного выполнения ремонтных работ здания исполнителем. Если возникнут проблемы, придется идти в суд, проводить экспертизы, заниматься взысканием долга по исполнительному листу. Это может занять несколько месяцев, а в худшем случае — растянется на годы. Если же договор будет обеспечен гарантией — бенефициар сможет получить деньги сразу.

Как работает банковская гарантия

В первой половине 2022 года в Единой информационной системе было размещено около 1 млн извещений о проведении закупок общей стоимостью 4,7 трлн рублей. Чтобы принять участие и заключить выгодный контракт, организаторы часто требуют представить банковскую гарантию — только на таких условиях они рассматривают заявки и подписывают контракт. Что же такое банковская гарантия и как ее получить — рассказываем в статье.

Когда заказчик подписывает с исполнителем контракт, он должен быть уверен, что исполнитель выполнит условия контракта полностью и в срок: вовремя закупит материалы, привлечет подрядчиков и оплатит их услуги. Если сумма контракта небольшая, например, несколько десятков тысяч рублей — стороны подписывают договор, а возникшие проблемы решают в суде. Если стороны заключают многомиллионный контракт, заказчик должен быть уверен в финансовой состоятельности исполнителя, поэтому он может потребовать обеспечение контракта. Обеспечение — это денежное обязательство, которым исполнитель обязуется покрыть возможный ущерб, если не выполнит или не полностью выполнит условия контракта. Сумма обеспечения составляет до 30% суммы контракта.

Пример

В мае мукомольный комбинат заключил контракт с фермерским хозяйством. По контракту фермеры обязуются поставить на мукомольный комбинат 150 центнеров зерна на общую сумму 2 000 000 ₽.

Однако год может выдаться неурожайным, и фермеры не смогут выполнить условия контракта. А если зерна будет недостаточно, комбинат будет простаивать и нести убытки. Чтобы предотвратить ущерб, комбинат требует обеспечение на сумму 500 000 ₽. Если фермеры выполнят обязательства, комбинат вернет обеспечительный платеж.

Иногда размер обеспечительного платежа оказывается непосильным для исполнителя — сложно вывести из оборота большую сумму. В таких ситуациях исполнитель может использовать банковскую гарантию.

Банковская гарантия — это письменное обязательство, по которому банк выплатит сумму ущерба, если исполнитель не выполнит обязательства по контракту.

Когда в качестве обеспечения стороны применяют банковскую гарантию, в процессе участвуют уже три стороны: принципал, бенефициар и гарант.

Принципал — это предприниматель или предприятие, которое обращается в банк за банковской гарантией. В договоре принципал — это обычно исполнитель или продавец.

Бенефициар — это лицо, которое получает деньги на возмещение ущерба, если принципал нарушил обязательства. В договоре бенефициаром выступает заказчик или покупатель.

Гарант — это организация, которая гарантирует выплатить бенефициару деньги, если принципал не выполнит обязательства. Гарантом может выступать банк или другая финансово-кредитная организация.

Схема выдачи банковской гарантии: принципал обращается в банк за гарантией, банк выдает гарантию и обязуется возместить ущерб бенефициара, если принципал не выполнит свои обязательства

Выдача банковской гарантии — это платная услуга. На ее стоимость влияют несколько факторов.

- Комиссия. За предоставление гарантии банк берет комиссию в размере от 2 до 10% — тариф зависит от срока действия гарантии и предмета соглашения.

Некоторые предприниматели считают, что банковская гарантия нужна только для участия в госзакупке. Но в действительности банковских гарантий несколько видов, расскажем о самых популярных.

Обеспечение обязательств по договору. Документ гарантирует, что стороны выполнят обязательства. В зависимости от условий контракта может потребоваться:

- гарантия платежа — документ гарантирует, что продавец (исполнитель) получит плату за проданный товар или оказанные услуги;

ВАЖНО: если заключается государственный контракт, то гарантию может выдать банк, который включен в реестр министерства финансов.

Таможенные гарантии. Предприниматель, занимающийся импортом или экспортом товара, обязан выплачивать таможенные платежи: госпошлины, услуги таможенных представителей, перевозчиков, аренду таможенных складов. Если компания не может оплатить таможенные взносы, она оформляет банковскую гарантию.

ВАЖНО: выдавать таможенную гарантию могут организации, которые входят в реестр банков и кредитных организаций, утвержденных таможенной службой.

Налоговые гарантии. Если предприниматель не может в срок оплатить налоги, штрафы и пени, он может попросить у налоговиков отсрочку или рассрочку. В ответ налоговая может потребовать обеспечение платежа — банковскую гарантию уплаты налогов.

- гарантия исполнения контракта;

- гарантия возврата авансового платежа;

- гарантия надлежащего исполнения обязательств по государственному контракту;

- гарантия в пользу таможенных органов;

- гарантия в пользу налогового органа для возмещения НДС;

- гарантия по освобождению от уплаты авансового платежа по акцизам;

- гарантия в пользу органов Росалкогольрегулирования по обязательствам исполнения федеральных специальных марок;

- гарантия на участие в конкурсе, аукционе или торгах;

- контргарантия

С мультицелевой гарантийной линией клиент значительно сокращает время на сбор документов и принятия решения по выдаче банковской гарантии.

По условиям обеспечения банковские гарантии бывают: покрытые и непокрытые. При оформлении банковской гарантии банк несет определенные риски, как при выдаче кредита. Банк может попросить клиента покрыть риски, например, открыть счет и внести на него гарантийную сумму, которая полностью или частично перекрывает банковскую гарантию. Банк замораживает деньги на счету, пока клиент не вернет банковскую гарантию. Такой документ называют покрытым.

Когда оформляют непокрытую банковскую гарантию, не нужно открывать специальный счет для покрытия банковских рисков. Клиенту достаточно собрать необходимые документы и дождаться решения банка. Непокрытая банковская гарантия может быть залоговой или беззалоговой.

ВАЖНО: непокрытую банковскую гарантию получить сложнее — банк детально изучает финансовое состояние принципала и его деловую репутацию.

По условиям выполнения платежа банковская гарантия бывает условной или безусловной. Безусловная — гарантирует, что бенефициар получает деньги по первому требованию. Если оформлена условная гарантия, бенефициар получит деньги, когда документально докажет, что принципал сорвал условия договора. Например, в контракте расписан график поставки товара. Если принципал не отгрузил товар в установленный срок, бенефициар может потребовать возмещения.

По времени действия банковская гарантия бывает отзывная и безотзывная. Отзывную гарантию банк может отозвать по согласию сторон. Например, бенефициар отказался от обеспечительного платежа, или принципал досрочно выполнил обязательства. Иногда банк в одностороннем порядке может отозвать гарантию, Например, после подписания контракта платежеспособность принципала(исполнителя) резко сократилась, и банк отзывает гарантию. Такой вид гарантии опасен для бенефициаров — он может не получить возмещение, если банк отзовет гарантию. Поэтому отзывную банковскую гарантию не используют в тендерах и госзакупках.

Безотзывная банковская гарантия действует в течение всего оговоренного срока. Банк не может ее отозвать ни при каких условиях и обязан выплатить возмещение, если принципал сорвет условия контракта.

Банковская гарантия

Одним из самых распространенных и часто применяемых на практике способов поручительства выступает банковская гарантия. Она представляет собой достаточно простой, доступный и надежный вариант обеспечения различных обязательств одной стороны перед второй, который предоставляется банком в качестве третьего участника сделки. Рассмотрим подробнее, что такое банковская гарантия, каковы условия и стоимость ее получения, а также существующие на сегодняшнем отечественном финансовом рынке разновидности этого способа поручительства.

- Что такое банковская гарантия

- Как работает банковская гарантия

- Участники процесса

- Принципал

- Бенефициар

- Гарант

- Тендерная гарантия

- Налоговая гарантия

- Таможенная гарантия

- Договорная гарантия

- Как описать суть банковской гарантии простыми словами?

- Как правильно называются участники финансовой операции?

- Какие виды банковских гарантии встречаются на практике особенно часто?

- Сколько стоит получение банковской гарантии?

Что такое банковская гарантия

Говоря простыми словами, банковская гарантия – это поручительство банка, другой кредитной или страховой организации, что одна из сторон сделки выполнит свои обязательства перед другой. В случае неисполнения гарант/поручитель берет их выполнение на себя. Такой вариант обеспечения широко применяется в самых разных сферах деятельности, к числу которых относятся:

- проведение государственных закупок на конкурентной основе;

- организация коммерческих тендеров;

- поручительство за заемщика при оформлении кредита;

- обеспечение гарантий возврата авансовой выплаты и т.д.

Базовые нормы законодательства, регламентирующие оформление банковской или, как правильнее с юридической точки зрения, независимой гарантии, установлены параграфом 6части 1 ГК РФ. Он содержит несколько статей – с 368 по 379, актуальная версия которых принята достаточно давно – 8 марта 2015 года – после принятия поправок, включенных в текст №42-ФЗ.

Как работает банковская гарантия

Принцип работы банковской гарантии предельно прост. Банк берет на себя обязательства выполнить условия сделки, если их не выполнит одна из сторон, получившая поручительство финансовой организации. Обычно речь идет о выплате определенной денежной суммы, которая в обязательном порядке фиксируется в договоре на предоставление банковской гарантии.

Наличие последней выгодно всем участникам сделки. Кредитор или продавец гарантированно получает причитающуюся ему сумму. Покупатель проводит сделку на выгодных ему условиях или получает возможность вообще заключить договор – например, в рамках государственных закупок. Банк или другой поручитель получает оплату в виде комиссии. Минимизация рисков достигается за счет обязательной предварительной проверки клиента или другими стандартными для кредитования способами. Например, получение обеспечения в виде залога или другого поручительства.

Участники процесса

Предоставление банковской гарантии предусматривает обязательное участие, как минимум, трех сторон. Каждая из них получила свое название, а ее функционал в рамках сделки заслуживает отдельного рассмотрения.

Принципал

Сторона, которая обращается в банк, кредитную или страховую компанию за получением гарантии. Именно она оплачивает предоставление финансовой услуги. Типичный пример принципала в банковской гарантии – это победитель электронного аукциона в рамках проведения госзакупки. Одним из обязательных условий заключения с ним государственного контракта выступает обеспечение в виде определенной денежной суммы или банковской гарантии. Второй вариант намного проще, дешевле и выгоднее, а потому применяется на практике почти в 100% случаев.

Бенефициар

Сторона, которая получит от банка деньги при невыполнении финансовых обязательств принципалом. В большинстве случаев речь идет о заказчике, которому требуется банковская гарантия на обеспечение исполнения контракта, или продавце, реализующем товар без полной оплаты. Если банковская гарантия выдается в рамках обычной сделки между контрагентами, бенефициаром может выступать любой ее участник.

Гарант

В качестве гаранта в соответствии с действующим законодательством выступает банк, другая кредитная или страховая компания, выдающая документально оформленное обязательство совершить платеж в адрес бенефициара в том случае, если принципал не выполнит взятые на себя условия сделки. Добавление к банкам других участников финансового рынка произошло в 2015 году, когда упомянутый выше параграф 6 ГК РФ (часть 1) приобрел сегодняшний вид.

Условия банковской гарантии

Положения Гражданского кодекса жестко регламентируют требования к содержанию банковской гарантии. В документе в обязательном порядке указывается следующая информация:

- дата оформления;

- наименования всех трех заинтересованных сторон – бенефициара, принципала, гаранта;

- продолжительность гарантии;

- обязательства, для обеспечения которых выдается гарантия;

- сумма поручительства банка или правила ее расчета при отсутствии точного и заранее определенного размера;

- обстоятельства, наступление которых приводит к выплате суммы поручительства.

Отсутствие любого из перечисленных параметров дает основание одной из участвующих в сделке сторон оспорить законность банковской гарантии. Особенно часто с подобным заявлением выступает гарант, считающий выданное обеспечение недействительным и отказывающийся платить бенефициару. В подобной ситуации единственной возможностью получить деньги становится обращение с иском в суд.

Поэтому нет ничего удивительного в том, что обычно бенефициары стремятся участвовать в составлении или, по крайней мере, согласовании текста банковской гарантии. Нередко они выдвигают требование о включении в документ дополнительных условий. Например, точного и исчерпывающего перечня документов, которые требуется предоставить бенефициару для получения оплаты. Гаранты в подобной ситуации настаивают на указании необходимости подтвердить обязательства принципала документально.

Важно отметить несколько дополнительных условий, которые регламентируются Федеральными законами в сфере госзакупок – №44-ФЗ (датируется 05.04.2013) и №223-ФЗ (датируется 18.07.2011). Они касаются банковских гарантий, предоставляемых в рамках обеспечения обязательств по государственному контракту. В этом случае в документе в обязательном порядке указываются следующие сведения:

- невозможность отзыва гарантии;

- обязанность заплатить 0,1% от размера поручительства за каждые сутки просрочки выплаты;

- прекращение обязательств по гарантии с момента поступления денежных средств на расчетный счет бенефициара.

Заказчик госзакупки имеет право включить и другие дополнительные условия, помимо перечисленных выше. Они могут быть прописаны в любом из следующих документов:

- извещение о проведении государственной закупки;

- приглашение на участие в электронном аукционе или тендере другого формата;

- проект государственного контракта, подписываемого с поставщиком в статусе единственного;

- других документах, входящих в состав тендерной документации.

Стоимость банковской гарантии

Комиссия за оформление гарантии определяется внутренними правилами и тарифами банка. Обычно она варьируется в достаточно широких пределах – от 2% до 10%. На итоговую стоимость банковского поручительства оказывают влияние несколько факторов:

- величина гарантийных обязательств;

- продолжительность гарантии;

- характер сделки;

- предоставление принципалом обеспечения;

- кредитная история получателя банковской гарантии и т.д.

Срок действия банковской гарантии

Длительность гарантийных обязательств банка определяется видом поручительства и достигнутым сторонами соглашением. Например, для налоговой гарантии срок действия составляет не менее 10 месяцев по НДС и не менее полугода для акцизов, причем в обоих случаях он отсчитывается с момента предоставления налоговой отчетности. При обеспечении обязательства по исполнению государственного контракта гарантия должна быть дольше, как минимум, на месяц, чем его продолжительность. В случае оформления поручительства по обычной сделке сроки настолько жестко не регламентируются и определяются по согласованию сторон.

Виды банковских гарантий

Основным критерием для классификации рассматриваемого способа поручительства выступает характер обязательств, которые обеспечиваются в рамках предоставления банковской гарантии. Наиболее часто речь идет о четырех разновидностях финансовой операции.

Тендерная гарантия

В большинстве случаев речь идет о закупках, которые проводятся либо в рамках обеспечения государственных потребностей, либо государственными корпорациями и компаниями. Подобные процедуры регламентируются уже упомянутыми выше Федеральными законами: в первом случае – №44-ФЗ, во втором – №223-ФЗ.

Основной функцией банковской гарантии в данной ситуации становится страхование интересов заказчика от действий недобросовестных поставщиков. Оно осуществляется освобождением государственных учреждений и компаний от необходимости урегулировать возможные комплектные ситуации переводом таких споров в плоскость взаимоотношений «банк-гарант» и «исполнитель-принципал».

Аналогичные цели преследует предоставление тендерных гарантий в рамках коммерческих закупок. Различают три вида подобных поручительств:

- на участие в торговых процедурах;

- на исполнение заключенного по итогам закупки контракта;

- на качественное выполнение работ, оказание услуг или поставку надлежащего товара.

Налоговая гарантия

Предусматривает участие в качестве бенефициара налоговых органов. Принципалом выступает налогоплательщик, не имеющий возможности выплатить необходимую сумму в бюджет. В этом случае он имеет возможность обратиться за получением отсрочки в ИФНС, предоставив в качестве обеспечения обязательств банковскую налоговую гарантию. Последняя бывает трех видов:

- по ускоренному возмещению НДС;

- акцизная;

- на другие выплаты и обязательные сборы – по согласованию с ИФНС.

Выдачей налоговых гарантий занимаются банки, который включены в специальный перечень, утверждаемый Минфином. Он находится в свободном доступе на официальном интернет-ресурсе ведомства.

Таможенная гарантия

Оформляется при желании импортера получить отсрочку по уплате таможенной пошлины за ввозимые товары. Выдачей подобных поручительств занимаются исключительно аккредитованные ФТС банки. Оплата пошлины происходит после реализации товара – полной или частичной.

Договорная гарантия

Целью предоставления гарантийных обязательств становится защита одной из сторон от нарушения условий договора вторым участником сделки. Договорные гарантии делятся на несколько разновидностей, самыми популярными из которых выступают три:

- на возврат аванса;

- на совершение платежа за поставленный товар или услугу;

- на выполнение работ, оказание услуги или поставку товара.

Преимущества банковской гарантии

Как было отмечено выше, каждая из заинтересованных сторон получает при оформлении банковской гарантии определенные преимущества:

- бенефициар – быстрое получение денег с минимумом формальностей;

- принципал – заметно более выгодные условия, чем при оформлении обычного кредита;

- банк – комиссию, величина которой полностью компенсирует относительно невысокие риски поручительства.

Как работает банковская гарантия

Чтобы наглядно продемонстрировать механизм действия банковской гарантии, достаточно привести простой пример. Республиканская больница объявила закупку специализированного медицинского оборудования. Порядок ее проведения регламентируется №44-ФЗ. Благодаря положениям Федерального закона, все участники торгов предоставляют банковскую гарантию обеспечения заявки, что подтверждает серьезность их намерений и сразу отсеивает откровенных непрофессионалов.

Еще более важным фактором защиты интересов заказчика становится банковская гарантия исполнения контракта на поставку указанного выше оборудования. Если победивший поставщик исчезнет или не выполнить взятые на себя обязательства по иным причинам, больница вернет аванс и компенсирует другие свои расходы не в рамках длительного судебного разбирательства с непредсказуемыми последствиями, а путем обращения в банк с требованием оплатить гарантию. А все дальнейшие проблемы по урегулированию конфликта с поставщиком лягут на финансовую организацию, имеющую все необходимое для этого – грамотных юристов, серьезный опыт и соответствующим образом оформленные документы.

Как получить банковскую гарантию

Процедура оформления банковской гарантии предусматривает последовательное выполнение нескольких этапов. В их числе:

- Выбор гаранта. Этим занимается принципал. Услуга доступна практически во всех отечественных банках. Критериями выбора выступают: условия предоставления, оперативность выдачи, кредитный рейтинг финансовой организации, требования бенефициара и т.д.

- Необходимые документы. Перечень требуемой документации определяется правилами выбранного для сотрудничества банка. Обычно речь идет об учредительных и регистрационных документах, налоговой отчетности, в некоторых случаях – документации на залог или другие виды поручительства.

- Подача заявки. Представляет собой стандартный для подобных сделок с банком документ, который обычно выполняет еще и функцию анкеты клиента. Срок рассмотрения заявки определяется правилами финансовой организации и варьируется от нескольких минут до суток или даже 2-3 дней.

- Заключение договора между принципалом и гарантом. Составлением документа занимаются банковские специалисты. Это вовсе не означает отсутствие необходимости внимательно изучить его содержимое на предмет учета интересов клиента. Все условия предоставления гарантии тщательно анализируются и проверяются на соответствие предварительным договоренностям сторон.

- Оплата банковской гарантии. Производится в соответствии с условиями договора. Обычно речь идет об одном или нескольких платежах, причем большая часть денег выплачивается авансом. Хотя некоторые банки готовы выдавать гарантию без получения оплаты, тем более – постоянным клиентам, финансовая добросовестность которых не вызывает сомнений.

- Выдача банковской гарантии. Завершающий этап оформления сделки. Предусматривает получение документально оформленных гарантийных обязательств банка. Требования к содержанию документа приводятся выше. Сегодня все чаще используется не бумажный, а электронный формат гарантии. Речь в данном случае идет о цифровом документе. В некоторых случаях, например, при участии в госзакупках, применяется исключительно электронная гарантия, которая заносится в соответствующий реестр.

Как проверить банковскую гарантию

Самый простой способ сделать это – проверить наличие документа в официальном реестре. Последний размещается на официальном интернет-портале ЕИС Закупки. Информация находилась в свободном доступе вплоть до 2018 года. Сегодня содержимое реестра видят только заказчики и банки, а потому проверка банковской гарантии предусматривает направление в адрес выдавшего ее банка официального запроса. Альтернативный вариант – обращение в Федеральное казначейство, которое ведет учет выданных финансовыми организациями поручительств.

Часто задаваемые вопросы

Как описать суть банковской гарантии простыми словами?

Банковская гарантия представляет собой поручительство банка исполнить обязательства перед одной стороной сделки при невыполнении их другой.

Как правильно называются участники финансовой операции?

Банк называется гарантом, получатель гарантии – принципалом, а третий участник финансовой услуги, которому перечисляются деньги при нарушении условий договора принципалом – это бенефициар.

Какие виды банковских гарантии встречаются на практике особенно часто?

Самой распространенной банковской гарантией выступает тендерная, которая чаще всего связана с госзакупками. Другие широко применяемые виды гарантий – договорные, таможенные и налоговые.

Сколько стоит получение банковской гарантии?

Стандартная величина комиссии за оформление банковской гарантии составляет 2%-10%. Настолько широкий разброс стоимости вызван разнообразием условий предоставления финансовой услуги и большим количеством влияющих на них факторов.

Что такое банковская гарантия и как ее получить

Обезопасить себя от рисков, связанных с неисполнением обязательств одной из сторон договора, позволяет банковская гарантия — письменное обязательство банка уплатить кредитору сумму в случае ненадлежащего исполнения должником своих договорных обязательств

Заключая сделку, мы всегда идём на риск, ведь одна из сторон может отказаться от выполнения своих обязательств.

В итоге такой отказ (в некоторых случаях) влечет за собой потери, к примеру, финансовые. Обезопасить себя поможет банковская гарантия. В этой статье мы дадим понятие банковской гарантии, а также расскажем, чем они могут быть полезны.

Понятие банковской гарантии

Что же включает в себя понятие банковской гарантии, выданной банком, что это за документ и в каких случаях он применим? Для того, чтобы это понять, следует дать определение термину. Банковской гарантией называется письменное обязательство банка уплатить кредитору денежную сумму в случае ненадлежащего исполнения должником своих договорных обязательств.

Виды банковских гарантий

На сегодняшний день гарантии являются одними из наиболее востребованных продуктов на рынке финансовых услуг. Для удобства пользователей они классифицируются по сферам применения, поэтому необходимо знать, какие виды таких документов существуют.

Итак, первый вид – это банковская гарантия для обеспечения заявки на участие в конкурсе, аукционе или торгах. Она является гарантией исполнения победителем тендера своих обязательств по подписанию договора с заказчиком. Размер её составляет до 5% от размера контракта. Срок действия гарантии для торгов, как правило, ограничивается подписанием контракта либо выдачей гарантии для обеспечения исполнения контракта в том случае, когда участник выигрывает тендер.

Второй вид – гарантия на обеспечение исполнения контракта. Такой документ предоставляется компанией, ставшей победителем торгов. Для того, чтобы заказчик заключил договор с компанией-победителем, она должна предоставить гарантию о том, что в случае ненадлежащего исполнения ею контракта, банк выплатит за нее гарантийную сумму заказчику в счет покрытия штрафов, пеней неустоек. Размер такой гарантии составляет до 10% от размера контракта.

Ну и третий вид – это банковская гарантия для обеспечения возврата авансового платежа. В случае, когда с заказчиком заключён контракт, его условиями может быть предусмотрено получение аванса от заказчика. Размер аванса может составлять до 30% от размера контракта. Прежде чем получить аванс необходимо предоставить такой вид гарантии. Она нужна для того, чтобы обезопасить заказчика от нецелевого расходования аванса исполнителем. Если аванс расходуется не по назначению, то банк возвращает государственному заказчику денежные средства.

Эти три вида гарантий наиболее распространены и наиболее востребованы сегодня. Также нужно знать, что существуют и другие виды гарантий, например, таможенная гарантия, гарантия исполнения обязательства об использовании приобретаемых федеральных специальных марок в соответствии с их назначением и другие.

Условия банковской гарантии

Для того чтобы получить гарантию, необходимо знать условия банковской гарантии: сроки ее выдачи, размеры комиссии и прочее. Это даст понимание о том, сколько времени понадобится на оформление гарантии и какие расходы это оформление за собой повлечёт. Первым и, пожалуй, одним из важных условий выдачи гарантии является доброе имя клиента, то есть если фирма добросовестно ведёт свою финансово-хозяйственную деятельность, то ее шансы на получение кредитного документа значительно возрастают.

Гарантии используются для обеспечения выполнения государственного заказа, поэтому их сумма может доходить до 30% от стоимости контракта. Комиссия за предоставление гарантии не превышает 3%, срок получения колеблется в пределах от 3 дней до 3 недель (в зависимости от организации, в которую обратился клиент за оформлением документа).

Есть и другие условия банковской гарантии, которые необходимо учитывать:

- наименование гаранта (банк);

- наименование принципала (заёмщик);

- наименование бенефициара (кредитор);

- ссылка на договор, где оговорена необходимость выдачи гарантии;

- максимальная денежная сумма;

- срок, на который выдана гарантия;

- правила произведения платежа;

- положение, направленное на сокращение суммы выплаты.

Требование по банковской гарантии

Теперь стоит понять, какие требования по банковской гарантии может предъявлять кредитор к должнику по этому виду обязательства. По законодательству, требование кредитора о платеже по гарантии является внесудебным, и может быть выдвинуто по окончании срока действия документа. Сумма требования по банковской гарантии не должна превышать сумму, на которую эта гарантия выдана.

Запрос о выплате денег кредитор предоставляет должнику в письменном виде и с приложением документов, которые указаны в гарантии. Нарушение должника при этом также указывается. Далее следует предоставить требование гаранту до срока окончания действия гарантийного обязательства.

В каких случаях кредиторы могут требовать платёж? Например, в тех, когда участник торгов:

- отзывает свое предложение до даты его истечения;

- выиграв тендер, отказывается от подписания контракта;

- отказывается представить документы, подтверждающие надлежащее исполнение контракта.

Где купить банковскую гарантию и кто занимается ее продажей

Как можно приобрести банковскую гарантию, и чем вызвана ее постоянно растущая популярность? Над этим вопросом задумывается большое количество участников торгов, субъектов предпринимательской деятельности, работающих по государственному контракту, крупных компаний и фирм, которые только начинают развиваться.

И это не удивительно, ведь банковская гарантия действительно способна обеспечить надежную защиту ваших интересов. Главное – понять, как она «работает», и каким образом можно купить банковскую гарантию с минимальными затратами времени и сил.

Схема банковской гарантии

Вопреки распространенному мнению, банковская гарантия – это не форма расчета, а инструмент, который обеспечивает выполнение обязательств. Так существует:

- Гарантия предложения (тендерная или конкурсная гарантия) – снижает вероятность отказа победителя торгов от участия в тендере и заключения договора.

- Гарантия возврата авансового платежа – обеспечивает возврат денежных средств, если условия контракта не были исполнены участником сделки (например, отгрузка товара была проведена несвоевременно).

- Гарантия исполнения – обеспечивает поставку товаров и услуг в рамках государственного или муниципального заказа.

- Гарантия платежа – обеспечивает обязательства по своевременной выплате денежных средств за товары или услуги при работе с «открытым счетом».

Схема работы банковской гарантии во всех вышеперечисленных случаях является примерно одинаковой. Как правило, она включает в себя следующие этапы:

1. Возникновение потребности в выдаче гарантии

Изначально принципал (должник) обращается в банк или другое финансово-кредитное учреждение, осуществляющее продажу банковских гарантий, с просьбой о выдаче обязательства по уплате кредитору определенной суммы денежных средств при выполнении им условий сделки. Такое обращение должно быть отражено в письменной форме. В нем можно изложить условия будущей гарантии, размер вознаграждения, которое принципал выплатит за выдачу данного обязательства и т. д.

2. Заключение контракта

Если банк выражает согласие по продаже банковской гарантии, то он приобретает статус гаранта. После этого кредитор заключает договор с принципалом, посредством которого будет осуществляться регулирование прав, обязанностей и взаимоотношений участников соглашения.

3. Выдача гарантии

На этом этапе правоотношений гарант дает письменное обязательство по уплате кредитору суммы денежных средств, определенной в договоре, вместо принципала, если он не сможет осуществить расчет самостоятельно.

Это и есть так называемая банковская гарантия, схема которой обязательно включает в себя отражение в документе следующих условий:

- размер суммы, на которую производится покупка банковской гарантии;

- условия оплаты;

- срок действия гарантии;

- список прилагаемых документов.

4. Произведение выплат по гарантии

Если в процессе сделки принципал приобретает статус должника и не может выполнить свои обязательства, кредитор (бенефициар) обращается с письменным заявлением к гаранту, выступая с требованием исполнить их по банковской гарантии. Гарант проверяет соответствие требования кредитора гарантийным обязательствам и выплачивает бенефициару сумму денежных средств, на которую была выдана гарантия.

Считается, что в этот момент происходит прекращение банковской гарантии. Аналогичная ситуация возникает при окончании срока, на который была выдана банковская гарантия. Такая схема банковской гарантии используется при обеспечении участия лиц в конкурсах и торгах, в процессе возврата авансового платежа, других контрактных обязательств и т. д.

Как и где можно купить банковскую гарантию

Основные правила по выдаче и покупке банковской гарантии отражены в § 6 главы 23 ГК РФ (статьи 368-379). В соответствии с ними, выдачу банковских гарантий может осуществляться со стороны банков или других финансово-кредитных учреждений. В некоторых случаях также можно купить гарантию не в банке, а в страховой компании.

Если банковская гарантия приобретается в банке, то можно считать, что, по сути, она является кредитным продуктом. Это приводит к тому, что клиенту потребуется собрать большое количество документов, открыть счет в банке, предоставить залог, и только через 2-3 недели он получит возможность приобрести банковскую гарантию. Но этот процесс всегда можно сократить и упростить в несколько раз, доверив получение банковской гарантии специализированной организации-оператору.

Что такое банковская гарантия и как она работает

В современных экономических условиях при заключении крупных сделок, в том числе для государственных и муниципальных нужд, используется удобный финансовый инструмент – банковская гарантия на обеспечение исполнения контракта.

Банковскую гарантию можно сравнить со страховкой, которая выплачивается финансово-кредитным учреждением в том случае, если клиент не выполняет договорные обязательства, связанные с оплатой. Банковская гарантия – удобный способ обеспечения, позволяющий компенсировать убытки одной из сторон контракта в случае невыполнения обязательств, с другой стороны. Попросту говоря, это документ, по которому банк обязуется оперативно погасить задолженность перед тем, кому эти деньги положены.

В банковской гарантии заинтересованы те, кто намеревается принять участие в тендере или совершить крупную покупку. Наличие банковской гарантии свидетельствует о серьезности намерений и добросовестности компании.

Допустим, щебеночный карьер намеревается приобрести у завода дробилку. Но достаточная сумма денег у завода появится после летнего сезона. Руководитель обращается к заводу-изготовителю с просьбой об отсрочке платежа, гарантируя оплату гарантией банка. Завод соглашается, понимая, что деньги за дробилку он в любом случае получит или от карьера, или от банка.

Участники процесса

В процедуре оформления банковской гарантии выступают три стороны:

- принципал;

- бенефициар;

- гарант.

Сложные юридические термины имеют вполне понятное определение:

- Принципал – клиент, обращающийся в кредитное учреждение за гарантией и оплачивающий комиссию за услуги. К примеру, предприниматель стал победителем тендера на ремонт муниципальной дороги. При подписании контракта он обязан предоставить гарантию, что выполнит работу надлежащим образом, в полном объеме и в указанный срок. Предприниматель, купивший гарантию у банка, является принципалом.

- Бенефициар – компания, которая гарантировано от банка получит денежные средства в том случае, если принципал нарушил договорные обязательства. Если в процедуре госзакупок бенефициаром всегда является заказчик, то в других сделках может быть, кроме того, исполнитель и подрядчик, не только покупатель, но и продавец.

В вышеуказанном примере бенефициаром является муниципалитет. Если предприниматель не уложится в срок, то администрация города обратиться в банк и получит материальную компенсацию по выданной гарантии.

Бенефициаром может быть организация, выполняющая работы по договору подряда. К примеру, заказчик и подрядчик подписали договор на строительство типографии. На этапе подписания договора у заказчика не оказалось в достаточном объеме денег, поэтому подрядчик дал согласие выполнить работу при условии отсрочки оплаты на полгода – под банковскую гарантию. Если в указанный срок заказчик не погасит долг, то подрядчик получит свои деньги от банка, выдавшего гарантию.

- Гарант – банк, входящий в реестр Минфина, выдавший письменное обязательство, гарантирующее оплату бенефициару в том случае, если принципал не выполнит условий договора.

Кроме банков в список организаций, имеющих право выдавать независимые банковские гарантии, в 2015 году были добавлены любые кредитные или коммерческие предприятия. Гарантия стала именоваться независимой, то есть независящей от обязательств по контракту. По-прежнему гарантом являются исключительно банки при заключении договоров, связанных с госзакупками, таможенными и налоговыми ведомствами.

Условия банковской гарантии

Вне зависимости от того, оформлена банковская гарантия на бумажном носите или это электронная банковская гарантия, требования к документу на основании Закона № 44-ФЗ одинаковые. Документ должен содержать:

- Дату выдачи и период, в течение которого соглашение сохраняет юридическую силу.

- Юридическое название организаций – участников процесса.

- Размер суммы, подлежащей уплате гарантом, или порядок определения и расчета этой суммы.

- Обязательства принципала, обеспеченные гарантией.

- Обязанность гаранта об уплате неустойки при просрочке оплаты.

- Условия, при выполнении которых должны быть выплачены деньги.

Только при соблюдении всех условий гарантия признается действительной. Во избежание получения отказа по БГ от банка, необходимо внимательно читать формулировки документа, составленные кредитным учреждением.

Дополнительные условия

- на бумажном носителе должен быть подписан, скреплен печатью, прошит, а листы пронумерованы;

- на электронной носителе, должен быть подписан электронной подписью, лица, уполномоченного банком.

Банковская гарантия должная быть внесена в реестр банковских гарантий, размещенный в Единой информационной системе (ЕИС). Пока ЕИС работает в тестовом режиме, для размещения информации используется официальный сайт – www.zakupki.gov.ru.

Условия при госзакупках

Если документ используется при заключении государственных контрактов, то обязательными считаются следующие условия:

- Гарантия, выданная заказчику банком, должна быть безотзывной. То есть после заключения контракта, расторгнуть договор с банком или внести изменения в документ – нельзя.

- Банк-гарант обязуется выплатить неустойку за каждый день нарушения сроков платежа в размере 0,1% от общей суммы гарантии.

- Обязанность банка по погашению задолженности считается выполненной со времени зачисления денег на расчетный счет заказчика.

- Участник-победитель тендера после того, как заключит контракт, заключает договор с банком на предоставление банковской гарантии по обязательствам на основании заключенного госконтракта.

- Расходы, связанные с перечислением денег, ложатся на банк-гарант.

Бенефициар вправе поставить условие о том, что при задержке суммы в течение определенного времени он может списать деньги со счета банка без распоряжения владельца. Если банк не учтет дополнительные требования и не включит их в гарантию, то участник будет не допущен к торгам.

Документы, которые необходимо приложить к требованию о выплате БГ

Одновременно с требованием о погашении долгового обязательства, бенефициар направляет в банк пакет документов, состоящих из:

- обоснованного расчета суммы;

- платежного поручения, свидетельствующего о том, что бенефициар вернул принципалу предоплату – если возврат аванса обеспечивается гарантией;

- документа, подтверждающего факт наступления гарантийного случая;

- документа, подтверждающего полномочия должностного лица, подписавшего документ, фиксирующий потребности.

В банковскую гарантию запрещается включать:

- Требования о предоставлении банку-гаранту:

- судебных решений, доказывающих неисполнение обязательств;

- отчета об исполнении контракта;

- дополнительных документов, не включенных в обязательный Перечень по 44-ФЗ.

Как выглядит банковская гарантия

Банковская гарантия не может быть заключена в устной форме. Это всегда документ, напечатанный на фирменном бланке организации, выступающей в роли гаранта. По форме – это стандартный договор, обязательное подписание которого со стороны банка. Подписи со стороны принципала и бенефициара допускаются, но не являются обязательными.

Виды банковских гарантий подразделяются в зависимости от конечной цели получателя:

- Тендерная используется при госзакупках и регулируется законами: № 44-ФЗ и № 223-ФЗ, гарантируя соблюдение участником условий конкурса и выполнения, взятых на себя обязательств.

- Платежная используется при получении рассрочки платежа, гарантируя оплату при нарушении сроков или задолженности со стороны должника.

- Таможенная используется при таможенном оформлении товара, гарантируя оплату в ситуациях, установленных налоговым законодательством.

- Выполнения компенсирует финансовые убытки заказчика в том случае, если исполнитель недобросовестно исполняет условия контракта.

- Возврат платежа гарантирует выплату кредитору при задолженности заемщика.

Преимущества

Хотя банковская гарантия предполагает расходы, клиентам выгодно ее использование. Прежде всего потому, что этот финансовый инструмент позволяет:

- не извлекать денежные средства из оборота;

- не предоставлять залог или поручительство.

Гарантия позволяет бенефициару быть уверенным в том, что он оперативно и без волокиты получит деньги, не вступая в спор с принципалом. Достаточно выполнить единственное условие – представить необходимый пакет документов.

Гарантия стимулирует исполнителя к качественному и своевременному исполнению взятых обязательств. Является подтверждением ответственности и финансовой состоятельности исполнителя.

Принцип работы гарантии

Обеспечение банковской гарантии

Выступая в роли гаранта, банк рискует финансами. Ведь перечислив сумму по гарантии, банк может не компенсировать свои убытки, ввиду того что принципал, попав в сложную финансовую ситуацию, не сможет вернуть гарантийную сумму в полном объеме.

Чтобы обезопасить себя, банк вправе запросить у исполнителя обеспечение в виде:

- недвижимости;

- транспортного средства;

- оборудования;

- товаров;

- ценностей.

В качестве гарантии возврата долга может выступать поручительство другой финансово состоятельной фирмы или благонадежного предпринимателя. Чаще всего обеспечение требуется в том случае, если финансовая история исполнителя выглядит ненадежной.

Залог останется не востребованным банком, если контракт будет успешно выполнен и гарантию выплачивать будет не нужно. Если условия договора будут нарушены и банк компенсирует убытки заказчика гарантированной суммой, то исполнитель вынужден вернуть банку определенное количество денег или отдать залог в счет погашения долга.

Возникает резонный вопрос о том, почему нельзя предоставить залог непосредственно бенефициару и не оформлять гарантию? Прежде всего потому, что не все бенефициары в силу объективных причин готовы к длительным судебным разбирательствам и взаимодействиям с институтом судебных приставов. А банки имеют штат работников готовых работать с залоговым имуществом и заниматься взысканием долгов.

Этапы оформления

Выбор гаранта

Принципал, опираясь на собственные представления, выбирает банк-гарант, учитывая пожелания бенефициара. Путей решения несколько, можно:

- обратиться в банк, в котором уже открыт расчетный счет;

- выбрать подходящий на сайте www.zakupki.gov.ru;

- обратиться к услугам брокера.

Работа с документами

Выбрав банк, необходимо запросить перечень документов, необходимых для получения банковской гарантии. Каждое кредитное учреждение составляет собственный перечень.

Рассмотрение заявки

Банк, получив заявку о выдаче гарантии и необходимый пакет документов, в течение определенного срока – от нескольких часов до нескольких дней – примет решение. В случае положительного решения, заявителю предлагается:

- оплатить счет за комиссию;

- заключить договор.

Заключение договора

До момента выдачи гарантии гарант и принципал заключают договор с указанием:

- условий гарантии;

- стоимости комиссии за услуги, предоставляемые банком;

- компании – бенефициара.

Стоимость банковской гарантии

Следующий этап – оплата банковской гарантии. Как правило, комиссионный платеж за выдачу документа составляет в среднем от 2,5 до 5 процентов от суммы. На размер стоимости влияет:

- протяженность периода действия документа;

- размер гарантийной суммы;

- степень риска платежа.

Выдача банковской гарантии

Гарантия вступает в законную силу с момента ее выдачи одному из участников процесса. Бенефициар получает документ через посредничество принципала или напрямую от банка-гаранта.

Использование банковской гарантии

Требование оплатить гарантию

В случае неисполнения договорных обязательств со стороны принципала, бенефициару достаточно отправить банку-гаранту требование, приложив необходимые документы. Банк обязан произвести оплату вне зависимости от того, что обязательство фактически исполнено или исполнитель утверждает, что оно исполнено.

Действия банка после получения гарантии

После того, как банк получил требование, он:

- уведомляет принципала, путем отправки копии требования и документов;

- рассматривает требование и корректность оформления документов;

- перечисляет деньги.

Возмещение сумм, выплаченных банку по гарантии

Принципал обязан вернуть банку деньги, которые были выплачены бенефициару по гарантии только в том случае, если бенефициаром документы были оформлены верно.

Ответственность бенефициара

В том случае, если бенефициар ввел в заблуждение банк о ненадлежащем исполнении договора принципалом и потребовал заплатить по гарантии, принципал вправе требовать возмещения.

Как проверить в реестре гарантий

Внести информацию о гарантии для госзакупок в информационную базу должен банк, представив принципалу выписку из реестра. Получить доступ и проверить гарантию в электронном реестре банковских гарантий могут исключительно гарант и бенефициар.

Подтверждение банковских гарантий, оформляемых для налоговой или таможенной служб, необходимо запрашивать в указанных ведомствах.

Возврат банковской гарантии

Гарантию не нужно возвращать банку, если:

- она оформлена для закупок за счет средств государственного бюджета;

- срок действия ее истек.

Если в тексте особо указано о необходимости возврата гарантии в случае истечения срока ее действия, необходимо осуществить возврат документа. Возврат будет означать, что необходимость в гарантии отпала и банк освобожден от обязанности производить по ней оплату.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Окончила Финансовый университет (бывш. ГУМФ) в 2011 году, Финансовый факультет, Специальность “Банки и кредит”. Более 10 лет опыта работы с физическими и юридическими лицами в крупных банках России: Банк Русский Стандарт, Сбербанк, ВТБ. С 2015 года автор статей и финансовый эксперт портала 1000bankov.ru