Инфляция

Инфля́ция (лат. Inflatio — вздутие) — повышение общего уровня цен на товары и услуги. При инфляции на одну и ту же сумму денег по прошествии некоторого времени можно будет купить меньше товаров и услуг, чем прежде. В этом случае говорят, что за прошедшее время покупательная способность денег снизилась, деньги обесценились — утратили часть своей реальной стоимости.

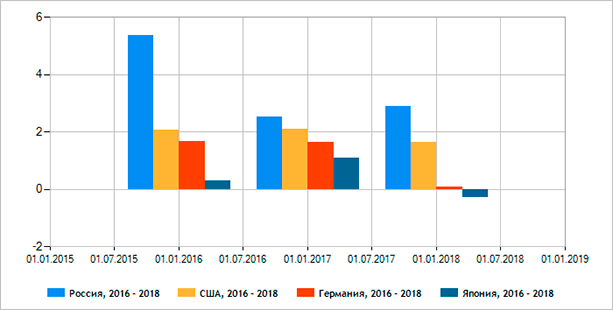

Противоположным процессом является дефляция — снижение общего уровня цен (отрицательный рост). В современной экономике встречается редко и краткосрочно, обычно носит сезонный характер. Например, цены на зерновые сразу после сбора урожая обычно снижаются. Длительная дефляция характерна для очень немногих стран. Сегодня примером дефляции может служить экономика Японии (в пределах −1 %). Известны примеры, когда политика правительства приводила к длительному периоду снижения розничных цен при постепенном повышении заработной платы (например, в СССР в последние годы жизни Сталина и при правительстве Людвига Эрхарда в Западной Германии начиная с 1950 года).

Содержание

История

В истории мировой экономики отмечались два случая резкого роста цен, связанных с падением стоимости металлов, из которых изготовлялись деньги.

- После открытия Америки в европейские страны стало поступать много золота и особенно серебра из Мексики и Перу. За 50 лет с начала XVI века производство серебра возросло более чем в 60 раз. Это вызвало повышение товарных цен к концу века в 2,5-4 раза.

- В конце 1840-х годов началась разработка калифорнийских золотых рудников. Вскоре после этого началась массовая золотодобыча в Австралии. Мировая добыча золота при этом возросла более чем в 6 раз, цены увеличились на 25-50 %. Инфляция этого вида наблюдалась по всему миру.

С повышением цен в результате поступления в оборот больших масс золота и серебра непосредственно связано возникновение количественной теории денег, согласно которой увеличение количества денег в обращении выступает причиной роста цен. С точки зрения стоимостной теории, рост денежной массы отражает снижение стоимости денежного материала, что при постоянной стоимости товаров выражается в требовании большего количества золота или серебра для эквивалентного обмена. Для современных экономик, в которых роль денег исполняют обязательства, не имеющие собственной стоимости (фиатные деньги), незначительная инфляция считается нормой и находится обычно на уровне нескольких процентов в год. Уровень инфляции обычно несколько увеличивается в конце года, когда растёт как уровень потребления товаров домохозяйствами, так и уровень расходов корпораций.

Причины инфляции

В экономической науке различают следующие причины инфляции: [1] [2]

- Рост государственных расходов, для финансирования которых государство прибегает к денежной эмиссии, увеличивая денежную массу сверх потребностей товарного обращения. Наиболее ярко выражено в военные и кризисные периоды.

- Чрезмерное расширение денежной массы за счёт массового кредитования, причём финансовый ресурс для кредитования берется не из сбережений, а эмиссии необеспеченной валюты. крупных фирм на определение цены и собственных издержек производства, особенно в сырьевых отраслях.

- Монополия профсоюзов, которая ограничивает возможности рыночного механизма определять приемлемый для экономики уровень заработной платы.

- Сокращение реального объема национального производства, которое при стабильном уровне денежной массы приводит к росту цен, так как меньшему объему товаров и услуг соответствует прежнее количество денег.

В ходе особо сильных инфляций, как например в России во время Гражданской войны, или Германии 1920-х гг. денежное обращение может вообще уступить место натуральному обмену.

Монетаристкий взгляд на причины инфляции

Монетаризм считает, что инфляция вызвана в основном денежными факторами, то есть финансовой политикой государства. [3] Милтон Фридман утверждал, что «Инфляция всегда и везде является денежным феноменом». [4] Монетаристы считают, что формула влияния денежного обращения на инфляцию такова:

это номинальная денежная масса; скорость обращения денег; цены; количество товаров.

Виды инфляции

Неравномерный рост цен по товарным группам порождает неравенство норм прибылей, стимулирует отток ресурсов из одного сектора экономики в другой (в России из промышленности и сельского хозяйства в торговлю и финансово-банковский сектор).

- Инфляция спроса — порождается избытком совокупного спроса по сравнению с реальным объемом производства (дефицит товара).

- Инфляция предложения (издержек) — рост цен вызван увеличением издержек производства в условиях недоиспользованных производственных ресурсов. Повышение издержек на единицу продукции сокращает объем предлагаемой производителями продукции при существующем уровне цен.

- Сбалансированная инфляция — цены различных товаров остаются неизменными относительно друг друга.

- Несбалансированная инфляция — цены различных товаров изменяются по отношению друг к другу в различных пропорциях.

- Прогнозируемая инфляция — это инфляция, которая учитывается в ожиданиях и поведении экономических субъектов.

- Непрогнозируемая инфляция — становится для населения неожиданностью, так как фактический темп роста уровня цен превышает ожидаемый.

- Адаптированные ожидания потребителей — изменение потребительской психологии. Часто возникает в результате распространения информации о будущей потенциальной инфляции. Повышенный спрос на товары позволяет предпринимателям поднимать цены на эти товары.

Подавление инфляции характеризуется внешней стабильностью цен при активном вмешательстве государства. Административный запрет повышать цены обычно приводит к нарастающему дефициту тех товаров, на которые цены должны были бы повыситься без государственного вмешательства, не только из-за первоначального повышенного спроса, но и в результате снижения предложения. Государственное субсидирование разницы в ценах для производителя или потребителя не сокращает предложение, но дополнительно стимулирует спрос.

В зависимости от темпов роста различают:

- Ползучую (умеренную) инфляцию (рост цен менее 10 % в год). Западные экономисты рассматривают её как элемент нормального развития экономики, так как, по их мнению, незначительная инфляция (сопровождаемая соответствующим ростом денежной массы) способна при определенных условиях стимулировать развитие производства, модернизацию его структуры. Рост денежной массы ускоряет платежный оборот, удешевляет кредиты, способствует активизации инвестиционной деятельности и росту производства. Рост производства, в свою очередь, приводит к восстановлению равновесия между товарной и денежной массами при более высоком уровне цен. Средний уровень инфляции по странам ЕС за последние годы составил 3—3,5 %. Вместе с тем всегда существует опасность выхода ползучей инфляции из-под государственного контроля. Она особенно велика в странах, где отсутствуют отработанные механизмы регулирования хозяйственной деятельности, а уровень производства невысок и характеризуется наличием структурных диспропорций;

- Галопирующую инфляцию (годовой рост цен от 10 до 50 %). Опасна для экономики, требует срочных антиинфляционных мер. Преобладает в развивающихся странах;

Используют также выражение хроническая инфляция для длительной во времени инфляции. Стагфляцией называют ситуацию, когда инфляция сопровождается падением производства (стагнацией).

Агфляция

Экономисты из инвесткорпорации Goldman Sachs для обозначения резкого роста цен на аграрную продукцию придумали новый термин: «Агфляция» [5] (аграрная инфляция). Высокие темпы агфляции зафиксированы уже два года подряд. В 2006 году индекс цен на продовольствие, рассчитываемый Goldman Sachs, увеличился на 26 процентов. В 2007 году его рост составил 41 процент. [6]

Методы измерения инфляции

Наиболее распространенным методом измерения инфляции является индекс потребительских цен (Consumer Price Index, CPI), который рассчитывается по отношению к базовому периоду.

В России Федеральная служба государственной статистики публикует официальные индексы потребительских цен [7] , которые характеризуют уровень инфляции. Кроме того, эти индексы используются как поправочные коэффициенты, например, при расчёте размера компенсаций, ущерба и тому подобное. Если изменить методику расчёта [8] , то при тех же изменениях цен на потребительском рынке результаты могут существенно отличаться от официальных. В то же время, эти неофициальные результаты не могут учитываться в реальной практике, например, на них нельзя сослаться в суде. Наиболее спорным моментом является состав потребительской корзины как по наполненности, так и по изменяемости. Корзина может ориентироваться на реальную структуру потребления. Тогда со временем она должна меняться. Но любое изменение в составе корзины делает несопоставимыми предыдущие данные с текущими. Индекс инфляции искажается. С другой стороны, если не менять корзину, через некоторое время она перестанет соответствовать реальной структуре потребления. Она будет давать сопоставимые результаты, но не будет соответствовать реальным затратам и не будет отражать их реальную динамику.

Помимо индекса потребительских цен существуют другие методы, которые позволяют рассчитать инфляцию. Как правило, используются несколько основных методов:

- Индекс цен производителей (Producer Price Index, PPI) — отражает себестоимость производства без учёта добавочной цены дистрибуции и налогов с продаж. Значение PPI опережает по времени данные CPI.

- Индекс расходов на проживание (Cost-of-living Index, COLI) — учитывает баланс повышения доходов и роста расходов.

- Индекс цены активов: акций, недвижимости, цены заёмного капитала и прочее. Обычно цены на активы растут быстрее цен потребительских товаров и стоимости денег. Поэтому владельцы активов вследствие инфляции только богатеют.

- Дефлятор ВВП (GDP Deflator) — рассчитывается как изменение в цене на группы одинаковых товаров.

- Паритет покупательной способности национальной валюты и изменение курса валют.

- Индекс Пааше — показывает отношение текущих потребительских расходов к расходам на приобретение такого же ассортиментного набора в ценах базисного периода.

Оценка

По мнению американского экономиста, лауреата Нобелевской премии по экономике 1976 года Милтона Фридмана: «Инфляция — одна из форм налогообложения, не нуждающаяся в законодательном одобрении».

Что такое инфляция, как ее считают и почему в магазине рост цен заметнее? Объясняем простыми словами

В рубрике «Экономический ликбез» продолжаем разубеждать вас в том, что экономика — это скучно и сложно. На этот раз простыми словами рассказываем об инфляции. Почему инфляция — это лучше, чем долгая дефляция, как промахи доводили некоторые страны до роста цен на тысячи процентов и почему в наших магазинах цены растут, а инфляция может падать — в статье Onlíner.

Что такое инфляция и нормально ли это?

Инфляция — это рост общего уровня цен на товары и услуги. Считается она так: если какой-либо товар за месяц подорожал на 10% (в августе стоил 100 рублей, в сентябре — 110), а услуга подешевела на 5% (была 100 рублей, стала 95 рублей), то корзина товаров и услуг в сентябре будет стоить 205 рублей (110 + 95). По отношению к стоимости корзины в августе в размере 200 рублей инфляция в сентябре составит 2,5% ((110 + 95) / 200 × 100% = 102,5%). При этом отдельные товары и услуги могут заметно подорожать, другие — подешеветь, а третьи — вообще никак не измениться в цене.

Инфляция — абсолютно нормальный для экономики процесс, но только если ее показатели не выходят за рамки нормальной. Такие рамки условно принято делить на следующие категории.

Низкая инфляция — когда уровень цен за год поднимается не более чем на 5—6%. К этому показателю стремится большинство стран. Умеренная инфляция — повышение цен на 6—10% в год. Высокая (галопирующая) подразумевает рост цен от 10 до 100% в год.

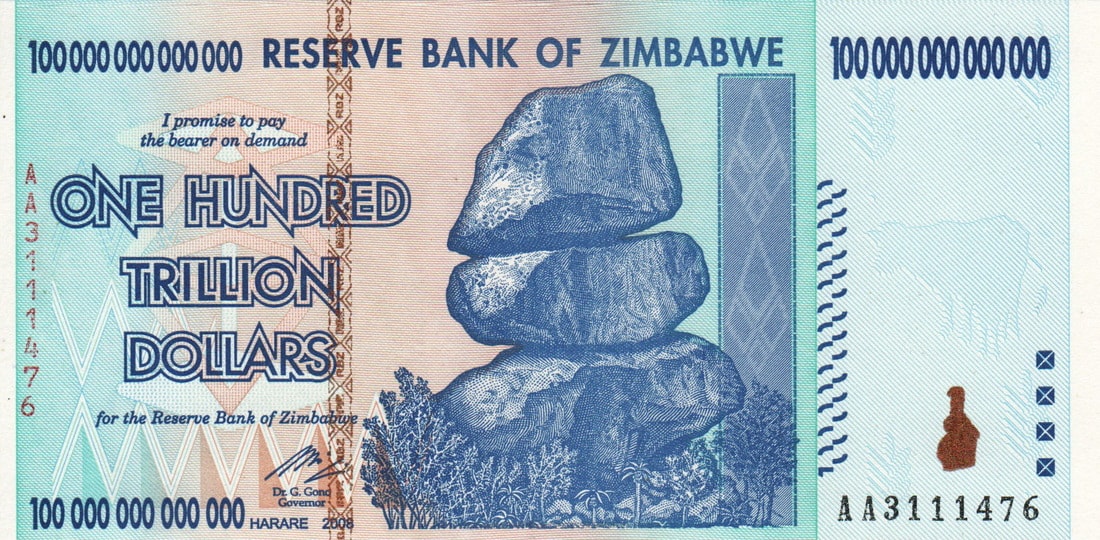

Гиперинфляция означает уровень роста цен на сотни и даже тысячи процентов и в особо тяжелых случаях приводит к тому, что деньги превращаются в бумагу и люди используют вместо них натуральный обмен товарами (например, кило кабачков в обмен на книгу). Гиперинфляция часто происходит в период тяжелых кризисов и войн.

Например, в России в 1992 году инфляция составила более 2500%, а в Венесуэле в 2018 году — 1 700 000%.

Причин инфляции очень много, на эту тему можно написать отдельный трактат. Не будем углубляться в экономическую теорию и назовем лишь некоторые: «печатание» ничем не обеспеченных денег, монополия компаний на некоторые цены, дефицит при неизменном спросе, гибель урожая и др.

Что такое дефляция и правда ли, что это лучше инфляции?

Противоположным инфляции процессом является дефляция — снижение общего уровня цен, которое обычно встречается в определенный сезон. Например, цены на зерно, овощи и фрукты сильно снижаются сразу после сбора урожая и растут по мере истощения запасов.

В Беларуси тоже бывает дефляция, последняя — в мае прошлого года, когда общий уровень цен снизился на 0,1%.

А вот длительная дефляция в странах встречается очень редко. Таким примером является Япония, где с 1990-х годов происходит падение общего уровня цен (примерно на 1%) — в первую очередь из-за импорта недорогих товаров и сырья из Китая. Чтобы конкурировать, отечественные производители должны сдерживать цены на низком уровне. Чтобы сдержать цены, бизнес снижает расходы, в том числе — зарплаты. Со снижением зарплат люди тратят меньше, а это приводит к уменьшению спроса.

То есть если при инфляции происходит обесценивание денег, то при дефляции — увеличение их покупательской способности. При инфляции люди покупают товары, потому что копить деньги становится невыгодно — спустя время на них можно приобрести уже куда меньше товаров. Чтобы покупать больше товаров, нужно больше и быстрее зарабатывать, что в итоге подстегивает производство.

При длительной дефляции выгоднее отнести деньги в банк, потому что проценты по вкладам прирастают. Но товаров в итоге покупается меньше, люди на производстве остаются без работы, предприятия банкротятся. Так что если выбирать из двух зол, то длительная дефляция ничем не лучше инфляции, хотя если дефляция произошла в каком-то определенном месяце — то для людей так только лучше.

Какой уровень инфляции в Беларуси был и стал?

Длительной дефляции у нас никогда не было, а вот инфляция в Беларуси в 1993 году доходила до 1997%, в 1994 году — до 1960%. Потом были взлеты и падения, но куда скромнее. Белорусская инфляция снижалась и дошла до своего минимума в 2017 году, составив 4,6%. Этот рекорд побить пока не удалось.

По плану на 2022 год инфляция в нашей стране должна была составить не более 5%, но все пошло не так, как хотелось, и цены к концу года поднялись в среднем на 7,4%. Причин было много: сначала увеличились цены на иностранную продукцию из-за ограничения поставок во время повального карантина, затраты отечественных компаний росли, некоторые сферы (например, туризм и общепит) были в полном упадке, ослаб российский рубль, к которому привязана наша экономика, потом наступил политический кризис и многие люди поснимали свои накопления в банках.

Планкой на 2022 год власти снова поставили 5-процентную инфляцию, но быстро стало ясно, что миссия невыполнима. К июлю 2022 годовая инфляция составила почти вдвое больше — 9,8%.

По прогнозам Евразийского банка развития, инфляция за 2022 год в Беларуси составит 9%, МВФ прогнозирует нам инфляцию выше 8%.

Как измеряют инфляцию?

Официальный показатель инфляции в Беларуси считает Белстат по формуле, адаптированной из мировой практики ведомством совместно с МВФ еще в 1990-х. Выглядит это примерно так: с 10-го по 30-е число каждого месяца в 31 населенном пункте (Минск, областные центры, а также некоторые средние и малые города, кроме деревень) статистики проверяют цены на потребительские товары и платные услуги в самых разных объектах торговли, общепита и т. д.

Учитываются в потребительской корзине цены на алкоголь и сигареты, билеты на поезда и электрички, «коммуналка», смартфоны и многое другое. Товары нерегулярного спроса тоже корректируют с течением времени на основании опросов семей. Например, ковры оттуда исчезли, а мультиварки добавились. Потребительская корзина отличается в каждой стране: так, для японцев подсчитают среднюю стоимость местной лапши, а вот свеклу или сметану они практически не едят. В Беларуси все наоборот.

Затем проводится скрупулезная работа по выделению среднего знаменателя для каждого товара и области, а через месяц эти цифры приводятся к общему знаменателю по стране. Но обычный белорус может узнать не только итоговую цифру, а как, к примеру, изменились цены на кетчуп или носки за последние 5 лет и в какой области они сейчас стоят дешевле. Все это статистики ежемесячно публикуют в своих огромных табличках, можете посмотреть на досуге.

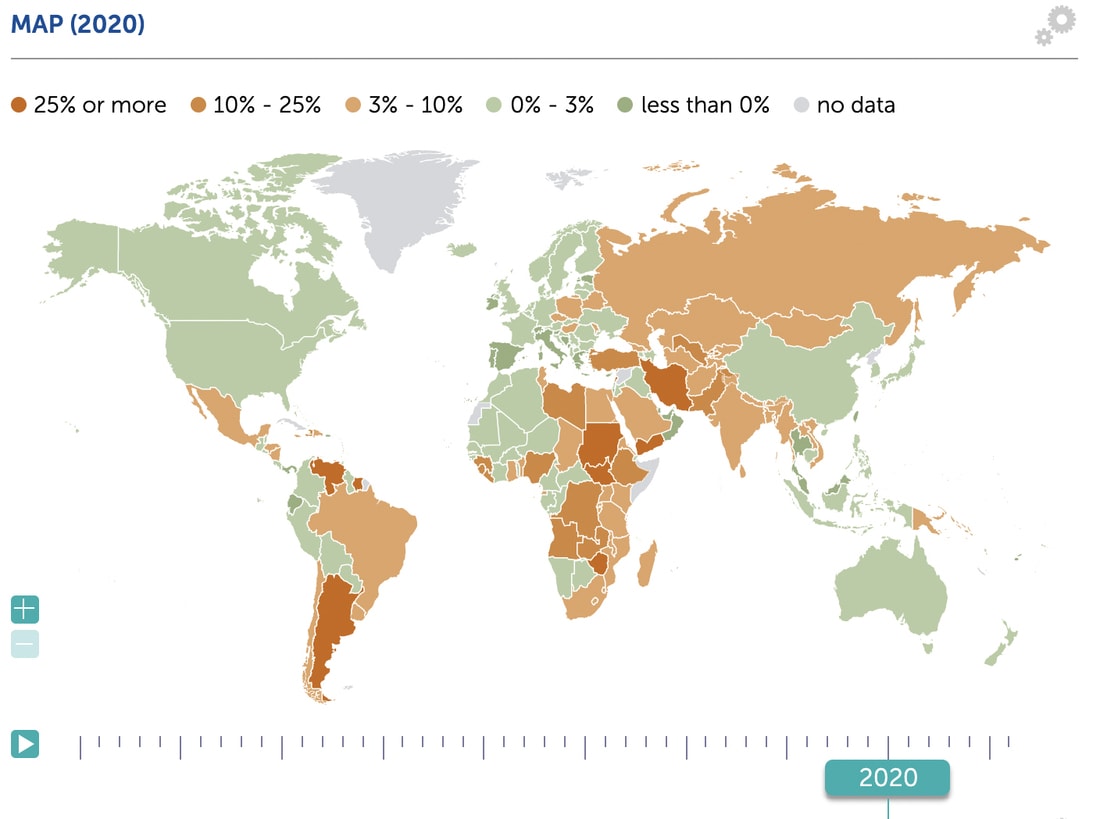

Где была самая высокая и самая низкая инфляция в 2022 году?

Есть много разных отчетов по инфляции, но ни один из них не может претендовать на абсолютную репрезентативность: данные по странам собираются в разное время (и не все страны ее считают) и часто считаются по-разному. Да и прошлый год для многих стран стал кризисным из-за пандемии, поэтому ситуация резко отличается от 2019 года. Поэтому мы сравним данные по индексу потребительских цен за прошлый год от Международного валютного фонда. В нем — подорожание типичной потребительской корзины в разных странах. То есть, по сути, «потребительская» инфляция.

Так, самую высокую официальную инфляцию на потребкорзину зафиксировали в Венесуэле — 2360%, на втором месте — Зимбабве (557%), на третьем — Судан (163%). Отбросив далекие страны третьего мира, можно зафиксировать сильное повышение потребительских цен за год в Узбекистане (+12,9%), Турции (+12,3%), Таджикистане (+8,6%).

Самую высокую дефляцию зафиксировали в Катаре (–2,7%), на островах Фиджи (–2,6%), в Бахрейне (–2,3%) и ОАЭ (–2,1%). Из наиболее близких к нам стран дефляция была в Греции (–1,3%), на Кипре (–1,1%) и в Швейцарии (–0,7%).

Беларусь находится где-то посередине с показателем индекса потребительских цен в 5,5%, что выше всех соседей и стран Европы. Например, в России этот показатель за прошлый год — 3,4%, в Украине — 2,7%, Литве — 1,1%, Польше — 3,4%.

Почему цены в магазине растут быстро, а инфляция составляет мизерные проценты?

Белстат то и дело слышит упреки в том, что инфляция в стране гораздо выше цифр статистики. Но не все так просто. Например, овощи могут подешеветь к сезону на 35%, кофе или билеты на самолет — подорожать на 40%, а цены на шапки и билеты в кино вообще не изменятся. В итоге инфляция в среднем составит 5%, хотя это не значит, что все продукты подорожали только на 5%.

Из-за этого феномена в дополнение к общему уровню в Беларуси считают еще ожидаемый и ощущаемый уровень инфляции (то есть какой рост цен люди предполагают в ближайший год и какой ощутили за последний). И эти цифры всегда выходят больше реальной инфляции (не только у нас, а во многих странах). К слову, последняя ощущаемая годовая инфляция (июнь 2022-го к июню 2022-го) составила 14,6%, хотя реальная была чуть менее 10%.

Объясняется это тем, что так работает наша психика: мы скорее обратим внимание на сильное подорожание продукта, который любим и часто покупаем, чем на то, что какой-то другой продукт подешевел на 5%.

Для экономистов важен разрыв между реальной и ожидаемой (ощущаемой) инфляцией, потому что ожидания высокой инфляции могут повышать уровень реальной. Если люди верят, что инфляция превысит 20%, то цены заранее начнут повышать на 20%, работники — требовать повышения зарплат на 20%, а люди — запасаться валютой. В итоге имеем большой разрыв, поэтому выходит «самосбывающееся пророчество».

Как бороться с инфляцией?

Если вкратце, то дело это небыстрое и далеко не простое. Существует соблазн сделать быстрее и проще и вмешаться в рыночную экономику, но чаще всего это ничем хорошим не заканчивается. Например, введение жесткого контроля над ценами неизбежно ведет к монополизации, а затем — к дефициту товаров, развитию черного рынка и теневой экономики. А потом — к «прорыву дамбы» и гиперинфляции.

— Если вы хотите создать дефицит, например, помидоров, нужно просто принять закон, по которому розничные торговцы не могут продавать помидоры более чем за два цента за фунт. Мгновенно вы будете иметь дефицит помидоров, — говорил нобелевский лауреат по экономике Милтон Фридман.

Другой не самый умный (но популярный) способ — просто напечатать побольше денег в расчете на то, что экономика этого «не заметит». В итоге нарушается принцип, согласно которому количество денег должно хотя бы примерно соответствовать количеству товара. Если денег напечатать больше, чем произвести на эту стоимость продуктов и услуг, в итоге только вырастет цена этого товара. То есть это не только не уменьшит, но и увеличит инфляцию.

Но есть экстренные меры, когда вмешательство государства (но только на короткий срок) может стабилизировать ситуацию. К ним относится повышение ставки рефинансирования, которое делает ставки по кредитам менее выгодными, банки перестают брать в долг у государства и начинают привлекать деньги повышением ставок по депозитам. К другим экстренным способам относится изъятие части денег из оборота, временное замораживание счетов предприятий или населения, введение валютных ограничений, регулирование цен. Все это поможет, но ненадолго.

Поэтому для стабильной и невысокой инфляции важны более сложные механизмы — развитие экономики в целом и предпринимательства в частности, импортозамещение (не запретом импорта, а изготовлением конкретных товаров), умное планирование бюджета и многое другое.

Инфляция в экономике — что это такое, виды, плюсы и минусы

В этой статье мы рассмотрим одно из важных естественных явлений в любой экономике страны — “инфляции”. Узнаем: что это такое, поговорим про её виды и типы. Дадим советы как сохранить деньги и что делать в случае высокой инфляции. Материал ориентирован на начинающих и представлен на простом языке.

1. Определение: что такое инфляция простом языком

Инфляция (от лат. “inflatio” — “вздутие”) — это повышение цен на товары и услуги за счёт увеличения общего количества денег в обороте без увеличения количества товаров. Измерять этот показатель принято в процентах % к предыдущему периоду.

Есть множество других определений инфляции:

- Это процесс обесценивая денег;

- Это уменьшение покупательной способности денег;

- Это скрытый налог для населения;

- Это самый простой способ украсть ваши деньги;

Главная причина инфляции в увеличение общей денежная масса без увеличения товаров.

Например, если сегодня можно было купить 100 товаров, то через год на эту же сумму денег можно будет приобрести лишь 93.

В России процесс повышения цен особенно заметен, поскольку у нас развивающаяся экономика, а для таких стран высокие показатели инфляции — это нормальное явление.

Например, есть маленькая страна с общим бюджетом 10 млн рублей и есть 5000 единиц разных товаров. Значит, одна единица товара стоит 2000 рублей. Спустя год, денег стало 11 млн рублей (напечатали), а товаров не стало больше. Значит, деньги начали терять покупательную способностей, поскольку в пересчёте товар уже стоит 2200 рублей (на 10% больше).

Дефляция (от англ. “deflation” — “сдутие”) — это процесс снижения цен на товары. Является противоположной стороной инфляции. Дефляция крайне негативно влияет на экономику страны. Обычно ЦБ в этом случае начинает искусственное обесценивание денег.

2. Индекс инфляции — что это такое

Индекс инфляции — это экономический показатель, показывающий совокупное повышение цен в разных категориях товаров.

Если один товар не подорожал, а другой подорожал на 5%, то индекс покажет изменение 2,5%, при условии, что они входят в расчёт индекса с одинаковым весом.

Каждый месяц, квартал и год публикуется информация об изменении уровня инфляции. Например, за март месяц этот уровень составил 0,1%. Всегда указывается за какой конкретный период произошло изменения показателя.

[price_index] = ∑(weighti × pricei);

[ inflation index ] = 100 × [ price_index – price_indexpred] / price_indexpred;

- price_indexpred — это совокупная стоимость всех товаров входящих в расчёт индекса инфляции;

- weighti — весовой коэффициент i-го товара;

- pricei — стоимость i-го товара;

Далеко не все товары влияют на инфляцию. Проще назвать список, который входит в расчёт. Это продукты первой необходимости: хлеб, зерно, мука, мясо, сахар, картофель.

Поэтому не стоит удивляться, если молочные продукты подорожали за год на 20%, а официальные данные по инфляции говорят лишь о 7%.

3. Виды и типы инфляции

Существует два типа инфляции:

- Открытая . Примером может послужить Россия. Цены растут и поэтому рубль теряет платёжеспособность.

- Скрытая . Замораживание цен на одном уровне, но при этом создавая дефицит. В итоге цены сами растут на неофициальном рынке. Примером может стать СССР.

По темпам скорости выделяют три вида инфляции:

- Ползучая (умеренная). Показатель не превышает 10%. Самый лучший вариант для страны, поскольку экономика в этом случае имеет все шансы для развития.

- Галопирующая . Показатель не превышает 50%. Роста ВВП уже нет. Если ЦБ ничего не будет предпринимать, то страна за пару лет скатиться к дефолту. . Свыше 50% годовых. Экономика рушится на глазах. Люди не верят в национальные деньги, поэтому моментально избавляются от них в случае поступления. Чаще всего такой уровень проявляется в периоды войны.

4. Причины инфляции — из-за чего цены дорожают

Можно выделить 4 глобальных причины инфляции:

- Инфляция спроса. Спрос на товары опережает поставки, что вызывает подорожание цены; . Увеличение текущих производственных затрат, рост цен на сырье, рабочую силу;

- Курс валюты страны-импортера снижается относительно валюты страны-экспортера;

- ; ; ;

В случае профицита товаров и услуг, цены начинают снижаться.

Каковы причины возникновения инфляции? У каждой страны могут быть свои причины и факторы. Перечислим общие моменты для всех:

- Постоянная эмиссия денег без подкрепления товарной составляющей.

- Массовое кредитование и невозврат средств.

- Дефицит товаров, сокращение производства.

- Война. Приводит к очень сильным темпам инфляции, поскольку правительство печатает много денег на военные расходы. Итогом становится обесценивание валюты (девальвации). Такой подход по сути является одним из вариантов скрытого сбора денег с населения.

- Увеличение налогов.

- Нулевая ставка рефинансирования ЦБ или наоборот, крайне высокая: свыше 20%.

- Геополитическая обстановка.

- Санкции других стран.

Помимо этих причин могут быть еще и другие, которые специфичны для конкретной страны.

Есть ли страны без инфляции? В Японии почти нет роста цен, хотя они этого очень хотят. Ещё одной валютой с дефляцией является Швейцарский франк (CHF).

Странам экспортерам выгодно иметь дешевую национальную валюту. Например, Япония является крупнейшим экспортером и ей выгодно иметь дешевую Японскую Йену (JPY). ЦБ этой страны специально обесценивает курс Йены, держа ставку кредитования отрицательной или на нуле.

Также и банк Китая специально занижают Юань искусственно.

5. Как инфляция влияет на экономику страны

Умеренная инфляция в размере 2-4% в год положительно влияет на экономику. Большинство людей зная о том, что товары каждый год немного дорожают, стремятся тратить свои сбережения на покупку товаров. В итоге продажи растут, производство растёт.

Значения 2-4% в год получены историческим путём. Если инфляция больше 4% или меньше 2%, то это уже мешает развитию экономики, а точнее её стабильности.

В такие периоды ставки по кредитам не высоки и многие тратят не только все свои деньги, но даже берут займы тем самым стимулируя рост экономики. Банки зарабатывают на кредите, компании совершают больше продаж, а обычные граждане работают, чтобы погасить кредит или заработать на новые покупки. Все довольны: население активно работает и потребляет, экономика растёт.

В противовес можно сказать, что большие темпы инфляции наоборот оказывают негативное влияние. Мало кто захочет брать кредит даже под 20%, не говоря уже о более высоких ставках в 30%, 40%, 50%. При этом зарплаты наоборот, снижаются при таких темпах обесценивания денег.

6. В чём проявляется высокая инфляция

Инфляция оказывает влияние на все отрасли в стране. Если мы говорим про высокие темпы (более 10%), то это приводит следующим последствиям:

- Падение производства (никто ничего не покупает, поэтому нет смысла производить много);

- Снижение доходов предприятий;

- Снижение зарплат; ;

- Уменьшение кредитования;

- Высокая ставка по кредитам;

- Социальная напряженность и падение рождаемости;

- Возрастание преступности;

Во время инфляции в стране происходит перераспределение накоплений. Как правило, те, кто был богат, становятся еще богаче. Бедные же теряют последние сбережения и начинают снова всё с нуля.

Как сказал, лауреат Нобелевской премии в 1976 году Милтон Фридман:

7. Как сохранить деньги от инфляции

Деньги должны “работать” (быть инвестированы в то, что увеличивает их), иначе они будут обесцениваться. Во что вложить деньги в такие периоды? В XXI веке есть множество вариантов сохранения денег в моменты высокой инфляции, чем когда-либо в истории. Есть целый набор финансовых инструментов для инвестирования, который позволит пережить неблагоприятный период в экономике.

Перечислим наиболее лучшие и доступные для всех способы.

7.1. Покупка иностранной валюты

Купить доллары? Кажется, что это самый удобный и простой способ сохранить деньги, однако есть гораздо более выгодные способы. Для покупки валюты рекомендую обзавестись брокерским счётом. Это бесплатно и не требует никаких денежных затрат. Например, согласно рейтингам лучшими брокерами в России являются (сам пользуюсь ими):

- Финам (акция: тариф Free Trade торговля без комиссии навсегда)

- БКС Брокер

Это самые крупные и надёжные брокеры в России. У них отличные условия для торговли, минимальные комиссии за оборот. За ввод и вывод денег комиссий не предусмотрено. Конечно, есть и другие брокеры, но у них значительно хуже торговые условия, выше комиссии.

Пополнить свой биржевой счет можно не выходя из дома без комиссии. Для этого рекомендую пополнять его межбанковским переводом с дебетовой карты Тинькофф. За это не берётся никаких комиссий, а перевод происходит в течении 4 часов. Более подробно про неё читайте в специальном обзоре дебетовой карты Тинькофф.

Теперь можно обменивать валюту по биржевому курсу в любой момент в любом месте, где есть интернет.

7.2. Покупка криптовалюты

Криптовалюта ворвалась в нашу жизнь очень внезапно. Пик популярности пришелся на конец 2017 года, когда курс Биткоина превысил $10 тыс., а спустя буквально неделю достиг максимума в $19,5 тыс.

Криптовалюта является универсальным способом сохранения денег, поскольку она не привязана ни к чему. Хотя и есть фиатные пары BTC/USD, BTC/RUB (Биткоин к доллару и рублю), ETH/USD (Эфириум к доллару) и т.д., но сама суть того, что это отдельный сегмент экономики, на который влияют совершенно другие факторы, нежели на привычные всем ценные бумаги.

Бытуют мнения, что во время нового мирового кризиса криптовалюту сильно подорожают в цене, как альтернативный вариант для сохранения своей ценности.

Безусловно, это рискованный вариант, который позволит не только сохранить, но возможно и сильно приумножить ваше состояние. Более подробно про криптовалюты и как их купить читайте в статьях:

7.3. Покупка акций и облигаций

Как правило, акции компаний в периоды инфляции сильно дешевеют, поэтому их можно прикупить с целью приличного заработка в перспективе на 1-3 года. Если суметь купить их на дне рынка, то в этом случае можно заработать очень много (100%-200% годовых). Есть также вариант покупка иностранных акций, но это стоит делать прежде, чем национальная валюта начнет дешеветь.

Для покупки акций нам понадобятся все те же брокеры, что и для валюты. Рекомендую ознакомиться со следующими статьями:

8. Что не стоит делать во время инфляции

Во время инфляции главное не паниковать и не пытаться потратить деньги на товары, которые вам не нужны. Самыми плохими способами сохранения денег в эти периоды являются покупки следующих предметов:

- Авто;

- Бытовой техники;

- Ювелирных украшений;

- Недвижимости. Хотя если взять ее значительно дешево и потом сдавать, то, возможно, это был бы неплохой вариант;

- Валюты в обменниках на улице (курсы там изначально сильно завышены);

Все эти покупки не спасут деньги, а наоборот, Вы потратите последние сбережения на вещи, которые были не нужны. Я прекрасно понимаю и разделяю радость от приобретения нового авто или квартиры, но сначала определитесь насколько вам это нужно. Ведь эти средства можно было инвестировать в какие-то реально подешевевшие ценные бумаги и уже через полгода возможно эта сумма бы уже удвоилась.

9. Какие есть показатели инфляции

Инфляцию измеряют с помощью различных индексов. Самым популярным является индекс потребительских цен (Consumer Price Index, CPI). Это важный показатель в экономике, поэтому после его публикации на бирже резко увеличивается волатильность. Также есть и другие показатели:

- Индекс расходов на проживание (Cost-of-living Index, COLI);

- Индекс цены активов (акций, недвижимости, цены заёмного капитала и прочее);

- Дефлятор ВВП (GDP Deflator);

- Индекс Пааше;

- Индекс цен производителей (Producer Price Index, PPI). Себестоимость производства.

Для обычного человека инфляцию можно наблюдать, когда национальная валюта начинает дешеветь к мировым “твёрдым” валютам (доллар, евро, франк, йена и т.д.). Как правило, дешевая национальная валюта быстро разогревает инфляционные процессы.

10. Как бороться с инфляцией

В современном мире главным регулятором инфляции являются Центральный Банк. У них есть на это несколько рычагов:

- Повышение ключевой процентной ставки ЦБ. Если она высокая, то деньги дорожают;

- Сокращение денежной массы;

- Продажа ценных бумаг. Поскольку инвесторы покупают гособлигации, то количество денег в экономике уменьшается;

Например, вспомним конец 2014 г. Рубль каждый день проседал к мировым валютам по 5-10%. ЦБ пошел на кардинальные меры: резко повысил ключевую ставку с 11,5% до 18%. Это позволило остановить обесценивание рубля, но при этом фактически заморозило экономику нашей страны на несколько лет. Ведь кредиты стали крайне дорогие и это в неблагоприятное время из-за спада в экономике.

В целом инфляцию невозможно остановить моментально. Это довольно длительный процесс.

Дешевле не будет. Что такое инфляция и откуда она берется

«Инфляция — это налог, который может вводиться без принятия закона».

Милтон Фридман, обладатель нобелевской премии по экономике 1976 года

Обычно под инфляцией подразумевают повсеместный рост цен на любые товары и услуги, но самом деле рост цен — это только одно из последствий инфляции, и то не гарантированное.

В действительности инфляция представляет собой обесценивание денежной массы, которая находится в экономическом обороте страны.

Девяток яиц + 0,45 пива

Во-первых, деньги — это товар. Такой же товар, как, например любимый кофе в соседней кафешке, смартфон, автомобиль или одежда. Если коротко, то деньги отличаются от другого товара тем, что монополией на их выпуск (эмиссию) обладает государство. Государства стараются ограничить или вовсе запретить оборот денег, эмитентом которых они не являются. Например, в России вы не сможете расплатиться на кассе наличными американскими долларами за новые кроссовки.

Во-вторых, в обороте находится фиксированный объем денежных средств. По крайней мере, должен находиться. Стоимость любого товара можно выразить в денежном эквиваленте. Но деньги, как мы говорили выше, — тоже товар, значит, они обладают определенной стоимостью, которую можно выразить, например, в товарном эквиваленте или в эквиваленте другой валюты (например, 1 доллар стоит 78 рублей).

И теперь главное: когда мы выпускаем новые деньги в большом объеме, они обесценивают «старые» деньги, которые уже находятся в обороте. Поэтому когда вы приходите в магазин и видите, что любимый кофе стал стоить дороже, вместо десятка яиц вам продают «девяток», а бутылка пива вместо объема 0,5 литра стала 0,45 — знайте: это не товары стали одновременно дороже, а валюта стала стоить дешевле в товарном эквиваленте.

«Инфляция — это когда быть бедным уже стало на 20 % дороже»

Кто-то в интернете

Какой бывает инфляция

Обычная инфляция — это когда растут цены. Но также существуют:

- «скрытая инфляция» — когда цены на товары не меняются, а объем товара уменьшается (тот самый «девяток» яиц);

- «товарный дефицит» — когда цены на товары не меняются, но покупать становится нечего, так как товара нет (отлично проявляется при плановой экономике);

- «гиперинфляция» — когда валюта обесценивается так быстро, что в некоторых случаях утрачивает роль обменного эквивалента, в стране наступает кризис, а в экономике — бартер.

Когда все дешевеет

Когда деньги обесцениваются, происходит инфляция, но деньги могут становиться «дороже». Когда «стоимость» денег в товарном эквиваленте растет — происходит дефляция. Короче, цены в магазинах начинают падать, и все вокруг становится дешевле.

Дешево=опасно?!

На первый взгляд может показаться, что дефляция — это хорошо и все от нее только выигрывают. Но на самом деле она еще как опасна.

Вот к примеру: вы собирались купить смартфон, и тут внезапно началась дефляция. Цены на телефоны падают, и вы задумываетесь: а зачем мне покупать восьмой айфон, если можно подождать и купить на эти деньги, например, iPhone 12? Что надо сделать? Правильно — начать откладывать. Зачем тратить деньги сегодня, если завтра на них можно купить больше? Зачем деньги отдавать в банки, когда и дома под подушкой они неплохо так «дорожают»?

Интересный факт: умеренным уровнем инфляции в развитых странах считается рост цен в 3,5 %.

Когда деньги дорожают, люди начинают массово изымать их из оборота. «Спрос» на деньги растет, а на товары и услуги — падает (люди перестают покупать и тратить). Страдают от этого производители, товар которых не продается (и простаивает-пролеживает на складах), и бизнес, услугами которого больше не пользуются (а ему зарплаты и налоги платить!). В общем, предпринимательской деятельностью заниматься нерентабельно. В долгосрочной перспективе это приведет к сокращению производств, убыткам для бизнеса, массовым увольнениям. Короче, экономика серьезно пострадает.

Почему все не может быть идеально

«Откуда вообще берутся то инфляция, то дефляция?» – спросит любопытный читатель.

Главная «хитрость» заключается в том, что деньги — это такой товар, который производит единственный участник на рынке. Монополией на эмиссию обладает исключительно государство.

За уровнем инфляции в стране следит Банк России и публикует эти данные на своем сайте.

Алексей Виноградов, первый заместитель председателя правления ПАО «РосДорБанк»:

— Мы не видим причин не доверять ЦБ и в своих оценках опираемся на официальные данные. В сентябре уровень инфляции составил 3,7 %. Мы прогнозируем рост инфляции к концу текущего года до 4-4,5 % под воздействием сезонного фактора (роста цен на продукты питания), а также роста курса рубля. Однако целевой показатель, установленный Банком России на уровне 4 % в год, вряд ли будет превышен.

Когда государство печатает больше денег, чем нужно, они «дешевеют». Если государство вовсе перестанет печатать деньги, то со временем люди будут рвать, терять и портить бумажные банкноты (а значит, навсегда выводить их из оборота). Из-за этого деньги начнут «дорожать». И даже если нам это не нравится, мы вряд ли сможем просто взять и начать расплачиваться в магазинах другой валютой. Чтобы не допустить перевеса в сторону инфляции или дефляции, развитые государства стараются осуществлять «выверенную» эмиссию, с небольшим уровнем инфляции (обычно этим занимается Центробанк).

В России, по данным Ростата на 12 октября 2022 года, инфляция составляет 3,8 % годовых против 3,7 % годовых по итогам сентября. Ускорение роста цен в последние месяцы обусловлено ослаблением рубля и высоким отложенным спросом на некоторые товары после отмены коронавирусных ограничений.

Александр Алексеевский, аналитик финансовой группы QBF:

— Ослабление национальной валюты, а также эффект низкой базы будут, по нашей оценке, способствовать ускорению инфляции в России. В базовом сценарии к концу 2022 года мы ожидаем роста показателя приблизительно до 4 % годовых, что соответствует целевому значению Банка России.

В случае введения повторных жестких ограничительных мер в стране из-за эпидемии коронавируса темпы роста индекса потребительских цен, скорее всего, замедлятся. В связи с этим инфляция в РФ по итогам 2022 года может оказаться несколько ниже нашего прогноза.

Позволить себе больше можно с кредитной картой “100 дней без %” от Альфа-Банка. Максимальный кредитный лимит по этой карте – 500 000 рублей – хватит на самые смелые идеи, оформите прямо сейчас по ссылке.

Как же нам с вами уберечь себя от последствий инфляции? Очевидное и наиболее эффективное решение — не хранить все накопления в одной валюте. Инвесторы обычно называют такую стратегию «диверсификацией рисков», а остальные же просто припоминают поговорку: «Не храните яйца в одной корзине».

А вы что думаете о нынешнем уровне инфляции в России? Поделитесь мнением в комментариях!

Не хотим терять вас, давайте дружить! Подпишитесь на наш Telegram-канал, тут финансовые лайфхаки каждый день!

Что такое инфляция: виды, причины, последствия для экономики и какое влияние оказывает на доходы граждан

Кандидат экономических наук. 20 лет преподаю финансы и инвестиции в университете. Инвестирую на фондовом рынке.

Опять они врут. Цены в магазинах каждый месяц растут на 10 – 20 %, а нам сообщают, что инфляция в стране снизилась до рекордного уровня. Знакомо? Думаю, многим. Но все ли мы понимаем, что такое инфляция, чтобы обвинять государство в обмане? Давайте поговорим об этом показателе простыми словами.

Наша статья – не очередной экономический трактат со сложными определениями. Глубокое понимание и управление процессом инфляции на государственном уровне требует специальной подготовки и профессионализма. Но даже рядовой гражданин любой страны должен представлять себе, что это такое, причины и последствия инфляции.

Многие пугаются, когда слышат из СМИ данные о темпах инфляции, начинают принимать необдуманные решения и тем самым еще больше ухудшают ситуацию в своей семье и стране.

Определение и статистика

Инфляция – макроэкономический показатель, который отражает устойчивый рост цен на товары, работы и услуги. Выражается в снижении покупательной способности денег. Что это такое? Представьте, что на 100 руб. вы сегодня можете купить 25 буханок хлеба, а через год только 20.

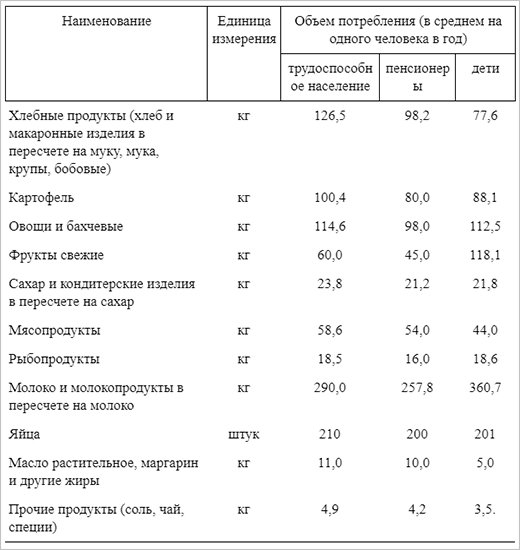

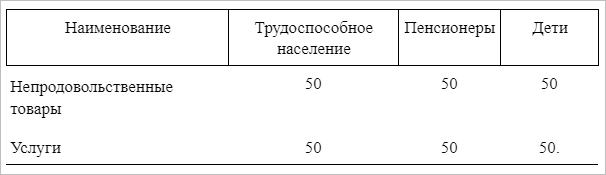

Официальную инфляцию в России считает Росстат на основе потребительской корзины. В нее входят продовольственные и непродовольственные товары и услуги. На 2018 год корзина выглядит так.

Непродовольственные товары и услуги берутся 50 % от продуктового набора.

В продовольственную корзину входит все то, что не даст среднестатистическому человеку умереть. 1 раз в 5 лет ее состав пересматривают в зависимости от появления новых товаров и услуг на рынке, а также от изменения предпочтений и образа жизни россиян.

Стоимость корзины определяют как средний уровень цен на ее составляющие по всем регионам РФ ежемесячно. А инфляция – это и есть изменение стоимости такой корзины.

Почему же мы не ощущаем на себе, что инфляция в стране снижается? Здесь может быть несколько причин:

- Ваша личная корзина отличается от среднестатистической.

Например, вы вегетарианец и не потребляете мясные изделия, но зато в вашем рационе значительно больше овощей и фруктов. Или вы на диете и вообще отказались от мучных изделий, жирной пищи и т. д.

- Разные регионы проживания.

Росстат рассчитывает среднюю стоимость корзины по стране. Но вы прекрасно себе представляете, что продукты питания в столице и небольшом провинциальном городке отличаются.

- Инфляция – это показатель, который складывается из изменения уровня цен на несколько сотен товаров и услуг.

Но цены на одни из них могут измениться за месяц на несколько десятков процентов, а другие не измениться вообще или даже снизиться. В суммарном выражении и выходит нечто среднее. Или другая ситуация. Цены значительно выросли на товар, доля которого в корзине невелика, а на другие продукты цены не изменились или изменились незначительно. То есть нельзя судить об уровне инфляции по одному продукту.

Личная инфляция у каждого человека или семьи своя. Она может существенно отличаться от объявленной в стране. Официальными данными пользуются все субъекты экономики: граждане – при выборе способов сбережения денег, предприятия – для установления цен на свою продукцию и услуги, банки – для установления тарифов на вклады, кредиты, государственные органы – для регулирования тарифов, бюджетных расходов и т. д.

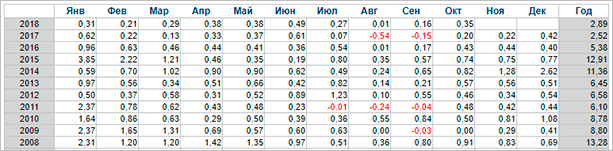

За последние 10 лет мы прошли непростой путь. Годовая инфляция от 13,28 % в 2008 году сократилась до 2,52 % в 2017. На момент написания статьи (ноябрь 2018 г. инфляция составила 2,89 %). Прогноз на 2019 год пока 5 %, но уже к 2022 году власти планируют вернуться к достигнутым ранее низким значениям.

Сравним инфляцию по годам в России и развитых странах.

Обратите внимание на Японию в январе 2018 года. Уровень инфляции в таблице ниже нулевой отметки. Это явление называется дефляция.

Определение дефляции прямо противоположное инфляции – это снижение цен на товары и услуги. Так же как и высокая инфляция, дефляция опасна для экономики любой страны. Постоянное снижение цен приводит к тому, что люди откладывают покупки на потом, тем самым не стимулируют развитие производства.

Причины и последствия

С одной стороны, в экономике есть денежная масса, с другой – товары и услуги, которые производятся в стране и которые обеспечены этой денежной массой. Когда по какой-то причине денег становится больше, то получается, что эти “лишние” средства не обеспечены товарами. Так и возникает инфляция, если объяснять простым языком.

Страна с самой большой инфляцией в мире по итогам 2017 года – Венесуэла. По официальным данным она составила 2 616 %.

Но почему денег становится больше? Причины возникновения инфляции:

- Государство включило печатный станок, чтобы покрыть возросшие расходы, например, на ведение войн, выплату долгов, выполнение предвыборных обещаний по увеличению зарплат и т. д. В результате баланс нарушается. Инфляция растет, а производство нет. На руках у населения возникает переизбыток денег, спрос на товары и услуги увеличивается и может привести к возникновению дефицита.

- Непродуманная политика Центробанка, одной из функций которого является регулирование денежно-кредитного рынка с помощью ключевой ставки. Низкая ставка приводит к снижению процентов по кредитованию. В результате граждане и предприятия получают слишком много свободных денег, которые пускают в оборот. Наоборот, слишком высокая ключевая ставка дает обратный эффект. Никто не хочет брать дорогие кредиты, спрос падает, производство замирает. Возникает дисбаланс.

- К такому же результату приведет массовый невозврат кредитных средств по причине слишком лояльных условий их выдачи.

- Чрезмерное количество монополий. Для тех, кто не знает, это когда одно крупное предприятие контролирует рынок продукта или услуги. Там нет места конкуренции, поэтому цену монополист устанавливает, какую захочет.

- Баланс нарушается и в случае снижения объема производства в стране, который становится меньше объема денег.

Это далеко не все причины. В каждой стране есть и свои, специфические. Например, слишком большая зависимость от импорта, что приводит к обесцениванию национальной валюты. Или высокий уровень коррупции в стране, когда на руках оказывается много “легких” денег и их вкладывают в элитную недвижимость, другие предметы роскоши. Продавцы этим пользуются, взвинчивая цены до небес.

Социально-экономические последствия инфляционного процесса:

- Снижение уровня жизни населения и заметное расслоение общества на бедных и богатых.

- Утрата доверия к национальной валюте и массовый спрос на устойчивую иностранную.

- Дефицит товаров, падение производства.

- Снижение доходов предприятия, как следствие, увеличение безработицы. Предприятия стараются сократить расходы, сокращая персонал.

- Социальная напряженность в обществе, рост преступности.

- Потеря доверия к власти и ее экономической политике, что может вызвать самые непредсказуемые последствия.

- Стагнация в экономике или ее спад.

Виды инфляции

Видов инфляции много. Ее делят по различным признакам. Не буду углубляться в экономические дебри. Напишу самые понятные для рядового гражданина:

- умеренная (до 10 %),

- галопирующая (от 10 до 50 %),

- гиперинфляция (более 50 %).

По причине возникновения бывает инфляция:

- спроса, когда спрос на товары и услуги превышает предложение (например, в случае постоянного повышения заработной платы или бесконтрольной эмиссии денег);

- издержек, когда растут расходы на производство и цены на конечную продукцию.

Различают 2 типа инфляции:

- Открытая – цены растут, спрос падает, снижается покупательская способность населения.

- Скрытая – цены искусственно сдерживаются, в результате возникает дефицит и рост цен на черном рынке.

Мы уже много говорили об инфляции, но как ее измеряют?

Методы измерения

Существует много методик и формул расчета. Я в статье приведу 2 показателя, о которых мы чаще всего слышим в СМИ и в отчетах правительства:

- Индекс (коэффициент) инфляции показывает, во сколько раз выросли цены по сравнению с предыдущим периодом. Например, значение 1,1 показывает, что цены выросли в 1,1 раза. А значение 0,9 – цены снизились в 0,9 раза.

- Уровень инфляции показывает, на сколько процентов произошло изменение цен в текущем периоде по сравнению с предыдущим. Например, по итогам октября 2018 года в России уровень инфляции составил 0,4 %, а в годовом исчислении – 3,5 %.

Зная, как рассчитываются эти 2 показателя, можно определить свою личную инфляцию рубля. Например, за месяц или год. Для этого придется записывать все свои расходы в текущем и предыдущем периодах. Потом просто на калькуляторе произвести нехитрые вычисления.

Как бороться

Не всегда это надо делать. Ее умеренные темпы стимулируют спрос на товары и услуги, а тем самым способствуют развитию производства и экономическому росту в стране. Люди, ожидая увеличения цен, стараются купить товар сегодня, а не завтра. Низкая инфляция – дешевые кредиты, что тоже приводит к увеличению спроса и, соответственно, производства.

Для развитых стран мира инфляция в пределах 1 – 3 % считается вполне комфортной. Для развивающихся, а к ним пока относится и экономика России, оптимальной величиной эксперты называют 4 %. Именно эту цифру установил Центробанк в своей стратегической программе развития.

Высокий уровень инфляции имеет только негативные последствия для человека и страны. Я уже приводила пример Венесуэлы. Кто помнит 90-е годы в нашей стране, тому не надо приводить больше никаких доводов.

У государства есть целый набор инструментов для регулирования роста инфляции. Прежде всего они связаны с устранением причин возникновения. Основные из них:

- Борьба с монополиями и коррупцией в стране.

- Политика импортозамещения, которая ослабит зависимость от импорта, укрепит национальную валюту и приведет к развитию собственного производства.

- Грамотная денежно-кредитная и эмиссионная политика Центробанка и установление жестких требований к получению кредитов.

- Развитие реального сектора экономики: стимулирование увеличения производства на существующих предприятиях, строительства новых и т. д.

- Проведение денежной реформы, не самый лучший вариант, который мы уже проходили в нашей истории.

Государство и работодатели часто проводят индексацию заработных плат – это компенсация инфляционных потерь. Но такая мера может привести к новому витку повышения цен.

А с личной инфляцией не надо бороться, ею надо учиться управлять:

- Если в вашей потребительской корзине есть товары, цены на которые растут ускоренными темпами, замените их на другие.

Например, в нашей семье мы очень легко перешли на употребление мяса индейки вместо свинины. И дешевле, и полезнее для здоровья. В нашем и близлежащих регионах в последние годы резко возросли объемы производства именно индейки. В результате цены вполне приемлемые.

- Если планируете взять банковский кредит, то делайте это после понижения ключевой ставки ЦБ. Тогда и проценты по займам должны снизиться.

- Выберите для себя инструменты, которые защитят ваши сбережения от инфляции. Их довольно много. Только не переусердствуйте с покупкой валюты на самом пике обесценивания рубля.

- Ищите дополнительные источники дохода.

Так в свое время сделала я и десятки моих коллег. Я работала и пока продолжаю работать в бюджетной организации. Увеличение зарплаты у нас носит чисто символический характер и никаким образом не влияет на повышение моего благосостояния. И тем более не соответствует темпам обесценивания денег в стране. В результате 2 года назад я начала и успешно продолжаю работать в сфере интернет-маркетинга. Через какое-то время планирую уйти полностью в эту сферу. Растет инфляция, растет и мой доход.

Заключение

Оптимальным вариантом для развития экономики любой страны является устойчивый небольшой темп инфляции из года в год. В этом случае население знает, на сколько примерно вырастут цены, могут планировать дорогие покупки, накопления.

Предприятия без боязни берут кредиты в банке, инвестируют в производство. В обществе царит уверенность в завтрашнем дне. Для меня такая уверенность является самым главным фактором качества жизни. А для вас?

Что такое инфляция, ее виды и какая роль в экономическом развитии страны

Что такое инфляция? Этот вопрос актуальный для многих стран, которые сталкивались с разными темпами роста цен и обесценивания национальной валюты. Инфляция, как таковая, характерна для многих государств, даже с высоким уровнем жизни. Просто она минимальная. В этом случае формируется рынок с высокой конкуренцией, ведь клиент не привык покупать что-то дороже обычной цены.

Производитель подстраивается под условия рынка. Ни одна диссертация и научная статья были написаны об этом экономическом понятии, правилах развития рынка и том, каких последствий ожидать. В своем материале поговорю про виды, исторические примеры, об учетной ставке и ее роли в росте цен. Традиционно начну со знакомства с ключевым понятием.

Оглавление:

Что такое инфляция?

Инфляция – это, если говорить простыми словами, устойчивое повышение цен на товары и услуги, и когда возникает вопрос, как ее понять, то нужно вспомнить, что некоторые цены регулируются государством, а некоторые «свободные». Представьте, у вас есть 100 рублей в кармане. 4 года назад вы могли купить помидор, огурец, сыр и куриное филе. Два года назад в списке остались только овощи, но в руках у вас те самые 100 рублей. Этот простой пример показывает, как деньги снижают свою «товарную ценность».

Часто говорят, что инфляция – это обесценивание денег. Многие помнят 90-ые, когда практически все были «миллионерами», то за эти деньги нельзя было ничего купить. Разве что, жвачку.

Нельзя рассматривать инфляцию без такого понятия, как ключевая ставка. Ее определяет центральный банк страны и от нее прямо зависит, сколько реально будут «стоить деньги». Это показатель процента, под который ЦБ выдает кредиты коммерческим финансовым организациям и принимает от них средства на депозиты. Данные Росстата в итоге этот показатель существенно «корректирует». Если ЦБ повышает ключевую (ученую ставку), деньги становятся дороже: повышаются ставки на кредиты для физлиц, у людей меньше денег и они менее охотно с ними расстаются.

Причины и виды инфляции

Рассуждаю: из-за чего происходит инфляция? Причин несколько и на самых важных остановлю внимание:

- рост государственных расходов из-за эмиссии (то самое состояние, когда «включается денежный станок», ведь надо вложить средства для того, чтобы вышли новые деньги);

- падение уровня ВВП;

- высокие объемы кредитования компаний и частных лиц (одна из причин мирового кризиса в 2008 году);

- монополизм на рынке.

Мы регулярно видим признаки инфляции – рост цен, но в среднем, показатель 3-5% считается допустимым. Многие вспоминают о росте цен, когда начинают рассматривать вопрос, как стать депутатом, и обещают электорату их снижение. Но в итоге редко можно вспомнить удешевление продуктов. Говоря о видах, в частности на основе темпа роста цен, акцентирую внимание на таких:

- Ползучая (не более 5% в год). Ее называют часто умеренной, характерная для развитых стран, стимулирует экономический рост.

- Голопирующая – 10-50% за год. Характерна для стран СНГ. Высокая вероятность девальвации – резкого обесценивания денег.

- Гиперинфляция.

Актуальна для стран воюющих, с внутренним конфликтами, военными переворотами.

Самый яркий актуальный пример – инфляция в Венесуэле, которая за год составила 130%. Средняя зарплата – 5,5 млн. боливар, что составляет 4-5 доллара. Фактически, это синоним краха (в том числе, и экономического) государства.

Справедливости ради остановлюсь еще на одном виде – дефляции. Это отрицательная инфляция, при которой цены снижаются. С одной стороны – плюс, но с другой, падение потребительского спроса и сворачивание производства некоторых товаров, снижение ВВП и переход в классическую инфляцию.

Индекс инфляции

Определяет инфляцию в 2018 и в других годах определенный индекс. Показатель демонстрирует динамику среднего уровня цен на потребительские товары или услуги в сравнении за прошлый период. Индекс инфляции подвержен сезонным волнениям. Фактически, это то, что закладывает государство в своих планах на грядущий год. Как правило, реальная ситуация намного плачевней прогнозов на бумаге. Можно встретить понятие «индекс потребительских цен». Он рассчитывается ежемесячно на основе розничных цен в разных регионах. Берется цена за прошлый месяц и сравнивается, или же цена на один и тот же товар за прошлый год в этот же период, но уже в текущем.

По степени предсказуемости

В этой категории принято выделять неожиданную и ожидаемую или прогнозируемую. В учебниках также встречается понятие инфляции спроса, когда спрос на товар или услугу резко падает без каких-либо сопутствующих факторов. Также нарушается равновесие и в сторону повышенного потребления. Традиционный пример: аграрии говорят, что собрали плохой урожай гречки. Она моментально вырастает в цене на полках магазинов, а через 3-5 дней вовсе пропадает.

По степени открытости

В этом случае можно говорить об открытой – каждый из нас видит, как меняется рост цен на то или другое. Выделяют скрытую (подавленную, латентную). Ее проявление не столько в снижении цен, сколько в дефиците товаров. Встречается и понятие инфляция предложения. Также такой вид проявляется в виде массовой задержки зарплаты, появлении контрафактной продукции. Измерить ее уровень практически невозможно, а вот просчитать, сколько зарабатывает яндекс – достаточно легко из материала на gq-blog.com.

Уровень инфляции в России по годам – сравнительный анализ

Задавая вопрос, в чем измеряется инфляция, даже школьник ответит, что в процентах. И иногда они огромные. Предлагаю посмотреть, как изменялся показатель в РФ, чтобы понять, насколько мы стали беднее. Демонстрирую самые «сложные» и достаточно «легкие» года.

| Год | Показатель % |

|---|---|

| 1991 | 160,4 |

| 1992 | 2508,8 |

| 1993 | 840 |

| 1998 | 84,5 |

| 2001 | 18,8 |

| 2002 | 15,06 |

| 2006 | 9 |

| 2011 | 6,1 |

| 2013 | 6,45 |

| 2016 | 5,4 |

| 2018 | 4,3 |

Уровень инфляции для 2019 Росстат сможет посчитать в конце года. Правительство заложило не более 4%, а вот Банк России не такой оптимистичный в прогнозах – 4,7-5,2%. Рекомендую всегда, когда остро стоит вопрос: куда вложить рубли, смотреть подобные статистики, чтобы подтвердить лишний раз факт, что национальная валюта склонна к обесцениваю, нежели доллар, золото, криптовалюта.

Последствия инфляции

Разумеется, что прозрачная рыночная экономика невозможна в условиях высокого уровня инфляции. Можно говорить о росте цен, который негативно бьет по кошельку каждого. Порой это вызывает существенный дисбаланс в стране и даже голод (яркий пример – активное движение беженцев в Южной Америке к границам Мексики). На практике эксперты выделяют 3 варианта последствий:

- позитивный (доход производителей и тех, кто оказывает услуги, будет увеличиваться);

- нейтральный;

- негативный или убыточный.

Во всех 3-х сценариях надо понимать тонкости управления активами. В случае положительного исхода увеличивается скорость оборота денег и выигрывают производители, крупные корпорации. В нейтральном (история не знает таких примеров) все должно остаться на прежнем уровне. В негативном – деньги, которые просто хранятся в виде национального кэша, обесценятся – накопления «лопнут». В этом случае активизируется инфляция издержек – рост цен на материалы, составляющие, что порождает в итоге и рост цен на готовые товары.

Гиперинфляция в мировой истории

Показатели инфляции по годам с огромными цифрами говорят о нестабильном положении внутри страны. Самыми «яркими» примерами делюсь с вами. Германия в 1921-23 годах, где цены увеличивались в 2 раза каждые 49 минут. Показатель 3,25 млн. процентов в месяц. Греция во время Второй мировой войны не далеко ушла. Цены удваивались каждые 28 минут, а показатель инфляции в месяц составил 8,55 млрд. процентов. Не выдержала нагрузки и банковская система Венгрии в 1945-46 гг. Только подумайте о цифре 42 квадриллиона процентов в месяц. Цены становились в 2 раза больше каждые 15 часов. Зимбабве в начале «нулевых».

Многие даже мировые экономические эксперты не могли просчитать, как определяется уровень инфляции в этой стране после аграрного кризиса. Цены удваивались практически каждые 1,5 часа. Если возникает вопрос, как защитить свои сбережения, то можно купить акции, чтобы не хранить деньги в национальной валюте и при этом получать пассивный доход в виде дивидендов или продав их со временем по выгодной цене. Практично и стратегически правильно, когда акции не только отечественных, но и иностранных фирм.

Обращу внимание еще на один подвид. Инфляция предложения означает что рост цен происходит из-за дисбаланса спроса и предложений на рынке. Она может быть связана с резким повышением зарплаты или на основе массового импорта товаров из-за рубежа. В этом случае усиливается влияние монополистов и часто для решения проблемы запускается административный механизм влияния.

Подводя итог, уточню: много факторов, от чего зависит рост цен, прежде всего, от социального положения в стране, показателя ВВП, дополнительных факторов, как например, санкции или эмбарго. Закрытый экономический цикл провоцирует рост спроса на товары, и, если у людей не будет возможности их купить, тогда пропадает целесообразность их выпуска. Реальный (а не выдуманный органами статистики) показатель 3-5% фактически незаметен для наших кошельков. Желаю, чтобы цены, если и росли на товары, то росли и зарплаты.

Смотрите также:

Автор Ganesa K.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.