Последствия банкротства физических лиц в 2022-2022

Введенная законом № 289-ФЗ от 31.07.2022 процедура внесудебного банкротства упростила порядок списания основных долгов для граждан. Теперь те, у кого долгов меньше полумиллиона, могут стать банкротами и без суда. Но упрощенная процедура совершенно не отменяет последствий банкротства для физических лиц – по завершению им придется испытать всё то, что ждет банкротов с долгами более полумиллиона (п. 5 ст. 223.6 закона № 127-ФЗ «О несостоятельности»).

А им, к слову, придется еще сложнее. Наличие долга в более чем 500 тыс. рублей не только усложняет и удорожает процедуру признания несостоятельно, но и значительно раньше ограничивает финансовую свободу должника. Всё начнется, как только суд примет заявление о банкротстве от кредиторов или самого должника. Правовед.RU разобрал на молекулы закон «О несостоятельности» и напоминает всем, кто решил объявить себя банкротом, что их ждет.

Банкротство физических лиц: последствия для должника

Сразу очертим круг последствий, которые наступят для всех банкротов-физлиц, как только процедура в суде (либо внесудебная процедура) завершится. Полный перечень определен ст. 213.30 закона № 127-ФЗ. И он совсем не кажется столь существенным, учитывая, что банкроту спишут все долги. Кстати, срок действия ограничений будет отличаться и в зависимости от вида последствия составит:

- 5 лет – нужно предупреждать кредитора о факте своего банкротства при оформлении нового кредита или займа;

- 5 лет – нельзя повторно начинать процедуру признания несостоятельности;

- 5 лет – нельзя занимать должности в управлении страховых организаций, НПФов, инвестиционных фондов, ПИФов, МФО, иным образов влиять на принятие решений;

- 3 года – нельзя управлять органами юр. лиц, иным образом влиять на принятие решений;

- 10 лет – нельзя занимать управленческие должности в кредитно-финансовых учреждениях.

Указанные ограничения, повторимся, наступят только после окончания процедуры, кода весь этот кошмар закончится. До этого же будет применяться масса текущих ограничений, которые куда «веселее». Разбираем текущие последствия банкротства для физического лица в 2022 году.

Текущие ограничения

Итак, ваши кредиторы или вы самостоятельно обратились в арбитражный суд. Прошло первое заседание, суд назначил управляющего и ввел процедуру реструктуризации долгов. С этого момента для должника уже начинаются серьезные ограничения – закон запрещает ему распоряжаться собственным имуществом.

Запрет на распоряжение имуществом

Ключевые и самые важные ограничения после банкротства для физического лица, которые вступают в силу с момента реструктуризации, определены ст. 213.11 закона № 127-ФЗ.На протяжении всего срока реструктуризации должник не вправе самостоятельно совершать какие-либо сделки по приобретению или продаже имущества на сумму более 50 тыс. рублей. Это ограничение распространяется на недвижимость, транспортные средства, ценные бумаги и доли в уставном капитале хозяйственных обществ.

Кроме того, закон запрещает без согласия управляющего:

- получать и выдавать займы, кредиты;

- переводить долги на третьих лиц;

- доверять кому-либо управление имуществом, закладывать его;

- распоряжаться денежными средствами, размещенными на счетах (за исключением специально открытого счета с ограничением в 50 тыс. рублей).

Независимо от наличия согласия, банкроту запрещается делать имущественные вклады, паевые взносы, покупать акции и доли в капитале хозяйственных обществ, осуществлять дарение, совершать иные безвозмездные сделки.

Ограничения на этапе реализации

Итак, процедура реструктуризации результата не дала – план реструктуризации утвердить не удалось или впоследствии суд его отменил. На этом этапе должник приобретает статус банкрота, вводится стадия реализации его имущества (п. 2 ст. 213.24 закона № 127-ФЗ). А с ней начинает действовать второй блок ограничений.

Уже на следующий день, после вынесения соответствующего решения, должник обязан передать управляющему все свои банковские карты (п. 9 ст. 213.25 закона № 127-ФЗ). Ему будет запрещено открывать и закрывать счета, использовать деньги на счетах и вкладах. Деньги, поступающие должнику в качестве зарплаты (и иные периодические доходы) можно будет сохранить в размере 50% (ст. 138 ТК), а при наличии иждивенцев, даже в большей сумме.

- утрачивает возможность лично распоряжаться каким-либо имуществом – любые заключенные им договоры будут считаться недействительными;

- не сможет принимать обратно долги, иное имущественное исполнение обязательств перед ним – все обязательства исполняются перед управляющим.

Запрет на выезд за пределы РФ

Еще один минус, последствие банкротства для физического лица в виде ограничения на выезд за границу. Суд не обязательно будет использовать его – необходимость введения запрета должна быть обусловлена определенными обстоятельствами, например, угрозой того, что должник может покинуть пределы страны. Если суд примет решение об ограничении права на выезд, он будет действовать до момента завершения или прекращения процедуры (п. 3 ст. 213.14 закона № 127-ФЗ).

Если у должника есть имущество

Признание должника банкротом и начало процедуры реализации содержит еще одно, очень важное и неприятное последствие – все имущество, найденное управляющим у должника, включается в конкурсную массу и продается с торгов во исполнение требований конкурсных кредиторов (п. 1 ст. 213.25 закона № 127-ФЗ). Иными словами, должник будет лишен всего, что хоть чего-то стоит и что можно продать, выручив деньги для погашения долгов перед кредиторами.

Из этого правила есть два исключения:

- Во-первых, из конкурсной массы суд, по ходатайству заинтересованных лиц, может исключить определенные виды имущества, если полученный от его продажи доход существенно не уменьшит долги, а общая стоимость этих вещей не будет превышать 10 тыс. рублей. Чтобы это произошло, ходатайство должно быть мотивированным и обоснованным.

- Во-вторых, из под удара со стороны банкротства в принципе выведен некий перечень вещей, не подпадающий под взыскание.

Единственное жилье и другое имущество, которое остается с должником

ФЗ установлен перечень имущества, которое не будут продавать, и оставят должнику, даже если суд признает его банкротом. Исчерпывающий перечень видов такого имущества определен ст. 446 ГПК. Это касается:

- Единственного жилого помещения. Это касается домов, квартир и комнат, которые являются единственными пригодными для проживания для должника и членов его семьи. Исключение работает при условии, что у членов семьи нет другого жилья и единственное жилое помещение не было заложено в ипотеку.

- Земли, на которой размещено единственное жилье.

- Предметов быта. Это минимальный набор имущества домашнего обихода, включая посуду, мебель, средства гигиены и прочие вещи, если они не являются антиквариатом или предметами роскоши (п. 60 Постановления Пленума ВС № 50 от 17.11.2015).

- Вещей индивидуального пользования. Это касается одежды, обуви и других индивидуальных вещей, если они не являются предметами роскоши.

- Вещей, необходимых для ведения профессиональной деятельности. Инструменты, оборудование, станки и прочие вещи, при условии, что их стоимость не более 100 МРОТ.

- Семян для очередного посева.

- Имущества, необходимого для выпаса скота.

- Продуктов питания, стоимость которых ниже прожиточного минимума для должника и его иждивенцев.

- Топлива для отопления жилья и приготовления еды.

- Имущества, необходимого должника в связи с инвалидностью. Инвалидные коляски, ходунки, костыли, транспортные средства и прочее подобное имущество.

Сделки за последние три года

Для кредитора последствия банкротства физического лица будут скорее негативными. Он едва ли получит все долги обратно, поэтому будет использовать все возможности по максимуму. Одна из них – возможность оспаривания сделок должника по распоряжению его имуществом, совершенных в течение трех лет, предшествующих банкротству (ст. 213.32 закона № 127-ФЗ). Она дается кредиторам на случай, если они выявили признаки совершения ранее должником мнимых или притворных сделок, продажи имущества по заниженной цене. Мол, если должник, предвидя свое банкротство, решил спрятать имущество и переписал его, скажем, на ребенка. Такие сделки могут оспорить, имущество – вернуть в собственность должника и продать с торгов.

Последствия банкротства для физического лица: плюсы

Во всей этой массе негатива, которая ждет должника, есть один большой и жирный плюс. После продажи всего его имущества, расчет с кредиторами завершается, а с ним и стадия реализации имущества. С этого момента гражданин, признанный банкротом, освобождается практически от всех своих долгов, в том числе тех, которые не удалось погасить за счет проданного имущества (п. 3 ст. 213.28 закона № 127-ФЗ).

Но есть и исключения. Даже после банкротства остаются долги, которые нельзя списать. В их числе:

- текущие платежи;

- текущие алименты, долги по ним;

- компенсации морального вреда;

- зарплаты, если должник был работодателем;

- иные обязательства, неотделимые от личности должника, например, компенсация морального вреда.

Банкротство физических лиц: последствия для родственников

Оказывается, пострадать могут не только сами должники, но и члены их семей! Это не выдумка – столь жесткие ограничения, конечно, для них не предусмотрены, но если у членов семьи есть общее имущество с должником, оно будет под угрозой. Касается это в первую очередь супругов, и вот почему.

Последствия для супругов

Все дело в том, что при условии отсутствия брачного контракта все имущество, нажитое каждым из супругов в период брака, считается общим (ст. 34 СК). С точки зрения личного банкротства, это содержит минимум два негативных момента для семьи.

Во-первых, это возможность принудительного раздела общего супружеского имущества (п. 1 ст. 38 СК).

Представим, что в период брака семья за счет общих средств приобрела квартиру. По решению супругов жилье оформили в собственность жены. Через несколько лет муж накопил очень много долгов и вынужден признать себя банкротом. В порядке банкротства выяснилось, что квартира была куплена в браке, значит, является общей. На этом основании кредиторы потребовали раздела квартиры, выдела из нее доли мужа и продажи этой доли с торгов.

Такой сценарий возможен в отношении любого имущества, если оно было приобретено в период брака. Последствие банкротства физического лица для супруга – лишение части имущества.

Во-вторых, это возможность признания долгов общими. Даже если кредиты были оформлены на одного из супругов, но полученные средства в результате были использованы на нужды семьи (например, покупка общей квартиры, строительство дома), долг признается тоже «общим супружеским» (п. 2. ст. 45 СК, п. 5 обзора практики ВС РФ № 1, утв. 13.04.2016). Это значит, что отвечать по этим долгам будет не только муж-банкрот, но и жена, не только общим, но и своим личным имуществом.

Последствия для других членов семьи

Последствия банкротства физического лица для родственников должника также определяются наличием общего имущества, как правило, недвижимого. Если оно есть, долю должника по ходатайству кредиторов выделят и продадут с торгов. Какие-либо ограничения при этом в пользовании имуществом для родственников не предполагаются.

Таким образом, каждого конкретного должника ждет свой набор ограничений и последствий, учитывающий его конкретную ситуацию. Объясните ее нашим юристам, они помогут узнать о последствиях больше и правильно спланировать процедуру банкротства.

Должник-банкрот: как взыскать долг

Как работаем и отдыхаем в 2022 году ?

Как взыскать долг кредитору, если должник признан банкротом? Существует мнение, что сделать это практически невозможно. На самом деле, если действовать по плану и в соответствии с законом, шансы вернуть деньги есть.

Кто и как может стать банкротом

Сразу стоит сказать: если должник объявляется или объявляет себя банкротом, ситуация с взысканием долга осложняется. ФЗ № 127 от 26/10/02 предполагает три случая установления банкротства:

- по инициативе налоговых органов;

- по инициативе самого должника;

- по инициативе кредиторов.

По закону любая из сторон может инициировать процесс, а должник еще и обязан это сделать, если у него накопился определенный законом размер долга, который он не может погасить. Должник может объявить себя банкротом и без суда, если его долги находятся в пределах 50-500 тыс. руб. (ФЗ № 289 от 31/07/20).

Не вдаваясь в юридические тонкости, обратим внимание, что сторона, первой подавшая иск в суд, вправе предлагать кандидатуру арбитражного управляющего, что может нести определенные выгоды для нее.

На что может рассчитывать кредитор

Для погашения долгов при банкротстве законом установлены правила. Так, гражданин, объявивший себя банкротом вне суда, по новым законодательным нормам может списать почти все долги, кроме сумм алиментов, компенсации вреда чужой жизни и здоровью, ущерба чужому имуществу, морального вреда или тех, которые он забыл указать в заявлении.

В целом согласно ФЗ № 127 все долги банкрота делятся на:

- текущие;

- реестровые требования.

Текущие – обязательства, появившиеся после возбуждения дела о банкротстве. Этот момент возникает после принятия заявления судом о признании банкротом. Суд должен вынести определение о принятии заявления.

Другие требования, возникшие до указанной даты, не признаются текущими платежами. Их включают в реестр требований кредиторов. Разница существенная. Текущие требования проще взыскивать, они, с точки зрения практического применения закона, приоритетны. Если требования кредитора не являются текущими, он может настаивать лишь на включении их в реестр требований, и они будут удовлетворены по очередности, установленной законом.

Обратите внимание! Кредиторы по текущим платежам не считаются лицами, участвующими в деле о банкротстве (ст. 5 ФЗ-127).

Текущие платежи определяются по двум признакам.

- Погашение должно производиться деньгами.

- Установлен момент, когда образовалось денежное обязательство. Оно возникло после возбуждения банкротного дела судом.

Второй признак определить бывает не так легко, в то время как он очень важен. Заключение договора с должником на определенную дату часто не означает, что долг уже возник.

Пример: в договоре есть условие рассрочки платежа. Обязательство по оплате возникнет не на дату его подписания, а на момент поставки или исполнения работ, услуг кредитором.

Долг здесь разделится на две части:

- поставка товара была до возбуждения дела судом – реестровое требование;

- поставка сделана позднее даты возбуждения дела – текущий платеж.

Такой же принцип у арендных и подобных им договоров. Имеют значение долги за периоды, истекшие после возбуждения дела.

В других случаях долг появляется сразу после того, как на договоре поставлены подписи сторон на определенную дату. Пример: договор поручительства.

Текущие долги банкрота выплачиваются в строгой очередности. В первую очередь гасятся суммы судебных издержек, услуг арбитражного управляющего, затем по зарплате работников и пособиям банкрота и так далее. Если речь идет об обычных хозяйственных договорах между двумя партнерами по бизнесу, кредитор стоит в конце этого списка.

Правильные действия

Кредитору, собирающемуся вернуть свой долг, вся приведенная выше информация необходима, чтобы определить план действий. Как видим, вариантов здесь может быть несколько.

Шансы вернуть деньги, когда физлицо объявляет себя банкротом без суда, появляются, если:

- у гражданина появились новые доходы, имущество (получение наследства, выигрыш);

- банкрот нашел работу и сообщил об этом в МФЦ.

Кредиторы, указанные в заявлении, могут делать запросы о финансовом состоянии должника, чтобы уточнить этот вопрос.

За полгода, в которые длится такая процедура «самобанкротства», указанный в заявлении кредитор может доказать, что сумма долга реально занижена, по сравнению с лимитами, или имеется факт сокрытия ценного имущества, и инициировать судебное банкротство.

Не упомянутый в заявлении кредитор может сразу обращаться в суд с иском на должника. Однако наиболее часто возникает проблема истребования долга фирмы с другой фирмы.

Если долг определен как текущий, кредитор имеет право прямо обратиться в суд с иском о взыскании. Решение в его пользу с выдачей исполнительного листа открывает возможности для возврата текущего долга. При этом не играет роли, что в рамках банкротства у плательщика уже есть иные долги. Взыскивать может сама фирма или судебные приставы, если от нее поступило обращение. Приставы обязательно уточнят очередность и, прежде чем работать с исполнительным листом, отследят погашение более срочных сумм.

Если долги подлежат включению в реестр, в интересах кредитора сделать это как можно скорее. Нужно учитывать, что процедуры банкротства бывают разными, их кредитору приходится отслеживать самостоятельно, чтобы не пропустить сроки включения своих требований в реестр. Так, при введении внешнего управления сделать это можно в любое время, а конкурсное производство является последним этапом банкротных процедур. В данном случае нужно успеть в срок 2 месяца с даты публикации соответствующего сообщения. Потом реестр закроют, требования кредиторов, если они возникают, будут рассматриваться в самую последнюю очередь.

Нужная информация публикуется в газете «Коммерсантъ». Это издание официально определено для публикации сведений, предусмотренных ФЗ-127 (расп. Правительства № 1049-р от 21/07/08). Есть электронная версия газеты.

Можно зайти на сайт Единого Федерального реестра сведений о банкротстве (ЕФРСБ) и проверить сведения там.

Полезным может быть и ресурс-картотека арбитражных дел, где из общей базы можно получить сведения о конкретном арбитражном деле в производстве.

Обращение в арбитражный суд, кроме обычных реквизитов (номер дела, реквизиты должника, кредитора, арбитражного управляющего и пр.), должны содержать расчет суммы долга и реквизиты подтверждающих его документов, сами документы в качестве приложений. Прилагаются также документы, содержащие сведения из ЕГРЮЛ о кредиторе.

По экземпляру обращения должно быть направлено арбитражному управляющему и должнику.

Банкротство рассматривается арбитражным судом по месту регистрации фирмы, а не там, где она работает (ст. 33 ФЗ-127). Сведения можно уточнить, получив выписку из ЕГРЮЛ. После включения долга в реестр кредитор может активно участвовать в работе собрания кредиторов, контролировать работу арбитражного управляющего.

При банкротстве гражданина срок включения в реестр — 2 месяца с момента публикации сообщения о том, что он является банкротом (о признании обоснованным соответствующего заявления). Кредитору необходимо направить заявление в арбитражный суд. Данный срок важен для кредитора, который намерен участвовать в первом собрании кредиторов. Он может быть судом восстановлен при наличии уважительных причин пропуска. Заявить о требованиях можно и позднее, когда имеет место реструктуризация долга физлица.

Подсказка! Реструктуризация при банкротстве – меры, направленные на финансовое оздоровление должника.

Активное участие в деле для кредитора, как правило, сопровождается расходами. Если долг небольшой, стоит подумать, насколько его возможный возврат сможет покрыть эти расходы.

Как списать долги через внесудебное банкротство физических лиц в 2022 году

Внесудебное (упрощенное) банкротство физических лиц позволяет законно списать долги без обращения в арбитраж.

От гражданина требуется правильно заполнить заявление, указать сведения о кредиторах и обязательствах, соблюсти еще ряд условий закона. Пройти упрощенное банкротство должники могут, если размер их обязательств превышает 50 тыс. руб. Об особенностях той процедуры расскажут наши юристы.

Узнать, подходите ли вы под условия банкротства физического лица

Что такое внесудебное банкротство физических лиц

До 2022 года банкротство физ. лиц осуществлялось только через суд, а подавать заявление на банкротство с задолженностью менее 350 тыс. руб. не целесообразно. Судебная процедура длится долго, влечет существенные расходы для должника. По этой причине стандартный вариант банкротства недоступен для большинства граждан, так как у них нет возможности оплачивать вознаграждение управляющего и другие обязательные расходы.

Упрощенное внесудебное банкротство должно решает многие проблемы:

- значительно снижается размер обязательств, при которых гражданин может признать себя банкротом;

- не придется обращаться в арбитраж или к управляющему, что ускорит банкротство;

- внесудебный порядок банкротства не предусматривает уведомление кредиторов, так как они будут сами проверять информацию о начатой процедуре через федеральный реестр.

Вся процедура проходить через МФЦ, куда гражданам нужно подавать заявление.

Кредиторы смогут защищать свои интересы через проверки сведений о недвижимости, транспорте и другом имуществе должника. При выявлении имущества, достаточного для погашения долгов, внесудебная процедура несостоятельности (банкротства) будет прекращена, после чего придется обращаться в арбитраж по общим правилам.

Принят ли закон о внесудебном банкротстве и когда он начнет действовать?

Закон о внесудебном банкротстве принят и подписан Президентом РФ. Подать заявление на списание долгов в МФЦ можно уже с 1 сентября 2022 года.

Закон о внесудебном банкротстве принят

Нововведения по внесудебному банкротству граждан вступили в силу с сентября 2022 года.

Списать долги более 350 тыс. руб.

уже сейчас

Как пройти внесудебное банкротство и списать долги

Списать долги без суда могут те должники, у которых нет имущества для расчетов с кредиторами. Подразумевается, что при выявлении у должника имущества, кредиторы подадут возражения на упрощенный порядок. В этом случае списать задолженность тоже можно, но только по стандартным правилам через арбитраж.

Условия для подачи на банкротство

Целью внесудебного банкротства физических лиц является списание задолженности по обязательствам. Подать заявление в упрощенном порядке можно, если сумма обязательств составляет от 50 тыс. до 500 тыс. руб. В составе долгов и обязательств учитываются:

- все обязательные платежи, даже если срок их исполнения еще не наступил;

- обязательства по алиментам;

- обязательства по договорам поручительства, даже если у основного заемщика нет просрочки по платежам.

Списывают долг от 50.000 до 500. 000 руб.

Как и при стандартной процедуре банкротства, в упрощенном порядке задолженность считается без процентов, штрафов и пени, начисленных за просрочку. Если без учета штрафных санкций сумма долга не превышает 50 тыс. руб., оснований для внесудебного банкротства не возникает.

Долги по разным кредитам и обязательствам суммируются. Учитывая, что средний размер кредитов и займов обычно превышает 50 тыс. руб., по этому показателю под банкротство попадают многие заемщики. Однако для подачи заявления есть еще одно важное условие.

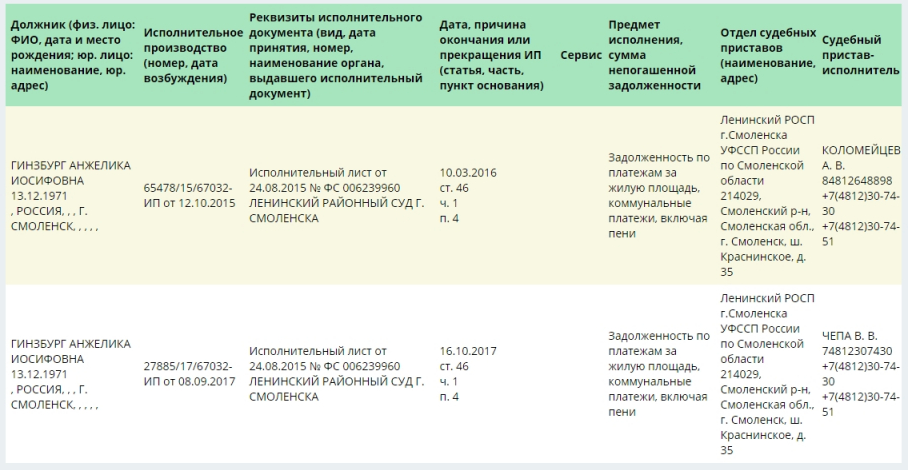

У должника закрыто исполнительное производство по п.4 ч.1 ст. 46 ФЗ «Об исполнительном производстве»

В отношении должника должно быть окончено исполнительное производство ввиду невозможности взыскания.

Долги и закрытые исполнительные производства проверяют на официальном сайте ФССП через банк исполнительных производств.

Что означает эта норма на практике:

- если кредиторы не обращались в суд и ФССП для принудительного взыскания, подать на упрощенное банкротство нельзя;

- если в отношении должника все еще возбуждено исполнительное производство, в том числе с арестом и реализацией имущества, внесудебная процедура банкротства не допускается;

- после окончания производства и возврата документов взыскателю не должно быть других возбужденных производств в ФССП в отношении того же должника.

Указанное правило существенно ограничивает круг лиц, которые смогут воспользоваться упрощенной процедурой банкротства. Даже если у неплательщика действительно отсутствует имущество и доходы, достаточные для погашения долгов, он не может требовать от приставов окончания исполнительного производства. Пока дело в ФССП не окончено ввиду невозможности взыскания, подать на банкротство можно только по общим правилам, т.е. через арбитраж и управляющего.

Подведем краткий итог. Нельзя подать на упрощенное банкротство, если сумма долгов не превышает 50 тыс. руб., либо больше 500 тыс. руб., а также при отсутствии оконченных исполнительных производств. При наличии таких обстоятельств можно обанкротиться только через суд.

Узнать, стоит ли вам ждать внесудебное банкротство

Нужен ли арбитражный управляющий для упрощенного банкротства

В новой версии закона все действий осуществляются через МФЦ. Привлекать арбитражного управляющего не потребуется. Следовательно и расходы за его участие должнику платить не нужно.

Как и куда подавать документы на внесудебное банкротство

Заявление и документы на упрощенное банкротство нужно подавать в МФЦ по месту жительства и пребывания. Сейчас МФЦ открыты во всех крупных городах и районных центрах, поэтому проблем с подачей документов не возникнет.

Заявление на списание долга подают в МФЦ

В полномочия МФЦ входит:

- прием заявления и документов от должника;

- проверка сведений об открытых и оконченных исполнительных производствах через ФССП;

- внесение информации в Единый федеральный реестр сведений о банкротстве (ЕФРСБ);

- внесение сведений в ЕФРСБ о завершении процедуры и признании гражданина банкротом, либо о прекращении дела.

Также в МФЦ нужно подавать уведомление о получении имущества или изменении имущественного положения, позволяющего рассчитаться по обязательствам. После получения такого уведомления МФЦ обязан прекратить упрощенное банкротство, внести соответствующую информацию в ЕФРСБ.

Консультация юриста по списанию ваших долгов через банкротство

Нужно ли уведомлять кредиторов

Важным преимуществом для должника в упрощенном банкротстве является устранение обязанности уведомлять кредиторов о подаче заявления. В стандартной процедуре до обращения в арбитраж нужно направить копию заявления и документов всем кредиторам. Если этого не сделать, суд откажет в возбуждении дела.

Во внесудебном банкротстве кредиторы смогут получить информацию о начатой процедуре из ЕФРСБ. Также должник может добровольно направить уведомления, если считает это необходимым.

Пошаговая инструкция для должника

Перейдем непосредственно к алгоритму действий должника, которые нужно выполнить при внесудебном банкротстве. Рекомендуем оформлять документы и проходить процедуру при сопровождении юриста или адвоката. Это позволит избежать ошибок, возврата документов из МФЦ или прекращения дела. Ниже опишем пошаговую инструкцию для прохождения внесудебного банкротства.

Шаг 1. Подготовка документов, проверка условий для банкротства

На этом этапе нужно убедиться, что вы соответствуете условиям для внесудебного списания долгов. Необходимо проверить:

- общий размер задолженности, который без учета штрафных санкций должен составлять от 50 до 500 тыс. руб.;

- отсутствие текущих исполнительных производств в ФССП, наличие сведений об оконченном производстве;

- отсутствие имущества, которое подпадает под реализацию (перечень имущества, которое можно сохранить при реализации, есть в ст. 446 ГПК РФ).

Чтобы точно рассчитать сумму задолженности, можно использовать кредитные договоры, судебные решения. Также можно запросить справки в банках или МФО, кредитную историю. Помощь в этом окажут наши юристы.

Узнать, как списать долг свыше

500 тыс. руб.

Шаг 2. Заполняем заявление на внесудебное банкротство

Минэкономразвития разработало не только форму заявления на внесудебное банкротство, но и определило требования к его оформлению. Так, заявителю будет разрешено использовать чернила черного, синего или фиолетового цвета при составлении письменной формы, а при наборе документа на ПК для печати использовать шрифт Times New Roman высотой 10–12 пунктов.

В заявлении указывается минимальный набор сведений:

- ФИО и данные паспорта, СНИЛС, ИНН заявителя.

- Сведения о представителе должника, если заявление будет подавать он.

- Информация о проживании.

- Согласие на обработку персональных данных.

- Прошение о признании банкротом по внесудебной схеме.

- Перечень приложений.

Дополнительно необходимо указать:

- точный перечень кредиторов и сумма обязательств (списание долгов будет возможно только по кредиторам, указанным в заявлении);

- декларирование, что заявитель соответствует условиям для внесудебного банкротства;

- согласие на запрос сведений об имуществе должника в государственных органах.

Особенно важен первый пункт из списка. Если не указать в заявлении кредитора, долги перед ним не будут списаны после завершения банкротства.

Повторно воспользоваться упрощенным порядком можно только через 10 лет. Также по обязательствам, не указанным в заявлении, не будет введен мораторий на начисление процентов или других штрафных санкций.

Шаг 3. Подача документов в МФЦ

Обращаться на упрощенное банкротство нужно в МФЦ по месту жительства или пребывания. Эти данные подтверждаются штампом в паспорте или свидетельством о регистрации из МВД.

Шаг 4. Процедура упрощенного внесудебного банкротства в МФЦ

Подав заявление в МФЦ, должнику нужно дождаться результатов проверки документов и информации. Процедура пройдет по следующим правилам:

- в течение одного дня после получения заявления МФЦ запросит данные из ФССП об оконченных и открытых исполнительных производствах;

- если по информации из ФССП подтверждается соблюдение условий для упрощенного банкротства, МФЦ в течение трех дней передает сведения в ЕФРСБ;

- если по данным ФССП не подтверждается окончание исполнительного производства, МФЦ возвращает документы заявителю. А подать их повторно можно лишь через месяц.

Внесудебное банкротство длится 6 месяцев (в первоначальной редакции закона был срок в 9 месяцев). На этот период времени кредиторы могут подать возражения, либо обратиться в арбитраж для возбуждения банкротства по общим правилам. Основанием для таких действий будет выявление имущества, достаточного для расчета по долгам, либо сокрытие гражданином информации об имуществе.

Проверять наличие имущества кредиторы смогут через базы данных Росреестра и ГИБДД, другими способами. В связи с этим в заявлении сразу дается согласие на запрос таких данных.

Закон содержит еще одну важную норму. Кредиторы смогут обжаловать упрощенное банкротство в суд, если у должника есть имущество, которое он не зарегистрировал на себя, хотя обязан был это сделать по закону. Например, при покупке автомобиля с рук нужно поставить его на учет и зарегистрировать в ГИБДД. Если должник не сделал этого, однако владеет машиной на праве собственности по договору, кредитор сможет подать обоснованную жалобу.

Проверить, смогут ли кредиторы отобрать ваше имущество

На 6 месяцев, пока идет упрощенное банкротство, прекращается начисление штрафных санкций, вводится мораторий на исполнение обязательств (только по кредиторам, указанным в заявлении). Не прекращается исполнение следующих обязательств:

- в отношении кредиторов, не указанных в заявлении;

- по обязательствам о возмещении имущественного и морального вреда;

- по выплатам зарплаты и выходных пособий (это актуально для ИП, которые тоже могут подать на внесудебное банкротство);

- по алиментным обязательствам.

В период рассмотрения дела гражданину запрещено брать новые кредиты и займы, осуществлять сделки с имуществом. При выявлении таких фактов процедура будет прекращена.

Шаг 5. Признание банкротом и списание долгов

Если за 6 месяцев кредиторы не подали возражений или жалоб, не выявили имущества под реализацию, принимается решение о банкротстве физ. лица.

Соответствующие сведения МФЦ направить в ЕФРСБ, а в отношении ИП — в налоговый орган для снятия предпринимателя с учета. Последствия упрощенного банкротства не отличаются от обычных правил Закона 3 127-ФЗ:

- в течение 5 лет нужно уведомлять банки о пройденном банкротстве при получении новых кредитов;

- будет запрещено входить в состав органов управления организаций (срок действия запрета зависит от вида юридического лица);

- на протяжении 5 лет нельзя вновь подать на банкротство в суд, а для повторной упрощенной процедуры срок составит 10 лет.

По обязательствам, которые не были указаны в заявлении, взыскание продолжится по общим правилам. Также у кредиторов есть возможность оспорить упрощенное банкротство после его завершения. Основанием для этого может быть мошенничество со стороны должника, фиктивное или преднамеренное банкротство, иные противоправные действия.

Стоимость внесудебного банкротства физических лиц

Важнейшим преимуществом упрощенного банкротства граждан является отсутствие госпошлины за обращение в МФЦ и выплат в пользу управляющего.

Внесудебное банкротство проводится бесплатно

Дополнительные расходы могут быть связаны с запросом документов, заключением договора с юристом. Однако даже стоимость юридического сопровождения несоразмерно меньше тех затрат, которые должники несут при обычном банкротстве через арбитраж и управляющего.

Проблемы и сложности для обращения на внесудебное банкротство

Судебная практика по вопросам упрощенного банкротства пока отсутствует. Из текста закона уже можно сделать выводы о проблемах, которые возникнут у должников:

- банки или другие кредиторы могут отменить упрощенную процедуру и передать дело в суд, если оплатят обязательные расходы за свой счет;

- ошибка в заполнении заявления и подготовке списка кредиторов (обязательств) повлекут неполное списание долгов;

- использовать упрощенную процедуру можно только после оконченного исполнительного производства, а повлиять на приставов должник практически никак не может;

- достаточно низкий максимальный размер долгов (500 тыс. руб.) существенно сокращает количество граждан, которые могут пройти внесудебное банкротство.

Наши юристы помогут устранить большинство проблем, чтобы обеспечить списание долгов по упрощенной процедуре.

Списать долги более 500 тыс. руб.

уже сейчас

Услуги юристов по сопровождению банкротства

Наши юристы специализируются на оказании помощи в списании долгов, в том числе через банкротство. В рамках упрощенной процедуры наши услуги будут включать:

- консультационную поддержку, разъяснение норм законодательства и судебной практики;

- анализ условий и требований к должникам, претендующим на внесудебное банкротство;

- подготовка заявления и других документов для обращения в МФЦ;

- защита интересов должника, если кредиторы подали возражения или жалобы.

Стоимость юридических услуг по банкротству

Получить бесплатную консультацию юриста по внесудебному банкротству

Подробнее о наших услугах можно узнать по телефонам, указанным на сайте, либо через форму обратной связи. Обращайтесь, мы поможем даже в самой сложной ситуации!

Спишем ваш долги через банкротство с гарантией

Наш юрист позвонит Вам через несколько минут и ответит на все интересующие вопросы

Взыскание задолженности с должника банкрота

Процесс банкротства на территории РФ регулирует закон «О несостоятельности (банкротстве). Признание компании неплатежеспособной дает ей возможность выйти из бизнеса с наименьшими потерями. При банкротстве имущество компании реализуется с торгов для погашения долга.

Важно отметить, что процедура банкротства доступна не для всех юридических и физических лиц. Организация может инициировать данный процесс, если ее долг составляет 100 000 рублей, физическое лицо, если задолженность превышает 500 000 рублей. Банкротом себя можно считать после вынесение решения арбитражного суда. Инициировать процесс может кредитор, должник или налоговая служба.

С чем могут столкнуться кредиторы после банкротства должника

Если фирма объявляет себя банкротом, то кредиторы могут столкнуться с проблемой в виде взыскания долга. Когда компания является неплатежеспособной, оплата долга происходит при помощи продажи имущества. Для этого суд отнимает возможность руководителя распоряжаться активами, арбитражный управляющий берет на себя его полномочия, следит за совершенными сделками и рассчитывается с кредиторами.

Главной задачей арбитражного управляющего является взыскание долгов после банкротства.

Согласно статье 213.30 Федерального закона «О несостоятельности» предусматривает следующие ограничения для банкротов:

- Запрещается занимать руководящие должности в течение трех лет

- Обязательно извещать о факте банкротства новых кредиторов в течение пяти лет

- Запрещается повторное объявление себя банкротом в течение пяти лет

Если банкротом становится физическое лицо, его долги могут быть связаны с задолженностью перед другими гражданами по расписке, перед коммунальными услугами, по ипотеке и потребительским займам. Признать себя банкротом физическое лицо может через 3 месяца невыполнения своих обязательств.

Сначала должнику будет отправлено уведомление с просьбой погасить долг в течение одного месяца, чтобы решить вопрос во внесудебном порядке. Если же после этого долг не погашен, взыскание будет проводится через суд.

Текущим платежом может быть только обязательство, касающееся использования материальных средств как средств платежа для погашения долга. Для определения правовой основы требований как текущего платежа необходимо определить, когда возникла задолженность банкрота. Этот момент не всегда связан с датой заключения договора с должником.

Финансовые обязательства появляются в результате договорных отношений и заключаются в уплате денежными средствами или другими финансовыми активами компаниям. К финансовым обязательствам относится кредиторская задолженность поставщикам и подрядчикам. Также туда входит долг арендатора по финансовой аренде.

Способы взыскания задолженности с должника банкрота

- Внесудебное производства (переговоры)

- Самостоятельное взыскание долга

- Передача прав требований о взыскании задолженности (продажа долга)

- Взыскание через суд

- Исполнительное производство

- Взыскание через процедуру банкротства

Выбор способа взыскания зависит от типа должника

- Платежеспособные и признающие наличие долга, но не погашающие его

- Признающие наличие долга, но не платежеспособные

- Не признающие имеющийся долг

От того, кем является взыскатель, будут зависеть действия по взысканию денежных средств с обанкротившегося должника. Если у взыскателя имеются претензии к должнику из-за исполнения денежных обязательств по заключенным договорам, тогда погашение таких требований происходит в третью и далее очередь.

Процесс взыскания долга через банкротство происходит в следующем порядке:

- В Арбитражном суде возбуждается дело о банкротстве

- В течение 30 дней кредиторы подают требования должнику

- Суд принимает возражения с 30 по 45 день

- Рассматривают требования и возражения

- Погашение требований

Процесс взыскания долга начинается с составления искового заявления. В нем необходимо указать сведения об истце и ответчике, детально описать финансовую ситуацию и суть претензии с доказательствами (соглашение о предоставлении кредита, сумма долга).

Существует определенный порядок выплат, если должник не в состоянии погасить весь долг сразу. Сначала покрываются судебные расходы, которые появились за процедуру банкротства, за услуги арбитражного управляющего и специалистов. Далее выплачивается заработная плата и выходные пособия сотрудникам. После этого оплачиваются услуги лиц, которые были привлечены арбитражным управляющим. После этого оплачиваются эксплуатационные расходы. Все остальное покрывается в последнюю очередь.

После того как требования кредитора считаются обоснованными, он имеет право участвовать в собраниях кредиторов, анализировать отчет управляющего о финансовом состоянии организации должника и принимать решения о переходе к иным процедурам банкротства.

Особенности взыскания на разных стадиях банкротства

Кредиторы, которые участвуют в собрании на этапе наблюдения, для взыскания долга с должника банкрота могут:

- Предложить кандидата на временную должность управляющего

- Выбрать реестродержателя

- Инициировать введение финансового оздоровления

- Ходатайствовать о признании организации банкротом

Проводить финансовое оздоровление нужно после получения анализа отчета временного управляющего о состоянии дел в компании. Также необходимо иметь план по восстановлению платежеспособности и графика погашения долга.

Если после финансового оздоровления организация не восстановила платежеспособность, кредиторы могут инициировать переход к внешнему управлению. При нем руководитель-должник теряет свои полномочия, полномочия управляющих увеличиваются, и кредиторы получают право производить замещение активов.

Замещение активов – способ взыскать долги с юридического лица. Для этого создается акционерного общество, ему передаются все активы организации, акции продаются на фондовой бирже. В результате этого повышается капитализация компании, на полученные средства модернизируется производство, в следствие чего происходит погашение долгов.

Если вышеперечисленные способы не помогли, организация становится банкротом после принятия такого решения судом, далее объявляется конкурсное производство. В нем управляющий:

- Проводит оценку стоимости имущества организации

- Организует торги

- Распределяет полученные средства между кредиторами

Исковой срок взыскания долга составляет 3 года.

Если требования к должнику не относятся к текущим выплатам, то необходимо включить в реестр требований должника. сроки включения зависят от процедуры банкротства, от даты публикации сообщения о банкротстве.

| Процедура банкротства | Срок |

| Наблюдение (банкротство юрлица) | 30 календарных дней с момент публикации сведений о введении наблюдения |

| Внешнее управление | В любое время |

| Конкурсное производства | В течение двух месяцев с момента публикации информации об открытии конкурсного производства |

| Банкротство физлиц | В течение 2 месяцев с момента публикации сведений о признании гражданина банкротом |

Заявление о включении требований в реестр составляется в письменном виде, подписывается кредитором и его представителем. Далее оно направляется в Арбитражный суд, управляющему и должнику. В требовании необходимо указать:

- Арбитражный суд, который рассматривает дело о взыскании задолженности через банкротство должника

- Номер банковского дело и ФИО судьи

- Реквизиты сторон

- Обоснования требования кредитора

- Расчет требований

- Доказательство этих требований

Для оперативного решения вопроса о взыскании с должника – банкрота, обратитесь в компанию «Бизнес-гарант». Юристы с большим опытом работы выполнят свои обязательства в срок, оказав квалифицируемую помощь.

Мнение, что банкротство избавляет от долгов – это миф. Вам придется доказывать, что при взятии кредита Вы указали достоверную информацию и были добросовестным платежеспособным гражданином.

У кредиторов есть возможность обратиться к поручителю физического лица при банкротстве. При солидарной ответственности, на поручителя переходит 100% долга.

Начисленнная неустойка не учитывается после признания должника банкротом.

Учитываются кредиты всех типов – потребительские, ипотечные, микрозаймы, задолженности перед другими гражданами, налоговой инспекцией, ПФ РФ и другими государственными структурами.

Если банк-кредитор обратится к поручителю основного заемщика с заявлением об установлении требований по кредиту уже после того, как главного должника по кредиту арбитражный суд признал банкротом и списал с него полностью все долги, то банк уже не сможет взыскать долг с поручителя.

Есть просроченные кредиты. Регулярно выплачиваю только один кредит под залог авто. Могу ли подать на банкротство физ. лица?

Если сумма долга превышает 500000 р., а материальное положение не позволяет выплачивать, то Вы обязаны подать заявление на банкротство.

Будучи должником, а впоследствии банкротом, есть ли разница кем быть – обычным физическим лицом или ИП?

При любой процедуре банкротства будь то ИП или банкротство гражданина, все имущество (за исключением того, на которое не может быть наложено взыскание), будет продано с торгов для расчетов с кредиторами.

Могу ли я признать себя банкротом? Срок кредитования 7 лет. Осталось выплатить 700 тыс. Безработная. До этого исправно платила.

Если долг превышает 500 тысяч рублей и нет возможности платить, Вы можете подать заявление на банкротство.

Взыскание долга через банкротство физического лица

В девяти из десяти случаев «Игумнов Групп» работает на стороне должников. Так сложилось, что их проблемы и чаяния нам ближе. Возможно, это связано с личным опытом, который пережил глава нашей компании. Но, как бы то ни было, мы хорошо разбираемся в вопросах защиты активов и помогаем клиентам выбрать правильную стратегию и тактику противодействия взыскателям.

Логично, что находятся кредиторы, которые рассуждают примерно так: «Эти ребята знают, как будет вести себя должник, как он будет прятать активы и сопротивляться…» Такие клиенты хотят использовать наши навыки и предлагают заняться взысканием дебиторки. Подобных проектов у нас немного – процентов 10%, но они есть. Нам тоже бывает интересно посмотреть на проблему с другой стороны.

Мы участвуем в деле, в котором кредитор пытается взыскать долг с пяти физических лиц. Проект начался в 2017 году и не завершен до сих пор, потому что имущество выводилось грамотно, с дроблением долей и многократной перепродажей. Из-за этого судебные процессы затягиваются. Поэтому в статье мы расскажем об одном из эпизодов дела, работа по которому уже завершена. И на этом примере постараемся показать, как взыскивать долги через банкротство физического лица.

Если у Вас есть вопрос по банкротству, субсидиарке или защите личных активов, подпишитесь на рассылку на нашем сайте. Раз в месяц разбираем одно обращение, даем подробную консультацию и высылаем руководство к действию на e-mail. Только для подписчиков.

Долги наши тяжкие

В 2009 году наш будущий клиент выдал группе из пяти заемщиков кредит на сумму 9,75 млн рублей под залог 39 земельных участков.

Средства должны были вернуться не позднее 31 августа 2013 года, но заемщики своих обязательств не выполнили. Не было возвращено ни копейки! Три года наш клиент слушал вялые объяснения и обещания, что «вот-вот, еще чуть-чуть и мы все обязательно вернем». Позже мы узнали, что в это время должники потихоньку избавлялись от личного имущества (о том, как мы собираем подобную информацию, читайте здесь).

Поняв, что до истечения трехлетнего срока, отведенного для предъявления требований, остался всего месяц, клиент рванул в суд. Иск готовил его юридический отдел, он же вел дело в первые полгода. За это время ситуация приняла нехороший оборот. Договоры займа от имени всех пяти заемщиков подписывал по доверенности один человек – Петр. И в суде ответчики не без успеха продвигали мысль, что они никакие доверенности не выдавали и подпись, поставленная на договорах от их имени, не легитимна.

Поняв, что пахнет жареным, клиент обратился за помощью в «Игумнов Групп». Мы приступили к работе в январе 2017 года и за десять месяцев сумели довести дело до успешного конца. Суд обязал всех пятерых солидарно выплатить нашему доверителю 20,1 млн руб., из которых 9,75 млн руб. составлял основной долг, 10,1 млн руб. – проценты, 200 тыс. руб. – неустойки, 60 тыс. руб. — расходы по уплате государственной пошлины. Заложенные земельные участки выставили на торги, их начальная стоимость была установлена судом на уровне 5 млн руб.

Было очевидно, что суммы, вырученной от реализации предметов залога, не хватит на погашение даже основной суммы долга. Поэтому сразу после вступления в силу судебного акта мы подали заявление о банкротстве физлиц-должников. Цель была простой – успеть вписаться в сроки оспаривания сделок (три года с момента принятия заявления о банкротстве), вернуть выведенное имущество и за счет него погасить долг.

Подозрительный автомобиль

В момент признания физического лица банкротом на сцене появляется новая фигура –финансовый управляющий (ФУ). В его обязанности входит анализ состояния должника, выявление его имущества, ведение реестра кредиторов и др.

В числе прочего финансовый управляющий имеет право подавать иски о признании недействительными так называемых подозрительных сделок должника. К числу подозрительных относятся сделки, наносящие вред кредиторам или оказывающие предпочтение одному из них.

Тому, как вернуть выведенные активы должника, мы посвятили отдельный материал. Почитать об этом можно здесь и здесь.

В деле о банкротстве главного подписанта договоров займа – Петра как раз имелась сомнительная операция. За два месяца до подачи иска о взыскании долга должник продал свой автомобиль Toyota Land Cruiser 200. Машина досталась некоему г-ну М. (далее – Покупатель) всего за 1,5 млн рублей.

Продавалось авто не напрямую. Сначала был заключен договор комиссии с неким Б., который затем уже реализовал машину М. Странным было то, что оба договора – и комиссии, и купли-продажи – были датированы одним днем, 6 июня. Как правило, подобные схемы с участием комиссионера используются для продажи активов аффилированным лицам.

Эта сделка вызвала у нас вполне законные сомнения, и в марте 2022 года финансовый управляющий подал в Арбитражный суд (АС) Москвы заявление о признании ее недействительной.

О том, как оспариваются сделки в банкротстве, мы подробно писали здесь.

Сделка была совершена за полтора года до принятия заявления о банкротстве Петра, и мы стали оспаривать ее по банкротным основаниям. Для этого нам требовалось доказать, что, во-первых, сделка совершалась с целью причинения ущерба кредиторам, во-вторых, что ущерб был причинен, и в-третьих, что Покупатель знал о намерении Петра причинить ущерб своим кредиторам. Пройдемся по каждому пункту отдельно.

Цель – причинение ущерба

Здесь требовалось доказать, что в момент совершения сделки (июнь 2016 года) Петр как физлицо имел признаки неплатежеспособности. И с этим было достаточно просто – с 31 августа 2013 года за Петром числилось просроченное и непогашенное обязательство перед нашим клиентом.

Кроме того, мы получили информацию о том, что должник не платил налоги на имущество с 2014 года. Признаки неплатежеспособности были налицо.

Ущерб причинен

Для установления этого обстоятельства требовалось доказать, что имущество продавалось по нерыночной цене или что деньги за него продавцу в реальности не поступили. Мы проработали оба варианта.

Напомним, что Toyota Land Cruiser 200 был продан за 1,5 млн рублей. Мы изучили автомобильные ресурсы в Сети и быстро установили, что на рынке за аналогичный автомобиль того же года выпуска можно было бы выручить порядка 2,225 млн рублей, то есть цена была явно занижена. А что с оплатой?

От ФНС мы получили информацию о банковских счетах должника и запросили сведения о движении по ним. Выяснилось, что суммы похожие на заявленную цену автомобиля на них не поступали.

Мы уже много раз участвовали в подобных спорах и знали, что Покупатель будет говорить, что машина была в убито-разбитом состоянии – отсюда и более низкая цена, а рассчитывались с продавцом наличкой.

Чтобы опровергнуть первый довод, мы запросили в ГИБДД договор купли-продажи авто. И в нем было ясно написано, что «транспортное средство передано годным к эксплуатации, в исправном состоянии, со всеми принадлежностями и документами».

Что делать с утверждениями о расчетах наличными, мы тоже знали. Надо было подвергнуть сомнению способность Покупателя заплатить сумму, указанную в договоре. Для этого необходимо получить информацию о его доходах по форме 2-НДФЛ и/или подтверждение снятия требуемой суммы с банковского счета.

Покупатель знал о намерениях продавца

А вот тут было сложнее всего. Считается, что покупатель знает о намерениях продавца «кинуть» своих кредиторов в том случае, если он является аффилированным с продавцом лицом.

Но информации об аффилированности Петра и М. нам найти не удалось. А недоказанность хотя бы одного пункта является основанием для отказа в удовлетворении иска. Ну не отступать же нам было из-за такой мелочи…

Поэтому мы стали бить на то, что странные условия сделки – заниженная цена и безвозмездность – должны были бы насторожить любого добросовестного и осмотрительного покупателя и навести его на мысль, что тут явно не все в порядке и что кому-то могут быть причинены убытки. М. не проявил никаких признаков беспокойства, из этого мы делали вывод, что он понимал истинные причины и цели сделки.

В итоге суд признал договор купли-продажи, заключенный между должником Петром и г-ном М., недействительной сделкой. Результатом этого должен был стать возврат автомобиля «в натуре». Но так как из представленных в материалы дела документов было известно, что М. в феврале 2018 года перепродал машину, последствием стало взыскание с него рыночной стоимости авто в размере 2 225 000 рублей.

Тонкостям реализации автомобилей мы посвятили целую статью – «Как не надо покупать автотранспорт».

Судился – не торопился

Господину М. не хотелось платить два с лишним миллиона, и он решил подать апелляционную жалобу.

По правилам апелляцию необходимо подавать в течение десяти рабочих дней, считая с даты публикации оспариваемого решения в полном объеме. Но в 2022 году в связи с пандемией коронавируса были введены карантинные меры, затронувшие и работу судов. Поэтому формально десятидневный срок стал отсчитываться с момента окончания карантина, введенного в столице (мы судились в Арбитражном суде Москвы).

С учетом этого перерыва срок для подачи апелляции растянулся аж до двух месяцев – до 18 мая 2022 года. Времени навалом! Но и этого нашему оппоненту не хватило. Апелляционная жалоба господина М. поступила в суд… минуточку. 26 октября 2022 года!

Апеллянт, видимо, догадывался, что со сроками у него не все в порядке, поэтому подал ходатайство о восстановлении пропущенного срока. Теоретически суд может пойти в этом вопросе навстречу заявителю, но опять же при определенных условиях. Пропущенный срок подачи апелляционной жалобы может быть восстановлен, если ходатайство подано не позднее шести месяцев со дня публикации судебного акта. Это условие явно не выполнялось. Чтобы его соблюсти, надо было принести жалобу не позднее 18 сентября 2022 года.

Таким образом, жалоба наших оппонентов была подана не только с нарушением сроков подачи, но и за пределами 6-месячного пресекательного срока.

В таких случаях вышестоящая инстанция обычно отказывается принимать жалобу и возвращает ее заявителю. Но Девятый апелляционный суд решил пойти другим путем – он принял жалобу к производству и назначил дату слушаний. Это означало, что суд будет принимать решение о восстановлении пропущенного срока непосредственно в ходе судебного заседания. И если удовлетворит просьбу М., то тут же перейдет к рассмотрению жалобы по существу.

В ответ на это мы подготовили отзыв, состоявший из двух частей: первый рубеж обороны – возражать по поводу восстановления пропущенного срока; второй – отбиваться от доводов Покупателя, согласно которым он уже заплатил 1,5 млн руб. комиссионеру, а значит, взыскиваемая с него сумма должна быть, как минимум, уменьшена до 725 000 руб.

Поговорили в суде

Сразу скажем, что до рассмотрения жалобы по существу дело не дошло. Все закончилось на пропущенном сроке. Наши доводы были практически полностью повторены в постановлении апелляции: недостаточно подать ходатайство о восстановлении пропущенного срока, арбитражный суд должен признать причины пропуска уважительными.

М. ссылался на отсутствие надлежащего извещения о дате, времени и месте судебного заседания – суд слал ему письма по адресу регистрации, а фактически заявитель проживал в другом месте.

Однако эти причины не были признаны уважительными. Покупатель должен был самостоятельно обеспечить получение поступающей в его адрес корреспонденции. А раз этого не было сделано, то именно на нем лежит риск возникновения неблагоприятных последствий в результате неполучения судебных актов. Это, кстати, полезно помнить всем, кто думает, что если он не живет по месту регистрации, то он «в домике».

Суд также отметил наш довод о том, что срок на подачу апелляционной жалобы исчисляется не с даты направления копии судебного акта лицам, участвующим в деле, а с даты его изготовления в полном объеме (размещения на сайте Арбитражного суда). Еще в 2011 году Высший Арбитражный Суд РФ исключил такое основание для восстановления срока, как позднее направление судом копии обжалуемого судебного акта или задержка пересылки копии организациями почтовой связи. Таким образом, законодатель не допускает произвольного, неограниченного по времени пересмотра судебных актов.

О том, как восстанавливаем сроки на обжалование, мы писали в кейсе «Как мы спасли от субсидиарки учредителя телеком-компании».

Кстати, заявления М. о том, что он передавал 1,5 млн руб. комиссионеру также не нашли подтверждения. Покупатель не смог представить в суде никаких финансовых документов, доказывавших оплату.

В итоге суд отклонил ходатайство г-на М., отказал ему в восстановлении процессуального срока подачи апелляции и прекратил производство по жалобе. Это решение поддержал и кассационный суд.

А деньги?

Опытный кредитор в этом месте спросит: «Ну, ок, судебный акт вы получили, а что с реальными деньгами?»

Естественно, оспаривание сделок не является самоцелью, в конце надо получить реальные деньги. Для этого на имущество М. был наложен арест. Благодаря этому удалось обеспечить сохранность имущества, за счет которого будут поступать взысканные 2,225 млн руб.

На момент написания данной статьи наши процессуальные оппоненты не оставляли попыток минимизировать свои финансовые потери путем подачи различных заявлений и ходатайств (например, о приостановке исполнительного производства, о пересмотре судебного акта по вновь открывшимся обстоятельствам и т. д.), но не находили поддержки у суда.

Исполнительное производство шло своим ходом, и часть арестованного имущества М. уже была выставлена на торги. В ближайшие полгода мы рассчитываем получить взысканную сумму в полном объеме. Вероятность составляет 99%.

Итоги

Если резюмировать все сказанное, то весь процесс взыскания долга можно свести к следующим шагам:

- Необходимо оценить финансовое состояние должника. Если у него никогда не было имущества или оно было отчуждено более десяти лет назад, то нет смысла тратить время и деньги на взыскание. Пожалуй, это самый главный момент во всей истории. Отдельно можно почитать наши рекомендации, как выгодно продать безнадежный долг.

- Если с финансовым состоянием должника все более или менее хорошо, то надо максимально быстро просудить свои требования. Желательно с наложением обеспечительных мер на то имущество, что у должника осталось.

- Если у должника уже ничего нет, то после просуживания долга начинаем его банкротить, дабы оспорить сделки и вернуть выведенное имущество. В процессе оспаривания сделок не стесняемся применять обеспечительные меры, иначе имущество будет уходить все дальше и дальше.

- По итогу оспаривания сделок инициируем исполнительное производство или банкротство в отношении стороны (покупателя) по оспоренной сделке.

И дело в шляпе! Понятно, что все это просто только на словах, а в реальности должник будет сопротивляться такому развитию событий. Самый очевидный способ – размыть реестр требований кредиторов, чтобы ваша доля уменьшилась до жалких процентов. Это делается путем создания «дружественного» кредитора с долгом, в десятки раз превышающим требования кредиторов реальных. Но это уже технические моменты, умение работать с которыми и отличает дилетантов от профессионалов.

Если у вас возникнут проблемы с реализацией вышеуказанного алгоритма на практике, то обращайтесь к нам. Мы можем вести работу как от своего арбитражного управляющего, так и сотрудничать с вашим.

Информация в статье актуальна на дату публикации на сайте igumnov.group.

Чтобы быть в курсе последних трендов по субсидиарке, банкротству и защите личных активов — приезжайте в гости.

__

Игумнова Анна

старший партнер “Игумнов Групп”,

эксперт по сохранению активов,

Специализация: подготовка и сопровождение сделок с недвижимостью и землей в предбанкротный период. Судебная защита интересов добросовестного приобретателя. Организация и сопровождение публичных торгов по реализации имущества должника.

Банкротство физических лиц в 2022 году

До 2015 года объявить себя банкротом могли только юридические лица, однако согласно принятому ФЗ о банкротстве физических лиц РФ, теперь освободиться от кредитных обязательств подобным образом могут и физические лица. Для этого нужно подать соответствующие документы на рассмотрение арбитражного суда или обратиться в МФЦ (внесудебный порядок). Упрощенная схема подачи документов в МФЦ стала возможной после 1 сентября 2022 года. С этой даты действует ФЗ «О внесении изменений в Федеральный закон «О несостоятельности (банкротстве)» и отдельные законодательные акты Российской Федерации в части внесудебного банкротства гражданина».

Банкротство физических лиц в 2022 году – условия

Чтобы быть признанным банкротом, человек должен иметь задолженность перед банком, организацией или третьим лицом. До 1 сентября 2022 года банкротом мог считаться гражданин:

- если долг составляет как минимум 500 тысяч рублей;

- нет возможности вернуть средства на протяжении как минимум 3 месяцев.

С 1 сентября возможно объявление банкротства и при более скромных суммах долга – от 50 до 500 тысяч рублей.

В любом случае лицо может быть признано неплатежеспособным, если после оплаты всех долгов на руках остается сумма, не достигающая прожиточного минимума. Жить на такую сумму невозможно, но и просто не давать о себе знать кредиторам – не лучшая идея. Единственный возможный вариант разобраться с ситуацией – официальное признание себя банкротом.

Обязательное условие для признания банкротства физлиц – быть гражданином России. Кроме того, вы должны доказать, что существуют обстоятельства, препятствующие выплате долговых обязательств. Это может быть сокращение на работе или травма, не позволяющая дальше выполнять свои рабочие обязанности. Выполняться должны и следующие условия:

- вы являетесь добросовестным заемщиком и предпринимали попытки самостоятельно разобраться с кредиторами (можно предоставить переписку с банком);

- вы не скрываете свои доходы или имущество. Иначе суд откажет в объявлении банкротства.

- вы работаете или ищете работу (обязательно быть на учете официальной биржи вакансий).

Поскольку для ликвидации задолженностей в случае признания вас банкротом будет распродано имущество, нужно взвесить все за и против такого шага.

Процедура банкротства физического лица – пошаговая инструкция для должников, превысивших 500 тысяч рублей

Если вы все-таки решили, что единственный возможный вариант в вашей ситуации – признание банкротства, то необходимо предпринимать решительные шаги.

Если сумма долга больше 500 тысяч рублей, то последовательность действий следующая:

- Собрать необходимые документы. Для подачи заявления потребуются:

- личные документы (брачные свидетельства, документы о рождении детей, опеке и т.д.);

- копии СНИЛС, ИНН, выписка по лицевому счету;

- перечь имущества с подтверждением права владения;

- справка о доходах и выписки со счетов;

- выписка из реестра при наличии акций;

- кредитные договоры, по которым накопились задолженности с указанием сумм и нахождения кредиторов.;

- опись имущества;

- медицинские документы, подтверждающие опекунство, наличие травмы, проведение операций.

- Подготовить письменное описание ситуации, приведшей к банкротству (прикладывается к заявлению).

- Подать заявление и документы в суд лично, почтой или онлайн.

После подачи заявления ни один кредитор не будет иметь права взыскивать с вас средства. Вы также не будете иметь права погашать задолженности. У суда будет максимум 7 месяцев на проверку предоставленной информации и вынесение решения.

Судебный орган может предложить реструктурировать задолженность. График процедуры предлагает должник или займодатель, он не может длиться более 3 лет. Основное значение при этом имеет доход должника. За вычетом средств для обеспечения жизни, деньги должника будут направлены на ликвидацию долга таким образом, чтобы уложиться в трехлетний срок и не оставить физическое лицо без средств к существованию.

Единожды требуется оплатить услуги финансового управляющего – 25 000 р. При необходимости получить рассрочку, соответствующее заявление нужно подать в суд.

После решения банка о признании банкротства физического лица, назначают оценку имущества. Если заемщик и кредитор с ней не согласны, они могут оспорить решение. Финансовый управляющий организует проведение торгов. Продана может быть:

- недвижимость;

- транспорт;

- бытовая техника;

- драгоценности.

Имущество стоимостью более 100 тыс. р. продается на открытых торгах, о которых уведомляются все кредиторы. Вырученная сумма будет использована для оплаты долга.

Заявление на банкротство

После того как подготовительные шаги были выполнены (сюда относится сбор необходимых документов и оплата обязательных судебных платежей), то можно обращаться в Арбитражный суд для подачи заявления вместе с необходимыми документами. Оно заполняется в свободной форме, однако должно содержать в себе ключевые сведения (причины возникновения задолженности, ее размер и срок неисполнения). Если требуется рассрочка для уплаты вознаграждения управляющему, дополнительно подается соответствующее ходатайство.

Таким образом, мы ответили на вопрос, как подать документы на банкротство физического лица. Еще раз подчеркнем, что каждая ситуация индивидуально, поэтому необходимо быть готовым к тому, что потребуется собрать какие-либо дополнительные сведения. Также отметим, что перед тем, как обращаться в суд для получения статуса банкрота, ознакомьтесь с действующими законодательными актами и убедитесь, что ваша ситуация соответствует выставленным условиям для признания банкротства.

Документы для банкротства физического лица

Полный перечень документов, которые должны войти в пакет, прикладываемый к подаваемому заявлению, определяется в каждой конкретной ситуации в зависимости от имеющихся особенностей. Однако есть базовый набор, на который стоит ориентироваться в данной ситуации. В соответствии с ним в список документов, которые необходимы при подаче заявления о банкротстве, входят следующие:

- документально оформленное подтверждение того, что у гражданина имеются непогашенные финансовые обязательства в виде кредитов, займов и любых других ссуд, с указанием суммы образовавшейся задолженности (всю эту информацию можно запросить у кредиторов);

- решение судов – при наличии просуженных долгов;

- документы, в которых указываются доходы, полученные гражданином за последние три года (здесь во внимание принимается не только заработная плата, но и пенсия, социальные пособия, дивиденды и проценты по вкладам при их наличии);

- справка из банка обо всех открытых счетах, в которой должна быть указана информация не только об остатке денежных средств, но и об их движении по счетам в течение времени;

- сведения о движении денежных средств по счетам в электронных платежных системах при их наличии;

- документы, которые содержат сведения о движимом и недвижимом имуществе, которое находится в собственности должника (сюда относятся даже доли в уставном капитале и ценные бумаги при их наличии);

- заключаемые должником договора, объектом которых выступает имущество стоимостью более трехсот тысяч рублей (подтверждающие факты дарения, купли-продажи или переуступки права требования);

- личные документы, удостоверяющие личность гражданина, среди которых паспорт, свидетельство ИНН, свидетельство страхования;

- документы, подтверждающие семейный статус гражданина (свидетельства о рождении детей, свидетельство о заключении брака или о разводе, брачное соглашение и прочие);

- документы, содержащие информацию о совершаемых налоговых выплатах (выписка по лицевому счету, открытому в Пенсионном фонде);

- справка из налоговой инспекции, в которой содержится информация о том, имеет ли гражданин статус индивидуального предпринимателя (обратите внимание, что срок ее действия составляет всего пять дней).

Процедура банкротства физического лица – пошаговая инструкция для должников, с суммой долга от 50 до 500 тысяч рублей

Запустить процедуру банкротства в этом случае можно только тогда, когда закончено исполнительное производство. Что это значит?

- Банк или МФО обратились в суд для взыскания долга.

- Судебные приставы отчитались, что долг взыскать невозможно. То есть у гражданина нет необходимого имущества для компенсации финансового ущерба. Завершить производство по судебному исполнению достаточно сложно, процесс может затянуться надолго.

Если все-таки такая ситуация сложилась, то можно начинать процедуру банкротства:

- Подать заявление в МФЦ (не важно, по месту регистрации или нет).

- Подождать окончание проверки МФЦ (на самом ли деле исполнительное производство закончилось).

В итоге будет размещена информация о банкротстве в Едином федеральном реестре сведений о банкротстве.

Оспаривание сделок при банкротстве физического лица

Законодательство РФ подразумевает, что некоторые сделки действительно могут быть признаны недействительными. Конкретно об этом говорят подробнее пункты закона «О несостоятельности», а также постановления, призванные дополнить, расширить разъяснение данного акта.

Существует два типа сделок, которые суд может посчитать недействительными и вынести по ним соответствующее решение.

Первый тип – «предпочтительные» – сделки, которые были заключены с некоторым количеством кредиторов (1 и более). Так, если в конечном итоге были ущемлены финансовые интересы и не удовлетворены претензии других организаций, которые также являются кредиторами данного должника, есть основания подозревать предпочтение интересов какого-либо из кредиторов по отношению к другим. В контексте первого типа сделок принято рассматривать соглашения, которые были подписаны не ранее, чем за полгода до начала процедуры банкротства.

Второй тип – «подозрительные» – сделки, которые были заключены с заведомо предусмотренным неравным встречным вознаграждением. В указанном случае разрешено оспаривать сделки, заключенные за срок не меньший, чем 12 месяцев до старта процедуры банкротства, и через 12 месяцев после. Ко второму типу также принято относить сделки, которые были заключены с явным намерением причинения вреда в отношении кредиторов. Оспариваться подобные сделки могут в случае, если они заключены не ранее, чем за 36 месяцев до старта процедуры банкротства.

Обычно, для избегания негативных последствий грядущего банкротства, должник может заранее начать избавляться от имущества, которое будет подлежать конкурсному производству. Делается это посредством:

- договора купли-продажи;

- передачи имущества якобы в дар;

- по договору заставы.

Подобные сделки при процедуре банкротства в обязательном порядке согласуются с управляющим.

Как происходит оспаривание сделок при банкротстве в судебной практике?

Рассмотрим более подробно сами действия, которые производятся при данной процедуре и их порядок.

- Кредиторы обращаются к арбитражному управляющему или вынести свое решение на совете кредиторов, чтобы впоследствии управляющий мог инициировать делопроизводство по данному вопросу.

- Если совет кредиторов отказывается от подачи заявления в суд, кредитор имеет право подать его самостоятельно.

- Если совет кредиторов согласен на подачу заявления, то управляющий обращается в Арбитражный суд.

- Суд запускает делопроизводство.

- Суд рассматривает пакет прилагаемых к заявлению документов.

- На основании данного рассмотрения суд принимает решение: сделка либо отменяется, либо суд дает отказ в реализации данной процедуры.

Последствия банкротства физических лиц

Информация о банкротстве физических лиц находится в открытом доступе. Сведения о признании должника банкротом публикуются в официальных источниках, где можно получить подробную информацию о любом банкроте. Пользуются и знают о сайте лишь заинтересованные в этом лица – банки, кредиторы, арбитражные управляющие.

Делать выбор о том, начинать или нет процедуру банкротства только вам. Однако иногда выбора у должника просто не остается. Последствия для всех одинаковы, но отзывы об этом у всех разные. Так, после признания банкротом физическое лицо, согласно фз о банкротстве физических лиц:

- в течение 5 лет не сможет занимать руководящие должности;

- процедура признания банкротом не сможет быть проведена в ближайшие 5 лет повторно, внесудебное банкротство – 10 лет;

- кредиторы должны быть уведомлены о новой процедуре банкротства.

- всем имуществом гражданина с этого момента распоряжается его управляющий, который может его использовать в счет погашения долгов через специальную процедуру его продажи;

- сам гражданин лишается права проводить любые сделки со своим имуществом;

- если у гражданина акции или доли компаний, то ими также с этого момента распоряжается управляющий;

- все банковские карты в течение 1 дня после решения суда должны быть переданы управляющему;

- запрещается открывать или закрывать свои банковские счета, это право также переходит к финансовому управляющему;

- если самому гражданину кто-то должен, то управляющий подает в суд на взыскание всех данных долгов.

Банкротство физических лиц не сказывается на жизни, кредитной истории родственников должника. Разве что ввиду совместного владения имуществом при процедуре банкротства будут затронуты интересы супругов. Например, при банкротстве мужа, имуществом которым владеет жена, может подлежать списанию.

Интересы других родственников затрагиваются только при долевом владении собственностью или если сделки с роднёй заключались в течение последних трёх лет, например, состоялось дарение недвижимого имущества.

Упрощенная процедура банкротства физического лица

В общем случае, упрощенная процедура – сжатый, сокращенный процесс утверждения статуса экономического субъекта как «экономически несостоятельный».

Процесс сокращается, за счет уменьшенного количества активных действий в ходе решения вопроса банкротства, также значительное влияние оказывается тем фактом, что субъекты, подпадающие под данную категорию, как правило, не являются активными участниками рынка, они не имеют ни доходов, ни расходов.

Данный алгоритм делопроизводства используется фактически тогда, когда денежного выражения стоимости ценностей юрлица или физлица не хватает даже для компенсации издержек самого делопроизводства.

Основными этапами процедуры выступают следующие:

- о ликвидации принято решение в добровольном порядке;

- назначается ликвидатор;

- ведомости о ликвидации вносятся реестр;

- происходит информирование всех заинтересованных лиц (в т.ч. кредиторов);

- составляется баланс на момент ликвидации;

- расчет общей суммы долга;

- если задолженность выше денежного выражения обязательств, подается официальный запрос в суд о банкротстве;

- принимается судебное постановление о банкротстве;

- открывается конкурсноепроизводство;

- назначается управляющий, который размещает объявление о том, что лицо – банкрот;

- имущество должника проходит оценку, проводятся открытые торги по его реализации.

Особенности, преимущества и недостатки упрощенной процедуры

Помимо изложенных выше, у процедуры есть некоторые особенности, о которых следует упомянуть. При упрощенной процедуре банкротства физического лица или юрлица исключаются обычные для подобного процесса процедуры (наблюдения, санации, внеш. управления).

Так, плюсом является то, что мы избавляемся от операций, занимающих наибольшее количество времени. С другой стороны, минус в данной ситуации – должник не имеет возможности вернуть платежеспособность, как в случае с обычной процедурой.

Упрощенная схема выступает, своего рода, добровольной ликвидацией, поэтому вся процедура начинается с конкурсного производства.

76

10

11

12

15