Семьи с детьми могут не платить НДФЛ при продаже жилья уже с 2022 года

Госдума и Совет Федерации уже приняли закон об освобождении семей с детьми от налога на доходы при продаже недвижимости. Еще нужна подпись президента, но она точно будет, потому что он и выступил с такой инициативой.

Закон вступит в силу с 2022 года и будет иметь обратную силу, то есть коснется и уже совершенных сделок. Это значит, что вы можете избежать налога при наличии детей. Или подготовиться, чтобы не платить его, даже если планировали и уже отложили деньги.

Освобождение коснется не всех семей с детьми. Вот какие условия должны соблюдаться, чтобы не было лишних расходов при продаже жилья.

Курс о больших делах

В чем суть проблемы

При продаже недвижимости нужно платить налог. Такая обязанность возникает:

- Если сделка совершена ранее минимального срока владения — 3 или 5 лет.

- И доход от продажи выше расходов на покупку.

При этом доходы и расходы учитываются по одной квартире. Если семья получила за старую больше, чем за нее заплатила, и сразу купила новую с доплатой, все равно приходилось отдавать часть денег государству.

Например, семья с двумя детьми купила однушку за 1 500 000 Р . Через два года продала ее за 2 200 000 Р . Налог с такой сделки — 91 000 Р . Через месяц эта семья купила двухкомнатную квартиру за 2 500 000 Р . Вроде бы новое жилье дороже проданного, но налог платить все равно приходилось.

Это давно было пора исправить — и вот наконец случилось: с 2022 года такая семья сможет избежать уплаты НДФЛ и сэкономить немало денег.

Кто избежит уплаты налога с 2022 года

Для освобождения от налога при продаже жилья должны совпадать пять условий:

- Налогоплательщик или супруг — родитель двух и более детей до 18 лет. Или до 24 лет — при очном обучении. Усыновленные дети тоже учитываются.

- Семья купила новую недвижимость в том же календарном году или не позднее 30 апреля следующего года. По ДДУ в этот срок должна пройти полная оплата без учета доплаты за метры, при купле-продаже или мене нужно зарегистрировать право собственности. Покупателем может быть сам налогоплательщик или члены его семьи.

- Общая площадь нового жилья или его кадастровая стоимость больше, чем у проданного. При этом учитываются совокупные доли членов семьи.

- Кадастровая стоимость проданного жилья не превышает 50 000 000 Р . Если ее нельзя установить, учитывается только площадь.

- На момент продажи налогоплательщику и членам семьи не принадлежит в совокупности более 50% другого жилья, общая площадь которого больше приобретаемого.

Например, семья после сделки по продаже однокомнатной квартиры должна была заплатить 91 000 Р НДФЛ. Но в том же году купила двухкомнатную — теперь потратит сэкономленные деньги, а не отдаст их в бюджет.

На какие сделки распространяется освобождение

При соблюдении всех условий НДФЛ можно не платить при продаже квартиры, комнаты, жилого дома или доли в них. При этом срок владения не имеет значения: можно купить комнату и через полгода продать ее для покупки квартиры — налога не будет.

С машинами и нежилыми помещениями так не получится.

Если собственник продаваемого жилья — ребенок

Освобождение будет действовать при соблюдении всех условий. То есть ребенок должен быть членом семьи, где хотя бы двое детей. Тогда даже вся принадлежащая ему квартира может быть продана без НДФЛ.

При продаже доли, которая принадлежит ребенку, она освобождается от налога в том случае, если его не платят родители по новому закону. Но все доли родителей и детей нужно продать одновременно.

Возраст детей для освобождения от налога определяется на дату продажи.

Нужно ли подавать декларацию

Исключений для таких ситуаций пока нет. Декларацию не подают при продаже недвижимости по истечении минимального срока владения или не дороже 1 000 000 Р . В других случаях нужно отчитаться и подтвердить условия освобождения. Возможно, декларация 3-НДФЛ будет как-то доработана для этих целей: время еще есть, за 2022 год нужно отчитаться в 2022.

Но глава ФНС анонсировал отмену деклараций, так что, может быть, подавать их скоро не придется вообще никому. Государство и так знает достаточно, чтобы начислить налоги или ничего с вас не требовать.

Что с этим делать

Если есть двое детей, вы продали квартиру в 2022 году и планировали покупать новую, проведите сделку до 30 апреля 2022 года с учетом всех условий. Тогда налога не будет.

Если уже так сделали — можете не готовить сумму НДФЛ к уплате до 15 июля 2022 года.

Если только планируете продавать жилье, учтите сроки: при продаже в 2022 году новую квартиру нужно купить до 30 апреля 2022 года. Если продать в 2022 году — до 30 апреля 2023 года.

Если не попадаете под условия нового закона, используйте другие способы экономии:

Источник: Законопроект № 1258307-7 Тэги: жилье, дети, НДФЛ, семья, налоги Обложка — Pavel L Photo and Video / Shutterstock

Стоит освободить всех у кого есть дети. Не два и более, а всех. Потому как люди у кого один ребёнок тоже тратятся на все те же расходы и если они выбрали повысить качество жизни одного ребёнка, реально понимая свои доходы, а не родить двух и более и еле вывозить расходы то это не делает их жизнь менее беззаботной финансово и морально .

Анастасия, я тоже не понимаю этого ценза с двумя детьми. Учитывая, что до последнего года граждане активно рожали вторых и последующих детей ради семейного капитала.

Evgeny, Да и в целом это такое ущемление и унижение людей. Кто-то может годы потратил и не мог забеременнеть и вот хоть одного родил и далось это не легко и тут тебе еще родное государство спешит напомнить, что твой они ребёнок это вообще не считается . Кто-то адекватно расчитывает возможности и рожает одного за то даёт ему хороший уровень жизни и получается это тоже не считается он же у тебя один. Да и можно подумать, что у людей по 10 квартир и у них из забот только как бы эти квартиры продать так чтоб налог платить по меньше. Тут скорей у семей с детьми обратная проблема , как купить квартиру так чтоб семье нормально жить и рожать детей.

Интересно, почему двое детей. Почему не трое, не четверо, не десять?

Если эта мера направлена на улучшение качества жизни детей, то почему бы не поддержать, например, желание родителей единственного ребёнка, живущих с ним в одной комнате, расшириться и обеспечить этому ребёнку собственную комнату?

Если эта мера направлена на повышение рождаемости, то неужели кто-то действительно будет рожать второго ребёнка ради возможности не платить налог с продажи квартиры? Верится с большим трудом.

Александра, Ага, можно подумать что у нас у людей по 10 квартир и эта мера всех очень выручит ♀️.

Анастасия, при чём тут 10 квартир? Идея как раз в том, что у тебя одна квартира, и ты хочешь её продать, чтобы купить взамен квартиру побольше. (В частности этот вопрос действительно очень актуален для семей с детьми, которым необходима дополнительная площадь.)

Поэтому сама идея – освободить от налога тех, кто переезжает сам, а не зарабатывает на торговле недвижимостью (а именно для них установлен пятилетний заградительный барьер), – очень правильная. Но вот почему нужно привязываться обязательно к детям, да ещё и к двум.

Александра, Смотрите, чтоб купить новую квартиру людям с детьми надо еще совершить очень не скучные манёвры. Как мы знаем детей нельзя выписать в никуда то есть даже покупая новую у тебя что-то должно быть ещё где дети прописаны. И там вот в этом выписать детей и продать квартиру очень много сложностей по этому продать одну и купить другую это не так просто по этому до вопроса вычета налога там еще другие трудности. Дальше идут остальные условия того чтоб этот вычет сработал и в итоге реализация этой возможности очень сомнительна .

Это по факту просто очередной благозвучно звучащий закон который на деле ноги до попы сотрёшь чтоб реализовать в реальности.Плюс срез возможности по количеству людей которые этим смогут воспользовться в силу нужного колличетсва детей.

Анастасия, это лишние проблемы, но всё решаемо. Кто-то временно к своим родителям вписывается, кто-то к друзьям, а при продаже альтернативой, то есть одновременной покупке новой квартиры (а именно так делает большинство – иначе надо ведь не только выписаться в никуда, но и выехать в никуда!), в договоре можно прописать обязательство выписаться из квартиры в течение пары недель при регистрации в новой квартире.

Александра, Вы когда-то пробовали временность этого решения в реальности?

Анастасия, да, мы выбрали своё решение – сначала покупка квартиры и переезд, потом уже реализация старого жилья. А вот продавцы сначала хотели прописаться в новой квартире, и мы дали им по договору на это две недели, а потом, поняв, что не успевают, зарегистрировались у друзей. Знакомые, кто расширялся с детьми, тоже как-то все справлялись. Эта “забота о детях” со стороны государства, конечно, создаёт лишний геморрой, но точно не заградитеььный барьер.

Вы в условиях для освобождения от уплаты налогов оперируете то налогоплательщиком, то супругом-родителем, то вообще семьёй – прийдите к какому-то общему знаменателю.

А то не понятно, могут ли на это претендовать разведённые супруги, особенно если дети проживают с другим супругом или их место проживания не определено.

Также не раскрыта тема, если продаваемых квартир несколько:

1. Это распространяется только на 1 продаваемую квартиру или любое количество?

2. Если любое количество, ограничение в 50 млн руб – на все продаваемые квартиры суммарно или на каждую по отдельности?

3. Важен ли порядок сделок или главное, чтобы они были совершены в один год? Т.е. можно ли продать одну квартиру, купить вторую, потом продать третью и не платить налоги с продажи третьей квартиры?

4. Налоговый вычет при покупке новой квартиры предоставляется на какую сумму – общую стоимость по договору (ДДУ/ДКП) или на размер собственных вложенных средств? Т.е. если продать квартиру за 20 млн, купить новую за 20 млн, но из вырученных с продажи средств вложив только 10 млн (остальное – ипотека), надо ли платить НДФЛ с оставшихся 10 млн?

5. И если налоговый вычет предоставляется только на сумму собственных средств, будет ли учитываться последующее досрочное/частично досрочное погашение? Т.е. если продать квартиру за 20 млн, купить новую квартиру за 20 млн с первоначальным взносом 10 млн, а потом в течение года погасить кредит на 7 млн или вообще полностью, надо ли будет потом платить налоги с этих ушедших на досрочное погашение 7 / 10 млн?

Семьям с двумя детьми не придется платить НДФЛ после продажи жилья

В ноябре 2022 г. Государственная Дума приняла, а затем и Совет Федерации одобрил закон, который предусматривает новое исключение из общего правила обложения НДФЛ доходов от продажи недвижимого имущества. В ст. 217.1 Налогового кодекса добавят п. 2.1. Он освободит от уплаты налога семьи с детьми, которые решили улучшить свои жилищные условия. Если новый закон подпишет президент (а сомневаться в этом не приходится), то, вероятно, в 2022 г. он вступит в силу.

(29 ноября 2022 г. президент подписал закон. – Прим. ред.)

Общее правило обложения налогом доходов от продажи недвижимости

Если человек продал недвижимое имущество, например комнату, квартиру или домик в деревне, он должен перечислить в бюджет государства часть полученного дохода в виде налога на доходы физических лиц (НДФЛ). Чтобы рассчитать налог, нужно переданную покупателем сумму умножить на 13%, а потом получившееся число разделить на 100. Также необходимо до 30 апреля года, следующего за годом продажи, представить в налоговый орган декларацию 3-НДФЛ.

Но из этого правила есть исключения.

Исключения из общего правила

Платить НДФЛ и отчитываться перед налоговой не надо, если:

- недвижимость принадлежала налогоплательщику более 5 лет;

- недвижимость принадлежала налогоплательщику более 3 лет, при этом она:

- получена при наследовании или дарении от члена семьи (это супруг, родители и дети согласно ст. 2 Семейного кодекса);

- получена в порядке приватизации;

- перешла к налогоплательщику по договору ренты;

- на момент продажи являлась единственным жильем налогоплательщика (включая общую собственность супругов); при этом если в течение 90 дней до даты государственной регистрации перехода права собственности на недвижимость налогоплательщик (его супруг) купил новое жилье, то учитывать его не надо.

Также к исключениям можно отнести право каждого субъекта РФ сократить до нуля срок, в течение которого налогоплательщик должен владеть недвижимостью, чтобы не платить НДФЛ при продаже.

Новое исключение

В случае подписания нового закона президентом с начала 2022 г. к перечисленным исключениям из общего правила добавится еще одно. Семьи, в которых есть двое или больше детей, смогут улучшить свои жилищные условия – продать старую недвижимость и купить новую. И при этом им не придется платить НДФЛ с дохода, полученного от продажи. Но чтобы этой возможностью воспользоваться, необходимо будет соблюсти одновременно пять условий. Рассмотрим их последовательно.

Условия освобождения семьи от уплаты НДФЛ после продажи недвижимости

Условие № 1: наличие нескольких несовершеннолетних детей.

В семье должно быть не менее двух детей, которые не достигли возраста 18 лет или 24 лет, но во втором случае дети должны учиться очно в учебном заведении. Возраст определяется на дату государственной регистрации перехода права собственности на недвижимость. Причем неважно, родные это дети или усыновленные, дети одного или обоих супругов.

В законе речь идет о семье, т.е. о двух людях, которые являются родителями нескольких несовершеннолетних детей. Полагаем, вопрос о том, распространяется ли предусмотренная этим законом норма на родителей-одиночек, требует дополнительного уточнения.

Условие № 2: покупка нового жилого помещения.

Необходимо купить новое жилье. Сделать это нужно либо в году, в котором продано старое жилье, либо до 30 апреля следующего года. Но просто заключить договор с продавцом недостаточно. Для освобождения от НДФЛ надо:

- завершить государственную регистрацию перехода права собственности на недвижимость – если речь идет о купле-продаже жилого помещения;

- полностью оплатить долю – если речь идет о ДДУ или ЖСК.

Условие № 3: жилищные условия должны улучшиться.

Дополнение в Налоговый кодекс предусмотрено для того, чтобы семьи с детьми могли улучшать свои жилищные условия. Поэтому новая жилплощадь должна быть больше или дороже проданной. Совпадение этих показателей необязательно. Увеличение площади помещения надо считать с учетом долей всех членов семьи. То же касается стоимости. Причем учитывается кадастровая стоимость недвижимости, а не та, что указывается в договорах продавцов и покупателей.

Условие № 4: кадастровая стоимость проданной недвижимости – не более 50 млн руб.

Кадастровая стоимость проданной недвижимости, независимо от размера доли налогоплательщика в ней, не должна быть больше 50 млн руб. Видимо, даже нашим законодателям сложно представить себе тех, кто продает недвижимость за 50 млн руб., а потом покупает еще дороже только потому, что в семье родился второй ребенок и теперь требуется улучшение жилищных условий.

Условие № 5: кроме проданного, у семьи может быть и другое жилое помещение, но если соблюдено ограничение по размеру.

На дату регистрации перехода права собственности на старую недвижимость к покупателю никто из членов семьи, претендующей на освобождение от уплаты НДФЛ, не должен владеть более чем 50% другого жилого помещения, большего по площади того, что будет приобретено взамен проданного. Пока сложно сказать, как при наличии такого условия будет решаться вопрос об освобождении от налога, если большая жилплощадь в собственности у одного из членов семьи есть, но переехать туда нельзя, например в случае ренты.

Ответы на возможные вопросы налогоплательщиков

При продаже какой недвижимости освободят от уплаты налога?

Новая норма распространяется на любую жилую недвижимость. В п. 2.1 ст. 217.1 НК РФ дан исчерпывающий перечень: комната, квартира, жилой дом, часть квартиры, часть жилого дома, доля в праве собственности на жилое помещение.

Если налог платить не надо, следует ли подавать в налоговую инспекцию декларацию 3-НДФЛ?

Если все вышеперечисленные условия соблюдены, то доход от продажи жилого помещения не облагается НДФЛ. Следовательно, по правилам п. 4 ст. 229 НК РФ налогоплательщик не обязан включать его в налоговую декларацию 3-НДФЛ. Но даже если о получении этого дохода сообщить налоговой инспекции, необходимости платить налог все равно не возникнет.

Нужно ли платить НДФЛ, если собственник проданного жилья – несовершеннолетний?

Доход несовершеннолетнего также не подлежит обложению налогом, если соблюдены все вышеперечисленные условия. Это правило прямо предусмотрено в п. 2.1 ст. 217.1 НК РФ. Если ребенку принадлежит доля в квартире и его родители после ее продажи НДФЛ платить не обязаны, то он тоже налог не уплачивает. Обратите внимание: доли должны продаваться одновременно.

Освободят ли от налога, если недвижимость продана в одном регионе, а куплена в другом?

Прямого запрета на применение новой нормы в таких случаях в законодательстве РФ не предусмотрено.

Применимо ли здесь понятие «минимальный предельный срок владения» недвижимым имуществом?

Нет, не применимо. В п. 2.1 ст. 217.1 НК РФ прямо предусмотрено, что новой нормой можно пользоваться «…независимо от срока нахождения в собственности налогоплательщика продаваемого жилого помещения» или доли в нем.

Принятый закон сложно отнести к судьбоносным. Круг лиц, которые смогут воспользоваться предусмотренным способом освобождения от уплаты НДФЛ с доходов от продажи недвижимости, представляется небольшим. Новая норма рассчитана на семью с двумя и более детьми, которая купила квартиру менее трех лет назад, но сейчас решила улучшить жилищные условия и приобрела помещение побольше или подороже. Такие семьи есть, но вряд ли их много. Впрочем, если нововведение хоть кому-то поможет, то уже можно говорить о положительном результате.

Кому и какие налоги платить при покупке и продаже квартиры

Кому и какие налоги платить при покупке и продаже квартиры – рассказываем о налогах при продаже или покупке жилья простым языком, в пошаговых схемах и пояснениях к каждой ситуации по продаже или покупке недвижимости.

Оглавление

Рассказываем о налогах при продаже или покупке жилья простым языком, с объяснением в схемах.

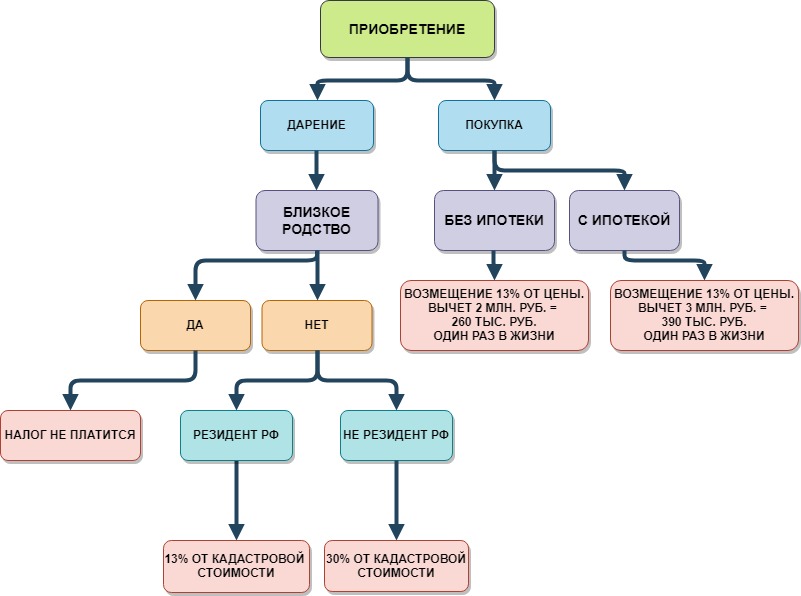

Вне зависимости от причины перехода права собственности в отношении жилой недвижимости сопровождающие этот переход операции подразделяются на приобретение и отчуждение. Производя отчуждение (продажу, дарение) жилой собственности недавний ее владелец при обозначенных условиях (схема ниже) должен выплатить государству налог – на прибыль, если бывший собственник является юрлицом или на доходы (НДФЛ), если квартира принадлежала физлицу.

Налоги при приобретении недвижимости (дарение, покупка)

*Налоговыми резидентами РФ являются россияне и граждане иных государств, если они более полугода (свыше 183 суток) за двенадцатимесячный период находятся в России. Период нахождения физлица в России считается беспрерывным при его выезде за границы РФ для обучения, прохождения лечения или осуществления трудовых обязанностей сроком менее шести месяцев, т.е. краткосрочно (ст.207 п.2 Налогового кодекса). Налоговая ставка для физлиц-резидентов РФ составляет 13% (ст.224 п.1 Налогового кодекса).

**Налоговыми нерезидентами РФ признаются, соответственно абзацу выше, россияне и иностранцы, находившиеся в России непрерывно менее полугода (т.е. менее 183 дней). С физлиц-нерезидентов РФ взымается налоговая ставка 30% размера (ст.224 п.3 Налогового кодекса). Также нерезидентам не доступен имущественный вычет по налогам, равный миллиону рублей (письмо Минфина за №03-04-05/53035).

Способ перехода на пониженную налоговую ставку для нерезидента – осуществление сделки дарения жилья в пользу близкого родственника-резидентом РФ, а затем проведение сделки продажи квартиры от имени одаряемого.

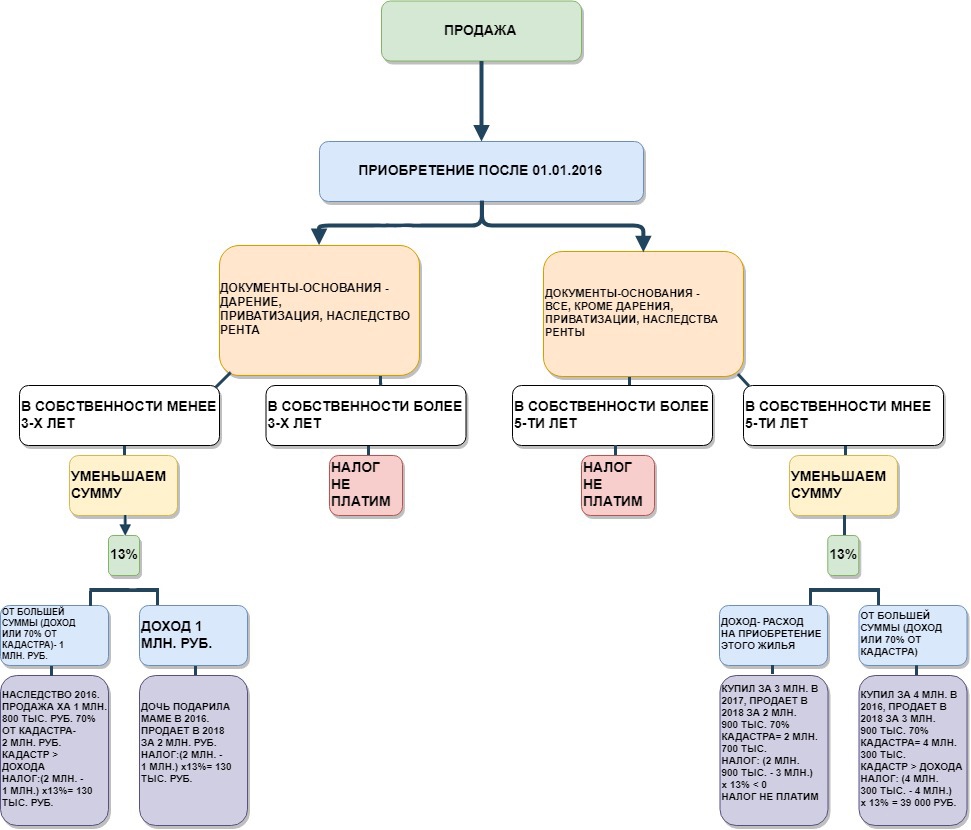

Налоги при продаже недвижимости

*Нельзя воспользоваться обеими льготами сразу – «доходом за минусом расхода» и «доходом минус миллион рублей» (т.е. вычетом налогов). Требуется выбрать один вариант, являющийся наиболее выгодным в складывающейся ситуации.

Допускается однократное проведение кадастровой оценки за трехлетний период (ст.11 закона за №237).

При владении проданной недвижимой собственностью менее, соответственно, 3-х либо 5-ти лет обязательна подача налоговой декларации, пусть даже потребности уплаты налога нет (ст.228 п.1 пп.2 Налогового кодекса). Отметим, что обязанность подачи НДФЛ возлагается как на резидентов РФ, так и на нерезидентов.

Указанный коэффициент 0,7 (т.е. 70% от стоимости по кадастру) является понижающей величиной, значение которой может быть более низким по решению местных органов власти.

Выяснить текущую кадастровую стоимость принадлежащей вам недвижимости можно полностью бесплатно на официальном сайте росреестра.

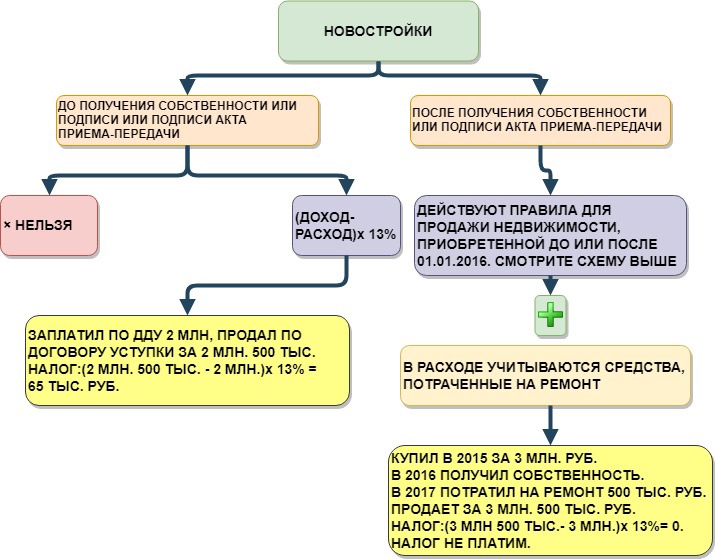

Квартира-новостройка и налоги

В отношении новостроек основной налоговый вопрос – следует ли платить налог при фактическом отсутствии собственности. Отметим, что жилье в новостройке признается законом собственностью владельца лишь с момента ее регистрации.

*Налоговая служба учтет расходы на ремонт квартиры, если жилье приобретено без отделки (новостройка), либо нуждается в отделке (вторичка). Этот момент следует отразить в договоре купли-продажи, акте приема-передачи или ином документе, служащем подтверждением перехода прав на квартиру собственнику (ст.220, п.5.3 Налогового кодекса).

Продажа одного и покупка другого жилья в этом же году

Рассмотрим порядок выплаты налога и доступности имущественного вычета при реализации квартиры с приобретением новой в налоговом периоде одного года.

*Особое исключение по налоговому вычету применяется к гражданам, использовавшим до 2001 года правом возврата части НДФЛ – они вправе обратиться за вычетом повторно.

Неверно считать налоговые выплаты за проданное, а после купленное жилье взаимозачетом. Порядок здесь другой:

продажа жилья дает его собственнику доход, с которого при названных выше условиях уплачивается налог государству;

покупка жилья позволяет собственнику обратиться к налоговой службе за имущественным вычетом. При условии, что квартира покупалась без субсидированных государством (маткапитал и т.п.), работодателем, либо иными лицами средств.

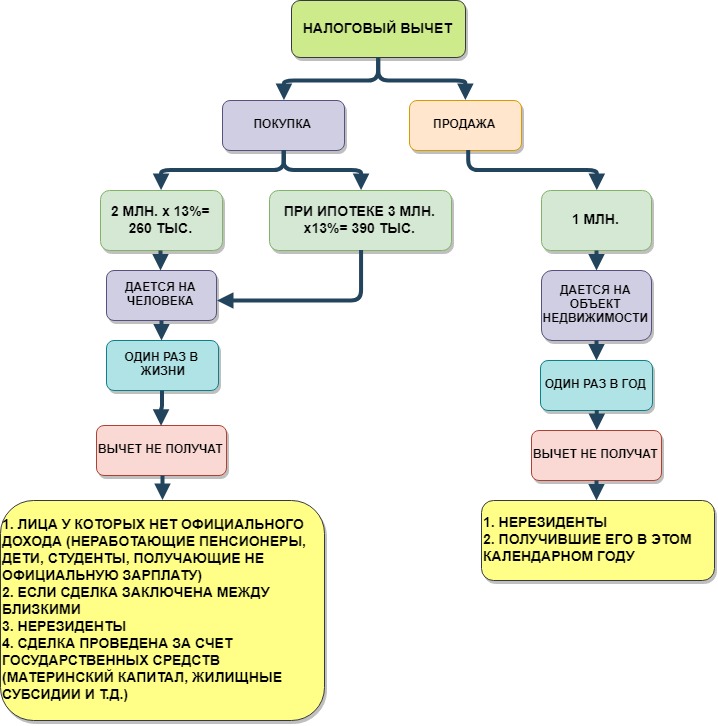

Налоговый вычет при покупке и продаже недвижимости

Гражданин вправе совершить сделку продажи жилья, а через некоторое время или сразу же – сделку покупки квартиры. И у него есть полное право обратиться за вычетами по обеим сделкам, оформив на каждую документы в отдельности и подав их одновременно. Почему нет? Это законом не запрещается. И скорее всего гражданин получит вычет по обеим сделкам, проведенным им в одном налоговом периоде. Только это будут отдельные вычеты по каждой сделке, а не взаимозачетные.

*Право вычета на покупку однократно предоставляется государством не на жилой объект недвижимости, а купившему это жилье гражданину (ст.220 п.11 Налогового кодекса).

Кстати, при частичном использовании права на вычет ранее, купившее новую квартиру лицо вправе обратиться с заявлением на оставшуюся сумму вычета. Напоминаем, что начала 2014 года размер вычета допустимо применять не только к одному недвижимому объекту, но и к нескольким, причем без ограничения срока погашения вычета (ст.220 п.3 пп.1 Налогового кодекса).

**Право имущественного вычета при продаже жилой недвижимости возникает у гражданина однократно за год (один налоговый период) (ст.220 п.2 пп.1 Налогового кодекса). Вычет предоставляется на сумму продажи до миллиона рублей. И если собственник намерен поочередно продать несколько объектов недвижимости, ему выгоднее учесть ограничения имущественного вычета по сумме и срокам.

Вопрос-ответ (59)

Продаём приватизированную на двоих совершеннолетних собственников в 2022 году квартиру за 3888000, один собственник потом покупает квартиру за 2950000, а другой собственник (пенсионер) покупает квартиру за 1500000 и комнату за 300000, все сделки в одном отчётном периоде, на какие проценты мы попадаем?

Папа в феврале 2022г.купил кв в новостройке и оформил дарственную на меня практически сразу после получения в собственность. В январе этого года мне прилетели штрафы 44,5 тр за то что не подана декларация и налог в размере 300 тр. По какой причине это произошло, если мы являемся близкими родственниками.

Возможно в налоговой нет Документов о родстве а на слелку они не поданы. Возможно у вас разные фамилии. Ответ находится не у нас. Налоговый орган вам начислил штраф.

Здравствуйте, хочу продать квартиру , которая в собственности 4 года, так же есть доля в родительской квартире, если я оформлю дарственную этой доли на маму, а потом продам купленную мной квартиру, то я могу не платить налог? На момент продажи эта квартира будет единственным жильем. Но обе сделки будут в одном году .

Да, так можно сделать, только стоит разделить по срокам эти две сделки как можно далее друг от друга, чтобы с точки зрения налоговых органов, не было подозрений, что эти действия подходят (имеют целью) под умышленный уход от налога.

Следует также иметь в виду, что дарение доли – нотариальная сделка и нотар пошлина зависит от кадастровой стоимости доли.Добрый день. Получили в наследство квартиру в 2022 году, продали сразу за 3 млн. руб. (вдвоем с сестрой, но договор один). в этом же году купила квартиру за 4 млн. руб в ипотеку. Но квартира куплена в новостройке, акта приема-сдачи нет, будет в 2022 году после сдачи дома (деньги на эскроу-счете).

Смогу ли я получить вычет с покупки, чтобы не платить налог?И имеет ли смысл подать декларацию на возврат налога за мед.услуги и обучение? Или эту сумму тоже вычтут из налога за продажу?

Доброго времени суток. Вот такая ситуация жена , дочь и сестра жены хотят приватизировать 3х комнатную квартиру , жена отказывается от приватизации в пользу дочери. Получается квартира будет в равных долях между двумя собственниками. И сразу собираются продавать данную квартиру . так вот вопрос как они будут платить налог с продажи и в какой сумме.

Основой для налогообложения явл наибольшая из 2х величин:

1) 0.7* на кадастровую стоимость квартиры на начало 2022года (если продажа в этом году)

2) Цена продажи квартиры, указанная в договоре.

Если цена договора больше, и составляет например, 2500 000рублей, то доход с продажи у каждой собственницы составляет 1250 000руб. По заявлению в Налоговой каждая из них может заявить о предоставлении вычета (всего он равен 1 млн с объекта, следовательно каждой полагается вычет в размере 500 000руб).

И в этом случае каждая заплатит налог 13% с суммы 1250000-500000=750000.

В данном примере это 97500рубПокупала комнату в общежитии в 2009г за 400 000 руб. Налоговые выплаты получила. Если я буду покупать жилье, смогу ли ещё получать выплаты? Слышала, что нет.

Здравствуйте,получила квартиру по расселению в собственности она не была ,была по соцнайму, приватизировала и сразу же продала за 2 000 000млн.руб, в этом же году приобрела квартиру за

1 275 000 ,смогу ли получить какую то сумму денег на руки после взаимовычета?Здравствуйте, подскажите пожалуйста родители собрались продавать квартиру, она в собственности более пяти лет за 2700000, и потом купить поменьше в пределах 2300000, будут ли они платить какие либо налоги при продаже или покупки? И еще вопрос могут ли они получить налоговый вычет если оба являются неработающими пенсионерами?

При продаже родители налог не платят.

Относительно получения каждым вычета с покупки.

Пенсионер имеет право подучить вычет с покупки жилья (каждый с 2 млн руб) – в течение 3 лет после выхода на пенсию.

То есть: если бы сразу покупали жилье, то можно было бы учесть Год обращения за вычетом + 3 предыдущие года.

И дополнительно: в интересах вычета для обоих, родителям при покупке стоит оформить новую квартиру в совместную собственность.Добрый день. Подскажите пожалуйста, продали и купили новостройку в один год, дом ещё не сдан, сдаётся в следующем году, могу ли сделать взаимозачет?

Недостаточно информации. обратитесь в Налоговую

Здравствуйте,получила квартиру в наследство в собственности 1 год, решила продать за 3500000 и купить другую за 5000000 с вложением мат капитала могу ли я обнулить налог продажи налогом с покупки?

С продажи за 3500тыс р вам положено заплатить налог 13% с 2500тыс р , равный 325000рублей (Это при условии подаче заявления на вычет в размере 1 млн. руб)

Если вы не пользовались возвратом налога с покупки квартиры в размере 260 тыс р, один раз в жизни вы имеете право зачесть эту сумму в счет полагающегося к уплате налога (если продажа и покупка произойдет в одном календарном году), подав соответствующее заявление в Налоговую.

Вам останется оплатить 325000 -260000 =65000рубДобрый день! Покупаю долю , одну треть, у бывшего мужа после развода, за 1 200 000 руб, (квартира приватизирована более 5 лет, я, бывший муж и дочь владеем по одной трети доли) 1.Нужно ли мне платить налог? 2.Будет ли мой бывший муж платить налог? 3.Буду ли я иметь право на налоговый вычет? 4.Возможно ли мне выкупить эту долю через ипотеку или только возможно взять кредит?

Здравствуйте. Приобрёл в 2018 г. квартиру по дду за 3200000,в 2022 г. продаю её за 6млн. и покупаю новую недвижимость за 6млн.200т.Ранее использовал налоговый имущественный вычет, какие налоги должен уплатить?

Добрый день! Подскажите пожалуйста приобрел квартиру в новостройке в ипотеку в 2018 году за 2581000 (ипотека 1800000), право собственности с 2022 с января месяца), решил ее продать в 2022-2022 году за 5200000 и в этом же году приобрести квартиру за 6200000.какой будет налог за старую квартиру и смогу ли я получить вычет за новую? Налоговым вычетом не пользовался. Собственник

Добрый день! Наша семья из 4х человек приватизировала квартиру в 1999году в равных долях, сведения занесены в БТИ. В росреестре в 2022 году зарегистрировали права на эту квартиру, также на 4х человек. Если мы продадим эту квартиру в 2022 году и купим новую на эти же деньги в сумме 2100 тыс руб. на какие налоги и в каких размерах мы попадаем? как распределяться налоги, если продают 4 человека и купит только один из собственников-пенсионер?

Право собственности у каждого из 4-х человек возникло в 1999году,на основании Дог Приватизации, хотя и зарегистрировано оно в Росреестре в 2022году. И в Выписке ЕГРН, выданной каждому из вас, указано, что право на 1/4 долю возникло на основании Дог ПРиватиз от ___ даты 199 года. Поэтому при продаже никто из вас не будет платить налог.

Добрый день. Если я у племянницы покупаю полдома и половину садового участка, полученных ею по наследству и ей не нужных, то мне придется платить налог с покупки? Кадастровая стоимость в сумме 500000. Я не работающая пенсионерка. Спасибо.

Вы как Покупатель не платите налог. НАлог с дохода заплатит племянница, если если срок владения менее трех или 5-ти лет. Чтобы определить срок владения , требуется смотреть документы, и от кого подучено наследство. Например, владела ли она частью дома до смерти Наследодателя и тд.

Добрый день. Я купила квартиру у отца 15.06.21 за 3 мил. и сейчас решила её продать тоже за 3 мил. Попадаю я на налог?

1. Исходим из того, что вероятно = 0,7 умноженное на кадастровую стоимость – это менее, чем сумма 3млн, которая будет указана в договоре.

2. Если вы захотите после продажи в 2022 году подать в 2022 году Заявление в Налоговой с просьбой снизить налогооблагемую базу , с учетом ПРОИЗВЕДЕННЫХ ВАМИ ЗАТРАТ, то вы должны будете доказать, что при родственной сделке вы действительно оплатили отцу 3млн руб, например, предоставить банковский ордер.Получил в 2017 году в дар от своей матери дом.В 2022г продаю этот дом за 4500000р и в этом же году покупаю квартиру за 2500000р.Буду ли я платить налог и какой.Я пенсионер 4 года уже не работаю.Спасибо.

Так как дом пожарен близким родственником, то безналоговый пениод владения – 3 года достаточно. Вы не будете платить налог с продажи.

Здравствуйте!Я пенсионерка,хочу продать дом в 2023 году,зарегистрированный в Росреестре10.10 2018 года, и купить дом в другом месте, буду ли я платить какие нибудь налоги.Спасибо!

Если сделка по продаже дома будет зарегистрирована после 10.10.2123 года, то точно не будете платить налог. Более того, если это ваше единственное жилье, то после 10.10.2022 года уже можете продать без налога.

ВОТ ПОЧЕМУ: По общему правилу минимальный предельный срок владения объектом составляет пять лет (п. 4 ст. 217.1 НК РФ). В ряде случаев он может быть и меньше. Так, например, если в собственности налогоплательщика (включая совместную собственность супругов) на дату госрегистрации перехода права собственности к покупателю на проданный объект недвижимого имущества в виде комнаты, квартиры, жилого дома, части квартиры, части жилого дома или доли в праве собственности на жилое помещение не находится иного жилого помещения (доли в праве собственности на него), то минимальный предельный срок владения объектом недвижимого имущества будет составлять три года (подп. 4 п. 3 ст. 217.1 НК РФ).

Здравствуйте! Моя дочь для нас,мамы с сестрой взяла эпотечный кредит,чтобы купить однокомнатную квартиру малогабаритную 27кв.м в 2022г,где сделали ремонт,а в 2022 году продаём,чтобы расширить квадратные метры. Сколько нам платить налог?

Формально, если дочь купила квартиру и оформила право собственности на себя, то именно ей идти в Налоговую в 2022 году платить налоги. Налог зависит от того, за сколько она купила квартиру, сколько процентов переплатила банку, и по какой цене квартира будет продана. Почитайте здесь ответы на похожие вопросы.

ТОчнее – если квартира будет продана в 2022 году, то Декларацию о продаже дочери подавать в Налоговую в 1-м квартале 2022 года.

Надо ли платить налог при покупке квартиры ?

При покупке – не надо. Наоборот, если у вас есть официальная зарплата, то вы можете вернуть до 260 тыс руб через Налоговую либо вашего работодателя (организацию), если квартира стоит 2млн или более.

Задать вопрос

Ваш вопрос принят. Мы постараемся ответить на него в ближайшее время.

Ошибка при отправке вопроса. Попробуйте отправить еще раз.

Похожие статьи

Как посчитать налог, какие налоговые вычеты положены, какую цену выгоднее указывать в ДКП, как платить налог со сдачи ипотечной квартиры, примеры расчета налога и вычета

Рассмотрены возможности вычета налогов после купли жилья полным расчетом и в ипотеку. Приведен порядок оформления НДФЛ, перечислены обязательные документы, онлайн калькулятор суммы налогового вычета.

Варианты выплаты налога по доходу арендодателя при одном собственнике. Как лучше вносить налог от аренды, если недвижимость принадлежит долями нескольким собственникам

Другие статьи раздела

Важным нюансом купли-продажи жилья на вторичном рынке является выявление факта перепланировки квартиры, установления ее законности. Рассмотрим, каково наказание за самовольную перепланировку и как возможно ее узаконить

Какие недостатки брачного договора, каковы достоинства брачного договора, как заключается брачный договор, что можно и что нельзя указывать в брачном договоре, как расторгнуть брачный договор

Рассмотрены правовые нюансы при купле-продаже недвижимости, оформляемой или оформленной на несовершеннолетних

Освобождение от налога продажи квартир для семей с детьми

Выручка от продажи жилья, как правило, исчисляется миллионами рублей и, соответственно, сумма налога тоже составляет существенную величину.

В определенных ситуациях НДФЛ можно избежать. Так, если жилье находится в собственности более 5 лет, то налог не платится совсем (п. 4 ст. 217.1 НК). В определенных ситуациях налог также не уплачивается при сокращенном сроке владения жильем — 3 года.

Что изменится в связи с принятием закона?

Начиная с 2022 года, перечень ситуаций, когда можно без налогов продать жилье, пополнился.

Путин В. В. подписал Федеральный закон от 29.11.2022 № 382-ФЗ, благодаря которому семьи с двумя и более детьми не будут платить налог при продаже жилья. С этой целью ст. 217.1 НК дополнилась отдельным пунктом.

Причем положения нового пункта будут действовать «задним» числом.

Но, как говорится, «дьявол кроется в деталях». Для того чтобы воспользоваться освобождением от уплаты налога, нужно выполнить ряд условий.

Какие условия нужно выполнить, чтобы не платить налог?

К объектам недвижимого имущества, продажа которых может быть освобождена от НДФЛ, относятся: комнаты, квартиры или части квартиры, жилые дома или части жилых домов, а также доли в праве собственности на жилое помещение.

Продажа таких объектов освобождается от налогообложения, если:

- налогоплательщик и (или) его супруг являются родителями либо усыновителями двух и более детей;

То есть воспользоваться льготой вправе не только родитель, но и его супруг или супруга. Например, женщина вышла второй раз замуж и у нее есть несовершеннолетние дети от предыдущего брака. В этом случае от налога освобождается не только продажа жилья женщиной, но и ее вторым мужем.

Дети должны быть несовершеннолетними, т. е. не достигшими возраста 18 лет либо до 24 лет, если дети очно обучаются в образовательных организациях.

Возраст детей определяется на момент регистрации перехода права собственности на реализованное жилье или долю в праве собственности на жилье к покупателю.

- приобретено иное жилье или доля в праве собственности на жилое помещение в календарном году, в котором продано «старое» жилье либо не позднее 30 апреля 2022;

То есть продажа «старого» жилья и покупка нового жилья должны происходить в одном календарном году либо покупка нового жилья должна быть осуществлена до 30 апреля 2022.

Например, если продажа жилья была в январе 2022, то у налогоплательщика есть гораздо больше времени купить новое жилье, нежели, в случае с продажей в декабре 2022.

Если периоды продажи и покупки жилья не совпадут, то воспользоваться льготой по НДФЛ не получится.

- общий метраж приобретаемого жилья или его кадастровая стоимость превышает общую площадь проданного жилья или кадастровую стоимость;

То есть законодатель постарался исключить ситуацию, когда продается жилье большого метража, а потом покупается для «вида» маленькая однокомнатная квартира.

Льготой законодатель поддерживает лишь улучшение жилищных условий.

- кадастровая стоимость, если она может быть определена, проданного жилья не должна превышать 50 млн рублей;

Причем независимо от размера реализуемой доли.

- налогоплательщику либо его супруге, несовершеннолетним детям на дату регистрации права собственности на проданное жилье или долю в праве собственности не принадлежит 50% в праве собственности на приобретенное жилье.

Например, налогоплательщик на дату продажи «старого» жилья не должен владеть другим жильем, которое по площади более чем наполовину больше приобретаемого жилья.

Опять же данное ограничение направлено на то, чтобы льготой воспользовались действительно нуждающиеся в улучшении жилья семьи, и данная схема не работала бы как уход от налогов.

Чтобы получить освобождение от НДФЛ, должны одновременно выполняться вышеперечисленные условия. Данные правила действуют с 1 января 2022, т. е. если была продажа недвижимости в 2022 году и будет приобретена новая до конца апреля 2022, то налог можно не платить.

Освобождение от уплаты налога также будет действовать и при продаже жилья детьми.

Резюме

Принятый закон направлен на поддержание семей с двумя и более детьми. Вместе с тем, семьи с одним ребенком «выпадают» из льготной категории, хотя не меньше нуждаются в расширении жилплощади. И если бы была возможность улучшить жилищные условия, сэкономив на налоге, то семья могла бы подумать и о рождении следующего ребенка.

Не совсем корректно, на наш взгляд, прописано требование приобретения большей площади жилья. На рыночную стоимость жилья влияет и его местонахождение. Так, квартира на окраине большей площади может стоить дешевле, чем меньшей площади, но в центральном районе.

Возможно, для семьи удобней купить новую квартиру ближе к центру, чуть меньшей или такой же площадью для возможности лучшего развития детей, но тогда льготы не будет.

Как много семей воспользуется данной преференцией, покажет время. В любом случае наличие льготы, хоть и при таких условиях лучше, чем ее отсутствие.

Как заявил Президент России, благодаря принятому закону, у семьи с детьми «какая-то копеечка в руках останется». С другой стороны, бюджет не сильно пострадает. Так, по мнению аналитиков компании Форекс, за счет освобождения от НДФЛ бюджет недополучит 0,002% от всего объема налогов.

Налог с продажи квартиры — 2022: инструкция по НДФЛ

В каких случаях и сколько придется заплатить с продажи недвижимого имущества в 2022 году, кто имеет льготы по налогу, в каких случаях его не нужно платить и другие нюансы — рассказывает «РБК-Недвижимость»

В России доходы облагаются налогом — если вы продали недвижимость, то должны заплатить налог с продажи. Размер налога для физлиц стандартный — 13%, но он платится не со всей суммы, вырученной от продажи, а с разницы между стоимостью покупки и продажи.

Рассказываем, когда наступает обязанность по оплате НДФЛ, в каких случаях налог с продажи не требует оплаты и для кого предусмотрены льготы, как рассчитывается сумма налога и как уменьшить ее размер.

Содержание:

Правила уплаты налога с продажи квартиры в 2022 году

С 1 января 2022 года в налоговом законодательстве появились некоторые изменения.

Расчет НДФЛ при операциях с недвижимостью

В частности, это изменения, связанные с расчетом НДФЛ при операциях с недвижимостью, напоминают в Федеральной налоговой службе. В декларации 3-НДФЛ можно не указывать доходы от продажи недвижимости, если она находится у вас в собственности менее трех или пяти лет, при условии, что доход от продажи не превышает 1 млн руб., а для иного имущества (гаражи, автомобили и т.д.) — 250 тыс. руб. Это касается как одного крупного объекта, так и нескольких недорогих. Главное, чтобы не был превышен лимит.

Если же доходы от продажи имущества превышают допустимый размер, декларацию 3-НДФЛ представить все равно придется.

Льготы для дольщиков

С 2022 года налоговые льготы распространили на дольщиков — покупателей квартир в новостройках, участников жилищно-строительных кооперативов (ЖСК), а также на тех, кто купил квартиру по переуступке прав требования по договору долевого участия (ДДУ). Правила действуют на объекты (доли в них), переданные застройщиком и принятые участником долевого строительства с 1 января 2022 года. Ранее отсчет срока владения квартирой начинался с момента регистрации права собственности на нее. По новым правилам, для участников долевого строительства срок владения будет отсчитываться с момента полной оплаты ДДУ. Это поможет дольщикам и участникам ЖСК раньше продать свои квартиры без уплаты НДФЛ.

Льготы для семьи с детьми

С 1 января 2022 года семьи с двумя и более детьми освобождаются от уплаты налога на доходы физических лиц (НДФЛ) при продаже жилой недвижимости независимо от того, сколько по времени она находилась в их собственности. Сегодня собственник при продаже квартиры должен заплатить налог в размере 13% с дохода от продажи имущества. Благодаря нововведению семьи с детьми не будут платить налог, но лишь при соблюдении ряда условий. Нововведение распространяется и на те случаи, если доходы от продажи объекта имущества получает несовершеннолетний ребенок из такой семьи.

Читайте также:

Другие изменения в налогообложении имущества физлиц

Льготы и перерасчет

В конце 2022 года изменились правила перерасчета ранее исчисленных имущественных налогов для физлиц. В первую очередь это касается пенсионеров, инвалидов, ветеранов боевых действий и других категорий льготников. В соответствии со ст. 407 Налогового кодекса они освобождаются от уплаты налога на имущество. Закон устанавливает пять видов недвижимого имущества, в отношении которых может быть предоставлена льгота, в том числе квартира (комната), жилой дом и гараж. Льгота предоставляется в отношении только одного объекта каждого вида.

Недвижимость не станут облагать повышенным НДФЛ

В 2022 году в России принята прогрессивная ставка НДФЛ — доходы свыше 5 млн руб. с 1 января 2022 года облагаются по ставке 15%. Это могло коснуться многих собственников недвижимости, но было принято решение не применять прогрессивную шкалу к разовым или нерегулярным доходам, в том числе доходам от продажи недвижимого имущества. Поэтому НДФЛ остается прежним — 13%.

Получить налоговый вычет станет проще

В России в 2022 году упростят получение налогового вычета при покупке квартиры, дома или земельного участка. По новым правилам, физлица смогут возмещать НДФЛ одним только заявлением — без составления декларации 3-НДФЛ. Помимо существенного сокращения списка необходимых документов, упрощенная камеральная проверка сократит сроки получения налогового вычета. Сейчас только проверка предоставленных документов в ФНС занимает три месяца, еще 30 дней потребуется для перевода средств на счет. По новым правилам, камеральная проверка займет 30 дней с момента оформления заявления на налоговый вычет, а деньги на счет будут перечислять в течение 15 дней после ее окончания.

Как рассчитать сумму налога

Если говорить о налоге по продаже квартиры, то он рассчитывается по простой формуле: (ДОХОД ОТ ПРОДАЖИ КВАРТИРЫ — 1 млн руб.) *13% = НДФЛ. 1 млн руб. — максимальная сумма налогового вычета, на который может быть уменьшен доход, полученный при продаже жилых домов, квартир, комнат, дач, садовых домиков, земельных участков, а также долей в указанном имуществе.

Налогооблагаемая база — это максимальное из двух значений:

- цена продажи квартиры или

- 70% кадастровой стоимости квартиры.

При этом кадастровая стоимость определяется на 1 января года, в котором продается квартира.

Например, гражданин Петров купил квартиру за 5 млн руб., а продана за 5,5 млн руб. Таким образом:

5 500 000 — 1 000 000 = 4 500 000.

НДФЛ: 4 500 000*13% = 585 000 руб.

Вычет в размере расходов, связанных с покупкой квартиры

В этом случае налог фактически начисляется только на прибыль, полученную от перепродажи. Для этого учитываются реальные (подтверждается документально) расходы, напрямую связанные с покупкой. В некоторых ситуациях такое решение выгоднее, чем оформление вычета.

Например, Петров продал квартиру за 5 млн руб. (купил за 4,5 млн руб.). Таким образом, расчет налога с продажи будет выглядеть так:

5 000 000 — 4 500 000 = 500 000.

НДФЛ: 500 000 * 13% = 65 000.

Когда доход с продажи квартиры не облагается налогом

НДФЛ начисляется с дохода, а не с вырученной суммы от продажи недвижимого имущества, и не взимается в следующих случаях:

- недвижимость была куплена до 1 января 2016 года, и на момент продажи прошло три года владения имуществом;

- если квартира приобретена после 1 января 2016 года, то по истечении пяти лет владения можно продать имущество без уплаты НДФЛ;

- если помещение было приобретено дороже, а продано дешевле, но не менее чем за 70% кадастровой стоимости. Кадастровая цена исчисляется на 1 января года, в котором был подписан договор купли-продажи;

- квартира продана по той же цене, что и была приобретена, и эта сумма не меньше 70% кадастровой стоимости.

Во всех остальных случаях НДФЛ взимается с дохода от продажи квартиры.

Как уменьшить налог с продажи квартиры

Если вы продаете квартиру, то с точки зрения государства получаете доход. Если вы продали недвижимость раньше, чем наступил минимальный срок владения, то должны заплатить налог с продажи. Российским законодательством предусмотрены льготы, которые могут существенно снизить налогооблагаемую базу — сумму, которую вам заплатили за квартиру. Налог придется заплатить не со всей суммы, вырученной с продажи квартиры, а с разницы между покупкой и продажей. С этой суммы платится 13% налога. Основание: пп. 2 п. 2 ст. 220 НК РФ.

Налоговый кодекс РФ предусматривает несколько вариантов вычета. Чтобы им воспользоваться, нужно документально подтвердить расходы на покупку квартиры. Для подтверждения расходов, как правило, предоставляются следующие документы: договор купли-продажи и акт приемки-передачи, приходные кассовые ордера, товарные и кассовые чеки, банковские выписки, платежные поручения, расписки продавца в получении денежных средств и другие.

Имущественный вычет позволяет уменьшить налогооблагаемую базу на сумму доходов, полученных от продажи имущества за календарный год. НК РФ устанавливает верхнюю границу вычета в размере 1 млн руб.

То есть если вы за год продали одну квартиру за 10 млн руб., то сможете уменьшить налогооблагаемую базу до 9 млн руб. Если вы продали две квартиры (одну за 5 млн руб., другую за 10 млн руб.), общая сумма налогооблагаемого дохода составит 14 млн руб. (5 млн руб. + 10 млн руб. — 1 млн руб. = 14 млн руб.). Если ваш доход от продажи квартиры меньше, чем 1 млн руб., то НДФЛ уплачивать не нужно.

Александра Стирманова, адвокатское бюро «S&K Вертикаль»:

— Налоговый кодекс РФ предусматривает два варианта вычета.

1. Применить вычет в фиксированном размере

Следует иметь в виду, что фиксированный налоговый вычет применяется в отношении собственника, а не объекта недвижимости. Например, если собственник в течение года продал несколько видов имущества, то предельный размер вычета применяется ко всем объектам в совокупности, а не к каждому по отдельности. Чтобы применить вычет, нужно не позднее 30 апреля года, следующего за годом продажи, предоставить в ФНС по месту жительства налоговую декларацию и документы, подтверждающие факт продажи имущества, а также документы, дающие право на применение того или иного вычета.

2. Дождаться истечения минимального срока владения

В качестве дополнительного варианта минимизации налогового бремени можем рассмотреть третий вариант. Наиболее частый вопрос, возникающий у налогоплательщиков: когда можно не платить налог при продаже квартиры? Ответ: НДФЛ не возникает при продаже квартиры, которая находилась в вашей собственности более минимального срока владения, установленного Налоговым кодексом. По общему правилу, минимальный срок владения составляет пять лет. Но стоит иметь в виду, что для отдельных ситуаций предусмотрены исключения. Например, если право собственности получено в порядке наследования или по договору дарения от члена семьи и (или) близкого родственника налогоплательщика, применяется трехлетний срок владения.

Различные нюансы применения и расчета налога с продажи квартиры

При расчете налога с продажи квартиры могут возникать различные нюансы в его подсчете, сроке действия, льготах и других правилах. Юрист разобрал на примере некоторых кейсов правила расчета и применения НДФЛ на недвижимое имущество физических лиц.

Александра Воскресенская, адвокат КА «Юков и партнеры»:

Налог с продажи квартиры, полученной по наследству

— При продаже недвижимости, полученной в порядке наследования, пп. 2 п. 1 ст. 228 НК РФ предусмотрено, что физические лица обязаны уплачивать налог с продажи имущества, находящегося в их собственности. К объектам, подлежащим налогообложению, относится в том числе недвижимость. При этом ст. 217 НК РФ предусмотрено, что граждане освобождаются от уплаты налога на недвижимое имущество в случае, если соответствующий объект находился в их собственности в течение минимального предельного срока, который на текущую дату составляет три года.

В письме Министерства финансов от 30 июля 2022 года № 03-04-05/66879 разъясняется, что для наследников данный срок начинается с даты оформления их прав в ЕГРН (на основании свидетельства о праве на наследство) независимо от того, в течение какого срока недвижимое имущество находилось до этого во владении наследодателя. Также, согласно ст. 220 НК РФ, при продаже имущества после 1 января 2019 года граждане вправе получить налоговый вычет, исходя из сумм документально подтвержденных расходов на покупку недвижимости, но не более 1 млн руб.

Для наследников имеется нюанс: налоговый вычет можно получить с расходов, понесенных наследодателем при приобретении недвижимости, если сам наследодатель при жизни самостоятельно не воспользовался таким правом.

Налог с продажи ипотечной квартиры

При продаже квартиры, полученной в порядке наследства и обремененной ипотекой, можно получить налоговый вычет, исходя из расходов, понесенных на погашение ипотечного кредита (согласно письму Министерства финансов от 2 августа 2019 года N 03-04-05/58466). Аналогичные правила распространяются и на случаи, когда недвижимость была получена в дар. Необходимо, однако, учитывать, что НДФЛ при продаже полученной в дар недвижимости не подлежит уплате в случае, если она была подарена членом семьи (в соответствии с Семейным кодексом, к ним относятся супруги, родители и дети (усыновители и усыновленные), дедушки, бабушки и внуки, полнородные и неполнородные (то есть имеющие общих отца или мать) братья и сестры).

Налог с продажи подаренной квартиры

Также следует рассмотреть ситуации, когда наследникам переходит в дар (в порядке наследования) не все недвижимое имущество, а его доля, и впоследствии данные лица приобретают оставшуюся часть недвижимости по договору купли-продажи. Здесь необходимо учитывать, что минимальный предельный срок владения недвижимостью для освобождения от НДФЛ в случае, если такая недвижимость приобретена по возмездному договору, составляет не три года, а пять лет. Следовательно, если наследником часть квартиры была получена по наследству, а часть — по договору купли-продажи и с даты регистрации в ЕГРН права на всю квартиру прошло менее пяти лет, такое лицо должно уплатить НДФЛ соразмерно доле, приобретенной по договору купли-продажи.

Платит ли пенсионер налог с продажи квартиры

Пенсионер, как и любой другой гражданин, должен заплатить НДФЛ при продаже квартиры (ст. 214.10 НК РФ). Доходы от продажи квартиры подлежат обложению НДФЛ в установленном порядке и не зависят от статуса собственника квартиры (является лицо пенсионером либо нет). В то же время пенсионеры имеют некоторые имущественные льготы.

Как получить налоговый вычет с продажи квартиры

Имущественный налоговый вычет, связанный с продажей недвижимости, можно применять неограниченно. Но есть ограничение — предельный размер вычета 1 млн руб., или 250 тыс. руб. в налоговом периоде.

Для того чтобы воспользоваться правом на вычет, налогоплательщику требуется:

Нужно платить НДФЛ с льготы для покупки квартиры?

На этот вопрос дал ответ Минфин, разработав проект поправок в Налоговый кодекс РФ, с текстом которых ознакомился РБК.

Фото: www.journal.n1.ru

Ведомство предлагает освободить россиян с детьми от уплаты налога на доходы с физических лиц (НДФЛ, или подоходный налог) в размере 13% от суммы, вырученной ими от продажи комнаты, квартиры, жилого дома, части квартиры или дома независимо от срока нахождения объекта недвижимости в собственности.

Однако сделать это финансовое ведомство предлагает при соблюдении продавцами жилья шести условий:

Фото: www.buhguru.com

1) налогоплательщик или его супруг являются родителями двух или более несовершеннолетних детей (или детей до 24 лет, если они обучаются очно);

2) новая недвижимость должна быть приобретена в тот же календарный год, в который продана старая, или не позднее 30 апреля следующего года;

3) если речь идет о договоре долевого участия в строительстве (ДДУ), то по договору должна пройти полная оплата;

4) общая площадь приобретенного помещения или его кадастровая стоимость должны быть больше, чем в проданном объекте;

5) кадастровая стоимость проданного жилья не должна превышать 50 млн руб.;

6) на момент продажи жилого помещения ни у налогоплательщика, ни у его детей не должно быть в собственности другого жилья, площадь которого в совокупности больше 50% площади приобретенного жилья.

Фото: www.ria.ru

Вышеуказанные поправки в налоговое законодательство от Минфина стали следствием того, что минувшим летом Президент России Владимир Путин призвал избавить от обязанности платить подоходный налог от сделки семьи, решившие обзавестись новым (более просторным) жильем после рождения второго или последующих детей.

В соответствии с действующим законодательством сегодня при реализации жилья стоимостью более 1 млн руб. граждане РФ в ряде случаев должны платить подоходный налог в размере 13% от полученной разницы (прибыли) между ценой продажи старого жилья и покупкой нового при условии, что вторая меньше первой.

Фото: www.yandex.ru

С учетом этого Владимир Путин поручил Правительству и Госдуме до 1 декабря разработать поправки, устраняющие данную несправедливость для семей с двумя детьми и более. Но, по замыслу властей, налоговую льготу должны получать не все такие семьи, а только собирающиеся улучшить свои жилищные условия, продав одну квартиру для покупки новой в течение одного года.

Предполагается, что предложенные Минфином поправки в Налоговый кодекс вступят в силу с даты официального опубликования соответствующего федерального закона и распространятся на доходы, полученные от продажи жилья, начиная с налогового периода 2022 года.

Фото: www.culture.ru

Между тем, по мнению руководителя практики имущественных отношений «Амулекс» Галины Гамбург (на фото), требование об одновременном соблюдении пяти условий сокращает число потенциальных получателей льготы.

«Мало кто из налогоплательщиков попадает под эти критерии (тем более под все сразу), и такое налоговое послабление вряд ли коснется широких слоев населения», — пояснила юрист.

Фото: www. society.hozvo.ru

Она также отметила, что большинство продавцов недвижимости в РФ не уплачивают подоходный налог, выдерживая дающие такую льготу сроки владения (три или пять лет по действующему российскому законодательству) или доказав преобладание расходов на покупку новой квартиры над доходами от продажи старой.

Это несложно при правильном оформлении сделки купли-продажи и популярности ипотеки, пояснила эксперт.