Как вернуть страховку по кредиту в Сбербанке

Как вернуть страховку по кредиту в Сбербанке? Алгоритм действий в течение «периода охлаждения»: 1. Убедиться, что страховой договор является индивидуальным, а не коллективным. 2. Подать заявление в страховую компанию. 3. Дождаться решения. 4. Получить сумму (если не наступил страховой случай). О том, как действовать, если «период охлаждения» истек, — в статье.

При оформлении займа нередко выясняется, что банк готов выдать денежные средства, но при условии, что клиент воспользуется услугой страхования. Подписывая бумаги, люди иногда даже не подозревают, что страховка — дело добровольное, и от нее можно отказаться. Также возможно вернуть назад уплаченные за нее деньги.

Сотрудники Сбербанка предлагают оформить страховку при заключении кредитного договора в целях получения дополнительных гарантий возврата кредита. Причем от того, будет ли заключен договор страхования, может зависеть, примет ли Сбербанк положительное решение по выдаче кредита. И это не решение конкретного отделения, а политика банка. Но стоимость страховки нередко составляет значительную сумму. Обязательна ли страховка по закону и как ее вернуть?

Зачем нужно страхование кредита в Сбербанке

Обращаясь за кредитом, граждане желают получить деньги на максимально выгодных для них условиях: под невысокий процент и с незначительной переплатой. Поэтому услугу страхования, которую предлагают оформить кредитные специалисты, многие клиенты расценивают как нежелательные дополнительные расходы.

Да, не исключено, что вы благополучно выплатите заем и страховкой не воспользуетесь. Но дополнительная защита еще никому никогда не мешала. Страховая выплата избавит заемщика от финансовых проблем и неприятных разбирательств с банком, если по каким-либо причинам он не сможет своевременно погашать кредит в соответствии с графиком и в полном объеме.

Страховка по кредиту в Сбербанке является хорошей гарантией возврата средств и влечет для кредитной организации множество преимуществ, позволяя обеспечивать выплаты даже в непредвиденных ситуациях:

- финансовая защита пригодится в случае невозврата долга заемщиком в связи с потерей источника дохода;

- страховка жизни и здоровья позволит клиенту не выплачивать кредит при наступлении у него серьезных проблем с самочувствием. Также родственникам не нужно будет погашать долги заемщика, если тот уйдет из жизни;

- если было оформлено страхование залогового объекта или имущества, приобретаемого в кредит, банк получит непогашенный заем в случае его порчи или безвозвратной потери.

В случае оформления потребительского кредита гражданам чаще всего предлагается застраховать свою жизнь и финансовые риски. При оформлении ипотеки в Сбербанке кредитный эксперт посоветует клиенту застраховать не только свою жизнь, но и закладываемое имущество.

Обязательна ли страховка

Необходима ли страховка и имеет ли банк право не предоставлять кредит при ее отсутствии? Как быть, если кредитный специалист всеми силами пытается навязать клиенту страховку, запугивая тем, что если он не воспользуется услугой, банк откажет в предоставлении займа?

Сразу отметим, что эти действия сотрудников Сбербанка незаконны, и валюта договора значения не имеет. Руководствоваться тут нужно ст. 958 ГК РФ. Она гласит, что банки не имеют права навязывать услуги страхования, а также штрафовать заемщиков в случае отказа от них. Страхование — дело добровольное. Если банк нарушает данную норму, клиент вправе обратиться в суд за восстановлением справедливости

Правило, описанное нами выше, действует, если только речь не идет о залоговом кредитовании (ипотеке). Дело в том, что законодательство обязывает заемщика страховать закладываемую недвижимость. Об этом говорится в ст. 31 ФЗ от 16.07.1998 № 102-ФЗ (ред. от 31.12.2017). Поэтому отказаться от страховки в данной ситуации не получится.

Есть и еще два случая, когда страховка обязательна:

- при получении кредита под залог имущества: страхование займа осуществляется в обязательном порядке, согласно ст. 343 ГК РФ ;

- при заключении ипотечного договора в рамках программы господдержки (ипотека под 6 %) понадобится страхование жизни и страхование от несчастного случая и болезни, согласно п. 4 Постановления Правительства РФ от 30.12.2017 № 1711.

Не только Сбербанк, но и любой другой банк вправе в этих случаях требовать заключения соответствующего договора страхования, и вернуть уплаченную сумму в счет страховой премии не получится.

Отказ от страховки после получения кредита в Сбербанке

Как отказаться от нежелательной услуги:

- В стадии оформления займа клиент может предупредить кредитного эксперта о том, что страховаться он не намерен. На все уговоры следует ответить выдержкой из норм ГК РФ. Как правило, банковский работник после этого перестает быть чересчур настойчивым.

- Заявить об отказе от страховки заемщик может после оформления займа, если только кредитование не предусматривает обязательность страхового покрытия (например, при оформлении ипотеки). Для этого нужно обратиться к кредитному специалисту и написать соответствующее заявление.

Если ваша жизненная ситуация складывается не лучшим образом (например, имеются серьезные проблемы со здоровьем или финансовые сложности), есть смысл взвесить все «за» и «против». Иногда лучше сохранить полис без изменений, так как страховая компания выплачивает компенсацию при наступлении страхового случая.

Как вернуть страховку за кредит в Сбербанке

Популярный вопрос: возвращают ли уплаченные за страховку деньги при отказе от нее? Рассмотрим две наиболее распространенные ситуации.

1. Как забрать страховку в течение «периода охлаждения»

Отказаться от ненужной страховки и вернуть свои деньги полностью клиенты могут в так называемый «период охлаждения», срок которого, в соответствии с Указанием ЦБ РФ № 4500, вступившем в силу с 01.01.2018, составляет 14 дней.

Для этого нужно подать в страховую компанию соответствующее заявление. После чего в течение 10 дней оно должно быть рассмотрено. Далее клиенту должна быть возвращена полная страховая сумма, если не наступил страховой случай. Но нужно уточнить, что период охлаждения действует только на индивидуальные добровольные страховые договоры. Если договор заключен в форме присоединения к коллективной программе страхования банка, то условия страхования и, соответственно, отказа от страховки и возврата денег регламентированы правилами программы страхования.

2. Как забрать страховку по кредиту в Сбербанке после полного досрочного погашения кредита

При досрочном погашении кредита рекомендуется сразу сообщить банку о своем желании вернуть средства, заложенные при расчете суммы кредита на страхование. Иногда банки идут навстречу даже в случае коллективного договора страхования.

Сложнее вернуть деньги, если заемщик обратился в банк по прошествии значительного количества времени после досрочного погашения займа. Нередко банки при этом ссылаются на п. 3 ст. 958 ГК РФ. По статье, возможность возврата зависит исключительно от страховщика, если условие о возможности возврата не прописано в договоре.

При досрочном погашении заемщику нередко приходится доказывать свою правоту в суде. При этом можно ссылаться на то, что кредитный и страховой договоры связаны, из чего следует, что страховка должна прекращаться вместе с выплатой кредита, в том числе и досрочной.

Поскольку после закрытия кредитного договора исчезают страховые риски, то расторжение страхового договора регламентирует ст. 958 ГК РФ (абз. 1 п. 2). Однако решение о возврате и возвращаемой сумме зависит от содержания договора. Дело в том, что иногда договор составляется так, что его положения обходят ст. 958 ГК РФ. Тогда вернуть страховку не представляется возможным. Совет тут один: читайте внимательно договор и вносите изменения до его подписания.

При наличии соответствующего пункта в договоре для обращения с заявлением в страховую компанию или для подготовки иска в суд потребуются следующие документы:

- паспорт, то есть документ, удостоверяющий личность;

- оригинал договора о предоставлении кредита;

- документы, подтверждающие заключение договора страхования (непосредственно сам договор или полис);

- подтверждение оплаты страховой премии, страховых взносов;

- справка об отсутствии задолженности по кредитному договору (выдает Сбербанк).

Заявление в страховую компанию подается на утвержденном страховщиком бланке или в простой письменной форме с указанием имени заявителя, обстоятельств заключения договора и произведенных выплат, просьбы о возврате страховки. Вернуть можно часть уплаченной страховой премии, в соответствии со ст. 958 ГК РФ. Если последует отказ страховщика, есть возможность оспорить его решение в суде. Необходимо руководствоваться положениями договора: страховая компания может предусмотреть исполнение определенных обязанностей для возврата уплаченных в счет страховой премии сумм (обращение только в течение месяца для расторжения договора с момента его заключения и т. д.). Судебная практика, вплоть до Верховного суда, неоднозначная, единая позиция пока не сформировалась.

3. После погашения займа

В этом случае можно вернуть всю страховую премию, если будет доказано, что страховка по кредиту была навязана. Однако для этого потребуется солидная доказательная база. Сбербанк в возврате, скорее всего, откажет, и придется обращаться в суд. Для рассмотрения дела потребуется кредитный договор и договор страхования, а также иные документы, подтверждающие навязывание услуги.

Ожидаемые изменения в законе

Госдумой приняты в первом чтении два законопроекта, которые закрепляют на законодательном уровне возможность досрочного отказа от договора страхования с возвратом части страховой премии. Предполагается внести дополнительную статью 11 в закон о займе, где конкретно будет описан процесс отказа и возврата страховой премии.

Сбербанк Страхованием выискивает повод для отказа в выплате при полном перечне предоставленных документов по страховому случаю

Номер страхового полиса 7000225027.

Дата заключения 19.01.2016.

Страхователь — покойная мать. При заключении договора указала меня в качестве Выгодоприобретателя.

До момента смерти мама более 2 лет исправно выплачивала все взносы и по условиям договора не нарушала его. В начале осени ей дали инвалидность.

Сначала мы начали собирать документы по страховому случаю «инвалидность 1 и 2 группы», но через месяц Застрахованная умерла.

По факту смерти Застрахованной были предоставлены все документы, но предварительно по горячей линии были запрошены данные о перечне документов необходимых для признания страхового случая «смерть по любой причине» (после 2 лет действия договора).

При этом стоит отметить, что я являюсь Выгодоприобретателем и потенциальным наследником. И на прямой вопрос «Если я указана в качестве Выгодоприобретателя, то нужны ли документы о праве наследования» ответ был один «Если вы указаны в договоре Выгодоприобретателем, то заверенного документа для о праве наследования предоставлять нет надобности».

Я, получив, информацию с горячей линии отправила все необходимые документы в страховую компанию. (в том числе выписку из амбулаторной карты умершей за пять лет до момента смерти)

И тут началась эпопея очень схожая на «борьбу гражданина с мошеннической организацией»…

1. Сначала сказали, что нужно предоставить выписку за пять лет до заключения договора страхования, потому что в амбулаторной карте при присвоении инвалидности врачи указали в анамнезе (обращаю внимание не в «диагнозе») и зафиксирован со слов Застрахованной было повышенное давление (ни диагноза, ни лечения по данному поводу не зафиксировано). В страховой компании заявили, что у неё была гипертония: при этом диагноза такого не зафиксировано, а со слов пациента записать можно всё что угодно (у большинства людей от времени к времени болит голова, но это не говорит о гипертонии). А гипертония в договоре указана как условие отказа в выплате.

Мы предоставили выписку за период включая за 5 лет до заключения договора страхования (с 2011 по 2018 — до даты смерти): диагноз «гипертония» отсутствовал. Страховая сняла это требование и только потом выставила следующее…

2. Нам сказали, что документы получили — рассматриваем. Оператор на вопрос «Достаточно ли предоставленных документов» ответили «Всех предоставленных документов достаточно осталось перепроверить в течении 5 рабочих дней и будет решение»

3. Чтобы не затягивать вопрос позвонила через 3 рабочих дня (зная, что из страховой никогда не перезвонят, даже если обещают — общаемся еженедельно уже 2 месяца).

Оператор сообщила, что «Документы изучены и необходимо предоставить документ о праве на наследование заверенный нотариусом»,

на вопрос «Зачем предоставлять документ о праве на наследование, заверенный нотариусом, если я указана в качестве Выгодоприобретателя?»

и «На основании чего вы требуете такой документ, если есть договор?»

«Почему ранее при прямом вопросе о предоставлении документа о праве на наследование ваши операторы ввели солгали?»

Ответ был: «Такое решение принято специалистами» «Без комментариев».

На вопрос «Какова процедура предоставления вам данных?»

Ответ удивил: «Вы должны у нотариуса сделать запрос подготовку права на наследования», затем «нотариус его отправит в Сбербанк для подтверждения суммы для указания в подготавливаемом документе о праве на наследование», далее «страховая компания отправляет ответ на запрос нотариуса», далее «а основании ответа страховой компании нотариус указывает в документе в праве на наследовании сумму страховой выплаты наследователю».

И только затем мне нужно будет отправить в Сбербанк Страхование нотариально заверенный документ. И всё это продлится до апреля месяца. Когда с большой вероятностью страховая придумает еще условия (по схожим схема действуют мошенники затягивающие решение вопроса).

4. Диалог закончился с моим намерением написать жалобы в Генеральному директору Сбербанк страхование, Российский союз страховщиков и Роспотребнадзор, далее в суд на отказ в выполнении условий договора.

Но перед этим решила позвонить в качестве потенциального покупателя аналогичного полиса позвонила на горячую в страховую компанию.

Разговор начался с консультации с конкретными вопросами через гипотетическую ситуацию:

— Я хочу застраховать себя по полису сберегательное страхование жизни

— выгодоприобретателем хочу указать дочь

— в случае смерти застрахованной нужно ли будет предоставлять документ о наследовании

— ответ оператора был такой: «Выгодоприобретателем может быть любое лицо и документа на наследование предоставлять будет не нужно».

— после вопроса: «А теперь скажите мне по аналогичной ситуации по страховому полису 7000225027 — Вы сейчас заявили, что не нужно, а почему вы требуете этот документ в уже случившемся страховом случае. » Оператор ответила, что была не права и дала мне ошибочную информацию и документ предоставлять нужно” (можно инсценировать данную ситуацию любому желающему — читающие пост: если хотите купить страховку сначала протестируйте таким образом).

Весь разговор записывался и в Сбербанк Страховании и был записан мной (запись могу предоставить).

И похожее введение в заблуждение происходит при заключении договора в офисе Сбербанка:

— мама, имея опыт невозврата сбережений покойного отца, застрявших в Сбербанке при развале СССР уточняла этот вопрос при заключении договора, получив утвердительный ответ сознательно указала меня выгодоприобретателем, для избежания всей этой «болотной схемы» с получением денег через процедуру подтверждения права на наследование (кстати, деньги по вкладам своего покойного отца мама не получила, потому что усилия, которые нужно было приложит превышали то что можно получить),

— по факту страхового случая обратились в банк, где сотрудники ответили «мы только договора оформляем, все вопросы в страховую»,

Личный вывод из приобретенного опыта взаимодействия со Сбербанк страхованием:

(1) при продаже полиса банковские сотрудники вводят заблуждение (факт с указанием выгодоприобретателя и предявлением новых требований, когда произошёл страховой случай) — цель — продать страховку, даже ценой введение в заблуждение клиента.

(2) на горячей линии также вводят в заблуждение (про условия указания выгодоприобретателя и требовании о праве на наследование) и при предъявлении фактов об обратном (по-сути уличения в прямой лжи) отказываются от сказанного, сославшись на некомпетентность

(3) подготовка операторов низкая: сделав 4 звонка и задав один и тот же вопрос (про документы и требования по страховому случаю) можно получить 4 разных версии ответа — доверие в сервису от операторов теряется напрочь

(4) условия по высланным документам выставляются не пакетом а по-очерёдно:

— сначала сообщили нужна выписка за пять лет с даты смерти (понимаю, что нужно время для разбора, но по факту потянули время),

— далее основываясь на записи при присвоении инвалидности «зацепились» за запись со слов пациентки «повышенное давление» (страховщики 100% знают разницу между анамнезом и диагнозом в юридическом ключе) — по факту это попытка найти повод для отказа

— когда убедились в том, что в истории пациента нет ни диагноза ни лечения гипертонии сняли этот вопрос и нашли новое требование: наличие меня в договоре в качеств «выгодоприобреталя» является ничтожным (не имеющим юридической силы) и необходим нотариально заверенный документ о праве на наследование.

ВЫВОД:

Пока есть чёткое ощущение, что действия сотрудников сбербанк страхования нарушают условия договора в желании выплатить страховую сумму — страховая не желает исполнять требования договора при предоставленном пакете документов.

Я намерена довести ситуацию до конца, так как считаю что моя мама выполнила все условия и страховая обязана исполнить свои обязательства. Потратила время на изливание боли от общения с вами в надежде решить вопрос… Но если необходимо, то готова отстаивать свои права и уважение к памяти матери в суде.

Чем дольше продолжается общение, тем меньше доверие к страховой.

А ведь на странице головной компании Сбербанка (Сбербанк Страхование на 100% дочернее банка и на неё распространяются все принципы работы) есть миссия и ценности.

Меня вдохновил текст (скопировано с сайт сбербанка):

“… Наши ценности – основа отношения к жизни и работе, внутренний компас, помогающий принимать решения в сложных ситуациях, принципы, верность которым мы храним всегда и везде.

Ориентиры, которые помогают нам принимать верные решения в любых ситуациях:

…

Все – для клиента

Вся наша деятельность построена вокруг и ради интересов клиентов

Мы хотим удивлять и радовать клиентов качеством услуг и отношением

Мы превосходим ожидания клиентов… “

Могу сказать, что мои ожидания вы (Сбербанк Страхование — 100% дочернее предприятие Сбербанка) «превзошли» более чем: отсюда и сравнение действиями похожими на работу мошеннической организации.

– операторы и продавцы полисов страхования открыто вводят в заблуждение – затягивают рассмотрение страхового случая каждый раз выставляя новые требования – операторы имеют низкую квалификацию =

Как вернуть страховку по кредиту Сбербанка — до/после подписания

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. –>

К сожалению, даже в таком крупном банке, как Сбербанк, заемщики постоянно сталкиваются с навязыванием услуг. Страхование предлагается абсолютно каждому клиенту, который обращается за кредитом. И хорошо, если предлагается. Часто возникают ситуации, когда стоимость полиса включается в кредит по умолчанию или обманным путем. Но всегда возможен возврат страховки по кредиту в Сбербанке, даже если договор уже подписан.

- Как взять кредит в Сбербанке без страховки

- Если вы уже оформили кредит: период охлаждения

- Возврат страховки Сбербанка в период охлаждения

- Если полис куплен у сторонней страховой компании

- Можно ли вернуть страховку Сбербанка при досрочном погашении

- Если в возврате страховки отказывают

Бробанк.ру разобрался с тем, как вернуть страховку по кредиту Сбербанка, которая вам не нужна. Рассмотрим пошаговый процесс возврата в разных ситуациях: если кредит еще не оформлен, если вы уже подписали договор страхования, и если ссуда закрывается досрочно.

| Макс. сумма | 5 000 000 Р |

| Ставка | От 8,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 30 000 руб. |

| Возраст | 18-70 лет |

| Решение | 2 мин. |

Как взять кредит в Сбербанке без страховки

Если вы еще не подписали договор на потребительский кредит, вы можете отказаться от всех дополнительных услуг. Чаще всего навязывают страхование жизни и здоровья, порой сотрудники Сбербанка активно продают полиса на случай потери работы или вообще зачем-то предлагают застраховать недвижимость, которая вообще не имеет отношения к оформляемому кредиту.

Если страховка вам не нужна:

- Сразу говорите об этом менеджеру Сбербанка. Конечно, он начнет убеждать вас, что эта услуга вам крайне необходима. Но тут уже вам решать — проявить решимость и категорично заявить об отказе или все же согласиться на покупку полиса.

- Обязательно изучите кредитный договор перед подписанием. Если в нем указана сумма кредита в 220 000 рублей, а на руки вы получаете только 200 000, значит, вам включили в ссуду страховку. И на этом этапе от нее также можно отказаться, скажите о своем желании менеджеру, он переоформит договор.

Важно! Если менеджер отказывается оформлять кредит без страховки, просите пригласить руководителя. Отказ неправомерен.

Если вы уже оформили кредит: период охлаждения

Даже если вы уже подписали кредитный договор и договор со страховой компанией, вы все равно можете вернуть деньги за страховку Сбербанка. Причем если она была включена в кредит, как это стандартно и бывает, вы получите возвратные деньги на руки. Конечно, лучше внести их на кредитный счет, оформив частичное досрочное погашение. Помните, что на цену страховки банк еще и проценты начисляет, в итоге она обходится еще дороже.

В Российском законодательстве действует такой термин — «период охлаждения». Он актуален для любых видов страховых услуг, которые по своей сути являются добровольными. В этот период охлаждения заемщик может оформить отказ от страховки после получения кредита и получить обратно свои деньги.

Важно! Ранее период охлаждения составлял 5 дней, сейчас он увеличен до 14 дней. Если с момента покупки услуги не прошло больше двух недель, вы можете вернуть деньги.

Возможность отказа от страховки введена законодательно не случайно. Это стало следствием того, что банки и другие организации активно навязывали полиса, буквально давя психологически на клиента. Теперь же, у человека есть время одуматься и решить, нужна ли ему вообще такая защита.

Возврат страховки Сбербанка в период охлаждения

Писать заявление на возврат страховки Сбербанка нужно не самому банку, а страховой компании, которая обслуживает купленный полис. Раньше Сбербанк работал со сторонними страховщиками, продавая их услуги в своих отделениях по партнерскому соглашению, теперь же, когда есть дочерняя фирма «Сбербанк-Страхование» продажа услуги фактически проходит в рамках самого банка.

Важно! Если страховщиком выступает именно «Сбербанк-Страхование», оформить отказ можно в отделении Сбербанка. Если же это другая компания, обращаться нужно в ее офис лично или заказным письмом.

Порядок возврата полиса Сбербанк-Страхование:

- Если с момента покупки услуги прошло не больше 14 дней, смело идите в отделение Сбербанка и пишите заявление. Образец заявления на возврат страховки не нужен, его предоставят в самом банке. При визите нужно предоставить паспорт, полис и реквизиты счета, куда нужно зачислить деньги с возврата (можно использовать сам кредитный счет).

- В течение 10 дней с даты подачи заявления происходит возврат услуги, и деньги за нее перечисляются на указанный клиентом счет.

Важно! Страховка кредита в Сбербанке аннулируется с даты подачи заявления. Будет сделан перерасчет, за дни пользования услугой клиент все же заплатит.

Если полис куплен у сторонней страховой компании

В этом случае вернуть деньги за страховку по кредиту Сбербанка можно точно таким же образом, только обращаться нужно не в отделение банка, а непосредственно к страховщику, так как именно он — поставщик услуги.

Бывает и так, что офиса компании просто нет в городе проживания заемщика, но и эта ситуация предусмотрена законом. Обратиться с заявлением от отказе от страховки по кредиту можно письмом. Предварительно позвоните страховщику и уточните, какие документы для этого нужны, составьте заявление (бланк можно найти в сети, у него нет четкой формы). Все это отправьте заказным письмом с уведомлением на адрес страховой компании. Датой подачи заявления будет дата отправки письма.

Можно ли вернуть страховку Сбербанка при досрочном погашении

Услуга страхования приобретается на определенный период. Если речь о страховании жизни, то на срок действия кредита. Но порой граждане принимают решение досрочно закрыть ссуду. В итоге получается, что полис куплен, например, на 4 года, а заемщик пользовался им только 2 года. В итоге за этот неиспользованный период и можно вернуть деньги.

И в этом случае все так же нужно обращаться к страховщику. То есть сначала вы закрываете ссуду досрочно, и уже после выплаты кредита обращаетесь за возвратом части денег, уплаченных за полис.

Важно! При обращении к страховщику обязательно нужна справка о досрочном погашении кредита, ее можно получить в офисе Сбербанка. Если же полис куплен у Сбербанк-Страхование, этот документ не нужен.

При досрочном погашении кредита после получения документов страховщик делает перерасчет. За дни действия ссуды, в которые клиент фактически пользовался услугой, ничего возвращать не будут. А вот плата за те дни, в которые полис уже будет неактуальным, будет возвращена. Деньги поступят на указанный клиентом счет.

Но если в договоре на оказание услуг прописано, что в случае досрочного гашения кредита страховка не возвращается, сделать ничего будет нельзя. Заемщик согласился с этими условиями изначально, поэтому в возврате средств ему откажут.

Если в возврате страховки отказывают

Центральный Банк на своем сайте разъясняет порядок возврата денег за ненужную услугу в период охлаждения. Он же прописал сценарий того, как забрать страховку и что делать, если гражданину в этом праве отказывают. Информацию о методах подачи жалобы можно найти на сайте ЦБ РФ.

На практике, если речь именно о Сбербанке, проблем с возвратом не возникает. Но помните, что период охлаждения действует только на добровольные полиса. Если же речь о страховании недвижимости при оформлении ипотеки или залоговой ссуды, то на эти полиса период охлаждения не действует.

Что касается возврата денег за услугу при досрочном гашении, то в этом случае не важно, какая именно страховка оформлена. Если условия договора позволяют, деньги можно вернуть. Но если страховщик «встал в позу», защищать свои интересы придется в суде.

Как вернуть страховку по кредиту Сбербанка?

Возврат денег за страховку возможен при расторжении договора страхования или при досрочном погашении кредита. Однако не все знают, что от полиса можно отказаться. В статье мы узнаем, как вернуть страховку по кредиту Сбербанка.

Что такое страховка по кредиту?

Страховка – это финансовая защита заемщика. В Сбербанке ее предоставляет дочерняя компания «Сбербанк. Страхование». При наступлении несчастного случая она будет выплачивать долг за клиента.

Какие риски покрывает страховая фирма:

- смерть;

- получение 1 или 2 группы инвалидности;

- временная потеря трудоспособности, влекущая за собой невозможность заемщика работать и получать доход.

Выгодна ли эта услуга?

При страховом случае кредит продолжает выплачиваться за счет страховой компании.

Клиент может бесплатно воспользоваться дистанционной консультации врача-терапевта через специальный сервис Сбербанка.

Пустая трата денег, если за все время действия соглашения несчастный случай так и не наступил.

Вероятность одобрения заявки выше (хотя банк всячески отрицает связь решения по заявкам и согласие человека на страховку).

Ограниченный перечень страховых случаев.

Ставка по кредиту меньше.

Существует много условий, при которых компания может отказать в выплате компенсации в случае потери клиентом трудоспособности или его смерти: отравление алкоголем, причинение вреда здоровью в результате военных действий и пр.

Такая услуга защищает и заемщика, и финансовое учреждение. Например, если клиент уйдет на длительный больничный, то платежи в течение этого времени будет вносить страховая компания. Если заемщик умирает, то кредитный долг не вешается на его родственников – за долговые обязательства отвечает страховщик. Банк при этом не понесет убытков в связи с болезнью или смертью своего клиента. Он получает сумму с процентами в полном объеме.

Страхование жизни и здоровья – необязательное условие для получения кредита. Покупка полиса – добровольное решение человека. Однако нередко сотрудники Сбербанка навязывают эту услугу, пугая тем, что заявку могут не одобрить без финансовой защиты.

Условия и стоимость страхования

Тариф составляет 1% в год от суммы, взятой в банке. Условия предоставления этой услуги следующие:

- Соглашение заключается на сумму, равную той, что человек берет в банке.

- Компания берет на себя долговые обязательства, если случай клиента попадает под компенсируемые риски.

- Сумма страховки в течение периода действия соглашения не изменятся.

В договоре указано, что клиент может отказаться от страховки по кредиту, расторгнуть соглашение и вернуть деньги. Правда, условия довольно жесткие, и финансовое учреждение очень часто не хочет идти навстречу клиентам.

Как вернуть страховку по кредиту после подписания договора?

Уточним, что обязательному страхованию подлежит только ипотека. Все остальные кредитные продукты клиенты банков страхуют на добровольной основе. Есть одно «но». В период подачи и рассмотрения заявки на кредит, менеджеры кредитных отделов тонко намекают, что без страховки кредит могут не одобрить и многие подписывают кредитный договор на условиях банка. На самом деле это грубое нарушение Закона РФ «О защите прав потребителей», где прописано, что отказ от страховки не является поводом для отказа в кредитовании.

Существует два механизма возврата страховки, уплаченных за приобретение страхового полиса по кредиту:

- возможность возврата денег после погашения кредита. Сюда относиться досрочное погашение кредита;

- возможность возврата денег в период действия договора кредитования.

Деньги за страховку по кредиту в Сбербанке можно вернуть в первые 14 дней после оформления в 100% объеме.

Возврат страховки после погашения кредита в Сбербанке

Клиент вправе досрочно погасить кредит в любое время и этом случае можно вернуть страховку по кредиту Сбербанка. Cмысла в страховке нет, ведь финансовые риски банка по конкретному кредиту в прошлом. Для начала, нужно изучить договор страхования и убедиться что аккредитованная страховая компания, с которой заключен договор, предусматривает такой ход событий. Если в договоре все прописано, то страховка возвращается заявителю, но не в полном объеме. Перестает полис действовать при:

- наступлении страхового случая;

- одностороннем отказе от страховки после истечения 14 дней;

- заявление на расторжение договора предъявлено не позднее 6 месяцев с момента покупки полиса.

В 2022 году возврат денег за страховку Сбербанка по кредиту происходит пропорционально сумме полиса на оставшийся срок кредита

Какую сумму можно вернуть?

Компенсация зависит от того, когда было подано заявление на возврат страховки по кредиту Сбербанка:

- В течение 14 дней. Человек получает 100% оплаченного взноса.

- До полугода. Отказаться от страховки по кредиту Сбербанка можно в размере 57,5% от суммы.

- Если со дня подписания документа прошло более полугода, то компания откажет в предоставлении компенсации.

Представим в виде таблицы процент компенсации стоимости страховки в зависимости от срока подачи заявления.

Время подачи заявления, прошедшее со дня подписания договора

от 30 дней до полугода

Правила возврата страховки Сбербанка досрочное погашение кредита иные: если клиент погашает долг досрочно, то может расторгнуть соглашение и получить сумму, пропорциональную остатку срока действия соглашения.

Таким образом, после страхования кредита в Сбербанке возврат страховки лучше начать как можно раньше. Так у вас будет больше шансов на быстрый результат и получение средств в полном объеме.

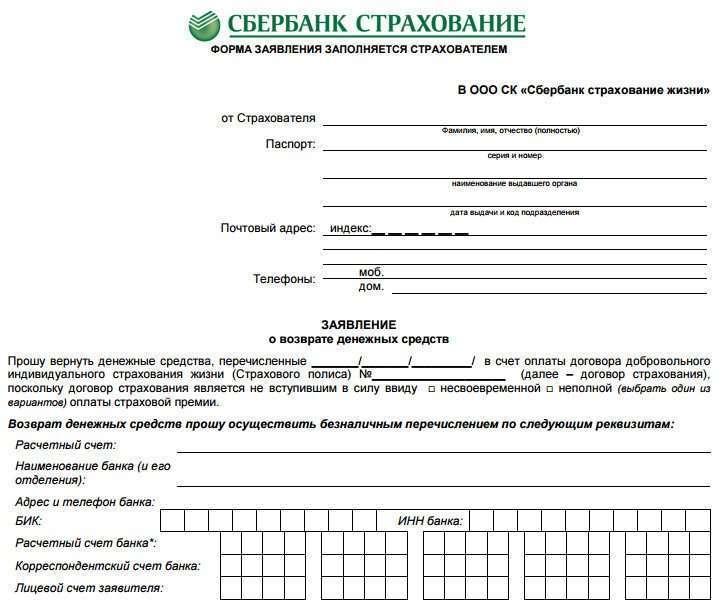

Заявление на возврат страховки

Деньги предоставляются только при условии, что клиент подал заявление по форме и предоставил необходимые бумаги:

- паспорт;

- кредитный договор;

- полис;

- чек об оплате.

В документе нужно указать:

- ФИО, данные паспорта, место проживания и контакты.

- Данные полиса, год, число и месяц подписания договора.

- Причину.

- Реквизиты для возврата средств.

Документ должен быть подготовлен в количестве 2-х экземпляров. Первый остается в страховой компании (или передается работнику банка, представляющему «Сбербанк. Страхование»). Вторую копию с отметкой о принятии заемщик оставляет себе.

Подается заявление лично или отправляется заказным письмом. Дата отправки будет основанием для определения периода отчуждения. Рассматривается заявление в течение 3-5 рабочих дней. Выплаты же по нему будет совершены в течение 10 дней со дня рассмотрения заявления на возврат страховки. Выплаты производятся наличными и безналичным переводом на указанный расчетный счет заявителя. Если по истечении 10 дней со дня подачи претензии в банк на возврат страховки банк «не выходит на связь», это дает заявителю право подать иск и готовиться к судебным разбирательствам.

Как вернуть страховку Сбербанка?

- Заемщик пишет заявление.

- Подает его вместе с документами в «Сбербанк. Страхование» или в отделение финансового учреждения.

- Дожидается решения. Срок рассмотрения – до 5 рабочих дней.

- Получает на указанные в заявлении реквизиты деньги. Средства перечисляются в течение 10 дней с момента обращения.

Следует отметить, что легче всего вернуть деньги в течение первых 14 дней и при досрочном погашении. Если же вы по своему желанию хотите расторгнуть договор до истечения срока кредитного соглашения после 14 дней, то можете столкнуться со сложностями: неправомерный отказ, увеличенные сроки рассмотрения заявки и пр.

Как вернуть страховку по ипотеке Сбербанка?

Ипотечникам предлагают два вида страховки:

- Приобретаемого жилья.

- Жизни и здоровья.

Первый вариант является обязательным условием при оформлении ипотечной ссуды. Отказаться от нее или расторгнуть договор во время выплаты долга нельзя. Вернуть деньги в этом случае можно только при досрочном погашении ипотеки.

Страховка жизни и здоровья при ипотеке – дело добровольное. Возврат взноса производится точно также и на таких же условиях, как и в случае возврата страховки по потребительскому кредиту.

Как отказаться от страховки Сбербанка, если ее навязали?

Если клиент не хотел оформлять полис, но ему его навязали, то в течение 14 дней он может обратиться в финансовое учреждение с заявлением и документами по кредиту и страхованию. В этом случае компания вернет полную стоимость взноса. Такие условия прописаны в договоре страхования Сбербанка.

Что делать, если банк отказывается возвращать деньги за страховку?

Если банк ответил отказом, а вы уверены в своей правоте, то вопрос придется решать на более высоком уровне. Итак, что можно сделать:

- Написать в жалобную книгу. Обращения всегда рассматриваются, и сотрудники, следующие за качеством предоставления услуг всегда отвечают написавшему в книге отзывов и предложений.

- Обратиться в Роспотребнадзор.

- Обратиться в суд.

Свое обращение в контролирующие или судебные органы, необходимо аргументировать законами:

- : клиент вправе отказаться от услуг по уже заключенному договору в любой момент. : не допускается обуславливать приобретение услуг обязательным приобретением дополнительных услуг. Это относится к случаю, когда сотрудник банка навязывает страховку и пугает клиента отказом в случае, если тот на нее не согласится. Также статья применима в том случае, если сумма страховки была включена банком в стоимость кредита. гласит, что страхование обязательно в том случае, если оно предусмотрено законом. Страховка жизни и здоровья по потребительскому кредиту не является обязательной по закону, а значит навязывать ее никто не имеет права.

Перед тем, как начать процедуру возврата денег, нужно внимательно перечитать договор и, если нужно, обратиться к юристу.

Отзывы клиентов Сбербанка говорят о том, что проще всего вернуть средства в течение 2 недель после заключения договора. За выплаченный кредит досрочно вернуть страховку гораздо сложнее, но вполне реально. Главное – не останавливаться на одном только заявлении.

Если вы получили стандартную отписку от сотрудника финансового учреждения о невозможности выплаты средств, то нужно действовать дальше: писать в книгу жалоб, слать претензии с намеком на дальнейшее обращение в суд и пр.

Обращаясь за услугами в банк, помните, что страховка Сбербанка при получении кредита – дело добровольное. Можно ли отказаться от страховки сразу? Да, и отказ, согласно закону и условиям договора, не может быть причиной отказа учреждением в предоставлении финансовых услуг клиенту. Поэтому при оформлении ссуды о необходимости защиты лучше подумать заранее.

62

2

3

7

Возвращаем деньги за страховку от Сбербанка: шаг за шагом

Российские банки зарабатывают не столько на процентах, сколько на том, что смогут «продать» клиенту, и страховка – самое дорогое из этого. Ее могут называть «финансовой защитой», могут утверждать, что она обязательна и влияет на одобрение кредита. Это не так – от страховки можно (а часто и нужно) отказываться. В том числе и после того, как кредит с включенной в него страховкой уже оформлен.

Чем отличается страховка по кредиту?

Услуга страхования жизни и здоровья заемщика по кредиту всегда добровольная и обычно оформляется вместе с кредитным договором (кроме ипотеки, где полис нужно оформлять отдельно каждый год). Страховка в теории позволяет заемщику избежать проблем с выплатой кредита при наступлении непредвиденных событий, связанных с его жизнью и здоровьем.

Если наступает страховой случай, платить по кредиту будет страховая компания. Страховые случаи зависят от приобретаемого полиса и поэтому включают в себя:

- смерть в результате несчастного случая или болезни;

- инвалидность I и II группы, приобретенные в результате несчастного случая или болезни;

- временная потеря трудоспособности;

- увольнение заемщика по независящим от него причинам (сокращение численности штата, ликвидация компании и т.д.).

Как правило, при оформлении потребительского кредита заемщику навязывают страхование жизни и здоровья. Банки пользуются юридической неграмотностью и растерянностью клиентов и просто «продают» страховку вместе с кредитом. Но как показывает практика, перечисленные выше страховые случаи наступают крайне редко, поэтому заемщик просто-напросто тратит деньги на приобретение полиса страхования, а стоит он весьма недешево.

Каждый банк сотрудничает с какой-то одной страховой компанией. Что касается Сбербанка, то страхование осуществляет дочерняя компания Сбербанк Страхование.

Какие существуют виды страховых продуктов

Всего выделяют два вида страхования – это добровольное и обязательное:

- Добровольное страхование включает в себя страхование жизни и риски потери работы. Страхование жизни и здоровья является самым популярным видом страхования при оформлении потребительского кредита. Если наступит страховой случай, платить по кредиту будет страховая компания, но если заемщик решил сэкономить и приобрел кредит без страхования, то, например, в случае смерти заёмщика, по кредиту будут платить его наследники.

Чаще всего, банки идут на хитрости, и предлагают более выгодные условия по кредиту, если заёмщик приобретает полис страхования. Как правило, ставка становится ниже на 1-5%.

Страхование жизни и здоровья заёмщика – добровольное.

Можно ли вернуть деньги за страховку?

На самом деле, если услуга клиенту была навязана, от нее можно отказаться. Сделать это можно несколькими способами, о которых пойдет речь ниже.

Возврат суммы за страховку в период охлаждения

После заключения кредитного договора со страховкой у клиента есть 14 дней на то, чтобы отказаться от участия в программе страхования. Это время называется «периодом охлаждения». В течение первых двух недель заёмщик может легко и быстро вернуть деньги за навязанную услугу.

Вернуть деньги в первые 14 дней проще, чем по истечении периода охлаждения:

- Написать заявление на возврат уплаченной за страховку суммы. Единого бланка нет, лучше всего обратиться в страховую компанию и написать заявление у них.

- Заявление следует передать страховщику лично или отправить заказным письмом на адрес компании. Заявление составляется в двух экземплярах.

- На одном из экземпляров сотрудник компании ставит отметку о приеме заявления.

К заявлению дополнительно прикладывается паспорт заемщика и застрахованного лица, сам договор страхования, чек, который подтвердит факт уплаты страховой премии, а также реквизиты счета, куда нужно вернуть деньги.

Согласно законодательству деньги должны быть возвращены страхователю в течение 10 дней после того, как страховая получила все необходимые документы.

По истечении двух недельного срока

Если 14 дней истекли, то вернуть деньги будет сложнее. Возможно, придется обращаться к юристу. Если услуга по страховке включена в ежемесячный платеж, отказаться от навязанной опции будет легче. Некоторые страховые компании предусматривают возможность частичного возврата средств, если страховой случай становится уже неактуальным. Если вдруг клиент уже умер, а причина смерти не входит в перечень установленных договором страховых случаев.

Таким образом, можно написать в страховую компанию и приложить ряд документов:

- копию паспорта человека, оформившего кредит, или же свидетельство о его смерти, если клиент ушел из жизни;

- справку или свидетельство , подтверждающие, что причина смерти не является страховым случаем.

Также страхования компания может дополнительно еще запросить некоторые документы. Когда компания получит все необходимые документы, сумма пересчитывается, и ее возвращают в срок не позднее 15 дней.

Как вернуть сумму при досрочном погашении

Финансовая защита по кредиту приобретается на весь период, на который оформляется кредит. В случае досрочного погашения кредита, страховка продолжает действовать и при наступлении страхового случая заёмщик может ей воспользоваться. Если заемщик желает вернуть потраченные средства на страховку, то сумма рассчитывается по следующей схеме:

Например, кредит был заключен на 36 месяцев, а стоимость страхования составила за это время 20 000 руб. Застрахованный погасил кредит за 18 мес., то есть, получается, что он может вернуть деньги в размере 10 000 рублей.

Для этого заёмщику необходимо получить справку о досрочном погашении ссуды и написать заявление в СК.

Если же кредитный договор был оформлен, например, на 30 месяцев, а страхование только годовое и оформлено на 36 месяцев, то после погашения кредита заёмщик может вернуть сумму страховой премии за 6 месяцев.

Банки и страховые компании не хотят терять деньги, поэтому будут стараться всеми силами навязать страховку. Однако не стоит забывать, что страхование добровольное, поэтому при желании от него можно всегда отказаться.

Главное – знать свои права и алгоритм действий. Даже если придется обращаться в суд, не стоит этого бояться. Как показывает судебная практика, часто суд выносит решение не в пользу страховой компании.

Возврат страховки по кредиту Сбербанка

Те, кому хоть раз доводилось оформлять кредит, сталкивались с необходимостью в покупке страховки. Часто это действительно нужно – например, ее требуют при выдаче ипотеки или автокредита. Однако в некоторых случаях сотрудники банка умалчивают о том, что полис – дело добровольное, и навязывают их неопытным заемщикам. Если вы не знали об этом или упустили момент и не смогли вовремя отказаться от навязанной услуги, можно вернуть деньги. Как это сделать? Расскажем далее.

Что такое страховка по кредиту?

Страховка по кредиту предполагает, что при наступлении страхового случая долг заемщика все равно будет выплачен компанией, в которой был оформлен полис. Документ начинает действовать сразу после подписания договора между клиентом и СК. Какие риски учитываются? Прежде всего, это временная или постоянная потеря трудоспособности из-за ухудшения здоровья клиента банка, смерть заемщика, ухудшение финансового положения. Учитывается и потеря места работы. Также, если применяется опция залога, защищаются права на собственность. Выплаты производятся и при повреждении объекта или его уничтожении при катаклизмах, техногенных катастрофах или стихийных бедствиях.

Если вы берете потребительский кредит, то страховать можно только жизнь и ответственность. А вот ипотека требует уже больших мер – как правило, банки предлагают оформить сразу защиту жизни и закладываемого имущества клиента.

Здесь стоит отметить важный момент: Гражданский кодекс РФ предусматривает, что страхование потребительских кредитов – услуга добровольная. Если вы берете достаточно крупную сумму на долгий срок, можете предупредить возможные неприятности. Но чаще всего заемщики отказываются от этой услуги. Другое дело – ипотека или автокредит. Страхование залога либо обязательно, и при отказе от него вам могут отказать в ипотеке. Или же сильно завысить ставку.

Что говорит законодательство?

Многие заемщики до сих пор сомневаются в законности обязательного страхования. Однако явление закреплено официальными документами. Так, в ФЗ № 102 «Об ипотеке» прописано, что предмет залога (то есть, квартира) должен быть защищен в СК. То же касается и автокредитования: положение закреплено в ФЗ № 40 «Об обязательном страховании гражданской ответственности владельцев транспортных средств».

Дело в том, что приобретённое в кредит имущество, если оно было куплено по специальной программе, переходит в залог банка. Так кредитор получает гарантию того, что он получит деньги назад, даже если сам заемщик не сможет больше выплачивать долг. Заложенная квартира, дом или автомобиль будут проданы на торгах – естественно, в самом крайнем случае, — а выручка пойдет на закрытие образовавшейся задолженности.

Важное уточнение: возмещение при наступлении страхового случая получает не сам заемщик, а банк, в котором был оформлен кредит. Так как имущество находилось в залоге кредитной организации, именно она считается пострадавшей стороной.

Что же касается потребительского кредитования? В этом случае полис защищает уже интересы заемщика, а не банка. Как мы уже сказали выше, добровольное страхование позволяет клиенту банка не перекладывать ответственность за свой долг на родственников. Выплаты будет совершать СК, а банк при этом получит комиссионную прибыль от ее продвижения.

Выгодно ли это?

Этот вопрос стоит рассматривать в применении к добровольному страхованию потребительских кредитов. Но даже так точный ответ дать невозможно. Все индивидуально. Прежде всего потому, что стоимость полиса определяется по стоимости займа. Однако мы можем выделить особенности двух видов кредитования.

Кредит без страховки

Возможность не тратиться на покупку полиса существенно облегчает финансовую нагрузку. Его цена может достигать нескольких тысяч рублей, а ведь еще предполагается ежегодное продление его действия. При этом может получиться так, что банк с меньшим доверием отнесется к заемщику и запросит документы с места работы – например, копию трудовой книжки, справки о зарплате.

С полисом

Одно из самых ценных преимуществ оформления страховки – в более выгодных предложениях от самого банка. Так, вам предложат больший лимит или срок, или же снизят ставки по вашему займу. Кроме того, упрощается процедура кредитования онлайн, а во многих организациях сокращается необходимый пакет документов для оформления заявки. Ну и самое главное: при наступлении страхового случая вам или вашим родственникам не придется возвращать долг – его отдаст СК.

Но при всем этом с точки зрения заемщика такая сделка – не самое выгодное предложение. Как минимум потому, что покупка полиса – это все-таки переплата. В итоге защита СК может оказаться не нужна, но при этом вы уже потратите немалую сумму. Есть ли возможность вернуть эти деньги?

Стоимость и сроки в Сбербанке

Сколько будет стоить полис и на какой срок он обычно оформляется? Как правило, срок действия страховки такой же, как и у кредитного договора. То есть, если вы оформляете его на потребительский кредит сроком 5 лет, столько же лет будет действовать договор с СК. То же касается долгосрочных займов.

- От несчастных случаев – 0,30−1% от стоимости кредита по базовому тарифу;

- Защита жизни – от 0,30 до 4% от стоимости кредита в год;

- От онкозаболеваний – 0,10−1,7%;

- Страхование залога – от 0,70% в год.

Приведенные выше ставки указаны по базовым тарифам. Помните, что дополнительные риски, применяемые к каждому типу полисов, увеличивают их стоимость.

Страхованием клиентов Сбербанка как правило занимается его дочернее предприятие. Однако вы можете выбрать любую другую СК из списка аккредитованных организацией. Ознакомьтесь с полным списком по ссылке.

Можно ли вернуть деньги за страховку?

Самый распространенный вопрос, который задают на финансовых форумах – как вернуть страховку по кредиту Сбербанка? И возможно ли это в принципе? К сожалению, сами сотрудники банка часто умалчивают о такой возможности. Между тем, это – вполне реальная возможность возместить свои убытки.

- В течение 14 дней после оформления,

- При досрочном погашении кредита, когда необходимость в полисе отпадает.

Также предусматривается вариант, когда прошло не более 30 дней с момента заключения договора – в этом случае вы можете вернуть 100% страховой премии, если эта возможность прописана в договоре.

А при подаче заявления позднее 3 месяцев с момента оплаты договора возврат рассчитывается с учетом количества дней, в течение которых действовала страховка.

В течение 14 дней после оформления

До 2015 года расторгнуть договор страхования, даже добровольного, было невозможно. Многие клиенты, не зная, что могут отказаться от покупки полиса, вступали в спор с банками, и, впоследствии, направляли дело в суд. В 2015 году ЦБ РФ издал указ, которым обязывал банки предусмотреть «период охлаждения» – пять дней, в течение которых заемщики имели бы возможность пересмотреть и перепроверить документы, полученные в банке, и решить, так ли нужна эта опция — или от нее все-таки можно отказаться. С 2018 года этот период увеличился до 14 дней.

- Написать заявление о возврате в отделении банка или направив документ почтой. К заявлению нужно приложить чек об оплате премии и другую документацию, которую вы получили в день сделки.

- Дождаться поступления выплаченной страховой премии – как правило, их переводят в течение десяти дней.

К слову, разные банки устанавливают разные периоды охлаждения – однако они не должны быть меньше, чем прописано в Указании ЦБ РФ. Для некоторых продуктов Сбербанк установил период охлаждения длиной в месяц.

Важно! При отказе от страховки стоит помнить о том, что процент по оформленному кредиту может вырасти. Кроме того, Сбербанк, как и любая другая кредитная организация РФ, может отказать вам в выдаче кредита без объяснения причин согласно действующему законодательству.

Как вернуть премию, если период охлаждения уже прошел? Как гласит ГК РФ, возврат страховой премии возможен только в период охлаждения, а также при досрочном погашении. Вернуть деньги после окончания этого срока и до полной выплаты кредита получится только в том случае, если банк предусмотрел такую возможность в договоре или через суд.

Досрочное погашение

Вы погасили кредит раньше обозначенного срока, выполнили все свои обязанности, но договор с СК все еще действует. Сбербанк дает возможность вернуть страховку и в этом случае, ведь вы, по сути, перестаете пользоваться услугой.

- Внимательно прочитайте договор, в идеале – с подключением юриста, так, чтобы исключить подвохи, прописанные мелким шрифтом;

- Если в договоре нет никаких исключений, выясните, в какой компании вы застрахованы;

- Напишите заявление на имя СК и прикрепите необходимые документы (список ниже);

- Лично передайте заявление в отделение банка или СК, или же отправьте документы заказным письмом с уведомлением о вручении, если вы живете в удаленном от офисов СК районе.

К заявлению нужно приложить копию паспорта страховщика, копию кредитного договора, а также справку об отсутствии задолженности.

Возврат денег через суд

Если уплаченная страховая премия не была возвращена в течение установленного времени или вам отказали в возврате, прежде всего ознакомьтесь с позицией самого страхователя. Обоснованным отказом стоит считать случаи, когда сам клиент подал заявление на возврат средств по истечению периода охлаждения, а также тогда, когда сам договор не предусматривает возврата премии.

Обращаться в суд стоит только в случае, если доводы СК незаконны.

- У клиента есть возможность применить закон «О защите прав потребителей», который подразумевает освобождение от госпошлины, компенсации морального вреда, а также взыскании штрафа в размере 50% от требуемой вами суммы и т. д.

- По ст. 395 ГК РФ существует возможность взыскания процентов за период с момента предоставления заявления по день исполнения обязательств;

- Также вы можете потребовать компенсацию судебных расходов.

Прежде всего помните, что составлять заявление и формировать правовую позицию стоит только с поддержкой компетентного лица. Обратитесь к юристу, который не только поможет вам составить необходимые заявления, но и защитит ваши интересы перед судом.

- Составьте заявление. Какой-то конкретной формы нет, однако по содержанию оно должно соответствовать ГПК РФ;

- Если сумма исковых требований составляет менее 50 тыс. рублей, иск направляется в мировой суд. В других случаях – в районный суд по месту регистрации ответчика. Если такой возможности нет – по месту прописки истца.

- После этого стороны получат уведомления с датой судебного заседания, на котором обе стороны предоставят доказательства своей правоты суду.

Как правило, рассмотрение дела в мировом суде занимает до 1 месяца, а в районном – до 3 месяцев. Если в деле очевидно нарушение законодательных норм, суд может сформировать решение и за одно заседание.

Какую сумму можно вернуть

- До 14 дней – полная стоимость при условии, что заключен договор индивидуального страхования;

- После 14 дней – 100% от суммы, если договор еще не был заключен. В иных случаях сумма рассчитывается с учетом дней, в течение которых действовала страховка;

- Более года (при досрочном погашении) – также рассчитывается исходя из срока пользования полисом.

Вывод

К сожалению, практика навязывания страховых услуг при добровольном кредитовании остается актуальной вне зависимости от размеров и надежности банков. Однако закон также предусматривает возможность вернуть потраченные на ненужную услугу деньги. Главное знать свои возможности. Проще всего отказаться от страховки в период охлаждения. Поэтому мы рекомендуем быть максимально внимательными при оформлении кредитов, а также перепроверять полученные документы – чем скорее вы решите образовавшуюся проблему, тем скорее у вас получится вернуть потраченные средства.