Как узнать расчетный счет организации

Узнать расчетный счет компании может потребоваться в разных ситуациях. Например, вам нужно перевести деньги организации за услугу или при проверке нового потенциального партнера. Это может оказаться проблемой, если не знать, где можно найти номер. Мы предлагаем несколько способов получения данных.

- Можно ли узнать расчетный счет по ИНН

- Основные способы узнать расчетный счет по ИНН юридического лица

- Официальный сайт компании

- Платежные документы

- Обращение в ФНС

- Договор

- В банке

- Через «1С: Бухгалтерия»

- Проверить расчетный счет на сайте ФНС

- Через интернет-банкинг

- Из каких источников формируется отчет проверки контрагентов на интернет-сервисах?

- Какая информация предоставляется по контрагенту при проверке?

- Как проверить правильность указания расчетного счета контрагента при перечислении средств?

- Как узнать расчетный счет ИП, если есть исполнительный лист?

- Обязательно ли указывать номер расчетного счета стороны, нарушившей условия договора, при составлении претензии?

Можно ли узнать расчетный счет по ИНН

Если у вас есть только ИНН компании, узнать номер расчетного счета не получится. Как минимум, потребуется знать наименование банка, где он открыт.

Основные способы узнать расчетный счет по ИНН юридического лица

Несмотря на то, что номер счета является конфиденциальной информацией, узнать его можно, т. к. компании обычно указывают его в открытых источниках.

Официальный сайт компании

Если вы знаете наименование организации, найдите ее сайт. В разделе «О компании», в реквизитах вам будут представлены все необходимые сведения для формирования платежа.

Недостатком такого способа является, что не у всех организаций есть сайты и там не всегда указываются нужные сведения. Часто информация обновляется на странице не регулярно, поэтому могут быть отражены уже недействующие платежные реквизиты.

Платежные документы

Точнее можно узнать номер в выставленном для оплаты товарном счете или в квитанции. Формируя требование об оплате компании обязательно указывают, на какой номер счета перечислять деньги, в какой банк и другие необходимые сведения для формирования платежа.

Обращение в ФНС

На сайте ФНС вы не сможете узнать номер счета, но проверите, что компания внесена в ЕГРЮЛ, действующая она или находится в стадии ликвидации.

Что нужно сделать:

- Открыть сайт налоговой службы https://www.nalog.gov.ru/.

- Выбрать сервис «Прозрачный бизнес».

Вам будет представлена информация об основном виде деятельности, о задолженности по уплате налогов, предоставлении налоговой отчетности, суммы недоимок, пеней, штрафов, налоговых правонарушений. Вы узнаете сумму уплаченных налогов и доходов компании в текущем году.

Этот способ нужен при проверке контрагента на платежеспособность, получении информации о том, действующий он или нет.

Договор

Если у вас с контрагентом заключен договор, откройте его последнюю страницу. Перед подписями есть пункт с реквизитами сторон договора. Там указывается актуальный расчетный счет компании, на который необходимо переводить деньги.

В банке

Если вам срочно нужно перевести деньги контрагенту, но вы не взяли с собой реквизитов, в отделении банка вам помогут сформировать платежное поручение, если вы им скажете точное наименование компании. В обязанности сотрудников это не входит, но они не отказывают в предоставлении услуги своему клиенту. Тем более, что вы подписываете платежное поручение и берете ответственность за операцию на себя.

Через «1С: Бухгалтерия»

Если вы уже совершали платежные операции с контрагентом, получить данные сможете через свою программу 1С Бухгалтерия, которая хранит платежи и поступления в истории операций.

Как узнать расчетный счет организации в программе:

- Перейти в раздел «Контрагенты».

- Осуществить поиск по наименованию или ИНН.

- Открыть карточку организации.

Как узнать расчетный счет организации по ИНН онлайн

Узнать, действующая организация или нет, можно онлайн на сайте ФНС или через интернет-банкинг.

Проверить расчетный счет на сайте ФНС

Сведения о наличии счетов у юр лица и ИП могут быть получены на сайте ФНС, если вы зарегистрированы на портале Госуслуг как юридическое лицо или ИП.

Что нужно сделать:

- Войти в личный кабинет.

- Заполнить электронное уведомление. Нужно указать за какой период требуется информация, по каким счетам. Счета можно не указывать, в этом случае данные предоставляются по всем счетам.

- Дождаться получения ответа на запрос в личном кабинете или на электронную почту. Срок рассмотрения до 1 дня.

Если ответ на запрос не поступил, повторите его. В случае, если в базе ФНС счета не будут найдены, вы получите соответствующее уведомление.

Через интернет-банкинг

Через интернет банк можно узнать номер счета контрагента, если вы знаете, что его расчетный счет открыт в том же банке, что и у вас.

Например, если вы зарегистрированы в СберБизнес, авторизуйтесь на сайте и начните формировать платеж. Осуществите поиск получателя средств по ИНН интересующей вас компании или по ее наименованию. Если ее счет открыт в этой же кредитной организации, автоматическая система предоставит вам полные банковские реквизиты. Но таким образом вы не узнаете, есть ли у компании открытые расчетные счета в других банках.

Как проверить расчетный счет ИП и ООО по ИНН

Кредитные организации предлагают специальные электронные сервисы проверки контрагентов по данным официальных источников. Вам не потребуется открывать множество сайтов для проверки информации, отчет будет представлен в сводном виде. Например, в Сбербанке на сайте СберБизнес работает сервис «Проверка контрагентов по официальным источникам».

Аналогичные услуги предлагают специальные сервисы проверки контрагентов, работающие онлайн.

Для проверки нужно знать ИНН компании и ее расчетный счет.

Часто задаваемые вопросы

Из каких источников формируется отчет проверки контрагентов на интернет-сервисах?

Из официальных открытых источников: сайты ФНС, ФМС, Единого федерального центра о банкротстве, картотеки арбитражных дел, Федерального казначейства, арбитражных судов, Росстата, Роспотребнадзора и т. д.

Какая информация предоставляется по контрагенту при проверке?

Разные сервисы формируют отчет по-своему. Он включает финансовые риски, наличие исполнительных производств, связи компании, ее аффилированные лица, изменения в составе участников. Будет результат проверки присутствия контрагента в реестре недобросовестных поставщиков, наличие жалоб на него в ФАС.

Как проверить правильность указания расчетного счета контрагента при перечислении средств?

Если вы не уверены, что перечисляете деньги на правильный счет, лучше свяжитесь с контрагентом и уточните точные реквизиты. В противном случае при обнаружении ошибки платеж может вернуться и повиснуть на балансе банка до выяснения обстоятельств.

Как узнать расчетный счет ИП, если есть исполнительный лист?

Можно направить в уполномоченный орган официальное обращение с требованием о предъявлении информации о должнике. Например, можно обратиться в ФНС или банк, если вы знаете, в каком банке открыт счет.

Обязательно ли указывать номер расчетного счета стороны, нарушившей условия договора, при составлении претензии?

Нет, у организации может быть открыто несколько расчетных счетов, стандартно судебные приставы должны сами запрашивать сведения из ФНС.

Резюме

Узнать расчетный счет компании или ИП по ИНН на сайте ФНС невозможно, если у вас нет дополнительной информации о контрагенте.

На сайте налоговой службы вы сможете проверить, что компания внесена в ЕГРЮЛ, действующая она или находится в стадии ликвидации, о задолженности по уплате налогов, предоставлении налоговой отчетности, суммы недоимок, пеней, штрафов, налоговых правонарушений.

Найти номер расчетного счета можно в договоре с контрагентом, на его сайте, в платежных документах.

Если вам требуется перевести деньги, лучше уточнить номер счета непосредственно у контрагента.

Найти номер счета должника можно с помощью судебных приставов, если есть исполнительный лист.

Проверить расчетный счет контрагента можно через специальные сервисы банков и Интернет-ресурсов.

Блокировка счета налоговой: как проверить на сайте ИФНС

Проверка блокировки счета на сайте налоговой – это удобный сервис, который позволяет оперативно узнать о том, когда и почему ИФНС перекрыла доступ к вашим денежным операциям в банке. Приостановка операций с денежными средствами происходит при определенных нарушениях налогового законодательства. И чтобы отменить блокировку, необходимо их устранить.

Когда могут ограничить доступ к счетам

Приостановка операций по банковским счетам – это один из методов обеспечения исполнения обязанности по уплате налогов. Причины для блокировки расчетного счета налоговой инспекцией могут быть следующие:

Причина приостановки движения денежных средств Основание В какой момент будет осуществлена Как разблокировать Не сдана налоговая декларация, расчет по страховым взносам, форма 6-НДФЛ пп.1 п.3, п.3.2 ст.76 НК РФ Через 10 дней после окончания срока представления Представить недостающую отчетность Не организован электронный документооборот пп.1.1 п.3 ст.76 НК РФ Через 10 дней с момента появления обязанности подавать отчетность в электронной форме Заключить договор со спецоператором ЭДО, передать инспекции сообщение о подключении Не направлена электронная квитанция о приеме по ТКС требования о представлении документов или пояснений, уведомления о вызове пп.2 п.3 ст.76 НК РФ Через 10 дней со дня истечения срока представления квитанции о приеме Направить квитанцию, исполнить требование или уведомление Неисполнение требования ИФНС об уплате налога, взноса, пени или штрафа п.2 ст.76 НК РФ Сразу после истечения срока уплаты, указанного в требовании Уплатить задолженность по налогам и сборам По запрету на продажу (залог) имущества при сомнениях налоговых органов в том, что решение по проверке будет исполнено пп.2 п.10 ст.101 НК РФ После вынесения решения о наложении запрета на отчуждение имущества лица, привлеченного к ответственности Это обеспечительная мера, снимается только после исполнения решения по проверке Можно проверить блокировки по счетам на сайте налоговой

Варианты блокировки остатка денег

На практике ФНС применяет два варианта, которые часто путают. Приостановка движения денежных средств предусматривает остановку всех платежей компании независимо от их очередности. Действует она до тех пор, пока не будет устранено нарушение. Заблокированы могут быть как все денежные средства, так и определенная сумма, указанная в решении. Проверка счета на блокировку в налоговой возможна по этому основанию.

Кроме приостановки операций, ФНС имеет право выставить поручение о безакцептном списании задолженности по налогам. И если денежных средств недостаточно, то платежи, например, контрагентам не будут проводиться до тех пор, пока не поступят денежные средства, достаточные для оплаты поручения налоговой инспекции. Связано это с тем, что такие платежи относятся к одной очередности (пятой).

Тем не менее выставление инкассового поручения не блокирует безусловно движение денежных средств в банке. Компания сможет перечислять, например, заработную плату или алименты. То есть платежи более ранней очередности.

Как только поручение о взыскании задолженности по налогам и сборам будет погашено полностью, счет освободят. Компания сможет распоряжаться своими денежными средствами.

Как сведения о замораживании счета доводят до налогоплательщика

Копия решения о приостановке операций движения денежных средств направляется налогоплательщику, как правило, почтой (п.4 ст.76 НК РФ). Банку решение передается в электронном виде. То есть банк обычно блокирует денежные средства до того, как организация или ИП получит копию решения.

Таким образом, плательщики узнают о событии в первую очередь от банка. Эти сведения размещаются в системе клиент-банк. Или же банковский клиент узнает об этом, когда платежные поручения не принимаются к исполнению. Если компания предполагает неладное, самостоятельно проверить блокировку счетов в ФНС можно на официальном сайте ФНС.

Как пользоваться сайтом налоговой

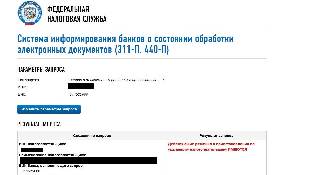

Информация о блокировке счета на сайте налоговой размещается на специальном сервисе «;Система информирования банков о состоянии обработки электронных документов».

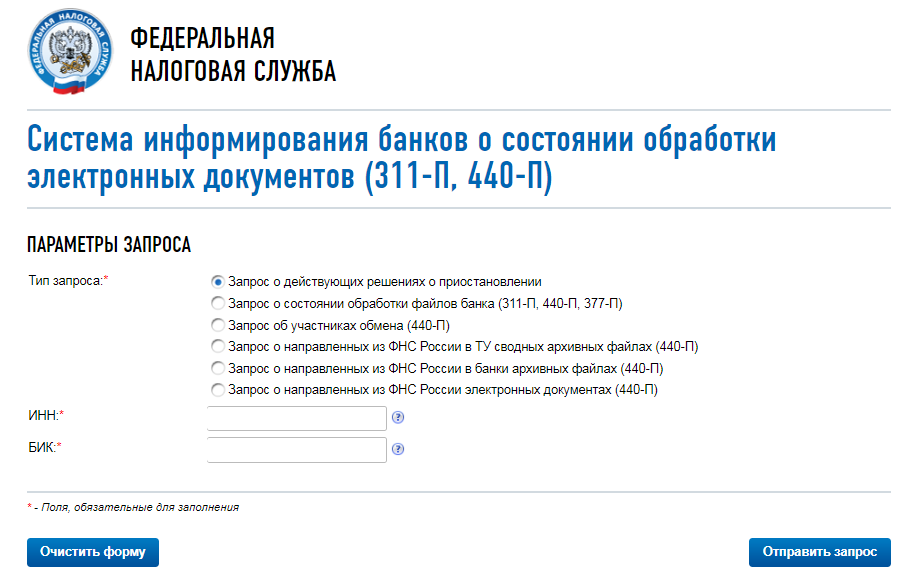

Рассмотрим пошагово, как проверить онлайн блокировку расчетного счета налоговой инспекцией. На главной странице выбираем раздел «Запрос о действующих решениях о приостановлении». Заполняем ИНН организации или ИП и указываем БИК банка налогоплательщика.

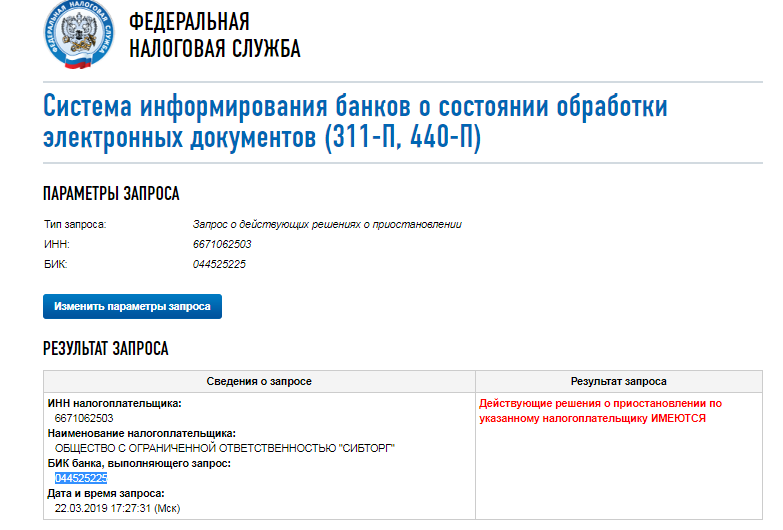

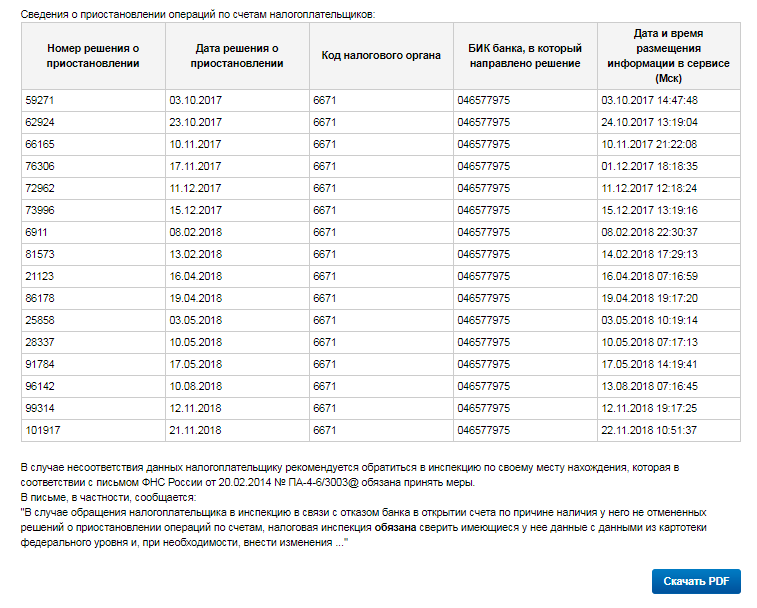

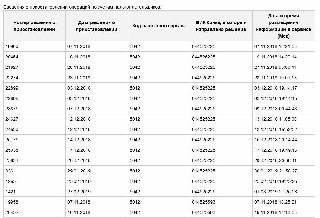

После поиска система выдаст результат запроса. А в случае имеющихся блокировок, проставит перечень решений о приостановлении с указанием даты вынесения, а также кода ИФНС, его вынесшей. Сведения о блокировке счета на сайте налоговой выглядят следующим образом:

- Ivan Petrov

Да, почитайте все равно попробуйте эту статью как раз насчет блокировки, вроде как понятно должно быть, так что гляньте

Блокировка счета налоговой в 2022 году: как проверить ее на сайте ИФНС и что делать

При участии Михаил Пархоменко

Современный бизнес сложно представить без расчетного счета и безналичных расчетов. Даже заработная плата сегодня в большинстве случаев выдается не через кассу, а направляется со счета работодателя напрямую на карточки работников. Поэтому блокировка счета становится большой проблемой. Под удар в такой ситуации попадает значительная часть хозяйственной жизни: нельзя рассчитаться с контрагентами и сотрудниками, заплатить налоги и т.п. Избежать этого можно, если знать, в каких случаях возможна блокировка счета в 2022 году, и как правильно действовать, чтобы быстрее снять ограничения.

Как на сайте ФНС проверить наличие ограничений по счету

Вообще-то налогоплательщики должны узнавать о блокировке счетов от налоговиков. Согласно пункту 4 статьи 76 НК РФ, инспекторы обязаны не позднее следующего рабочего дня после вынесения решения о приостановлении операций по счету в банке направить владельцу счета копию соответствующего документа. Сделать это можно по телекоммуникационным каналам связи или через личный кабинет. Также копия может вручаться налогоплательщику (его представителю) лично.

Запросить в ИФНС акт сверки по налогам через интернет Запросить бесплатно

Однако на практике ИФНС часто пренебрегает этой обязанностью. Тем более, что никаких негативных последствий за ее неисполнение не предусмотрено. Суды отказываются отменять «блокировочные» решения, о которых инспекторы не уведомили налогоплательщиков в соответствии со статьей 76 НК РФ (см., например, постановление ФАС Западно-Сибирского округа от 10.06.10 № А45-23256/2009). Поэтому в большинстве случаев информацию о блокировке счета налогоплательщики получают от своего банка. Также проверить наличие или отсутствие решения налоговиков о блокировке можно при помощи специального сервиса на сайте ФНС. Узнать можно о блокировке как своего счета, так и счета контрагента.

Узнайте о налогах, уплаченных контрагентом, и допущенных им нарушениях Начать проверку

Для этого нужно выбрать в меню «Тип запроса» вариант «Запрос о действующих решениях о приостановлении». Далее в появившихся ниже полях указывается ИНН организации, а также БИК банка, в котором открыт проверяемый счет (если интересуют сведения о счете контрагента, соответствующие ИНН и БИК можно узнать из заключенного с ним договора). После этого нужно нажать кнопку «Отправить запрос». Результат проверки появится на этой же странице. Если ИФНС приняла решение о блокировке счета, будут указаны реквизиты этого документа.

Причины введения ограничений по счету

Налоговая инспекция может приостановить операции по счету в пяти случаях. Три из них связаны с «документальными» нарушениями, а два — с неуплатой налогов и других платежей.

Начнем с первой группы. ИФНС вправе заблокировать счет, если в течение 20 рабочих дней после окончания установленного срока не сданы декларация по итогам налогового периода, расчет по страховым взносам или 6-НДФЛ (подп. 1 п. 3 и п. 3.2 ст. 76 НК РФ). Существует закрытый перечень причин, по которым отчетность по налогам и взносам не считается представленной (см. «По каким основаниям налоговики не примут отчетность, сданную после 1 июля»).

ВАЖНО

За непредставление промежуточной отчетности, даже если она называется декларацией (например, по налогу на прибыль), а также бухгалтерской отчетности счета не блокируются. Об этом неоднократно заявляли чиновники Минфина (письма от 04.07.13 № 03-02-07/1/25590 и от 19.08.16 № 03-11-03/2/48777) и ФНС (п. 20 приложения к письму от 17.04.17 № СА-4-7/7288@).

С 1 июля 2022 года у ИФНС появилось право заранее информировать налогоплательщиков о риске ареста банковского счета в связи с непредоставлением отчетности (п. 3.3 ст. 76 НК РФ ). Уведомление направляется не позднее, чем в течение 14 дней до дня принятия решения о «заморозке». Прочитать его можно в личном кабинете налогоплательщика на сайте ФНС в разделе «Как меня видит налоговая» (во вкладке «Риск блокировки счета»; см. «Блокировать счета за несданную отчетность будут по новым правилам»).

Следующий повод для «заморозки» счета касается лиц, которые обязаны сдавать отчетность в электронной форме по телекоммуникационным каналам связи через оператора ЭДО (электронного документооборота). Если в течение 10 рабочих дней с даты появления этой обязанности, налогоплательщик не заключил договор, необходимый для электронного документооборота с ИФНС, его счет могут заблокировать (п. 5.1 ст. 23 и подп. 1.1 п. 3 ст. 76 НК РФ).

СПРАВКА

К числу лиц, обязанных отчитываться в электронном виде, относятся крупнейшие налогоплательщики, а также организации и ИП, у которых среднесписочная численность работников за предшествующий год превысила 100 человек. Кроме того, это вновь созданные организации со среднесписочной численностью работников более 100 человек (п. 3 ст. 80 НК РФ). Наконец, это почти все организации и ИП, которые сдают декларации по НДС (п. 5 ст. 174 НК РФ), а также те, кто выплачивает доходы более чем 10 физлицам в год (п. 2 ст. 230 и п. 10 ст. 431 НК РФ).

Еще одно «документальное» нарушение связано с несоблюдением регламента электронного документооборота с инспекцией. Счет могут заблокировать, если налогоплательщик более чем на 10 рабочих дней задержал направление в ИФНС электронной квитанции о приеме по ТКС требования о представлении документов, пояснений или уведомления о вызове в инспекцию (подп. 2 п. 3 ст. 76 НК РФ).

Вторая группа оснований для ареста счета включает в себя две ситуации. Первая — вынесение инспекцией решения о взыскании налогов, сборов, взносов за счет денег на банковских счетах (п. 2 ст. 76 НК РФ). Напомним, что ИФНС может вынести такое решение только после того, как истек срок добровольной уплаты, который обозначен в требовании, адресованном налогоплательщику. Вторая ситуация — обеспечение взыскания сумм, указанных в решении по итогам проверки. Такое возможно, если ИФНС уже наложила запрет на отчуждение (передачу в залог) другого имущества, но его «бухгалтерская» стоимость меньше доначисленной недоимки (подп. 2 п. 10 ст. 101 НК РФ).

Чем грозит блокировка расчетного счета

«Заморозка» расчетного счета означает невозможность проводить оплату по сделкам с контрагентами, поскольку расходные операции по счету будут недоступны. Это может привести к просрочке соответствующих обязательств и, как следствие, к появлению требований об уплате установленных договором пеней и штрафов. Также нарушение срока оплаты по договорам может дать контрагенту право отказаться от договора и взыскать с нарушителя убытки.

Трудности в работе возникнут и в том случае, если заблокирован счет поставщика, подрядчика или исполнителя. Хотя доходные операции не «замораживаются», распоряжаться поступающими средствами налогоплательщик не сможет.

Арест счета может поставить под удар и сотрудников предприятия. Ведь для выплаты заработной платы (в т.ч. наличными через кассу) также необходимо совершить расходную операцию. А требования по выплате заработной платы находятся в одной очереди с требованиями ИФНС по уплате налогов ( п. 2 ст. 855 ГК РФ ; см. « Очередность платежей в платежном поручении в 2022 году »). Поэтому выплатить заработную плату с «замороженого» счета можно только на основании специального документа: исполнительного листа, судебного приказа, решения трудовой инспекции или удостоверения комиссии по трудовым спорам.

Что делать, если заблокирован расчетный счет

Если операции по счету приостановлены на основании решения ИФНС, нужно обратиться в инспекцию, чтобы выяснить причину блокировки. Как уже упоминалось, налоговый орган обязан направить налогоплательщику копию соответствующего документа не позднее следующего дня после блокировки счета (п. 4 ст. 76 НК РФ). Также право на получение решения ИФНС зафиксировано в подпункте 9 пункта 1 статьи 21 НК РФ.

Кроме того, сведения о причине блокировки имеются у обслуживающего банка. Поэтому, возможно, более быстрый путь получить данную информацию — обратиться к менеджерам кредитной организации. Если, конечно, банк сам не уведомил клиента о приостановлении операций по счету (см. « Банкам рекомендовали незамедлительно сообщать клиентам о блокировке счетов »).

После того, как выяснена причина ареста, можно предпринимать меры, направленные на разблокировку счета.

Как разблокировать расчетный счет

В большинстве случаев самый простой способ — совершить те действия, невыполнение которых стало причиной «заморозки». Так, если счет заблокирован за непредставление декларации, РСВ или 6-НДФЛ, то следует направить необходимый отчет. А если причина ареста — неуплата налога или взноса, то нужно перечислить платежи (в т.ч. со счетов третьих лиц; см.: « Как заполнить платежку при уплате налога за иное лицо: пояснения ФНС »), и передать в ИФНС соответствующие сведения.

По общему правилу, решение об отмене ареста счета принимается инспекцией в течение следующего дня после получения документов, подтверждающих устранение причины блокировки. Еще один день требуется для передачи этого решения в банк. Таким образом, ограничения по счету должны быть сняты через два рабочих дня после того, как налогоплательщик совершил необходимые действия (п. 3.1, 3.2 и 4 ст. 76 НК РФ).

Но в некоторых случаях освободить счет от ареста вышеуказанным способом не получится. Это может быть следствием как специфики причины блокировки, так и неправомерности действий ИФНС. В этих ситуациях нужно поступить следующим образом.

Если причина блокировки — обеспечение решения по проверке, налогоплательщик может получить доступ к счету без обжалования соответствующего решения. Для этого надо пополнить баланс счета, чтобы он превысил доначисленные суммы. И тогда инспекция будет обязана «разморозить» счет в части превышения ( п. 9 ст. 76 НК РФ, письмо Минфина от 16.01.13 № 03-02-07/1-10). После этого можно переходить к обжалованию решения ИФНС, если на то есть причины.

Если же арест счета стал следствием ошибок или неправомерных действий инспекции, то единственный способ снять ограничения — обжаловать соответствующее решение.

Как оспорить решение о блокировке счета

Решение ИФНС о приостановлении операций по счету можно обжаловать в вышестоящий налоговый орган, то есть в управление ФНС по субъекту РФ. Для этого надо подготовить письменную жалобу с изложением всех мотивов, которые, по мнению налогоплательщика, свидетельствуют о незаконности решения. В жалобе нужно указать данные о налогоплательщике (ФИО и место жительства — для ИП, наименование и адрес — для организации), и сообщить сведения об обжалуемом решении (дата, номер, данные об ИФНС и лице, подписавшем решение). Также необходимо отметить, что вы требуете признать решение о блокировке незаконным и отменить его. Помимо этого, нужно обозначить, в каком виде вы хотите получить решение по жалобе: на бумажном носителе, по ТКС или через личный кабинет.

Жалоба подписывается руководителем организации (лично ИП) или другим уполномоченным лицом (по доверенности). Жалоба вместе со всеми прилагаемыми к ней документами (включая доверенность) сдается в инспекцию, которая приняла решение (п. 1 ст. 139 НК РФ). Сделать это можно в том числе в электронном виде через ТКС (п. 13 Порядка, утв. приказом ФНС от 20.12.19 № ММВ-7-9/645@).

Подать жалобу на решение ИФНС через оператора ЭДО Подать бесплатно

Если решение УФНС не устроит налогоплательщика, можно подать повторную жалобу уже в центральный аппарат ФНС России, либо обратиться с заявлением в арбитражный суд. При этом надо учитывать, что досудебное обжалование не приостанавливает действие решения о блокировке счета (п. 5 ст. 138 НК РФ). А вот при судебном обжаловании налогоплательщик уже вправе просить о приостановлении решения и временной «разморозке» счета (п. 4 ст. 138 НК РФ).

Блокировка счета в 2022 году может причинить бизнесу значительные убытки. Не допустить этого поможет знание случаев, когда налоговая вправе «заморозить» счет, а также правил, которых надо придерживаться для скорейшего снятия ареста и получения доступа к денежным средствам. А чтобы оперативно узнать, было ли вынесено решение о приостановлении операций, можно проверить состояние счета на сайте ФНС.

Как на сайте ФНС узнать о том, что операции по расчетному счету приостановлены

Правила наложения ограничений на расходные операции, а также на перевод электронных денежных средств, Налоговой службе дает статья 76 НК РФ. Решение о блокировке счета принимается руководителем налогового органа или его заместителем.

Банковский счет может быть заморожен в следующих случаях:

- Организация или ИП не заплатили налоги, штрафы, пени, проценты согласно требованию об уплате (пп. 1, 8 ст. 69, п. 2 ст. 76 НК РФ).

- В течение 10 рабочих дней со дня окончания срока организация не представила налоговую декларацию (пп. 1, 3 ст. 76 НК РФ).

- Налогоплательщик не передал налоговому органу квитанцию о приеме документов в электронном виде. Срок блокировки по истечении 10 дней со дня истечения срока передачи таких документов — 6 дней (п. 5.1 ст. 23 НК РФ).

- В качестве обеспечения исполнения решения налогового органа по итогам камеральной или выездной проверок (п. 1 ст. 76, п. 10.2 ст. 101 НК РФ). Арест вводится только после вынесения решения о привлечении организации к ответственности (п. 10 ст. 101 НК РФ).

- Если налоговый агент опоздал больше чем на 10 дней со сдачей нового расчета 6 НДФЛ или расчет по страховым взносам (п. 3.2 ст. 76 НК РФ).

- Налогоплательщик не обеспечил электронный документооборот по ТКС с инспекцией – в течении 10 рабочих дней после того, как инспекция обнаружила, что налогоплательщик не исполнил обязанность и не подключился к оператору ЭДО (п. 5.1 ст.23, пп 1.1. п.3 ст. 76 НК РФ).

Приняв решение, налоговый орган выпускает постановление и направляет его напрямую в банк. Информация о блокировке счета на сайте ФНС появится уже на следующий день.

Если денежных средств на счете не хватает, то выплата по постановлению ФНС будет поставлена в очередь. При этом все входящие на счет платежи будут приниматься без ограничений, а списания будут происходить в соответствии с очередностью, установленной статьей 855 Гражданского кодекса. Налоговые недоимки по постановлениям налоговой гасятся в третью очередь.

Как на сайте ФНС узнать о блокировке счета

Рассмотрим этот вопрос на примере организации, у которой точно имеется налоговая задолженность. Эту информацию можно взять из сервиса ФНС «Сведения о юридических лицах, имеющих задолженности по уплате налогов». Алгоритм действий довольно простотой:

В меню следует выбрать первый пункт — «Запрос о действующих решениях о приостановлении». Появятся поля для ввода данных:

- ИНН. Нужно внести ИНН того налогоплательщика, о счете которого требуется получить информацию.

- БИК. Сервис предназначен для банков, поэтому в это предполагается вносить БИК того банка, который формирует запрос. Рядовой же пользователь может вписать любой реальный БИК.

Далее нужно нажать кнопку «Отправить запрос», и система выдаст результат:

Как видим, в отношении счетов проверяемого налогоплательщика имеются решения о приостановке операции по расчетным счетам. В идущей далее таблице система показывает их реквизиты. Сведения о причинах блокировки и суммы недоимки не показываются.

Обнаружена блокировка. Что делать?

Чаще всего блокировка происходит из-за неуплаты обязательных платежей. При этом у налогоплательщика на руках теоретически должно быть требование от инспекции о необходимости погасить задолженность. То есть он должен знать о том, что выявлена недоимка. Но на практике так бывает не всегда. Поэтому нередко информация о блокировке счета оказывается для налогоплательщика сюрпризом. Например, типичная ситуация: на счет накладываются ограничения из-за недоплаты в несколько рублей.

Что же делать налогоплательщику? Как видно, сервис ФНС дает информацию о номере решения о приостановлении операций по счету. Следует связаться со своей налоговой инспекцией и выяснить, почему такое решение было принято. Ошибки бывают, и нередко. Например, платеж был выполнен в срок, но ИФНС не получила информацию о нем. К слову, чтобы избежать подобных недоразумений, рекомендуется периодически проводить сверку с налоговым органом.

Если в итоге выясняется, что блокировка наложена не без оснований, то недоимку нужно уплатить. Лучше сделать это добровольно, но можно дождаться, пока на счете появятся деньги, и сумма спишется автоматически.

Как узнать о блокировке счета на сайте налоговой

Блокировка счетов на сайте ИФНС видна даже в том случае, если в базе судебных приставов информации о долгах нет. Этот орган — один из немногих, кто вправе взыскивать недоимки напрямую. Разберемся, где найти решение по блокировке и как ее снять, — чаще всего все исправляется в режиме онлайн.

Статья 76 НК РФ дает возможность устанавливать ограничения по расходным банковским операциям, если:

- налогоплательщик не оплатил налоги и сборы;

- в результате возникла необходимость взыскания пеней и штрафов;

- не была предоставлена налоговая декларация, отчетность по страховым взносам или расчет 6-НДФЛ (задержка на 20 рабочих дней и более);

- налогоплательщик не исполнил требования по поясняющим документам.

Нарушитель вправе проверить онлайн блокировку расчетного счета налоговой инспекцией уже на следующий день. Постановление органа поступает в банк напрямую и удовлетворяется в третью очередь, но вперед прочих требований той же очереди.

С 01.07.2022 заблокировать счет у ИП или организации за несдачу декларации можно будет только после направления уведомления. Срок для добровольной сдачи отчета без блокировки счета увеличили до 20 дней. Подробнее: «ФНС обязали информировать организации и ИП о блокировке счетов».

Налогоплательщиков предупредят о приостановлении операции по банковским счетам

По новой редакции статьи 76 НК РФ действуют новые правила приостановления операций по счетам налогоплательщиков и налоговых агентов, которые своевременно не сдали отчетности. До сих пор у органов ФНС не было обязанности сообщать о таком решении. Теперь они должны проинформировать об этом за 14 рабочих дней до применения предупредительной меры. Аналогично направляется требование об уплате задолженности, и только при его неисполнении в установленные сроки применяются блоки ФНС операций по банковским счетам нарушителя.

За отсутствие предупреждения налоговиков не накажут, так что они вправе решать, направить его или нет, хотя норма и прописана в статье 76 НК РФ.

Проверка наличия блокировки: пошаговая инструкция

Чтобы получить информацию о блокировке органами ФНС, воспользуйтесь специальным сервисом. Он не предназначен для налогоплательщиков изначально и носит название «Сервис информирования банков о имеющихся приостановках» и предназначен для предоставления сведений кредитным организациям. Но пользоваться им бесплатно вправе любой желающий.

Шаг 1. Вход в систему информирования

Проверка происходит в режиме онлайн за несколько секунд. Для этого в системе информирования необходимо выбрать услугу «Запрос о действующих решениях о приостановлении».

Шаг 2. Заполнение формы и получение результатов

На этой же странице необходимо заполнить форму, чтобы направить запрос в систему. В форме требуется указать:

- ИНН того налогоплательщика, в отношении которого нужна информация;

- БИК любого банка — на результат это не повлияет.

После нажатия на кнопку «Отправить запрос» появятся необходимые сведения.

Как выглядит информация о блокировке

Если приостановлений нет, то упоминанием этого факта все и ограничится, и на этом проверка приостановок на сайте налоговой заканчивается. Если же они имеются, ниже появится таблица. Из нее видна вся история блокировок по этому ИНН:

- Номера решений органа.

- Их даты.

- Коды органов, принявших решения.

- БИК банков, где р/с должника заблокированы.

- Даты и время попадания сведений в систему.

То есть проверка блокировок на сайте налоговой доступна, но нельзя узнать, почему она появилась, и на какую сумму. Эти сведения есть в решении ФНС, которое налоговики обязаны прислать нарушителю. Но обычно документы приходят по почте намного позже.

Действия при наличии ограничений

Расходные операции по заблокированному налоговиками банковскому счету ограничиваются:

- в полном объеме — при нарушении сроков подачи декларации или неисполнении требований;

- в размере суммы недоимки — при взыскании просроченной задолженности.

Узнать о блокировке счета на сайте налоговой — это первый шаг к решению проблемы. Далее надо разбираться, что вызвало такие действия налоговой, особенно если ФНС не прислала официальный документ, где указаны основания и суммы. Существует вероятность ошибок, поэтому после выяснения о наличии ограничений налогоплательщиков интересует, как посмотреть решение налоговой по номеру, — такой возможности нет в открытом доступе. Необходимо обратится в ИФНС лично, тогда налоговики обязаны выдать решение.

В документе указывают причины принятых мер с указанием статей НК РФ , позволяющих прибегать к таким процедурам.

Если налоговики допустили ошибку, ведомству придется возместить убытки пострадавшему. Предусмотрена уплата процентов в размере ставки рефинансирования за каждый день простоя.

Бывает, что ИФНС не направила предварительное требование о добровольном погашении задолженности. Даже если основания для ограничения расходных операций были, без предыдущего шага оно является незаконным. Доказывать свою правоту придется в судебном порядке.

Если санкцию наложили правомерно, необходимо устранить нарушение, и она снимется не позднее следующего рабочего дня. Для этого необходимо:

Блокировка счетов на сайте ИФНС: информирование и проверка о приостановлении — как узнать о блокировке

08.07.2021

Из этой статьи вы узнаете:

- Что делать в случае блокировки

- Возможные основания

- Проверка блокировки счета на сайте ИФНС

- Альтернативные способы проверки

- Что происходит при приостановке операций по счету

- Как восстановить доступ к заблокированным средствам

- Сроки возобновления проверок

- Нулевая отчетность

- Заключение

Одной из проблем, с которой неожиданно для себя может столкнуться бизнес, является ряд ограничений, не позволяющих распоряжаться деньгами и выполнять плановые операции. Основанием является соответствующее решение, принятое налоговой службой. В результате, деятельность организации фактически оказывается «замороженной», что нередко становится причиной финансовых и репутационных потерь. Восстановление полноценного режима работы возможно только после устранения претензий со стороны контролирующих органов, поэтому первый шаг в подобной ситуации — проверка блокировки счетов на сайте ИФНС.

Стоит отметить, что рассматриваемая санкция существенно ограничивает возможности субъекта налогообложения. Установленный запрет исключает совершение переводов и оформление транзакций, оставляя в качестве единственной доступной опции погашение возникших долговых обязательств, а также сопряженных с ними пеней и штрафов. Подобные меры применяются и в отношении физических лиц как в полном, так и в частичном объеме, и определяют невозможность регистрации нового платежного средства в банковских организациях до тех пор, пока сохраняется действие вынесенного запрета.

Принимайте оплату за товары и услуги по банковским картам, независимо от валюты карты с помощью услуги торговый эквайринг.

Что делать в случае блокировки

Чтобы устранить возникшую проблему и восстановить платежеспособность, в первую очередь необходимо уточнить, с чем связано принятое решение. Проверить ограничения и приостановления по расчетному счету можно на сайте ИФНС — налоговая служба по соответствующему запросу предоставляет сведения о постановлении, выступающем основанием для заморозки.

Исходя из этой информации, Вы можете определиться с дальнейшей последовательностью действий. В рамках действующего Кодекса закреплены положения, определяющие сроки, в течение которых примененные санкции должны быть сняты после того, как налогоплательщиком были выполнены все необходимые предписания. Стандартное время, отведенное на принятие резолюции, составляет один рабочий день с момента подтверждения, однако, как показывает практика, ожидание может затянуться — поэтому лучше своевременно контролировать ключевые процессы, исключая вероятность возникновения неприятной ситуации.

Возможные основания

Как правило, при попытке проверить блокировку расчетного счета организации выясняется, что ограничения, применяемые налоговыми органами, стали следствием одного из следующих нарушений:

- Несоблюдение сроков подачи декларации. Подобная мера предусматривает арест всей суммы денежных средств, находящихся на балансе юридического лица. При этом возможно выполнение операций в соответствии с законодательством Российской Федерации, например, оплата налогов, выплата заработной платы и т.д.

- Неуплата начисленных ФНС налогов. В этом случае инспекция имеет право заблокировать часть денег, соответствующую размеру недоплаченного налога, вне зависимости от того, на каких именно счетах предприятия они хранятся. Характерная проблема — чрезмерно «старательное» исполнение постановления ФНС, когда указанная к удержанию сумма замораживается несколько раз, в результате чего ее размер фактически увеличивается. Для разблокирования рекомендуется оперативно направить в налоговый орган заявление с просьбой о восстановлении доступа.

- Непредоставление квитанций о приеме электронных документов. Одной из обязанностей организаций является подтверждение о получении уведомлений, отправленных ИФНС — например, о назначенном визите, или требовании предоставить пояснения по имеющимся вопросам. Положения регламента отводят на данную процедуру шесть рабочих дней. Если по истечении указанного срока проходит еще 10 суток, однако со стороны компании так и не было предпринято никаких действий, закон допускает возможность применения блокировки.

Обеспечение постановления о привлечении к ответственности, принятого по итогам камеральных или выездных мероприятий.

В случае с физическими лицами действует достаточно широкий спектр оснований, поэтому проверка решений налоговой о приостановлении операций по счетам требует анализа сразу нескольких источников. К числу подобных факторов относят:

- Ведение незаконной предпринимательской деятельности, а также работы без оформления трудовых отношений между сотрудником и работодателем.

- Несоблюдение ИП сроков плановой подачи отчетности, включая ситуации, когда фактическая деятельность за указанный период не осуществлялась.

Во избежание более серьезных последствий рекомендуется оперативно уточнить действительную причину заморозки денег, и, в случае обоснованности, принять необходимые меры для ее устранения.

Удобная система банковского обслуживания удаленного доступа, предоставляющая безопасный доступ к Вашим счетам в МОРСКОМ БАНКЕ (АО) для осуществления платежей и переводов с помощью компьютера и сети Интернет.

Проверка блокировки счета на сайте ИФНС

Наиболее простой метод, с помощью которого можно уточнить наличие ограничительных мер — использование официального сервиса, предоставленного Федеральной налоговой службой. Алгоритм получения необходимой справочной информации как для организаций, так и для обычных граждан, достаточно прост, и включает в себя следующие действия:

- Откройте с помощью браузера страницу, расположенную по адресу service.nalog.ru, и выберите раздел «Система информирования банков о блокировке, приостановлении операций по счету и состоянии обработки электронных документов».

- Отметьте пункт «Запрос о действующих решениях», и введите в дополнительные поля формы ИНН юридического лица и БИК банка.

- Подтвердите отправку данных, после чего на экране появится таблица с указанием вынесенных ограничений.

При этом важно отметить, что по заявке отражаются только основные реквизиты, такие как дата, номер и код ведомственного органа. Чтобы уточнить конкретные причины каждой из выявленных санкций, следует обратиться в подразделение по месту регистрации или проживания.

Альтернативные способы проверки

Существуют и другие методы, позволяющие проверить приостановление по счету, ограничение и блокировки не только на сайте ФНС. Так, к примеру, клиентам МОРСКОГО БАНКА доступен сервис «Светофор», благодаря которому можно получить сведения о потенциальных и действующих контрагентах, и снизить риски для бизнеса. Сервис не только предупреждает о возможных проблемных аспектах, дает оценку по двум параметрам:

- Достаточность. По некоторым категориям контрагентов (например, по ИП) информации в открытых источниках мало для комплексного вывода. По таким компаниям «Светофор» выдаст сообщение о необходимости дополнительной проверки.

- Существенность. Это способность факта влиять на отношения с контрагентом. Например, сообщение о банкротстве — это существенный факт, а штраф ГИБДД — нет. Наиболее существенные факты помечены красным цветом.

Это удобный способ для тех, кто предпочитает безопасность и надежность, поскольку своевременно полученная информация, основанная на актуальных данных, исключает возникновение непредвиденных ситуаций.

Что происходит при приостановке операций по счету

Процедура заморозки РС предусматривает несколько последовательных стадий:

- Рассмотрение контролирующим ведомством имеющихся оснований, и вынесение соответствующего предписания в рамках процессуального регламента.

- Отправка уведомления банку, в котором обслуживается компания или физическое лицо, приостановления об ограничениях по счету.

- Направление копии налогоплательщику, с получением подтверждения об информировании в виде подписи.

- Исполнение банком предъявленного требования и последующая передача в налоговую службу информации о сумме денежных средств, оставшихся в распоряжении компании или физического лица.

Решение о блокировке расчетного счета по итогам проверки ФНС может быть принято непосредственным руководителем органа, а также его заместителем. Стандартный образец оформления постановлений утвержден положениями, закрепленными в рамках приказа, опубликованного 14 июля 2015 г. N ММВ-7-8/284, при этом в кредитное учреждение направляется электронная форма.

Существует ряд операций, которые могут осуществляться по счету при наличии блокировок ФНС. В этот перечень входят:

- Расчеты по зарплате и выходным пособиям.

- Оплата действующих алиментных обязательств.

- Погашение страховых взносов и назначенных штрафов за неуплату налогов.

- Компенсация нанесенного ущерба здоровью.

Уточнить сведения о причинах блокировки по счету ФНС, сроках действия запрета и сумме долга, а также проверить информацию налоговой об имеющихся задолженностях можно в онлайн-режиме. При этом даже резолюция о приостановлении не является основанием для запрета на перечисление обязательных сборов, а также осуществление первоочередных транзакций, порядок исполнения которых регламентируется нормами Гражданского кодекса.

Как восстановить доступ к заблокированным средствам

Наиболее распространенный фактор, обуславливающий применение санкций со стороны налоговиков — несвоевременная уплата обязательных сборов. В теории сервис оповещения о блокировке расчетного счета ФНС предусматривает уведомление субъектов регулирования, однако на практике процедура реализуется надлежащим образом далеко не во всех случаях, особенно если сумма долга, из-за которого накладывается запрет, не превышает несколько рублей. В подобных ситуациях следует сохранять спокойствие и действовать последовательно.

Шаг 1. Уточнить причины

Для любого решения, принимаемого государственными ведомствами, должно быть соответствующее основание, предусмотренное законодательными положениями. Как Вы уже знаете, информация о счетах, заблокированных ФНС, доступна на сайте — проверка приостановления банками не занимает много времени. Получив реквизиты, обратитесь в ответственный орган по месту жительства или регистрации организации, и выясните, какие именно операции не были исполнены надлежащим образом.

Шаг 2. Устранить проблемы

Порядок восстановления доступа к собственным деньгам зависит от того, насколько обоснованными являются требования налоговой службы. В том случае, если причиной ограничительных мер выступают действительно нарушения, будь то неисполнение предписаний, нарушение цикла электронного документооборота, или несвоевременная подача декларации — достаточно будет исправить допущенные ошибки. Если же внутренняя проверка не подтверждает правомерность претензий — разбирательство придется проводить в судебном порядке.

Шаг 3. Информирование об исполнении

По факту удовлетворения претензий следует оперативно отправить в инспекцию соответствующее уведомление, не дожидаясь самостоятельной реакции со стороны ведомства. Основанием для отмены ареста служит постановление, исполнить которое банк обязан в течение одного рабочего дня. С учетом всех нюансов взаимодействия, общая продолжительность процедуры восстановления доступа не превышает 72 часов с момента предоставления данных об устранении выявленных ранее нарушений.

Шаг 4. Контроль выполнения

Уточнить снятие приостановления по счету можно посмотреть на сайте налоговой или узнать в ФНС напрямую о сроках принятия и исполнения решения. В случае несоблюдения установленного регламента необходимо обратиться с письменным заявлением к руководителю ведомства, изложив общие сведения о сложившейся ситуации.

Сроки возобновления проверок

В соответствии с постановлением Правительства РФ, Федеральной службой, осуществляющей экономический надзор, было опубликовано официальное уведомление о восстановлении стандартного порядка реализации контролирующих процедур. Ранее, в связи с эпидемиологическими ограничениями, данная практика временно приостанавливалась, однако начиная с 2022 года проведение выездных мероприятий, контроль за начислением и уплатой обязательных сборов, а также оценка совершаемых коммерческих сделок между взаимозависимыми субъектами осуществляются в полном объеме. Кроме того, не была продлена отсрочка контроля за установкой кассовых терминалов и соблюдением регламента ведения кассовых операций — указанные меры также реализуются ведомством с 1 января.

Проекты МОРСКОГО БАНКА (АО) по зачислению заработной платы могут быть удобны и интересны любым предприятиям и организациям вне зависимости от количества работающих в них сотрудников.

Нулевая отчетность

В рамках налогового законодательства предусмотрен обязательный порядок предоставления отчетов о деятельности организаций и индивидуальных предпринимателей — даже в тех случаях, когда фактически она не ведется. При несвоевременной подаче сведений допускается применение в отношении нарушителей соответствующих санкций, к числу которых относится и блокировка счета. Выявление фактов несоблюдения сроков, а также некорректного заполнения документации, является основанием для вынесения решения о заморозке денежных средств, направляемого для исполнения кредитным учреждением.

Стоит отметить, что в подобных ситуациях ФНС, как правило, требует личного посещения инспекции генеральным директором или индивидуальным предпринимателем — для вручения ему постановления о наложенном административном штрафе. Идентичные меры вправе применять пенсионный и социально-страховой фонды, а также статистические ведомства. Размер взыскания, в зависимости от количества выявленных нарушений, варьируется от одной до пяти тысяч рублей.

Также возможен вариант, когда в ИФНС отправляется электронная отчетность.

Аналогичные санкции предусматриваются за несоблюдение регламента ведения бухгалтерского учета, и устанавливаются в отношении каждого нулевого отчета. В связи с этим рекомендуется придерживаться действующих требований, и своевременно предоставлять отчетность в полном объеме. Это поможет избежать дополнительных временных и финансовых затрат.

МОРСКОЙ БАНК (АО) предлагает предприятиям малого, среднего и крупного бизнеса воспользоваться международной корпоративной картой Visa Business.

Заключение

Возможность свободно распоряжаться собственными деньгами — один из ключевых аспектов, существенно влияющих на деятельность организации. Чтобы свести к минимуму риск наступления положения, при котором у налоговой инспекции могут возникнуть основания для заморозки активов, следует соблюдать простые, но эффективные правила:

- Своевременно подавать отчетность, и вовремя вносить платежи по обязательным сборам.

- Пользоваться дистанционными сервисами банковского сопровождения.

- На регулярной основе изучать внедряемые правила и законодательные регламенты.

- Заранее изучить возможность получения гарантии банка или обеспечения поручительства в критической ситуации.

Как показывает практика, факторов, выступающих поводом для наложения ареста, достаточно много, однако большинство из них — при грамотно построенных бизнес-процессах и контроле за их исполнением — могут быть учтены предпринимателем заранее. Очевидно, что от локальных ошибок в системе электронного документооборота не застрахован никто, однако такие прецеденты носят единичный характер. В случае наступления непредвиденных обстоятельств оперативная проверка заблокированных ФНС счетов позволяет уточнить причины вынесения подобного решения, и принять меры, обеспечивающие восстановление доступа к Вашим денежным средствам.