Ключевая ставка: нюансы главной экономической цифры страны

На заседании 19 июля 2022 года Банк России объявил о понижении ключевой ставки на 100 базисных пунктов до 4,5%. Это самый низкий показатель с момента ее введения в России. А что такое ключевая ставка ЦБ? Почему ее повышают или понижают? На что влияют такие изменения? Давайте разбираться.

Что такое инфляция?

Когда рассуждаешь о ключевой ставке, все время приходится помнить о том, что у любой монеты есть оборотная сторона. И экономические процессы, которые мы наблюдаем в связи с ростом или понижением ключевой ставки, могут в одном и том же случае сыграть для кого-то в плюс, а для кого-то — в минус.

Залог стабильного экономического развития страны — невысокая инфляция. Когда инфляция высокая (скажем, больше 10%) — это плохо: все дорожает, и у населения в какой-то момент перестает хватать средств на покупки; производство без покупательского спроса падает; нет возможности инвестировать в его расширение; рабочие места сокращаются; и т.д., и т.п.

Низкая инфляция, или, не дай бог, дефляция, — это тоже плохой знак, который говорит о том, что в экономике что-то не так. Скорее всего, цены на товары и услуги не растут просто потому, что население их не покупает — по причине отсутствия денег. А результат тот же: отсутствие спроса на товары и услуги ведет к их исчезновению, а предприятиям не на что существовать.

Инфляция (от лат. inflatio — «вздутие») — это повышение общего уровня цен на товары и услуги на длительный срок.

Таргетировать (или контролировать) инфляцию — одна из основных задач Банка России. Цель — поддерживать ее на определенном невысоком уровне, что является залогом стабильности экономики. На 2022 год Банк России установил контрольную цифру (таргет по инфляции) — 4%, и предпринимает комплекс мер для того, чтобы инфляция оставалась на этом уровне. Простыми словами — Банк России делает все возможное, чтобы цены выросли за год в среднем на 4%.

Что такое ключевая ставка?

Главный инструмент, с помощью которого регулятор таргетирует инфляцию — это ключевая ставка. Ее можно повысить или понизить, или оставить на том же уровне — все это приводит к экономическим изменениям в стране. Изменение ключевой ставки можно сравнить с рулением: если дорога заворачивает, то, чтобы машина не вылетела в кювет, руль надо повернуть. А в нашем случае — поменять ставку.

Ключевая процентная ставка — это минимальный процент, под который Банк России готов дать кредит коммерческому банку на срок в одну неделю. И в то же время это максимальный процент, по которому Центральный банк примет от обычных банков средства на депозиты. Таким образом, именно размер ключевой ставки определяет кредитные и депозитные ставки коммерческих банков. Последние берут у ЦБ кредиты по ключевой ставке, добавляют свой процент и предлагают населению и организациям. То же самое происходит с депозитами — именно под такой процент деньги из банков идут на хранение в ЦБ. Фактически ключевая ставка определяет стоимость денег (кредитов и депозитов) в стране.

Как изменение ключевой ставки влияет на экономику страны?

Если ключевую ставку повышают, вырастает стоимость кредитов, и занимать средства в банках становится дороже. Люди и предприятия перестают приходить в кредитные организации за деньгами, потому что это дорого, и перестают их тратить. Предприятия не могут продать свои товары, и им нечего вкладывать в дальнейшее производство. Движение замораживается, экономика стагнирует.

Но при этом люди понимают, что можно получить дополнительный доход от размещения своих денежных средств в банковских депозитах, ведь и депозитная процентная ставка тоже повышается. И несут деньги в банки. Страна переходит в режим сбережения, деньги не тратятся ни на развитие, ни на покупки. Инфляция перестает расти. Таким образом, повышение ключевой ставки ведет, с одной стороны, к большей стабильности в экономике, а с другой — сдерживает экономический рост.

Понижение ключевой ставки стимулирует экономический рост в период его спада. Банки удешевляют кредиты, население и бизнес начинают охотнее брать деньги в долг. Люди покупают больше товаров и услуг, и в экономику поступает больше средств. Увеличивается спрос — увеличивается производство, растет прибыль предприятий, и они вкладывают средства в свое развитие и наращивают число рабочих мест. Ставки по депозитам тоже снижаются, поэтому копить в банках становится невыгодно. Понижение ключевой ставки стимулирует экономический рост. Но чем больше население тратит денег, тем больше разгоняется инфляция.

Большая инфляция — это тоже не очень хорошо, поэтому ЦБ, чтобы уравновесить этот процесс, может опять повысить ключевую ставку. Население перестает брать деньги в долг и несет их в банки на депозит. Через этот простейший механизм ЦБ изымает излишек денег из экономики.

Какая сейчас в России установлена ключевая ставка?

Сейчас ключевая ставка в России — 4,5%. В прошлую пятницу Банк России понизил ее с 5,5% до 4,5%. Последний раз на такой шаг Банк России решился пять лет назад. А еще год назад ставка была на уровне 7,75%, и показатель ключевой ставки считался тогда нейтральным. Историческое изменение ключевой ставки (введенной впервые в 2013 году) можно посмотреть на сайте Банка России. Из этой статистики видно, что ниже этого уровня в 4,5% ставка никогда не опускалась.

Понижение ключевой ставки аналитики называют «смягчением» денежно-кредитной политики. Ключевая ставка и комментарии, которые дает Банк России после очередного заседания совета директоров — это ориентир для экономистов, банкиров, трейдеров, для всего рынка.

Так, например, экономисты из Альфа-банка отметили в своем обзоре, что «понижение на 100 базисных пунктов является форс-мажорным и должно отражать экстраординарные плохие новости, которых мы не наблюдаем». Хотя глава Центробанка Эльвира Набиуллина намекнула в своем выступлении на не слишком хорошее положение дел в экономике: «ситуация развивается так, что дезинфляционный эффект будет даже более сильным, чем мы предполагали в апреле. Ограничительные меры действовали дольше и снимаются постепенно. <. >Падение спроса во втором квартале, видимо, будет несколько глубже, а восстановление — несколько более растянуто во времени, чем мы полагали полтора месяца назад». То есть Банк России ждет, что инфляция в следующем году будет еще ниже, чем 4%, а экономика будет восстанавливаться дольше.

Чем изменение ключевой ставки может быть важно именно для меня?

Изменение ключевой процентной ставки — это всегда сигнал: а что происходит с экономикой? Резкое изменение говорит о надвигающемся финансовом кризисе. Если цены слишком быстро растут, Центробанк может повысить ставку, чтобы защитить население от гиперинфляции: так, например, в кризисном декабре 2014 года она выросла с 9,5% до 17%. Если в стране спад, то для того, чтобы подстегнуть производство, Банк России может понизить ставку (как мы помним, понижение ставки приводит к удешевлению кредитов и увеличению денег в экономике).

Если абстрагироваться от знаков и сигналов и не «заморачиваться» на макроэкономику, то:

- повышение ключевой ставки хорошо для бережливых: выгоднее открывать депозиты, доходность по ним будет выше;

- понижение ключевой ставки хорошо для «растратчиков»: кредиты становятся более доступными.

Только не забывайте, что банки начнут менять свои ставки не сразу после изменения ключевой, а минимум через пару месяцев, а то и через два-три квартала.

Ставка понижается: а как это повлияет на доходность пенсионных средств под управлением НПФ?

Пенсионные фонды вкладывают доверенные им средства в ценные бумаги на фондовом рынке. Изменение ключевой ставки влияет на стоимость акций и облигаций.

Если ключевую ставку понижают, то это стимулирует производство, компании начинают больше зарабатывать и больше денег вкладывать в свое развитие. Соответственно, стоимость их акций растет. Это общий тренд, хотя акции отдельных компаний могут падать, так как на их стоимость влияют и другие факторы.

Тем облигациям, которые уже есть в портфеле пенсионного фонда, понижение ключевой ставки принесет дополнительный доход. То есть чем больше портфель облигаций, тем это выгоднее клиентам фонда.

А вот новые приобретения облигаций, наоборот, будут менее выгодны. Если ЦБ РФ снижает ключевую ставку, то облигации дорожают относительно своего номинала, то есть их покупка обойдется дороже, чем была бы до понижения ставки. При этом размер купонов новых облигаций станет ниже, чем до решения ЦБ о снижении ключевой ставки. Поэтому если фонды будут покупать новые выпуски облигаций, то они принесут меньше доходности.

Однако не будем забывать о том, что основной принцип инвестирования пенсионных фондов — это максимальная доходность при минимальном риске, поэтому даже при изменении ключевой ставки фонды вряд ли будут делать резкие движения и серьезно менять инвестиционную стратегию.

Банк России принял решение снизить ключевую ставку на 25 б.п., до 4,25% годовых

Совет директоров Банка России 24 июля 2022 года принял решение снизить ключевую ставку на 25 б.п., до 4,25% годовых. Дезинфляционные факторы продолжают оказывать значительное влияние на инфляцию. После снижения в мае—июне инфляционные ожидания населения и бизнеса в целом стабилизировались. Хотя смягчение ограничительных мер способствует оживлению экономической активности, восстановление мировой и российской экономики будет постепенным. В этих условиях сохраняется риск отклонения инфляции вниз от 4% в 2022 году. Реализованное с апреля существенное смягчение денежно-кредитной политики направлено на ограничение этого риска и стабилизацию инфляции вблизи 4% на прогнозном горизонте. По прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция составит в 2022 году, в 2022 году и будет находиться вблизи 4% в дальнейшем.

При развитии ситуации в соответствии с базовым прогнозом Банк России будет оценивать целесообразность дальнейшего снижения ключевой ставки на ближайших заседаниях. Банк России будет принимать решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

Динамика инфляции в этом году и в первой половине 2022 года будет во многом формироваться под влиянием произошедшего в II квартале глубокого падения внутреннего и внешнего спроса. Дезинфляционное влияние слабого спроса связано с экономическими эффектами ограничений. Произошедшее с апреля укрепление рубля во многом компенсировало его ослабление в марте, ограничивая повышательное влияние валютного курса на потребительские цены. После снижения в мае—июне инфляционные ожидания населения и бизнеса в целом стабилизировались.

В июне динамика потребительских цен была неоднородной. Это в том числе связано с постепенным, неравномерным восстановлением предложения товаров и услуг и реализацией отложенного спроса в условиях поэтапного смягчения режима самоизоляции. Поддержку потреблению также оказали меры бюджетной политики. При этом увеличение годовой инфляции до 3,2% в июне (после 3,0% в мае) в значительной мере объясняется эффектом базы, в первую очередь в динамике цен на плодоовощную продукцию. По оценке на 20 июля, годовая инфляция составила около 3,3%.

Показатели месячных темпов роста потребительских цен, отражающие наиболее устойчивые процессы ценовой динамики, по оценкам Банка России, находятся вблизи или ниже 4% в годовом выражении. Месячный прирост цен с исключением сезонности продолжил снижаться в июне и останется на пониженном уровне до конца текущего года на фоне сдержанного спроса. При этом показатель годовой инфляции продолжит увеличиваться в 2022 году из-за эффекта низкой базы 2019 года.

В условиях преобладающего влияния дезинфляционных факторов сохраняется риск отклонения инфляции вниз от цели 4% в 2022 году. Реализованное с апреля существенное смягчение денежно-кредитной политики направлено на ограничение этого риска и стабилизацию инфляции вблизи 4% на прогнозном горизонте. По прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция составит в 2022 году, в 2022 году и останется вблизи 4% в дальнейшем.

Денежно-кредитные условия в целом смягчились с момента предыдущего заседания Совета директоров Банка России. При этом динамика процентных ставок в различных сегментах внутреннего финансового рынка была разнонаправленной. Снизились кредитные и депозитные ставки, в том числе под влиянием принятых ранее решений о снижении ключевой ставки. Спреды доходностей корпоративных облигаций к ОФЗ уменьшились, приблизившись к уровням начала года. Вместе с тем повышенные кредитные риски ограничивают снижение процентных ставок. Продолжилось ужесточение неценовых условий кредитования в ряде сегментов рынка. Принятые Банком России решения о снижении ключевой ставки и существенное уменьшение доходностей на рынке ОФЗ по сравнению с уровнями марта—апреля создают условия для дальнейшего снижения процентных ставок в других сегментах финансового рынка. Это наряду с мерами Правительства, а также другими мерами Банка России поддерживает кредитование, в том числе в наиболее уязвимых секторах экономики. Объем депозитов продолжает расти при сохранении положительных реальных процентных ставок по ним с учетом ожидаемой инфляции.

Экономическая активность. Восстановление российской экономики будет постепенным с учетом поэтапного снятия ограничительных мер. Происходящее оживление деловой активности в целом остается сдержанным и неоднородным по отраслям и регионам. В июне замедлились падение промышленного производства, сокращение объемов заказов на внешнем и внутреннем рынках, а также рост безработицы. Косвенные индикаторы свидетельствуют о некотором оживлении инвестиционной активности. Продолжается восстановление сферы услуг и розничной торговли. Потребительский спрос поддержали меры бюджетной политики. Вместе с тем слабый внешний спрос наряду с ограничениями в рамках сделки ОПЕК+ отражается в снижении экспорта, что вносит негативный вклад в динамику экономической активности. Траектория дальнейшего восстановления экономики может быть неустойчивой в связи с произошедшим падением доходов, сдержанным поведением потребителей, осторожными настроениями бизнеса, а также ограничениями со стороны внешнего спроса.

В этих условиях ВВП снизится на в 2022 году. В дальнейшем прогнозируется восстановительный рост российской экономики на в 2022 году и в 2022 году. Поддержку российской экономике оказывают меры Правительства и Банка России по ограничению экономических последствий пандемии коронавируса, в том числе смягчение денежно-кредитной политики, а также регуляторные меры Банка России.

Инфляционные риски. Дезинфляционные риски преобладают над проинфляционными. Дезинфляционные риски для базового сценария в основном связаны с неопределенностью относительно дальнейшего развития ситуации с пандемией коронавируса в России и в мире, масштабов возможных мер борьбы с ней и их влияния на экономическую активность, а также скорости восстановления мировой и российской экономики в результате смягчения ограничительных мер. Сдерживающее влияние на динамику инфляции могут также оказать устойчивые изменения в предпочтениях и поведении населения, а также сопутствующее повышение склонности к сбережению.

На краткосрочном горизонте ряд факторов может оказать повышательное давление на цены, в частности нарушение логистических цепочек в условиях сохраняющихся ограничений, а также дополнительные издержки предприятий, связанные с защитой работников и потребителей от угрозы распространения коронавируса. Краткосрочные проинфляционные риски могут также быть связаны с большей, чем предполагается в базовом сценарии, реализацией отложенного спроса на товары и услуги. Периоды усиления волатильности на глобальных рынках могут отражаться на курсовых и инфляционных ожиданиях.

На среднесрочную динамику инфляции будет значимо влиять бюджетная политика, в частности масштаб и эффективность мер, принимаемых Правительством для смягчения последствий пандемии коронавируса и преодоления структурных ограничений, а также скорость бюджетной консолидации в

При развитии ситуации в соответствии с базовым прогнозом Банк России будет оценивать целесообразность дальнейшего снижения ключевой ставки на ближайших заседаниях. Банк России будет принимать решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

По итогам заседания Совета директоров по ключевой ставке 24 июля 2022 года Банк России опубликовал среднесрочный прогноз.

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 18 сентября 2022 года. Время публикации пресс-релиза о решении Совета директоров Банка России — 13:30 по московскому времени.

При использовании материала ссылка на Пресс-службу Банка России обязательна.

ЦБ снизил ключевую ставку до нового исторического минимума

ЦБ в третий раз с начала пандемии снизил ключевую ставку — теперь на минимальные 0,25 п. п., до 4,25%. Еще в середине марта она составляла 6%. Регулятор принял осторожное решение, чтобы оценить влияние снижения ставок на экономику

Совет директоров Банка России в пятницу, 24 июля, снизил ключевую ставку на 0,25 процентного пункта (п.п.), до 4,25%, говорится в сообщении регулятора. Это уже третье снижение ставки Центробанком с начала пандемии и новый минимум стоимости заимствований в российской истории. Но сегодня регулятор снизил ее не так резко, как в предыдущие разы: 19 марта — на 0,5%, а 19 июня — сразу на 1 п.п. (впервые с 2015 года).

ЦБ также уточнил прогноз по инфляции. «По прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция составит 3,7–4,2% в 2022 году, 3,5–4,0% в 2022 году и будет находиться вблизи 4% в дальнейшем», — сказано в сообщении. В апреле Банк России ожидал, что инфляция «составит 3,8–4,8% по итогам 2022 года и будет находиться вблизи 4% в дальнейшем», но после июньского заседания регулятор уже не давал столь четких ориентиров, указывая лишь, что его решение направлено на «удержание инфляции вблизи 4%».

ВВП по итогам года снизится на 4,5–5,5%, прогнозируют в ЦБ. В 2022 году ожидается восстановительный рост на 3,5–4,5%, в 2022 году — на 2,5–3,5%. В июне ЦБ прогнозировал снижение ВВП в более широком диапазоне в 2022 году: на 4–6%. Хотя смягчение ограничительных мер и способствует оживлению экономической активности, восстановление мировой и российской экономики будет постепенным, отметили в ЦБ. Регулятор больше не ждет «значимого» отклонения инфляции вниз от таргета в 4% в 2022 году, но указывает, что такой риск сохраняется.

Процентные ставки по депозитам и ипотечным жилищным кредитам снижаются, но вместе с тем повышается и давление на них из-за возросшего кредитного риска. В ЦБ рассчитывают, что очередное снижение ключевой ставки и произошедшее существенное уменьшение доходностей на рынке ОФЗ создадут условия для снижения процентных ставок на других сегментах финансового рынка в дальнейшем.

На пресс-конференции после решения по ставке председатель ЦБ Эльвира Набиуллина отметила, что ЦБ после снижения ставки на 0,25 п.п. «вернулся к стандартному шагу». «Я напомню, что мы вообще предпочитаем действовать постепенно, плавно, для того чтобы оценивать все эффекты от тех решений, которые мы принимаем», — объяснила она логику действий совета директоров. Пространство для дальнейшего смягчения денежно-кредитной политики, возможно, есть, добавила глава ЦБ: «Насколько можно будет им воспользоваться, мы будем оценивать, исходя из того, как будет развиваться ситуация в экономике».

В этот кризис, вызванный пандемией коронавируса и падением цен на нефть, Центробанк вместо повышения ставки начал проводить мягкую денежно-кредитную политику.

Чего ждали аналитики

Решение о снижении ставки было в целом ожидаемым. Экономисты расходились лишь в том, каким будет шаг регулятора. Рынок рассчитывал на более серьезное смягчение: большинство экономистов, опрошенных для консенсус-прогноза Bloomberg, прогнозировали снижение на 0,5 п.п.

В качестве аргументов в пользу снижения ставки экономисты приводили недавние заявления Набиуллиной и ее заместителя Алексея Заботкина, курирующего денежно-кредитную политику. Так, Набиуллина в июле заявила, что ЦБ видит пространство для снижения ставки из-за низкой инфляции. Заботкин в интервью Reuters, в свою очередь, сказал, что «существенная часть пространства для смягчения была использована» и «дальнейший темп снижения, вероятно, будет более постепенным».

Экономист «ВТБ Капитала» по России и СНГ Александр Исаков отмечал, что в пользу снижения на 0,25 п.п. говорят неопределенность по поводу того, насколько выраженной будет реакция цен на смягчение денежно-кредитной политики, а также ожидания денежного рынка.

ЦБ сохранил неизменным сигнал на дальнейшее снижение ставки. «При развитии ситуации в соответствии с базовым прогнозом Банк России будет оценивать целесообразность дальнейшего снижения ключевой ставки на ближайших заседаниях. Банк России будет принимать решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков», — сказано в сообщении. Такой же сигнал содержался и в предыдущем заявлении.

Где предел смягчения

Набиуллина рассказала, что совет директоров ЦБ пересмотрел оценку диапазона нейтральной ключевой ставки с 5–6% до 4–5%. Снижение диапазона связано с формированием ставок в мировой экономике на более низком уровне и снижении страновой премии за риск, объяснила глава Банка России. Нейтральная ставка — это ненаблюдаемый показатель, который может служить «ориентиром того, где ключевая ставка может находиться в среднем на длительном промежутке времени», отметила она. Снижение ставки ниже диапазона нейтральной говорит о проведении мягкой денежно-кредитной политики.

Дискуссия о диапазоне нейтральной ставки, возникшая в последние месяцы, важна в текущих условиях, так как более низкий диапазон нейтральной ставки создает больше пространства для снижения ключевой ставки в будущем, писали аналитики Bank of America.

Предел для снижения ключевой ставки близок, но еще не достигнут, полагает экономист «Ренессанс Капитала» по России и СНГ Софья Донец. «Ставка 4% выглядит более уверенно как дно для текущего цикла снижения. Снижение ставки до 3,5% возможно в случае второй полномасштабной волны коронавируса и жесткого сценария карантинных ограничений», — сказала она РБК.

Такого же мнения придерживается главный аналитик Росбанка Евгений Кошелев, хотя отмечает, что шансы на «донастройку политики» сохраняются. «Последующие действия Банка России потребуют большего внимания к инфляционным процессам в ходе сезона сбора урожая, а также внешней волатильности, возросшей на фоне геополитических конфликтов», — говорит эксперт.

Банк России вернулся к более осторожной и взвешенной политике, говорится в обзоре главного экономиста РФПИ Дмитрия Полевого. «Большая часть цикла снижения определенно позади», — считает он. Полевой отмечает сохранение умеренно «голубиного» сигнала на снижение ставки на дополнительные 0,25 п.п. в сентябре.

Снижение ставки на 0,25 п.п. разочаровывающе для рынка, пишет в обзоре главный экономист ING Bank Дмитрий Долгин: «Мы считаем вероятным еще одно снижение на 0,25 п.п. в этом году, но не обязательно на следующем заседании». Долгин указывает на осторожное снижение прогноза по инфляции в 2022 году с 4 до 3,5–4%, что уменьшает вероятность снижения ключевой ставки ниже 4% в 2022 году.

Наиболее важный сигнал — это решение по валютным интервенциям, считает Софья Донец. Набиуллина на пресс-конференции подтвердила, что ЦБ прекращает продажи валюты, вырученной от сделки по продаже Сбербанка (ему осталось продать 185 млрд руб., но ЦБ сделает это постепенно уже в четвертом квартале): именно этот механизм, позволяющий проводить дополнительные интервенции при нефти дешевле $25, регулятор ввел в момент обвала цен на нефть и курса рубля. «Сконцентрированные в четвертом квартале продажи $2,5 млрд могут существенно поддержать рубль на уровне 1–2% от нашего текущего прогноза. Это высвобождает пространство для снижения на еще 0,25 п.п., до 4%», — говорит Донец.

В последний раз: ключевая ставка откатится при снижении геополитических рисков

В прошлый раз — в середине декабря минувшего года — ставка была повышена сразу на 1 процентный пункт (п. п.), до 8,5% годовых. Комментарии регулятора, которыми было обосновано увеличение, вполне ясно показали, что останавливаться на ужесточении денежно–кредитной политики (ДКП) Банк России не намерен и будет повышать ставку на последующих заседаниях, ближайшее из которых и намечено на 11 февраля.

Росстат на минувшей неделе отчитался, что годовая инфляция в РФ на 28 января резко ускорилась, превысив 8,8% годовых и двигаясь в сторону 8,9% (впрочем, уточнённые месячные данные будут опубликованы в преддверии пятничного заседания ЦБ РФ, 9 февраля). Прогноз Банка России по инфляции на 2022 год остаётся неизменным и находится в интервале 4–4,5%. Прогноз правительства РФ пересмотрен с 4 до 5,9%.

Эксперты традиционно единодушны в предположениях, что ключевая ставка будет увеличена. Но только расходятся в шагах её повышения. “Мы ожидаем на 0,5 п. п., до 9% годовых”, — заявляет Александр Исаков, старший экономист “ВТБ Капитал” по России и СНГ. “Изменение на 0,75 п. п.”, — говорит Евгений Кошелев, директор офиса рыночных исследований и стратегии Росбанка. “На 0,75 п. п., ЦБ РФ продолжит тем самым тренд на ужесточение ДКП”, — солидарен с коллегой Роман Ермаков, начальник отдела дилинговых операций Ланта–Банка. “Уровень ключевой ставки будет поднят на 1 п. п., до 9,5% годовых”, — прогнозирует Владимир Зотов, операционный директор казначейства УБРиР. “Повышение ожидаю, потому что если месяц назад консенсус–прогноз был на 0,5 п. п., то в последнее время он смещается всё выше, поэтому не исключаю и на 1 п. п.”, — осторожен Василий Карпунин, начальник управления информационно–аналитического контента “БКС Мир инвестиций”. “Мы ожидаем 0,5–1%”, — предлагает более широкую вилку Владислав Данилов, старший аналитик “Сбер Управление Активами”. “Ждём на 1 п. п.”, — убеждена Ирина Лебедева, старший аналитик банка “Уралсиб”.

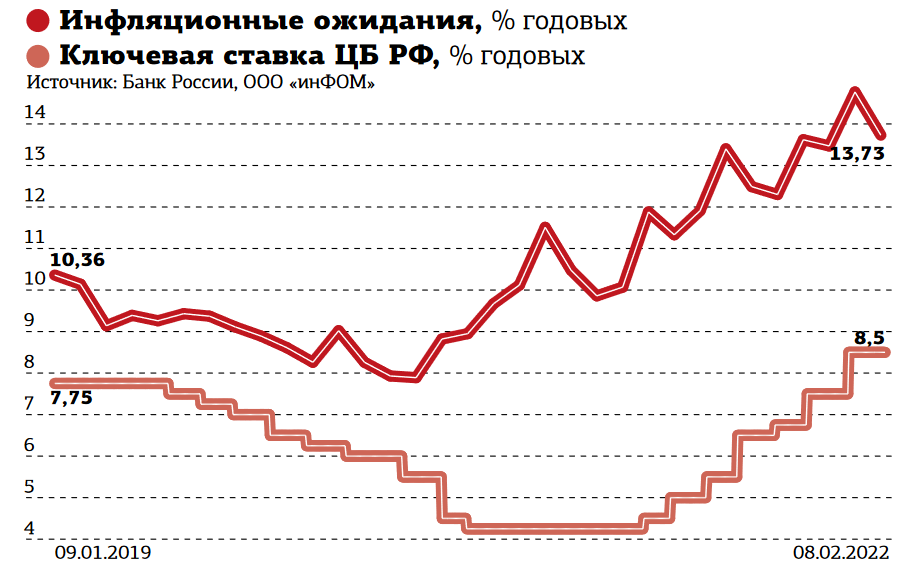

Основная причина роста ставки — продолжающийся рост инфляции. Геополитические риски или риторика центробанков развитых стран отошли на второй план. “Последние данные подтверждают, что инфляция ещё не достигла желаемой стабилизации, поэтому возможен и диапазон повышения ключевой ставки от 0,75 до 1 п. п., — поясняет свой прогноз Кошелев. — Наш выбор в пользу 0,75 п. п. обусловлен стабилизацией инфляционных ожиданий населения и структурой роста цен на продукты, смещённой в сторону продуктов питания”. Неделю назад в ЦБ РФ сообщили, что инфляционные ожидания в январе снизились до 13,7% годовых с декабрьских пиковых за последние 5 лет значений в 14,8%.

“Инфляционные ожидания сохраняются на повышенных уровнях, существует риск их дальнейшего роста из–за волатильности на валютном рынке, — поясняет Данилов. — Такой инфляционный фон создаёт необходимость дальнейшего ужесточения монетарной политики”.

“Если геополитические риски снизятся, то можно с большой долей уверенности говорить, что предстоящее февральское повышение ключевой станет последним, — рассуждает Ермаков. — Текущие индикаторы показывают начало замедления в экономике, очевидно, её спад мы увидим уже во втором полугодии. Геополитика и высокая инфляция вынуждают сейчас ЦБ РФ действовать проактивно. Но ключевой вопрос — нахождение баланса между борьбой с инфляцией и экономическим ростом”. По мнению эксперта, пока выбор сделан в пользу борьбы. При позитивном развитии событий и ухода геополитического риска, полагает эксперт, Банк России может начать готовить почву для разворота ДКП, и, вероятно, первое снижение ставки может произойти в начале второго полугодия.

“Финансовые условия ужесточились сверх плана ЦБ РФ против условий декабря, рост доходностей ОФЗ выше 9% скорее не был учтён при повышении в декабре, — отмечает Исаков. — Кредитный импульс в конце прошлого года приблизился к нулю и станет отрицательным в текущем, депозиты физлиц растут вместе со ставками, указывая на изменение сберегательного поведения.Мы ждём, что пик повышения ключевой ставки придётся на начало II квартала 2022 года и составит 9,5–10% годовых”.

“В будущем от данных по инфляции в стране будет зависеть, решится ли ЦБ РФ установить двухзначную ключевую ставку выше 10%, но такая вероятность существует”, — резюмирует Зотов. “Мы близки к окончанию периода ужесточения ДКП, помимо повышения 11 февраля возможно ещё одно–два, но уже к концу года ЦБ РФ может начать постепенно снижать ставку”, — предполагает Лебедева. “Если повышение будет на 1 п. п., то я бы ожидал завершения цикла повышения, — рассуждает Карпунин. — Темпы роста инфляции могут начать замедляться за счёт эффекта высокой базы, это позволит регулятору сделать паузу, хотя к концу года едва ли ставка будет ниже 7,5–8%”.

“Наиболее вероятный вариант, что на ближайших заседаниях ЦБ РФ поднимет ключевую до 9,5% и сохранит её в течение большей части года, — считает Данилов. — Замедление инфляции откроет ЦБ РФ возможности для снижения ставки начиная с IV квартала 2022 года”.

У ЦБ РФ на столе большой спектр возможных решений. Решение будет приниматься исходя из фундаментальной картины с учётом усилившейся геополитической напряжённости. Инфляция достигла 8,8% годовых, при этом аналитики регулятора впервые зафиксировали снижение инфляционных ожиданий. Снижаются темпы выдачи потребкредитов, растёт приток средств на депозиты. Трансмиссионный механизм начал действовать. На мой взгляд, если опираться только на экономические факторы, регулятору было бы комфортно поднять ставку на 0,5 п. п. и оставить возможность поднять её ещё на 0,5 п. п. на мартовском заседании.

Что будет с ключевой ставкой ЦБ в феврале

На ближайшем заседании 11 февраля Центробанк поднимет ключевую ставку с 8,5 до 9,5%. Так считают опрошенные РБК и агентством Bloomberg аналитики.

Bloomberg опросил 32 аналитиков, 22 из них ожидают повышения на 1 п.п. Если так и произойдет, то повышение станет восьмым подряд с марта 2022 года. В декабре российский регулятор дал понять, что «допускает возможность дальнейшего повышения ключевой ставки на ближайших заседаниях».

Банк России, вероятно, поднимет ставку до 9,5%, а в марте — до 10%, отмечают в обзоре экономисты «Ренессанс Капитала» Софья Донец и Андрей Мелащенко.

Основной причиной планируемого повышения ставки является отсутствие улучшения инфляционных показателей, говорится в комментарии старшего стратега по долговому рынку Sber CIB Игоря Рапохина.

Главный экономист Евразийского банка развития Евгений Винокуров считает, что ЦБ решит повысить ставку на 1 п.п., хотя, «скорее всего, оставит себе пространство для дальнейшего маневра и даст сигнал о возможности дальнейшего увеличения ставки».

Не все эксперты считают, что ключевую ставку повысят сразу на 1 п.п. По мнению старшего экономиста «ВТБ Капитала» по России и СНГ Александра Исакова, регулятор повысит ее лишь на 0,5 п.п.

«По данным Росстата, в период с 22 по 28 января недельная инфляция немного замедлилась. В годовом выражении и с корректировкой на сезонность темпы роста потребительских цен снизились до +8% против среднего показателя начала января, превышавшего 9%», — сказано в его обзоре.

Четверть аналитиков, опрошенных Bloomberg, считают, что ставку повысят на 0,75 п.п. На величину шага будут влиять полные данные по инфляции за январь, которые будут опубликованы в среду, 9 февраля, отметил старший экономист «Синары» Сергей Коныгин. Если будет сказано, что в последние недели произошло замедление по полному кругу товаров и услуг, то тогда ЦБ не будет агрессивно поднимать ставку, считает эксперт.

Рапохин полагает, что Банк России 11 февраля может дать понять, сколько продлится пауза в покупках валюты. Напомним, что 24 января регулятор решил приостановить закупки валюты на открытом рынке «в целях повышения предсказуемости действий денежных властей и снижения волатильности финансовых рынков». В «Ренессанс Капитале» прогнозируют, что пауза в закупках валюты будет держаться до апреля, «более раннее возвращение к закупкам вероятно в случае более быстрой деэскалации». Игорь Рапохин ждет, что на заседании в марте ЦБ повысит ставку на 0,5 п.п. — до 10%. Однако он допустил, что ЦБ снова может вернуться к повышению на 1 п.п на следующем заседании. По мнению Сергея Коныгина, ЦБ не пойдет в область двузначных ставок.

«Это одновременно означает смену парадигмы денежно-кредитной политики, сдвиг в сторону инфляционного сценария, что будет негативным ударом для рынка госдолга», – указал эксперт.

Винокуров не исключил сохранения ставки на уровне 9,5%, «если инфляция в феврале окажется ниже январского уровня, а геополитическая напряженность поутихнет». В НРА ожидают пик ставки в 10,5%. Коныгин полагает, что незначительное понижение ставки произойдет к концу года на фоне снижения инфляции. По словам эксперта, при инфляции 6% к концу года и ставке 10%, в реальном выражении она будет достигать 4%. Коныгин при этом допускает смягчение политики в четвертом квартале 2022 года и понижение ставки до 9%.

По мнению Донец и Мелащенко, решение ЦБ по ставке будет по большей части зависеть от геополитической обстановки. В базовом сценарии аналитики «Ренессанс Капитала» ожидают постепенную деэскалацию к середине года. Там допускают введение «дополнительных умеренных санкций». Если деэскалация произойдет раньше, а рубль укрепит свои позиции, то завершение цикла повышения ставки произойдет во втором квартале 2022 года. Донец и Мелащенко считают, что к концу следующего года ставка может составить 6,5%, а к концу 2024 года — 5,5%.

ЦБ окончательно перейдет к нейтральной денежно-кредитной политике не раньше июля 2022 года, полагают в НРА.

Ранее в середине января председатель регулятора Эльвира Набиуллина заявила, что инфляция в России по итогам 2022 года могла бы превысить 12%, если бы Центробанк не поднял ключевую ставку. Напомним, 17 декабря регулятор повысил ее сразу на 1 п.п., до 8,5% годовых. По данным Росстата, инфляция в России по итогам 2022 года составила 8,39%.

Проценты не сберегаются

Банк России на заседании совета директоров в пятницу, 24 июля, вновь понизит ключевую ставку, считают опрошенные “Российской газетой” аналитики. Таким образом, она снова опустится до исторического минимума. Вслед за ключевой ставкой продолжат снижаться ставки по вкладам и кредитам. При этом больше трети граждан не готовы забирать деньги из банков даже при самых минимальных ставках, следует из опросов вкладчиков.

В июне Банк России опустил ключевую ставку до самого низкого за всю постсоветскую историю уровня – текущих 4,5% годовых. Нестандартным был и шаг снижения – вместо обычных 0,25 или 0,5 процентного пункта ставка упала сразу на один процентный пункт. Правда, это не новый стандарт по снижению ставки, подчеркивала глава Банка России Эльвира Набиуллина. ЦБ в прошлый раз так сильно опустил ставку из-за низких темпов инфляции в связи с подавленным спросом и необходимости стимулировать затормозившую из-за пандемии и связанных с ней ограничений экономику.

Примерно такая же ситуация наблюдается и сейчас. О том, что в июле снижение ставки продолжится, фактически просигнализировал сам Центробанк. На прошлой неделе Набиуллина, выступая в Совете Федерации, заявила, что ЦБ видит пространство для дальнейшего снижения ставки из-за низкой инфляции. Позднее зампред Банка России Алексей Заботкин сообщил в интервью Reuters, что цикл смягчения денежно-кредитной политики еще не закончен, но существенная возможность для этого уже была использована. Вероятно, эти слова можно трактовать как подтверждение того, что глубоким новое снижение ключевой ставки точно не будет.

Банк России в пятницу будет выбирать шаг снижения ключевой ставки между 0,25 и 0,5 процентного пункта, то есть до 4-4,25%, считает главный экономист Совкомбанка Кирилл Соколов. Так, инфляция все еще остается низкой. К 13 июля недельная инфляция вернулась к 0,1% после скачка на 0,3% в начале июля из-за повышения тарифов ЖКХ. Годовая инфляция выросла до 3,4%, но остается существенно ниже цели Банка России в 4%.

В пользу активного смягчения монетарной политики выступает и сильный спад российской экономики, говорит Соколов. По оценке департамента исследований и прогнозирования ЦБ, падение ВВП во втором квартале составит 9,5-10%. В целом по году Банк России пока прогнозирует снижение ВВП на 4-6%. “Преодоление негативных последствий коронавируса является сейчас центральной задачей правительства и Банка России. Снижение ключевой ставки позволит сделать деньги в экономике дешевле, что приведет к стимулированию инвестиционного и потребительского спроса”, – подчеркивает аналитик.

Следующее заседание ЦБ, где будет рассматриваться уровень ставки, состоится только 18 сентября. Поэтому Банк России предпочтет снизить ставку в июле сразу на 0,5 процентного пункта, а не разбить на два снижения по 0,25 процентного пункта в июле и в сентябре, полагает Соколов.

Снижение ключевой ставки всегда приводит к уменьшению стоимости основных банковских продуктов – вкладов и кредитов. Так, ставки по потребительским кредитам могут опуститься еще на 0,3-0,6 процентного пункта в течение второго полугодия, ставки по ипотеке как за счет снижения ключевой ставки ЦБ, так и за счет предоставления ипотечных кредитов по льготным ставкам могут завершить этот год в диапазоне 6,2-7%, прогнозирует экономист “БКС Премьер” Антон Покатович.

Средние ставки по вкладам, по его мнению, тоже продолжат снижение – в ближайшие два месяца они могут опуститься к уровням 4,2-4,5% (сейчас – 4,63%, и это тоже исторический минимум. – “РГ”). Далее по году ставки по вкладам могут снизиться и до 4%, если цикл снижения ключевой ставки продолжится осенью, говорит Покатович.

При этом 36% россиян не станут забирать свои вклады из банков, если снижение ставок по ним продолжится, следует из опроса Росгосстрахбанка и НАФИ. Еще 30% опрошенных готовы забрать вклады, а 2% – только часть денег. 12% респондентов ответили, что начнут искать более выгодные по сравнению с депозитами варианты сбережений и накоплений. Среди таковых респонденты называли покупку валюты, а также инвестиции в золото, облигации и недвижимость.

Плюс один: аналитики ждут, что ЦБ поднимет ключевую ставку до 9,5%

Совет директоров Банка России 11 февраля проведет очередное заседание по ключевой ставке. На этот раз представители ЦБ перед «неделей тишины» не стали комментировать даже диапазон возможных решений. Тем не менее участники рынка ждут от регулятора решительных действий: абсолютное большинство опрошенных Банки.ру аналитиков прогнозирует повышение ключевой ставки еще на 1 процентный пункт.

Что будет с ключевой ставкой в феврале

Ускорение инфляции в январе и преобладание проинфляционных рисков из-за ослабления рубля и геополитической напряженности заставят Центробанк в очередной раз поднять ключевую ставку на 100 базисных пунктов до 9,5%, уверены 16 из 20 опрошенных Банки.ру экспертов.

Цель повышения ключевой ставки — «заякорить» инфляционные ожидания, продолжить сокращать совокупный спрос и тем самым предпринять дополнительные меры по возвращению экономики на траекторию сбалансированного роста, поясняет управляющий директор НРА Сергей Гришунин.

Снижение темпов роста инфляции за последние два месяца 2022 года не вылилось в устойчивый тренд, поэтому у Банка России не остается иного выхода, кроме как увеличивать размер ключевой ставки, отмечает директор департамента операций на финансовых рынках банка «Русский Стандарт» Максим Тимошенко.

По оценкам аналитиков Совкомбанка, годовая инфляция к концу января обновила шестилетний максимум в 8,8%. Таким образом, надежды на замедление инфляции в январе не оправдались. Факторами ускорения роста цен стали ослабление рубля, продолжающееся удорожание энергоносителей и продовольствия в мире. В этой ситуации с большой долей вероятности Банк России примет решение о повышении ключевой ставки на 100 б. п., считает аналитик Банка Хоум Кредит Банка Станислав Дужинский.

Главный экономист Альфа-Банка Наталия Орлова также приводит несколько аргументов в пользу такого решения. Во-первых, по ее словам, оно на данный момент заложено в цены облигационного рынка, то есть значительное повышение ключевой ставки сейчас не станет вызовом для инвесторов. Во-вторых, такой шаг оправдан значительным отклонением инфляции от цели в 4%: по итогам января уровень годовой инфляции составит 9% год к году, считают в Альфа-Банке.

Ощутимое повышение ставки в феврале прогнозирует и главный аналитик ПСБ Денис Попов. При небольшом шаге повышения ставки Банк России уже в марте снова будет вынужден догонять инфляцию. Эту тактику регулятор уже пробовал в прошлом году, надеясь на разворот инфляционного тренда, и она не дала результатов, поясняет Попов.

При этом повышения ключевой ставки больше чем на 1 п. п. экономисты не ждут. На валютном рынке наблюдается некоторая стабилизация, поэтому с учетом снижения рисков для финансовой стабильности вполне вероятно, что ЦБ ограничится шагом в 100 б. п., полагает старший стратег по долговому рынку SberCIB Investment Research Игорь Рапохин. Более резкое увеличение на 125 б. п. будет слишком агрессивно для рынка и может спровоцировать «сброс» ОФЗ, а менее резкое, например 75 б. п., — вызвать ослабление рубля, считает директор по инвестиционно-банковскому бизнесу Азиатско-Тихоокеанского Банка Владимир Бурденко.

За повышение ключевой ставки в феврале на 1 п. п. до 9,5% высказались также аналитики УБРиР, АТБ, «Уралсиба», «МКБ Инвестиции», банка «Фридом Финанс», ФГ «Финам», ИК «Ренессанс Капитал», УК «РСХБ Управление Активами» и УК «Атон-менеджмент».

А вот экономисты ВТБ, ЮниКредит Банка и Россельхозбанка ждут от ЦБ менее радикальных шагов и допускают повышение ставки на 50 б. п. и 75 б. п. соответственно. На текущем уровне ключевой ставки денежно-кредитная политика уже оказывает существенное сдерживающее влияние на спрос, хотя потребуется некоторое время, чтобы это влияние успело в полной мере отразиться на инфляции, поясняет аналитик ЮниКредит Банка Ариэл Черный. Руководитель Центра макроэкономического и регионального анализа и прогнозирования Россельхозбанка Дмитрий Тарасов также отмечает, что для января всегда свойственна высокая инфляция ввиду сезонности из-за коммунальных тарифов, а значит, в феврале ее темпы будут ниже.

Что будет с ключевой ставкой дальше

Рост ключевой ставки продолжится и в дальнейшем, но уже меньшими темпами, считают аналитики. Так, в «Сбере» допускают, что на мартовском заседании Центробанк поднимет ключевую ставку еще на 50 б. п., после чего темп повышения ставки, скорее всего, замедлится.

По оценке рейтингового агентства НРА, окончательный переход Банка России к нейтральной денежно-кредитной политике произойдет не раньше июля 2022 года. К этому моменту ключевая ставка может достигнуть 10,5%. Однако точно оценить темпы повышения ключевой ставки в первом полугодии 2022 года можно только после детального анализа итогов уже осуществленных раундов ужесточения ДКП. Эти итоги можно будет оценить после выхода доклада Банка России о денежно-кредитной политике в конце февраля 2022 года.

Как рост ключевой ставки повлияет на рубль

Повышение рублевой процентной ставки и перевод реальной ставки в положительную область сделает более привлекательными российские активы, в том числе для иностранных инвесторов. Это поможет поддержать рубль на фоне геополитической напряженности и ужесточения монетарной политики Федеральной резервной системой США и ЕЦБ, считает главный аналитик Совкомбанка Михаил Васильев.

В совокупности с паузой в покупке валюты по бюджетному правилу Минфином и в случае ослабления геополитической напряженности рубль может вернуться к укреплению. Тем более что этому способствуют текущие цены на энергоносители и другие товарные позиции, добавляет главный управляющий портфелем УК «Атон-менеджмент» Константин Святный.

Что будет со ставками по кредитам и депозитам

Вслед за ключевой ставкой на сопоставимую величину будут расти и другие ставки в экономике, в том числе ставки по депозитам, а также по потребительским и ипотечным кредитам. По сценарию рейтингового агентства НРА, при прогнозируемом росте ключевой ставки до 9,5% ставки по ипотеке (без учета льготных программ) в среднем будут превышать на 1—2,5% ключевую и вырастут до 10,5—12%. В сегменте автокредитования ставки будут находится в диапазоне 11,5% до 17,5% по новым автомобилям и от 15% до 19% — по подержанным. По потребительскому кредитованию ставки составят от 12% до 25% в зависимости от типа кредита. НРА также ожидает роста средних ставок по вкладам физических лиц до 9—11%.

n nttt nttt ntt nt”,”content”:”tt

ntttu0412u044b u043du0435 u0430u0432u0442u043eu0440u0438u0437u043eu0432u0430u043du044b u043du0430 u0441u0430u0439u0442u0435.ntt ntt