Переход с УСН на ОСНО НДС

Подборка наиболее важных документов по запросу Переход с УСН на ОСНО НДС (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Переход с УСН на ОСНО НДС

Открыть документ в вашей системе КонсультантПлюс:

Подборка судебных решений за 2022 год: Статья 346.25 “Особенности исчисления налоговой базы при переходе на упрощенную систему налогообложения с иных режимов налогообложения и при переходе с упрощенной системы налогообложения на иные режимы налогообложения” главы 26.2 “Упрощенная система налогообложения” НК РФ

(Юридическая компания “TAXOLOGY”) Налогоплательщик (заказчик-застройщик) в 2013 году заключил с инвестором договор, по условиям которого обязался выполнить работы и совершить все необходимые действия по реализации инвестиционного проекта по созданию АЗС. Во исполнение договора налогоплательщик привлек подрядчика для выполнения строительных работ. В 2015 году построенные объекты были введены в эксплуатацию и переданы инвестору. В налоговой декларации за III квартал 2015 года налогоплательщик заявил к вычету НДС на основании счетов-фактур, выставленных обществом подрядчиком в ходе осуществления строительства в 2013 – 2014 годах. Налоговый орган пришел к выводу об отсутствии у налогоплательщика права принимать к вычету НДС, поскольку в период выставления счетов-фактур и до 01.07.2015 налогоплательщик применял УСН. Суды признали отказ обоснованным, указав, что в силу п. 2 ст. 346.11 НК РФ организации, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками НДС, в связи с чем при переходе на общую систему налогообложения не имеют права принять к вычету суммы НДС, предъявленные в период применения специального налогового режима. Направляя дело на новое рассмотрение, ВС РФ указал, что ни глава 21, ни ст. 346.25 НК РФ не содержат запрета на принятие к вычету сумм НДС, предъявленных в период применения специального налогового режима по товарам (работам, услугам), использование которых в облагаемой НДС деятельности начато после перехода на общую систему налогообложения. ВС РФ указал, что предъявленные в ходе строительства суммы “входящего” НДС могут быть приняты к вычету налогоплательщиком, ранее применявшим упрощенную систему налогообложения, при соблюдении установленных ст. 169, п. 2 ст. 171 и п. 2 ст. 172 НК РФ условий, если объект строительства не использовался для извлечения выгоды в период применения упрощенной системы налогообложения, а облагаемые НДС операции с использованием оконченного строительством объекта совершены после перехода налогоплательщика на общую систему налогообложения. Суд отметил, что расходы на строительство объекта общество учитывало на счете 08.03, предназначенном для бухгалтерского учета долгосрочных инвестиций в строительство, приобретение подрядных работ не было сопряжено с извлечением выгоды, облагаемой в рамках упрощенной системы налогообложения, передача оконченного строительством объекта инвестору произошла 15.07.2015, то есть после перехода налогоплательщика на общую систему налогообложения и начала ведения облагаемой НДС деятельности.

Статьи, комментарии, ответы на вопросы: Переход с УСН на ОСНО НДС

Открыть документ в вашей системе КонсультантПлюс:

Типовая ситуация: Как перейти с УСН на ОСН

(Издательство “Главная книга”, 2022) После перехода на ОСН начисляйте НДС на все отгрузки и полученные авансы, входной НДС принимайте к вычету. Подпишите с покупателями допсоглашения об НДС, чтобы не начислять налог сверх цены и не платить его из своих средств.

Нормативные акты: Переход с УСН на ОСНО НДС

Открыть документ в вашей системе КонсультантПлюс:

“Налоговый кодекс Российской Федерации (часть вторая)” от 05.08.2000 N 117-ФЗ

(ред. от 29.11.2021) 6. Организации и индивидуальные предприниматели, применявшие упрощенную систему налогообложения, при переходе на общий режим налогообложения выполняют следующее правило: суммы налога на добавленную стоимость, предъявленные налогоплательщику, применяющему упрощенную систему налогообложения, при приобретении им товаров (работ, услуг, имущественных прав), которые не были отнесены к расходам, вычитаемым из налоговой базы при применении упрощенной системы налогообложения, принимаются к вычету при переходе на общий режим налогообложения в порядке, предусмотренном главой 21 настоящего Кодекса для налогоплательщиков налога на добавленную стоимость.

На что нужно обратить внимание при переходе с УСН на ОСНО

Для перехода с упрощенной системы налогообложения (УСН) на общую (ОСНО) есть два основания. Например, у налогоплательщика расширяется бизнес, растут доходы, а также, возможно, появляются сделки с крупными покупателями, которым необходимо возмещать НДС. Учитывая такие обстоятельства, налогоплательщик добровольно и осознанно принимает решение о переходе на ОСНО. Тогда он подает уведомление об отказе от применения упрощенной системы налогообложения по форме № 26.2-3 в ИФНС по месту регистрации до 15 января того года, в котором меняет режим налогообложения. В уведомлении указывает ИНН, для ООО — КПП, код налогового органа, название компании или ФИО предпринимателя, год перехода на общую систему.

И совсем другая ситуация, когда компания или индивидуальный предприниматель (ИП), «слетая с упрощенки», автоматически переходит на ОСНО. Такое бывает, когда налогоплательщик перестает соответствовать хотя бы одному из нижеперечисленных критериев УСН, а именно:

— средняя численность сотрудников превысила 100 человек;

— годовой доход с начала 2022 года вышел за лимит в 150 млн рублей;

— открылся филиал;

— остаточная стоимость основных средств превысила 150 млн рублей;

— доля участия других компаний стала больше 25 %;

— компания начала заниматься деятельностью, которая несовместима с УСН.

Кстати, эти правила могут измениться. Готовится законопроект, по которому компании можно один раз нарушить лимиты по числу сотрудников и доходам и все равно остаться на УСН, хоть и с повышенной налоговой ставкой. Но пока это только в планах.

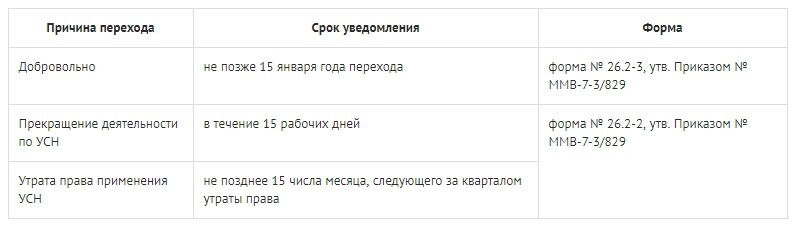

Причина перехода

Сроки уведомления о переходе с УСН на ОСНО

не позже 15 января года перехода

Утрата права применения УСН

не позднее 15 числа месяца, следующего за кварталом утраты права

Кроме того, упрощенцу, «слетевшему с УСН» необходимо представить декларацию по УСН не позднее 25-го числа месяца, следующего за кварталом, в котором утрачено право на применение этого налогового режима.

Какую отчетность представляет налогоплательщик, когда переходит на ОСНО

Начиная с первого месяца квартала, в котором налогоплательщик утратил право на УСН, он применяет ОСНО и подает соответствующую отчетность в требуемые сроки:

— декларацию по НДС в электронной форме за квартал, в котором утрачено право на УСН, не позднее 25 числа месяца, следующего за этим кварталом;

— декларацию по налогу на прибыль:

если право на УСН утрачено в 1-м, 2-м или 3-м квартале – декларацию за 1-й квартал, полугодие или 9 месяцев календарного года соответственно не позднее 28-го числа месяца, следующего за отчетным периодом;

В том случае, если у налогоплательщика есть основные средства (ОС), облагаемые налогом на имущество исходя из балансовой стоимости, ему нужно подать еще и декларацию по этому налогу. К таким основным средствам относятся:

— объекты движимого имущества, принятые к учету в качестве ОС до 1 января 2013 года и включены в амортизационные группы с третьей по десятую;

— объекты движимого имущества, принятые к учету, начиная с 1 января 2013 года и отвечающие условиям:

относятся к амортизационным группам с третьей по десятую;

— объекты недвижимого имущества, не облагаемые налогом на имущество исходя из кадастровой стоимости.

Если право на УСН утрачено в 1-м, 2-м или 3-м квартале и законом соответствующего субъекта РФ не установлены отчетные периоды по налогу на имущество, расчет авансового платежа по налогу на имущество подается не позднее 30 числа месяца, следующего за кварталом, в котором утрачено право на УСН. Если же право на УСН утрачено в 4-м квартале, представляется декларация по налогу на имущество не позднее 30 марта следующего года.

Как учесть доходы при переходе с УСН на ОСНО

Если налогоплательщик получил аванс на «упрощенке», а отгрузил товар, выполнил работу или оказал услугу на ОСНО, то эту выручку он должен учесть в исчислении налога по УСН. Ведь на «упрощенке» действует кассовый метод, и доходы формируются по мере поступления оплаты независимо от даты реализации. Если же товары (работы, услуги) были отгружены на упрощенной системе налогообложения, а оплата за них поступила после перехода на общий режим, то выручку от их продажи надо учесть при налогообложении прибыли:

— на 1 января года, с которого применяется ОСНО, если организация перешла добровольно;

— на 1 первое число первого месяца квартала, с которого налогоплательщик утратил право на УСН.

В состав «переходных» доходов налогоплательщик должен включить и сумму дебиторской задолженности покупателей (клиентов), сложившуюся за время применения УСН. Ведь метод начисления, применяемый при налогообложении прибыли на ОСНО, предполагает, что выручка отражается в составе доходов по мере отгрузки. Из чего следует, что после перехода с «упрощенки» на общий режим стоимость реализованных, но не оплаченных товаров (работ, услуг) нужно включить в доходы. Причем увеличить доходы требуется в том месяце, в котором организация перешла на общую систему налогообложения независимо от того, когда будет фактически погашена дебиторская задолженность.

Как учесть расходы при переходе с УСН на ОСНО

В состав «переходных» расходов налогоплательщик, применявший «упрощенку», должен включить суммы непогашенной кредиторской задолженности перед поставщиками, бюджетом, сотрудниками и другими. Например, если услуги были оказаны организации до ее перехода на ОСНО, а оплачены после него, их стоимость нельзя учесть при расчете налога по УСН, поскольку на «упрощенке» действует кассовый метод признания расходов. В этой ситуации стоимость оказанных организации услуг необходимо учесть при исчислении налоговой базы по налогу на прибыль.

Затраты

Когда произведены

Стоимость сырья, материалов, инвентаря и оборудования стоимостью 100 000 руб. и менее (пп. 3 п. 1 ст. 254 НК РФ)

1. не оплаченных и не списанных в производство (не переданных в эксплуатацию) до перехода на ОСНО

2. не оплаченных, но списанных в производство (переданных в эксплуатацию) до перехода на ОСНО

1. на дату списания в производство (отпуска в эксплуатацию) (п. 2 ст. 272 НК РФ)

2.1 если организация добровольно отказалась от применения УСН, то на 1 января года, с которого вы перешли на ОСНО;

Стоимость работ и услуг, не оплаченных, но принятых к учету до перехода на ОСНО

— если организация добровольно отказалась от применения УСН, то на 1 января года, с которого вы перешли на ОСНО;

1. не оплаченных, но проданных до перехода на ОСНО

2. не проданных до перехода на ОСНО независимо от оплаты

1.1 если организация добровольно отказалась от применения УСН, то на 1 января года, с которого вы перешли на ОСНО;

1.2 если организация утратила право на УСН, то на первое число первого месяца квартала, с которого организация утратила право на применение УСН

1. начисленная, но не выплаченная до перехода на ОСНО

2. начисленные, но не уплаченные до перехода на ОСНО

1. если организация добровольно отказалась от применения УСН, то на 1 января года, с которого организация перешла на ОСНО;

Как быть с НДС после перехода на ОСНО

Организация, утратившая право на УСН, становится плательщиком НДС с первого числа квартала, в котором такое произошло. И с начала этого периода начисляет НДС по всем операциям, облагаемым этим налогом.

Заметим, по товарам, работам, услугам, имущественным правам, реализуемым по предоплате, действует свой порядок. В том случае, если аванс за них получен до перехода на общую систему налогообложения, а реализованы они после этого, НДС необходимо начислить только на дату реализации. Но, если поступление аванса и реализация товаров, работ, услуг, имущественных прав в счет полученного аванса произошли после перехода на общую систему налогообложения, НДС требуется начислить и на дату получения аванса, и на дату реализации. При начислении НДС по факту реализации, ранее начисленный НДС с аванса можно принять к вычету.

В ситуации, когда товары (работы, услуги, имущественные права) отгружены после перехода на общую систему налогообложения без предоплаты, НДС необходимо начислить. Но если они реализованы до даты перехода на общий режим, НДС начислять не нужно, поскольку в это время организация еще не была плательщиком этого налога. Суммы дебиторской задолженности за товары (работы, услуги), отгруженные в период применения «упрощенки», но погашенные после перехода на ОСНО, налоговую базу по НДС не увеличивают.

Порядок перехода с УСН на ОСНО в 2022 – 2022 годах

Переход с УСН на ОСНО влечет не только изменения в объемах налогообложения, но также предполагает увеличение масштабов бухгалтерского учета (для фирм, которые вели его в упрощенном варианте). Основания для перехода с УСН на ОСНО приведены в данной статье. В ней также подробно рассмотрены изменения, которые ожидают налогоплательщика, решившего перейти с упрощенки на ОСНО. Вернуться к применению УСН после перехода на иной режим налогообложения можно не ранее чем через год.

Как осуществить переход с УСН на ОСНО в 2022-2022 годах

УСН и ОСНО — настолько различные системы налогообложения, что их очень трудно сравнивать. ОСН предусматривает ведение полного бухучета с начислением и выплатой всех видов налогов. УСН допускает уплату минимального количества налогов.

Как перейти с УСН на ОСН? Переход с одного режима налогообложения (УСН) на другой (ОСН) возможен в следующих случаях:

- Прекращение использования УСН на добровольной основе при подаче уведомления в налоговую (п. 6 ст. 346.13 НК РФ). Его нужно направить в ИФНС не позже 15 января года, с начала которого осуществляется смена режима. Уведомление подается по форме № 26-2-3 (утв. приказом ФНС от 02.11.2012 № ММВ-7-3/829).

Важно! Подавать уведомление о добровольном уходе с УСН нужно обязательно, так считает Минфин. Не сделав этого, нельзя начать применять общий режим налогообложения. Узнать, как складывается свежая судебная практика по этому вопросу, можно из аналитической подборки от К+, получив бесплатный доступ к системе.

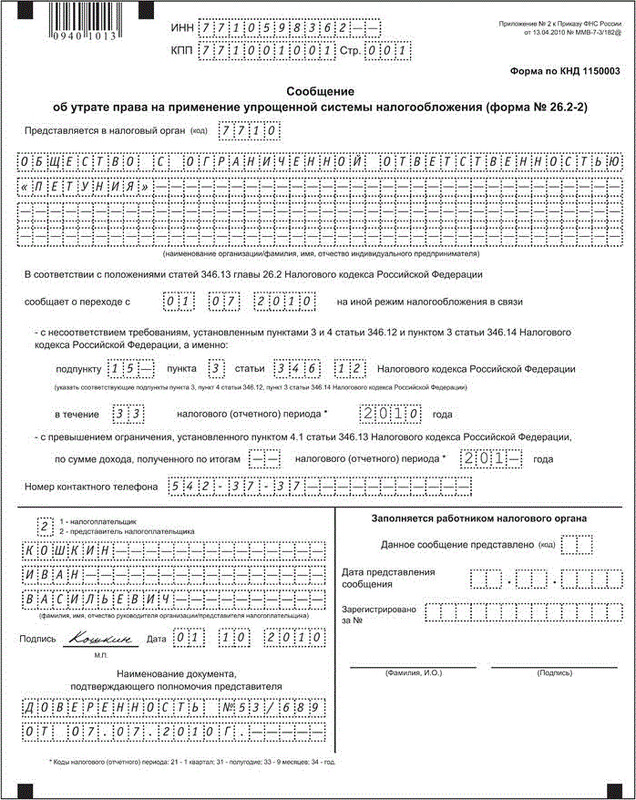

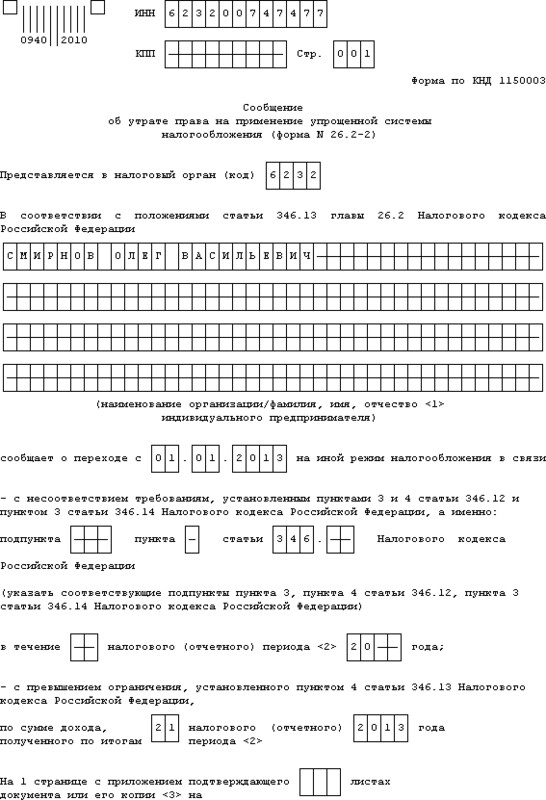

- Вынужденное прекращение использования УСН в результате превышения максимально допустимого уровня годового дохода или нарушения других условий для применения УСН (п. 4 ст. 346.13 НК РФ). Уведомление о прекращении использования УСН подают течение первых 15 дней квартала, следующего за тем, в котором были нарушены условия применения УСН. Уведомление подается по форме № 26-2-2 (утв. приказом ФНС от 02.11.2012 № ММВ-7-3/829).

Важно! Если просрочите или вообще не сдадите это уведомление, вас могут оштрафовать на 200 руб. (п. 1 ст. 126 НК РФ, письмо Минфина от 06.12.2017 № 03-11-11/81211). Для директора организации (главбуха или иного должностного лица) возможен также административный штраф от 300 руб. до 500 руб. (ч. 1 ст. 15.6 КоАП РФ).

Что означает «слететь с упрощенки»?

«Слететь с упрощенки» — так в народе называют потерю права на применение УСН. Для этого нужно превысить как минимум один из показателей деятельности налогоплательщика:

- стоимость ОС — 150 млн руб. в 2022-2022 годах;

- средняя численность работников — 100 человек;

- установленный предел доходов: в 2022 году — 150 млн руб., на 2022 год эта сумма будет проиндексирована;

Важно! С 2022 года превышение лимитов по доходу и численности не приводит к слету со спецрежима сразу. С 01.01.2022 действуют переходные положения, которые позволяют в такой ситуации сохранять право на упрощенку, пусть и на чуть менее выгодных условиях. Подробнее см. нашу статью.

- начать заниматься деятельностью, несовместимой с УСН, например производить подакцизные товары, организовать ломбард (п. 3 ст. 346.12 НК РФ);

- обзавестись филиалом (при этом наличие представительства или иного обособленного подразделения применению УСН не мешает);

- превысить 25-процентную долю участия юрлиц в УК фирмы-упрощенца;

- стать участником в договоре простого товарищества или доверительного управления имуществом (п. 3 ст. 346.14 НК РФ).

При утрате права на применение УСН нужно рассчитать и уплатить налоги, используемые при ОСНО. Это делают по правилам, которые прописаны в НК РФ для вновь созданных организаций или вновь зарегистрированных ИП. Штрафы и пени за несвоевременную уплату ежемесячных платежей в течение того квартала, в котором перешли на ОСНО, платить не придется.

В переходный период от УСН к ОСН придется определить:

- Величину дебиторской задолженности, т. к. при кассовом методе и при методе начисления доход будет отличаться.

- Кредиторскую задолженность по налогам, зарплате работников, перед поставщиками.

- Непогашенную кредиторскую задолженность.

- Остаточную стоимость имущества.

Все эти показатели помогут при подсчете налогооблагаемых баз и самих налогов.

Как посчитать и уплатить налоги, а также сдать отчетность при утрате права на УСН, подробно разъясняется в Готовом решении от КонсультантПлюс. Если у вас еще нет доступа к системе, получите его абсолютно бесплатно и переходите в материал.

Что делать, если налоговая сообщила о несоответствии условиям УСН, читайте здесь.

Переход с упрощенки на вмененку (до 01.01.2021)

Важно! С 2022 года режим в виде ЕНВД отменен.

Переход с УСН может быть не только на ОСН, но и на другие налоговые режимы, например, ЕНВД, если это соответствует осуществляемому виду деятельности (п. 2 ст. 346.26 НК РФ). Однако осуществить такой переход можно только с начала очередного года, поскольку добровольный отказ от УСН в течение налогового периода не допускается (п. 3 ст. 346.13 НК РФ). При этом о намерении применять ЕНВД в течение 5 первых рабочих дней года придется уведомить ИФНС (п. 3 ст. 346.28 НК РФ).

Перечень видов деятельности, к которым можно применять ЕНВД, устанавливает местная городская или районная власть. Она же принимает решение относительно величины ставки единого налога, которая зависит не от результатов ведения хоздеятельности, а от ее видов.

Перешедшие на вмененку организации так же, как и при УСН, обязаны представлять бухгалтерскую отчетность в налоговую инспекцию. Набор обязательных к уплате налогов для фирм и ИП при этом остается таким же, как и при УСН (платежи во внебюджетные фонды, НДФЛ), но налог УСН заменяется на налог ЕНВД.

Так же, как и при УСН, на ЕНВД не подлежат уплате налог на прибыль, налог на имущество (при отсутствии имущества, оцениваемого по кадастровой стоимости), НДС, но при наличии базы уплачиваются земельный, транспортный и водный налоги.

Налоговая база для ЕНВД расшифрована в ст. 346.29 НК РФ. К ней применяют корректировочные коэффициенты. Сумма налога за месяц образуется умножением налогооблагаемой базы на 15%. Единый налог уменьшают на суммы уплаченных страховых взносов — на 100% (ИП, работающие в одиночестве) или 50% (фирмы и ИП, нанимающие работников).

Особенности перехода с упрощенной системы налогообложения на общую: признаем доходы и расходы

Неоплаченную при УСН выручку нужно включить в состав доходов в 1-м месяце применения ОСН (подп. 1 п. 2 ст. 346.25 НК РФ, письмо ФНС РФ от 09.01.2018 № СД-4-3/6).

Все авансы, которые «упрощенец» получил до перехода с УСН на ОСНО, включают в налогооблагаемую базу по единому налогу. Это делают даже в том случае, если товары по авансам будут отгружены после перехода с УСН на общую систему налогообложения (подп. 1 п. 1 ст. 251 НК РФ). Расходы по такой отгрузке уменьшат базу по налогу на прибыль (письмо Минфина от 28.01.2009 № 03-11-06/2/8).

В расходы при переходе с УСН на ОСНО (в первом месяце применения нового режима) включается неоплаченная задолженность по оказанным услугам (подп. 2 п. 2 ст. 346.25 НК РФ), невыплаченной зарплате и неуплаченным страховым взносам (письма Минфина РФ от 03.05.2017 № 03-11-06/2/26921, от 22.12.2014 № 03-11-06/2/66188).

НК РФ не связывает возможность отнесения к расходам по ОСН неоплаченных по УСН товаров, работ, услуг с применением того или иного объекта налогообложения УСН («доходы» или «доходы минус расходы»). То есть расходы, которые были понесены при применении УСН, в том числе с объектом «доходы», но оплачены после перехода на ОСНО, учитываются при расчете налога на прибыль. Споры вызывает порядок учета расходов на товары. Чтобы учесть расходы на них для УСН, товары должны быть не только оплачены, но и реализованы. Поэтому товары, которые были приобретены и оплачены при УСН, а проданы после перехода на ОСНО, высшие судьи разрешают учитывать в периоде их реализации, то есть при расчете налога на прибыль (письмо ФНС РФ от 09.01.2018 № СД-4-3/6, определение Верховного суда РФ от 06.03.2015 № 306-КГ15-289). Ранее Минфин высказывал иную позицию – расходы нужно учесть на дату перехода (письмо от 31.07.2014 № 03-11-06/2/37697). Теперь позиция ведомства совпадает с мнением Верховного суда (письма Минфина РФ от 14.11.2016 № 03-03-06/1/66457, от 22.01.2016 № 03-03-06/1/2227). Это особенно выгодно для тех, кто применял УСН с объектом «доходы», ведь до перехода на ОСНО они не могут воспользоваться расходами, чтобы уменьшить налог.

Если у налогоплательщика на УСН есть дебиторская задолженность, возвращение которой невозможно, то убытки от ее списания не учитываются. Ею нельзя уменьшить налоговую базу на УСН (ст. 346.16 НК РФ) и отнести ее к расходам на ОСН (подп. 2 п. 2 ст. 346.25 НК РФ) тоже не получится (письма Минфина от 20.02.2016 № 03-11-06/2/9909, от 23.06.2014 № 03-03-06/1/29799).

О порядке учета расходов при добровольном переходе с УСН на ОСН читайте в материале «С УСН на ОСН: подбиваем прошлогодние расходы».

Определение остаточной стоимости основных средств и НМА при переходе с УСН на ОСНО

Если переход на ОСНО упрощенец совершает в добровольном порядке с начала следующего года, то проблем с основными средствами не возникает. Купленное при УСН имущество списывается равными долями в течение налогового периода — года.

Если же переход с УСН произойдет до окончания года, в учете будет числиться остаток стоимости приобретенного ОС. При объекте «доходы минус расходы» этот несписанный в «упрощенные» расходы остаток стоимости имущества нужно перенести в налоговый учет на ОСНО как остаточную стоимость ОС (письмо Минфина РФ от 15.03.2011 № 03-11-06/2/34). При переходе на ОСНО с упрощенки с объектом «доходы» вы также вправе определить остаточную стоимость ОС (п. 3 ст. 346.25 НК РФ, п. 15 Обзора, утвержденного Президиумом Верховного Суда РФ 04.07.2018, письма Минфина от 14.06.2019 № 03-04-05/43643, ФНС от 30.07.2018 № КЧ-4-7/14643). Для этого из первоначальной стоимости объекта нужно вычесть расходы, которые могли бы быть понесены, если бы вы применяли объект «доходы минус расходы».

Примеры расчета остаточной стоимости ОС для каждого из указанных случаев можно посмотреть, получив бесплатный доступ к КонсультантПлюс.

В НК РФ есть норма о расчете остаточной стоимости ОС и НМА при переходе с УСН на ОСНО. Она касается объектов, которые были приобретены еще до применения УСН в период работы на ОСНО. То есть на ОСНО купили имущество, затем перешли на УСН, а потом вернулись на ОСНО. На дату возврата к налогу на прибыль налоговая остаточная стоимость ОС и НМА рассчитывается как разница между остаточной стоимостью этих объектов при переходе на УСН и расходами, списанными за период применения упрощенки (п. 3 ст. 346.25 НК РФ).

Подробнее об основных средствах см. в этой статье.

НДС при переходе с УСН на ОСНО

При прекращении применения УСН (независимо от причины этого прекращения) фирма или ИП становится плательщиком НДС и приобретает обязанность его начислять. В переходный период нужно принимать во внимание, когда поступили деньги. Если аванс за товар поступил до перехода на ОСНО, а его покупка произошла позднее, то начислять НДС нужно только на реализацию. В случае поступления аванса после перехода с УСН на ОСНО НДС исчисляют из суммы аванса, и начисляют на реализацию. При этом после отгрузки НДС с аванса можно включить в вычеты.

Подробнее о правилах возмещения НДС на упрощенке читайте в этой статье.

Начислять НДС при переходе с УСН нужно с начала квартала, в котором совершился переход на ОСНО, даже если это произошло в последний месяц квартала. Фирма должна рассчитать и уплатить налог в бюджет за весь квартал.

Счета-фактуры при переходе с УСН на ОСНО

Нужно обратить внимание на то, что переоформление счетов-фактур с включением в них НДС возможно только по тем отгрузкам, срок выставления которых (5 дней) истекает в том месяце, когда стал необходимым переход на ОСНО. Это регламентируется тем, что счета-фактуры со дня отгрузки выписывают именно в этот срок (п. 3 ст. 168 НК РФ). Подобные разъяснения дает и письмо ФНС от 08.02.2007 № ММ-6-03/95@. Если продавец утратит право на УСН, то НДС ему придется платить за счет собственных средств. Учесть эту сумму в расходах для налога на прибыль не получится (ст. 170, п. 19 ст. 270 НК РФ).

Некоторые арбитражные суды приходят к выводу о корректности переоформления счетов-фактур с выделением НДС с начала всего налогового периода по НДС, к которому относится утрата права на УСН (постановление ФАС Поволжского округа от 30.05.2007 № А12-14123/06-С29 поддержал и ВАС РФ в определении от 06.08.2007 № 9478/07).

Итоги

Перейти с УСН на общую систему налогообложения можно в добровольном порядке с начала нового года или при утрате права на упрощенку. В результате этого увеличится объем как бухгалтерского, так и налогового учета, а также количество уплачиваемых налогов.

- Налоговый кодекс РФ

- Обзор судебной практики Верховного Суда Российской Федерации N 2 (2018)

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Переход с УСН на ОСНО в 2022 году – особенности

Отказаться от уплаты единого упрощенного налога и перейти на ОСНО можно не только вынужденно, но и добровольно. Как перейти с УСН на ОСНО в 2019 году, какие обязательства при этом появятся и какие изменения в учете произойдут — все ответы в нашей статье.

- ООО подают декларацию по УСН и платят налог за 2022 год до 31.03.2022

- ИП подают декларацию по УСН и платят налог за 2022 год до 04.05.2022

- Аванс по УСН за III квартал 2022 года до 25.10.2021

- Условия перехода с УСН на ОСНО в 2022 году

- Когда можно перейти с УСН на ОСНО добровольно, а когда придется переходить вынужденно

- Отправка уведомления о переходе в налоговую инспекцию

- Определение доходов, формирующих базу по налогу на прибыль в переходном периоде

- Определение расходов, уменьшающих налоговую базу

- Определение остаточной стоимости внеоборотных активов

- Заполнение налоговой отчетности

- Уплата налога на прибыль и налога на имущество

- Уплата НДС

- «Переходные положения» НДС — примеры ситуаций

Условия перехода с УСН на ОСНО в 2022 году

Компания может совершить добровольный переход на ОСНО, потому что крупным клиентам нужен входной НДС, который они смогут принимать к вычету.

Когда можно перейти с УСН на ОСНО добровольно, а когда придется переходить вынужденно

Добровольно сменить режим можно только со следующего налогового периода, то есть — со следующего года. Если компания переходит на ОСНО, ей нужно отправить в налоговую заявление об отказе от применения УСН.

Сроки подачи заявления: не позднее 15 января года, с которого компания начинает применять ОСНО. Менять режим без уведомления запрещено. Вернуться обратно на УСН можно только спустя год, если все условия будут соблюдены.

Компания будет обязана перейти на ОСНО, если потеряла право применять упрощенку. Право легко потерять не только при открытии филиала, но и в других ситуациях, например:

- остаток стоимости основных средств за год превысил 150 млн. рублей;

- доход за год превысил 150 млн. рублей;

- наняли более 100 человек сотрудников;

- доля участия иных организаций превысила 25% уставного капитала;

- компания начала производить подакцизные товары или были нарушены иные условия статьи 346.13 НК РФ.

При этом неважно, в каком месяце квартала налогоплательщик теряет право применять упрощенку. Важно, что с первого числа первого месяца этого квартала налоговая уже считает, что он находится на ОСНО.

Допустим, условия были нарушены в мае. Значит, с 1 апреля компания уже облагается по ОСНО и до 15 июля должна уведомить налоговую по месту регистрации или месту жительства ИП.

Еще один вариант этой ситуации — закрылся бизнес, который облагался по УСН. В этом случае, налоговая должна узнать о переходе не позднее 15 дней с даты внесения изменений в ЕГРП.

Не стоит пренебрегать уведомлением или нарушать сроки подачи — это нарушение. Согласно ст. 126 НК РФ инспекция вправе оштрафовать за него.

Сроки подачи и формы

Особенности перехода, обязанности, документы

Прежде всего, переход на общую систему налогообложения означает увеличение налоговой ставки, количества обязательных налогов. Индивидуальный предприниматель после перевода будет платить налог на доход физических лиц, добавленную стоимость и имущество. ООО — налог на имущество, добавленную стоимость и прибыль. Соответственно, появляется и новая отчетность при переходе. Увеличивается и документооборот: нужно вести книги учета доходов и расходов по другой форме, книги покупок и продаж, выставлять счета-фактуры и т.д.

Для перехода нужно:

– подать в налоговую заявление о переходе, а точнее об отказе от применения УСН по форме 26.2-3;

– признать доходы и расходы;

– определить остаточную стоимость нематериальных активов;

– уплатить налоги;

– сдать отчеты.Рассмотрим каждый пункт подробнее.

Порядок перехода с УСН на ОСНО

Отправка уведомления о переходе в налоговую инспекцию

Правила перехода говорят, что ФНС нужно уведомить в обязательном порядке независимо от причины, а для этого выслать заявление. Форма для перехода утверждена приказом № ММВ-7-3/829. В ответ налоговая не должна высылать подтверждения.

Образец по форме 26.2-2, для ООО, переход по причине утраты права

Образец по форме 26.2-2, для ИП, переход по причине утраты права

Скачать образец заполнения уведомления о переходе на ОСНО с УСН для ООО (добровольный отказ) по форме 26.2-3.

Определение доходов, формирующих базу по налогу на прибыль в переходном периоде

Если компания применяет кассовый метод расчета налога на прибыль, доход учитывают, когда он поступил в кассу и вопросов при смене режима не возникает. Вот только большинство компаний применяет метод начисления. В этом случае переход на ОСНО становится рубежом, разделяющим доходы. Авансы, полученные до него, облагаются единым налогом. Доходы, полученные после него — налогом на прибыль.

Например, компании причиталась выручка или частичная оплата по договорам, заключенным в период применения УСН. Если выручка поступила в переходный период — первый месяц на ОСНО, она уже учитывается, как доход и облагается налогом на прибыль.

Определение расходов, уменьшающих налоговую базу

При расчете налога на прибыль по методу начисления нужно включить в налоговую базу все доходы и расходы, подтвержденные документами, а не только фактически полученные и произведенные. Было у фирмы налогообложение по УСН 6% или УСН 15% — не играет роли.

Расходы, связанные с производством продукции (заработная плата, материалы, приобретение сторонних услуг), списывают после оплаты. Поэтому можно перевести компанию на ОСНО и уменьшить налог на прибыль за счет тех расходов, которые компания не успела списать до переходного периода. Так можно поступить и с товаром, приобретенным для продажи. Закупленный на УСН, оплаченный, но еще не проданный товар можно учитывать как расход по прибыли. Даже если аванс за него был получен еще на УСН. Кроме того, в первый месяц после перехода еще не оплаченные услуги и имущественные права, невыплаченная заработная плата и взносы в фонды страхования, учитываются как расходы.

Убытки от списания дебиторской задолженности, которую невозможно вернуть, не уменьшают налоговую базу на ОСНО или УСН.

Исключение составляет дебиторская задолженность, которая еще не была безнадежной на упрощенке. Безнадежной она стала, когда произошла смена системы налогообложения. Такую задолженность, уже на ОСНО, можно включить в расходы при расчете налоговой базы и уменьшить сумму к уплате.

Определение остаточной стоимости внеоборотных активов

Компании, которые платили единый налог с разницы между доходами и расходами по УСН 15%, должны определить остаточную стоимость внеоборотных активов. Налогоплательщикам с УСН 6% этого делать не нужно. При добровольном решении сменить систему налогообложения к переходу стоимость приобретенных основных средств будет уже списана, потому что на УСН ее списывают равными частями в течение года. При обязательном переходе, когда компания меняет режим в текущем году, остаток не списанной стоимости основных средств переносят в налоговый учет по налогу на прибыль.

Имущество, приобретаемое по договору лизинга, покупатель отражает в своем учете, начисляя амортизацию по его стоимости. Амортизационные отчисления, не превышающие лизинговый платеж, он относит к расходам, которые уменьшают налоговую базу. Амортизацию имущества, которое стало частью уставного капитала, также учитывают при расчете налога на прибыль после перехода на общую систему налогообложения. Остаточную стоимость уточняют в балансе учредителя. Бывают ситуации, когда организация на ОСНО приобрела основные средства, перешла на УСН, но уже в следующем году была вынуждена перейти с упрощенки на общую систему налогообложения. В этом случае остаточная стоимость основного средства для налога на прибыль будет равна остаточной стоимости до перехода на УСН за минусом расходов, списанных при УСН.

Заполнение налоговой отчетности

При добровольном решении перевестись на основную систему налогообложения ООО должны сдать последнюю декларацию по УСН по итогам года. Срок сдачи декларации для ООО до 31 марта, ИП — до 30 апреля года, следующего за отчетным.

Если же переход был принудительным, после завершения квартала, в котором он произошел, не позднее 25-го числа первого месяца следующего квартала нужно сдавать декларацию по УСН и декларацию по НДС.

До 30-го числа того же месяца нужно сдать декларацию по налогу на все имущество. Переход ООО на ОСНО ничего не изменит, если есть имущество, оцениваемое по кадастровой стоимости. Организации нужно и дальше придерживаться порядка сдачи декларации и платить налог.

Немного сложнее график подачи декларации по налогу на прибыль. Если переход случился в 1-3 квартале, нужно сдать декларацию по налогу на прибыль за первый квартал, полугодие или 9 месяцев соответственно. Срок — 28 число месяца, следующего за отчетным кварталом. Если право утрачено в четвертом квартале, то декларацию сдают в марте следующего года.

Уплата налога на прибыль и налога на имущество

Налог на имущество платят юридические лица и иностранные организации с представительствами или недвижимостью на территории России. Отчитываться нужно за три квартала и год (в некоторых регионах промежуточных отчетов нет, есть только годовые). Верхний лимит ставки — 2,2 процента.

Налог на прибыль обязаны платить все организации, получающие доходы, за исключением случаев, предусмотренных Налоговым кодексом РФ. Пример: не нужно платить с прибыли от продажи акций и долей в уставном капитале российских организаций, если плательщик владел акциями (долями) не менее 5 лет.

Основная ставка для организаций — 20 процентов. Льготные ставки 3%, 5%, 9%, 10%, 13% применяют по дивидендам, на доходы иностранных компаний и в иных случаях, предусмотренных статьей 284 НК РФ.

Некоторые виды организаций полностью освобождены от уплаты налога на прибыль. Отчитываться по налогу на прибыль нужно ежемесячно или ежеквартально в зависимости от способа уплаты авансовых платежей, которые применяет организация.

Уплата НДС

Обязанность платить налог на добавленную стоимость по ставке 20% точно так же возникает сразу после перехода на общую систему, но существуют особенности начисления и вычета. Например, компания может перейти на общий режим и принять к вычету НДС, так и не учтенный в расходах для расчета единого налога, если соблюдены 2 условия:

- покупку и продажу подтверждают счета-фактуры и первичные документы;

- товары (услуги) приобретаются для облагаемых НДС операций.

Подавать отчетность нужно ежеквартально, до 25-го числа месяца, следующего за отчетным периодом.

Согласно нормам статьи 149 НК РФ от НДС освобождаются медицинские товары, продажа жилых домов, сельхозпродукция и другие категории товаров.

«Переходные положения» НДС — примеры ситуаций

- Ситуация первая. Аванс за купленные для продажи товары был выплачен еще в период упрощенки. НДС в первый месяц после перехода начисляют только с продажи этих товаров. После перехода НДС рассчитывают уже и с аванса, и с последующей продажи товара. По факту отгрузки покупателю можно уменьшить НДС, причитающийся к уплате, на сумму авансового НДС.

- Ситуация вторая. Компания отгрузила продукцию, не успела получить за нее оплату и перешла на общую систему налогообложения. Оплата продукции не будет облагаться НДС, ведь во время отгрузки у компании его не было.

- Ситуация третья. Покупатель перечислил предоплату, пока компания была на УСН. В следующем месяце она переходит на ОСНО и отгружает ему продукцию. В этом случае НДС надо выделить в накладной, сформированной для покупателя.

- Ситуация четвертая. Основные средства были построены в 2017-2018 годах на УСН. Компания решила перейти на ОСНО в конце года и ввела в эксплуатацию ОС в 2019 году. По строительству можно вычесть НДС при условии, что на УСН расходы на строительство не были учтены.

Подытожим

ИП и организации могут добровольно переходить на ОСНО с начала нового года или лишиться права применять упрощенку в одном из кварталов. При этом вам придется платить больше налогов, сдавать больше отчетов, а документооборот усложнится.

Сервис «Моё дело» поможет рассчитать и заплатить налоги, заполнить и отправить отчеты, а если у вас возникнут сложности — у нас есть служба экспертов, куда можно обратиться с любым вопросом.

Как перейти с УСН на ОСНО

При переходе с упрощенки на общую систему компании придется перестроить весь учет, платить больше налогов и готовить дополнительную отчетность. Рассказываем, как максимально облегчить переход на новую систему и заплатить минимум налогов.

Что вы узнаете

В чем отличие УСН и ОСНО

УСН или «упрощенка» — специальный режим налогообложения. Компании не платят НДС и ведут минимальный учет.

ОСНО — общая система налогообложения, на ней все сложнее: несколько налогов и видов отчетности. На общей системе вместо одного налога придется платить несколько:

- Налог на прибыль — для юрлиц или налог на доходы физлиц — для ИП.

- НДС.

По каждому налогу добавятся отчеты, увеличится объем бухгалтерии, придется по-новому учитывать доходы и расходы. Поэтому переход на общую систему налогообложения — это целое дело для компании.

Какие основания для перехода на ОСНО

Компании переходят с упрощенки на общую систему в двух случаях.

По собственному желанию. Например, если поставщики или клиенты работают с НДС. Тогда тоже выгоднее работать на общей системе.

Если компания больше не соответствует требованиям УСН. Например, оборот превысил 150 млн рублей или в штате стало больше 100 сотрудников. Когда компания вынужденно переходит на ОСНО, говорят, что она «слетела с упрощенки». Еще такой переход называют автоматическим.

Когда происходит автоматический переход с УСН на ОСНО

Компания обязана перейти с упрощенки на общую систему в этих случаях:

- средняя численность сотрудников превысила 100 человек;

- годовой оборот с начала 2022 года превысил 150 млн рублей;

- открылся филиал;

- остаточная стоимость основных средств превысила 150 млн рублей;

- доля участия других компаний стала больше 25%;

- компания начала заниматься деятельностью, которая несовместима с УСН. Например, начала производить алкоголь или открыла ломбард.

Достаточно, чтобы произошло что-то одно из этого списка.

Налоговая не отслеживает эти показатели в течение года. Компания обязана сама сообщить, если больше не может работать на упрощенке. Причем компания должна платить налоги по-новому с начала того квартала, в котором нарушила условия применения УСН.

Например, на 30 декабря оборот компании составил 152 млн рублей. Значит, платить налоги по общей системе придется за весь четвертый квартал начиная с 1 октября. Если этого не сделать, можно получить штраф.

Что важно знать при переходе на ОСНО в 2022 году

Вернуться на упрощенку можно только с начала календарного года и не раньше, чем через один год после потери этого права.

Например, компания в декабре 2019 потеряла право на упрощенку: доход превысил 150 млн рублей.

Казалось бы, с января оборот за год обнуляется и можно снова работать на УСН. Но нет: по правилам придется работать на общей системе еще год. Вернуться на УСН компания сможет только 1 января 2022 года.

В ближайшее время эти правила могут измениться. Готовится законопроект, по которому компания сможет один раз нарушить лимиты по числу сотрудников и доходам и все равно остаться на УСН, хоть и с повышенной налоговой ставкой. Но пока это только в проекте. По состоянию на июнь 2022 года все по-прежнему — компания должна перейти на общую систему, если превысила лимиты.

Когда можно перейти с упрощенной системы налогообложения на основную

Дата перехода зависит от того, по какой причине компания уходит с УСН.

Добровольный переход. В этом случае вы можете перейти на общую систему только с 1 января. Для этого нужно с нового года вести учет на ОСНО, а до 15 января успеть сообщить в налоговую о смене системы налогообложения. Если опоздать с переходом, придется ждать еще год.

Вынужденный переход. Нужно вести учет по-новому с начала квартала, в котором компания перестала соответствовать критериям УСН: с 1 января, с 1 апреля, с 1 июля или с 1 октября. Например, если у компании 29 марта 2022 года открылся филиал, придется считать налоги по ОСНО и готовить отчетность с 1 января 2022 года.

Как перейти с УСН на ОСНО

Порядок действий, чтобы перейти с упрощенки на общую систему:

- Подать в налоговую документы о переходе.

- Учесть доходы и расходы, которые формируют базу по налогу на прибыль в переходном периоде.

- Определить остаточную стоимость внеоборотных активов.

- Заполнить налоговую отчетность.

- Уплатить налог на прибыль и налог на имущество с основных средств, облагаемых по балансовой стоимости.

- Уплатить НДС.

С доходами, расходами и активами вам поможет бухгалтер. Учет сложный, и не стоит заниматься им самостоятельно, без специальных знаний. А мы разберем на примерах основные моменты, как перейти на ОСНО и по возможности сэкономить на налогах.

Какое уведомление подать в налоговую

Форма уведомления зависит от причины перехода.

Добровольный переход. Подавайте уведомление об отказе от применения упрощенной системы налогообложения по форме № 26.2-3 . Укажите ИНН, для ООО — КПП, код налогового органа, название компании или ФИО предпринимателя, год перехода на общую систему.

Автоматический переход. Нужно подать сообщение об утрате права на применение упрощенной системы налогообложения по форме № 26.2-2 . Указывают ИНН, для ООО — КПП, код налогового органа, название компании или ФИО предпринимателя, основания утраты права на УСН, срок перехода на общую систему.

Уведомление подают в двух экземплярах: лично, через представителя по доверенности, в электронном виде или Почтой России ценным письмом с описью вложения.

Что такое переходный период с УСН на ОСНО

Бывает, что некоторые сделки компании можно одновременно отнести к УСН и ОСНО. Это время называют переходным.

Например, ООО продает оптом стройматериалы. Компания работала на УСН, но с 1 января перешла на ОСНО. В декабре она закупила партию цемента и продавала его в январе и феврале. Переходным будет считаться весь период, пока компания не продаст цемент из этой партии.

В переходном периоде компании придется одновременно отчитаться по УСН и ОСНО. И самое сложное здесь — правильно посчитать доходы, расходы и подать отчеты в налоговую.

Какую отчетность сдавать в переходный период

При переходе с упрощенки на общую систему нужно подать в налоговую несколько документов. Собрали их в таблицу для ИП и ООО.

При добровольном переходе

Что подавать Когда Уведомление об отказе применения УСН С 1 по 15 января того года, в котором компания начинает вести учет по-новому Декларация по налогу при УСН С 1 января по 30 апреля — для ИП, с 1 января по 31 марта — для ООО При потере права на УСН в середине года

Что подавать Когда Сообщение об утрате права на УСН С 1 по 15 число первого месяца квартала Декларация по налогу при УСН и декларация по НДС С 1 по 25 число первого месяца квартала Декларация по налогу на прибыль С 1 по 28 число первого месяца квартала Везде речь о квартале, который наступает после того, как компания слетела с УСН.

Как учитывать доходы в переходном периоде

Когда предприниматель меняет режим налогообложения, он может так организовать сделки, чтобы заплатить меньше налогов. Это законно и относится только к добровольному переходу.

Разбираем на примерах, с каких доходов платят налог при УСН, а с каких — при ОСНО. Расчеты для ООО и ИП различаются.

Для ООО. Предположим, компания «Ива» продает оптом кофе розничным магазинам. С 1 января переходит на общую систему налогообложения. Четыре сделки попали в переходный период.

Нужно определить, в каком месяце учитывать доходы и по какой ставке платить с них налог.

Как ООО перейти с УСН на ОСНО с НДС

При всей привлекательности УСН иногда организации отказываются от спецрежима и переходят на общую систему налогообложения (ОСНО) с уплатой НДС. Кто-то добровольно, а кто-то принудительно.

Сменить «упрощенку» на общую систему легко – нужно лишь написать одно уведомление. А вот перевести учет с одного режима на другой гораздо сложнее. Бухгалтерам предстоит большая работа, т.к. нужно «подчистить хвосты» и перестроить работу на новый лад. О том, как перейти на ОСНО, и о сложностях переходного периода поговорим в этой статье.

Добровольный и вынужденный переход на ОСНО, в чем разница

Добровольно отказаться от «упрощенки» можно только с начала календарного года. Чаще всего такое решение принимают организации, которые выходят на новый уровень и начинают работать с крупными компаниями на ОСНО. Такие компании не работают с организациями на УСН, потому что им нужен входной НДС.

Чтобы получить таких клиентов и вписаться в цепочку НДС, «упрощенцы» отказываются от льготных условий и переходят на ОСНО.

Чтобы добровольно перейти с УСН на ОСНО, необходимо отправить в ИФНС уведомление об отказе от УСН по форме 26.2-3 в срок до 15 января того года, с которого организация планирует применять ОСНО (п. 6 ст. 346.13 НК РФ). Отдельной формы уведомления о переходе на общую систему налогообложения не предусмотрено, т.к., отказавшись от «упрощенки», фирма автоматически будет числиться на ОСНО с 1 января.

Вынужденно перейти с УСН на ОСНО организация должна, если потеряет право на применение «упрощенки», т.е. выйдет за рамки какого-то из ограничений, которые перечислены в статье 346.12 Налогового кодекса РФ:

- уровень дохода превысит 150 млн руб.;

- остаточная стоимость основных средств превысит 150 млн руб.;

- численность персонала станет больше 100 человек;

- появятся филиалы;

- доля участия других организаций в уставном капитале превысит 25%;

- организация начнет вид деятельности, который не подпадает под УСН.

Если компания утратила право на «упрощенку», то она автоматически числится на ОСНО с первого дня квартала, в котором это произошло (п. 4 ст. 346.13 НК РФ). В течение 15 дней после окончания этого квартала надо отправить в ИФНС уведомление об утрате права на применение «упрощенки» по форме 26.2-2 (п. 5 ст. 346.13 НК РФ), а в течение 25 дней – декларацию по УСН (п. 3 ст. 346.23 НК РФ).

Можно ли перейти на ОСНО в середине года

По собственной инициативе – нет. Только если организация нарушит какое-либо из ограничений. Во всех остальных случаях придется ждать начала следующего года.

Но некоторые компании идут на хитрость – сознательно нарушают одно из ограничений, чтобы потерять право на спецрежим в нужном квартале и перейти с «упрощенки» на НДС, не дожидаясь конца года. Например, открывают филиал или увеличивают долю юрлиц в уставном капитале, чтобы она превышала 25%.

Задумывая такое, нужно заранее просчитать последствия, чтобы не перехитрить самих себя и не понести убытки.

Обратитесь за помощью в 1С-WiseAdvice. Мы специализируемся на разработке налоговой стратегии и предложим варианты снижения налоговой нагрузки с учетом специфики вашего бизнеса. Вам останется только взвесить все «за» и «против» и сделать выбор.

Особенности переходного периода

После перехода на УСН, добровольного или вынужденного, жизнь компании не начинается с чистого листа. У нее остаются договорные взаимоотношения, сделки, расчеты, которые начались в период применения «упрощенки» и продолжаются на общей системе налогообложения.

Особенности формирования переходной базы прописаны в статье 346.25 Налогового кодекса РФ. Они касаются организаций, которые переходят на уплату налога на прибыль по методу начисления.

Рассмотрим самые распространенные ситуации, связанные с НДС и налогом на прибыль переходного периода.

- Продукцию отгрузили на УСН, а оплату за них получили после перехода на общую систему

Компания, будучи на УСН, отгрузила покупателю оборудование. Часть оплаты покупатель перевел сразу, а часть должен был перечислить через месяц. За это время компания перешла на общий режим налогообложения.

Поскольку на «упрощенке» используют кассовый метод, первую часть оплаты фирма занесет в доход, и он попадет в базу для расчета упрощенного налога. А вторую, еще не полученную часть, сразу после перехода с УСН на ОСНО зачтут в доход в базу по налогу на прибыль в первом отчетном периоде (пп. 1 п. 2 ст. 346.25 НК РФ, письмо Минфина России от 16.06.2014 № 03-11-06/2/28542).

Первый отчетный период – это январь, если на УСН перешли добровольно, а если принудительно – первый месяц квартала, в котором было утеряно право на спецрежим.

А вот НДС на сумму отгруженного оборудования начислять не нужно, потому что отгрузка произошла во время применения «упрощенки», когда фирма еще не была плательщиком НДС.

- Оплату получили на УСН, а отгрузили после перехода на ОСНО

Здесь обратная ситуация, и будет все наоборот.

Сумму, полученную в период применения «упрощенки», сразу зачтут в доход для расчета единого налога, и в базу по налогу на прибыль эта сумма не попадет (письмо Минфина России от 28.01.2009 № 03-11-06/2/8).

А вот начислить НДС на сумму отгрузки и выставить покупателю счет-фактуру с выделенным НДС нужно, потому что отгрузка произошла, когда фирма стала плательщиком НДС, а в силу статьи 146 Налогового кодекса реализация товаров, работ и услуг облагается НДС (если речь не идет о необлагаемых операциях или товарах).

- Приобрели товары или услуги на УСН, а оплатили их на ОСНО

Компания в декабре 2018 года приобрела материалы, но оплатила их только в феврале 2019 года. С 1 января 2019 года компания перешла на «упрощенку».

Поскольку материалы во время применения на УСН не были оплачены, фирма не могла их учесть при расчете налоговой базы по единому налогу (п. 2 ст. 346.17 НК РФ). Значит, кредиторскую задолженность нужно будет учесть в расходах при расчете налога на прибыль в январе 2019 года. То, что на самом деле задолженность погасили позже, значения не имеет, т.к. при методе начисления расходы нужно признавать в периоде их возникновения (п. 1 ст. 272 НК РФ).

Важно!

Этот порядок относится только к организациям, которые применяли УСН-15, когда налогом облагается разница между доходами и расходами. Если фирма применяла УСН-6 (когда налог платится с доходов), она не могла учитывать расходы при расчете налоговой базы. Значит и после перехода на общую систему налогообложения не может взять в расчет по налогу на прибыль кредиторку, образовавшуюся во время применения УСН (письмо Минфина от 04.04.2013 № 03-11-06/2/10983).

Что касается НДС, то его после перехода на ОСНО можно принять к вычету, если есть счет-фактура, первичные документы, и стоимость приобретенных товаров и услуг не учитывали в расходах во время применения «упрощенки» (письмо Минфина от 04.04.2013 № 03-11-06/2/10983).

Вычет возможен, только если приобретенные товары или услуги используются в деятельности, облагаемой НДС.

- Во время применения УСН образовались безнадежные долги

В закрытом перечне расходов, которые можно учитывать на УСН (ст. 346.16 НК РФ), безнадежные долги не указаны. Соответственно, после перехода на общий режим уплаты налогов безнадежные долги, которые образовались в период применения «упрощенки», включать в расходы для расчета налога на прибыль тоже нельзя (письмо Минфина от 23.06.2014 № 03-03-06/1/29799).

Если в период применения УСН долги еще не стали безнадежными, то есть срок исковой давности истек уже в момент применения ОСНО, такие долги можно будет учесть в расходах в момент признания их безнадежными (пп. 2 п. 2 ст. 265 НК РФ).

- Страховые взносы начислены на УСН, а оплачены на ОСНО

В такой ситуации Минфин разрешает учитывать взносы в расходах по налогу на прибыль после перехода на общую систему налогообложения (письмо Минфина от 03.05.2017 № 03-11-06/2/26921).

- До перехода с ОСНО на УСН купили основное средство, а потом снова вернулись на общий режим

В этом случае надо сформировать остаточную стоимость основного средства. Для этого нужно взять остаточную стоимость оборудования на момент перехода на УСН и вычесть из него суммы, которые успели отнести на расходы в период применения «упрощенки» (п. 3 ст. 346.25 НК РФ).

- Во время применения УСН купили и ввели в эксплуатацию основные средства

Компания в период применения УСН-15 приобрела оборудование и равными долями поквартально переносила его стоимость на расходы в соответствии с п. 3 ст. 346.16 НК РФ. Но в середине года организация утратила право на «упрощенку» и перешла на общий режим.

Минфин считает, что в этом случае нужно применять тот же порядок, который описан в п.3 ст. 346.25 НК РФ. Из первоначальной стоимости основного средства вычитают расходы, которые учли во время применения УСН, и формируют остаточную стоимость основного средства для налога на прибыль (письмо Минфина от 15.03.2011 № 03-11-06/2/34).

Но если организация применяла УСН-6 и в это время купила, оплатила и ввела в эксплуатацию основное средство, то у нее нет оснований формировать остаточную стоимость (письмо ФНС от 02.10.2012 г. № ЕД-4-3/16539@). Чтобы не «слететь» с УСН против своей воли, передайте бухгалтерию на аутсорсинг в 1С-WiseAdvice.

Мы внимательно следим за соблюдением лимитов и поможем организовать работу так, чтобы не потерять право на спецрежим. Если вы решили добровольно сменить «упрощенку» на общий режим, мы организуем безболезненный переход и нивелируем все трудности переходного периода.

- Основное средство ввели в эксплуатацию после перехода на ОСНО

Компания на «упрощенке» построила складской комплекс и, не успев ввести его в эксплуатацию, перешла на общую систему налогообложения.

В этом случае организация имеет право после ввода объекта в эксплуатацию принять к вычету НДС, предъявленный ей во время применения «упрощенки» и не отнесенный к расходам (п. 6 ст. 346.25 НК РФ). Но только если применяла УСН-15. Компании на УСН-6, по мнению Минфина, такого права не имеют (письмо от 01.09.2017 № 03-07-11/56374).

Трудностей, с которыми придется столкнуться компании в момент перехода, может быть гораздо больше. Чем крупнее организация и разнообразнее ее деятельность, тем больше нестандартных ситуаций, которые нужно разруливать, не рискуя нарваться на штрафы.

Аутсорсинг от 1С-WiseAdvice избавит вас от проблем «переходного периода». Мы сформируем переходную базу по правилам и наладим работу без рисков и потерь.