Рентабельность и прибыльность компании. Как использовать расчет валовой прибыли.

В чем разница между двумя этими понятиями и что они отображают.

Прибыльность это собственно конечный результат работы коммерческой организации. Прибылью называют разницу полученной выручкой и затраченными расходами.

Рентабельность – показатель посложнее, это относительный показатель – коэффициент, который отражает, как эффективно компания использует свои активы, как каждый из них приносит прибыль. Обычно предприятия оценивают такие виды рентабельности как: рентабельность активов, рентабельность капитала, рентабельность инвестиций, рентабельность товара, рентабельность продаж, рентабельность производства.

Прибыль является абсолютным показателем экономического анализа.

Как мы уже говорили отражает эффективность работы компании, или отдельного ЦФО (центра финансовой ответственности), которые выделяют для повышения управляемости.

Основной функцией анализа прибыльности является оценка финансовых результатов компании и сумма денежных накоплений, соответственно возможность дальнейшего развития и инвестиций.

К видам прибыли относятся:

- Валовая (маржинальная) прибыль

- Операционная прибыль

- Доналоговая прибыль

- Чистая прибыль

- Нераспределенная прибыль

Валовая прибыль или как ее еще называют маржинальная прибыль показывает разницу между выручкой и стоимостью товара, которая включает в себя расходы по его приобретению, такие как цену товара, стоимость его доставки и дополнительных сборов с этой доставкой связанных.

На предприятиях, которые занимаются услугами или выполнением каких-либо работ валовая прибыль считается как разница между выручкой и расходами, связанными с ее получением, например, к расходам, в таком случае могут относится материалы, которые понадобились при производстве, начисленная зарплата, субподрядные работы, услуги техники и т.п.

Для чего используют расчет валовой прибыли:

- для повышения прибыльности компании валовая прибыль поможет понять перспективные направления деятельности для максимизации прибыли

- большая часть налоговых выплат производится именно из валовой прибыли, поэтому ее расчет нужен для планирования налоговых отчислений и налоговой нагрузки.

Для того, чтобы валовая прибыль реально отражала картину эффективности подразделения необходимо для начала определить статьи расходов, которые у вас будут включены в себестоимость товара/производства/услуги. В целом себестоимость это полный объем, затраченный на производство или сбыт услуги или товара. Поэтому не забудьте включить в себестоимость переменные расходы, о которых вы договорились, что они относятся именно к этим товарам, производству, услугам.

Валовая прибыль в программах 1С

Если в вашей компании используется программа «1С:Бухгалтерия 8 редакция 3.0» , то разделе «Руководителю» вы найдете этот самый отчет «Валовая прибыль».

Отчет показывает аналитику следующих показателей:

- общая сумма выручки в разрезе номенклатуры товаров;

- рентабельность, как относительную величину;

- стоимость за единицу товара

- кол-во

- цена реализации;

- валовая прибыль

Для формирования данного отчета необходимо зайти в меню: Руководителю – Продажи – Валовая прибыль. Затем нужно выбрать период, кнопка “Сформировать”. Далее при необходимости отчет можно будет распечатать по кнопке “Печать”.

При оформлении продаж наценка на товары дает разницу между ценами, по которым товар покупался и по которым был продан. Данная настройка находится в разделе «Администрирование» – «Параметры учета» – «Настройка плана счетов» – «Учет запасов».

Обратите внимание! Отчет с коэффициентом рентабельности будет составляться верно не зависимо от того, ведете вы учет запасов по партиям или нет, также и по складам. Но в случае, когда вы ведете учет запасов по складам, то для расчета стоимости должен быть выбран как количественный, так и суммовой учет. Тогда отчет рассчитает и рентабельность.

Если в период формирования отчета по валовой прибыли были реализованы товары при отсутствии остатков, то по ним не следует ждать информации по рентабельности.

Перед формированием отчета обязательно просмотрите параметры учета, и определитесь какую информацию вы хотели бы видеть в этом отчете.

Данный отчет предназначен для анализа прихода денег, валовой прибыли полученной при продаже товаров, о себестоимости товаров.

Здесь выводятся столбцы с суммой продаж, количеством проданных товаров, себестоимостью товаров, скидок, которые могли быть назначены товарам, полученной при продаже товаров валовой прибыли, рентабельности продаж каждого товара.

При этом сумма продаж и себестоимость товаров может выводиться как с учетом, так и без учета НДС.

Благодаря отчету в программе 1С можно вывести следующие показатели:

- количество проданных товаров;

- выручка;

- себестоимость проданных товаров;

- сумма валовой прибыли (выручка минус себестоимость);

- рентабельность продаж. Рассчитывается по формуле: Валовая прибыль / Сумма продаж) * 100 %;

- эффективность продаж. Рассчитывается по формуле: Валовая прибыль / Себестоимость) * 100 %.

Состав и порядок вывода показателей в отчет при желании и необходимости можно изменить:

Таким образом, отчет может быть сгруппирован по:

- магазинам;

- организациям, ИП;

- товарам, группам товаров, видам номенклатуры;

- складам;

- продавцам.

Можно произвести детальный анализ продаж в разрезе каждого документа продажи.

Кроме того, группировки отчета можно совмещать и располагать в разном порядке. Например, сначала идет итог по магазину, потом по товару или наоборот сначала товар, потом магазины.

Отчет отправляется из программы по электронной почте одной кнопкой.

В программе «1С:Управление торговлей 8.3» есть удобная возможность оценить валовую прибыль в любых разрезах, в том числе и по сотрудникам

Отчет может включать в себя:

- цену продажи

- количество

- затраты в разрезах, которые вы отнесли к тому или иному товару/услуге

- валовую прибыль

Как мы уже говорили ранее, необходимо договориться «на берегу» какие расходы вы включаете в себестоимость и настроить правильно выведение данных в отчете по валовой прибыли. Для проверки корректности настройки вы можете обратиться в один из офисов Первого Бита, а если у вас уже есть персональный менеджер, то вы можете позвонить или написать ему.

Отчет по валовой прибыли в 1С:Управление нашей фирмой 8.3

В программе 1С:УНФ довольно хорошо проработан аналитический блок отчетов. Кстати, мы рассказываем о том, как работать в 1С:Управление нашей фирмой на семинарах Первого Бита.

Отчеты в 1С:Управление нашей фирмой легко найти по названию или соответствующему тегу, а часто используемые можно помечать как избранные.

К примеру, для доступа к аналитике по продажам нужно перейти в пункт меню «Продажи» и в разделе «Аналитика» нажать на ссылку «Отчеты».

Практически все отчеты в 1С:УНФ построено на системе компоновки данных (СКД). Такой подход дает пользователям возможность очень гибкой настройки.

Отчет «Валовая прибыль» в УНФ

С помощью этого отчета можно проанализировать:

- выручку

- количество продаж

- себестоимость проданных товаров

- валовую прибыль

- рентабельность

В программе 1С предусмотрены варианты, с помощью которых можно проводить анализ данных в различных разрезах.

Доходы и расходы в программе 1С:Управление нашей фирмой

Отчет Валовая прибыль покажет не совсем полную «картину», так как в нем учитывается только себестоимость товаров, а полная себестоимость рассчитывается после закрытия месяца.

Чтобы проанализировать доходы и расходы после полного расчета себестоимости, воспользуйтесь группой отчетов Доходы и расходы, например, отчет Доходы и расходы по заказам покупателей (по отгрузке).

Обратите внимание, что кроме стандартных отчетов постоянно пополняется каталог дополнительных отчетов для 1С:УНФ. Они позволяют увидеть полную картину действительности в вашей компании и вовремя принять верные управленческие решения.

Остались вопросы о том, как правильно настроить отчеты по валовой прибыли, продажам и рентабельности в программах 1С? Звоните и приходите в наши офисы, поможем разобраться и расскажем обо всех тонкостях составления отчетов.

Эффективность продаж: как и для чего считать валовую прибыль

Сумма выручки может ввести предпринимателя в заблуждение. Она не помогает понять, как идут дела в бизнесе. Чтобы узнать доход, предприниматель рассчитывает валовую, чистую прибыль и маржу.

Рассказываем, на что влияют эти показатели и как с ними работать. Поставщик

Приемка

Учет

Ценники

Этикетки

Прибыль

Зачем следить за бизнес-показателями

Когда предприниматель начинает новое дело, ему сложно оценить работоспособность бизнеса. При одинаковой выручке бизнес может развиваться и идти к банкротству. Бизнес-показатели помогут узнать реальное положение дел и принять правильное решение. Вот какие выводы можно сделать на основе цифр.

Рассчитать, когда бизнес выйдет на окупаемость. Предприниматель арендовал помещение для магазина обуви и закупил товар на 500 000 ₽. Выручка в первый месяц составила 115 000 ₽. Чтобы определить, за сколько месяцев вложение окупится, нужно рассчитать чистую прибыль.

Узнать, какие расходы оптимизировать. Владелец магазина обуви посчитал расходы и увидел, что больше всего денег уходит на аренду. Для оптимизации расходов стоит договориться с владельцем помещения о скидке.

Определить точки роста. Предприниматель вычислил маржу основного товара — обуви — и дополнительных, таких как стельки, носки, крем для ухода. Обычно у дополнительных товаров маржа выше, поэтому их стоит чаще предлагать.

Что такое валовая прибыль

Когда деньги клиентов поступают в кассу магазина, их сумма складывается в выручку — за день, месяц или год. По одной выручке невозможно определить, сколько заработал бизнес.

Большая выручка — как разгон машины до 100 км/ч за три секунды. Если машина при этом тратит 30 литров бензина на 100 км, то это сомнительная ценность. Так и с бизнесом: чтобы предварительно оценить доход, вычисляют валовую прибыль и делают по ней выводы.

Валовая прибыль — это разница между выручкой и закупочной ценой товара. Сумма валовой прибыли учитывает налоги, но не исключает операционные расходы — зарплаты сотрудникам и аренду помещения.

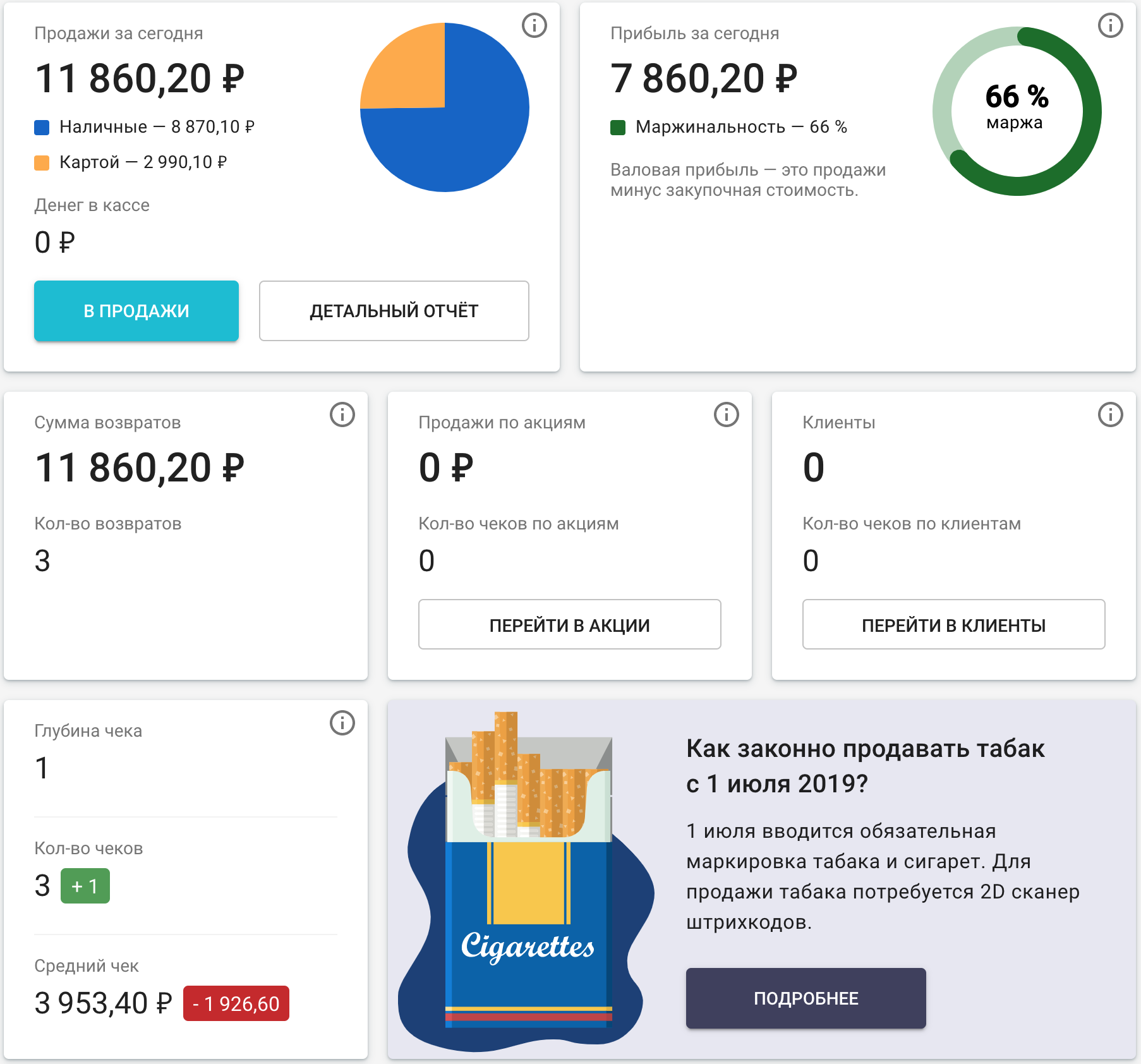

Сервис Кабинет Дримкас автоматически считает прибыль с продаж на онлайн-кассе

Чем различается валовая и чистая прибыль

Чистая прибыль — та часть дохода, которая остается в распоряжении предпринимателя, когда он заплатил операционные расходы и обязательные платежи в бюджет. В отличие от валовой, из чистой прибыли вычитают расходы на зарплаты и аренду помещения.

Чистая прибыль показывает, какой доход приносит бизнес. Если компания фиксирует чистую прибыль, а не убыток — значит дела идут хорошо.

На основе чистой прибыли можно понять, когда бизнес выйдет на самоокупаемость. Например, предприниматель вложил в открытие магазина 500 000 ₽, валовая прибыль за первый месяц составила 115 000 ₽, а чистая — 35 000 ₽. Это значит, что бизнес в идеальных условиях может окупиться за 15 месяцев.

Валовая прибыль и другие показатели — на смартфоне

Следите за объемами продаж, валовой прибылью и маржой бизнеса — прямо с телефона, планшета или компьютера. Оперативно принимайте решения о закупках, выплатах и изменении цен.

Подключите Кабинет Дримкас к онлайн-кассе и будете в курсе, сколько денег приносит бизнес.

Формула валовой прибыли

Валовая прибыль вычисляется по формуле:

Валовая прибыль = Выручка – Себестоимость товара – Налоги

Предпринимателю полезно считать не валовую прибыль предприятия, а по отдельному направлению. Например, в магазине обуви можно сравнить прибыль у двух кассиров, которые работают посменно. При схожей выручке у одного валовая прибыль может быть ниже, чем у другого:

| Елена | Андрей | |

| Выручка | 58 700 ₽ | 56 300 ₽ |

| Себестоимость товаров | 31 600 ₽ | 24 300 ₽ |

| Валовая прибыль | 27 100 ₽ | 32 000 ₽ |

При сравнении валовой прибыли видно, какой кассир приносит больше.

Если у магазина есть мотивационная программа для продавцов, лучше считать их процент от валовой прибыли, а не от выручки. Так кассиры будут заинтересованы приносить больше денег в компанию — у предпринимателя вырастут доходы.

Расчет маржи от прибыли

Маржа показывает, какую прибыль получает бизнес при продаже. Она рассчитывается от цены товара, которую платит покупатель. Чтобы увидеть среднюю маржу, валовую прибыль делят на показатель выручки. Маржу считают в процентах:

Маржа = Валовая прибыль / Выручка * 100%

Зная маржу предприятия, предприниматель может оценить эффективность продаж и найти точки роста бизнеса. С помощью маржи магазину еще проще сравнить работу двух кассиров:

| Елена | Андрей | |

| Выручка | 58 700 ₽ | 56 300 ₽ |

| Себестоимость товаров | 31 600 ₽ | 24 300 ₽ |

| Валовая прибыль | 27 100 ₽ | 32 000 ₽ |

| Маржа | 46% | 57% |

Бизнесу важно добиваться роста маржи по отдельным направлениям, чтобы увеличить общую рентабельность. Чем выше общая маржа, тем более устойчива компания на рынке.

Что надо знать о показателях эффективности продаж

- Чтобы узнать, сколько приносит бизнес, предприниматель рассчитывают валовую, чистую прибыль и маржу.

- Валовая прибыль показывает, как работают сотрудники и развиваются отдельные направления бизнеса.

- Чистая прибыль помогает выяснить, когда бизнес выйдет на самоокупаемость.

- Маржа по разным направлениям дает предпринимателю возможность определить точки роста. Чем выше маржа, тем устойчивее бизнес.

- Рассчитать эти показатели можно по формулам либо воспользоваться онлайн-сервисом.

Показатели эффективности бизнеса в режиме реального времени

Отчет по валовой прибыли, история закупочных цен, приемка и учет остатков уже доступны пользователям тарифа «Приемка товаров» в Кабинете Дримкас.

Начните считать валовую прибыль уже сейчас — следите за реальными показателями продаж и развивайте бизнес с нами.

Генеральный директор компании «Дримкас». Разрабатывает кассовые решения больше 5 лет. Участвует в процессе на всех этапах: от создания прототипа до продажи устройства.

Как рассчитать валовую прибыль (формула расчета)?

Валовая прибыль — это один из основных показателей, характеризующих результаты хозяйственной деятельности компании. Подсчет валовой прибыли – формула представлена в нашей статье – позволяет выделить перспективные направления хоздеятельности и перераспределить финансовые потоки для получения более эффективного результата.

Что означает понятие «валовая прибыль»?

Валовая прибыль — это один из промежуточных видов прибыли, показываемых в отчете о финансовых результатах (п. 23 ПБУ 4/99, утвержденного приказом Минфина РФ от 06.07.1999 № 43н). Соответственно, определяется она по данным бухгалтерского учета и представляет собой выручку от основного вида (видов) деятельности, уменьшенную на себестоимость реализованного.

Цена продаваемых товаров (работ, услуг) неразрывно связана с вложениями в их себестоимость. Себестоимость складывается из набора затрат разных видов (материальные, людские и другие ресурсы). Валовая прибыль отражает факт доходности продаж (как всех, так и в разбивке по видам деятельности) и позволяет определить, насколько рационально используется каждый из ресурсов фирмы.

Валовая прибыль — это разница между выручкой и затратами

Валовая прибыль определяется путем вычитания из выручки от реализации товаров (работ, услуг) затрат на их изготовление (оказание) или приобретение. В выручку входят все суммы, полученные от продаж по основной деятельности. В расчет они берутся без НДС.

В себестоимость изготовленного (или приобретенного) товара включают все понесенные расходы на его производство (приобретение). Если фирма оказывает услуги (выполняет работы), то при подсчете их себестоимости (и в последующем валовой прибыли) учитывают все расходы, связанные с их оказанием.

Однако в себестоимость при расчете валовой прибыли не включаются (п. 23 ПБУ 4/99):

- коммерческие и управленческие расходы;

- прочие расходы.

Валовую прибыль обычно определяют на конец месяца, квартала или года, но она может рассчитываться с любой периодичностью и на любой момент времени — всё зависит от целей и задач компании, а также особенностей ее управленческого учета.

Как отобразить валовую прибыль в бухгалтерской отчетности, пошагово разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

О правилах учета материальных расходов при исчислении валовой прибыли читайте в публикации «Порядок учета материально-производственных запасов».

Как рассчитать валовую прибыль?

Как же на практике определяют валовую прибыль? Формула расчета валовой прибыли выглядит так:

ПРвал — валовая прибыль,

Выр — выручка от продаж,

С — себестоимость реализованных товаров (работ, услуг).

Для торговой фирмы валовая прибыль может рассчитываться и другим способом — по среднему проценту. В этом случае формула валовой прибыли будет иметь следующий вид:

ПРвал — валовая прибыль,

Вдох — валовый доход,

С — себестоимость реализованных товаров.

Существует также формула определения валовой прибыли по товарообороту — в этом случае валовую прибыль считают таким способом:

ПРвал — валовая прибыль,

С — себестоимость реализованных товаров,

Рнадб — расчетная надбавка при расчете валовой прибыли, которую находят по формуле:

Тнадб — торговая надбавка при расчете валовой прибыли в %.

ПРИМЕР расчета валовой прибыли от КонсультантПлюс:

На основе данных, приведенных в табл. 1, определим валовую прибыль нефтедобывающей компании по формуле. Исходные данные для анализа показателей рентабельности нефтедобывающей компании. Читайте продолжение примера в К+. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

Об особенностях организации учета в торговле читайте в материале «Правила ведения бухгалтерского учета в торговле».

Какие статьи используются в формуле расчета валовой прибыли?

В зависимости от того, какие виды деятельности фирма включает в перечень основных для себя (это закрепляется в учетной политике), статьи доходов и расходов, входящие в ее выручку и себестоимость, а значит, и в формулу расчета валовой прибыли, будут отличаться, например:

- Выручка производственной фирмы определяется реализацией:

- изготовленной продукции;

- оказанных работ, услуг.

- Выручка от продажи для торговой фирмы — это доход от реализации:

- приобретенных товаров;

- платных торговых услуг (например, доставка товаров);

- Выручка организации, сдающей имущество в аренду, будет состоять из арендной платы.

Однако если учетной политикой в основные виды деятельности отнесены продажи имущества фирмы (например, ОС, НМА, ценных бумаг), то и они войдут в расчет валовой прибыли.

Себестоимость складывается из статей расходов, отвечающих получению выручки от видов деятельности, признанных основными. Например, туда войдут:

- Для производственной фирмы:

- стоимость сырья, материалов, инструментов, топлива;

- зарплата с отчислениями в ПФР, ФСС, ФОМС;

- расходы на управление производством;

- амортизационные отчисления.

- Для торговой фирмы:

- стоимость приобретенных товаров;

- расходы на доставку товара при покупке;

- зарплата с отчислениями в ПФР, ФСС, ФОМС;

- расходы на хранение товара и его подготовку к продаже.

- Для организации, сдающей имущество в аренду:

- расходы на подготовку имущества к аренде;

- обеспечение охраны;

- оформление документов, связанных с соответствующим имуществом.

Если к основным видам деятельности отнесены и те ее виды, которые обычно попадают в состав прочей реализации, то в себестоимость для расчета валовой прибыли войдут и расходы, связанные этими видами деятельности (например, остаточная стоимость ОС, НМА, учетная стоимость ценных бумаг).

О документе, содержащем основные правила формирования учетной политики для целей бухучета, читайте в статье «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

Итоги

Валовая прибыль — понятие, содержащееся в ПБУ 4/99 и возникающее в привязке к отчету о финансовых результатах. Рассчитывают ее как разницу между выручкой от продаж по основным видам деятельности и себестоимостью этих продаж. При этом в себестоимость не входят коммерческие, управленческие и прочие расходы. Принадлежность видов деятельности к основным определяется учетной политикой.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Как рассчитать валовую прибыль

Расчет валовой прибыли — одно из самых важных финансовых дел, которому необходимо научиться любому владельцу бизнеса.

Получить валовую прибыль помогает наценка.

Валовая прибыль рассчитается следующим образом:

Продажи — Стоимость проданного товара = Валовая прибыль

Чтобы правильно произвести расчет, необходимо знать разницу между переменными и фиксированными затратами.

Переменные затраты — это та величина, которая меняется в зависимости от количества произведенных продуктов.

В переменные затраты включаются:

- используемые материалы;

- прямые трудовые затраты;

- упаковка;

- транспортировка;

- зарплата руководителей;

- эксплуатация складских помещений;

- амортизация производственного оборудования;

- производственное оборудование.

Фиксированные затраты обычно более статичны, они включают в себя:

- офисные расходы (расходные материалы, коммунальные услуги, телефон и прочее);

- заработные платы и вознаграждения для персонала, менеджеров по продажам и владельцев;

- налоги с зарплаты;

- рекламу, расходы на сбыт и другие расходы, связанные с продажами;

- страховка

- расходы на автомобили для менеджеров по продажам;

- гонорары специалистов;

- аренду.

Переменные затраты считаются как расходы на проданные продукты. Фиксированные расходы — это общефирменные расходы (иногда их еще называют торговыми расходами или общими административными расходами).

Валовая прибыль выражается в деньгах, а чистая валовая прибыль — в процентах. Одинаково важно отслеживать и последнюю, поскольку она позволяет следить за рентабельностью. Это необходимо еще и потому, что компания может загнать себя в финансовый тупик, если валовая прибыль будет увеличиваться, а чистая валовая прибыль снижаться.

Посчитать чистую валовую прибыль можно следующим образом:

Валовая прибыль / Продажи = Чистая валовая прибыль

Есть два основных способа увеличения чистой валовой прибыли. Во-первых, вы можете повысить цены, во-вторых — сократить расходы на производство. Конечно, в обоих случаях придется нелегко.

Повышение цен может повлечь за собой снижение продаж. Если продажи упадут сильно, вы можете просто перестать генерировать достаточную валовую прибыль на покрытие текущих расходов. Увеличение цены требует тщательного изучения темпов инфляции, факторов конкуренции, спроса на продукт, который вы производите. Второй метод увеличения чистой валовой прибыли — снижение переменных затрат на производство. Этого можно добиться путем снижения расходов на сырье или увеличения эффективности производства.

Скидки от объема заказа — хороший способ сократить расходы на сырье. Чем больше товара вы покупаете у поставщиков, тем вероятнее они предложат вам скидку.

Еще одним способом сокращения расходов на сырье является поиск более дешевого поставщика. Однако в данном случае есть риск, что качество продукта будет ниже.

Неважно, чем вы начинаете заниматься — производством, оптовой или розничной торговлей, вы всегда должны искать более эффективные способы доставки продукта или предоставления услуги. Однако вы также должны соблюдать баланс между эффективностью и качеством.

Валовая прибыль: пример расчета

Давайте возьмем валовую прибыль компании ABC Clothing Inc. в качестве примера подсчета чистой валовой прибыли. В первый год продажи достигли $1 млн, а валовая прибыль составила $250 000. Чистая валовая прибыль составила 25%. Во второй год продажи достигли $1,5 млн, а валовая прибыль достигла $450 000. Чистая валовая прибыль в таком случае составляет 30%.

Очевидно, что ABC Clothing получила не только больше валовой прибыли, но и более высокую чистую валовую прибыль. Компания либо подняла цены, снизила переменные затраты на сырье от поставщиков или же нашла способ производить одежду более эффективно (обычно это означает сокращение рабочих часов на производство одного продукта).

ABC Clothing улучшила свою работу во второй год, управляя наценкой на продукт, который производит.

Многие владельцы компаний часто путаются, когда пытаются связать наценку с чистой валовой прибылью. На самом деле эти величины являются «двоюродными братьями», поскольку их подсчеты связаны с одинаковыми показателями. Разница в том, что чистая валовая прибыль высчитывается как процент от цены продажи, а наценка высчитывается как процент от расходов на продажу.

Наценка считается следующим образом:

(Цена продажи — Стоимость производства) / Стоимость производства = Процент наценки

Давайте посчитаем наценку ABC Clothing за первый год:

($1 млн – $750 000) / $750 000 = 33,3%

Теперь давайте посчитаем наценку ABC Clothing за второй год:

($1,5 млн – $1,05 млн) / $ 1,05 млн = 42,9%

Посчитать наценку за целый год очень просто, однако использовать этот инструмент ежедневно, чтобы устанавливать цены, несколько сложнее, но в то же время необходимо.

Считая наценку с опорой на данные последнего года, вы сможете понять, на каком уровне находитесь, и увидеть, от чего необходимо отталкиваться, чтобы быть успешным.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Прибыль в бизнесе: какие виды бывают и как рассчитать

Предприниматель работает для извлечения прибыли. Но при финансовом учете важно рассчитывать несколько видов прибыли, чтобы понимать, насколько эффективно действует бизнес. Рассказываем, как это все посчитать и почему от этого бизнесу будет лучше.

Что такое прибыль

Прибыль — это разница между тем, что заработал бизнес и всеми издержками. При этом считаются доходы и расходы по всем видам деятельности. По сути, это самое главное в бизнесе. Ради прибыли предприниматели и начинают свое дело.

Давайте разберем на примере. Киоск продает шаурму. Каждый день продажа еды и напитков приносит примерно 15 тысяч рублей. За 31 день в кассе заведения оказалось 465 000 рублей. Но у киоска есть расходы на продукты, аренду, зарплату работников, коммунальные платежи и налоги. Например, на это уходит 370 тысяч рублей. Значит прибыль заведения 95 тысяч рублей в месяц.

Чем прибыль отличается от выручки

Предприниматели в малом и среднем бизнесе довольно часто путают выручку и прибыль.

Основатель магазина хенд-мейда «Плюшкин-Вилль» Борис Зак считает, что это связано с тем, что у предпринимателей не всегда есть соответствующие знания:

«Человек с экономическим образованием вряд ли способен спутать выручку и прибыль. Но в предприниматели не всегда идут экономисты. А данные по выручке выглядят красивее, чем по прибыли. Обратите внимание на рекламу франшиз: там часто пишут, какой доход (то есть выручку) будет получать франчайзи, умалчивая о размерах прибыли, потому что так франшиза выглядит более привлекательной в глазах начинающих предпринимателей»

Выручка — это заработанные деньги компании за выполненные обязательства. И тут нужно сделать акцент именно на выполнении обязательств.

Смотрите, предприниматель продает древесину для деревообрабатывающих предприятий. Заказчики покупают товар по предоплате, но пока не было отгрузки товара, деньги не принадлежат продавцу. Они могут лежать на расчетном счете, но станут выручкой для учета в момент, когда покупатели получат древесину и отразят это в документации.

В этот момент деньги станут принадлежать компании. Но станут ли они прибылью? Нет. Потому что у компании есть и другие обязательства: зарплаты, ЖКХ, налоги, затраты на заготовку дерева. Эти расходы вычитаются из выручки, и получается прибыль.

То есть выручка появляется, когда компания выполнит обязательства перед контрагентами, а прибыль — это выручка за минусом собственных расходов.

Каждому предпринимателю нужно обязательно разделять эти термины. Слишком много случаев, когда поступает выручка, и собственники пускают ее на свои расходы, а потом не остается денег для закрытия обязательств.

Старший преподаватель экономического факультета РУДН Елена Егорычева уверена, что разобраться в этих понятиях способен каждый предприниматель:

«Можно смело утверждать, что заполнив самостоятельно один раз Форму №2 «Отчета о финансовых результатах» или просто изучив его внимательно на протяжении нескольких отчетных периодов, любой руководитель компании будет четко понимать разницу, более того, будет знать, как формируется валовая прибыль его компании, прибыль от продаж, прибыль до налогообложения и сама чистая прибыль. Больше затруднений для предпринимателя, бизнес которого не только сводится к купле и последующей перепродаже товаров, составляют правильное исчисление себестоимости, так как не любой бизнесмен со стажем сможет грамотно обосновать решение, какие расходы относить на себестоимость, а что относить на управленческие расходы. В связи с этим часто возникают проблемы завышения цены, это делает товар или услугу неконкурентоспособной на рынке, либо, наоборот, занижения цены, что приводит к убыткам компании»

Бухгалтерская и экономическая прибыль

Эти показатели смотрят для определения финансового состояния бизнеса на определенном этапе. Например, когда инвесторы или покупатели хотят оценить выгодность бизнеса.

Бухгалтерская прибыль – это доходы минус расходы по всем видам деятельности.

Экономическая прибыль – это доходы минус расходы, но в расходы включают и все неявные издержки.

Давайте разберемся чуть подробнее. В показатели бухгалтерской прибыли включают все явные затраты: зарплаты, коммунальные расходы, затраты на оборудование и материалы, банковские и налоговые платежи.

А при расчете экономической прибыли вычитают и неявные расходы. Например, деревообрабатывающий цех принадлежит предпринимателю, но его можно сдавать и в аренду. А это значит, что есть неявные денежные потери, то есть возможная недополученная прибыль от аренды.

Этот вид прибыли рассчитывают, чтобы понять, насколько эффективна основная деятельность. Поэтому экономическую прибыль также можно рассчитать по формуле:

Экономическая прибыль = Бухгалтерская прибыль – внутренние(неявные) затраты.

Если показатели экономической прибыли выше, то предпринимательской деятельностью заниматься не выгодно.

Директор онлайн-бухгалтерии Небо Артем Туровец считает, что бухгалтерская прибыль нужна для целей учета:

«Во-первых, эта прибыль больше нужна для учета. Для ее определения используют стандартный подход, который не меняется. Во-вторых, обычно этот показатель применяют, когда надо сравнить компанию с другими. Например, инвестор хочет купить бизнес. Он знает показатели похожего бизнеса и хочет убедиться, что они совпадают с цифрами предприятия, которое хочет купить. Он берет значения бухгалтерской прибыли для сравнения. Потому что они подсчитаны по одинаковым стандартам. А экономическая прибыль используется для принятия управленческих решений»

Маржинальная прибыль

Этот вид прибыли помогает предпринимателям понять, как развивается бизнес от месяца к месяцу. Маржинальность считают по формуле:

Маржинальная прибыль = Выручка – Переменные расходы.

В переменные расходы включают зарплаты менеджеров по продажам или закупку сырья. То есть показатели, которые регулярно меняются. Например, продали больше товаров, и менеджеры получили больше денег в качестве зарплаты. Или компания по обжарке кофе в мае закупала сырье по одной цене, а в августе стоимость изменилась из-за кризиса в Бразилии. Расходы поменялись, а следом меняется маржинальная прибыль.

Лучше регулярно смотреть, как меняется этот вид прибыли. Например, в мае кофейная компания продала продуктов на 700 тысяч рублей, а переменные расходы были 400 тысяч. Если в августе выручка осталась в районе 700 тысяч, а переменные расходы увеличились до 600 тысяч, то это повод пересмотреть бизнес-процессы. Возможно, стоит увеличить цены на товары.

С помощью маржинальной прибыли рассчитывают рентабельность бизнеса по формуле:

Рентабельность = Маржинальная прибыль : на Выручку.

Давайте снова вернемся к кофейной компании. В мае маржинальная прибыль составила 300 тысяч рублей. Разделим это число на 700 000 и получим рентабельность 0,43 или 43%.

В августе маржинальная прибыль составила 100 000 рублей. Разделим на 700 000 и получим 0.14 или 14%, то есть видим падение рентабельности.

Полезно следить за показателями рентабельности каждый месяц. Если значения падают, то лучше принять меры для изменения ситуации. Например, сократить издержки. В блоге ПланФакта есть полезная статья, которая поможет грамотно это сделать.

Пример того, как это отражается в ПланФакте в отчете с маржинальной прибылью:

Валовая прибыль

С помощью валовой прибыли определяют целесообразность продажи или производства отдельных товаров или услуг. Для этого используют формулу:

Валовая прибыль = Выручка от продажи – Себестоимость.

Главное, что в этом случае считают прямые затраты, связанные с этим товаром. Например, себестоимость шаурмы 80 рублей, а клиентам продают за 180 рублей. Валовая прибыль равна 100 рублей.

Этот показатель помогает предпринимателям рассматривать бизнес по отдельным направлениям. В перспективе станет понятно, какие направления выгодно развивать, а от каких проще отказаться.

Операционная прибыль

Этот показатель используют, чтоб понять, насколько компания успешно ведет дела по основной деятельности. Для расчета применяют формулу:

Операционная прибыль = Выручка – Расходы по основной деятельности.

Расходы по основной деятельности = Прямые + Косвенные(Переменные) + Постоянные.

Кроме этого, используют и другую формулу:

Операционная прибыль = Маржинальная прибыль – Постоянные расходы.

Например, у деревообрабатывающего цеха маржинальная прибыль 4 000 000 рублей. а расходы 3 600 000 рублей. Значит, операционная прибыль составляет 400 тысяч рублей. Если в течении полугода или года показатели падают, то бизнес теряет рентабельность.

Пример отчета о прибыли из сервиса ПланФакт:

Чистая прибыль

Это главный финансовый показатель компании. Расчет выглядит так:

Чистая прибыль = (Выручка компании + Прочие доходы) – (Расходы по основной деятельности + Прочие расходы + Амортизация + Проценты по кредитам + Налог на прибыль(доходы)).

Обратите внимание, что нужно вычесть все затраты: постоянные, переменные, налоги и амортизацию. Итоговый результат показывает, насколько успешен бизнес в целом.

Например, показатели ларька с шаурмой за месяц выглядят так:

- Выручка – 465 000

- Постоянные расходы – 100 000

- Переменные расходы – 150 000

- Налоги – 50 000

- Кредитные платежи – 20 000

- Амортизация – 5000

Чистая прибыль = 465 000 – (100 000 + 150 000 + 50 000 + 20 000 + 5000) = 140 000 рублей.

Эти деньги можно потратить на свои нужды или инвестировать в развитие бизнеса.

Зачем считать разные виды прибыли и как ее анализировать

Все это делается для управленческих решений. Подсчет прибыли показывает, как на самом деле работает бизнес. Ведь иногда кажется, что компания зарабатывает достаточно денег, но их не хватает на масштабирование, развитие и запуск новых направлений.

Борис Зак уверен, что без таких расчетов не понять, насколько хорошо развивается бизнес:

«В видах прибыли необходимо разбираться, чтобы понимать эффективность ведения бизнеса и сколько реально зарабатывает предприниматель. Например, валовая прибыль показывает, пройдена ли точка безубыточности компании. И ее размеры могут быть впечатляющими. Но чистая прибыль при этом может оставаться близкой к нулю. Из этого следует вывод, что точка безубыточности пройдена, но зарабатывать компания еще не начала»

Расчеты прибыли помогают понять рентабельность бизнеса. Для этого нужно анализировать цифры несколькими методами.

Горизонтальный анализ (по времени)

Для этого прибыль сравнивают с определенными периодами. Например, март, апрель, май 2022 года с аналогичным периодом 2022 года. Цифры помогут понять, развивается бизнес или нет. В 2022 году на это время пришлась первая волна Covid-19, и многие заведения общепита были закрыты. И если анализ показывает, что у киоска с шаурмой в 2022 году показатели прибыли больше, значит бизнес развивается, не стоит на месте.

При этом анализе можно вовремя заметить падение выручки и принять решения, чтобы улучшить показатели или хотя бы подтянуть к показателям прошлого периода.

Вертикальный анализ (структурный)

Этот подход анализирует структуру выручки, сколько уходит на налоги, косвенные затраты, себестоимость, постоянные расходы и кредитные платежи. Например, чистая прибыль деревообрабатывающей компании в апреле 2022 года была 4 миллиона рублей или 12% от выручки.

В мае чистая прибыль стала 5 миллионов, но чистая прибыль составила 7% от выручки. Значит придется разбираться, почему просела прибыль. Возможно, поставщики увеличили цены из-за того, что в лесах распутица, и трудно вывозить древесину. Тогда в следующем периоде чистая прибыль должна подрасти. Но может компания продала больше материалов с низкой валовой прибылью, и следует пересмотреть бизнес-процессы.

Конкурентный анализ

Показатели бизнеса полезно сравнивать с показателями конкурентов. Для этого обычно используют результаты операционной прибыли. Как узнать цифры конкурентов? Некоторые предприниматели используют инсайдерскую информацию. Например, сотрудник конкурента не подписывал договор о неразглашении информации, а после увольнения рассказал о показателях на новой работе.

Есть финансовые консультанты, которые помогают с бизнес-планами и финансовыми моделями. Если у них десятки клиентов, то они знают показатели по направлениям бизнеса. Раскрывать значения конкурентов они не станут, но подскажут к каким цифрам необходимо стремиться.

Если нет возможности получить данные этими способами, то используйте статистику Росстата. Они ежегодно считают средние показатели по отраслям. Эти цифры помогут сориентироваться в показателям и понять, как себя чувствует компания в сравнении с другими участниками рынка.

Артем Туровец считает, что показатели прибыли показывают эффективность руководителя:

«Расчет прибыли помогает понять, где теряет или зарабатывает бизнес. Если валовая прибыль в порядке, а маржинальная нет, то самое время разобраться с косвенными расходами. Например, сократить зарплату директору или сократить неэффективных сотрудников. А если прибыль в целом не устраивает, то нужно полностью разобрать бизнес и, возможно, закрыть его»

На самом деле неумение считать прибыль может привести к плачевным результатам. Есть реальный случай, когда предприниматель решил открыть производство древесных пеллет на базе леспромхоза. Он арендовал цех и оборудование, а потом получил тендер на поставку продукции в детский оздоровительный лагерь. К сожалению, собственник не умел правильно считать деньги и банально перепутал выручку и прибыль. Платежи от тендера он потратил на покупку автомобиля и недвижимость. Когда пришло время платить по обязательствам, то у компании не было денег на зарплату и покупку сырья. История печально закончилась тем, что за предпринимателем ходят судебные приставы и пытаются взыскать долги.

Должен ли предприниматель самостоятельно во всем этом разбираться

Здесь нет однозначного ответа, но лучше, чтобы предприниматель понимал, как складываются финансовые показатели бизнеса. Хотя бы для того, чтобы в будущем его не могли обманывать сотрудники или сторонние специалисты. Борис Зак уверен, что на начальных этапах лучше во все вникать самостоятельно:

«На базовом уровне предприниматель должен понимать, что такое выручка, что такое прибыль, какой она бывает и как ее рассчитать. Это необходимо для подготовки бизнес-плана, чтобы уже на этом этапе понять, при каких условиях бизнес-проект будет выгодным. По мере роста бизнеса лучше нанять финансиста, который будет следить за этими показателями, чтобы владелец бизнеса мог сосредоточиться на стратегических вопросах»

Эксперт по франчайзингу Евгений Талдыкин думает, что опытные предприниматели разбираются в этих показателях, но на определенных этапах понадобятся эксперты:

«Честно говоря, не встречал предпринимателей, которые не разбираются в видах прибыли. Когда клиенты хотят запустить франшизу, то у них уже есть управленческий и финансовый опыт. Его хватает, чтобы расписать так называемый бизнес-план на салфетке. А вот уже дальше лучше привлекать экономиста, который сделает подробную финансовую модель и детально считает маржинальность и рентабельность. В целом, расчет прибыли дает трезвую оценку бизнесу: выгодный он или нет»

Елена Егорычева уверена, что в крупном бизнесе у предпринимателей другие задачи, и за финансовые показатели отвечают отдельные специалисты:

«На самом деле, человеку, который генерирует предпринимательские идеи, управляет людьми, развивает свой бизнес и масштабирует его, разбираться в видах прибылей и особенностях их формирования нет необходимости и даже потребности. Это компетенции его главного бухгалтера или финансового директора»

Получается, что для развития бизнеса нужно вовремя принимать управленческие решения. Это поможет сделать расчет разных видов прибыли. Если бизнес небольшой, то это реально сделать самостоятельно. Когда показатели вырастут, то лучше нанять отдельных специалистов.

Рентабельность предприятия: показатели эффективности управления

МЕСТО ПОКАЗАТЕЛЕЙ РЕНТАБЕЛЬНОСТИ В ФИНАНСОВОМ АНАЛИЗЕ ПРЕДПРИЯТИЯ

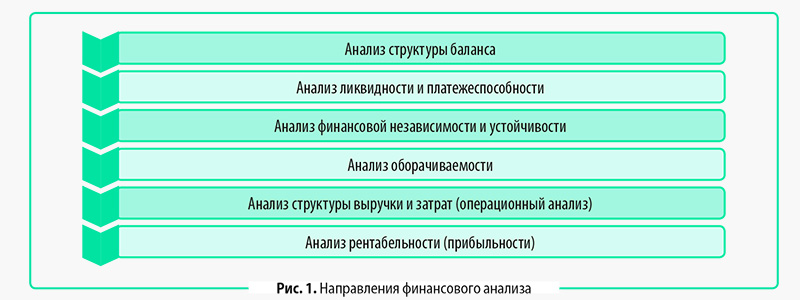

Оценка рентабельности — одно из направлений финансового анализа деятельности предприятия. Набор направлений финансового анализа и очередность их проведения зависят от целей анализа. В любом случае финансовый анализ — это расчет и анализ комплекса финансовых показателей (коэффициентов), интерпретация и подготовка выводов о финансовом состоянии компании.

Существуют разные подходы к классификации направлений финансового анализа, однако наиболее часто финансовые показатели рассчитывают по следующим блокам (рис. 1).

Финансовый анализ могут проводить как внутренние пользователи (менеджеры предприятия), так и внешние (кредиторы, инвесторы, контрагенты и т. д.). Данный анализ проводят на основе открытой финансовой отчетности.

Руководство предприятия оценивает финансовое состояние, чтобы определить ключевые проблемы и найти пути их решения для повышения эффективности функционирования компании и роста ее стоимости.

Внешние пользователи анализируют финансовую отчетность конкретного предприятия, чтобы сравнить его показатели с нормативными или показателями альтернативного предприятия (например, при выборе объекта для инвестиций).

Финансовый анализ по каждому направлению можно проводить с разным набором показателей и разной степенью детализации. Так, анализ рентабельности можно провести в целом по предприятию в разрезе различных аналитик: номенклатуре или виду номенклатуры, подразделению компании, региону и др.

НАЗНАЧЕНИЕ ПОКАЗАТЕЛЕЙ РЕНТАБЕЛЬНОСТИ

Главное назначение показателей рентабельности — оценить эффективность использования менеджментом различных видов ресурсов, активов и капитала предприятия.

Исходя из этого, все показатели рентабельности являются относительными и определяются по общей схеме: рассчитывают соотношение разных видов прибыли (валовой, операционной, прибыли до налогообложения, чистой) к разным видам сформировавших ее потоков или к активам (капиталу), использованным для получения этой прибыли.

ОБРАТИТЕ ВНИМАНИЕ!

Показатели рентабельности — это индикаторы эффективности управления предприятием. Они показывают, какую величину прибыли смогли получить менеджеры компании при использовании определенной величины ресурсов или активов (капитала).

Чтобы избежать путаницы, отметим следующее: когда речь идет об оценке результатов только операционной деятельности предприятия, в профессиональной литературе отдельные показатели рентабельности часто называют показателями прибыльности. Уточним этот вопрос.

Все показатели рентабельности целесообразно разделить на два блока:

1) рентабельность продаж — показатели, характеризующие эффективность только основной (операционной) деятельности предприятия;

2) рентабельность активов (капитала) — показатели, характеризующие эффективность использования определенного вида актива (капитала) предприятия в целом.

Таким образом, когда используют термин «показатели прибыльности», речь идет, по сути, о показателях рентабельности продаж. В статье будем использовать термин «рентабельность продаж».

В международной практике аналогом показателей рентабельности является группа показателей, название которых начинается словом «return on», что буквально означает «отдача от». Например: «return on assets» (рентабельность активов) или «return on equity» (рентабельность собственного капитала). В статье в дополнение к российскому термину показателя будем приводить и международный термин.

ИНФОРМАЦИОННАЯ БАЗА ДЛЯ РАСЧЕТА ПОКАЗАТЕЛЕЙ РЕНТАБЕЛЬНОСТИ

В качестве информационной базы для расчета показателей рентабельности выступают два финансовых отчета:

• Бухгалтерский (управленческий) баланс (далее — форма № 1, ф. 1);

• Отчет о финансовых результатах (отчет о прибылях и убытках) (далее — форма № 2, ф. 2).

Рассмотрим показатели этих отчетов, необходимые для расчета показателей рентабельности.

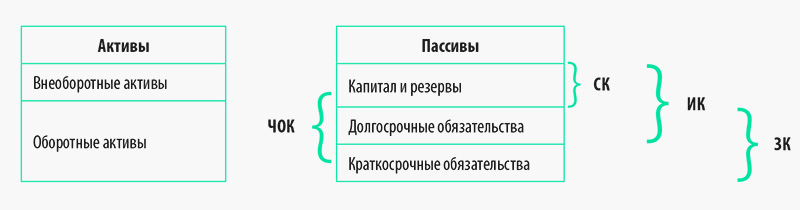

Структуру Бухгалтерского (управленческого) баланса, то есть состав и взаимосвязь его различных частей, можно представить в виде схемы:

Пояснения к схеме:

ЧОК — чистый оборотный капитал (net working capital) (оборотные активы за вычетом краткосрочных обязательств);

СК — собственный капитал (equity) (итого раздела 3 «Капитал и резервы» формы № 1);

ИК — инвестиционный капитал (invested capital) (собственный капитал плюс долгосрочные обязательства);

ЗК — заемный капитал (liabilities) (долгосрочные обязательства плюс краткосрочные обязательства).

ПРИМЕР 1

Рассмотрим консолидированный Бухгалтерский баланс группы компаний «Своя пекарня» (табл. 1) и рассчитаем показатели, характеризующие структуру капитала. Используем также консолидированный Отчет о финансовых результатах данной группы компаний (табл. 2).

Таблица 1. Бухгалтерский баланс, тыс. руб.

Статья баланса

Код строки

На 31.12.2020

На 31.12.2019

На 31.12.2018

Активы

Пассивы

Капитал и резервы

Нераспределенная прибыль (непокрытый убыток)

Показатели структуры капитала

Чистый оборотный капитал

(стр. 1200 – стр. 1500)

Собственный капитал (стр. 1300)

(стр. 1300 + стр. 1400)

Заемный капитал (стр. 1400 + стр. 1500)

Таблица 2. Отчет о финансовых результатах, тыс. руб.

Статья отчета

Код строки

2022 г.

2019 г.

Выручка от основной деятельности

Оплата труда производственного персонала

Затраты на доставку

Валовая прибыль (убыток)

Прибыль (убыток) от продаж

Проценты к уплате

Доходы от прочей деятельности

Прибыль (убыток) до налогообложения

Чистая прибыль (убыток)

* Группа компаний находится на специальном режиме налогообложения, поэтому вместо строки «Текущий налог на прибыль» (2411) здесь указывают сумму единого налога к уплате.

Изучим показатели Отчета о финансовых результатах, необходимые для расчета показателей рентабельности:

• выручка от основной деятельности (sales) — величина произведенной и реализованной (отгруженной) продукции (оказанных услуг, выполненных работ) основного вида деятельности, рассчитанная по методу начисления, без учета косвенных налогов (НДС, акцизов и таможенных пошлин);

• себестоимость продаж (cost of sales) — включает все расходы, связанные с получением выручки от основной деятельности. В себестоимости продаж учитывают как прямые расходы (материальные затраты, оплата труда и страховые взносы производственного персонала), так и отдельные косвенные расходы (например, общепроизводственные расходы и амортизация);

• валовая прибыль (gross profit) — величина прибыли от основной деятельности без учета косвенных управленческих и коммерческих расходов;

• прибыль от продаж или операционная прибыль (operating profit или EBIT), — показывает финансовый результат от операционной деятельности, то есть от всех обычных хозяйственных операций;

• прибыль до налогообложения (EBT) — показывает итоговую величину прибыли от всех видов деятельности предприятия (основной и прочей), а также от финансовых операций до уплаты конкретного налога из прибыли в зависимости от применяемой системы налогообложения;

• чистая прибыль (net profit) — главный показатель, характеризующий финансовый результат деятельности предприятия (разница всех доходов и расходов компании за определенный период).

Кроме рассмотренных показателей, характеризующих финансовые результаты деятельности предприятия, можно применять и другие, например EBITDA.

Показатель EBITDA — прибыль от основной деятельности до уплаты процентов, налогов и амортизации. Значение данного показателя можно рассчитывать несколькими способами. Один из способов — суммирование прибыли от продаж (стр. 2200) и величины начисленной амортизации.

Обычно показатель EBITDA применяют для финансового анализа внешние пользователи (инвесторы, банки, другие кредиторы).

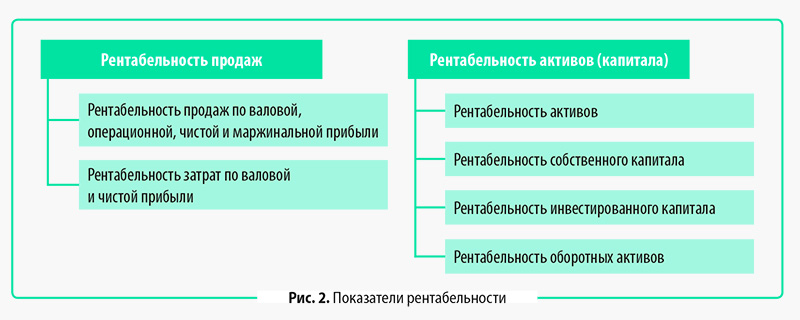

СОСТАВ ПОКАЗАТЕЛЕЙ РЕНТАБЕЛЬНОСТИ

Как было сказано ранее, показатели рентабельности традиционно делят на два блока: рентабельность продаж и рентабельность активов (капитала). Каждый из них включает наборы своих показателей (рис. 2).

Рассмотрим цели анализа и порядок расчета каждого из показателей рентабельности.

Показатели рентабельности продаж

Рентабельность продаж по валовой, операционной, чистой и маржинальной прибыли

Цель анализа рентабельности продаж — оценить эффективность операционной деятельности предприятия (операционную эффективность), то есть определить долю прибыли в каждом рубле дохода от основной деятельности.

Рентабельность продаж рассчитывается как соотношение прибыли к выручке от основной деятельности, полученных в одном периоде. В качестве прибыли применяют разные ее виды: валовая, операционная, чистая (зависит от целей анализа и отраслевой специфики деятельности компании).

Рентабельность продаж рассчитывают по формуле:

где РП — рентабельность продаж по чистой прибыли (net profit margin);

ЧП — чистая прибыль (стр. 2400 ф. 2);

В — выручка от основной деятельности (стр. 2110 ф. 2).

Важный момент: если в числителе используется показатель не чистой, а валовой прибыли, применяют международный термин gross profit margin, если операционной — operating profit margin. В любом случае все данные берут из Отчета о финансовых результатах.

Существует еще один вид прибыли — маржинальная прибыль. В Отчете о финансовых результатах, составленном как по российским, так и международным стандартам, этот показатель не указывают, так как нет показателей деления затрат на переменные и постоянные. Ведь маржинальная прибыль рассчитывается как разность между выручкой от основной деятельности и переменными затратами.

Таким образом, по открытой финансовой отчетности невозможно рассчитать рентабельность продаж по маржинальной прибыли. Однако этот показатель имеет большое значение, поскольку позволяет определить границы безубыточности деятельности. Маржинальная прибыль — это своего рода резерв для покрытия постоянных расходов.

Рассчитать рентабельность продаж по маржинальной прибыли (РПМП) можно по данным управленческой отчетности (отчета о прибылях и убытках) по формуле:

где МП — маржинальная прибыль (управленческий отчет о прибылях и убытках);

В — выручка от основной деятельности (стр. 2110 ф. 2).

Анализ рентабельности продаж по маржинальной прибыли важно проводить в разрезе аналитик (например, номенклатуре, видам номенклатуры), так как разные виды продукции (товаров) будут иметь совершенно разные показатели рентабельности продаж.

Рентабельность затрат по валовой и чистой прибыли

Цель анализа рентабельности затрат — оценить эффективность производственной деятельности предприятия, то есть определить долю прибыли в каждом рубле затрат на производство продукции.

Рентабельность затрат рассчитывается как соотношение прибыли к себестоимости продаж, полученных в одном периоде. В качестве прибыли можно применять валовую или чистую прибыль. Формула расчета:

где Рз — рентабельность затрат по чистой прибыли (или по валовой прибыли);

ЧП — чистая прибыль (стр. 2400 ф. 2) (или ВП — валовая прибыль (стр. 2100 ф. 2));

Сп — себестоимость продаж (стр. 2120 ф. 2).

Показатели рентабельности активов (капитала)

Рентабельность активов

Показатель рентабельности активов (return on assets, ROA) содержит информацию о том, насколько эффективно использует менеджмент все активы предприятия. Это один из ключевых показателей оценки рентабельности деятельности всего предприятия.

Рентабельность активов (РА) рассчитывается как соотношение чистой прибыли за период к среднему уровню активов предприятия по формуле:

РА = ЧП / ((Ана начало периода + Ана конец периода) / 2),

где ЧП — чистая прибыль (стр. 2400 ф. 2);

А — активы (стр. 1600 ф. 1).

Показатель рентабельности активов часто используют для сравнения нескольких предприятий при выборе объекта для инвестиций, так как он характеризует эффективность деятельности всего предприятия.

Рентабельность собственного капитала

Показатель рентабельности собственного капитала (return on equity, ROE) отражает эффективность использования собственных источников финансирования предприятия. Другими словами, он показывает прибыль, которую получают собственники компании.

Рентабельность собственного капитала (РСК) рассчитывают как отношение чистой прибыли за период к среднему уровню собственного капитала по формуле:

РСК = ЧП / ((СКна начало периода + СКна конец периода) / 2),

где РСК — рентабельность собственного капитала;

ЧП — чистая прибыль (стр. 2400 ф. 2);

СК — собственный капитал (стр. 1300 ф. 1).

Рентабельность инвестированного капитала

Цель анализа рентабельности инвестированного капитала (return on invested capital, ROI) — определить эффективность использования всех инвестиций (собственных и заемных) в конкретное предприятие.

Рентабельность инвестированного капитала (РИК) рассчитывают как соотношение операционной прибыли (EBIT) за период к среднему уровню инвестированного капитала по формуле:

РИК = ОП / ((ИКна начало периода + ИКна конец периода) / 2),

где ОП — операционная прибыль (стр. 2200 ф. 2);

ИК — инвестированный капитал (стр. 1300, 1400 ф. 1).

Рентабельность оборотных активов

Показатель рентабельности оборотных активов (return on working assets) используют для оценки способности предприятия получать прибыль от ведения обычных хозяйственных операций.

Оборотные средства являются частью активов, которые непосредственно и постоянно используют в процессе операционной деятельности предприятия, поэтому при оценке эффективности их использования сопоставляют операционную прибыль со средним значением оборотных активов за один период.

Рентабельность оборотных активов (РОА) рассчитывают по формуле:

РОА = ОП / ((ОАна начало периода + ОАна конец периода) / 2),

где ОП — операционная прибыль (стр. 2200 ф. 2);

ОА — оборотные активы (стр. 1200 ф. 1).

Приведенные показатели рентабельности — это стандартный набор показателей (коэффициентов), рассчитываемых как менеджерами предприятий, так и внешними пользователями по данным открытой финансовой отчетности (баланса и отчета о финансовых результатах).

Для более глубокого анализа в дополнение к показателям рентабельности руководство предприятия может применять показатели эффективности использования основных средств (фондоотдача), материальных ресурсов (материалоотдача и др.), рассчитываемых на основе данных управленческого учета.

ПРИМЕР 2

Используем данные консолидированных финансовых отчетов, приведенные в табл. 1, 2, и рассчитаем показатели рентабельности группы компаний «Своя пекарня» (табл. 3).

Таблица 3. Показатели рентабельности группы компаний, тыс. руб.