Как обращаться в страховую после ДТП и возместить ущерб

ДТП случаются, это неприятно, дорого и хлопотно, и хорошо, если обошлось без травм и жертв, – для всего остального есть страховка. Поговорим о том, когда, кто и как должен обращаться к страховщику для возмещения ущерба.

Как получить деньги по ОСАГО? Нужно правильно заполнить протокол и извещение и отправить все за 5 дней

Когда наступает страховой случай

Страховым случаем называют автомобильную аварию, при которой водитель нанес урон своему и/или чужому авто, грузу, здоровью, жизни человека.

Страховой случай – это:

| По ОСАГО | По каско |

| Вред, нанесенный владельцем полиса другим автомобилям, людям во время управления машиной | Вред, нанесенный вашему авто и здоровью/жизни результате ДТП, угона, стихийного бедствия (зависит от опций) |

Если ваша вина доказана и у вас есть только ОСАГО, то чужой ремонт оплатит ваша страховая, а свой – вы сами. Бывает и так, что у виновного в ДТП нет ОСАГО, тогда компенсацию придется требовать через суд. Также обращение в суд потребуется, если убыток от аварии превышает 400 тысяч рублей.

- Петр выезжал задним ходом с парковки и не увидел авто, которое ехало по своей полосе – произошла авария. Петр обязан сообщить в свою страховую о случившемся, отправить документы. Потерпевший информирует свою компанию, ему выплатят компенсацию на ремонт.

- На трассе при движении во время поворота налево в машину Марии врезался автомобиль Сергея, который начал совершать обгон. Определить виновника ДТП в таком случае сложно, если нет камер или видеорегистраторов, такие случаи рассматривает суд. Если признана обоюдная вина водителей, они будут возмещать урон друг другу соразмерно степени вины каждого.

- При перестроении Инна задела чужую машину, но у нее нет «автогражданки». Потерпевший обращается в суд, Инна оплачивает ремонт автомобиля за свой счет, а также штрафы за нарушение ПДД и управление авто без полиса обязательного страхования.

Хотите поменять авто, присматриваете вторую машину для семьи или выбираете свой первый автомобиль? Совкомбанк предлагает выгодные условия автокредита! Подайте заявку онлайн прямо сейчас и обсудите величину взноса и другие детали с менеджером!

Куда обращаться по ОСАГО

Страховые компании разработали порядок обращения за компенсацией: потерпевшая сторона подает документы на оплату урона своему страховщику, и тот связывается со страховщиком виновника аварии. Эта процедура называется прямым возмещением ущерба.

По закону прямое возмещение возможно, если участники аварии застраховали гражданскую ответственность, пострадали только транспортные средства.

- после оформления аварии по европротоколу или вызова сотрудника ГИБДД вы собираете все документы и несете их своему страховщику;

- компания принимает документы, выдает подписанное свидетельство с описью принятых бумаг.

Сколько времени отводится на обращение

На обращение к страховщику отводится всего 5 дней. Если аварию оформили по европротоколу (виновник выявлен, разногласий нет, сумма убытков не превышает 100 тысяч рублей или до 400 тысяч при соблюдении дополнительных условий), водители заполняют два экземпляра извещения, отправляют их каждый своему агенту. Далее компания виновника рассматривает заявку, проводит дополнительный осмотр авто (при необходимости), определяет размер компенсации или оплачивает ремонт пострадавшего транспортного средства.

Порядок обращения и подачи заявления

Рассмотрим подробнее правила обращения к страхователю.

После ДТП оформите документы по европротоколу или вызовите инспектора ГИБДД.

Действия при европротоколе:

- как можно тщательнее зафиксируйте аварию, повреждения обоих авто со всех ракурсов, их расположение;

- на всякий случай попросите телефон у свидетелей происшествия;

- после того, как схема составлена, видео сняты, авто можно убрать с дороги;

- заполните и подпишите европротокол;

- сообщите страховому агенту;

- отправьте европротокол/извещение, справку из ГИБДД лично или по электронной почте;

- дождитесь уведомления о получении.

Заполнить европротокол просто: в нем есть инструкции, вписать информацию нужно с обеих сторон бланка. Если есть протокол, то справка из ГИБДД не нужна.

В комплекте с полисом ОСАГО идет бланк извещения о происшествии с участием машины, в извещении отражаются обстоятельства аварии. Заполняют от руки обе стороны бланка, затем отправляют страховщику.

Действия при вызове ГИБДД:

- не трогайте авто после остановки, не меняйте расположение предметов;

- выставите аварийный треугольник, включите сигнал аварийной остановки;

- вызовите инспектора ГИБДД;

- на всякий случай зафиксируйте обстоятельства аварии на телефон;

- найдите свидетелей, запишите их имена, телефоны;

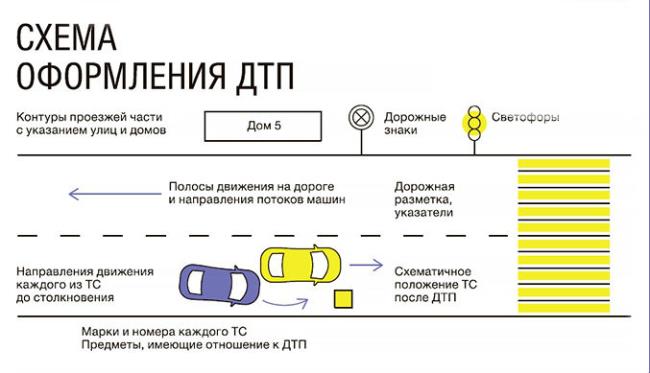

- составьте схему происшествия (самостоятельно, с помощью инспектора);

- после этого можно убирать авто с дороги.

- Вы виновник? Обратитесь в свою страховую.

- Вы потерпевший? Обратитесь в свою страховую.

Список необходимых документов

Пакет документов для страховой компании включает извещение о ДТП (можно заполнить у страховщика), заявление о возмещении урона (подписывается в компании, предоставившей ОСАГО виновнику), а также справку о происшествии из автоинспекции с данными об аварии. Справка должна отражать информацию о:

- месте аварии,

- времени,

- участниках,

- повреждениях авто,

- нарушении правил дорожного движения,

- направлении на медосвидетельствование,

- страховых всех участников,

- номерах полисов.

Для того чтобы оформить возмещение за порчу имущества – другие машины, их грузы, ограждения, бордюры, рекламные щиты и др., нужно также обратиться в компанию, предоставившую ОСАГО. Также к ущербу имуществу относится ДТП с участием домашних животных.

Бумаги дополняют правом собственности на машину, заключением экспертизы и чеком о ее уплате, подтверждением факта эвакуации (опционально), подтверждением расходов на стоянку или охрану, возникших в результате аварии. Последние три нужны, если потерпевший требует компенсации дополнительных расходов.

Если в результате аварии есть пострадавшие – получившие ушибы, порезы, переломы, в том числе требующие продолжительного лечения, – потребуются следующие документы:

- заключение врача из аккредитованного медицинского учреждения с диагнозом, описанием травм и повреждений, продолжительности больничного;

- справка об инвалидности (при наличии);

- информация о приезде скорой (если есть);

- право на выплату;

- российский паспорт или другое удостоверение личности;

- данные счета для перевода компенсации.

Иногда недобросовестные страховщики могут направить потерпевшему письмо о недостатке того или иного акта, хотя должны прислать письменный отказ или перечислить деньги. Потребуется дополнительное время на рассмотрение повторной заявки. Компании рассчитывают, что кто-то из претендентов на страховые выплаты откажется от волокиты и долгого ожидания.

Но правильно будет приехать в компанию лично, привезти копии бумаг, сфотографировать их, взять расписку с перечислением полученных бумаг, заверенную подписью и печатью. Если разбирательство предстоит сложное, а сумму вы ожидаете большую, то обратитесь за сопровождением к юристам.

Срок рассмотрения

По закону страховая должна рассмотреть обращение пострадавшего в дорожном происшествии и весь пакет за 30 дней с момента получения. После этого страховщик либо оплачивает ремонт / переводит деньги, либо отказывает в письменной форме, либо просит соискателя направить дополнительные документы, предоставить авто на экспертизу.

В каком случае в выплате откажут

Договор со страховщиком включает пункты, при которых компания отказывает выплачивать средства на ремонт машины или лечение потерпевшего. Прежде чем подписывать договор даже по очень выгодной цене, внимательно прочтите все параграфы.

Важно: не покупайте страховку у малоизвестных компаний по неправдоподобно низкой цене. В нужный момент полис может оказаться недействительным. Всегда проверяйте подлинность на сайте РСА.

Почему страховая отказывает потерпевшему:

- нарушены сроки подачи;

- застрахованным авто управлял водитель, не вписанный в страховку;

- ДТП произошло во время обучения, тест-драйва;

- машина участвовала в гонках/соревнованиях, повреждена в результате заведомо опасного вождения;

- урон нанесен в результате доказанных мошеннических действий;

- полис недействителен (истек срок действия, организация, предоставившая его, не существует);

- нет доказательств вины участников, никто не признает свою ответственность за происшествие;

- неверное оформление;

- владелец не предоставил ТС на экспертизу;

- нет прав у одного из водителей;

- виноватый в аварии был пьян или находился под воздействием наркотических веществ на момент происшествия.

Иногда компания задерживает перечисление средств на время, в других случаях отказ будет окончательным. Страховщик объясняет, на каком основании пришел отказ, как устранить ошибки в заявлении.

Если вы не согласны с решением компании, подавайте претензию директору учреждения. В претензии отметьте, что полис приобретен законно, срок действия не истек и компания обязана выплатить по нему компенсацию. Претензии рассматривают в срок до одной недели. Если реакции не последует, обращайтесь в суд.

Что, если у виновника аварии нет полиса ОСАГО

Закон запрещает использовать машину без полиса гражданской ответственности. Водитель, севший за руль без «автогражданки», будет оштрафован на 800 рублей. Если вы ездите без аварий, цена невысока, даже если вы 2-3 раза за год попадетесь на этом нарушении. Но если вы стали виновником ДТП, придется компенсировать ущерб из своего кармана: ремонт авто, лечение потерпевшего, если он оказался на больничном. Через суд пострадавший может добиться компенсации свыше 400 тысяч на ремонт, а также возмещение морального вреда.

Суд рассчитает размер компенсации без учета возраста авто – признанный виновным оплатит покупку деталей на замену по цене новых. Страховщики пользуются услугами партнеров – сервисов, поставщиков запчастей, стоимость ремонта для них обходится дешевле, чем ремонт в частном порядке.

Какие еще могут быть расходы у виновника дорожного столкновения без ОСАГО:

- оплата независимой экспертизы;

- стоимость услуг эвакуатора;

- присмотр за авто на стоянке;

- почтовые расходы;

- моральный вред (от 1000 рублей за моральный вред без телесных повреждений).

Повреждения на своей машине водитель оплачивает за счет комплексной страховки, а если вы купили машину без каско, то за счет собственных средств.

Получение компенсации по «автогражданке» при правильном оформлении запроса проходит по стандартной схеме. Если возникают разногласия по размеру компенсации, пострадавший может обратиться в суд.

Можно ли не возмещать страховой компании регресс по ОСАГО и как?

Участвовать в суде в качестве ответчика уже неприятно, но вдвойне неприятно еще и проиграть спор, в котором с вас требуют денег. Одним из таких судов может быть судебное разбирательство по поводу регрессных требований страховщика. Бывают они очень часто, и большинство из них решаются в пользу страховых. Но не спешите расставаться со своими деньгами, исполняя решение суда, ниже в статье мы будем рассказывать, как не платить регресс или делать, минимизировав последствия для вашего бюджета.

Можно ли не платить регресс по ОСАГО в 2022 году?

Самое большое количество регрессов поступает от страховщиков в связи с оформлением водителями европротоколов. Оформить оформили, но требования Закона об ОСАГО при этом не выполнили.

- виновный водитель не отправил свой экземпляр европротокола страховщику,

- не предоставил на осмотр транспортное средство, когда потребовал страховщик,

- приступил к ремонту ранее 15 дней с момента ДТП.

В законе есть и другие условия для взыскания с водителя выплаченного страхового возмещения, их вы можете прочитать в статье 14 Закона об ОСАГО.

Следует отметить, что право регресса за несданный европротокол было отменено с 1 мая 2019 года, однако с учетом срока исковой давности водители могут еще несколько лет оплачивать такие требования по старым ДТП.

Не платить страховщику регресс можно, а иногда даже, нужно. Если начать вспоминать, как водители пытаются получить возмещение у страховой компании, сколько времени, сил и средств на это они тратят, то даже самый добропорядочный гражданин подумает, прежде чем добровольно выплатит страховщику деньги.

Если суда ещё не было

Как правило, страховые компании сперва шлют водителям письма с претензиями, в которых настойчиво требуют выплатить денег за регресс, а в случае неисполнения грозят судебными тяжбами.

На практике бывает так, что дальше этих писем дело не заходит. То есть страховщик в надежде на добровольное исполнение его требований водителями, рассылает письма “счастья”, а дальше в суд не обращается. Причин, почему не идут в суд, может быть много, одна из основных, скорее всего – это большое количество дел и затраты и дальнейшее взыскание.

С учетом всего вышесказанного напрашивается вывод – добровольно по претензии (требованию) не платить. Имеющиеся в регрессных письмах страшилки про увеличение долга на судебные расходы можно учитывать, но с оговоркой. Как правило, у страховых компаний штатные юристы и они ходят по судам, а значит расходов на юристов они не несут. То есть, с проигравшего ответчика взыщут только сумму регресса по ОСАГО и госпошлину.

То есть в этом случае есть свои плюсы и минусы способа:

- можно не платить регресс и ждать, подаст ли страховщик в суд и не дождаться,

- но если страховая компания всё же подаст исковое заявление, то расходы – пусть с большой долей вероятности немного – но увеличатся.

Можно также попробовать предложить страховой компании заключить мировое соглашение, только на существенно меньшую сумму, чем они хотят. Так они быстро получат хоть какие-то деньги с вас и могут пойти на это.

Если суд уже был

Но что делать, если разбирательство уже было и решение вынесено не в вашу пользу. Как не платить регресс в таком случае?

Сначала можно в рамках закона отсрочить вступление решения в законную силу, ведь пока оно не вступит, то и обязанности заплатить нет. Вдруг суд ошибся и что-то неправильно порешал. Для этого потребуется подать апелляционную жалобу, но не просто подать, а с учетом сроков и всевозможных тонкостей.

Апелляционную жалобу можно подать в течение месяца со дня изготовления судом решения (часть 2 статьи 321 ГПК РФ). Но будьте внимательны, дата принятия решения – это не дата изготовления решения суда в окончательной форме. После последнего заседания само решение может отписываться судьёй еще довольно долго: неделю, месяц, а в некоторых случаях даже не один месяц.

Вам как проигравшей стороне такое положение дел, конечно же, выгодно, но следить за процессом нужно обязательно, ведь срок на подачу жалобы не увеличивается, а в решении может быть (скорее всего и будет) указана иная дата изготовления, ранее, чем оно будет написано на самом деле. То есть суд отпишет решение “задним числом”. Срок уже начнет идти, когда вы об этом знать не будете.

Во избежание пропуска срока обжалования в течение месяца после даты последнего судебного заседания нужно отправить в суд предварительную апелляционную жалобу. В ней не будет доводов и можно заодно не платить госпошлину. Важно делать это в самые последние дни и почтой (заказным письмом, с описью вложения, всё как полагается).

Жалобу обездвижат и дадут срок на устранение недостатков. Недостатки устранять следует также почтой в последние дни срока.

После принятия жалобы:

- суд назначит дату судебного заседания,

- после которого решение суда либо отменят, либо оно вступит в силу,

- затем апелляционная инстанция будет отписывать судебный акт,

- пересылать дело,

- истец будет получать лист

- и подавать его.

Таким образом, можно с момента первого заседания отсрочить регресс на год и более.

Если я просто не буду платить, что грозит?

Если коротко, то от ничего до визитов приставов к вам домой или даже коллекторов. Какой-либо административной ответственности как за неуплату штрафа, двойной штраф – такого при взыскании долгов нет. Но меры воздействия на должников имеются.

Арест на автомобиль

Если ваш долг превышает сумму 3 000 рублей, то судебный пристав-исполнитель может по заявлению взыскателя или по собственной инициативе наложить арест на вашу машину. Делается это для:

- сохранности имущества, которое будет передано взыскателю или продано,

- исполнения решения суда о конфискации имущества,

- исполнения судебного акта о наложении ареста.

В нашем случае подходит пункт 1. Автомобиль могут арестовать, чтобы сохранить для последующей реализации. Пару слов о том, какие конкретные меры и действия скрываются под словом “арест”.

В основном, это запрет распоряжаться машиной. То есть, её нельзя будет ни продать, ни подарить. В отдельных случаях может применяться ограничение права пользования и изъятие имущества у должника.

Может ли быть штраф или лишение прав?

Про штраф я уже писал выше, в данном случае его не будет. Разве что к сумме взыскания добавится исполнительный сбор, он будет составлять 7% от суммы требуемого регресса.

Лишение прав, а вернее приостановка (временное ограничение) на пользование специальным правом должнику не грозит. Это связано с тем, что ограничивают водительское право только в некоторых случаях, и взыскание ущерба от регресса туда не входит.

Но если с водительским у вас всё будет в порядке, то это не значит, что вы, к примеру, сможете съездить на машине попутешествовать. Для случаев, когда взыскиваются иные долги, как у нас, предусмотрен запрет на выезд из Российской Федерации, но для этого сумма задолженности по регрессу ОСАГО должна быть более 30 000 рублей.

Если у меня нет банковских карт и имущества?

Отсутствие денежных средств на счетах в банках и имущества, которое можно было бы продать, делает ваш долг перед страховой почти невозвратным. Если с вас нечего взять, то и платить регресс по ОСАГО не придется.

Однако, если у вас всё имущество на родственниках, а зарплата наличными, то как минимум съездить отдохнуть за рубеж не получится. Некоторые ради этого всё же гасят свои долги.

Рабочий способ назначить отсрочку или рассрочку

Отсрочка или рассрочка исполнения суда – это еще один законный способ растянуть время по возврату регресса страховщику.

Данное право должника закреплено в статье 203 Гражданского процессуального кодекса РФ.

Для того, чтобы воспользоваться этим методом, вам необходимо будет обратиться в суд, который принимал решение по делу, с соответствующим заявлением. Поскольку отсрочка или рассрочка, как правило, связана с имущественным положением должника, то к заявлению надо приложить документы, которыми будет подтверждаться тяжелое положение и отсутствие денег или имущества для исполнения решения суда.

Кроме должника, обратиться в суд с аналогичным заявлением еще может и пристав-исполнитель. Но ему тоже необходимо будет доказывать тяжелое имущественное положение должника.

Судебная практика

На рассмотрение заявления о рассрочке или отсрочке регресса по ОСАГО у суда будет 10 дней со дня поступления заявления в суд. Однако, делается это без вызова и без уведомления сторон и без проведения судебного заседания.

Суд выносит определение, которым или удовлетворяет требование должника или отказывает ему.

На практике суды чаще отказывают, нежели удовлетворяют, так как тяжелое материальное положение на момент подачи заявления еще не гарантирует, что оно не изменится в будущем. И поскольку такие определения суда не публикуются на официальных сайтах, то найти их трудновато.

Вашему вниманию мы предоставим одно определение из своей практики. В нём вы сможете почитать, какие доводы указывает суд, при отказе в удовлетворении таких заявлений.

Выплата страховки при ДТП

Закон предусматривает обязательное страхование гражданской ответственности для автомобилистов — ОСАГО.

В случае аварии необходимо правильно оформить все документы, чтобы рассчитывать на компенсацию ущерба. Разберемся, как проводится выплата страховки виновнику ДТП и потерпевшему?

Выплата страховки по ОСАГО

Перед расчетом страховых выплат необходимо разобраться в том, на что конкретно распространяется обязательное страхование.

При аварии страховая компания виновного водителя выплачивает пострадавшей стороне сумму возмещения за ремонт автомобиля, травмы или гибель человека. Сам же виновник выплат не получает и должен чинить автомобиль за свой счет.

Учитывая, что ОСАГО предоставляет весьма ограниченную сумму возмещения, имеет смысл при покупке дорогого автомобиля дополнительно оформить КАСКО. Этот вид страхования распространяется на имущество самого владельца автомобиля, позволяя покрыть расходы в случае, если у другого участника движения не было ОСАГО, или выплаты оказались недостаточными для проведения полного ремонта авто или оплаты лечения.

Закона о КАСКО не существует, поэтому при ДТП вы можете рассчитывать лишь на получение страховых выплат по полису ОСАГО

Порядок выплаты страховки по ОСАГО

Такие страховые компании, как Росгосстрах, и другие участники рынка всегда внимательно проверяют каждое обращение за выплатой. Поэтому необходимо четко следовать инструкциям и тщательно подготавливать все документы.

Упрощенная система выплат

Для небольших аварий закон предусматривает упрощенную процедуру выплат по ОСАГО. Она особенно удобна, если страховая компания второго участника аварии находится в другом городе.

Воспользоваться такой схемой можно при определенных условиях:

- при столкновении никто не погиб и не пострадал;

- участников ДТП только двое;

- у каждого водителя оформлен полис ОСАГО.

В этом случае пострадавший должен подать заявление в свою страховую компанию, что ускоряет выплаты. К письменному заявлению следует приложить данные второго участника аварии — имя, фамилию, номер машины и его полиса.

Важным дополнением будет заполненный полицейским протокол о дорожно-транспортном происшествии.

Все документы следует передать в свою страховую компанию лично.

Рассмотрение заявки займет в среднем 1-2 недели, после чего выплата будет произведена на банковский счет. Следует учесть, что максимально возможная компенсация при подобной процедуре — 25 тыс. руб.

Перед выбором упрощенной схемы целесообразно сделать предварительный расчет компенсации на сайте страховой компании с помощью онлайн-калькулятора. Если сумма потенциальной выплаты окажется значительно больше 25 тыс. руб. , лучше сделать выбор в пользу стандартной процедуры.

Выплаты по европротоколу

Еще одна возможность получения выплат при небольшой аварии — составление европротокола. При этом авария должна отвечать тем же критериям, что и при упрощенной схеме выплат.

Есть также 3 дополнительных условия:

- нет спора о виновности. У участников аварии не должно быть конфликта по поводу того, кто виноват в случившемся. В противном случае требуется участие сотрудника ГИБДД для принятия решения о степени вины каждой стороны;

- наличие полиса ОСАГО. Оба водителя застраховали свою гражданскую ответственность, а полис является действующим. Также оба участника ДТП должны быть трезвыми на момент произошедшего;

- автомобили зарегистрированы в РФ. В случае, если владелец одного из авто — иностранец, и его машина имеет иностранные номера, у него должно быть свидетельство о разрешении использования своего транспортного средства в России.

В европротоколе существуют более высокие лимиты для компенсации ущерба, чем при упрощенном получении средств. В большинстве случаев максимальная выплата по ОСАГО составляет 50 тыс. руб.

Для автомобилистов, чьи транспортные средства стоят на учете в Москве или в Санкт-Петербурге, максимальная сумма компенсации — 400 тыс. руб.

Самый важный этап самостоятельного оформления ДТП — это составление протокола. Соответствующие бланки можно получить в страховой компании. При желании сторон представители страховщиков могут выехать на место аварии, чтобы помочь автомобилистам составить план ДТП и заполнить протокол. При этом машины можно отогнать с места аварии и оценивать их повреждения на обочине после зарисовки плана столкновения.

Европротокол составляется в двух экземплярах, чтобы каждый из участников аварии смог оформить возмещение повреждений своего автомобиля.

В протоколе указываются личные данные участников столкновения, данные о повреждениях автомобилей, номера машин, названия страховых компаний и номера полисов ОСАГО.

После заполнения протокола пострадавший должен передать его и свои банковские реквизиты в страховую компанию виновника ДТП. Это можно сделать лично или заказным письмом с описью вложения и уведомлением о вручении. На это дается 14 дней с момента аварии.

Стандартная процедура выплат

Наиболее сложные аварии (с получением серьезных травм, при значительных повреждениях авто) должны оформляться с участием дорожной инспекции. В этом случае важно оставить машины там, где они столкнулись, и выставить знаки аварийной остановки.

Если вы попали в ДТП — вызовите и дождитесь инспекторов ГИБДД, а при наличии пострадавших также позвоните в скорую помощь

Чтобы получить максимальную страховую выплату, воспользуйтесь следующими рекомендациями:

Получите справку о ДТП

С участием сотрудников ГИБДД оформляется протокол, в котором указывается схема ДТП, предполагаемый виновник и другие обстоятельства, например, состояние алкогольного опьянения у одного или нескольких водителей. В этой ситуации важно не забыть получить от сотрудника транспортной полиции справку об аварии.

Проведите независимую оценку

В случае серьезного ДТП важно правильно собрать все документы и верно оценить ущерб. Для этого можно обратиться в независимую оценочную комиссию. Она сможет оценить повреждения автомобиля и вынести экспертное заключение.

Подготовьте документы о лечении

Если при аварии вашему здоровью был причинен вред, необходимо получить медицинские справки о повреждениях и сохранить все счета за лечение и реабилитацию.

Справку о ДТП, отчет оценочной комиссии и медицинские справки необходимо направить в страховую компанию виновника аварии вместе с заявлением. В течение 2 недель страховая компания должна связаться с вами и выплатить сумму компенсации.

Если вы имеете еще и полис КАСКО, то можете обратиться в свою страховую за положенным дополнительным возмещением.

Обычно выплаты по ОСАГО не могут возместить ремонт полностью. В этом случае КАСКО поможет вернуть разницу между реально потраченными средствами и выплатой. Дополнительная страховка защитит вас и в том случае, если у виновника аварии полис ОСАГО отсутствует или просрочен.

Если страховая компания отказывается выплачивать вам компенсацию или вы не согласны с суммой выплаты, обратитесь в суд

Как взыскать страховую выплату?

Если вы не согласны с озвученной страховой суммой, то можете оспорить решение компании в суде. Для составления юридически грамотного иска лучше привлечь опытного адвоката. В заявлении можно запросить как возмещение материального вреда или ущерба здоровью, так и морального вреда.

Чтобы доказать свою позицию, желательно приложить к иску счета за лечение от травм, ремонт автомобиля и другие сопутствующие расходы.

Рассмотрение дела в суде может затянуться на несколько месяцев, но это мероприятие значительно увеличит сумму выплат. При несогласии с решением суда первой инстанции, вы вправе его обжаловать в течение 10 дней в вышестоящей инстанции. Однако следует учесть, что обжалование увеличит судебные издержки и отдалит срок возможных выплат.

Альтернативой длительным судебным разбирательствам может стать мировое соглашение со страховой компанией. В этом случае нанятый для суда адвокат сможет помочь вам составить договор, который в достаточной мере учтет ваши интересы и защитит их надлежащим образом.

Если суд удовлетворит ваши требования, то решение следует передать страховой компании, которая будет обязана произвести увеличенные выплаты.

Образец искового заявления о взыскании материального ущерба и морального вреда, причиненного в результате ДТП

Сроки выплаты страховки после ДТП

Быстрее всего компенсация выплачивается при упрощенном оформлении через свою страховую компанию. Это занимает в среднем 8-10 дней. При серьезном ДТП процедура может затянуться, особенно если речь идет о больших суммах.

Если страховая компания откладывает выплату более чем на 20 дней, то должна выплатить штраф в пользу пострадавшего. Деньги, взысканные через суд, могут быть получены пострадавшим спустя несколько месяцев после аварии.

Обращение за выплатой по ОСАГО после ДТП

Если автомобилист стал участником дорожно-транспортного происшествия, ущерб получил он сам, пассажиры, находившиеся в салоне или сам автомобиль, неизбежно возникает вопрос о получении страховой выплаты. При этом многим хочется заранее знать, каков будет её размер и что следует предпринять, чтобы получить максимальную компенсацию.

Рассмотрим, каким должно быть обращение в страховую после ДТП, в какие сроки потребуется подать документы и как выглядит их список. Отдельно рассмотрим, на каком основании вам могут отказаться выплачивать компенсацию, и что в этом случае следует делать. В конце дадим несколько полезных советов, которые помогут вам получить максимальную выплату и отстоять свои права в случае необходимости.

Когда следует требовать страховую выплату

На сегодняшний день существует множество ситуаций, которые относятся к страховым, а это значит, что клиент может получить компенсацию от СК, у которой он купил полис. Рассмотрим простой пример, когда обращение в ОСАГО после ДТП будет правомерным.

Вы остановились на красный сигнал светофора, и в этот момент в ваш автомобиль въехало другое транспортное средство. В этом случае следует выяснить, как настроен решить ситуацию виновник инцидента. Если он настроен миролюбиво и готов признать свою вину, а ущерб, по предварительной оценке, не превышает ста тысяч рублей, вы можете оформить европротокол. Если найти общий язык с виновником аварии не удаётся, то следует вызвать сотрудников ГИБДД. Водитель, который спровоцировал аварию, при этом не имеет права покидать место происшествия. Если он оставляет вас ждать представителей правоохранительных органов в одиночестве, сфотографируйте или хотя бы просто запишите госномер его автомобиля. Впоследствии за оставление места аварии виновника могут привлечь к административной ответственности вплоть до заключения под стражу на 15 суток.

После регистрации инцидента вы можете требовать страховую выплату от компании, у которой вы приобрели полис ОСАГО.

Сроки получения выплаты

В течение пяти дней после аварии водитель может собрать документы и обратиться за выплатой положенного страхового возмещения. В свою очередь, у СК есть 20 дней на то, чтобы рассмотреть заявление клиента. Если страховщик не укладывается в этот срок, автомобилист может требовать оплату неустойки за каждый день просрочки в размере одного процента от суммы компенсации. Но может возникнуть ситуация, когда компания откажет в страховом покрытии. Тогда и штраф за просрочку, и саму компенсацию придется требовать через суд. При этом если вы получили отказ в выплате страховки несвоевременно, учитывая срок обращения, по истечении периода в 20 дней за каждые последующие сутки положена неустойка в размере 0,5 процента от суммы.

Страховая компания может перечислить на счёт автомобилиста положенную сумму либо направить повреждённое транспортное средство для восстановления в один из автосервисов, с которым она сотрудничает. При этом клиент вовсе не обязан соглашаться с условиями СК. Если что-то его не устраивает, водитель имеет право выбрать ремонтную фирму самостоятельно или потребовать страховую выплату в денежном эквиваленте. Многие эксперты советуют получить компенсацию напрямую — по их мнению, это гораздо выгоднее, т. к. даёт возможность проконтролировать весь ход восстановительных работ и быть уверенным в том, что средства потрачены должным образом. Ремонт, который проводит сервис, сотрудничающий с СК зачастую бывает быстрым и не вполне качественным. При этом доказать, что уровень выполненных работ не вполне соответствует их стоимости, будет достаточно трудно.

Если страховая компания настойчиво предлагает ремонт, вы можете отказаться и выбрать сервис самостоятельно. Второй вариант — требовать денежной выплаты, которой сможете воспользоваться для проведения восстановительных работ.

- характера и степени повреждений, полученных в результате аварии;

- рыночной цены транспортного средства и пр.

В связи с этим рассчитывать на максимальную сумму можно далеко не всегда.

Какие потребуются документы

- копию паспорта того водителя, который спровоцировал аварию;

- ксерокопию водительского удостоверения;;

- заявление, которое следует заполнить в соответствии с образцом страховой компании (его можно получить в офисе СК или скачать на её официальном сайте);

- свидетельство от ГИБДД, что обстоятельств, требующих возбуждения уголовного дела, не было;

- протокол о том, что по факту аварии оформлено административное правонарушение;

- справка из Госавтоинспекции или заполненный и подписанный обеими сторонами европротокол;

- техпаспорт.

Если все бумаги оформлены правильно и поданы точно в срок, автомобилист может рассчитывать на прямое или опосредованное получение страховой выплаты.

Что делать, если нет видеорегистратора

В случае дорожно-транспортного происшествия многие вопросы поможет снять видеорегистратор. На сегодняшний день практически каждый автомобиль оснащен этим полезным устройством. Наличие видеорегистратора позволяет записать всё происходящее на дороге и точно доказать свою невиновность в дорожно-транспортном происшествии. Но что делать, если нет видеорегистратора? В этом случае при возникновении спорной ситуации, возможно, придётся обратиться за помощью следовавших рядом с вами автомобилистов. Но в этом случае стоит вовремя сориентироваться, чтобы хотя бы получить контактные данные водителей, чей регистратор мог зафиксировать обстоятельства дорожно-транспортного происшествия. Если ни у вас, ни у второго участника аварии нет фиксирующего устройства и вам не удалось попросить ни у кого из водителей прислать вам запись инцидента, не стоит отчаиваться. На участке, где случилась авария, вполне могут быть установлены камеры слежения. В этом случае нужно сделать запрос у оператора фрагмента записи с моментом аварии. Сделать это самостоятельно не получится, требуется содействие инспектора. Полицейский запрос могут сделать сотрудники ГИБДД, прибывшие на место.

Когда можно зафиксировать ДТП без привлечения полиции

- участниками аварии стали два водителя, пострадали только два транспортных средства;

- ущерб причинен только автомобилю, при этом никто не погиб, не получил травм, не пострадало остальное имущество автомобилистов и пассажиров;

- у участников происшествия нет разногласий в плане оценки повреждений, которые получили транспортные средства, нет противоречий относительно того, кто стал виновником аварии;

- каждому автомобилю требуется ремонт на сумму не более ста тысяч рублей (а значит, размер страхового покрытия не превысит этих значений).

Важно! Протокол следует заполнять только в том случае, если вы убедились, что у второго участника дорожно-транспортного происшествия действительный страховой полис. Проверить его вы можете по серии и номеру на официальном сайте Российского союза автостраховщиков. Если такой возможности нет, лучше привлечь к оформлению аварии сотрудников ГИБДД.

Когда оба участника аварии заполнят и подпишут извещения, каждому из них нужно обратиться в свою страховую компанию (где был приобретен полис ОСАГО). Обращение в страховую после ДТП в обязательном порядке предполагает сбор положенных по закону документов. Если это условие не выполнить и оформить хотя бы одну справку неправильно (или если она не будет предоставлена), страховая компания просто откажет вам в выплате компенсации.

Если вы и второй участник аварии не пришли к общему решению, необходимо привлечь полицию, чтобы зарегистрировать дорожно-транспортное происшествие. Только сотрудники автоинспекции в этом случае смогут установить, кто был виновником инцидента. Европротокол, таким образом, заполнять не придётся, а ситуация будет решаться стандартным способом. На это уйдет больше времени, но только так можно рассчитывать на справедливое решение и получение компенсации.

Что лучше — европротокол или часы, потраченные на оформление ДТП?

Если авария незначительная и в ней только два участника, ущерб нанесён только транспортным средствам водителей, есть возможность не тратить время на ожидание сотрудников ГИБДД и стандартное оформление дорожно-транспортного происшествия.

При обоюдном согласии участников аварии возможно оформление европротокола. Необходимо будет заполнить бланк извещения с указанием обстоятельств инцидента, характера повреждения ТС. После того как документ подписан обеими сторонами инцидента, можно убрать авто с проезжей части, чтобы не мешать движению.

- 112 — номер МЧС;

- 102 — номер Полиции.

Когда следует обратиться в суд

Если размер страховой выплаты вас не устраивает и вы уверены в том, что можете получить значительно большую компенсацию, лучший способ добиться справедливости — обратиться в суд. Только в этом случае вы сможете добиться своего и обязать страховую компанию компенсировать настоящий размер ущерба. Несмотря на то, что судебное разбирательство потребует определённых денежных издержек, в случае вашего выигрыша СК обязана будет не только возместить понесённые в результате ДТП убытки, но и покрыть остальные затраты. Речь идёт в том числе и об оплате услуг адвоката, независимой экспертизы, чья оценка не совпала с результатами специалистов самой страховой компании. Главное в этой ситуации — чтобы суд принял справедливое решение, учитывающее интересы потерпевшей стороны.

В случае задержки с выплатой компенсации со страховщика вы можете взыскать неустойку — её размер равен 1% от величины покрытия за каждые сутки просрочки. В результате автомобилист может получить сумму со значительной переплатой.

Что делать, если СК отказалась от выплат

Нередко возникают ситуации, когда страховщик отказывается удовлетворить требования клиента. Основание для этого может быть как законным, так и неправомерным.

- Решить вопрос в досудебном порядке. Составьте претензию на имя руководства СК. В заявлении нужно указать, что у вас оформлен полис ОСАГО и он действителен в момент обращения. Страховая компания обязана рассмотреть заявку в течение пяти-семи рабочих дней. Претензию следует составить в двух экземплярах. Если вас не удовлетворит ответ страховщика, то второй документ (обязательно заверенный сотрудником СК) нужно приложить к исковому заявлению, если дело дойдет до суда.

- Дождаться ответа. Если решение страховой компании по вашему вопросу принято отрицательное или ответ просрочен, следует решать вопрос в юридической плоскости. СК обязана предоставить письменный отказ с обоснованием своей позиции. Этот документ впоследствии вы сможете предъявить в суде. Если страховщик не хочет найти компромисс и прийти ко взаимному согласию с клиентом, необходимо сделать следующий шаг.

- Обратиться в суд. К заявлению приложите экземпляр претензии, направленной к страховщику. На документе обязательно должна стоять печать компании, подпись того менеджера, который принял у вас бумагу.

Если ущерб не превышает 50 тысяч рублей, заявление будет рассматривать мировой судья. Если требуется компенсация, которая превышает эту сумму, дело будет рассматривать районный суд. В этом случае нужно уточнить юридический адрес страховой компании, у которой вы купили полис. Это необходимо в связи с тем, что обратиться необходимо будет в районный суд по месту регистрации ответчика (в данном случае – СК). Помимо искового заявления потребуется предоставить ещё и определённый пакет документов.

Какие бумаги потребуются для обращения в суд

- копия полиса и договора со страховщиком;

- письменный отказ страховщика от выплаты компенсации;

- протокол с места аварии (это может быть европротокол или документ, оформленный сотрудниками ГИБДД);

- результат экспертизы с оценкой ущерба в денежном эквиваленте;

- квитанция об оплате государственной пошлины перед обращением в суд;

- подробное описание аварии с указанием причины инцидента и основания отказа страховщика от выплаты компенсации;

- исковое заявление, заполненное по образцу (его вы можете найти в любом отделении суда по месту жительства).

После этого будет запущено разбирательство. Если решение будет в пользу автомобилиста, СК обяжут выплатить страховое покрытие в объеме, который определит суд.

Несколько полезных советов

- До выплаты компенсации не следует тратить средства на ремонт автомобиля. После ДТП может возникнуть необходимость делать повторную экспертизу, а если её результаты вас не устроят — обращаться в суд. Если вы восстановите автомобиль до этого момента самостоятельно, добиться справедливости будет практически невозможно.

- Если вам выплатили страховое возмещение в полном объёме, но его размер вас не устроил, вы можете подать в суд исковое заявление и потребовать от виновника аварии покрыть разницу между нанесённым ущербом и размером компенсации за счёт собственных средств. При этом важно доказать, что страховое покрытие не соответствует затратам на восстановление авто до того состояния, которое было перед аварией.

- Вы можете отказаться от оценки, которую проводит соответствующий отдел СК, выдавшей полис, и самостоятельно обратиться в независимую экспертизу. Если результаты будут сильно различаться, вы сможете решить вопрос через суд в свою пользу. Провести независимую экспертизу вы можете и параллельно с оценкой страховой компанией. В этом случае у вас будет доказательство реальной величины ущерба и того, какой должна быть компенсация.

- Страховая компания не имеет права требовать от вас подачи заявления на получение выплаты после ДТП в течение суток или двух-трёх дней после аварии. Выполнять такие требования вы не обязаны. По закону срок обращения по ОСАГО составляет пять рабочих дней. В течение этого времени вы можете собрать необходимые документы и подготовить заявление.

- Каждый документ, который вы прикладываете к заявлению в страховую компанию, нужно продублировать. В случае каких-либо противоречий они могут стать доказательством во время судебных разбирательств.

- Если страховщик отказывается от выполнения обязательств и затягивает выплату компенсации в течение 20 дней с момента подачи заявления, требуйте неустойку за каждый просроченный день. Размер такой компенсации может существенно превысить первоначальное значение. Её сумма составит 1% за каждые сутки просрочки, учитывая срок обращения.

- Перед оформлением аварии без привлечения сотрудников ГИБДД убедитесь в том, что полис другого водителя действителен. Это будет легко сделать, если у вас есть доступ к сети интернет. Если вы не можете зайти на сайт РСА и вбить серию и номер чужого полиса, лучше оформить аварию вместе с сотрудниками автоинспекции.

Чтобы избежать проблем при получении страховой выплаты, лучше всего оформить полис у проверенной и надёжной СК, которая дорожит своей репутацией на рынке. Стоимость ОСАГО у такой компании может быть выше. Но при наступлении страхового случая не должно возникнуть проблем с компенсацией.

Взыскание материальнго ущерба с виновника ДТП

Дорожно-транспортные происшествия чаще всего происходят по вине водителей. При этом в результате аварии может быть причинен ущерб имуществу и здоровью людей. Согласно ФЗ №40 от 25.04.2002 года возмещение убытков является обязанностью страховой компании виновника ДТП при наличии у него полиса ОСАГО. Однако может случиться так, что страховые выплаты не покрывают расходы на восстановление автомобиля и лечение пострадавшего. Другая распространенная ситуация – отсутствие полиса ОСАГО у водителя, который стал виновником аварии. Наконец, страховая компания может отказаться выплачивать компенсацию на законных основаниях: например, если автомобиль был поврежден не во время движения.

Поможем взыскать материальный ущерб с виновника ДТП

Консультация бесплатно Консультации юристов с многолетней практикой по любым отраслям права

Гарантия результата Безупречное качество и гарантированный результат для наших клиентов

Работаем с рассрочкой Всем клиентам предоставляется рассрочка платежа при оплате услуг

Заказать бесплатную консультацию автоюриста по возмещению ущерба

Последние вопросы клиентов

Юлия, 27 лет г. Москва

Егор, 26 лет г. Москва

Владислав, 27 лет г. Москва

Зинаида, 30 лет г. Москва

Вадим, 29 лет г. Москва

ДАНИИЛ, 27 лет г. Москва

Взыскание ущерба с виновника ДТП

Для взыскания ущерба после ДТП обращаются в страховую компанию, которая выплачивает пострадавшему компенсацию в пределах определенного лимита. Если расходы превышают выплаты, взыскать ущерб после ДТП можно с виновника инцидента. Водитель без сертификата ОСАГО должен компенсировать урон пострадавшей стороны за свой счет.

Виды возмещения при ДТП

Пострадавший вправе взыскать все виды ущерба, включая физический, финансовый и моральный. При возмещении материального ущерба после ДТП виновник платит за:

- ремонт и покупку запчастей;

- приобретение авто аналогичной марки, модели и технического состояния;

- эвакуацию машины и независимую экспертизу;

- судебные издержки.

Вред здоровью – это различные травмы, обострение хронических и появление новых заболеваний в результате аварии. Возмещение ущерба здоровью после ДТП подразумевает компенсацию:

- стоимости лекарственных препаратов;

- расходов на хирургическое вмешательство, реабилитацию, санаторное лечение;

- утраты заработка в период нетрудоспособности.

Моральный ущерб после ДТП возмещают только через суд. Таким образом потерпевший компенсирует негативные психо-эмоциональные последствия аварии: стресс от ухудшения здоровья, гибели близких людей и т. п. Подать на моральный ущерб после ДТП можно, даже если виновный добровольно компенсировал материальный вред.

Сроки и суммы взыскания ущерба при ДТП

На взыскание отводится три года с момента происшествия. Большинство пострадавших обращаются за возмещением гораздо раньше – после документальной фиксации своих расходов. В претензионном заявлении о возмещении ущерба после ДТП указывают сроки перечисления денежных средств – обычно 30 дней. Если виновник получил претензию и не ответил в течение 10 дней, можно подавать судебный иск о возмещении ущерба после ДТП. Длительность процесса варьирует от нескольких недель до полугода и более, а взыскание осуществляют через месяц после вынесения вердикта в пользу истца.

Исковая сумма зависит от тяжести ущерба и выплат, которые пострадавший получил от страховщика. Объективный расчет может сделать юрист, который оказывает помощь с выплатами по ДТП.

Способы взыскания ущерба с виновника ДТП

Возмещение ущерба после ДТП виновником происходит добровольно или через суд. Сначала пострадавший должен:

- собрать пакет документов, включая протокол о ДТП и другие бумаги из ГИБДД;

- получить акт независимой экспертизы;

- получить компенсацию или отказ страховщика от выплат.

После этого виновнику адресуют досудебную претензию с указанием размера компенсации. При достижении согласия о сумме и сроках выплат стороны заключают мировое соглашение.

При отрицательном ответе на претензию ущерб после ДТП возмещают через суд по месту прописки виновника. Суд по возмещению ущерба после ДТП может отказать истцу, удовлетворить его требования полностью или частично. Для получения положительного вердикта истцу нужна грамотная правовая позиция и солидная доказательная база.

Юридическая помощь компании ПравоЗащита

Содействие юриста по возмещению ущерба при ДТП увеличивает шансы на справедливую компенсацию. Компания ПравоЗащита предлагает пострадавшей стороне любую помощь – от бесплатной первичной консультации до сопровождения дела в суде. Цена услуг начинается с 5000 рублей, а итоговая стоимость зависит от сложности дела. При положительном результате наши клиенты возмещают свои расходы за счет виновного лица.

Для взыскания ущерба с виновника ДТП юрист:

- проводит переговоры с виновной стороной;

- ведет претензионную работу и составляет мировое соглашение;

- формирует доказательную базу для суда;

- составляет иск;

- защищает права клиента на процессе.

Опытный адвокат по возмещению ущерба при ДТП окажет помощь и на этапе исполнительного производства. Он проследит за тем, чтобы пострадавший получил выплаты в полном объеме за счет материальных активов виновника.

Отзывы по взысканию материального ущерба с виновника ДТП

Скачайте образцы документов по взысканию материального ущерба с виновника ДТП

Внимание! Данный шаблон документа является приблизительным образцом. Каждая юридическая проблема индивидуальна, и данный образец необходимо дополнять нормативно-правовой базой и положительной судебной практикой, именно по Вашему отдельному случаю, т.к. результат рассмотрения дела в суде (или в досудебном порядке) сильно зависит от грамотности составления искового заявления или претензии. Претензия к страховой компании по взысканию денежных средств по ОСАГО Читать (doc, 27 килобайт) Претензия в УК в связи с повреждением автомобиля Читать (doc, 22 килобайт) Претензия в дорожным службам в связи с повреждением автомобиля Читать (doc, 22 килобайт) Исковое заявление по защите прав потребителя к автосалону Читать (doc, 41 килобайт) Исковое заявление о возмещении ущерба с виновника ДТП Читать (doc, 21 килобайт) Исковое заявление о возмещении вреда, причиненного смертью в ДТП Читать (doc, 24 килобайт) Исковое заявление о возмещении вреда коммунальными службами Читать (doc, 21 килобайт) Исковое заявление о возмещении вреда здоровью, причиненного при наезде на пешехода Читать (doc, 28 килобайт) Исковое заявление о возмещении вреда дорожными службами Читать (doc, 21 килобайт) Исковое заявление о возмещении вреда в ДТП (о взыскании страховой выплаты по ОСАГО в порядке прямого возмещения убытков) Читать (doc, 49 килобайт) Исковое заявление о возмещении вреда в ДТП (о взыскании страховой выплаты по КАСКО) Читать (doc, 32 килобайт) Заявление на возврат автомобиля ненадлежащего качества Читать (doc, 21 килобайт) Жалоба на постановление по делу об административном правонарушении в ГИБДД Читать (doc, 27 килобайт) Жалоба на постановление по делу об административном правонарушении в ГИБДД(штраф) Читать (doc, 21 килобайт) Жалоба на постановление по делу об административном правонарушении (оставление места ДТП) Читать (doc, 30 килобайт) Жалоба на постановление об отказе от прохождения мед.освидетельствования Читать (doc, 39 килобайт) Жалоба на постановление о лишении водительских прав Читать (doc, 20 килобайт)

Страховые выплаты по ОСАГО

Один из важных вопросов, интересующих любого автовладельца, заключается в том, как определяется и производится выплата по страховке при ДТП. Речь идет, главным образом, об ОСАГО или обязательном автостраховании. Попробуем дать детальный и исчерпывающий ответ с учетом актуальной в 2022 году версии законодательства.

- Страховые выплаты по ОСАГО

- Суммы страховых выплат

- При ДТП по Европротоколу

- При повреждениях авто

- Авто не подлежит восстановлению

- Нанесен ущерб жизни или здоровью

- В чью страховую компанию обращаться?

- Как распределяется компенсация, если виновны две стороны?

- Когда полис ОСАГО не покрывает ущерб от ДТП?

- От чего зависят величина страховой выплаты?

- Когда выплаты по ОСАГО не производятся?

Страховые выплаты по ОСАГО

Оформление полиса обязательного автострахования позволяет получить компенсацию ущерба, нанесенного водителем другим участниками дорожного движения и их транспортным средствам. Для получения выплаты необходимо обратиться в страховую компанию с комплектом документов, перечисленных в договоре.

После этого автостраховщик должен в течение 20 рабочих дней перечислить необходимую сумму пострадавшей стороне. При отсутствии выплаты страхователю дается еще 5 суток на повторное обращение. Если страховая снова отказывается платить, нужно обращаться в контролирующие инстанции (Прокуратура, РСА), к регулятору (Центробанк России) или в суд.

Важно учитывать, что действующее законодательство допускает не только компенсацию в виде денежной выплаты, но и ремонт пострадавшей машины. В этом случае действуют специальные правила возмещения ущерба, нанесенного транспортному средству, который не относятся к теме данной статьи.

Суммы страховых выплат

Действующая редакция базового документа в области обязательного автострахования – №40-ФЗ (датируется 25 апреля 2002) устанавливает такой максимальный размер компенсации по ОСАГО:

- 400 тыс. руб. – при причинении ущерба имуществу пострадавшего;

- 500 тыс. руб. – при нанесении вреда его жизни или здоровью.

Претендовать на большую сумму в рамках обязательного автострахования возможно в том случае, если такой пункт содержится в тексте заключенного со страховой компанией договора. В противном случае придется обращаться в суд.

Для большей наглядности имеет смысл рассмотреть несколько практических ситуаций, для каждой из которых действуют разные правила определения суммы компенсации. Чаще всего встречаются следующие из них.

При ДТП по Европротоколу

Если аварийная ситуация оформляется с применением Европротокола, максимальная сумма страховой выплаты равняется 100 тыс. руб. Причем речь идет исключительно об ущербе, который нанесен транспортному средству. Если пострадали люди, такая схема урегулирования конфликтной ситуации, возникшей в результате дорожно-транспортного происшествия, не допускается.

На законодательном уровне допускается увеличение компенсации до максимальных по №40-ФЗ 400 тыс. руб. На практике такая ситуация невозможна, так как требует одновременного выполнения трех условий. Два из них вполне достижимы: ДТП на территории Москвы, СПб, Подмосковья и Ленинградской области, а также фиксации происшествия устройством с поддержкой ГЛОНАСС. А вот третье нереализуемо, так как заключается в обработке данных специальной программой, которая до настоящего времени на разработана или, по крайне мере, не введена в действие.

При повреждениях авто

Сумма компенсации в этом случае определяется на основании экспертного заключения. Если страхователь не согласен с выводами оценщика, он инициирует проведение независимой экспертизы. Полученные по ее результатам данные становятся основанием для обращения в суд.

Авто не подлежит восстановлению

На практике нередко возникает ситуация, когда максимальная сумма выплаты, равная 400 тыс. рублей, не покрывает ущерба, так как транспортное средство попросту не может быть отремонтировано. В этом случае допускается компенсация фактической стоимости автомобиля, даже если она превышает установленный лимит.

Денежные средства сверх 400 тыс. рублей, выплаченные пострадавшей стороны, взыскиваются с виновника дорожно-транспортного происшествия.

Нанесен ущерб жизни или здоровью

Действующие сегодня правила определения компенсации вреда, нанесенного здоровью и жизни пострадавшего в результате ДТП человека, увязывают сумму выплаты с тяжестью ущерба. Таблица выплат по ОСАГО за вред здоровью приводится ниже.