Какой срок давности по транспортному налогу для физлиц

Многие владельцы авто грешат непогашенной задолженностью по налогу на свой транспорт. В этом случае срок давности по транспортному налогу играет решающую роль. Расскажем, сколько инспекция может выжидать.

Общее правило

Для любых правонарушений имеет значение срок давности по ним. Если уплата не была произведена вовремя, то в таком случае говорят и о сроке давности по транспортному налогу для физических лиц.

По Налоговому кодексу РФ (п. 1 ст. 113) он составляет 3 года. То есть нарушители столько времени уклонялись от совершения платежей по долгам за транспортный налог.

Срок давности может стартовать:

- со дня нарушения налогового законодательства;

- с первого дня следующего налогового периода.

Как только суд вынес решение привлечь нарушителя к ответственности, это говорит о том, что срок исковой давности по транспортному налогу истек. Хотя в случае погашения долга по налогу на транспорт есть некоторые нюансы.

Особенности

Транспортный налог должен быть непременно перечислен физлицом в казну не позже 01 декабря года, который идет за налоговым периодом (п. 1 ст. 363 НК РФ). Но на срок давности уплаты транспортного налога физическими лицами влияет то, что владельцы транспорта не сами рассчитывают сумму налога. Эта функция в компетенции ИФНС. Она и присылает уведомление с соответствующей суммой платежа.

В обязанность налоговиков также входит подготовить и отправить этот документ не позже чем за 30 дней перед наступлением крайней даты платежа. И только получив уведомление, владелец транспорта совершает платёж.

Закон поставил четкие рамки лет, за которые налоговая служба имеет право отправить уведомление на перечисление налога. Это не более 3-х налоговых периодов до года, когда выписано уведомление (п. 3 ст. 363 НК РФ).

ПРИМЕР

В 2017 году ИФНС вправе выслать владельцу транспорта уведомление на перечисление в казну транспортных налогов за периоды 2014, 2015 и 2016 годов.

Принудительная уплата: сроки

Учтите, что инспекции постоянно отслеживают срок давности транспортного налога. Они стараются не упустить момент, когда долг еще можно взыскать с владельца транспорта.

Если владелец авто получил уведомление, но не торопится его оплачивать, сразу после 1 декабря ИФНС имеет право взыскать положенную сумму в принудительном порядке.

Если до 01 декабря собственнику транспорта по каким-то причинам не пришло налоговое уведомление, то лучшее сразу самостоятельно обратиться в ИФНС. Этот шаг позволит избежать спора и начисления пеней за каждый просроченный день.

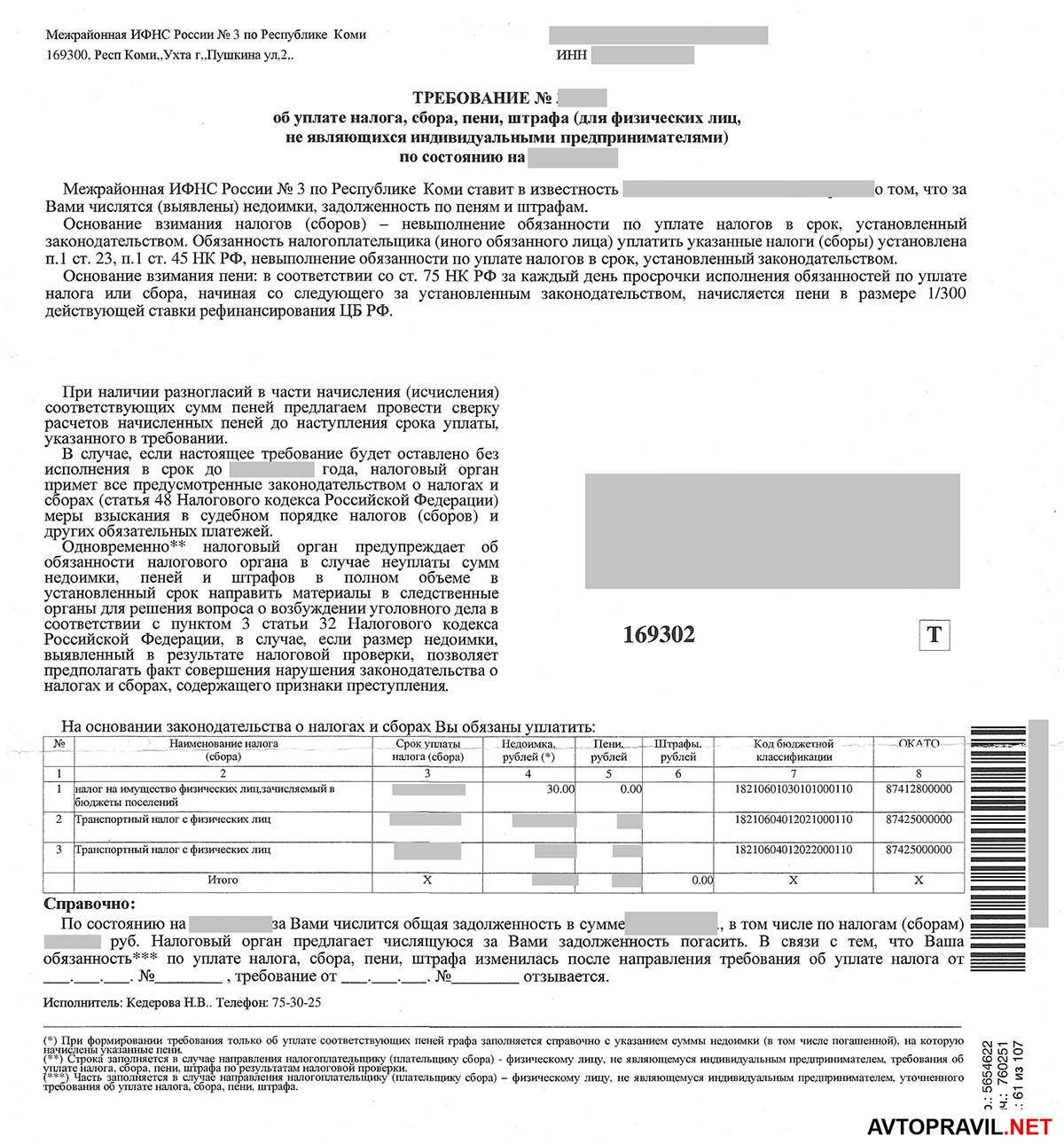

Процедуру взыскания долга ИФНС начинает в том случае, если срок уплаты налога на транспорт уже прошел. Тогда должнику направляют уже требование. В нём указывают:

- сумму задолженности;

- сумму начисленных пеней;

- время для выполнения платежа;

- предупреждение о мерах, если платеж от должника так и не поступит;

- конечная дата, в которую можно оплатить налог.

Налоговому органу разрешено отправлять документ на уплату не позже (п. 1 ст. 70 НК РФ):

- 3-х месяцев со дня обнаружения факта неуплаты (при недоимке – от 500 рублей и выше);

- 1 года с момента обнаружения недоимки (когда её сумма менее 500 рублей.

На уплату долга закон выделяет только 8 рабочих дней с того момента, как требование было получено должником. Но это правило действует в случае, если в требовании не указана иная окончательная дата погашения долга (п. 4 ст. 69 НК РФ).

Когда владелец авто игнорирует и требование на уплату налога за транспорт, инспекторы имеют право идти в суд. И он, скорее всего, присудит погашение долга за счет имущества должника (п. 1 ст. 48 НК РФ). Если суд не удовлетворит запрос налоговиков, то срок давности оплаты транспортного налога будет течь сам собой и в итоге освободит должника от платежа.

Пойти в судебные инстанции ИФНС может на протяжении:

- 6-ти месяцев после окончания срока выполнения требования, если долг – более 3000 рублей (п. 2 ст. 48 НК РФ);

- 3-х лет, когда недоимка – менее 3000 рублей. Если же за этот период она вырастет и превысит 3000 рублей, то правило 6 месяцев начнет действовать с момента превышения.

Когда все обозначенные даты и сроки пройдут, налоговики уже не имеют права взыскивать долг. Однако срок исковой давности по налогу на транспорт можно через суд возобновить. Если он найдет обоснованные причины для этого и восстановит пропущенное время для взыскания недоимки.

Срок исковой давности по транспортному налогу для физических лиц

Автовладельцы, у которых есть долги по транспортному налогу (ТН) трехлетней давности, полагают, что о таких задолженностях беспокоится уже не стоит, так как по ним истек срок давности. Несмотря на то что сроки давности в отношении ТН и правда существуют, из-за некоторых нюансов в законах, которые регулируют взыскание долгов, полностью гарантировать списание налога невозможно.

О порядке взыскания задолженностей по ТН и особенностях исчисления сроков давности расскажем ниже.

За сколько лет могут взыскивать транспортный налог?

Согласно Налоговому кодексу РФ автовладельцы выплачивают ТН не более чем за 3 года.

Налогоплательщики, указанные в абзаце первом настоящего пункта, уплачивают налог не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления, указанного в абзаце втором настоящего пункта.

п. 3 ст. 363 НК РФ

Так, даже если вы не платили автоналог много лет, в налоговом уведомлении, которое придет в 2022 году, вы увидите расчеты только за последние три года и заплатить вы сможете только за эти три года, не более.

Срок исковой давности по дорожному налогу

Если ФНС вовремя обнаружит, что вы не платите налоги, то она обратится в суд за исполнительным документом для взыскания долга за счет вашего имущества. Сроки, которые необходимо соблюдать при подаче заявления в суд, разняться от суммы задолженности.

Согласно п. 2 ст. 48 НК РФ срок исковой давности по уплате транспортного налога для физических лиц составляет 6 месяцев. Отсчет этого срока стартует:

по истечении 8 дней с получения налогового требования об оплате долга – для задолженностей более 3000 руб.

со дня, когда задолженность по ТН достигла 3000 руб.

по истечении 3 лет и 8 дней с получения требования об оплате долга – для задолженностей менее 3000 руб.

Так, если налоговая не успеет обратиться в суд в установленное время, то взыскать с вас долг она уже не сможет. Однако следует иметь в виду, что судья вправе выдать исполнительный документ и позднее установленных сроков.

Пропущенный по уважительной причине срок подачи заявления о взыскании может быть восстановлен судом.

абз. 4 п. 2 ст. 48 НК РФ

Сроки давности взыскания транспортного налога с физических лиц по приказу суда

Если ФНС обратится в суд вовремя, она получит судебный приказ на взыскание долга. Приказ следует передать к исполнению судебным приставам в течение 3 лет.

Судебные приказы могут быть предъявлены к исполнению в течение трех лет со дня их выдачи.

ч. 3 ст. 21 Федеральный закон от 02.10.2007 N 229-ФЗ “Об исполнительном производстве”

Это означает, если налоговая за три года не передаст приказ приставам исполнителям, то долг взыскать будет невозможно. Если же ФНС приказ предъявит к исполнению вовремя, то судебные приставы на его основании возбудят исполнительное производство (ИП) для принудительного взыскания задолженности.

Следует иметь в виду, что пока судебный приказ находится у судебных приставов, срок его действия прерывается. Если, к примеру, должник скрывается или не располагает имуществом, которое можно обратить на погашение задолженности, ИП будет закрыто, а приказ вернут взыскателю. В этом случае срок годности исполнительного документа начинает течь заново. И взыскатель может просить о возобновлении ИП на его основании опять же в течение 3 лет.

После перерыва течение срока предъявления исполнительного документа к исполнению возобновляется. Время, истекшее до прерывания срока, в новый срок не засчитывается

ч. 2 ст. 22 Федеральный закон от 02.10.2007 N 229-ФЗ “Об исполнительном производстве”

Так как взыскатель вправе просить возобновлять ИП бесконечное количество раз, а срок действия документа при этом каждый раз начинает течь заново, то фактически это означает, что давности взыскания автоналога нет.

Итак, при каких условиях можно списать транспортный налог по истечении 3 лет:

Если истек полугодовой срок исковой давности на получение судебного приказа для взыскания задолженности за счет имущества должника.

Если налоговая не передала приказ приставам-исполнителям в течение 3 лет со дня его выдачи.

При этом следует помнить, что срок исковой давности может быть продлен судом, а трехлетний срок взыскания автоналога по судебному приказу может и вовсе не наступить за счет его прерывания. Таким образом, лучше оплачивать налоги вовремя и не уповать на то, что долг по ТН будет когда-либо списан.

Получите квалифицированную помощь прямо сейчас! Наши адвокаты проконсультируют вас по любым вопросам вне очереди!

Практикующий юрист с 14-ти летним стажем. Получила опыт работы в прокуратуре, страховой компании, арбитражном суде.

существует ли срок давности по взысканию пени за невыплаченный в срок налог на ТС? может ли налоговая взыскивать пени 1500 рублей за неоплаченный транспортный налог в 2010-2013 годы?

Михаил Ключка, согласно статье 75 НК РФ пеня начисляется на всю задолженность. И даже несмотря на то что саму сумму налоге они взыскать уже не имеют права, пени могут начисляться, более того, они будут иметь отдельное основание для взыскания вплоть до признания долга безнадежным в судебном порядке, который определен статьей 59 НК РФ.

Добрый день! Начиная С 30 июля 2019 г на портале госуслуг у меня высвечивается долг на ТС за 2014 и 2015 года. Законно ли налоговая требует уплаты этого долга? Дело в том, что налог за указанные годы был оплачен, но, к сожалению, восстановить документы про оплату нет возможности. Вопрос: есть ли у транспортного народ срок давности? На какую мне статью необходимо ссылаться и куда лучше обратиться, чтобы долги отменили по возможности

Мария Шатрова, согласно статье 48 НК РФ, срок исковой давности по взысканию задолженности по налогам – 3 года. Сначала рекомендуем вам получить акт сверки с бюджетом по налогам, чтобы получить больше информации по налоговым задолженностям, потому как сайт налоговой инспекции иногда может показывать недостоверные данные. Согласно статье 70 НК РФ требования п уплате налога обязаны направляться налогоплательщикам не позже 3х месяцев с момента выявления долга. На основании правовых норм, приведенных в пункте 2 статьи 48 НК РФ, заявление о взыскании долга подается в суд общей юрисдикции налоговым органом в течение 6 месяцев с момента истечения срока исполнения требования об уплате. Так, налоговая утратила право на взыскание с вас указанного долга по транспортному налогу. Рекомендуем вам подготовить письмо в налоговую службу с соответствующими разъяснениями, после чего вам откорректируют лицевой счет с задолженностью, если это действительно было ошибкой.

Срок давности по транспортному налогу

Закончил в 2001 году СПбГЭУ по направлению «Бухучет и анализ». Работал с 2009 по 2016 год в банке Санкт-Петербург. В данный момент занимается юридической практикой.

Транспортным налогом облагаются легковые автомобили, мотоциклы и прочие ТС. Ставки налогообложения, льготные категории и прочие параметры регулирует главным образом Глава 28 НК РФ, а также региональные правовые акты. В этом материале мы изучаем юридическую и практическую сторону срока исковой давности по этому виду налога, а также сроки его принудительного взыскания.

Правовая база

Прежде чем исследовать вопрос того, какой срок давности у транспортного налога, необходимо изучить юридическую сторону этого аспекта. Сделать это нужно подробно, т.к. именно от юриспруденции в области транспортного налога зависят и сроки исковой давности, и порядок взыскания задолженности, и возможные последствия неуплаты.

В сфере налогообложения приоритетным к применению документом считается Налоговый Кодекс РФ. Транспортный налог частично регламентируется Главой 28 настоящего кодекса, но лишь частично.

В соответствии со статьями 356-363.1, транспортный налог находится на региональном, а не федеральном уровне. Это значит, что его объем, сроки уплаты, пеня и прочие нюансы может устанавливать регион, в котором зарегистрировано транспортное средство.

Федеральный акт же устанавливает лишь общие параметры налогообложения: категории плательщиков, неплательщиков, льготников; налоговые ставки, даты отчетного периода и прочее.

Автомобиль или любое другое транспортное средство должно соответствовать параметрам, установленным ст. 358 НК РФ. Без соблюдения этой нормы государство не имеет права обременять владельца ТС налогами. К примеру, налогом облагаются не только автомобили, но также яхты, вертолеты, самолеты и т.д. Не облагаются налогом автомобили, специально оборудованные для инвалидов, речные и морские суда для промысла, тракторы и т.д.

Что касается налоговой задолженности и срока исковой давности, то регулированию этих аспектов полностью посвящен раздел VI НК РФ. В частности, ч. 1 ст. 113 НК РФ устанавливает не только срок давности неоплаченного транспортного налога, но также срок вообще любого правонарушения в сфере налогообложения.

Подытоживая: если гражданин хочет выяснить, как избежать последствий за просроченную уплату налога, главный с точки зрения права документ для изучения — это налоговый кодекс. Особенно важны следующие фрагменты: раздел VI, глава 28; в частности — ст. 113 и 358.

Достаточно важны и региональные правовые акты, но, в большинстве случаев, без их исследования можно и обойтись: в России очень мало регионов, пользующихся своим правом формирования отдельного юридического поля. Чаще всего регионы просто следуют вектору, заданному федеральным правительством.

Срок давности транспортного налога для физических лиц

Часть 1 ст. 113 устанавливает, что нарушитель налогового законодательства избавляется от ответственности за правонарушение, если с момента его совершения до момента вынесения судебного решения прошло больше трех лет. Речь в 113 статье идет об ответственности за правонарушение, но не об уплате задолженности. То есть гражданин не будет подвергнут аресту, лишению свободы, штрафным санкциям или иному виду ответственности за правонарушение. Нормы, «списывающие» долг спустя три года, прописаны в п. 3 ст. 363 НК РФ.

Что касается срока давности уплаты транспортного налога физическими лицами, заметим четыре важных аспекта в этой области:

- Согласно п. 3 ст. 363 НК РФ, владелец транспортного средства не должен самостоятельно подготавливать бланк, вести отчетность и т.д. Оплата налога должна производиться по квитанции, которую отправляет приписанная к плательщику налоговая инспекция;

- В соответствии с тем же п. 3 ст. 363 НК РФ, налоговые органы имеют право потребовать уплату налога только за три налоговых периода, предшествующих обращению. К примеру, если обращение сделано в 2019 году, инспекторы имеют право потребовать уплату только за 2016, 2017 и 2018 года;

- Налоговые органы обязаны отправить квитанцию (ее еще называют уведомлением) минимум за 30 дней до предполагаемой даты уплаты налога. Норма сформулирована п. 2 ст. 52 НК РФ;

- Налогоплательщик обязан отправить деньги не позднее 1-го декабря, следующего за истекшим налоговым периодом. В соответствии с п. 1 ст. 363 НК РФ, эта мера распространяется только на транспортный налог.

Итак, резюмируя: спустя три года фактически долг списывается, потому как налоговые инспекторы теряют право требовать уплату задолженности, сформировавшейся столь давно. При этом, если правильно заполненное уведомление не поступало налогоплательщику в установленные законом сроки, плательщик получит право отсрочки платежа.

Сроки принудительного взыскания

Согласно п. 2 ст. 44 и п. 3 ст. 363 НК РФ, налоговые органы вправе инициировать процедуру взыскания лишь при соблюдении двух условий:

- Принудительное взыскание возможно в ситуации, когда плательщик не отправил государству деньги в счет налога в установленные законом сроки (до 1 декабря следующего года после истекшего налогового периода);

- Обязанность оплатить налог возникает у налогоплательщика не ранее дня, когда ему было выслано соответствующее уведомление из налоговых органов.

Таким образом, закон не дает ФНС возможность присвоения долга «задним числом».

Арест начинается после неисполнения обязательств плательщиком. Первым делом инспекторы обязаны направить должнику требование об уплате ТН. Срок, в течение которого инспекторы праве направить требование, отличается в зависимости от суммы долга.

Если долг больше 500 рублей, отправить бумагу нужно в течение 3 месяцев с момента обнаружения неуплаты, если же долг меньше 500 рублей, направить документ необходимо в течение одного года. Норма закреплена п. 1 ст. 70 НК РФ.

Согласно п. 4 ст. 69 НК РФ, срок исполнения взыскания по умолчанию — 8 дней, если обратное не будет прописано в требовании. Если же в установленные НК РФ или документом сроки налоговые органы не смогли произвести взыскание, в соответствии с п. 1 ст. 48 НК РФ они вправе погасить налоговую задолженность через суд — соответственно, с помощью исполнительного производства. С момента неудачной попытки взыскания до момента обращения в суд должно пройти не больше 6-ти месяцев. Но это касается только задолженности, чей размер превысил 3000 рублей.

Согласно п. 2 ст. 48 НК РФ, если долг у неплательщика меньше 3000 рублей, максимальный срок наблюдения за плательщиком без обращения в суд — три года. Если за эти три года произойдет событие, которое увеличит сумму долга до 3000 или большей суммы, с этого момента начнется отсчет 6 месяцев. По истечению этого срока ФНС не смогут обратиться в суд за исполнением долговых обязательств.

Внимание: строго говоря, суд может и «закрыть глаза» на пропущенные полгода. Этот аспект прописан в п. 2 ст. 48 НК РФ. Однако, для игнорирования пропущенного срока взыскания требуются веские причины, и предоставить соответствующие доказательства должна ФНС, а не должник.

Резюмируя, срок инициирования исполнительного производства через суд равен 6-ти месяцам с момента неудачной попытки взыскания либо с момента возникновения долга больше 3000 рублей. По истечению этого срока должник «чист», т.к. ФНС уже не удастся просто обратиться в суд.

Ответственность за неуплату

В зависимости от размера задолженности, возможны как незначительные санкции вроде штрафа, так и меры пресечения в виде лишения свободы, ареста и т.д.

Так, например, при размере задолженности до 900 000 рублей для физических лиц неплательщику не только придется оплатить сам долг + накопившиеся пеня, но также заплатить штраф государству в размере 20-40% от неуплаченной в законные сроки суммы. Возмещение задолженности, а также уплата штрафа возможны через исполнительное производство, если гражданин нарушает сроки уплаты. Тогда на все имущество и денежные средства, за исключением необходимых для жизни вещей и накоплений, накладывается арест в пользу государства.

Все значительно хуже и тяжелее, если сумма долга перевалила за 900 000 рублей. Дело передают следователям, чтобы они выяснили, по какой статье УК РФ классифицируется преступление. Практически всегда в итоге уголовное дело «закрывается» статьей 198 для физических лиц и ст. 199 УК РФ для организаций. Статьи предусматривают штраф от 100 до 500 тысяч рублей либо лишение свободы на срок до трех лет.

Краткое резюме статьи

Если не вдаваться в многочисленные подробности, срок исковой давности по транспортному налогу истекает спустя три года с момента возникновения задолженности. Срок принудительного взыскания истекает спустя 6 месяцев либо с момента неудачного взыскания силами ФНС, либо с момента образования долга больше 3000 рублей.

Списание налоговой задолженности

«В жизни неизбежны две вещи — смерть и налоги». Это слова американского политика Бенджамина Франклина. Но, как мы знаем, из любого правила бывают исключения.

И пока ученные всего мира бьются над созданием философского камня или эликсира бессмертия (но это не точно), мы поговорим о более приземленной теме — списании налоговой задолженности.

И прежде, чем вести речь о списании налоговой задолженности, нужно немного разобраться, как же все-таки она образуется.

Налоговое бремя физического лица

Какие основные налоги должен платить гражданин Российской Федерации как физическое лицо? Этих налогов несколько:

- Налог на доходы физических лиц (или как еще его сокращенно называют НДФЛ или «Подоходный налог»).

Обязанность по уплате подоходного налога возникает у гражданина при получении дохода (например, при получении заработной платы, при получении дохода от сдачи квартиры в аренду или ее продажи. Самозанятость — тоже работа. И с доходов от нее тоже надо платить налоги.);

У вас нет машины, но налоговая требует с вас

транспортный налог? Закажите звонок юриста

Налог на доходы физических лиц

Если вы работаете наемным работником в компании или в государственном учреждении, то обязанность по удержанию и перечислению в бюджет подоходного налога возлагается на вашего работодателя.

При получении дохода от сдачи квартиры в наем, продажи или безвозмездного приобретения имущества, вы обязаны уведомить об этом налоговую инспекцию в установленный законом срок.

По действующему законодательству ваш доход облагается налогом на доходы физических лиц в следующем размере:

- 13 %, если сумма дохода не превышает 5 млн.рублей в год;

- 15 %, если сумма дохода превышает 5 млн.рублей в год.

Налоговая ставка — 15% — платится не со всей суммы дохода, а только с той части, которая превышает 5 млн. рублей.

Например, ваш доход за год составил 6 млн.рублей. НДФЛ будет рассчитан следующим образом: 13% от 5 млн. рублей — это 650 тыс. рублей и 15% от 1 млн. рублей — это 150 тыс. рублей. Итого НДФЛ составил 800 тыс. рублей.

Доход, полученный в результате продажи имущества, или получения имущества в результате дарения, облагается по ставке 13%, даже если его стоимость превышает 5 млн.рублей.

Например: у вас есть в собственности квартира, и вы хотите ее продать. Чтобы не платить подоходный налог с полученного от продажи квартиры дохода нужно, чтобы прошел минимальный срок владения имуществом, который по закону составляет:

- 3 года, если квартира была вам подарена, получена по наследству или в результате приватизации;

- 5 лет, если квартира была вами куплена.

Другой пример: вам подарили квартиру стоимостью 10 млн. рублей родители или успешные дети «тиктокеры» — такой подарок не подлежит налогообложению. Ну а если вы получили квартиру в подарок от друга/подруги или дальнего родственника, то извольте заплатить государству 13% от ее стоимости.

Есть еще и такое понятие, как налог с процентов по депозитам в банках. Его ввел президент своим указом в апреле 2022 года. Его обязаны платить все граждане, чьи вклады в банках превышают 1 млн. рублей.

Сумма налога должна в 2022 году впервые появиться в личных кабинетах граждан, у которых есть такие вклады. Рассчитывать эту сумму должна ваша инспекция по месту прописки. Платить налог тоже надо обычным путем — или картой на сайте ФНС, или распечатать квитанцию и заплатить в банке, который работает с платежами в бюджет физ лиц. Но в банке придется заплатить и комиссию за перевод.

Считаете, что налоговая неверно подсчитала ваши

налоги? Закажите звонок юриста

Налог на имущество физического лица

Налог на имущество физических лиц является местным налогом, размер которого, например, в Москве, устанавливается законом города Москвы.

Налог рассчитывается на основе кадастровой стоимости недвижимости, умноженной на налоговую ставку в размере:

- 0,1 % — при стоимости недвижимости менее 10 млн.рублей;

- 0,15 % — при стоимости недвижимости от 10 до 20 млн.рублей;

- 0,2 % — при стоимости недвижимости от 20 до 50 млн. рублей;

- 0,3% — при стоимости недвижимости более 50 млн.рублей.

Также законом предусмотрены налоговые вычеты – часть недвижимого имущества, которая не облагается налогом:

- 50 метров для жилого дома;

- 20 метров для квартиры;

- 10 метров для комнаты.

По закону, все эти расчеты должна производить налоговая инспекция и высылать вам уже готовые квитанции с указанием сумм налогов.

Транспортный налог

Транспортный налог является региональным налогом, устанавливается и вводится в действие законами соответствующего субъекта Российской Федерации. Транспортный налог начисляется за автомобильный, водный и воздушный транспорт.

Транспортный налог на автомобильный транспорт исчисляется как произведение мощности транспортного средства на налоговую ставку. В Москве налоговая ставка составляет от 12 до 150 рублей в зависимости от мощности автомобиля.

Кроме того, в настоящее время в Российской Федерации действует «налог на роскошь». Это повышающий коэффициент к транспортному налогу, в зависимости от стоимости автомобиля, в размере:

- 1,1 — для автомобилей стоимостью от 3 до 5 млн. рублей и не старше 3 лет;

- 2 — для автомобилей стоимостью от 5 до 10 млн. рублей и не старше 5 лет;

- 3 — для автомобилей стоимостью от 10 до 15 млн. рублей и не старше 10 лет, а также дороже 15 млн. рублей и не старше 20 лет.

Ну, как вы уже, наверное, догадались, этими расчетами тоже должны заниматься не вы, а налоговая инспекция.

Итак, когда мы разобрались в том, как происходит образование налоговой задолженности, пришло время поговорить о том, как же от нее избавиться, хотя бы частично.

По действующему российскому законодательству налоговая инспекция не может самовольно списать с ваших счетов денежные средства, в счет погашения задолженности, как это делается в отношении компаний и индивидуальных предпринимателей. Если у вас имеется задолженность, то налоговая инспекция обязана обратиться в суд в установленном законом порядке.

Налоговая инспекция вправе в течение шести месяцев со дня истечения срока исполнения требования об уплате налога (8 дней) подать на вас заявление в суд о взыскании налоговой задолженности, при условии, что ваша задолженность составляет более 10 тысяч рублей.

Если вы вдруг подумали, что государство с радостью простит вам налоговую задолженность менее 10 тысяч рублей, то спешу вас огорчить. Налоговая будет ждать 3 года, пока ваша налоговая задолженность не преодолеет планку в 10 тысяч рублей и шестимесячный срок пойдет от этой даты.

Если же размер вашей налоговой задолженности не преодолеет сумму в 10 тысяч рублей, то налоговую это сильно огорчит, но все равно не остановит, она подождет 3 года и обратится в суд.

Есть ли шанс умерить аппетиты государства и списать налоговую задолженность, хотя бы частично? Ну, конечно, ДА! Иначе, какой был бы смысл в этой статье?

Чтобы списать налоговую задолженность, для начала нужно разобраться, по какому налогу, и за какой период она была начислена.

Надумали списать долги перед государством?

Закажите звонок юриста

Например. Вы сняли с учета и продали автомобиль, но квитанции с начисленным транспортным налогом продолжают вам поступать, так как по какой-то причине ГИБДД не передала налоговой инспекции данные о снятии автомобиля с учета.

В данном случае будет достаточно обратиться в налоговый орган, с заявлением о перерасчете транспортного налога и копиями документов, подтверждающих снятия автомобиля с учета и его продажу.

Такое заявление можно направить в налоговую инспекцию почтой, ценным письмом, или через личный кабинет налогоплательщика.

Аналогичная ситуация может возникнуть с имущественным налогом на квартиру, гараж, участок или дом. Принцип действия такой же, как при транспортном налоге.

Бывают ситуации, когда налоговая инспекция обоснованно вам начисляет налоги, вы, как законопослушный гражданин, их своевременно и полностью оплачиваете, но, по какой-то причине, налоговая «не видит» ваших денег.

Ну, тут тоже все относительно просто, главное сохранять чеки, если вы платите наличными деньгами, копии которых нужно будет предоставить в налоговую инспекцию.

Кроме того вы вправе обратится в суд с административным иском к налоговой инспекции о признании налоговой задолженности, возможность принудительного взыскания которой утрачена налоговым органом, безнадёжной к взысканию и обязанности по её уплате прекращённой.

Если переводить с юридического языка на русский. У вас есть задолженность по налогам, но, по какой-то причине, налоговая инспекция не успела ее с вас взыскать в установленный законом срок.

Да, и такое бывает, налоговая может «потерять» не только вашу оплату, но и задолженность по налогам, а потом вдруг «найти» ее. В этом случае такая задолженность так и будет за вами числиться в налоговой базе и вашем личном кабинете налогоплательщика. Убрать ее можно только по решению суда.

В 2018 году по поручению президента Российской Федерации была проведена налоговая амнистия. Для граждан списанию подлежала налоговая задолженность, образовавшаяся до 1 января 2015 года по транспортному, земельному налогам, а так же налогу на имущество физических лиц.

Скорее всего, одной из причин такой меры была осознанная государством бесперспективность по взысканию таких задолженностей через суд.

Ну, а тем, кто заплатил, и у кого долгов не было, государство, разумеется, ничего возвращать не стало.

Как избавиться от долгов, если я — ИП?

Закажите звонок юриста

Если вдруг вы — ИП

Есть еще один способ списать долги. Допустим, человек оказался «по уши» в долгах перед государством. Это происходит тогда, когда он был зарегистрирован в качестве индивидуального предпринимателя, его бизнес прогорел, оставив о себе одни лишь воспоминания в виде долгов по налогам.

После чего человек решает прекратить статус индивидуального предпринимателя и отвечать по налогам как физическое лицо.

Если вы задаетесь вопросом: «зачем нужен такой «финт»?», отвечаем — для того, чтобы после процедуры банкротства заново начать свой бизнес с чистого листа и не ждать пока пройдет 5-ти летний срок запрета на повторную регистрацию в качестве индивидуального предпринимателя.

Итак, если налоговая инспекция законно и обоснованно начислила вам непомерные налоги, и срок взыскания по которым, еще не истек, у вас остается два выхода.

К сожалению, легкого среди них нет:

- Погасить имеющуюся задолженность. (Была такая социальная реклама по телевизору в 90-х годах прошлого века: мужчина не мог уснуть, сидел на краю кровати и щелкал выключателем лампы. И в конце ролика появлялся слоган: «Заплати налоги и спи спокойно!»).

При этом возможно обращение в налоговый орган с заявлением о предоставлении отсрочки или рассрочки по уплате налоговой задолженности.

Да, второй вариант — это радикальный способ. Но на сегодняшний день это единственный законный способ списать имеющуюся задолженность, в том числе налоговую.

Данная процедура позволит вам избежать «разговора по душам» с судебными приставами, а так же иных негативных последствий, связанных с исполнительным производством. Таких как неожиданное списание денежных средств, арест имущества, ограничение на выезд за границу, а так же права управления транспортным средством.

У данной процедуры есть свои особенности, которые описаны в статьях на этом сайте, посвященных банкротству физических лиц.

Если мысли о неоплаченных налогах не дают вам спать по ночам. Если вы уже сломали не один выключатель у прикроватной лампы.

То не занимайтесь юридическим «самолечением», а обратитесь за квалифицированной юридической помощью. Наши юристы помогут в разрешении ваших проблем с максимально положительным результатом для вас.

Срок исковой давности по транспортному налогу для физических лиц

Автовладельцам, у которых есть старые долги по транспортному налогу, следует иметь в виду, что для данного вида платежей существует срок исковой давности. Это означает, что налоговые службы не всегда вправе требовать погашения таких задолженностей.

Этот обзорный материал поможет разобраться, что такое срок давности привлечения к ответственности за неуплату налога и чем он отличается от срока исковой давности, а также когда гражданин может уже ничего не платить государству.

Срок давности привлечения к ответственности за неуплату транспортного налога

Все временные промежутки, в течение которых должна быть проведена оплата, устанавливаются на законодательном уровне. В 2022 году срок исковой давности по транспортному налогу за нарушения его уплаты регламентируется ч. 1 ст. 113 НК РФ. Согласно ей, если со следующего дня после окончания налогового периода или со дня совершения нарушения по уплате налогов прошло 3 года, то лицо, совершившее налоговое нарушение, не может быть привлечено к ответственности.

Абз. 1 ч. 1 ст. 113 НК РФ

Лицо не может быть привлечено к ответственности за совершение налогового правонарушения, если со дня его совершения либо со следующего дня после окончания налогового (расчетного) периода, в течение которого было совершено это правонарушение, и до момента вынесения решения о привлечении к ответственности истекли три года (срок давности).

Таким образом, срок давности за неуплату налогов составляет 3 года. В случае неуплаты транспортного налога юрлицом трехлетний срок отсчитывается со следующего дня после окончания налогового периода, то есть года, за который не был уплачен налог.

Физические лица, в отличие от организаций, не высчитывают сумму налога самостоятельно, за них это делает ФНС, высылая результаты расчетов в налоговом уведомлении. Согласно ч. 3 ст. 363 НК РФ в уведомлении не может быть указана сумма налога более чем за 3 года, предшествующих текущему. А физлицо, в свою очередь, не обязано оплачивать долги, которые образовались за налоговые периоды ранее этих 3 лет.

П. 3 ст. 363 НК РФ

Направление налогового уведомления допускается не более чем за три налоговых периода, предшествующих календарному году его направления.

Налогоплательщики, указанные в абзаце первом настоящего пункта, уплачивают налог не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления, указанного в абзаце втором настоящего пункта.

Это означает, что в налоговом уведомлении, которое вы получите в 2022 году, могут быть указаны задолженности только за 3 предыдущих года, и уплачивать налоги, начисленные ранее этого периода, вы не обязаны.

Что такое срок исковой давности и когда он истекает?

Не стоит путать срок давности привлечения к ответственности за налоговые правонарушения, о котором мы говорили выше, и срок исковой давности. Срок исковой давности — это тот период, в течение которого ФНС вправе обратиться в суд, чтобы взыскать с должника налоговые задолженности.

Чтобы физ. лица оплачивали налоги вовремя и не накапливали задолженности, орган налоговой службы:

- Высылает налоговое уведомление не позднее 30 дней до окончания срока уплаты (ч. 2 ст. 52 НК РФ) с указанием суммы налога.

- Направляет налогоплательщику требование об уплате налога, в которой указана сумма к оплате и пени, если платеж не был совершен вовремя.

Если налогоплательщик не уплатил долг после получения требования, налоговая вправе подать на него в суд, и сделать это она обязана в определенные сроки. Срок исковой давности по транспортному налогу зависит от даты получения требования об уплате задолженности и её общей суммы. По завершению этого срока налоговая теряет право требовать выплаты долга. Общий срок исковой давности составляет три года. Если законом не установлено иное, течение срока исковой давности начинается со дня, когда лицо узнало или должно было узнать о нарушении своего права и о том, кто является надлежащим ответчиком по иску о защите этого права (ст.196, 200 ГК РФ).

Давайте рассмотрим каждый этап подробней.

Требование об уплате транспортного налога

Согласно ч. 1 ст. 363 НК РФ физ. лица обязаны уплатить транспортный налог после получения уведомления до 1 декабря года, следующего за налоговым периодом (например, налог за 2017 год следует уплатить до 01.12.18 г.). Если вы не оплатили налог в этот срок, то со следующего дня просрочки начинается начисление пени. Налоговая, обнаружив неуплату налога, высылает требование об уплате задолженности в течение:

- 3 месяцев (для задолженностей на суммы более 500 руб.);

- 1 года (менее 500 руб.)

П. 1 ст. 70 НК РФ

Требование об уплате налога должно быть направлено налогоплательщику (ответственному участнику консолидированной группы налогоплательщиков) не позднее трех месяцев со дня выявления недоимки, если иное не предусмотрено настоящей статьей. В случае, если сумма недоимки и задолженности по пеням и штрафам, относящейся к этой недоимке, составляет менее 500 рублей, требование об уплате налога должно быть направлено налогоплательщику не позднее одного года со дня выявления недоимки, если иное не предусмотрено пунктом 2 настоящей статьи.

Получив такое требование, необходимо оплатить полную сумму долга в течение 8 дней, если только в документе не указан другой крайний срок.

Абз. 4 п. 4 ст. 69 НК РФ

Требование об уплате налога должно быть исполнено в течение восьми дней с даты получения указанного требования, если более продолжительный период времени для уплаты налога не указан в этом требовании.

Обратите внимание: Крайняя дата получения уведомления по транспортному налогу — 1 ноября. Если письмо из налоговой так и не пришло, это не значит, что вы освобождены от уплаты налога за свой автомобиль. В этом случае вам следует обратиться в ФНС и получить уведомление самостоятельно.

В какие сроки налоговая подает заявление в суд на уплату транспортного налога

Если налогоплательщик-физлицо проигнорировал требование, о котором мы говорили выше, то налоговая обращается в суд. В этом случае задолженность будет погашена за счет имущества, в том числе денежных средств, должника согласно абз. 1 п. 1 ст. 48 НК РФ.

Налоговый орган направляет заявление в суд в такие сроки:

- Если задолженность превышает 3000 руб. — в течение 6 месяцев со дня истечения исполнения требования об уплате налога (отсчитывается с 9-го дня после получения налогового требования).

Указанное заявление о взыскании подается налоговым органом (таможенным органом) в суд, если общая сумма налога, сбора, страховых взносов, пеней, штрафов, подлежащая взысканию с физического лица, превышает 3 000 рублей, за исключением случая, предусмотренного абзацем третьим пункта 2 настоящей статьи (абзац 4 п. 1 ст. 48 НК РФ).

- Если задолженность за 3 года после просрочки исполнения первого требования превысила 3000 руб. — в течение 6 месяцев с той даты, когда долг достиг 3000 руб.

Если в течение трех лет со дня истечения срока исполнения самого раннего требования об уплате налога, сбора, страховых взносов, пеней, штрафов, учитываемого налоговым органом (таможенным органом) при расчете общей суммы налога, сбора, страховых взносов, пеней, штрафов, подлежащей взысканию с физического лица, такая сумма налогов, сборов, страховых взносов, пеней, штрафов превысила 3 000 рублей, налоговый орган (таможенный орган) обращается в суд с заявлением о взыскании в течение шести месяцев со дня, когда указанная сумма превысила 3 000 рублей (абзац 2 п. 2 ст. 48 НК РФ).

- Если задолженность в течение 3 лет после даты истечения исполнения первого требования не превысила 3000 руб. — в течение 6 месяцев по завершению 3 лет.

Если в течение трех лет со дня истечения срока исполнения самого раннего требования об уплате налога, сбора, страховых взносов, пеней, штрафов, учитываемого налоговым органом (таможенным органом) при расчете общей суммы налога, сбора, страховых взносов, пеней, штрафов, подлежащей взысканию с физического лица, такая сумма налогов, сборов, страховых взносов, пеней, штрафов не превысила 3 000 рублей, налоговый орган (таможенный орган) обращается в суд с заявлением о взыскании в течение шести месяцев со дня истечения указанного трехлетнего срока (абзац 3 п. 2 ст. 48 НК РФ).

Срок исковой давности по транспортному налогу в 2022 году

Таким образом, срок исковой давности по транспортному налогу для физических лиц в 2022 году зависит от конкретных обстоятельств и истекает в тот момент, когда налоговая уже не вправе подать заявление в суд.

Срок исковой давности составляет 6 месяцев в следующих ситуациях:

- со дня просрочки оплаты задолженности по требованию из налоговой, если долг превышает 3000 руб.;

- со дня достижения задолженности размера в 3000 руб., если она накопилась за 3 года;

- со дня истечения 3 лет после просрочки уплаты задолженности по требованию, если за эти 3 года долг не превысил 3000 руб.

Имея задолженность по транспортному налогу, не стоит ждать истечения срока исковой давности, а нужно как можно скорее её гасить. Помните, что согласно абз. 4 п. 2 ст. 48 НК РФ суд вправе взыскать с вас задолженность и после истечения срока исковой давности, если налоговая предоставит суду уважительную причину, по которой не подала заявление вовремя.

Пропущенный по уважительной причине срок подачи заявления о взыскании может быть восстановлен судом.

Если же пришло уведомление о задолженности, с которой вы не согласны, так как оплатили транспортный налог полностью и в срок, то, возможно, это ошибка налоговой. В этом случае необходимо направить заявление на перерасчет в ФНС.

Бланк заявления на перерасчет находится на листе налогового уведомления. Заполните его, обрежьте по линии и отправьте по почте либо через официальный сайт Федеральной налоговой службы.

Чтобы отправить заявление в онлайн-режиме, в электронных сервисах сайта ФНС выберите услугу «Обратиться в ФНС России». Отсканируйте заполненное заявление и прикрепите в форме обращения.

Антон Шаров, автоюрист, независимый журналист, главный редактор

В 2007 году окончил СПбГУП («Журналистика» 42.04.02), в 2012 – выпускник магистратуры ИПиНБ РАНХиГС по профилю «Магистр частного права» («Юриспруденция», 40.04.01). Практикующий юрист, создатель и основной автор портала AvtoPravil.net.

Какой срок исковой давности по транспортному налогу?

Журналист (юрист) с обширной практикой в разрешении судебных споров различных категорий и направленностей. Не использую шаблонные решения. В своей работе не использую шаблонные решения, нестандартное видение в большинстве случаев позволяет добиваться положительного для клиента результата.

Транспортный налог представляет собой обязательный платеж, который вносят собственники транспортных средств. В случае неисполнения данного обязательства представители закона имеют право взыскать задолженную сумму с помощью принудительных мер воздействия. Период, в течение которого представители Федеральной налоговой службы имеют право требовать уплаты налога, равен трем годам.

Однако автомобилист не должен рассчитывать на окончательное прощение существующего долга перед законодательством. Процесс взыскания имеет множество важных нюансов. Собственникам транспортных средств стоит ознакомиться с особенностями срока давности по ТН.

Срок исковой давности по задолженности транспортного налога

Действующие на 2022 год нормы регламентируют, что срок исковой давности определяется в зависимости от обстоятельств каждой конкретной ситуации. Истекает период правомерного привлечения к ответственности только тогда, когда представители налоговых органов более не в праве официально привлекать лицо к ответственности.

Физические лица для определения срока давности могут воспользоваться предписанием некоторых определенных норм.

Так, период давности иска составляет полгода в случаях, когда:

- размер образовавшейся с даты просрочки выполнения обязательств суммы составляет более 3000 рублей;

- размер образовавшейся с даты просрочки выполнения обязательств суммы составляет не более 3000, если такой долг образовался за 3 года.

- с момента истечения трех лет после даты просрочки, если за прошедшие 3 года размер образовавшейся задолженности не превышает 3000 рублей.

Ошибочно полагать, что после истечения исковой давности налогоплательщик не может быть привлечен к ответственности. Это мнение опровергается четвертым абзацем второго пункта статьи 48 Налогового кодекса Российской Федерации. Указанное положение законодательства регламентирует: судебные органы вправе обязать должника выплачивать размер задолженной суммы после истечения срока давности, но при наличии оснований.

Достаточные основания для привлечения к ответственности после истечения срока исковой давности приводятся органами налоговых служб. Так, если налоговая инспекция предоставит суду доказательства того, что причина, по которой заявление на взыскание долга не было подано своевременно, достаточно веская. Согласно законодательству упущенный по уважительным причинам срок исковой давности будет возобновлен.

Водитель не должен рассчитывать на списание долга после истечения периода, когда он может быть привлечен к ответственности. Не следует пренебрегать требованиями законодательства и своевременно вносить средства по транспортному налогу.

Налог уплачен, но пришло уведомление о наличии задолженности: что делать

Уведомление об образовавшейся задолженности может оказаться и у добропорядочного гражданина, который своевременно вносит средства по налоговым отчислениям. Такое недоразумение вполне может произойти из-за ошибки, допущенной налоговыми службами.

Автомобилист, который необоснованно получил квитанцию с задолженностью, должен грамотно выразить несогласие с предоставленной информацией. Сделать это нужно с помощью подачи в Федеральную налоговую службу заявления на перерасчет. Сделать это нетрудно: на уведомлении уже напечатана форма заявления на осуществление повторного расчета.

Собственнику транспортного средства останется лишь обрезать форму заявления и направить в ФНС почтовым отправлением или в электронном виде через официальный сайт Федеральной налоговой службы. Для отправки через интернет пользователь должен перейти по ссылке на услугу “Обратиться в ФНС России”. Заполненный бланк сканируется и загружается в электронном виде в указанную форму.

Понятие срока давности

Пункт первый статьи 113 Налогового Кодекса Российской Федерации закрепляет срок налоговой давности. Регламент данного положения гласит: субъект правоотношений не может быть привлечен к ответственности за совершение правонарушения в налоговой сфере, если со следующей даты после окончания отчетного периода до момента, когда судебный орган вынес соответствующее решение о применении санкций, прошло более трех лет.

Из приведенной формулировки можно сделать вывод о том, что срок давности установлен исключительно для ответственности за совершенное нарушение законодательства. Тем не менее срок исковой давности для выполнения обязанности по уплате налогового взноса в приведенной статье не фиксируется.

Это означает, что в Российской Федерации не существует установленного периода, после которого налогоплательщик мог бы избавиться от обязанности внесения средств по налогу. Однако справедливо будет заметить, что для срока исковой давности по внесению средств за владение транспортным средством предусмотрено исключение.

Срок давности для физлиц

Внесение платежей по транспортному налогу для физических лиц отличается особым регламентом, который регулируется соответствующими положениями законодательства.

Весь процесс уплаты налога за владение транспортным средством с юридической точки зрения можно представить следующим образом:

- Пункт 3 статьи 363 Налогового кодекса РФ — физические лица не проводят расчет транспортного налога самостоятельно, а вносят денежные средства на основании расчетов налоговой инспекции. Оплата проходит по присланному налогоплательщику налоговому уведомлению.

- Пункт второй статьи 52 Налогового кодекса Российской Федерации — налоговая квитанция должна быть направлена налогоплательщику не позднее, чем за 30 дней до наступления периода внесения платежей.

- Пункт первый статьи 363 Налогового кодекса — физические лица обязаны уплатить транспортный налог не позднее 1 декабря календарного года, следующего за истекшим отчетным периодом (годом).

Стоит заметить, что в 2019 году 1 декабря выпадает на воскресенье. Так как эта дата является не рабочим днем, период оплаты сдвигается на следующий рабочий день, то есть 2 декабря.

Важно знать: НК Российской Федерации устанавливает лимит времени, когда квитанция на уплату транспортного налога может быть направлена. Так, налоговое уведомление для владельцев транспортных средств не может обязывать их вносить плату за срок, равный трем отчетным периодам (при условии, что периоды предшествуют году, когда пришло уведомление). Данное требование зафиксирована в пункте третьем статьи 363 Налогового кодекса Российской Федерации.

Исходя из этого можно сделать однозначный вывод: срок исковой давности по налогу за владение транспортным средством для простых граждан – физических лиц – равен трем отчетный периодам (или трем годам). Налоговая инспекция не в праве требовать уплаты средств за более ранние отчетные периоды. Так, налоговые органы поступят неправомерно, если в 2022 году потребуют уплаты ТН за 2017 год.

Сроки, за которые взимается налоговый сбор

Законодательство предполагает наличие фиксированных сроков, во время которых представители налоговых инстанций имеют право требовать с физического лица уплаты установленного налога за владение автомобилем. Принудительное погашение долга будет применяться в ситуациях, когда налогоплательщик не выполняет свою обязанность по внесению средств в установленный срок. При этом действия органов, требующих оплаты задолженности являются полностью законными и правомерными.

Бывают ситуации, когда физические лица в силу каких-либо объективных обстоятельств не могут внести средства по налоговой квитанции. В таких случаях необходимо заранее уведомить налоговую службу об отсутствии возможности своевременного погашения долга. Таким действием автомобилист покажет, что он не уклоняется от своего прямого обязательства.

Порой Федеральная налоговая служба идет на уступки добропорядочным гражданам и предоставляет отсрочку платежа. Если же добиться расширения границ сроков внесения средств по транспортному налогу не удалось, за каждый просроченный день уплаты начинает начисляться дополнительная сумма — пеня.

Процесс взыскания

В соответствии с требованиями властей процесс взыскания средств по налогу происходит в несколько этапов, на каждом из которых должны соблюдаться определенные требования. Сначала задолжавшее физическое лицо получает налоговое уведомление, содержащее информацию о необходимости внесения средств для погашения долга.

После этого, в зависимости от суммы долга и поведения лица, могут произойти следующие варианты развития событий:

- Размер задолженности более 500 рублей предполагает направление налоговой квитанции в течение трех месяцев.

- Размер задолженности менее 500 рублей — требование о погашении долга может быть направлено в течение года.

- Лицо игнорирует требование налоговой службы о погашении задолженности — ФНС направляет в суд соответствующий иск в течение 6 месяцев с момента окончания срока оплаты.

- Если физическое лицо не внесло средства в отведенный восьмидневный период при наличии задолженности в размере 3000 рублей — налоговые органы подают в суд.

Важно помнить, что даже после истечение трехлетнего периода налоговые службы могут в любой момент потребовать погашения задолженностей, если добьются восстановления срока давности.

Особенности получения и оплаты уведомлений налогоплательщиками

По закону физические лица вносят средства по транспортному налогу с помощью готовых расчетов налоговых органов, зафиксированных в налоговом уведомлении. При этом возможна ситуация, когда налогоплательщик получает извещение, согласно требованию которого он должен оплатить налог за текущий период и период четырехлетней давности. В этой ситуации вполне допустимо оплатить ТН только за текущий год.

Получение уведомления за период ,прошедший несколько лет назад, может объяснится сбоем в системе налоговых служб. Вполне возможно, что налогоплательщик добросовестно внес средства, а программа не учла это. Чтобы избежать конфликтных ситуаций, рекомендуется сохранять все подтверждения оплаты налогов. Подобная мера предосторожности позволит физическому лицу доказать свою правоту в случае разбирательства.

Согласно официальным требованиям после упущения срока давности по транспортному налогу, представители органов не имеют права требования уплаты средств по задолженности. Однако суд вправе выдать приказ на взимание уже после истечения периода. После получения составленного документа на взыскание долга налоговая должна в трехлетний срок передать его судебным приставам.

Таким образом, судебные приставы начинают работу по взысканию с должника средств при своевременном уведомлении. Если же инстанция была уведомлена по прошествии трех лет с момента налогового правонарушения, добиться восстановления права взимания налогов можно только при наличии веских снований.

Большинство споров в данном процесса основываются на определении даты просрочки и того, кто именно является виновником образования задолженности. На данных основаниях разворачивается немало судебных споров между налоговыми субъектами.

Разрешение спорных вопросов

Налоговые инстанции нередко совершают ошибки, которые позволяют автомобилисту законно не уплачивать ТН до выяснения обстоятельств.

К числу таких спорных ситуаций относятся следующие случаи:

- неверный расчет суммы транспортного налога;

- получение физическим лицом ранее оплаченного уведомления по налогу;

- направление квитанции после истечения срока давности (после трех лет).

Из-за подобных ошибок Федеральная налоговая служба не имеет право требовать от лица уплаты ТН. Однако существуют и другие спорные моменты, которые чреваты последствиями для налогоплательщика.

Так, должник может столкнуться со следующими негативными санкциями:

- запрет на выезд за пределы Российской Федерации;

- наложение административного ареста;

- эвакуация транспортного средства и ее последующая реализация (вырученные средства будут направлены на погашение долгов гражданина);

- автоматическое снятие суммы долга с банковского депозита.

Если представители власти считают гражданина виновным, однако сам налогоплательщик уверен в своей правоте, он должен приступить к защите своих прав. Для этого физическое лицо должно обратиться в прокуратуру или же судебный орган.

Важно знать: в случае уклонения от внесения установленных законодательством средств на гражданина будет заведено уголовное дело на основании статей 198 и 199 УК РФ.

Пришло уведомление за прошедший налоговый период

В качестве примера стоит разобрать порядок действий налогоплательщика в конкретной спорной ситуации. Например, собственнику автомобиля пришла квитанция за текущий 2022 год с информацией о необходимости оплаты долга за 2018 год. При этом требование об уплате долга направлено ФССП согласно соответствующему решению судебного органа.

Гражданин имеет право обжаловать полученный документ, ссылаясь на то, что ему было не известно о наличии задолженности. Данное обоснование вполне может быть рассмотрено как существенное, если ранее физическое лицо не получало никаких уведомлений об оплате ТН за данный год.

Наиболее грамотным решением в этом случае будет уплата налоговой квитанции до начала разбирательства. Данная мера обезопасит гражданина от штрафных санкций в случае проигрыша. Если же требование окажется неправомерным, внесенные средства будут возвращены автомобилисту.

Повторное уведомление по уплаченному транспортному налогу

Если водитель получит вторичное требование о внесении средств по ТН или же оплате задолженности (при условии, что налогоплательщик добросовестно исполнял обязательства и задолженностей иметь не может), необходимо доказать правоту лица.

В качестве доказательств неправомерности требования автомобилист должен предъявить сохраненные квитанции об оплате или чеки. Данные бумаги нужно предоставить Федеральной налоговой службе или ФССП.

Уведомление приходит на проданный автомобиль

В некоторых ситуациях квитанция для уплаты транспортного налога на проданный автомобиль приходит на законных основаниях. Если в уведомлении лицо уведомляют о необходимости внесения платежа только за период использования, гражданин должен внести оплату.

Необходимость принятия мер появляется, когда налоговое уведомление приходит на авто, которое продано более 12 месяцев назад. В этой ситуации налогоплательщик должен обратиться в налоговую и предоставить документы, подтверждающие куплю-продажу автомобиля.

Неправомерно также начисление налога без учета факта продажи ТС (то есть за полный налоговый период, если лицо владело автомобилем только половину года). Для оспаривания данного решения необходимо подать заявление о перерасчете суммы налога за владение транспортным средством.

Итоги

Агрессивные конфликты с налоговыми службами редко заканчиваются хорошо для налогоплательщика. Гражданам стоит решать возникшие спорные ситуации основываясь на положениях законодательства мирным путем.

Стоит помнить два основных правила, относящихся к уплате транспортного налога:

- Налоговый кодекс РФ регламентирует: исковая давность по ТН равняется 6 месяцам с момента отправления уведомления автовладельцу. Налоговая вправе подавать судебный иск с целью взыскания средств только в течение данного периода.

- Требовать уплаты средств можно только за три последних года. За предшествующие периоды налоговая служба не может требовать платежей по ТН.

Несмотря на наличие в законодательстве положений, облегчающих положение налогоплательщика, гражданам не стоит рассчитывать на них. Списание долгов — нечастое явление для России. При необходимости налоговые службы смогут добиться восстановления срока давности и взыскать с автовладельца сумму задолженности.