Штрафы за незаконное предпринимательство в 2022 году

Какая деятельность считается предпринимательской

Разберемся, ведение какой деятельности подходит под определение “предпринимательской”. Если ваш способ получение дохода полностью вписывается в это определение, значит, ее следует оформить по правилам закона. Иначе вам грозит штраф.

Согласно Законодательству, Предпринимательской называется “. самостоятельная и осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг. (ст. 2 Гражданского Кодекса РФ). ”.

Исходя из этого определения, предпринимательство обладает характерными признаками.

То есть без привлечения сторонних лиц, человек “сам работает — и сам оплачивает свой труд”.

Направленная на получение прибыли

Основная цель — получение прибыли. Другие цели вторичны (независимо от их качества).

С определенным временным интервалом (ежедневно, ежемесячно, ежегодно).

определены основные направления деятельности

Например, Виктор занимается установкой ТВ-антенн. Ежедневно, с 9 до 18 часов. Самостоятельно покупает у производителя, находит клиента, устанавливает, принимает деньги от заказчика. В этом случае он ведет предпринимательскую деятельность, и ему необходимо зарегистрироваться в ближайшем органе фнс в качестве индивидуального предпринимателя или ООО.

Виктор заказал у студента Игоря логотип. Это разовая сделка, поэтому Игорю не нужно регистрироваться в качестве предпринимателя.

Согласно Законодательству, “. лица, осуществляющие предпринимательскую деятельность, должны быть зарегистрированы в этом качестве в установленном законом порядке, если иное не предусмотрено Гражданским Кодексом…”.

Если же деятельность подлежит обязательной регистрации, но не была зарегистрирована, то она считается незаконным предпринимательством.

Что значит “незаконное предпринимательство”

В Законодательстве существует однозначное определение незаконного предпринимательства.

“. Осуществление предпринимательской деятельности без регистрации или без лицензии либо без аккредитации в национальной системе аккредитации или аккредитации в сфере технического осмотра транспортных средств…” (статья 171 Уголовного Кодекса).

Например, за создание логотипа студент Игорь заработал ₽100 тыс. Если он (будучи студентом) дальше продолжит обучение без организации постоянного заработка, то Игорь не будет считаться предпринимателем из-за оказания услуги единоразово. Если же студент продолжит рисовать логотипы на заказ и получать регулярную прибыль без регистрации в качестве самозанятого или ИП, открытия ООО или АО в законодательном порядке, то его деятельность будет считаться незаконным предпринимательством.

Извлечение незаконного дохода довольно распространено в России. Поэтому Налоговая служба борется с ним и вынуждает теневых предпринимателей нести ответственность за свой бизнес.

Как ФНС находит незарегистрированных предпринимателей

Вот что может помочь Налоговой выявить незаконного предпринимателя.

денежные переводы на банковские карты (от клиентов и покупателей);

показания клиентов — лиц, которые оплатили услуги или товары;

наличие расписок в получении денег;

реклама товаров и услуг (в том числе в соцсетях);

выставление или демонстрация товарных образцов;

налаженные связи с контрагентами;

заключение договоров аренды коммерческих площадей;

учет хозяйственных операций по сделкам.

А теперь — несколько реальных историй нелегального предпринимательства из Интернета.

В ходе серии проверок сотрудники налоговой провели контрольную закупку у кондитера из Пролетарского района Тверской области, после чего потребовали декларации о доходах с указанием полученных сумм за два налоговых периода (календарных года). Однако была предоставлена только декларация о доходах физического лица, поэтому обнаруженный предприниматель был наказан в установленном законом порядке согласно КоАП РФ и другим нормативно-правовым актам.

Житель Курска в течение нескольких лет был нелегальным бизнесменом. Он покупал земельные участки, строил на них дома, а потом продавал. Бизнес развивался, пока не оказался в поле зрения налоговиков. Они аргументировали, что деятельность без регистрации противоречит закону. Суд привлек жителя Курска к ответственности за нелегальную торговлю.

Гражданин «С» поставлял газ в баллонах в течение нескольких лет как физ.лицо — без оформления ИП и без получения лицензии на работу со взрывоопасными веществами. Недовольный клиент пожаловался в Налоговую, после чего предприниматель был оштрафован и был вынужден заплатить налоги за прошедшие налоговые периоды.

КоАП и другие Законодательные Акты предусматривают штрафы для нарушителей законодательства.

Как наказывают нелегальных предпринимателей

Такими штрафы налагаются за незаконную предпринимательскую деятельность.

Статья 14 пункт 1 Кодекса об Административных Правонарушениях.

Штраф (административный арест) на сумму от 500 до 2000 ₽.

Статья 116 Налогового Кодекса.

10% от доходов, но не менее 40 тысяч рублей.

Статья 171 Уголовного Кодекса.

Штраф до 300 000 рублей или в размере заработной платы или иного дохода осужденного за период до двух лет.

Обязательные работы на срок до четырехсот восьмидесяти часов.

Лишение свободы на срок до 6 месяцев.

Однако кроме вышеуказанных штрафов, также могут быть применены другие меры. Размер штрафа в каждом конкретном случае может быть увеличен.

Кстати, еще одной причиной для легализации бизнеса являются программы государственной поддержки бизнеса. Чиновники не жалуют “теневых” бизнесменов, но поддерживают легальных.

Самозанятые — отдельная организационно-правовая форма, для которой государство разработало особые меры поддержки.

За что еще нелегального бизнесмена могут оштрафовать.

За работу без лицензии.

Уклонение от уплаты налогов.

Вред другим людям (особенно если нанесенный ущерб был особенно крупным).

Кроме этого, осужденный предприниматель скорее всего получит санкции от пожарной инспекции и роспотребнадзора.

Но окончательную сумму штрафов всегда рассчитывает судебный орган.

Кстати, а знание законов поможет освободить от ответственности.

Как избежать штрафа

Если вам все-таки предстоит разговор с налоговой о штрафах, то по имейте в виду следующее. Законодательно предусматривается два способа избежать штрафа за незаконное предпринимательство.

Доказательства, что ваша деятельность не является предпринимательской (то есть не является самостоятельной, не подразумевает получение прибыли, не систематическая).

Если вы продаете то, что вырастили или произвели самостоятельно (согласно УК РФ).

Но нет никакой гарантии, что вы сможете “пролезть в эти лазейки”. Возможно, они просто не подходят вам.

Поэтому для того, чтобы избежать неприятностей (с Налоговой и другими гос.органами), рекомендуем вам зарегистрироваться — и вести бизнес легально.

Как легализоваться

Чтобы не попадать в “неприятные истории с налоговой”, лучше зарегистрироваться — оформить самозанятость, пройти регистрацию ИП или зарегистрировать ООО.

Какую форму регистрации выбрать? Мы подготовили таблицу с их сравнением.

Можно нанимать, но если численность персонала более 100 человек (и оборот превышает 150 млн руб), то налог повышается.

Нет ограничений. Но сумма налога зависит от численности персонала.

НПД (налог на профессиональный доход): 4% или 6%

УСН “доходы” — 6% и УСН “доходы – расходы” — 15% (Упрощенная Система Налогообложения). Если оборот превышает 150 млн руб и численность персонала более 100 чел, то налог будет повышен — 8% и 20% соответственно.

Либо патент (стоимость фиксированная в рублях, зависит от вида бизнеса).

УСН “доходы”, УСН ”доходы-расходы”, ЕСХН (единый сельхозналог), ОСНО (Общая Система Налогообложения).

Минимум — 6%, Максимум — 20% (зависит от оборота и численности персонала)

Декларация по УСН — по итогам года.

Декларация по УСН — по итогам года.

Налоговая декларация по ЕСХН — за год.

Налоговая декларация по НДС (если нет освобождения) — поквартально.

Декларация по налогу на прибыль — поквартально.

Декларация по НДС — поквартально (только в электронном виде).

Декларация по налогу на имущество организаций — по году.

Ограничения по обороту

до 2,4 млн в год

нет, но если оборот превышает 150 млн руб и численность персонала более 100 человек, то налог повышается.

Нет ограничений. Но сумма налога зависит от оборота.

Запрещенные виды деятельности

торговля подакцизными товарами;

торговля товарами, подлежащими обязательной маркировке средствами идентификации;

перепродажа и реализация полезных ископаемых;

деятельность в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров;

доставка товаров с приемом платежей в интересах других лиц;

производство и распространение подакцизной алкогольной продукции;

деятельность, связанная с работой граждан РФ за пределами страны;

работа с психотропными и наркотическими средствами;

направления, связанные с азартными играми;

бизнес, связанный с активным воздействием на окружающую среду.

разработка, и производство и ремонт авиационной техники;

разработка, производство, ремонт, торговля вооружением, боеприпасами;

производство, хранение, распространение и применение взрывчатых материалов и пиротехнических изделий IV и V класса;

деятельность, связанная с трудоустройством граждан РФ за ее пределами;

производство лекарственных средств;

В мобильном приложении “Мой налог”

Через сайт госуслуг, МФЦ, официальный сайт ФНС nalog.ru . Подробная инструкция

На сайте госуслуг или на сайте ФНС nalog.ru . Подробная инструкция.

Информации о формах предприятий достаточно для того, чтобы выбрать наиболее подходящую.

Кому что больше подходит

Подготовили рекомендации по выбору формы регистрации.

Если работаете без привлечения наемного персонала, то становитесь самозанятым (также если ваша деятельность не запрещена для этого налогового режима).

Подробно о том, кому подходит статус самозанятого, что лучше ИП или самозанятость, нужна ли онлайн-касса, читайте в статье “Закон о самозанятых – все самое важное”.

Если у вас небольшой бизнес с командой до 100 человек и ваша деятельность не запрещена законодательно, то открывайте ИП.

В остальных случаях, ООО — оптимальный выбор. Но! Убедитесь, что ваша деятельность не попадает под ограничения.

Рекомендуем вам зарегистрировать бизнес официально — и вести его в соответствии с трудовым и другим законодательством. Так легче и лучше получать регулярный и высокий доход намного легче!

Прокурор разъясняет – Прокуратура Оренбургской области

1. Оборот алкогольной продукции без лицензии (регулируется статьями 18 и 26 Федерального закона от 22.11.1995 № 171-ФЗ «О государственном регулировании производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции и об ограничении потребления (распития) алкогольной продукции» (далее – Федеральный закон № 171-ФЗ):

– Под оборотом понимается хранение и (или) розничная продажа алкогольной продукции.

– Оборот алкогольной продукции без соответствующей лицензии запрещен.

Ответственность: Является административным правонарушением (часть 3 статьи 14.17 Кодекса Российской Федерации об административных правонарушениях, далее КоАП РФ) и влечет наложение административного штрафа:

– на должностных лиц, ИП – от 500 тысяч до 1 миллиона рублей или дисквалификацию на срок от 2 до 3 лет;

– на юридических лиц – не более 1/5 совокупного размера выручки, полученной за календарный год, но не менее 3 миллионов рублей с изъятием продукции.

2. Оборот алкогольной продукции без сопроводительных документов, а также с поддельными документами (регулируется статьей 10.2 Федерального закона № 171-ФЗ):

– Оборот алкогольной продукции осуществляется только при наличии сопроводительных документов, подтверждающих легальность ее производства.

– Оборот алкогольной продукции, при отсутствии сопроводительных документов, считается продукцией, находящейся в НЕЗАКОННОМ обороте.

Ответственность: Является административным правонарушением (часть 2 статьи 14.16 КоАП РФ и влечет наложение административного штрафа:

– на должностных лиц, ИП – от 10 до 15 тысяч рублей с изъятием алкогольной продукции;

– на юридических лиц – от 200 до 300 тысяч рублей с изъятием алкогольной продукции.

3. Оборот алкогольной продукции без маркировки (регулируется статьей 12 Федерального закона № 171-ФЗ):

-Федеральная специальная марка и акцизная марка (далее ФСМ и АМ) являются документами государственной отчетности, удостоверяющими законность оборота алкогольной продукции.

-Оборот алкогольной продукции без маркировки, либо с маркировкой поддельными марками запрещён.

Ответственность: Является административным правонарушением (часть 4 статьи 15.12 КоАП РФ) и влечет наложение административного штрафа:

– на должностных лиц, ИП – от 10 до 15 тысяч рублей с изъятием алкогольной продукции;

– на юридических лиц – от 200 до 300 тысяч рублей с изъятием алкогольной продукции.

Использование для маркировки поддельных ФСМ и АМ считается уже уголовным преступлением (часть 4 статьи 327.1 Уголовного кодекса РФ) и наказывается:

– штрафом в размере от 300 тысяч до 500 тысяч рублей или в размере заработной платы или иного дохода, осужденного за период от 1 года до 2 лет, либо принудительными работами на срок до 5 лет, либо лишением свободы на срок до 8 лет со штрафом в размере от 700 тысяч до 1 миллиона рублей или в размере заработной платы или иного дохода, осужденного за период до 5 лет либо без такового.

4. Недостоверный учет алкогольной продукции и несвоевременная фиксация, а также не фиксация информации в ЕГАИС (регулируется статьей 14 Федерального закона № 171-ФЗ):

-ЕГАИС предназначена для осуществления государственного контроля за объемом оборота алкогольной продукции.

-Запрещен оборот алкогольной продукции, информация о которой не зафиксирована в ЕГАИС.

Ответственность: Является административным правонарушением (статья 14.19 КоАП РФ) и влечет наложение административного штрафа:

– на должностных лиц, ИП – от 10 до 15 тысяч рублей с изъятием алкогольной продукции;

– на юридических лиц – от 150 до 200 тысяч рублей с изъятием алкогольной продукции.

5. Незаконная розничная продажа алкогольной продукции индивидуальным предпринимателем (регулируется статьей 16 Федерального закона № 171-ФЗ):

-Розничная продажа алкогольной продукции и розничная продажа алкогольной продукции при оказании услуг общественного питания осуществляется организациями.

Ответственность: Является административным правонарушением (статья 14.17.1 КоАП РФ) и влечет наложение административного штрафа:

– на ИП – от 100 до 200 тысяч рублей с изъятием алкогольной продукции.

6. Искажение информации и (или) нарушение порядка и сроков при декларировании алкогольной продукции (регулируется статьей 14 Федерального закона № 171-ФЗ):

-Сдавать декларации необходимо ежеквартально не позднее 20 числа месяца;

-Декларации подаются в «Личном кабинете» через официальный сайт Федеральной службы по регулированию алкогольного рынка ( https://service.fsrar.ru/) .

Ответственность: Является административным правонарушением (статья 15.13 КоАП РФ) и влечет наложение административного штрафа:

– на должностных лиц, ИП – от 5 до 10 тысяч рублей;

– на юридических лиц – от 50 до 100 тысяч рублей.

7. Розничная продажа алкогольной продукции несовершеннолетнему (регулируется статьей 16 Федерального закона № 171-ФЗ):

-Розничная продажа алкогольной продукции и розничная продажа алкогольной продукции при оказании услуг общественного питания не допускается несовершеннолетним;

-В случае возникновения сомнения в достижении покупателем совершеннолетия продавец вправе потребовать паспорт (то есть продавцу дано право требовать паспорт).

Ответственность: Является административным правонарушением (часть 2.1 статьи 14.16 КоАП РФ) и влечет наложение административного штрафа:

– на должностных лиц, ИП – от 100 до 200 тысяч рублей;

– на юридических лиц – от 300 до 500 тысяч рублей.

8. Розничная продажа алкогольной продукции в пэт-таре объемом свыше 1500 миллилитров (регулируется статьей 16 Федерального закона № 171-ФЗ):

-Розничная продажа алкогольной продукции и розничная продажа алкогольной продукции при оказании услуг общественного питания не допускается в ПЭТ-таре объемом более 1500 миллилитров

Ответственность: Является административным правонарушением (часть 2.2 статьи 14.16 КоАП РФ) и влечет наложение административного штрафа:

– на должностных лиц, ИП – от 100 до 200 тысяч рублей с изъятием алкогольной продукции;

– на юридических лиц – от 300 до 500 тысяч рублей с изъятием алкогольной продукции.

Разъяснение подготовлено прокуратурой Домбаровского района

- Вконтакте

- LiveJournal

Прокуратура

Оренбургской области

Прокуратура Оренбургской области

25 октября 2022, 15:59

Памятка организациям и индивидуальным предпринимателям об ответственности за нарушение требований законодательства в сфере оборота алкогольной продукции

1. Оборот алкогольной продукции без лицензии (регулируется статьями 18 и 26 Федерального закона от 22.11.1995 № 171-ФЗ «О государственном регулировании производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции и об ограничении потребления (распития) алкогольной продукции» (далее – Федеральный закон № 171-ФЗ):

– Под оборотом понимается хранение и (или) розничная продажа алкогольной продукции.

– Оборот алкогольной продукции без соответствующей лицензии запрещен.

Ответственность: Является административным правонарушением (часть 3 статьи 14.17 Кодекса Российской Федерации об административных правонарушениях, далее КоАП РФ) и влечет наложение административного штрафа:

– на должностных лиц, ИП – от 500 тысяч до 1 миллиона рублей или дисквалификацию на срок от 2 до 3 лет;

– на юридических лиц – не более 1/5 совокупного размера выручки, полученной за календарный год, но не менее 3 миллионов рублей с изъятием продукции.

2. Оборот алкогольной продукции без сопроводительных документов, а также с поддельными документами (регулируется статьей 10.2 Федерального закона № 171-ФЗ):

– Оборот алкогольной продукции осуществляется только при наличии сопроводительных документов, подтверждающих легальность ее производства.

– Оборот алкогольной продукции, при отсутствии сопроводительных документов, считается продукцией, находящейся в НЕЗАКОННОМ обороте.

Ответственность: Является административным правонарушением (часть 2 статьи 14.16 КоАП РФ и влечет наложение административного штрафа:

– на должностных лиц, ИП – от 10 до 15 тысяч рублей с изъятием алкогольной продукции;

– на юридических лиц – от 200 до 300 тысяч рублей с изъятием алкогольной продукции.

3. Оборот алкогольной продукции без маркировки (регулируется статьей 12 Федерального закона № 171-ФЗ):

-Федеральная специальная марка и акцизная марка (далее ФСМ и АМ) являются документами государственной отчетности, удостоверяющими законность оборота алкогольной продукции.

-Оборот алкогольной продукции без маркировки, либо с маркировкой поддельными марками запрещён.

Ответственность: Является административным правонарушением (часть 4 статьи 15.12 КоАП РФ) и влечет наложение административного штрафа:

– на должностных лиц, ИП – от 10 до 15 тысяч рублей с изъятием алкогольной продукции;

– на юридических лиц – от 200 до 300 тысяч рублей с изъятием алкогольной продукции.

Использование для маркировки поддельных ФСМ и АМ считается уже уголовным преступлением (часть 4 статьи 327.1 Уголовного кодекса РФ) и наказывается:

– штрафом в размере от 300 тысяч до 500 тысяч рублей или в размере заработной платы или иного дохода, осужденного за период от 1 года до 2 лет, либо принудительными работами на срок до 5 лет, либо лишением свободы на срок до 8 лет со штрафом в размере от 700 тысяч до 1 миллиона рублей или в размере заработной платы или иного дохода, осужденного за период до 5 лет либо без такового.

4. Недостоверный учет алкогольной продукции и несвоевременная фиксация, а также не фиксация информации в ЕГАИС (регулируется статьей 14 Федерального закона № 171-ФЗ):

-ЕГАИС предназначена для осуществления государственного контроля за объемом оборота алкогольной продукции.

-Запрещен оборот алкогольной продукции, информация о которой не зафиксирована в ЕГАИС.

Ответственность: Является административным правонарушением (статья 14.19 КоАП РФ) и влечет наложение административного штрафа:

– на должностных лиц, ИП – от 10 до 15 тысяч рублей с изъятием алкогольной продукции;

– на юридических лиц – от 150 до 200 тысяч рублей с изъятием алкогольной продукции.

5. Незаконная розничная продажа алкогольной продукции индивидуальным предпринимателем (регулируется статьей 16 Федерального закона № 171-ФЗ):

-Розничная продажа алкогольной продукции и розничная продажа алкогольной продукции при оказании услуг общественного питания осуществляется организациями.

Ответственность: Является административным правонарушением (статья 14.17.1 КоАП РФ) и влечет наложение административного штрафа:

– на ИП – от 100 до 200 тысяч рублей с изъятием алкогольной продукции.

6. Искажение информации и (или) нарушение порядка и сроков при декларировании алкогольной продукции (регулируется статьей 14 Федерального закона № 171-ФЗ):

-Сдавать декларации необходимо ежеквартально не позднее 20 числа месяца;

-Декларации подаются в «Личном кабинете» через официальный сайт Федеральной службы по регулированию алкогольного рынка ( https://service.fsrar.ru/) .

Ответственность: Является административным правонарушением (статья 15.13 КоАП РФ) и влечет наложение административного штрафа:

– на должностных лиц, ИП – от 5 до 10 тысяч рублей;

– на юридических лиц – от 50 до 100 тысяч рублей.

7. Розничная продажа алкогольной продукции несовершеннолетнему (регулируется статьей 16 Федерального закона № 171-ФЗ):

-Розничная продажа алкогольной продукции и розничная продажа алкогольной продукции при оказании услуг общественного питания не допускается несовершеннолетним;

-В случае возникновения сомнения в достижении покупателем совершеннолетия продавец вправе потребовать паспорт (то есть продавцу дано право требовать паспорт).

Ответственность: Является административным правонарушением (часть 2.1 статьи 14.16 КоАП РФ) и влечет наложение административного штрафа:

– на должностных лиц, ИП – от 100 до 200 тысяч рублей;

– на юридических лиц – от 300 до 500 тысяч рублей.

8. Розничная продажа алкогольной продукции в пэт-таре объемом свыше 1500 миллилитров (регулируется статьей 16 Федерального закона № 171-ФЗ):

-Розничная продажа алкогольной продукции и розничная продажа алкогольной продукции при оказании услуг общественного питания не допускается в ПЭТ-таре объемом более 1500 миллилитров

Ответственность: Является административным правонарушением (часть 2.2 статьи 14.16 КоАП РФ) и влечет наложение административного штрафа:

– на должностных лиц, ИП – от 100 до 200 тысяч рублей с изъятием алкогольной продукции;

– на юридических лиц – от 300 до 500 тысяч рублей с изъятием алкогольной продукции.

Что грозит за незаконную торговлю спиртным?

Основные требования к обороту алкогольной продукции определены положениями Федерального закона от 22.11.1995 № 171-ФЗ «О государственном регулировании производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции и об ограничении потребления (распития) алкогольной продукции» (далее — Закон № 171-ФЗ).

Административная ответственность за нарушения в области оборота алкоголя установлена Кодексом Российской Федерации об административных правонарушениях (далее — КоАП РФ).

Статья 23.50 КоАП РФ регламентирует характеристику органов, осуществляющих государственный контроль (надзор) в области производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции.

Органы, осуществляющие государственный контроль (надзор) в области производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции (Росалкогольрегулирование), рассматривают дела об административных правонарушениях, предусмотренных частью 2 статьи 14.6 (в части регулирования цен на этиловый спирт, алкогольную и спиртосодержащую продукцию), частями 2.1 и 3 статьи 14.16, статьей 14.19, частями 1 и 2 статьи 14.43, статьями 14.44 — 14.46, частями 1 — 4 статьи 14.46.2, статьей 15.13, частью 6 статьи 19.4, частью 22 статьи 19.5 КоАП РФ.

Статья 14.16 КоАП РФ регламентирует ответственность за нарушение правил продажи этилового спирта, алкогольной и спиртосодержащей продукции.

По этой статье КоАП РФ ответственность наступает за:

- незаконную розничную продажу этилового спирта или спиртосодержащих добавок, или виноматериалов (часть 1 статьи 14.16 КоАП РФ);

- оборот этилового спирта (за исключением розничной продажи), алкогольной и спиртосодержащей продукции без сопроводительных документов, удостоверяющих легальность их производства и оборота. (часть 2 статьи 14.16 КоАП РФ);

- розничную продажу несовершеннолетнему алкогольной продукции, если это действие не содержит уголовно наказуемого деяния (часть 2.1 статьи 14.16 КоАП РФ);

- нарушение иных правил розничной продажи алкогольной и спиртосодержащей продукции (часть 3 статьи 14.16 КоАП РФ). Данные правила указаны в статье 16 Закона № 171-ФЗ.

Статья 14.17 КоАП РФ предусматривает ответственность за нарушение требований к производству или обороту этилового спирта, алкогольной и спиртосодержащей продукции.

Объективную сторону правонарушения статьи 14.17 КоАП РФ составляют:

- производство или оборот этилового спирта, алкогольной и спиртосодержащей продукции с нарушением лицензионных требований;

- производство или оборот этилового спирта, алкогольной и спиртосодержащей продукции с грубым нарушением лицензионных требований;

- производство или оборот этилового спирта, алкогольной и спиртосодержащей продукции без соответствующей лицензии;

- производство и (или) оборот (за исключением розничной продажи) алкогольной продукции в полимерной потребительской таре объемом более 1 500 миллилитров;

- использование и (или) владение основным технологическим оборудованием для производства этилового спирта, которое не зарегистрировано в установленном законодательством Российской Федерации порядке;

- использование и (или) владение основным технологическим оборудованием для производства этилового спирта, зарегистрированным, но не законсервированным в установленном законодательством Российской Федерации порядке, при отсутствии лицензии на производство, хранение и поставки произведенного этилового спирта, в том числе денатурата;

- использование основного технологического оборудования для производства этилового спирта, зарегистрированного и законсервированного в установленном законодательством Российской Федерации порядке, при отсутствии лицензии на производство, хранение и поставки произведенного этилового спирта, в том числе денатурата.

Лицензии согласно пункту 2 статьи 18 Закона № 171-ФЗ выдаются на осуществление следующих видов деятельности:

- производство, хранение и поставки произведенного этилового спирта, в том числе денатурата;

- производство, хранение и поставки произведенной алкогольной и спиртосодержащей пищевой продукции;

- хранение этилового спирта, алкогольной и спиртосодержащей пищевой продукции;

- закупка, хранение и поставки алкогольной и спиртосодержащей продукции;

- производство, хранение и поставки спиртосодержащей непищевой продукции;

- розничная продажа алкогольной продукции;

- перевозки этилового спирта (в том числе денатурата) и нефасованной спиртосодержащей продукции с содержанием этилового спирта более 25% объема готовой продукции;

- производство, хранение, поставки и розничная продажа произведенной сельскохозяйственными производителями винодельческой продукции.

Использование этилового спирта, произведенного из непищевого сырья, и спиртосодержащей непищевой продукции, фармацевтической субстанции спирта этилового (этанола) для приготовления алкогольной и спиртосодержащей пищевой продукции влечет в соответствии со статьей 14.18 КоАП РФ наложение административного штрафа. В связи с этим обращаем ваше внимание на положения статьи 26 Закона №171-ФЗ.

Статья 14.19 КоАП РФ содержит нормы об ответственности за нарушение государственного учета в области производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции.

Правила учета объема производства, оборота и (или) использования этилового спирта, алкогольной и спиртосодержащей продукции, а также правила представления деклараций об объеме производства, оборота и (или) использования этилового спирта, алкогольной и спиртосодержащей продукции, устанавливаются Правительством Российской Федерации (Постановление Правительства Российской Федерации от 19.06.2006 № 380 «Об учете объема производства, оборота и (или) использования этилового спирта, алкогольной и спиртосодержащей продукции, а также учете использования производственных мощностей» и Постановление Правительства Российской Федерации от 09.08.2012 № 815 «О представлении деклараций об объеме производства, оборота и (или) использования этилового спирта, алкогольной и спиртосодержащей продукции, об использовании производственных мощностей, об объеме собранного винограда и использованного для производства винодельческой продукции винограда»).

Согласно статье 15.13 КоАП РФ искажение информации и (или) нарушение порядка и сроков при декларировании производства, оборота и (или) использования этилового спирта, алкогольной и спиртосодержащей продукции, использования производственных мощностей влекут наложение административного штрафа.

За незаконную продажу алкогольной продукции, а также продажу организациями алкогольной продукции без соответствующей лицензии административная ответственность предусмотрена частью 3 статьи 14.17 и статьей 14.17.1 КоАП РФ.

В уголовном законодательстве присутствует ряд статей, которые закрепляют ответственность за нарушения в области оборота алкогольной продукции.

Статья 171 Уголовного кодекса Российской Федерации (далее — УК РФ) регламентирует ответственность за незаконное предпринимательство.

Так, осуществление предпринимательской деятельности без регистрации или без лицензии в случаях, когда такая лицензия обязательна, если это деяние причинило крупный ущерб гражданам, организациям или государству либо сопряжено с извлечением дохода в крупном размере, за исключением случаев, предусмотренных статьей 171.3 УК РФ, наказывается штрафом в размере до 300 000 руб. или в размере заработной платы или иного дохода осужденного за период до 2 лет, либо обязательными работами на срок до 480 часов, либо арестом на срок до 6 месяцев.

Статья 171.1 УК РФ регламентирует ответственность за производство, приобретение, хранение, перевозку или сбыт товаров и продукции без маркировки и (или) нанесения информации.

Производство, приобретение, хранение, перевозка в целях сбыта или сбыт товаров и продукции без маркировки и (или) нанесения информации, предусмотренной законодательством Российской Федерации, в случае, если такая маркировка и (или) нанесение такой информации обязательны (за исключением продукции, указанной в частях 3 и 5 данной статьи), совершенные в крупном размере, образуют простой состав (часть 1) и наказываются штрафом в размере до трехсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период до двух лет, либо принудительными работами на срок до трех лет, либо лишением свободы на срок до трех лет со штрафом в размере до восьмидесяти тысяч рублей или в размере заработной платы или иного дохода осужденного за период до шести месяцев.

Продажа пива: все правила и ограничения 2022 года

Пиво, а также сидр, пуаре, медовуха и другие напитки на основе пива – это алкогольная продукция. При продаже пива надо учитывать нормы, регулирующие торговлю алкоголем, но с некоторыми особенностями. Интересует это направление бизнеса? Тогда читайте нашу статью, в ней мы расскажем о самых важных вопросах при торговле пивом и пивными напитками:

- может ли ИП продавать пиво;

- нужна ли лицензия на продажу пива;

- какие ограничения существуют при продаже пива;

- надо ли продавцам пива подключаться к ЕГАИС;

- когда при продаже пива не нужен кассовый аппарат;

- какие коды ОКВЭД подобрать для реализации пива;

- какую отчётность об объёмах продаж надо сдавать.

Может ли ИП начать торговлю пивом

Сразу ответим, что индивидуальные предприниматели вправе продавать пиво. Почему вообще возникает такой вопрос? Разве есть запреты на торговлю алкоголем, связанные с организационно-правовой формой продавца (ИП или ООО)? Такой запрет действительно есть, установлен он статьей 16 закона от 22.11.1995 года № 171-ФЗ.

Согласно ей продавать крепкий алкоголь разрешено только организациям. Почему так, не объясняется, но факт остается фактом – торговать крепкими спиртными напитками и винами вправе только юридические лица. Исключение сделано только для ИП – сельхозпроизводителей, которые реализуют вина и шампанское собственного производства.

Относительно продажи пива та же статья гласит, что «Розничная продажа пива и пивных напитков, сидра, пуаре, медовухи осуществляется организациями и индивидуальными предпринимателями». Обратите внимание – именно розничная продажа! Дело в том, что есть ещё норма статьи 11 закона № 171-ФЗ, и она разрешает оптовый оборот алкоголя и пива тоже лишь юридическим лицам.

Таким образом, индивидуальные предприниматели вправе продавать пиво и напитки на его основе только в розницу. А чтобы производить и продавать пиво без ограничений, надо регистрировать компанию.

Нужна ли лицензия на торговлю пивом

А здесь все просто – лицензия на продажу пива не требуется. Снова читаем закон № 171-ФЗ, статью 18 о выдаче алкогольной лицензии: «… за исключением производства и оборота пива и пивных напитков, сидра, пуаре, медовухи». Так что, продажа пива без лицензии в 2022 году ничем не грозит, никаких санкций за это не предусмотрено. Правда, определённые ограничения и требования к организации продажи пива все равно существуют, и дальше мы о них расскажем.

Условия продажи пива

Это, пожалуй, самая важная информация, с которой стоит ознакомиться перед организацией торговли пивом. Учитывая, что пиво – это алкогольный напиток, понятно, что оно не должно быть доступным в любом месте и время.

Пивной алкоголизм развивается быстро и незаметно, что особенно опасно для детей и женщин. И если для торговцев пивом большие объёмы продаж – это прибыль, то покупатели пенного напитка за неумеренное его потребление расплачиваются своим здоровьем. Надо с пониманием относится к запретам, установленным в статье 16 закона № 171-ФЗ, в конечном счёте они действуют для блага всего общества.

1. Запрещено продавать пиво в следующих объектах и прилегающим к ним территориям:

- детские, образовательные и медицинские учреждения;

- спортивные и культурные объекты;

- общественный транспорт всех видов и его остановки;

- АЗС;

- рынки, вокзалы, аэропорты и другие места массового скопления граждан (за исключением предприятий общепита);

- военные объекты.

2. Пиво может продаваться только в стационарных торговых объектах, поэтому здание должно иметь фундамент и быть внесено в реестр недвижимости. То есть, такие временные сооружения, как ларьки и киоски, не подходят для продажи пива, исключение – предприятия общепита. Что касается площади торгового объекта, то если кроме пива продаётся крепкий алкоголь, то действует ограничение:

- не менее 50 кв. м. в городах

- не менее 25 кв. м. в сельской местности.

При торговле только пивом ограничений по площади не установлено.

3. Время продажи пива ограничено периодом с 8 до 23 часов, кроме точек общественного питания.

4. Категорически запрещена продажа пива несовершеннолетним. За продажу алкогольной продукции в этом случае наказываются (статья 14.16 КоАП РФ):

- продавец – от 30 до 50 тысяч рублей;

- должностное лицо (ИП или руководитель организации) – от 100 до 200 тысяч рублей;

- юридическое лицо – от 300 до 500 тысяч рублей;

При любых сомнениях в возрасте покупателя продавец должен запросить документ, удостоверяющий личность. Кроме того, за продажу пива несовершеннолетним возможна и уголовная ответственность. Учтите, что полицейские часто устраивают контрольные рейды с привлечением молодых людей для того, чтобы спровоцировать такую незаконную продажу. Лучше перестраховаться и запросить паспорт, даже если покупатель выглядит достаточно взрослым.

5. С 1 января 2017 года запрещено производство и оптовая торговля, а с 1 июля 2017 года – и розничная продажа пива, разлитого в пластиковую тару объемом свыше 1,5 литра. Штрафы за нарушение: от 100 до 200 тысяч рублей для ИП и от 300 до 500 тысяч рублей для юридических лиц.

6. Дополнительные ограничения при продаже пива могут устанавливать местные власти. Так, во многих муниципальных образованиях запрещена продажа пива в торговых точках, расположенных в многоквартирных жилых домах. Рекомендуем перед тем, как начать торговлю пивом, узнать все правила в местной администрации или ИФНС.

ЕГАИС – продажа пива

ЕГАИС – это государственная система по контролю за производством и оборотом алкоголя. Нужна ли ЕГАИС для продажи пива? Да, конечно, но в ограниченном формате. Организации и ИП, закупающие пиво для дальнейшей розничной продажи, с 2016 года обязаны подключаться к системе только для подтверждения закупок оптовых партий у легальных производителей и поставщиков.

Чтобы подключиться к ЕГАИС, надо получить специальную электронную подпись и зарегистрироваться на официальном сайте Росалкогольрегулирования. О том, как это сделать, мы в подробностях рассказали здесь. После регистрации в системе покупатель получает свой идентификационный номер (ID), а поставщик оформляет на него расходные накладные, отражая их в ЕГАИС. После того, как партия товара принята покупателем, поставщик списывает поставленную продукцию со своих остатков в ЕГАИС, и она фиксируется за покупателем.

Подтверждения факта продажи каждой бутылки пива, как это происходит с крепким алкоголем и вином, не требуется, поэтому торговля пивом через ЕГАИС оформляется проще, чем других спиртных напитков. Здесь главное – подтвердить, что оптовая партия пива закуплена легально.

Обратите внимание, что торговля пивом без кассового аппарата наказывается отдельным штрафом по статье 14.5 КоАП РФ:

- на ИП и руководителей организаций – от ¼ до ½ суммы расчета, но не менее 10 000 рублей;

- на организации – от ¾ до полного размера суммы расчета, но не менее 30 000 рублей.

Подробнее: Онлайн-касса – кто должен перейти на новую ККТ

Новые коды ОКВЭД для торговли пивом

Обратите внимание, что при регистрации ИП и ООО применяют только классификатор ОКВЭД-2. Чтобы указать виды деятельности, связанные с торговлей пивом, применяйте новые коды ОКВЭД, актуальные в 2022 году.

Для оптовой торговли пивом:

- 46.34.2: Торговля оптовая алкогольными напитками, включая пиво и пищевой этиловый спирт;

- 46.34.23: Торговля оптовая пивом;

- 46.17.23: Деятельность агентов по оптовой торговле пивом.

Для розничной торговли пивом:

- 47.25.1: Торговля розничная алкогольными напитками, включая пиво, в специализированных магазинах;

- 47.25.12: Торговля розничная пивом в специализированных магазинах.

- 47.11.2: Торговля розничная незамороженными продуктами, включая напитки и табачные изделия, в неспециализированных магазинах;

Для торговли пивом в общепите:

- 56.30: деятельность баров, таверн, коктейльных залов, дискотек и танцевальных площадок (с преобладающим обслуживанием напитками), пивных баров, буфетов, фито-баров, автоматов по продаже напитков.

Важно: если вы зарегистрировали ИП или ООО до 11 июля 2016 года, то никаких изменений в коды вносить не надо, ФНС самостоятельно соотнесёт ваши прежние и новые коды ОКВЭД, внесённые в реестры.

Но если вы решили заняться продажей пива после середины 2016 года, и соответствующие коды не были внесены сразу при регистрации, то сообщить о новом виде деятельности надо по формам Р24001 (для ИП) и Р13001 или Р14001 (для ООО). В этом случае коды указываете по ОКВЭД-2, так, как указано выше.

Отчётность при продаже пива

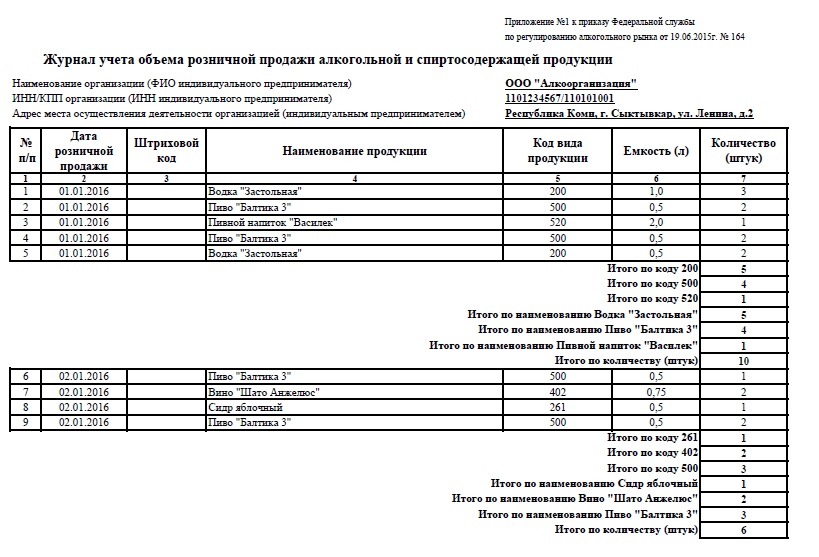

С 1 января 2016 года продавцы алкогольной продукции, в том числе и пива, обязаны вести журнал учёта объёма розничных продаж. Форма журнала и порядок его заполнения утверждены Приказом Росалкогольрегулирования от 19.06.2015 № 164.

Журнал должен заполняться ежедневно, не позднее следующего дня после продажи каждой тары или упаковки алкоголя, в том числе пива. По итогу каждого дня заполняют данные о продажах: наименование, код вида продукции, объём и количество. Вот так выглядит образец журнала, размещённый на сайте государственной организации ФГУП «ЦентрИнформ», выдающей электронную подпись для подключения к ЕГАИС.

За отсутствие журнала или неверное его ведение налагается штраф – от 10 до 15 тысяч рублей на ИП и от 150 до 200 тысяч рублей на организации.

Кроме того, по итогам каждого квартала, не позднее 20-го числа следующего месяца (20 апреля, июля, октября, января соответственно) надо сдать в Росалкогольрегулирование декларацию по обороту пива по форме № 12. Бланк декларации и правила её заполнения утверждены постановлением Правительства от 9 августа 2012 г. № 815.

- Продавать пиво могут не только организации, но и индивидуальные предприниматели, правда, для них разрешена только розничная торговля для конечного потребления.

- Лицензия на продажу пива не требуется.

- Учитывайте установленные законом запреты на место, время и круг покупателей при продаже пива.

- Легально закупить партию пива для дальнейшей продажи без подключения к ЕГАИС невозможно, поэтому надо пройти регистрацию на сайте Росалкогольрегулирования. После этого в системе надо будет каждый раз подтверждать факт закупки партии и отражать остатки продукции.

- С 31 марта 2017 года продажа пива, в том числе, в общепите возможна только с применением кассового аппарата, независимо от налогового режима.

- С 11 июля 2016 года в регистрационных целях применяется только ОКВЭД-2. Указывайте коды ОКВЭД для продажи пива из нашей подборки, они соответствуют действующему классификатору.

- Ведите журнал учёта для алкогольной розницы и своевременно сдавайте декларации о продаже пива.

Бесплатная консультация по регистрации ООО или ИП

Если у вас остались вопросы по регистрации ООО или ИП, оставьте заявку на бесплатную консультацию по регистрации бизнеса. В рабочее время вам перезвонят специалисты из вашего региона и подробно ответят на вопросы с учётом региональной специфики.

Спасибо!

Ваша заявка успешно отправлена. Мы свяжемся с вами в ближайшее время.

- Регистрация ООО

- Регистрация ООО в 2022 году Полная инструкция по регистрации ОООРегистрация ООО онлайнОтветственность учредителей ООО Образцы документов Документы для регистрации ОООФорма Р11001Устав ОООУставные документыРешение единственного учредителяПротокол собрания учредителейДоговор об учреждении ООО Коды ОКВЭД Всё про ОКВЭДПодборки кодов ОКВЭД по типу бизнесаЧитать все статьи

- Помощь Консультация по регистрации ОООКонсультация по подбору кодов ОКВЭД Услуги Регистрация ООО «под ключ»Аренда юридического адреса

- Бесплатный сервис регистрации ООО Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

- Регистрация ИП в 2022 году Полная инструкция по регистрации ИПРегистрация ИП онлайнАдрес ИПНазвание ИП Образцы документов Документы для регистрации ИПФорма Р21001 Коды ОКВЭД Всё про ОКВЭДПодборки кодов ОКВЭД по типу бизнесаЧитать все статьи

- Помощь Консультация по регистрации ИПКонсультация по подбору кодов ОКВЭД Услуги Регистрация ИП «под ключ»

- Бесплатный сервис регистрации ИП Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

- Изменения в ООО Форма Р13014Смена директора ОООСмена юридического адресаДобавление кодов ОКВЭД для ОООИзменение уставаУвеличение уставного капиталаЛиквидация ООО Изменения в ИП Форма Р24001Добавление ОКВЭД для ИПСмена прописки ИПКак ИП стать самозанятымЗакрытие ИП

- Услуги Изменения ИП «под ключ»Изменения ООО «под ключ»

- Внесение изменений в ООО по Москве Смена наименования Смена юридического адреса Смена генерального директора Смена участников Изменение уставного капитала Изменение кодов ОКВЭД Заказать услугу

- Счёт для ИП Нужен ли расчётный счёт для ИПИспользование личного счёта вместо расчётногоКак открыть расчётный счётВ каком банке лучше открыть расчётный счёт для ИПКак выгодно снять наличные со счёта ИП Счёт для ООО Открытие расчётного счёта для ОООГде лучше открыть расчётный счёт для ОООЛегальный вывод прибыли для ООО Банки Открытие расчётного счёта в СбербанкеАльфа-банк для юридических лиц

- Помощь Калькулятор РКО

- Калькулятор РКО Сравнить тарифы между собой Фильтры под задачи бизнеса Только актуальные тарифы Только проверенные банки Открыть калькулятор

- ОСНО Основная система налогообложения УСН УСН доходыУСН доходы минус расходыВиды деятельности ИП на УСНПереход на УСН ПСН Патентная система налогообложенияВиды деятельности ИП на патентеОбразец заявления на патент Самозанятые Налог на профессиональный доходВиды деятельности для самозанятыхМожет ли ИП быть самозанятымЧитать все статьи

- Налоговый календарь 2022Налоги ОООНалоги ИПВзносы ИПКак выбрать систему налогообложенияНалоговые каникулы ИП Налоговые калькуляторы Калькулятор УСНКалькулятор ЕНВДКалькулятор ПСНКалькулятор НДСКалькулятор страховых взносов Помощь Консультация по налогообложению

- Бесплатная консультация по налогообложению Подбор налогового режима Составление плана платежей Раскрытие спорных вопросов Оставить заявку

- Бухгалтерия ИП самостоятельноБухгалтерия ООО самостоятельноОтчётность за работниковНулевая отчётностьДекларация ЕНВД Отчётность на УСН Декларация УСНОтчёты ИП на УСН с работникамиОтчёты ИП на УСН без работниковНулевая отчётность по УСНДекларация УСН при закрытии ИПЧитать все статьи

- Помощь Бесплатное бухгалтерское обслуживание 1СБухгалтерский аудит бизнеса Сервисы Декларация УСН онлайнДекларация ЕНВД онлайнКалькулятор страховых взносовБесплатная проверка контрагентов

- Сервис подготовки деклараций УСН/ЕНВД Расчёт платежей УСН/ЕНВД Автоматическое заполнение Актуальные бланки Подготовить декларацию

- Регистрация ООО и ИПДекларация УСН/ЕНВДВыставить счёт онлайнПодбор кодов ОКВЭДКалькулятор тарифов РКОПоиск по базе ЕГРЮЛ/ЕГРИПЗакрытие ИПКалькулятор страховых взносовПредложения партнёров

- Налоговые калькуляторы Калькулятор НДСКалькулятор УСНКалькулятор ЕНВДКалькулятор ПСН

- Регистрация бизнеса Консультация по регистрации ОООКонсультация по регистрации ИПКонсультации по кодам ОКВЭД Банки Калькулятор РКО Бухгалтерия и налоги Консультация по налогообложениюБесплатное бухгалтерское обслуживание 1СБухгалтерский аудит бизнеса

- Книги по бизнесу Кафе/Бар/ПиццерияСалон красотыРозничный магазинОптовая торговляЮридические услугиИнтернет магазин

- Серия книг «Начни свой бизнес» О популярных видах бизнеса Подробно о регистрации Все особенности и фишки Скачать книги бесплатно

Штрафы за незаконную реализацию алкогольной продукции

Процесс изготовления и реализации алкогольной продукции чётко регулируется законодательством РФ. Только организации, получившие специальную лицензию, вправе работать со спиртосодержащими напитками.

Несоблюдение этих правил при ведении торговли и называется незаконным оборотом алкогольной продукции. Статьи УК РФ , а также КоАП , предусматривают ответственность за подобное преступление.

Уголовная ответственность

- Изготовление;

- Закупка (включая импорт);

- Хранение;

- Поставка (включая экспорт);

- Перемещение;

- Розничная торговля.

Для объективной стороны данного преступления также обязательно наличие стоимости алкогольной продукции больше 100 тысяч рублей. Если же размер реализуемой или производимой продукции меньше, то ответственность наступает по административному законодательству.

- для физлиц — от тридцати до пятидесяти тысяч рублей;

- для должностных лиц — от ста до двухсот тысяч;

- для организаций — от трёхсот до пятисот тысяч.

Кроме того, при повторном нарушении возможна и уголовная ответственность.

Подробнее можно прочитать в статье здесь.

- Физические лица, торгующие алкоголем (в том числе собственного производства);

- Предприниматели, реализующие алкоголь без образования юридического лица и без лицензии в тех случаях, когда она необходима.

Возможные меры наказания

- Штраф от двух до трёх миллионов рублей;

- Принудительные работы до 3 лет;

- Тюремное заключение на такой же срок с лишением возможности заниматься определённой работой после освобождения.

Если незаконное производство или оборот алкогольной продукции проводились организованной группой или в особо крупном размере (больше 1 миллиона рублей), то наказание назначается по ч.2 ст.171.3 . Минимальное наказание по второй части – штраф 3 миллиона, а максимальное – пять лет лишения свободы.

Для тех, кто уже привлекался к административной ответственности за аналогичные действия, статья 171.4 предусматривает следующие виды наказаний:

- Штраф до 80 тысяч рублей;

- Исправительный работы до года.

Административная ответственность

КоАП содержит сразу несколько статей, касающихся незаконной деятельности в отношении алкогольной продукции.

Распитие алкогольных напитков в общественных местах рассматривается как административное правонарушение и грозит уплатой штрафа от 500 до 1500 рублей.

- Для должностных лиц – от 10 до 15 тысяч рублей;

- Для организаций – от 200 до 300 тысяч.

Дополнительно применяется наказание в виде специальной конфискации – изымается вся алкогольная продукция без соответствующих документов.

Ответственность за самогоноварение

Несмотря на строгость мер, принимаемых государством в целях борьбы с некачественной алкогольной продукцией, варение самогона для личных нужд законом не ограничено.

Обратите внимание! Бутылка самогона, сваренная хоть и в домашних условиях, но исключительно для собственного потребления, не может стать основанием для привлечения лица к уголовной или административной ответственности.

Но в случае продажи такого товара, «самогонщикам» придётся отвечать по одной из вышерассмотренных статей, в зависимости от ситуации, а также за незаконную предпринимательскую деятельность.

Куда жаловаться на незаконную торговлю алкоголем

Любой гражданин, которому стало известно о незаконном обороте алкогольной продукции может обратиться с соответствующим заявлением в компетентные органы:

- Роспотребнадзор;

- Полицию;

- Прокуратуру.

В заявлении нужно указать:

- Адрес организации, в которую направляется жалоба;

- Сведения о заявителе (ФИО, адрес, контактный телефон);

- Адрес места незаконной реализации или производства алкоголя;

- Обстоятельства, при которых стало известно о незаконной деятельности;

- Просьбу привлечь виновных лиц к ответственности.

Законодательство не содержит чёткого образца для составления такого заявления, поэтому оно может составляться в свободной форме, с указанием вышеперечисленных обстоятельств.

Штраф за продажу алкоголя и сигарет без лицензии в 2022 году

Штраф за продажу алкоголя без лицензии порой меньше, чем стоимость госпошлины за ее оформление. А на торговлю некоторыми слабоалкогольными напитками вообще не требуется разрешения. Что касается сигарет – тут много требований. Далее разберемся подробнее, когда выгоднее оформить все по закону, а когда понести наказание.

- Когда не штрафуют за продажу алкоголя без лицензии

- Административная ответственность за отсутствие лицензии на продажу алкоголя

- Размер штрафа за незаконную продажу алкоголя

- Когда назначают минимальный штраф

Когда не штрафуют за продажу алкоголя без лицензии

Лицензия по общему правилу нужна магазину, торгующему алкогольной продукцией (ст. 18 Федерального закона от 22.11.1995 № 171-ФЗ «О государственном регулировании…»). За продажу алкоголя без лицензии бизнесмена ждет штраф.

Есть ситуации, когда за продажу алкоголя без лицензии не штрафуют.

Не надо платить штраф за продажу алкоголя без лицензии, если организация или индивидуальный предприниматель (ИП) продают слабоалкогольные напитки:

- пиво;

- пивные напитки;

- сидр;

- медовуху;

- пуаре (сидр из груш).

Административная ответственность за отсутствие лицензии на продажу алкоголя

Административная ответственность за торговлю алкоголем без лицензии может быть или в форме штрафа, или в форме административного приостановления деятельности (запрета на работу) минимум на 60 суток.

Если штраф собирались выносить на должностное лицо, то вместо него могут назначит дисквалификацию (т.е., директора ООО, на которого наложили дисквалификацию, придется снять с должности, и он не сможет работать директором весь срок дисквалификации).

Размер штрафа за незаконную продажу алкоголя

Узнать, какой штраф за продажу алкоголя без лицензии можно в п. 3 ст. 14.17, ст. 14.17.1 Кодекса Российской Федерации об административных правонарушениях (КоАП РФ):

1) Для граждан (не являющихся ИП и не работающих в магазине, т.е. например торгующих дома самогоном) – от 30 тыс. руб. с изъятием товара.

2) Для ИП – от 100 тыс. руб. с изъятием продукции.

3) Для организаций – от 3 млн. руб. Возможно с изъятием всех бутылок с напитками, а также иного имущества, участвующего в продаже.

4) Для должностных лиц (директор магазина) – от 500 тыс. Возможна замена на дисквалификацию.

Чтобы определить вид наказания (штраф или приостановление деятельности) и его размер (сумма штрафа, срок дисквалификации), учитывают все обстоятельства дела:

- признал ли нарушитель вину;

- насколько тяжелым финансовым бременем для него будет штраф;

- раскаялся ли нарушитель.

Когда назначают минимальный штраф

Разберем на примере:

Предприниматель (ИП) хранила в магазине с целью реализации водку. Однако ИП в принципе не имеет права продавать алкоголь, кроме вин, произведенных самостоятельно. Соответственно, и лицензии у ИП не было. Поскольку предприниматель ранее не привлекалась к административной ответственности, ей назначили минимальный штраф по п. ст. 14.17.1 КОАП ФР. Для ИП это 100 тыс. руб. (решение Арбитражного суда г. Санкт-Петербурга и Ленинградской области от 06.08.2022 по делу № А56-46914/2021).

Порой суды назначают наказание даже меньше минимально предусмотренного законом. Это возможно за счет применения ч. 2.2, 2.3 ст. 4.1 КоАП РФ.

Таким образом штраф ИП за продажу алкоголя без лицензии может составить всего 50 тыс. руб. (решение Арбитражного суда Пермского края от 05.08.2022 по делу № А50-13904/2021).

Уголовная ответственность за продажу алкоголя без лицензии

Уголовная ответственность за торговлю алкоголем без лицензии – тоже штраф, но очень высокий, измеряемый в миллионах рублей.

Узнать больше об уголовной ответственности за деятельность без лицензии вы можете в системе КонсультантПлюс – используйте, чтобы зайти в систему нашу ссылку на бесплатный пробный доступ в течение 2-х дней.

Ответственность становится уголовной, если

- продукция без разрешения продана на большую сумму (свыше 100 тыс. руб.),

- или предпринимателя поймали на продаже алкоголя без лицензии не в первый раз,

- или в торговле без лицензии было замешано несколько человек.

Узнать какой штраф за торговлю алкоголем без лицензии можно в ст. 171.3, ст. 171, 4 Уголовного кодекса РФ:

1) Если общая стоимость проданного товара составила свыше 100 тыс. руб., то придется заплатить минимум 2 млн. руб.

2) Если в незаконной торговле участвовало несколько человек или стоимость продукции составила более 1 млн. руб., то наказание будет минимум 3 млн. руб.

3) Если будет выявлено, что незаконной продажей не в первый раз занимался гражданин (не состоящий в трудовых отношениях с магазином) или ИП, то для него штраф составит не менее 50 тыс. руб.

Во всех вышеуказанных случаях суд может заменить денежную выплату на исправительные работы. А в первых двух – на принудительные работы или лишение свободы.

При выборе вида и размера наказания учитываются все обстоятельства дела, в т.ч.:

- раскаяние;

- признание вины;

- содействие в расследовании;

- личные характеристики;

- влияние назначенного наказания на исправление и на условия жизни семьи подсудимого;

- роль и объем участия (если незаконное деяние совершено в сговоре).

Разберем на примере, как определяет суд точный размер штрафа:

Судят сразу 4 человек, совершивших вместе несколько преступлений по продаже алкоголя (п. «а» ч. 6 ст. 171.1, ч. 1 ст. 171.3 УК РФ). В приговоре каждому назначен штраф (путем частичного сложения назначенных наказаний). Двоим присуждено выплатить по 170 тыс. руб. (каждому). Третьему, сыгравшему главную роль в преступлении, – 180 тыс. руб. А четвертому, имеющему малолетнего ребенка, – 150 тыс. руб.В итоге: каждому назначено наказание ниже низшего предела, учтена роль организатора преступления и учтено семейное положение молодого отца. Это возможно с учетом положений ст. 64 УК РФ. Подробнее – приговор Предгорного районного суда Ставропольского края от 28.09.2022 по делу № 1-279/2020.

Когда нужна лицензия на продажу табачной продукции и электронных сигарет

Для продажи обычных и электронных сигарет никакого особого разрешения получать не требуется. Но такая торговля сопровождается рядом жестких требований, в т.ч.:

- маркировка продукции (Постановление Правительства РФ от 28.02.2019 № 224 «Об утверждении правил…»);

- дополнительный реквизит в кассовом чеке – «код товара» (п. 5 ст. 4.7 Федерального закона от 22.05.2003 № 54-ФЗ «О применении…», Постановление Правительства РФ от 21.02.2019 № 174 «Об установлении…»);

- запрет рекламы изделий (п. 8 ст. 7 Федерального закона от 13.03.2006 №38-ФЗ «О рекламе»);

- недопустимость открытого хранения товара (только перечень, оформленный в алфавитном порядке одним шрифтом на белом фоне черным цветом) (п. 5 ст. 19 Федерального закона от 23.02.2013 № 15-ФЗ «Об охране здоровья…»);

- реализация по цене, свыше указанной на упаковке (п. 5 ст. 13 вышеуказанного закона «Об охране здоровья…»).

И если штраф за продажу сигарет без лицензии законом не предусмотрен, то в случае выявления нарушения вышеуказанных правил придется понести наказание. Какое и в какой сумме расскажем ниже.

Штрафы за продажу сигарет без лицензии

Штраф за продажу электронных сигарет без лицензии не предусмотрен ни административным, ни уголовным законодательством. Однако за несоблюдение требований, установленных для продажи таких изделий, нарушителям грозят следующие санкции согласно КоАП РФ:

1) За отсутствие маркировки (ч. 4 ст. 15.12) – изъятие предметов и штраф в тыс. руб.:

- для граждан – от 4;

- для должностных лиц – от 30;

- для фирм – от 300.

Также за торговлю сигаретами без акциза в особо крупном размере или группой лиц предусмотрена ответственность ст. 171.1 УК РФ – денежное взыскание от 400 тыс. руб. При этом суд может заменить денежную выплату на принудительные работы или одновременно лишить свободы (в особых случаях).

2) За отсутствие в чеке реквизита «код товара» (ч. 4 ст. 14.5) – предупреждение или штраф в тыс. руб.:

- для должностных лиц – от 1,5;

- для организаций – от 5;

2) За стимулирование продажи табака штраф в тыс. руб. (п. 1 ст. 14.3.1):

- для граждан – от 2;

- для должностных лиц – от 5;

- для фирм – от 80.

3) За неправильно оформленный перечень сигарет, продажу в запрещённых местах штраф в тыс. руб. (п. 1 ст. 14.53):

- для граждан – от 2;

- для должностных лиц – от 5;

- для фирм – от 30.

4) За продажу сигарет дороже цены на пачке штраф в тыс. руб. (п. 1 ст. 14.6):

- для граждан – 5;

- для должностных лиц – 50 или дисквалификация;

- для фирм – в двукратном размере излишне полученной выручки от продажи сигарет за период в течение которого совершалось преступление.

Должностное лицо подлежит наказанию если правонарушение совершено по причине неисполнения либо ненадлежащего исполнением им своих служебных обязанностей (ст. 2.4 КоАП РФ). Одним постановлением штраф может быть наложен и на фирму, и на продавца, а может быть только на фирму или только на продавца.

Таким образом торговля алкоголем без лицензии может производиться под угрозой назначения наказания в виде штрафа и изъятия продукции. Слабоалкогольные напитки, установленные в специальном перечне, без разрешения государства продавать можно. Для реализации сигарет любого вида никакой лицензии не требуется. Надо только соблюдать некоторые условия работы. Штрафы за нарушения хоть и немаленькие, но при совершении преступления впервые и полном раскаянии суд может назначить выплату даже ниже минимально установленной.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.