Бланк и образец заполнения формы по КНД 1150063

Граждане, которые имеют право получение льгот благодаря налогам на имущество, нужно оформить заявление. Обязательно необходимо заполнить этот бланк при получении степени по инвалидности, которые дают право на льготные условия, или при наличии двух и более объектов, предполагающих налогообложение. Льготы предполагаются по одному объекту. Если у ИП в имуществе находится грузовой автомобиль, то для оплаты «Платона» потребуется заполнение этого документа.

Общие положения

Существует определенный порядок оформления заявления, предоставляющего льготные условия по транспортным, земельным налогам, а также по налогу на наличие имущества физическими лицами.

В налоговом кодексе Российской Федерации описан порядок заполнения формы для получения налоговой льготы на имущество. Надежнее ознакомиться с примером.

Скачать Бланк КНД 1150063

* — Увы, в формате excel (xls) бланк не может быть предоставлен

** — Все документы проверены антивирусом Avast на наличие вирусов

Кем заполняется?

Заявление для предоставления налоговых льгот по имуществу должно быть заполнено человеком, который владеет имуществом. Бланк заявления может заполнить представитель, тогда заполнять необходимо от своего имени.

Состав формы по КНД

- Титульный лист;

- Страница с памяткой о налоговой льготе;

- Заявление о предоставлении налоговой льготы, состоящее из шести частей.

Каждую страницу нужно пронумеровать. Начать необходимо с первого листа – в верхней части страницы есть поля, в которых три свободных клетки. Оно называется «Стр.». На первой странице впишите «0 0 1». На обратной стороне впишите «0 0 2», так заполните номера на всех страницах.

Как оформить?

Бланк о налоговой льготе заполните от руки, черной гелиевой ручкой. Можно воспользоваться программным обеспечением, которое предусматривает распечатку файлов. Применяют двустороннюю печать через эксель.

Заявление о налоге заполняется только в единичном экземпляре. Запрещено исправлять ошибки с использованием штрих-корректора или аналогичных средств.

Для каждого показателя есть единственное поле, которое состоит из ограниченных ячеек для заполнения. В них вписывают числа и символы, в зависимости от поля.

Каждую страницу нужно пронумеровать. Начать необходимо с первого листа – в верхней части страницы есть поля, в которых три свободных клетки. Оно называется «Стр.». на первой странице впишите «0 0 1». На обратной стороне впишите «0 0 2», так заполните номера на всех страницах.

Рукописный способ

- Чтобы заполнить поля для текста, чисел, кодов, начните с самой левой ячейки в правую сторону;

- Поля с текстом заполняйте так, чтобы в одной ячейке находился один символ, не заходя за контур клетки. Буквы должны быть заглавными, печатным почерком;

- В ячейках, в которые нечего вписать, ставьте прочерк. Так же в пустых ячейках, которые остались после заполнения.

Прочерк – это непрерывная линия, которая проводится посередине ячейки от левого до правого края.

С помощью программного обеспечения

Заполняя заявление на компьютере, в форме заявления можно не вставлять прочерки в незаполненные ячейки. Скачать его можно на сайтах по помощи с преодолением жизненных трудностей. Также скачать файл можно на официальном сайте налоговой. Сначала рекомендуется ознакомиться с образцом. Файл сохранен в формате Excel, доступен для распознавания в Word. Не допускайте скачиваний из сомнительных источников. Нельзя менять положение, количество ячеек, размеры граф. Заполнение допускается в программе excel или word шрифтом Courier New 16, 17 или 18 размером. Сохраните в стандартном формате.

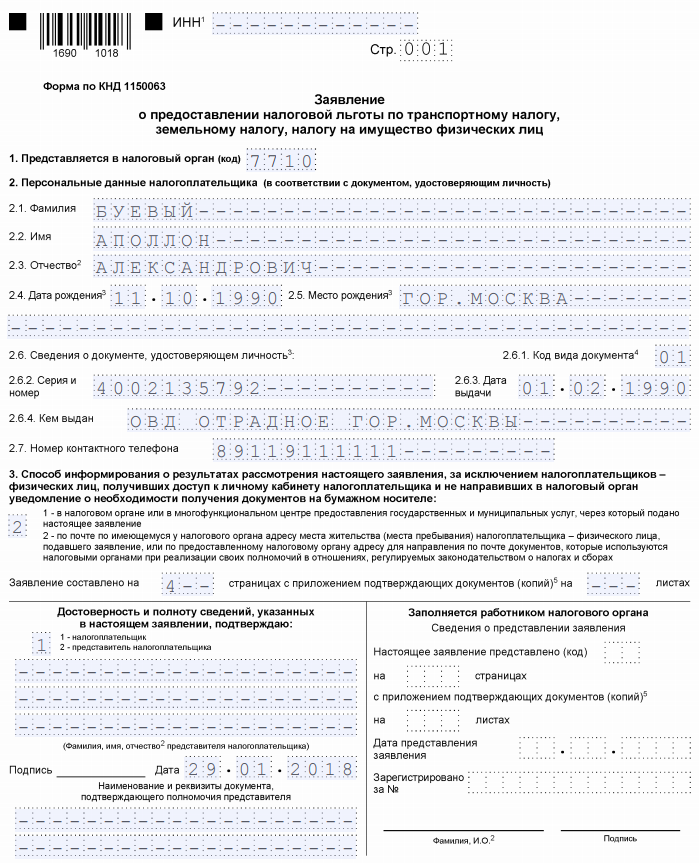

Титульный лист

Все поля, кроме тех, у которых отмечено «Заполняется работником налогового органа», должны быть заполнены человеком, который платит налоги.

В строке ИНН 1 укажите цифровой код, который присвоен ФНС России для каждого гражданина. Если человек не зарегистрировал индивидуальное предпринимательство, то он может не указывать свой ИНН, если далее он укажет свои паспортные данные в пункте 2.

В пункте 1 укажите код налогового органа, который выбран плательщиком, заполняющим бланк. Орган выбирается в зависимости от места жительства или от месторасположения недвижимости и транспорта в случае переезда.

Во втором нужно указать личную информацию, а именно: фамилию, имя и отчество полностью, сокращать запрещено. Также дату рождения, родной город плательщика, который указан в паспорте. Необходимо записать паспортные данные, указав кодом вида документа «1». Впишите серию и номер паспорта, дату выдачи паспорта и орган, который его выдал. Вся информация внимательно списывается из паспорта, налоговики проверяют каждый документ о налоговых льготах.

Если заполняющий указал идентификационный номер, то можно заполнить только ФИО.

Далее нужно указать мобильный номер плательщика, не пропуская код страны. В мобильные номера нельзя вставлять пробелы или прочерки, только в оставшихся пустых ячейках. Не пропускайте ячейки, удобнее всего использовать эксель.

В третьем пункте есть строка «Заявление составлено на -». В пустой левой ячейке укажите число страниц, которые заполнены. В следующем поле при необходимости нужно написать число листов для копирования. Они подтверждают возможность физического лица получать налоговые льготы, которые ему положены по закону.

Следующий пункт уточняет достоверность информации. Если Вы являетесь налогоплательщиком, то впишите код «1». Если Вы – представитель плательщика, впишите «2», и напишите свои ФИО в трех строчках. Чтобы доказать достоверность, представитель должен поставить дату и свою подпись. Ниже, на строке «Наименование и реквизиты» он должен указать вид и реквизиты своего паспорта, удостоверяющего личность.

При заполнении от руки проставьте дату заполнения и Вашу подпись в соответствующих полях. В электронном виде, заполняя заявление в личном кабинете, писать дату и ставить подпись нет необходимости.

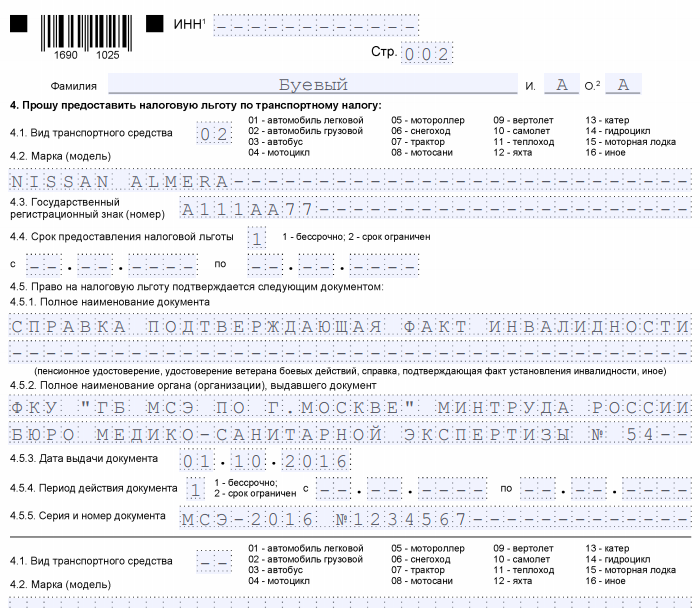

Лист с заявлением о льготе

Страницы, на которых находится информация о налоговых льготах, должны быть заполнены согласно объекту собственности и типу налога, предполагающему льготные условия налогообложения.

Если налогоплательщик имеет возможность получения льгот по налогам на два и больше объекта собственности, то бланк должен быть заполнен по каждой собственности по отдельности.

Вверху заявления запишите ИНН и фамилию.

В пункте 4 сначала указывают вид транспорта с помощью кода. Каждому виду транспорта соответствует код, они записаны в заявлении по налоговым льготам. Пример: если в собственности легковой автомобиль – ставится номер «0 1». Вписывается марка и модель автомобиля, а ниже указываются государственный регистрационный номера этой машины, на которую накладывается налоговые льготы.

В четвертой строке необходимо заявить о длительности действия налоговой льготы. Если она ограничена, то укажите два даты – начальную и конечную.

Пятое поле необходимо для информации о документе, который подтверждает право плательщика получать льготу для этого объекта.

Полное заполнение сведений пункта 4.5:

- Первая строка — указывается полное название справки, пенсионного удостоверения, или иного документа, предполагающего льготу на налоги;

- Вторая строка – название организации, которая выдала документ;

- Третья строка – дата получения документа;

- Четвертая строка – периоды действия налоговой льготы: бессрочная или на ограниченный срок с указанием начальной и конечной даты;

- Пятая строка – для номера документа.

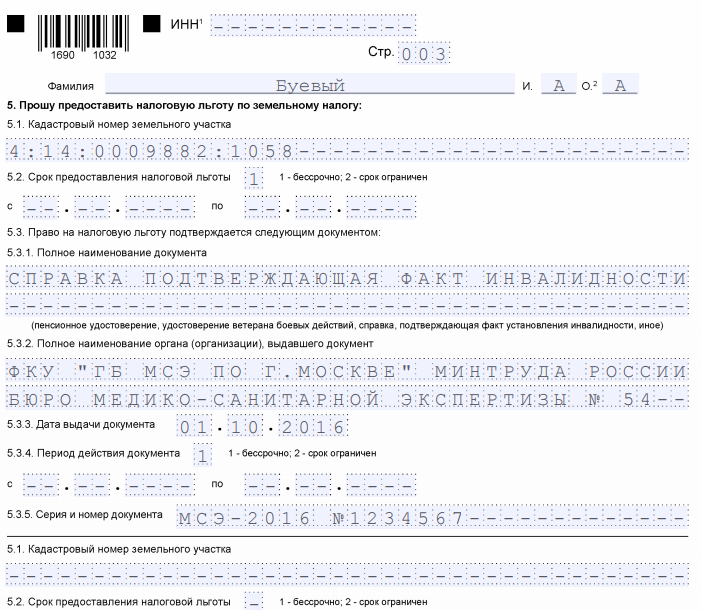

В пятом пункте находится информация о земельных участках. В первом поле требуется записать кадастровый номер участка земли, который заявляется на получение льготных условий по налогам.

Остальные поля должны быть заполнены аналогично с полями в предыдущем пункте: нужно название документа, организации, дату его оформления, длительность действия и номер, подтверждающий факт подачи заявления.

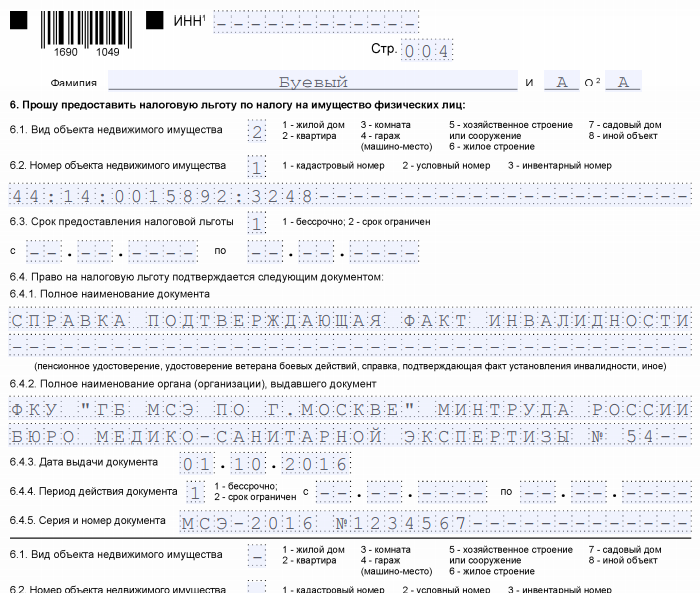

В шестом пункте содержится информация о предоставлении льгот по налогам для имущества физлица:

Первая строка нужна для указания вида недвижимости с использованием соответствующего кода. Если в собственности находится жилой дом, укажите код «1». Для каждого типа собственности, предполагающим налоговые сборы, есть свой код, который указан на бланке.

Во второй строке заполняется номер объекта недвижимости, который предполагает налоговую льготу. Запишите соответствующий код, они записаны правее. Выберете один образец и впишите.

Остальные поля шестого пункта необходимы для указания самого документа, предполагающего льготные условия по налогам. Заполнение их выполняется аналогично указанным выше порядкам. Налоговые льготы предусмотрены для всех видов собственности.

Кто и в какие сроки должен сдавать документы?

Сдать документы по КНД 1150063 должны плательщики налогов — физлица, которые имеют возможность получать льготы по налогам. Они установлены правительством, и задокументированы законами. Приказами ФНС РФ ММВ-7-21/897 сроки заполнения заявления не ограничены, налоговики не имеют права не принимать его. Сроки предоставления льгот минимальны, инспекция и другие службы обязаны рассмотреть Ваши документы. Утверждены они будут как можно скорее, уведомление придет в течение суток.

Штрафы за задержку документов

Человек, который платит налоги, лично нуждается в льготе, поэтому в его интересах заполнить и сдать бумаги. Закон не предусматривает штрафов или санкций от инспекции из-за поздней сдачи бланка для налоговой льготы по транспортному или другому налогу.

Форма КНД 1150063 — Образец заполнения КНД 1150063

Существуют категории граждан, которые имеют льготы. В связи с этим они могут рассчитывать на государственную поддержку при уплате имущественных налогов. Чтобы воспользоваться данным правом, необходимо подать заявления по форме КНД 1150063.

Общие положения

При оформлении данного документа необходимо помнить о некоторых особенностях. Ведь порядок составления этой формы определен на законодательном уровне. Естественно, здесь не должно быть никаких ошибок, в ином случае документ признается недействительным, и его просто вернут заявителю.

Но практика показывает, что ошибки допускаются достаточно часто. Объясняется это тем, что форма состоит из нескольких листов. Причем каждый из них заполняется в зависимости от имущества, которое имеется у гражданина, и за которое он платит налоги. Но стоит отметить, заполнению подлежат не все листы, а только те, которые необходимы конкретно для его ситуации.

Стоит отметить, заявитель должен подать только эту форму. Кроме заявления, он не обязан предъявлять какую-либо дополнительную документацию, чтобы доказать право на получение данных субсидий. Если ФНС понадобятся данные сведения, налоговики запросят их в соответствующих инстанциях. После этого они обязаны сообщить заявителю о том, какое решение было принято.

Чтобы подать данную форму нужно лично явиться в отделение налоговой службы. Хотя сделать это можно и через личный кабинет на официальном сайте ФНС.

Кем должна заполняться форма КНД 1150063

Заполняет документ лично налогоплательщик, который владеет данным имуществом. Это четко определено налоговым законодательством. Хотя бывают ситуации, когда собственник лично не может подать заявление. В этом случае ему разрешено назначать своего представителя. Однако для этого заранее необходимо оформить соответствующую доверенность. Естественно, если составлением документа будет заниматься поверенный, он должен это делать от своего имени.

(Видео: «Документы на пенсионную льготу Заполнение бланка Налог на имущество оплата раз в год Россия М О»)

Как заполнить заявления о предоставлении налоговой льготы (форма КНД 1150063) в 2022 году

Нужно знать, многие документы, подаваемые в налоговую, читаются не людьми, а машинами. Любые исправления и помарки машина принимает за ошибку. Поэтому такой документ будет возвращен заявителю. Чтобы не столкнуться с данной неприятностью, необходимо постараться оформить бланк без ошибок.

Вносить сведения можно при помощи компьютерного набора. В этом случае допущенную ошибку намного проще исправить. Если ее обнаружить в рукописном варианте, бланк придется заполнить заново. Здесь каждая ячейка предназначена для одного символа. Если заполнение выполняется вручную, нужно использовать пасту темных цветов. Все данные пишутся печатными заглавными буквами.

Заполнение титульного листа

Титульный лист должен быть заполнен полностью. Естественно, те графы, которые предназначены для заполнения налоговым инспектором пропускаются. В верхней части страницы заявитель должен указать свой ИНН, также страница нумеруется. Номер страницы должен обозначаться трехзначным числом: «001».

Далее заполнение титульного листа можно рассмотреть по пунктам:

- Указывается код налоговой, в которую будет подаваться документ. Как правило, выбирается именно то отделение ФНС, в котором зарегистрировано имущество.

- Информация о плательщике. Здесь не должно быть никаких сокращений. ФИО прописываются полностью. Также указываются данные паспорта и контактный телефон.

- В этом разделе заявитель должен указать, сколько страниц содержит данное заявление. Указывается, предпочтительный способ получения результатов.

- Далее заявитель должен подтвердить все указанные данные. Для этого он обязан поставить дату и подписать документ. Если заполнение документа выполняет представитель, данные его паспорта также нужно здесь указать.

Лист с заявлением о льготе

При заполнении данного листа учитывается объект собственности. Также здесь отмечается тип налога, по которому положены льготы. Стоит отметить, если плательщику положены льготы в отношении нескольких объектов, то для каждого из них заполняется отдельный бланк. В верхней части нужно указать ИНН, фамилию и инициалы. Здесь есть четвертый пункт, который занимает целую страницу. Он предназначен для отображения информации о льготах по транспортному налогу.

Необходимо в соответствующих строках указать сведения о самом транспорте:

- вид транспорта;

- марка;

- регистрационный номер;

- период, на который действует льгота. Она может быть бессрочной или с ограниченным сроком. В этом случае нужно указать период начала и конца действия.

Ниже прописывается информация о документе, который дает основание заявителю получать льготы:

- название документа;

- наименование организации, выдавшей данный документ;

- дата выдачи;

- период действия;

- номер и серия документа.

На следующей странице идет пятый раздел, который посвящен земельным наделам. Здесь понадобится указать кадастровый номер именно того участка, в отношении которого полагается льгота. Далее строки заполняются по тому же принципу, что и по транспортному налогу.

Шестой пункт содержится на следующей странице. Она посвящена налогам на имущества физических лиц. Здесь понадобится отобразить, к какому виду относится данное имущество. Для этого проставляется подходящий код. Эти сведения указаны в самом бланке, поэтому с выбором правильного кода не должно возникнуть никаких проблем. Далее нужно выбрать номер объекта, и прописать его в соответствующей строке. Остальные данные заполняются таким же образом, как и предыдущие страницы.

Пример заполнения заявления о предоставлении налоговой льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц

Скачать бланк в exсel

Как правильно вносить информацию в листы с заявлением на предоставлении налоговой льготы

Когда необходимо внести сведения о каком-либо объекте, по которому полагаются льготы, рекомендуется переписывать их из официальной документации. Это позволит избежать ошибок и неточностей.

Стоит упомянуть об ошибке, которую достаточно часто допускают налогоплательщики. Имея право льгот на несколько видов собственности, многие стараются упомянуть обо всех в одном бланке. Естественно, это неправильно. Как уже было сказано, на каждую льготу подается отдельное заявление.

Нередко сложности возникают с правильным заполнением. Здесь каждая клетка предназначена только для одного символа. Если слово в строчке заканчивается на последней клетке, то новая строка должна начинаться с пустой ячейки.

Именно так в этом документе между словами проставляются пробелы. Как сказано выше, заявитель имеет право выбирать любой вариант заполнения. Если речь идет о компьютерном наборе, то вносится вся информация, кроме автографа. Документ должен иметь «живую» подпись.

Начинать заполнять строки нужно с самой левой клеточки. Особое внимание стоит обратить на то, что каждый символ не должен выходить за пределы своей ячейки. Все ячейки, которые остались пустыми после составления заявления, должны быть заполнены прочерками. Это касается и тех клеток, в которых просто нечего указывать. Прочерки также нужно ставить правильно. Так, правильным прочерком считается горизонтальная линия, которая должна находиться по центру ячейки.

При выборе компьютерного набора допускается использование программ эксель или ворд. При этом количество ячеек и их размер изменять категорически запрещено. При внесении информации рекомендуется использовать шрифт Courier New размер 16, 17, 18.

Кто и в какие сроки должен сдавать документы

Как можно догадаться, данное заявление должны подавать граждане, в отношении которых предусматриваются налоговые льготы на законодательном уровне. Это могут быть, как физические лица, так и ИП, которые приравниваются к таковым. Стоит отметить, законом утверждена не только форма КНД 1150063. В законодательстве можно найти ответ по поводу сроков сдачи.

Согласно приказу ФНС РФ заявитель не ограничен никакими сроками. Другими словами можно сказать, когда сам гражданин пожелает воспользоваться положенными ему льготами, тогда он может составить и подать данное заявление. Соответственно, налоговики обязаны принять заявление, независимо от даты его подачи.

А вот что касается сроков, когда эти льготы должны быть представлены, то здесь имеются строгие ограничения. После того, как сотрудники ФНС получат заявление, они в течение суток обязаны рассмотреть его, и предоставить льготы.

Штрафы за задержку документов

Как мы уже выяснили, законом не предусмотрено никаких наказаний для налогоплательщиков, которые задержали сдачу данного заявления. Хотя нужно понимать, затягивать с этим не в их интересах. Чем раньше подать документы, тем раньше можно воспользоваться льготами.

Заявление ЮЛ о предоставлении льготы по транспортному и (или) земельному налогу

Организации при обращении за предоставлением налоговых льгот по транспортному и (или) земельному налогам за период, начиная с 2022 года.

Льготы за предшествующие налоговые периоды, а также за периоды в течение 2022 года в случае ликвидации или реорганизации юридического лица заявляются в соответствии с ранее действовавшими положениями, т.е. посредством отражения в соответствующей налоговой декларации.

Срок подачи заявления

Срок для представления заявления НК РФ не установлен и определяется налогоплательщиком самостоятельно.

Целесообразнее подавать заявление сразу же по окончании налогового периода, тем самым подтвердив право на льготу в течение всего налогового периода. Если заявление на 2022 год подать, например, 31 марта, то подтвержденным может считаться лишь период с января по март. В отношении отрезка времени с апреля по декабрь налоговый орган может отказать в льготе.

Проверка заявления

Когда все разделы заявления будут заполнены, необходимо провести его проверку. Как проверить отчет см. здесь.

Титульный лист

Титульный лист заявления заполняется налогоплательщиком, кроме раздела «Заполняется работником налогового органа».

В поле «ИНН» указывается ИНН организации, а в поле «КПП» – КПП по месту нахождения транспортного средства и (или) земельного участка, сведения о которых будут указаны в заявлении.

Допускается подача одного заявления в отношении нескольких объектов, даже если организации присвоены разные КПП по месту их нахождения (письмо ФНС России от 03.02.20 № БС-4-21/1599@). В данном случае на титульном листе отражается КПП, присвоенный по месту нахождения одного из этих объектов.

В поле «Представляется в налоговый орган (код)» указывается код налогового органа, в который подается заявление.

Организация может подавать заявление в любой территориальный налоговый орган по своему выбору: либо в налоговый орган по месту ее нахождения, либо – по месту нахождения объектов недвижимого имущества и (или) транспортных средств.

В поле «Номер контактного телефона» указывается номер телефона заявителя или его представителя.

В соответствующем поле выбирается способ информирования организации о результатах рассмотрения заявления (лично, по почте или ТКС).

Также указывается подписант:

- «Руководитель» – если заявление подается налогоплательщиком,

- «Уполномоченный представитель» – если документ представляется законным или уполномоченным представителем налогоплательщика. При этом указывается наименование представителя и реквизиты документа, подтверждающего его полномочия.

Также на титульном листе автоматически указывается дата.

Раздел 1. Льготы по транспортному налогу

Раздел заполняется отдельно по каждому транспортному средству, по которому заявляется льгота.

В полях 5.1 – 5.3 отражаются сведения о транспортном средстве, в том числе:

- код вида транспортного средства. Например, код 01 указывается, если раздел заполняется в отношении легкового автомобиля;

- марка (модель) транспортного средства (при наличии);

- государственный регистрационный знак (номер) транспортного средства.

В поле 5.4 указывается период действия льготы согласно документу, подтверждающему право на нее.

В поле 5.5 выбирается код льготы по транспортному налогу. Например, код 20220 отражается, если применяется региональная льгота в виде освобождения от уплаты транспортного налога.

В поле 5.6 отражаются сведения о законе субъекта РФ, предусматривающем налоговую льготу:

- дата принятия закона (поле 5.6.1);

- номер закона (поле 5.6.2).

В поле 5.6.3 указывается структурная единица такого закона субъекта РФ. Для каждой структурной единицы отведено по 4 знакоместа, которые заполняются в следующем порядке:

- с 1 по 4 – статья;

- с 5 по 8 – часть;

- с 9 по 12 – пункт;

- с 13 по 16 – подпункт;

- с 17 по 20 – абзац;

- с 21 по 24 – иное.

Данное поле заполняется слева направо и, если структурная единица имеет меньше 4 знаков или вообще отсутствует, в свободных знакоместах указываются нули.

Например, льгота установлена ст. 2 п. 3 пп. 15.1 закона субъекта РФ:

| 2 | 3 | 1 | 5 | . | 1 |

При указании в поле 5.5 кода льготы 30200 поля 5.6.1 – 5.6.3 не заполняются.

В полях 5.7.1 – 5.7.5 отражаются сведения о документе, подтверждающем право на льготу, а именно:

- полное наименование документа;

- полное наименование органа или иного лица, выдавшего документ;

- дата выдачи или подписания документа;

- период его действия;

- реквизиты документа: серия и (или) номер (при наличии).

Поля 5.7.1 – 5.7.5 можно заполнить дополнительно для представления сведений о нескольких документах, подтверждающих право на льготу.

Раздел 2. Льготы по земельному налогу

Раздел заполняется отдельно по каждому земельному участку, по которому заявляется льгота.

В поле 6.1 указывается кадастровый номер земельного участка, в отношении которого заявлена льгота.

В поле 6.2 отражается период действия льготы согласно документу, подтверждающему право на нее.

В поле 6.3 выбирается код льготы по земельному налогу.

В поле 6.4 отражаются сведения о нормативном правовом акте (НПА) представительного органа муниципального образования, федеральной территории «Сириус» по месту нахождения земельного участка, предусматривающем налоговую льготу:

- дата принятия НПА (поле 6.4.1);

- номер НПА, предусматривающего льготу (поле 6.4.2).

В поле 6.4.3 указывается структурная единица документа, в соответствии с которым предоставляется льгота. Данное поле заполняется по аналогии с полем 5.6.3.

При указании в поле 6.3 кодов налоговой льготы 3021110 – 3021198 и 3029000 поля 6.4.1 – 6.4.3 не заполняются.

Поля 6.5.1 – 6.5.5 заполняются по аналогии с полями 5.7.1 – 5.7.5 заявления.

Как организации заявить на льготу по налогу на имущество: форма с 01.01.2022

ФНС России приказом от 09.07.2022 № ЕД-7-21/646 утвердила для налогоплательщиков-российских юридических лиц с 1 января 2022 года форму заявления на налоговую льготу по налогу на имущество организаций. Рассказываем, что это за бланк, когда его применять и как правильно заполнить заявление.

Что изменилось

Порядок исчисления налога на имущество компаний и авансовых платежей по нему регулирует ст. 382 НК РФ. Федеральный закон от 02.07.2022 № 305-ФЗ с изменениями в НК РФ дополнил её новым пунктом 8.

Согласно ему, рассматриваемое заявление организации подают только в отношении объектов имущества, налоговая база по которым определяется как их кадастровая стоимость. Также напомним, что с декларации по налогу на имущество за 2022 год по таким объектам не нужно отчитываться.

Документы к заявлению

Заявление можно подать в любой налоговый орган по выбору организации. К нему можно (т. е. не обязательно) приложить документы, подтверждающие право на заявленную льготу.

Заявление и документы можно представить в налоговый орган и через МФЦ.

Если подтверждающие налоговую льготу документы в ИФНС отсутствуют, в том числе не поданы самой компанией, налоговый орган по информации в заявлении запросит соответствующие сведения у органов и иных лиц, у которых они есть.

Срок ответа на такой запрос – 7 дней со дня получения (или сообщение о причинах неисполнения запроса). Затем налоговая в течение 3-х дней должна проинформировать компанию о неполучении по запросу сведений. Тогда уже налогоплательщику необходимо представить подтверждающие документы.

Рассмотрение заявления

Срок – 30 дней со дня получения. В случае направления запроса руководитель (его зам) налогового органа вправе продлить этот срок не более чем на 30 дней, уведомив об этом компанию.

По результатам рассмотрения заявления налоговый орган направляет способом, указанным в этом заявлении, уведомление о предоставлении налоговой льготы либо сообщение об отказе.

В указанном уведомлении будут указаны:

- основания предоставления налоговой льготы;

- объекты налогообложения;

- периоды, к которым предоставляется налоговая льгота.

В сообщении об отказе должны быть указаны основания отказа, объекты налогообложения, а также период, с которого налоговая льгота не предоставляется.

Применение налоговой льготы по имуществу

СИТУАЦИЯ

ПОСЛЕДСТВИЕ

Имейте в виду, что в письме от 02.09.2022 № БС-4-21/12421 ФНС дала рекомендации по типовым вопросам применения заявительного порядка предоставления налоговых льгот по налогу на имущество организаций.

- заявление о льготе может применяться с налогового периода 2022 года;

- предельный срок для подачи в налоговый орган заявления о льготе НК РФ не установлен;

- по одному заявлению о льготе может одновременно прийти уведомление о предоставлении и сообщения об отказе (например, по разным периодам действия заявленной льготы и/или разным объектам налогообложения);

- подать заявление через личный кабинет на сайте ФНС пока нельзя (на 2022 г.).

Форма заявления на льготу по налогу на имущество юрлиц

Приказ ФНС России от 09.07.2022 № ЕД-7-21/646 с 1 января 2022 года в Приложении № 1 закрепил форму заявления налогоплательщика-российской организации о предоставлении налоговой льготы по налогу на имущество организаций с КНД 1150121:

Также этот приказ закрепил:

- порядок ее заполнения;

- электронный формат для отправки;

- форму ответного уведомления о предоставлении налоговой льготы;

- форму сообщения об отказе от предоставления льготы по налогу на имущество организаций.

Бланк заявления на льготу по налогу на имущество включает 2 листа – титульный и с информацией о льготе. В последнем, в частности, указывают:

- кадастровый номер объекта;

- срок предоставления льготы;

- ее код (берут из Приложения к порядку заполнения заявления);

- сведения о региональном законе, по которому положена льгота (вплоть до подпункта и абзаца);

- данные о документе, подтверждающем льготу (это может быть документ, подтверждающий отнесение к общероссийским общественным организациям инвалидов, к резидентам особой экономической зоны, решение о присвоении статуса госнаучцентра, и др.).

Как заполнить

Заполнение заявления о предоставлении льготы по налогу на имущество организаций не должно вызвать особых трудностей. Но обратим внимание на ряд нюансов.

Титульный лист

В поле «КПП» указывают код причины постановки на учет в налоговом органе по месту нахождения принадлежащего объекта недвижимого имущества, сведения о котором указаны в заявлении.

Номер контактного телефона указывают с кодом города, без пробелов и прочерков. Для каждой скобки и знака – одно знакоместо.

Лист с информацией о заявленной налоговой льготе

При наличии права на льготу на более чем один объект налогообложения лист заполняют по каждому объекту налогообложения отдельно.

Срок предоставления налоговой льготы (поле 5.2) – это выбранный компанией период действия льготы согласно подтверждающему документу (документам).

В поле 5.4.3 указывают номер или буквенное обозначение соответствующей структурной единицы (статья, часть, пункт, подпункт, абзац, иное) закона субъекта РФ, в соответствии с которым положена налоговая льгота.

Для каждой указываемой структурной единицы (позиции) отведено по 4 знакоместа. При этом заполнение идёт слева направо. Если реквизит имеет меньше 4-х знаков, свободные знакоместа слева от значения заполняют нулями.

Если соответствующая налоговая льгота установлена статьей 2 пунктом 3 подпунктом «а» закона региона, то в поле 5.4.3 указывают:

| 2 | 3 | а |

При указании в поле 5.3 кодов налоговой льготы 2010221 – 2010402 или 2014000 поля 5.4.1 – 5.4.3 не заполняют.

Поля 5.5.1 – 5.5.5 можно заполнять дополнительно для сведений о нескольких документах, подтверждающих право на налоговую льготу.

Образец заполнения на примере заявления о предоставлении льготы по налогу на имущество организаций с 1 января 2022 года по форме КНД 1150121 есть в Готовом решении КонсультантПлюс здесь.

О применении формы заявления организации о льготах по транспортному и (или) земельному налогу

Заявления о предоставлении льгот по транспортному и земельному налогам применяются к льготам, относящимся к налоговым периодам начиная с 2022 года.

Формы указанных заявлений утверждены приказом ФНС России от 25.07.2019 N ММВ-7-21/377@.

Приказ издан в соответствии с пунктом 3 статьи 361.1 и пунктом 10 статьи 396 НК РФ в редакции, вступающей в силу с 01.01.2020. То есть и нормы Кодекса, и приказ вступают в силу с первого числа налогового периода 2022 года.

При подтверждении права на налоговую льготу налоговый орган должен располагать документами и (или) сведениями, подтверждающими право организации на льготу.

Обращено внимание на то, что налоговые льготы за предшествующие налоговые периоды, а также за период в течение 2022 года в случае прекращения организации путем ликвидации или реорганизации в этот период заявляются в соответствии с ранее действовавшими положениями нормативных правовых актов.

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 12 сентября 2019 г. N БС-4-21/18359@

ОБ УТВЕРЖДЕНИИ ФОРМЫ ЗАЯВЛЕНИЯ

НАЛОГОПЛАТЕЛЬЩИКА-ОРГАНИЗАЦИИ О ПРЕДОСТАВЛЕНИИ НАЛОГОВОЙ

ЛЬГОТЫ ПО ТРАНСПОРТНОМУ НАЛОГУ И (ИЛИ) ЗЕМЕЛЬНОМУ НАЛОГУ

Информируем о том, что 10.09.2019 на официальном интернет-портале правовой информации опубликован приказ ФНС России от 25.07.2019 N ММВ-7-21/377@ “Об утверждении формы заявления налогоплательщика-организации о предоставлении налоговой льготы по транспортному налогу и (или) земельному налогу, порядка ее заполнения и формата представления указанного заявления в электронной форме” (зарегистрирован Минюстом России 10.09.2019, регистрационный номер 55866), далее – Приказ.

В целях реализации Приказа рекомендуем учитывать следующее:

1) Приказ издан в соответствии с положениями пункта 3 статьи 361.1, пункта 10 статьи 396 Налогового кодекса Российской Федерации (далее – Кодекс, в редакции Федерального закона от 15.04.2019 N 63-ФЗ) о представлении налогоплательщиками-организациями заявления о предоставлении налоговой льготы по транспортному налогу и (или) земельному налогу (далее – налоговая льгота).

Вышеуказанные нормы Кодекса и Приказ вступают в силу с первого числа налогового периода 2022 года.

Таким образом, заявление (КНД 1150064) по форме, предусмотренной приложением N 1 к Приказу (далее – заявление), может быть подано (направлено) в налоговый орган в целях предоставления налоговой льготы, относящейся к налоговому периоду с 2022 года.

Налоговые льготы за предшествующие налоговые периоды, а также за период в течение 2022 года в случае прекращения организации путем ликвидации или реорганизации в этот период (пункт 3 статьи 55 Кодекса) заявляются в соответствии с ранее действовавшими положениями нормативных правовых актов (приказы ФНС России от 05.12.2016 N ММВ-7-21/668@ “Об утверждении формы и формата представления налоговой декларации по транспортному налогу в электронной форме и порядка ее заполнения” (зарегистрирован Минюстом России 26.12.2016, регистрационный номер 44966), от 10.05.2017 N ММВ-7-21/347@ “Об утверждении формы и формата представления налоговой декларации по земельному налогу в электронной форме и порядка ее заполнения, а также признании утратившим силу приказа Федеральной налоговой службы от 28.10.2011 N ММВ-7-11/696@” (зарегистрирован Минюстом России 01.06.2017, регистрационный номер 46926));

2) При заполнении заявления в поле 5.4 и (или) в поле 6.2 указывается заявляемый налогоплательщиком период действия налоговой льготы согласно документу (документам), подтверждающему право на налоговую льготу (подпункт 4 пункта 19, подпункт 2 пункта 20 Порядка заполнения формы заявления налогоплательщика-организации о предоставлении налоговой льготы по транспортному налогу и (или) земельному налогу, утвержденного Приказом).

Таким образом, при подтверждении права на налоговую льготу налоговый орган должен располагать соответствующими документами и (или) сведениями, подтверждающими право налогоплательщика на налоговую льготу за период ее действия, указанный в заявлении;

3) В случае, если документы, подтверждающие право налогоплательщика на налоговую льготу, в налоговом органе отсутствуют, в том числе не представлены налогоплательщиком самостоятельно, налоговый орган по информации, указанной в заявлении, запрашивает сведения, подтверждающие право налогоплательщика на налоговую льготу, у органов и иных лиц, у которых имеются эти сведения.

Орган или иное лицо, получившие запрос налогового органа о представлении сведений, подтверждающих право налогоплательщика на налоговую льготу, исполняет его в течение семи дней со дня получения или в тот же срок сообщает в налоговый орган о причинах неисполнения запроса.

Налоговый орган в течение трех дней со дня получения указанного сообщения обязан проинформировать налогоплательщика о неполучении по запросу сведений, подтверждающих право этого налогоплательщика на налоговую льготу, и о необходимости представления налогоплательщиком подтверждающих документов в налоговый орган.

Вышеперечисленные положения пункта 3 статьи 361.1, пункта 10 статьи 396 Кодекса о порядке рассмотрения заявления реализуются с 1 января 2022 года.

О доработке автоматизированной информационной системы ФНС России, используемой для налогового администрирования (в части, касающейся ввода и обработки заявлений), а также о порядке рассмотрения заявлений будут направлены дополнительные документы и разъяснения.

Для публичного информирования налогоплательщиков-организаций о порядке оформления и представления заявления, начиная с налогового периода 2022 года, поручаем УФНС России по субъектам Российской Федерации в срок до 01.11.2019 обновить информационные стенды по месту приема налогоплательщиков, разместив форму заявления и порядок ее заполнения.

Доведите информацию до сотрудников налоговых органов, на которых будут возложены полномочия по рассмотрению заявлений, а также сотрудников, ответственных за работу с налогоплательщиками-организациями.

Формы документов

Формы документов (заявления) с приложениями к Порядку организации работы по приему граждан в режиме “одного окна” в центрах социальной защиты населения Волгоградской области (в редакции приказа комитета социальной защиты населения Волгоградской области от 20.06.2016 № 692 “О внесении изменений в приказ комитета социальной защиты населения Волгоградской области от 23 марта 2015 г. № 479 “Об утверждении Порядка организации работы по приему граждан в режиме “одного окна” в центрах социальной защиты населения Волгоградской области”).

Заявление о предоставлении социальных услуг

Форма заявления о предоставлении социальных услуг. Утверждена приказом Министерства труда и социальной защиты РФ от 28 марта 2014г. № 159н

Форма заявления

Форма заявления на предоставление государственной услуги “Выплата дополнительного пожизненного ежемесячного материального обеспечения лицам, удостоенным почетного звания Почетный гражданин Волгоградской области”

Форма заявления

Форма заявления на предоставление государственной услуги “Предоставление за счет средств областного бюджета дополнительных мер социальной поддержки по оплате жилого помещения и коммунальных услуг отдельным категориям участников Великой Отечественной войны”

Форма заявления

Форма заявления на предоставление государственной услуги “Предоставление компенсации за установку телефона жертвам политических репрессий “

Форма заявления

Государственная услуга “Выплата гражданам государственных единовременных пособий и ежемесячных компенсаций при возникновении поствакцинальных осложнений”

Форма заявления

Форма заявления на предоставление государственной услуги «Предоставление мер социальной поддержки гражданам, подвергшимся воздействию радиации, в виде компенсаций».

Форма заявления

Форма заявления на предоставление государственной услуги «Предоставление ежемесячной денежной компенсации в возмещение вреда, причиненного здоровью в связи с радиационным воздействием вследствие чернобыльской катастрофы либо с выполнением работ по ликвидации последствий катастрофы на Чернобыльской АЭС либо аварии в 1957 году на производственном объединении “Маяк” и сбросов радиоактивных отходов в реку Теча, и семьям, потерявшим кормильца из числа инвалидов и участников ликвидации аварии на Чернобыльской АЭС»

Форма заявления

Форма заявления на предоставление государственной услуги «Оформление и выдача специальных удостоверений единого образца гражданам, подвергшимся воздействию радиации вследствие катастрофы на Чернобыльской АЭС»

Форма заявления

Форма заявления на предоставление государственной услуги «Оформление и выдача гражданам удостоверения участника ликвидации последствий катастрофы на Чернобыльской АЭС из числа пенсионеров, пенсионное обеспечение которых осуществляется Пенсионным фондом Российской Федерации, неработающих инвалидов, членов семьи, в том числе вдов (вдовцов) умерших участников ликвидации последствий катастрофы на Чернобыльской АЭС, указанных выше»

Форма заявления

Форма заявления на предоставление государственной услуги «Оформление и выдача гражданам удостоверения получившего или перенесшего лучевую болезнь и другие заболевания, связанные с радиационным воздействием вследствие катастрофы на Чернобыльской АЭС»

Форма заявления

Форма заявления на предоставление государственной услуги «Предоставление отдельных мер социальной поддержки Героям Советского Союза, Героям Российской Федерации, Героям Социалистического Труда, Героям Труда Российской Федерации, полным кавалерам ордена Славы или ордена Трудовой Славы»

Форма заявления

Форма заявления на предоставление государственной услуги «Назначение ежемесячной денежной компенсации военнослужащим, гражданам, призванным на военные сборы, и членам их семей»

Форма заявления

Форма заявления на предоставление государственной услуги «Назначение компенсационных выплат членам семей погибших (умерших) военнослужащих и сотрудников некоторых федеральных органов исполнительной власти в связи с расходами по оплате жилых помещений, коммунальных и других видов услуг»

Форма заявления

Форма заявления на предоставление государственной услуги «Выдача гражданам удостоверений «Ветеран труда»

Форма заявления

Форма заявления на предоставление государственной услуги “Назначение пособий на проведение летнего оздоровительного отдыха детей отдельных категорий военнослужащих и сотрудников некоторых федеральных органов исполнительной власти”

Форма заявления

Форма заявления на предоставление государственной услуги «Выдача гражданам удостоверений о праве на меры социальной поддержки»

Форма заявления

Форма заявления на предоставление государственной услуги «Назначение средств на проведение ремонта индивидуальных жилых домов, принадлежащих членам семей военнослужащих, потерявшим кормильца»

Форма заявления

Форма заявления на предоставление государственной услуги “Выдача направления на медико-социальную экспертизу”

Администрация Волгоградской области:

г. Волгоград, пр. им. В.И. Ленина, 9.

E-mail технической поддержки по работе сайта: admin@riac34.ru

Официальный портал Волгоградской области 2022

Материалы сайта доступны по лицензии:

Creative Commons Attribution 4.0 International

(за исключением материалов, авторские права на которые принадлежат третьим лицам)