Доплата медицинским работникам

Вопросы установления порядка определения компенсаций и гарантий за работу во вредных и опасных условиях труда, имеют широкое и детальное правовое регулирование, но на практике в медорганизации возникает множество вопросов, связанных с их предоставлением.

Регулирование вопроса

В 2013 году был принят новый закон «О специальной оценке условий труда», в котором установлен порядок отнесения условий труда к вредным, определен круг субъектов, которые могут проводить такую проверку.

В связи с принятием нового закона, в ряд законодательных актов были внесены соответствующие изменения, в частности, в положениях Трудового кодекса отражен порядок дифференцированного предоставления компенсационных выплат и гарантий, зависящих от класса условий труда на рабочих местах, минимальные их размеры (ст. 147, 117, 92 ТК).

6 правил установления размера компенсаций

за вредные условия труда

Вопросы установления порядка предоставления и определения размера компенсаций и гарантий за работу во вредных и опасных условиях регламентированы Федеральным законодательством и являются обязательными для исполнения на всей территории РФ.

Нормативные правовые акты федеральных органов исполнительной власти – это подзаконные нормативно-правовые акты, изданные на основе и во исполнение федеральных конституционных законов, Федеральных законов, указов и распоряжений Президента РФ, постановлений и распоряжений Правительства РФ, направленные на разъяснения порядка применения норм федерального законодательства и не противоречащие федеральному законодательству.

Письма федеральных органов исполнительной власти не являются нормативно-правовыми актами (п. п. 1, 2 Правил подготовки нормативных правовых актов федеральных органов исполнительной власти и их государственной регистрации, утв. постановлением Правительства РФ от 13 августа 1997 г. № 1009 ), следовательно, не содержат обязательных для исполнения норм и предписаний, а носят рекомендательный и информационный характер.

Так, в частности, письмом Минтруда России от 20 мая 2014 г. № 15-1/ЩЩГ-486 разъяснено, что вопросы установления порядка предоставления и определения размеров гарантий (компенсаций) за работу во вредных (опасных) условиях труда урегулированы Федеральными законами от 28 декабря 2013 г. № 426-ФЗ и от 28 декабря 2013 г. № 421-ФЗ , в соответствии с которыми в ст. 92 , ст. 117 , ст. 147 ТК РФ внесены изменения, вводящие минимальные размеры и дифференцированный порядок предоставления гарантий (компенсаций) в зависимости от класса (подкласса) условий труда на рабочих местах, выявленного по результатам специальной оценки условий труда.

В письме от 26 марта 2014 г. № 17-3/10/В-1579 Минтруд России разъяснил, что, несмотря на различия в аттестации рабочих мест и специальной оценки условий труда, процедура оценки соответствия условий труда нормам и устанавливаемые по их результатам классы (подклассы) условий труда при проведении специальной оценки условий труда и при проведении аттестации рабочих мест в целом идентичны, в связи с чем, при определении дополнительных тарифов страховых взносов в ПФР следует учитывать класс (подкласс) условий труда, установленный в результате оценки соответствия условий труда нормам условий труда.

В письме Минздрава России от 4 сентября 2014 г. № 16-3/10/2-6752 говорится, что в медицинских организациях компенсации работникам, занятым на работах с вредными условиями труда, в ряде учреждений устанавливаются исходя из списочного (статусного) подхода по основаниям отнесения к той или иной профессии (должности, подразделению), тогда как, в трудовом законодательстве РФ установлены принципы предоставления компенсаций исходя из реального состояния условий труда на каждом конкретном рабочем месте, установленного по результатам специальной оценки условий.

Специальная оценка условий труда должна проводиться на основе объективных, измеряемых параметров; в случае признания рабочих мест оптимальными или допустимыми указанные компенсации должны быть отменены. Минтруд РФ в Правительственной телеграмме от 19 декабря 2014 г. № 15-0/10/П-7498 рекомендует в случае объективного установления по результатам специальной оценки условий труда допустимых условий труда на рабочих местах отдельных категорий медицинских работников ранее предоставлявшиеся им компенсационные надбавки за вредные (опасные) условия труда направлять на сохранение уровня оплаты труда данных работников с учетом выполнения показателей эффективности. Говорит о недопустимости уменьшения фонда оплаты труда и сохранении достигнутого уровня заработной платы медицинских работников (в соответствии с Указом Президента РФ от 7 мая 2012 г. № 597 ).

ИЗ ВСЕГО ВЫШЕИЗЛОЖЕННОГО СЛЕДУЕТ:

1. Для работников, которым по результатам аттестации рабочих мест, проведенной до 1 января 2014 г. установлены размеры компенсаций и гарантий в объеме согласно действующим на тот момент нормативам законодательства, не может быть уменьшен объем предоставляемых гарантий и компенсаций. Это же относится и к тем работникам, на рабочих местах которых по результатам специальной оценки условий труда подтвержден класс вредности, установленный ранее по результатам аттестации рабочих мест (ч. 3 ст. 15 Федерального закона от 28 декабря 2013 г. № 421- ФЗ).

2. Для работников, на рабочих местах которых по результатам специальной оценки условий труда класс вредности уменьшился, предоставляемый им объем гарантий и компенсаций должен быть уменьшен и установлен в соответствии с принятыми в данной организации локальными нормативными актами с учетом законодательства действующего с 1 января 2014 г., и не менее минимальных размеров, установленных ст. 92 , ст. 117 и ст. 147 ТК РФ. Следует отметить, что улучшением условий труда считается уменьшение итогового класса (подкласса) условий труда на рабочем месте (согласно информации Минтруда России “Типовые вопросы и ответы по специальной оценке условий труда”).

3. Для работников, на рабочих местах которых по результатам специальной оценки условий труда установлены безопасные условия труда, работодатель не имеет правового основания продолжить предоставлять гарантии и компенсации за работу во вредных и опасных условиях труда, предоставление которых регламентировано ТК РФ (ч. 4 ст. 219 ТК РФ). Обращаем внимание, что снижение или отмена гарантий и компенсаций повлечет изменение обязательных условий трудового договора. Оно возможно по соглашению сторон (ст. 72 ТК РФ), либо в порядке, предусмотренном ст. 74 ТК РФ для ситуаций, когда организационные или технологические условия труда изменились.

4. Для того, чтобы не произошло резкого снижения достигнутого уровня заработной платы, у работодателя есть предусмотренные законодательством возможности, которые он вправе использовать в зависимости от своего финансового положения.

Работодатель может предусмотреть в системе оплаты труда принятой в данной организации:

– установление для отдельных категорий работников дополнительных социальных льгот и гарантий в виде доплат;

– добавить для отдельных категорий работников дополнительные показатели и критерии оценки эффективности для начисления дополнительных выплат стимулирующего характера.

Следует обратить внимание, что установленные коллективным договором, локальным нормативным актом, трудовым договором “дополнительные” выплаты стимулирующего характера, дополнительные льготы и гарантии социального характера – являются обязательными для исполнения работодателем, вне зависимости от меняющегося финансового положения.

Отменить эти “дополнительные” льготы и гарантии можно будет либо по соглашению сторон трудового договора, либо по причине изменения организационных или технологических условий труда (ст. 74 ТК РФ). В связи с чем, при установлении новых “дополнительных” выплат следует обратить особое внимание на отражение условий их начисления, чтобы не допустить в будущем перерасход ФОТ.

5. Для работников, принятых на работу в 2014 году, объем гарантий и компенсаций за работу во вредных и опасных условиях труда должен устанавливаться в соответствии с законодательством РФ, действующим с 1 января 2014 г.г (п. 12 информации размещенной на официальном сайте Минтруда “Типовые вопросы и ответы по специальной оценке условий труда”).

6. Предоставление гарантий и компенсаций за работу во вредных и опасных условиях труда без проведения аттестации или специальной оценки условий труда, на наш взгляд неправомерно. Действующие нормы трудового законодательства рассматривают результаты оценки условий труда как правовое основание для установления гарантий и компенсаций. Согласно ч. 2 ст. 219 ТК РФ, размеры, порядок и условия предоставления гарантий и компенсаций работникам, занятым на работах с вредными и (или) опасными условиями труда, устанавливаются в порядке, предусмотренном ст. 92 , ст. 117 и ст. 147 ТК РФ. «Установление размера компенсаций за вредные условия труда». © Материал из Справочной системы «Экономика ЛПУ». Подробнее: http://vip.1elpu.ru/#/document/16/13319/bssPhr1/

Конкретные размеры надбавок и гарантий устанавливаются медорганизацией и должны быть отражены в коллективном и трудовом договоре, других локальных актах и предварительно согласованы с профсоюзным органом работников.

Как установить размер оплаты за вредность условий труда.

В настоящее время существует ряд неотмененных правовых актов, которыми руководствовались при расчете компенсаций работникам:

– Постановление Госкомтруда № 298/П-22 от 25.10.1974, устанавливающее списки специальностей и рабочих мест, отнесенным к вредным, которым устанавливаются соответствующие гарантии;

– Инструкция о порядке применения данного списка, утвержденная Госкомтруда в постановлении №273/П-20 от 21.11.1975;

– Постановление Госкомтруда СССР, №387/22-78 от 03.10.1986, в котором утверждено Типовое положение оценки условий труда, а также порядок применения перечня отраслевых работ, на которых возможно устанавливать доплаты.

Применять данные положения можно только в том случае, если в соответствующем локальном акте медорганизации имеется прямая отсылка к использованию вышеуказанных документов. При этом важно учитывать, что для отдельных категорий работников размер компенсаций прямо установлен федеральным законодательством. Далее будут рассмотрены некоторые виды компенсаций.

Сокращенное рабочее время.

Основания для предоставления работникам медицины уменьшенной продолжительности времени работы можно условно разделить:

1.Общее основание по результатам отнесения условий труда к вредным (3 и 4 степень опасности);

2. Прямое указание на сокращение рабочего времени для медперсонала, установленное трудовым законодательством.

Нам интересен второй вариант, предусмотренный ст. 350 ТК РФ. Данная норма является отсылочной, и устанавливает, что продолжительности времени работы медицинских работников определены Постановлением Правительства России № 101 от 14.02.2003 года. В этом же постановлении указаны и конкретные списки должностей, для которых устанавливается сокращенное рабочее время.

Таким образом, сокращенная продолжительность рабочего времени медработников не зависит от результатов специальной оценки условий труда.

Дополнительный оплачиваемый отпуск медработникам

В соответствии с положениями трудового законодательства, предоставление дополнительных отпусков некоторым группам работников устанавливается нормативными актами правительства. В Постановлении Правительства № 482 от 06.06.2013 утвержден перечень лиц, имеющих право на такой отпуск. К ним отнесены:

Работники, оказывающие психиатрическую помощь, например, (врач, главная медсестра, сестра-хозяйка и т.д.)

Служащие, которые работают с людьми, больными туберкулезом (врач и врач-фтизиатр)

Работающие с материалами, содержащими вирус ВИЧ, осуществляющие лечение и диагностику ВИЧ-инфекции (врач, врач лабораторной диагностики и иные лица, работающие с указанными материалами).

Если у указанных категорий лиц возникает право на получение дополнительного отпуска за вредность труда по иным основаниям, то отпуск предоставляется лишь по одному из оснований. Таким образом, расчет дополнительного отпуска за вредные условия медработникам производится с учетом требований ТК, названного постановления и отражается в коллективном и трудовом договоре.

Оплата за вредность условий труда

Рассмотрим правовое регулирование оплаты за вредность на примере медперсонала, работающего с людьми, больными ВИЧ. В Федеральном законе №38-ФЗ от 30.03.1995 года указано, что медработникам, осуществляющим диагностику и лечение больных ВИЧ, а также работу с инфицированными материалами, надбавки устанавливаются:

- Для сотрудников медучреждений, находящихся в ведении федерации, а также государственным академиям наук – 20% надбавка от должностного оклада или тарифной ставки (Постановление Правительства № 391 от 03.04.1991);

- Для работающих в медучреждениях, находящихся в ведении субъектов федерации – надбавка устанавливается непосредственно правовыми актами субъекта Российской Федерации. Органы исполнительной власти субъекта федерации должны при назначении размера повышения оплаты труда руководствоваться приказом № 307/221 от 30.07.1996 года Госкомсанэпиднадзора, в котором утверждены перечни организаций и производств, работа в которых дает право на получение 20% надбавки.

При установлении конкретной надбавки за работу с ВИЧ-инфицированными больными и материалами учитывается мнение профсоюзного органа работников.

Как сохранить надбавки и гарантии в случае отнесения условий труда к оптимальным

В случае признания ранее вредных условий труда безопасными и приемлемыми по результатам специальной оценки условий труда, предоставленные ранее компенсационные выплаты и гарантии не сохраняются, соответственно в таком случае медучреждение обязано прекратить начисление компенсационных выплат.

Для сохранения выплат указанным категориям лиц можно сделать следующее:

Никто не запрещает медорганизации ввести допвыплаты компенсационного характера, которые связаны с исполнением сотрудниками своих обязанностей. Данные выплаты должны быть отражены в Положении об оплате труда, например, в разделе стимулирующих выплат, учитывая выполнения работниками определенных показателей эффективности. Для этого в другие локальные акты организации включаются соответствующие поправки, детализирующие основания предоставления подобных стимулирующих выплат. Данного подхода придерживается Министерство труда России.

Такое решение позволяет сохранить уровень заработной платы работников медучреждений на прежнем уровне. В целом, схема введения стимулирующих выплат для руководителя медицинского учреждения выглядит следующим образом:

1. Утверждается список должностей, советующий положению об оплате труда организации, в которых предусмотрены социальные гарантии и допвыплаты

2. Вносятся поправки в локальные правовые акты медорганизации, касающиеся системы оплаты труда.

3. Включаются виды установленных допвыплат в трудовые договоры работников, либо оформляются допсоглашениями.

Положена ли доплата за вредность медицинскому работнику, работающему по совместительству на 0,25 ставки?

В соответствии с ч. 1 ст. 282 ТК РФ под совместительством понимается выполнение работником другой регулярной оплачиваемой работы на условиях трудового договора в свободное от основной работы время.

Согласно ст. 147 ТК РФ, оплата труда медработников, занятых на тяжелых работах, работах с вредными и (или) опасными и иными особыми условиями труда, устанавливается в повышенном размере по сравнению с тарифными ставками, окладами (должностными окладами), установленными для различных видов работ с нормальными условиями труда.

Минимальный размер повышения оплаты труда работникам, занятым на работах с вредными и (или) опасными условиями труда, составляет 4 процента тарифной ставки (оклада), установленной для различных видов работ с нормальными условиями труда.

Конкретные размеры повышения оплаты труда устанавливаются работодателем с учетом мнения представительного органа работников в порядке, установленном ст. 372 ТК РФ для принятия локальных нормативных актов, либо коллективным договором, трудовым договором.

С 1 января 2014 г. вступили в силу Федеральные законы от 28 декабря 2013 г. № 426-ФЗ и от 28 декабря 2013 г. № 421-ФЗ , в соответствии с которыми в ст. 92 , ст. 117 , ст. 147 ТК РФ внесены изменения, вводящие минимальные размеры и дифференцированный порядок предоставления гарантий (компенсаций) в зависимости от класса (подкласса) условий труда на рабочих местах, выявленного по результатам специальной оценки условий труда. В соответствии с письмом Минтруда России от 20 мая 2014 г. № 15-1/ООГ-486вопросы установления порядка предоставления и определения размеров гарантий (компенсаций) за работу во вредных (опасных) условиях труда урегулированы вышеуказанными федеральными законами. Постановление Правительства РФ от 20 ноября 2008 г. № 870, ранее регламентировавшее предоставление компенсаций за работу во вредных и опасных условиях труда, в настоящее время отменено постановлением Правительства РФ от 30 июля 2014 г. № 726 .

На основании ст. 57 ТК РФ в трудовом договоре обязательно должны указываться гарантии и компенсации за работу с вредными и (или) опасными условиями труда, если работник принимается на работу в соответствующих условиях.

При этом ч. 2 ст. 287 ТК РФ установлено, что гарантии и компенсации, предусмотренные трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, коллективными договорами, соглашениями, локальными нормативными актами, предоставляются лицам, работающим по совместительству, в полном объеме. Таким образом, медицинский работник, работающий по совместительству на 0,25 ставки имеет право на получении соответствующей доплаты за работу с вредными условиями труда в соответствии с системой оплаты труда, действующей в медицинской организации.

Что должны платить за вредные условия труда

Гарантии и компенсации за вредные условия труда — это способы социальной защиты работников производств, оказывающих негативное влияние на их здоровье.

Что такое вредные условия труда

Под вредными условиями труда следует понимать те, которые характеризуются присутствием на предприятии факторов, негативно влияющих на состояние здоровья работников и их дееспособность.

При этом условия рабочей среды попадают в категорию вредных не произвольно, а только после проведения специальной оценки условий труда (СОУТ), порядок осуществления которой прописан в Законе № 426-ФЗ от 28.12.2013.

Статья 14 № 426-ФЗ содержит подробную классификацию производств по степени вредности:

Чтобы рабочая обстановка получила статус вредной, необходимо соответствующее решение комиссии (СОУТ), которая проводит анализ негативных воздействий, сравнивает их с нормативами и присваивает производству класс опасности. В этом случае пойдет речь и о гарантиях и компенсациях.

Материал по теме Учет затрат на проведение СОУТ за счет средств взносов “на травматизм” Льготы и компенсации

В зависимости от того, к какой категории опасности относится производство, государство устанавливает различные гарантии и комппенсации для людей, которые на них трудятся:

- уменьшение рабочего времени;

- дополнительный ежегодный отпуск;

- доплата за вредные условия труда;

- досрочный выход на пенсию;

- компенсационные выплаты;

- выдача молока (либо денежная компенсация за молоко за вредность);

- специальное и лечебное питание;

- обязательное проведение периодических медосмотров за счет работодателя.

Помимо этого, льготы и компенсации за вредные условия труда ТК РФ позволяет расширить в коллективном договоре и других актах предприятия.

Материал по теме «Вредникам» запрещено работать по совместительству на опасных работах Рабочее время

В соответствии со статьями 92 и 94 ТК РФ , продолжительность рабочего времени для работников тяжелых производств сокращается на четыре часа в неделю.

| Условия труда | Максимальная продолжительность рабочего дня | Максимальная продолжительность рабочей недели |

| 3 и 4 степень опасности | 8 часов, не более 12 часов | 36 часов, не более 40 часов |

| 3 и 4 степень опасности | 6 часов, не более 8 часов | 30 часов, не более 40 часов |

Сколько доплачивают

Действующее законодательство закрепляет принцип, что если по результатам спецоценки условия труда признаны вредными и опасными, сотрудники таких предприятий вправе получать денежные компенсации и доплаты.

Основной надбавкой (компенсацией) является увеличение размера заработной платы минимум на 4% от оклада сотрудника. При этом работодатель может поднять размер компенсации, закрепив размер доплаты в коллективном, трудовом договоре или другом внутреннем документе предприятия. В отдельных отраслях производства законодательно установлены определенные размеры надбавки, например:

- в системе УФСИН персоналу, работающему ВИЧ-инфицированными, положена 20% надбавка;

- работникам Федеральной службы по техническому и экспортному контролю — 12%;

- экипажам судов, работающих в ледовых условиях — 12%.

Материал по теме Закон о специальной оценке условий труда: требования и ограничения Дополнительный отпуск

Людям, занятым на опасном производстве, положена такая компенсация, как дополнительные 7 дней ежегодного отпуска, которые оплачиваются работодателем. Для районов Крайнего Севера установлен дополнительный отпуск, который составляет 24 календарных дня, а общепринятые 7 дней тоже остаются в их распоряжении (итого 31 день).

Доп. отпуск возможен только после того, как результаты СОУТ подтвердят, что производство относится ко 2, 3 или 4 классу опасности. Такой отпуск предоставляется ежегодно и не подлежит переносу и замене на денежную компенсацию, за исключением случаев, когда:

- это предусмотрено отраслевым соглашением и коллективным договором;

- работник дал письменное согласие и подписал соответствующее допсоглашение к трудовому договору;

- длительность отпуска превышает 7 дней.

Молоко за вредность

При воздействии некоторых вредоносных факторов производства рабочим рекомендуется потреблять минимум 500 мл молока за смену, чтобы минимизировать негативное влияние на организм (Приказ Минздравсоцразвития от 16.02.2009 № 45н). Статья 222 ТК РФ предусматривает в качестве мер компенсации негативного воздействия выдачу молока и устанавливает, что стоимость молока для расчета компенсации за вредность может быть заменена денежной выплатой, равной стоимости этого продукта.

Молоко заменяется денежной компенсацией, если:

- это предусмотрено коллективным, трудовым договором;

- работник дал письменное согласие или подал соответствующее заявление;

- размер компенсации эквивалентен розничной цене молока в месте нахождения предприятия;

- выплата производится ежемесячно и периодически индексируется.

Работа в особо вредных условиях предполагает лечебно-профилактическое питание сотрудников, которое направлено на поддержание здоровья и профилактику профессиональных заболеваний. Список профессий и должностей, которые имеют право на получение бесплатной еды, указан в Приказе Минздравсоцразвития России от 16.02.2009 № 46н.

Другие меры защиты

Работодатель обязан обеспечить своих сотрудников всем необходимым для соблюдения норм по охране и безопасности труда. Помимо покупки СИЗ работодатель организует их ремонт, стирку и хранение.

Кроме того, одной из самых важных и необходимых гарантий являются предварительные и периодические медосмотры. Первые необходимы для отсечения тех, кто по состоянию здоровья не в состоянии трудиться в опасных производственных условиях, а вторые — для предупреждения развития профзаболеваний.

В соответствии с приказом Минздравсоцразвития России от 12.04.2011 № 302н, обязательные медосмотры проводятся за счет работодателя с сохранением за сотрудником заработной платы.

Независимо от профессии сотрудника он должен пройти обследование у терапевта, нарколога и психиатра. Также во врачебную комиссию привлекают аллерголога, офтальмолога, дерматолога и других. Сотрудник допускается к работе только после получения положительного медицинского заключения, в противном случае работодателю грозит штраф.

Дополнительные взносы в ПФР за вредные условия труда

Если работники заняты во вредных, тяжелых и опасных условиях труда, работодатели должны платить пенсионные взносы по дополнительному тарифу. Рассказываем, за какую работу платят допвзносы в ПФР в 2022 году, как и по каким ставкам их рассчитывают.

Особенности работы во вредных условиях труда

Вредными считаются условия труда, которые могут привести к профессиональному заболеванию, а опасными — к травме. На рабочем месте на здоровье могут влиять высокий уровень шума, пыль, вибрация, излучение, плохое освещение, высокая или низкая температура и т. д. Вредных и опасных производственных факторов много, они бывают физическими, химическими, биологическими, психофизиологическими.

- внедрили новое оборудование, которое существенно изменило производственный процесс;

- ввели новое рабочее место и работник приступил на нём к своим обязанностям, в том числе после открытия организации или ИП;

- переместили рабочее место в другое помещение и др.

Если при проведении СОУТ у вас выявлены рабочие места с вредными и (или) опасными условиями труда, занятым на них работникам вы обязаны предоставить доплаты, гарантии и компенсации, предусмотренные законодательством. Конкретный перечень льгот для «вредников» зависит от класса и подкласса условий труда, присвоенных по результатам спецоценки. Например, за работу с вредными условиям труда 3 или 4 степени или опасными условиями работникам полагается:

- сокращённый рабочий день — не более 36 часов в неделю;

- повышенная оплата труда — не менее 4% от ставки или оклада, установленных для работы с обычными условиями труда;

- как минимум 7 календарных дней ежегодного дополнительного оплачиваемого отпуска.

Гарантии и компенсации закреплены в ст. 92, 117 и 147 ТК РФ, но работодатель может самостоятельно их дополнить.

Есть профессии, должности и производства, которые по умолчанию предполагают работу во вредных или тяжелых условиях, даже когда спецоценка ещё не проводилась. Например, если они числятся в Списке № 1 и Списке № 2, утвержденных Постановлением Кабинета Министров СССР № 10 от 26 января 1991 г.

В каких случаях нужно платить взносы в ПФР за «вредность»

На выплаты «вредникам» работодатель обязан начислять пенсионные страховые взносы по общим (или пониженным) тарифам и по дополнительным (ст. 428 НК РФ).

Но касается это только определённых видов работ, которые дают право на досрочное назначение пенсии:

- из п.1 ч.1 ст. 30 Федерального закона № 400-ФЗ от 28 декабря 2013 г. «О страховых пенсиях» (Список № 1);

- из п. 2–18 ч. 1 ст. 30 Закона № 400-ФЗ (Список № 2).

Если сотрудник не занимается работами, которые указаны в пунктах 1–18 ч. 1 ст. 30 Закона № 400-ФЗ, страховые взносы по доптарифам начислять не надо, и не важно, что спецоценкой его условия труда признали вредными или опасными. Это неоднократно подтверждал Минфин, в частности, письмом № 03-15-06/74288 от 27 сентября 2019 г.

Начислять взносы в ПФР по доптарифам нужно и в отношении «вредников», которые уже получают льготную пенсию по старости, но продолжают работать во вредных и (или) опасных условиях труда.

Ставки доптарифов страховых взносов в ПФР в 2022 году

Если спецоценки ещё не было, страховые взносы на «вредников» надо начислять по общим доптарифам:

- 9% — для работников из п. 1 ч. 1 ст. 30 Закона № 400-ФЗ от 28.12.2013 (Список № 1);

- 6% — для работников из п. 2–18 ч. 1 ст. 30 Закона № 400-ФЗ (Список № 2).

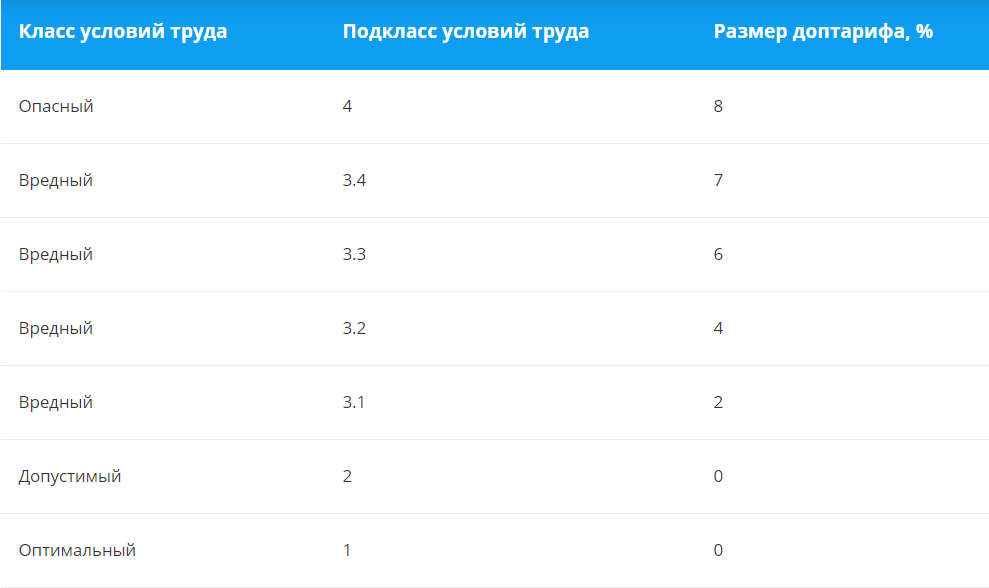

Если спецоценку провели, тариф будет зависеть от присвоенного подкласса условий труда.

Ставки доптарифов по результатам СОУТ

Как начислять взносы по доптарифам

Тарифы, которые нужно применять по результатам спецоценки, начинают действовать с даты внесения её результатов в федеральную государственную информационную систему (Федерального закона № 400-ФЗ от 28 декабря 2013 г. «О страховых пенсиях» ). Компания-оценщик должна сообщить вам об этом не позднее трёх рабочих дней после внесения сведений.

За месяц, в котором сведения появились во ФГИС СОУТ, доптарифы по результатам спецоценки рассчитывают не со всех выплат, а начиная со дня появления сведений в системе и до конца месяца.

На выплаты работникам из пунктов 1–18 ч. 1 ст. 30 Закона № 400-ФЗ, начисленные до этой даты, взносы за «вредность» считают по общим ставкам — 6% или 9%.

Если в результатах СОУТ есть сведения, которые нельзя разглашать (государственная или иная охраняемая законом тайна), доптарифы можно применять со дня утверждения отчёта о проведении спецоценки.

Начислять допвзносы нужно, как и обычные страховые взносы в ПФР — на все облагаемые выплаты отдельно по каждому работнику, с начала календарного года по конец каждого месяца нарастающим итогом. Но есть и особенности.

- Если у обычных страховых взносов есть ограничения по предельной годовой зарплате, свыше которой взносы снижаются, дополнительные начисляются одинаково с любых сумм.

- Применение доптарифов зависит от периода, в котором были начислены выплаты, а не за который они начислены. Например, в 2022 году работнику начислили премию по итогам прошлого года. В месяце начисления он занят на вредной и опасной работе. Премию нужно включить в базу для расчёта взносов «за вредность», даже если весь прошлый год, за который выдают премию, работник трудился в обычных условиях.

- Начисление доптарифов не зависит от режима работы. Если работник занят во вредных и тяжёлых условиях менее 80% рабочего времени, этот период не входит в льготный стаж для досрочной пенсии. Но взносы по доптарифам всё равно нужно начислять.

- Рассчитать их нужно и в случаях, когда «вредник» отсутствовал из-за болезни, командировки, отпуска (ежегодного оплачиваемого, по уходу за ребёнком, по беременности и родам) и в другие периоды, которые включаются в льготный стаж. В таких случаях работник считается занятым на работах, дающих право на досрочную пенсию.

- В течение месяца «вредник» может быть занят попеременно на работах, указанных и в Списке № 1, и в Списке № 2. Тогда допвзносы нужно начислить по разным ставкам. Если раздельный учёт выплат на предприятии не ведётся, взносы по доптарифам нужно рассчитать пропорционально — фактически отработанные дни по каждому виду работ разделить на общее количество календарных дней месяца и умножить на выплаты за месяц и на соответствующий тариф.

- Если работник в течение месяца был занят и во вредных, и в нормальных условиях труда, то доптарифы нужно начислить только на выплаты за фактически отработанное во вредных условиях время. Рассчитывают их так же, как и в предыдущей ситуации (если нет раздельного учёта выплат).

- Периоды, когда «вредник» находится отпуске без содержания или в учебном отпуске не засчитываются в стаж для досрочного назначения пенсии. И здесь Пенсионный фонд и Минфин расходятся во мнении о том, нужно ли начислять допвзносы. Позиция ПФР — не начислять, так как работник не был занят на работах с особыми условиями труда. Минфин считает, что выплаты за этот период облагаются допвзносами в полном объёме. Безопаснее их всё же начислить. Так, Минтруд в письме № 17-3/В-256 от 17 июня 2016 г. разъяснил, что база для начисления взносов по доптарифам не зависит от периодов, входящих или не входящих в льготный стаж. Эта позиция подтверждается и судебной практикой.

Когда и как уплачивать

Взносы по доптарифу перечисляют в те же сроки, что и для обычных страховых взносов — не позднее 15-го числа месяца, следующего за месяцем, в котором они были начислены. Если последний день уплаты — выходной или нерабочий, он переносится на ближайший следующий за ним рабочий день.

При оформлении платёжки для дополнительных страховых взносов в ПФР за вредные условия труда в 2022 применяют особые коды бюджетной классификации (КБК). Они будут разными в зависимости от того, на каких видах работ заняты «вредники» и проводилась ли спецоценка.

Если доптарифы установлены по результатам СОУТ, то для Списка № 1 используйте КБК 182 1 02 02131 06 1020 160, а для Списка № 2 — КБК 182 1 02 02132 06 1020 160. Если СОУТ не проводилась, то для Списка № 1 используйте КБК 182 1 02 02131 06 1010 160, а для Списка № 2 — КБК 182 1 02 02132 06 1010 160.

Что будет, если не платить взносы за «вредников»

За неуплату или неполную уплату предусмотрен штраф в размере 20% от неуплаченной суммы страховых взносов (п. 1 ст. 122 НК РФ). Штрафные санкции применяют, если плательщик:

- ошибочно занизил базу для начисления страховых взносов;

- неправильно рассчитал взносы (например, применил пониженный тариф);

- совершил другие неправомерные действия (бездействия).

Штраф увеличится до 40% от неуплаченной суммы, если всё это сделано умышленно (п. 3 ст. 122 НК РФ).

Какую отчётность сдавать

Сведения о допвзносах на выплаты «вредникам» входят в несколько отчётов.

Расчёт по страховым взносам

РСВ сдают в налоговую инспекцию, организации — по месту своего нахождения, а ИП — по месту жительства.

Суммы выплат, на которые начислены взносы по доптарифу, и сами взносы нужно отразить:

- в подразделе 1.3.2 или 1.3.2 приложения № 1 к разделу 1;

- в подразделе 3.2.2 раздела 3, в котором отражаются сведения по конкретному работнику.

С помощью специального сервиса «Моё дело» можно бесплатно сформировать расчёт страховых взносов.

СЗВ-СТАЖ и ОДВ-1

Эти формы сдают в комплекте в территориальное отделение Пенсионного фонда по месту регистрации.

Коды условий труда, которые дают право на досрочное назначение пенсии, указывают в графе 9 отчёта СЗВ-СТАЖ. Коды берут из классификатора Постановления Правления ПФР № 507п от 06.12.2018. Например, условия труда электросварщика ручной сварки, которой входит в Список № 1, помечают кодом 27-1.

Если в формы СЗВ-СТАЖ указаны особые условия труда, то в ОДВ-1 нужно заполнить раздел 5.

С помощью специального сервиса «Моё дело» можно бесплатно сформировать расчёт страховых взносов.

4-ФСС

В отчёте для соцстраха на титульном листе заполняют численность работников, занятых на работах с вредными и (или) опасными производственными факторами и таблицу 5.

Перечень льготных профессий

Эту отчётность сдают только те, у кого работают «вредники». Она не регламентируется нормативно-правовыми актами, но её требует Пенсионный фонд.

Отчёт состоит из двух документов.

- Перечень льготных должностей, профессий и рабочих мест, занятость на которых даёт право на досрочное назначение трудовых пенсий.

- Поимённый список льготников с указанием «льготного» периода работы по каждому из них.

Для формирования отчёта по льготникам ПФР предлагает скачать на официальном сайте фонда программу «Перечень ЛП».

В разных регионах требования по представлению отчётности по льготным профессиям могут отличаться, так как общего документа с правилами нет. Свяжитесь с отделом оценки пенсионных прав вашего отделения ПФР и уточните следующие моменты:

- в какие сроки нужно представить отчёт;

- как заполнять Перечень ЛП и поимённый список — нарастающим итогом или отдельно за каждый отчётный период;

- какие подтверждающие документы нужно прикладывать (штатное расписание, табель учёта рабочего времени, наряды на выполнение работ, список используемого оборудования).

Упростить ведение учёта поможет сервис «Моё дело Профбухгалтер». Он сам рассчитает налоги и взносы, сформирует отчёты, а по сложным вопросам вы сможете получать бесплатные консультации экспертов.

Правила предоставления дополнительного отпуска за вредные условия труда

Дополнительный отпуск за вредные условия труда — актуальная тема, которая волнует работников, особенно в условиях кризисного состояния экономики. Поэтому компаниям, которые предлагают своим сотрудникам работу, связанную с потенциально опасными для их жизни условиями, следует отчетливо представлять, как определить размер такого отпуска. Работника же зачастую интересует, можно ли вместо отпуска получить деньги. Об этих и других вопросах идет речь в статье.

Правила предоставления дополнительного оплачиваемого отпуска за вредность условий труда

Как следует из норм ТК РФ, если лицо постоянно трудится в некоторых условиях, которые могут быть потенциально опасны для его здоровья, то предприятие должно предоставить ему дополнительные гарантии и компенсации, чтобы свести негативное воздействие таких факторов к минимуму.

Что именно понимается под указанными негативными факторами, см. в статье «Что относится к вредным условиям труда (нюансы)?».

Одной из таких мер, призванных компенсировать ущерб здоровью работника от условий его труда, является ежегодное предоставление дополнительных оплачиваемых отпусков (ст. 117 ТК РФ).

Но все ли сотрудники, которые имеют дело с вредным и опасным производством, могут рассчитывать на такой отпуск?

До 2014 года ответ был положительным: в дополнительный отпуск предприятия отпускали всех сотрудников, занятых на потенциально вредных для здоровья рабочих местах. Однако в 2014 году в ст. 117 ТК РФ законодатель внес изменения (закон «Об изменениях в связи с принятием закона “О спец. оценке условий труда”» от 28.12.2013 № 421-ФЗ). В результате чего теперь с 2014 года на такой отпуск могут рассчитывать только лица, у которых условия на рабочих местах классифицируются либо как опасные, либо как относимые ко 2, 3 или 4-й степеням вредности.

Для того чтобы определить, к какой именно категории вредности относится конкретное рабочее место специалиста, фирме следует организовать специальную оценку условий труда. Всего существует 4 степени вредности. Начиная с 2014 года на отпуск не могут рассчитывать специалисты, рабочие условия которых относятся к 1-й степени (когда вредное влияние производственных факторов обратимо и организм специалиста полностью восстановится, как только воздействие вредных факторов будет устранено).

Подробнее об этом читайте в нашей статье.

ОБРАТИТЕ ВНИМАНИЕ! Здесь возникает вопрос: как быть тем специалистам, которые до 2014 года трудились в условиях 1-й степени вредности и имели право на рассматриваемый отпуск? Получается, что они лишаются такого права? Законодатель предусмотрел вероятные вопросы в этой части и установил, что если сотрудник ранее имел право рассчитывать на доп. отпуск за вредность условий труда, то его положение не может быть ухудшено по причине изменений в законодательстве. Поэтому если такой сотрудник и дальше продолжает работать в прежних условиях, которые не претерпели изменения с 2014 года, то он и в 2022 году может рассчитывать на доп. отпуск (п. 3 ст. 15 закона № 421-ФЗ).

Кроме того, фирма должна понимать, что если сотрудник работает на нескольких должностях, которые предполагают (в силу внутренних правил предприятия) разные по своей длительности отпуска за вредность труда, то отпускной стаж считается отдельно по каждой такой должности (п. 11 инструкции, утвержденной постановлением Госкомтруда СССР, ВЦСПС от 21.11.1975 № 273/П-20, далее —Инструкция).

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы определили продолжительность дополнительного отпуска сотрудников, занятых на вредных работах. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Расчет продолжительности отпуска за вредные условия труда

Как следует из ст. 117 ТК РФ, дополнительный отпуск за вредность условий труда должен быть больше 7 дней.

ОБРАТИТЕ ВНИМАНИЕ! При этом если компания установила такой отпуск в большем размере, то сотрудник вправе вместо отпуска попросить денежную компенсацию, но только на ту часть, которая превышает 7 дней (ст. 117 ТК РФ). Например, работнику положен отпуск за вредность 10 календарных дней, из них 7 дней он должен отгулять, а за 3 может получить денежную компенсацию. Замена отпуска денежной компенсацией осуществляется на основании письменного согласия сотрудника

Однако как рассчитать, сколько именно дней положено сотруднику?

При предоставлении обычного отпуска количество причитающихся сотруднику дней определяется исходя из количества дней, которые он проработал в организации. Аналогично в случае с отпуском за вредность труда: он полагается только за те дни, которые работник фактически трудился в условиях, представляющих потенциальную опасность для его здоровья (ст. 121 ТК РФ). При этом если работник в какие-либо дни не присутствовал на работе без уважительной причины, был отстранен от работы по своей собственной вине, а также если он находился в отпуске по уходу за ребенком, то такие дни не могут засчитываться в отпускной стаж за вредность производства (ст. 121 ТК РФ).

ВАЖНО! Если сотрудник фактически не присутствовал на вредном производстве из-за гос. праздников, был отстранен не по своей вине от работы либо уволен незаконно, то его стаж в целях определения длительности отпуска за вредность труда не прерывается (ст. 121 ТК РФ).

Иначе рассчитывается количество дней допотпуска работнику, который работает на 0,5 ставки. Ему также положен отпуск минимальной продолжительностью 7 календарных дней, а вот в стаж для подсчета остальных дней не включаются дни, когда сотрудник не трудился или работал менее половины рабочего дня, установленной для данной категории сотрудников.

Выяснив, сколько дней специалист был занят на вредных условиях, далее нужно сгруппировать эти дни и определить количество полностью отработанных в указанных условиях месяцев. Это можно сделать по следующей формуле (п. 10 Инструкции):

Котр.м = Днотр / (Кдн в году / 12),

Котр.м — количество полных месяцев, которые специалист проработал во вредных условиях;

Днотр — количество дней, в течение которых специалист выполнял вредную работу;

Кдн в году — количество рабочих дней в расчетном году.

ВАЖНО! Если в результате получится 11 месяцев, то специалист должен получить отпуск как за полностью отработанный год (п. 8 Инструкции).

Далее определяется непосредственно продолжительность отпуска за вредность по формуле:

Прот = Котр.м × Днза год / 12 – Дисп,

Прот — длительность отпуска;

Днза год — количество дней доп. отпуска в год, которые фирма в силу положений трудового (коллективного) договора предоставляет за вредность;

Дисп — дни доп. отпуска, которые сотрудник уже использовал.

Пример расчета оплаты дополнительного отпуска за вредность от КонсультантПлюс

Работник уходит в отпуск за вредность с 12.10.2022 на 10 рабочих дней. За расчетный период с 01.10.2022 по 30.09.2022 начислены зарплата 600 000 руб., отпускные 62 100 руб. и больничный 12 900 руб. Он болел с 13.03.2022 по 24.03.2022 (10 раб. дн.) и был в отпуске с 02.07.2022 по 29.07.2022 (24 раб. дн.).

Количество отработанных дней за расчетный период по календарю шестидневной рабочей недели – 266 дн. (78 дн. + (222 дн. – 10 дн. – 24 дн.)). База для расчета отпускных.

Посмотреть пример полностью можно в К+, получив бесплатный пробный доступ.

Итоги

На отпуск за вредные условия работы в 2022 году могут рассчитывать только те специалисты, рабочие места которых относятся ко 2–4-й степени вредности. Вместе с тем, если работник до 2014 года выполнял работу, пусть даже отнесенную к 1-й степени вредности, и при этом условия его труда не изменялись, то он имеет право и дальше получать отпуск за вредность до тех пор, пока не уволится либо пока фирма не изменит условия его труда. Для определения длительности такого отпуска предприятию следует основываться на времени (в полных месяцах), в течение которого работник фактически трудился на вредной работе. При этом рассматриваемый отпуск не должен быть меньше чем 7 дней. Сотруднику же важно не забыть, что если фирма предоставляет ему дополнительный отпуск дольше, чем 7 дней, то вместо такого отпуска он может попросить денежную выплату (но только за ту часть отпуска, которая превышает минимум в 7 дней).

Правильно рассчитать отпускные вам поможет наш онлайн калькулятор.

- Трудовой кодекс РФ

- постановление Госкомтруда СССР, ВЦСПС от 21.11.1975 № 273/П-20

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Входит ли компенсационная выплата за вредные условия труда в состав заработной платы при ее сравнении с МРОТ?

Входит ли компенсационная выплата за вредные условия труда, установленная в соответствии со ст. 147 ТК РФ, в состав заработной платы при ее сравнении с МРОТ?

Доплата за работу во вредных и (или) опасных условиях труда не должна включаться в заработную плату при ее сравнении с минимальным размером оплаты труда.

В соответствии с частью первой ст. 129 ТК РФ в состав заработной платы, помимо вознаграждения за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, включаются также и компенсационные выплаты (доплаты и надбавки компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера) и стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты).

Буквальное толкование положений части третьей ст. 133 ТК РФ и части первой ст. 129 ТК РФ позволяет заключить, что не менее минимального размера оплаты труда (далее – МРОТ) должна быть сумма всех элементов заработной платы, включая компенсационные и стимулирующие выплаты. При этом в отношении компенсационных выплат следует учитывать следующее.

В постановлении от 11.04.2019 N 17-П (далее – Постановление N 17-П) Конституционный Суд РФ указал на то, что взаимосвязанные положения ст. 129, частей первой и третьей ст. 133 и частей первой-четвертой и одиннадцатой ст. 133.1 ТК РФ по своему конституционно-правовому смыслу в системе действующего правового регулирования не предполагают включения в состав заработной платы (части заработной платы) работника, не превышающей МРОТ, повышенной оплаты сверхурочной работы, работы в ночное время, выходные и нерабочие праздничные дни. Сделанный Конституционным Судом РФ вывод, на наш взгляд, можно по аналогии распространить и на все прочие виды доплат за работу в условиях, отклоняющихся от нормальных.

Высказывая позицию о том, что в состав заработной платы (части заработной платы) работника, не превышающей минимального размера оплаты труда, при ее сравнении с МРОТ не включаются доплаты за сверхурочную работу, работу в ночное время, выходные и нерабочие праздничные дни, Конституционный Суд отметил, что эти выплаты “в отличие от компенсационных выплат иного характера (за работу с вредными и (или) опасными условиями труда, в местностях с особыми климатическими условиями), не могут включаться в состав регулярно получаемой месячной заработной платы, которая исчисляется с учетом постоянно действующих факторов организации труда, производственной среды или неблагоприятных климатических условий и т.п.”.

По нашему мнению, такое противопоставление доплат за работу с вредными и (или) опасными условиями труда и за работу в местностях с особыми климатическими условиями другим перечисленным компенсационным выплатам отнюдь не означает, что первые две должны включаться в состав заработной платы для сравнения ее с МРОТ. Полагаем, в Постановлении N 17-П суд высшей инстанции лишь акцентирует на том, что компенсирующие выплаты могут носить различный характер: выплаты, компенсирующие влияние на работника неблагоприятных факторов, и выплаты за осуществление работы в условиях, отклоняющихся от нормальных. В указанном постановлении затрагивается только вопрос о правомерности включения в состав заработной платы до ее сравнения с МРОТ выплат за осуществление работы в условиях, отклоняющихся от нормальных.

Вместе с тем доплата за работу с вредными и (или) опасными условиями труда, как и доплата за работу в местностях с особыми климатическими условиями, является оплатой за работу в особых условиях ( ст. 146 , 147 ТК РФ). В более раннем своем постановлении от 07.12.2017 N 38-П (далее – Постановление N 38-П) Конституционный Суд пришел к выводу о том, что в состав заработной платы для целей ее сравнения с МРОТ доплаты за работу в особых климатических условиях (для работников Крайнего Севера это процентная надбавка и районный коэффициент) не включаются. В этом постановлении Конституционный Суд указал на следующее: “. Во исполнение требований статей 7 (часть 2) и 37 (часть 3) Конституции РФ федеральным законом устанавливается гарантированный минимальный размер оплаты труда. При этом, как следует из указанных положений Конституции Российской Федерации , вознаграждение за труд не ниже установленного федеральным законом минимального размера оплаты труда гарантируется каждому, а следовательно, определение его величины должно основываться на характеристиках труда, свойственных любой трудовой деятельности, без учета особых условий ее осуществления. Это согласуется с социально-экономической природой минимального размера оплаты труда, которая предполагает обеспечение нормального воспроизводства рабочей силы при выполнении простых неквалифицированных работ в нормальных условиях труда с нормальной интенсивностью и при соблюдении нормы рабочего времени”.

Полагаем, что на основании выводов Конституционного суда, сделанных им в Постановлении N 17-П и в Постановлении N 38-П, надбавка за работу во вредных условиях труда также не должна включаться в состав минимального размера оплаты труда, ее следует начислять сверх него, как и доплату за работу в местностях с особыми климатическими условиями. В противном случае “. нарушались бы и конституционные принципы равенства и справедливости, из которых вытекает обязанность государства установить такое правовое регулирование в сфере оплаты труда, которое обеспечивает основанную на объективных критериях. заработную плату всем работающим и не допускает применения одинаковых правил к работникам, находящимся в разном положении. “.

К такому же выводу приходят специалисты Роструда (смотрите ответ 1, ответ 2, ответ 3, ответ 4, ответ 5 с информационного портала “Онлайнинспекция.РФ”). Большинство найденных нами примеров из судебной практики также подтверждают правомерность указанного вывода (смотрите, например, определения Новосибирского областного суда от 20.05.2022 N 33-4409/2021, Свердловского областного суда от 14.05.2022 N 33-6833/2021, Верховного Суда Республики Карелия от 13.05.2022 N 33-1169/2021, Забайкальского краевого суда от 06.05.2022 N 33а-1582/2020; Архангельского областного суда от 26.02.2022 N 33-1608/2020, Кемеровского областного суда от 05.02.2022 N 33а-125/2020, Архангельского областного суда от 15.04.2022 N 33-2563/2020, Свердловского областного суда от 06.11.2019 N 33-18081/2019; Красноярского краевого суда от 02.12.2019 N 33-16654/2019).

Однако нельзя не отметить, что мнение о начислении надбавки за работу во вредных условиях труда после доведения заработной платы до МРОТ разделяют не все специалисты. Так, из некоторых разъяснений, размещенных на портале Роструда “Онлайнинспекция.РФ”, можно сделать противоположный вывод (смотрите, например, ответ 6). Позиции, согласно которой доплата за вредные условия труда подлежит включению в состав заработной платы при ее доведении до МРОТ, придерживаются и некоторые судьи (смотрите, например, определения Камчатского краевого суда от 14.10.2022 N 33-1754/2021, Приморского краевого суда от 15.06.2022 N 33-3279/2021, Верховного Суда Республики Коми от 20.01.2022 N 33-337/2020, Третьего кассационного суда общей юрисдикции от 10.02.2022 N 8Г-5001/2019 [88-1500/2020-(88-4222/2019), Красноярского краевого суда от 18.09.2019 N 33-13066/2019).

Обращаем внимание на то, что мы высказали свое экспертное мнение по заданному вопросу. Учитывая противоречивые выводы судов, мы рекомендуем обратиться за официальным разъяснением по данному вопросу в соответствующий орган исполнительной власти, а именно – Минтруд России по почте (127994, ГСП-4, г. Москва, ул. Ильинка, 21) либо заполнить форму обращения на официальном сайте.

Дополнительные взносы в ПФР за вредные условия труда

Если работники заняты во вредных, тяжелых и опасных условиях труда, работодатели должны платить пенсионные взносы по дополнительному тарифу. Расскажем, за какую работу платят допвзносы в ПФР, как и по каким ставкам их рассчитывают.

- Особенности работы во вредных условиях труда

- В каких случаях нужно платить взносы в ПФР за «вредность»

- Ставки доптарифов страховых взносов в ПФР в 2022 году

- Как начислять взносы по доптарифам

- Когда и как уплачивать

- Что будет, если не платить взносы за «вредников»

- Какую отчётность сдавать

- Расчёт по страховым взносам

- СЗВ-СТАЖ и ОДВ-1

- 4-ФСС

- Перечень льготных профессий

Специалисты на аутсорсинге «Моё дело» возьмут на себя всю бухгалтерию. Вы не заплатите налогов больше, чем того требует государство

Особенности работы во вредных условиях труда

Вредными считаются условия труда, которые могут привести к профессиональному заболеванию, а опасными — к травме. На рабочем месте на здоровье могут влиять высокий уровень шума, пыль, вибрация, излучение, плохое освещение, высокая или низкая температура и т. д. Вредных и опасных производственных факторов много, они бывают физическими, химическими, биологическими, психофизиологическими.

Насколько рабочие места вредные и (или) опасные, определяют по результатам спецоценки условий труда (СОУТ). Работодатели обязаны проводить её раз в 5 лет. Оценивают все рабочие места сотрудников, которые трудятся у ИП или организаций по трудовым договорам, за исключением надомников и дистанционщиков. Есть условия, при которых спецоценку проводят ещё до истечения пяти лет, например:

- внедрили новое оборудование, которое существенно изменило производственный процесс;

- ввели новое рабочее место и работник приступил на нём к своим обязанностям, в том числе после открытия организации или ИП;

- переместили рабочее место в другое помещение и др.

В этих случаях провести внеплановую спецоценку нужно в течение 12 месяцев после изменений.

Если при проведении СОУТ у вас выявлены рабочие места с вредными и (или) опасными условиями труда, занятым на них работникам вы обязаны предоставить доплаты, гарантии и компенсации, предусмотренные законодательством. Конкретный перечень льгот для «вредников» зависит от класса и подкласса условий труда, присвоенных по результатам спецоценки. Например, за работу с вредными условиям труда 3 или 4 степени или опасными условиями работникам полагается:

- сокращённый рабочий день — не более 36 часов в неделю;

- повышенная оплата труда — не менее 4% от ставки или оклада, установленных для работы с обычными условиями труда;

- как минимум 7 календарных дней ежегодного дополнительного оплачиваемого отпуска и др.

Гарантии и компенсации закреплены в ст. 92, 117 и 147 ТК РФ, но работодатель может самостоятельно их дополнить.

Есть профессии, должности и производства, которые по умолчанию предполагают работу во вредных или тяжелых условиях, даже когда спецоценка ещё не проводилась. Например, если они числятся в Списке № 1 и Списке № 2, утвержденных Постановлением Кабинета Министров СССР № 10 от 26 января 1991 г.

В каких случаях нужно платить взносы в ПФР за «вредность»

На выплаты «вредникам» работодатель обязан начислять пенсионные страховые взносы по общим (или пониженным) тарифам и по дополнительным (ст. 428 НК РФ).

Но касается это только определённых видов работ, которые дают право на досрочное назначение пенсии:

- из п.1 ч.1 ст. 30 Федерального закона № 400-ФЗ от 28 декабря 2013 г. «О страховых пенсиях» (Список № 1);

- из п. 2–18 ч. 1 ст. 30 Закона № 400-ФЗ (Список № 2).

Если сотрудник не занимается работами, которые указаны в пунктах 1–18 ч. 1 ст. 30 Закона № 400-ФЗ, страховые взносы по доптарифам начислять не надо, и не важно, что спецоценкой его условия труда признали вредными или опасными. Это неоднократно подтверждал Минфин, в частности, письмом № 03-15-06/74288 от 27 сентября 2019 г.

Начислять взносы в ПФР по доптарифам нужно и в отношении «вредников», которые уже получают льготную пенсию по старости, но продолжают работать во вредных и (или) опасных условиях труда.

Ставки доптарифов страховых взносов в ПФР в 2022 году

Если спецоценки ещё не было, страховые взносы на «вредников» надо начислять по общим доптарифам:

- 9% — для работников из п. 1 ч. 1 ст. 30 Закона № 400-ФЗ от 28.12.2013 (Список № 1);

- 6% — для работников из п. 2–18 ч. 1 ст. 30 Закона № 400-ФЗ (Список № 2).

Если спецоценку провели, тариф будет зависеть от присвоенного подкласса условий труда.

Класс условий труда Подкласс условий труда Размер доптарифа, % Опасный 4 8 Вредный 3.4 7 Вредный 3.3 6 Вредный 3.2 4 Вредный 3.1 2 Допустимый 2 Оптимальный 1 Ставки доптарифов по результатам СОУТ

Как начислять взносы по доптарифам

Тарифы, которые нужно применять по результатам спецоценки, начинают действовать с даты внесения её результатов в федеральную государственную информационную систему (Федерального закона № 400-ФЗ от 28 декабря 2013 г. «О страховых пенсиях» ). Компания-оценщик должна сообщить вам об этом не позднее трёх рабочих дней после внесения сведений.

За месяц, в котором сведения появились во ФГИС СОУТ, доптарифы по результатам спецоценки рассчитывают не со всех выплат, а начиная со дня появления сведений в системе и до конца месяца.

На выплаты работникам из пунктов 1–18 ч. 1 ст. 30 Закона № 400-ФЗ, начисленные до этой даты, взносы за «вредность» считают по общим ставкам — 6% или 9%.

Если в результатах СОУТ есть сведения, которые нельзя разглашать (государственная или иная охраняемая законом тайна), доптарифы можно применять со дня утверждения отчёта о проведении спецоценки.

Покажем как формировать расчёт автоматически в 3 клика.

Начислять допвзносы нужно, как и обычные страховые взносы в ПФР — на все облагаемые выплаты отдельно по каждому работнику, с начала календарного года по конец каждого месяца нарастающим итогом.

Но есть и особенности:

- Если у обычных страховых взносов есть ограничения по предельной годовой зарплате, свыше которой взносы снижаются, дополнительные начисляются одинаково с любых сумм.

- Применение доптарифов зависит от периода, в котором были начислены выплаты, а не за который они начислены. Например, в 2022 году работнику начислили премию по итогам прошлого года. В месяце начисления он занят на вредной и опасной работе. Премию нужно включить в базу для расчёта взносов «за вредность», даже если весь прошлый год, за который выдают премию, работник трудился в обычных условиях.

- Начисление доптарифов не зависит от режима работы. Если работник занят во вредных и тяжёлых условиях менее 80% рабочего времени, этот период не входит в льготный стаж для досрочной пенсии. Но взносы по доптарифам всё равно нужно начислять.

- Рассчитать их нужно и в случаях, когда «вредник» отсутствовал из-за болезни, командировки, отпуска (ежегодного оплачиваемого, по уходу за ребёнком, по беременности и родам) и в другие периоды, которые включаются в льготный стаж. В таких случаях работник считается занятым на работах, дающих право на досрочную пенсию.

- В течение месяца «вредник» может быть занят попеременно на работах, указанных и в Списке №1, и в Списке № 2. Тогда допвзносы нужно начислить по разным ставкам. Если раздельный учёт выплат на предприятии не ведётся, взносы по доптарифам нужно рассчитать пропорционально — фактически отработанные дни по каждому виду работ разделить на общее количество календарных дней месяца и умножить на выплаты за месяц и на соответствующий тариф.

- Если работник в течение месяца был занят и во вредных, и в нормальных условиях труда, то доптарифы нужно начислить только на выплаты за фактически отработанное во вредных условиях время. Рассчитывают их так же, как и в предыдущей ситуации (если нет раздельного учёта выплат).

- Периоды, когда «вредник» находится отпуске без содержания или в учебном отпуске не засчитываются в стаж для досрочного назначения пенсии. И здесь Пенсионный фонд и Минфин расходятся во мнении о том, нужно ли начислять допвзносы. Позиция ПФР — не начислять, так как работник не был занят на работах с особыми условиями труда. Минфин считает, что выплаты за этот период облагаются допвзносами в полном объёме. Безопаснее их всё же начислить. Так, Минтруд в письме № 17-3/В-256 от 17 июня 2016 г. разъяснил, что база для начисления взносов по доптарифам не зависит от периодов, входящих или не входящих в льготный стаж. Эта позиция подтверждается и судебной практикой.

Когда и как уплачивать

Взносы по доптарифу перечисляют в те же сроки, что и для обычных страховых взносов — не позднее 15-го числа месяца, следующего за месяцем, в котором они были начислены. Если последний день уплаты — выходной или нерабочий, он переносится на ближайший следующий за ним рабочий день.

При оформлении платёжки для дополнительных страховых взносов в ПФР за вредные условия труда в 2022 применяют особые коды бюджетной классификации (КБК). Они будут разными в зависимости от того, на каких видах работ заняты «вредники» и проводилась ли спецоценка.

Доптарифы установлены по результатам спецоценки условий труда Для занятых на особо вредных или особо опасных работах (Список № 1) Для занятых на вредных или опасных работах (Список № 2) Да 182 1 02 02131 06 1020 160 182 1 02 02132 06 1020 160 Нет 182 1 02 02131 06 1010 160 182 1 02 02132 06 1010 160 КБК для оплаты взносов в ПФР по доптарифам

Что будет, если не платить взносы за «вредников»

За неуплату или неполную уплату предусмотрен штраф в размере 20% от неуплаченной суммы страховых взносов (п. 1 ст. 122 НК РФ). Штрафные санкции применяют, если плательщик:

- ошибочно занизил базу для начисления страховых взносов;

- неправильно рассчитал взносы (например, применил пониженный тариф);

- совершил другие неправомерные действия (бездействия).

Штраф увеличится до 40% от неуплаченной суммы, если всё это сделано умышленно (п. 3 ст. 122 НК РФ).

Какую отчётность сдавать

Сведения о допвзносах на выплаты «вредникам» входят в несколько отчётов.

Расчёт по страховым взносам

РСВ сдают в налоговую инспекцию, организации — по месту своего нахождения, а ИП — по месту жительства.

Суммы выплат, на которые начислены взносы по доптарифу, и сами взносы нужно отразить:

- в подразделе 1.3.2 или 1.3.2 приложения № 1 к разделу 1;

- в подразделе 3.2.2 раздела 3, в котором отражаются сведения по конкретному работнику.

СЗВ-СТАЖ и ОДВ-1

Эти формы сдают в комплекте в территориальное отделение Пенсионного фонда по месту регистрации.

Коды условий труда, которые дают право на досрочное назначение пенсии, указывают в графе 9 отчёта СЗВ-СТАЖ. Коды берут из классификатора Постановления Правления ПФР № 507п от 06.12.2018. Например, условия труда электросварщика ручной сварки, которой входит в Список № 1, помечают кодом 27-1.

Если в формы СЗВ-СТАЖ указаны особые условия труда, то в ОДВ-1 нужно заполнить раздел 5.

Научим как создать и заполнить в 3 клика с помощью сервиса «Моё дело»

В отчёте для соцстраха на титульном листе заполняют численность работников, занятых на работах с вредными и (или) опасными производственными факторами и таблицу 5.

Перечень льготных профессий

Эту отчётность сдают только те, у кого работают «вредники». Она не регламентируется нормативно-правовыми актами, но её требует Пенсионный фонд.

Отчёт состоит из двух документов:

- Перечень льготных должностей, профессий и рабочих мест, занятость на которых даёт право на досрочное назначение трудовых пенсий.

- Поимённый список льготников с указанием «льготного» периода работы по каждому из них.

Для формирования отчёта по льготникам ПФР предлагает скачать на официальном сайте фонда программу «Перечень ЛП».

В разных регионах требования по представлению отчётности по льготным профессиям могут отличаться, так как общего документа с правилами нет.

Свяжитесь с отделом оценки пенсионных прав вашего отделения ПФР и уточните такие моменты:

- в какие сроки нужно представить отчёт;

- как заполнять Перечень ЛП и поимённый список — нарастающим итогом или отдельно за каждый отчётный период;

- какие подтверждающие документы нужно прикладывать (штатное расписание, табель учёта рабочего времени, наряды на выполнение работ, список используемого оборудования и т. д.).

Упростить ведение учёта поможет интернет-бухгалтерия «Моё дело». Сервис сам рассчитает налоги и взносы, сформирует отчёты, а по сложным вопросам вы сможете получать бесплатные консультации экспертов.

Воспользуйтесь аутсорсингом бухгалтерии — мы возьмём на себя ответственность за ваш бухгалтерский и налоговый учёт.

Собираем новости законодательства, и рассказываем, как именно они повлияют на ваш бизнес. Без сложных бухгалтерских терминов и воды. Подписывайтесь:

Похожие статьи

Нужно срочно перевести деньги за товар или оплатить налоги, а денег на сче.

ИП – самый простой вид регистрации предпринимательства по критерию вывода.

Каждая компания может столкнуться с нехваткой средств на счету. Например.

В соответствии с положениями Федерального закона от 08.02.98 № 14 ФЗ &laqu.

Нужно ли заключать договоры с клиентами? Что от них зависит?

Для того, чтобы вы не путались в документации по сделкам, мы решили расска.