Личный опыт: я отдала 300 тысяч ₽ мошенникам из «службы безопасности банка»

Количество звонков от мошенников не становится меньше, и они придумывают всё более изощрённые способы обмана. Наша героиня Олеся Цинская получила кредит по заявке, которую на самом деле не отправляла, и перевела его мошенникам, которые убедили её, что они — из службы безопасности банка.

1 июня 2022 года мне позвонили с незнакомого номера. Мужчина представился сотрудником банка, где у меня открыт регулярный основной счёт. Он сказал, что кто-то изменил мой номер телефона в учётной записи. Спросил, знаком ли мне новый номер телефона из моего профиля. Номер был мне неизвестен, кто и как его поменял — тоже.

Как сообщил мне сотрудник банка, от моего имени была оформлена заявка на кредит в размере 300 тысяч ₽ на доверенное лицо. Я никаких заявок не оставляла, тем более на крупные суммы. Тогда он перевёл меня на службу безопасности этого же банка, где со мной начала общаться уже девушка.

Она сказала, что мне придётся приехать в конкретное отделение их банка, потому что произошла утечка персональных данных, и сделал это кто-то из сотрудников этого отделения. Им нужно было вычислить специалиста, который этим занимается.

Во время разговора мне стали звонить на вторую линию, я поставила девушку на удержание и переключилась на новый разговор.

Новый собеседник представился сотрудником следственного комитета. Он стал рассказывать, что это уже тринадцатый случай в Москве, когда сливают банковские данные. Проинформировал, что мне нужно действовать по указаниям службы безопасности банка. А на следующий день приехать в следственный комитет и дать показания.

Михаил Бабкин,

юрист портала 9111

В случае если вам звонят из службы безопасности банка, нужно попросить назвать номер отделения банка и пообещать перезвонить. А затем положить трубку и позвонить на реальный номер банка, указанный на обороте вашей карты. Мошенники всеми силами будут пытаться удержать звонок, будут говорить, что номер службы безопасности называть нельзя. Это обман. Номер отделения они назвать не смогут, а при звонке на реальный номер любого банка подтвердится, что реальные представители банка с вами не связывались.

Я переключилась назад к разговору с девушкой якобы из службы безопасности банка. Она сказала, что мне сейчас нельзя отключаться — идёт внутренняя проверка банка. Затем спросила, сколько времени мне потребуется, чтобы добраться до названного ею отделения. Мне нужно было около двух часов.

Девушка предложила мне вызвать такси за счёт банка, и я согласилась. Правда, платить за такси пришлось мне (в приложении была выбрана оплата наличными), но мне обещали, что всё компенсируют позже. Так как такси заказывала девушка, я решила, что у них есть все документы для компенсации стоимости.

Всю дорогу до банка я продолжала разговаривать с девушкой. Пока я ехала в машине, одновременно со звонком мне писал в WhatsApp «сотрудник банка». Он так же давал указания, как нужно действовать. Я не обратила внимания на ошибки в тексте сообщений, подумала, что это опечатки и что специалист торопится.

Пока я ехала, мне трижды звонили с разных номеров, но я оставалась на линии с девушкой. Она говорила, что мне могут звонить те же люди, которые слили мои данные, поэтому не нужно брать трубку.

То, что со мной одновременно оставались на линии и писали в WhatsApp, не показалось странным только потому, что меня отвлекали разговорами и не давали положить трубку.

Как я получила кредит в банке

Перед тем как я зашла в банк, мне дали подробные инструкции о том, как себя вести и как действовать:

- Если сотрудник скажет, что кредит на моё имя уже оформлен, мне следовало выйти из банка и получить новые инструкции по телефону. Девушка по-прежнему всё время была на линии, звонок не прерывался.

- А если готова только заявка, и при мне начнётся оформление кредита, мне нужно было оставаться в банке, пока документы не будут готовы. По словам девушки, это будет значить, что передо мной именно тот сотрудник, который сливает информацию.

Я зашла в банк, взяла талон и попала к первому освободившемуся менеджеру. Он сказал, что на моё имя есть заявка на кредит в 300 тысяч ₽. Мы его оформили, и на мой счёт сразу поступили эти деньги.

Пётр Гусятников,

старший управляющий партнёр юридической компании PG Partners

Изменить данные клиента банка в его профиле можно двумя способами. Либо на стороне клиента (используя его логин и пароль), либо на стороне банка (когда изменения вносит его сотрудник).

Если клиент обнаружил в своих данных изменения, которые он не вносил, то либо доступ к его профилю был взломан, либо это сделал нечистый на руку сотрудник банка.

Мошеннические действия со стороны банка встречаются крайне редко — сотрудников постоянно проверяют. Скорее всего, мошенники взломали почту героини, зашли через почту в профиль на сайте банка и заменили контактные данные.

Затем оформили заявку на кредит, указав в качестве контактов новую почту или телефон, которые принадлежали им. Когда заявка была одобрена, позвонили девушке и уговорили приехать в отделение, чтобы оформить кредит до конца.

Героиня статьи оформила кредит, самостоятельно подписала документы и ответила на вопросы сотрудника банка. Она лично получила деньги на свою карту. До этого момента она ничем не рисковала. После этого ответственность перешла на неё.

Как я получила новую карту

После того как деньги поступили на мой счёт, я вышла из отделения, чтобы получить новые инструкции от девушки по телефону. Она попросила снять с карты все 300 тысяч ₽. Я не могла этого сделать, так как оставила свою карту дома. На что мне сказали, что тут же можно оформить новую карту и прикрепить к этому же счёту. Что я и сделала.

Новую карту мне выдали неименную, сразу и без конверта. Я рассказала об этом своей собеседнице по телефону. Она ответила, что так быть не должно, и карта в целях безопасности должна выдаваться в конверте. Тогда я уточнила у менеджера в банке, почему так произошло. Оказалось, что теперь конверт не нужен.

Почему карту выдают без конверта

Светлана Александрова,

Карты действительно выдаются теперь без конверта. Сотрудники банка тщательно соблюдают банковскую тайну. Компрометация данных карты исключена. Ранее в конверте был ПИН-код от карты. Теперь владелец карты может сразу придумать свой ПИН-код, введя его в банкомате или обратившись к менеджеру банка.

Далее звонившая девушка сказала, что нужно снять все деньги с карты, чтобы закрыть кредит и не платить проценты. Снять деньги можно было в том же отделении банка, что я и сделала.

Как я перевела деньги мошенникам

После этого мне заказали такси, и я поехала к банкомату этого же банка, но по другому адресу. Якобы так было нужно сделать, чтобы внести деньги для закрытия кредита, но при этом не вызывать подозрений, ведь идёт внутренняя проверка банка. За такси и в этом случае я платила сама, и мне тоже обещали компенсировать стоимость.

Банкомат по другому адресу на попытку внести средства по их указаниям выдал техническую ошибку. Тогда мне сообщили, что у них в системе технический сбой и погасить кредит через банкомат их банка не получится, но можно попробовать это сделать через банкомат партнёра.

В итоге мне пришлось ездить на такси за свой счёт с обещанием будущей компенсации к трём банкоматам разных банков. Ни один из них не сработал. Теперь я подозреваю, что таким образом меня специально запутывали, гоняя по разным местам и не давая опомниться.

Затем девушка переключила меня якобы на специалиста технической поддержки, который назвал работающий банкомат в торговом центре. Он сообщил, что надо внести все 300 тысяч ₽ на «страховые ячейки» по номерам телефона «Теле2», по 15 тысяч ₽ на каждую «ячейку». На самом деле это было просто пополнение разных счетов «Теле2», но тогда всё казалось логичным. Специалист говорил, что деньги будут замораживаться и идти в счёт долга.

Все номера телефонов диктовал специалист технической поддержки. Каждый раз оплата проходила с комиссией в 500 ₽, но сотрудник меня успокаивал и говорил, что банк берёт комиссию на себя.

Я внесла по 15 тысяч ₽ на 5 разных номеров, а потом телефон стал садиться. Я сказала об этом сотруднику банка, но он успокоил меня и предложил купить блок зарядки тут же в торговом центре, пообещав, что эти деньги тоже пойдут в счёт погашения кредита.

Так я купила зарядку (примерно за 1300 ₽), и в этот момент у меня стали появляться сомнения, началась паника. Я попыталась позвонить на реальный номер банка, который есть на обороте карты. Но прошли только два гудка, потом звонок почему-то сбросился, и мне тут же позвонила та же девушка «из службы безопасности». Я решила, что общаюсь с банком, и успокоилась. С реальными сотрудниками банка я так и не связалась.

Девушка снова перевела меня на технического специалиста. Я вернулась к банкомату и внесла все оставшиеся деньги на номера, которые мне диктовал мужчина. Когда я закончила переводить деньги, он попросил меня отправить фотографии чеков за внесение средств на тот же номер WhatsApp, с которого ранее велась переписка.

Я отправила чеки и поинтересовалась, что мне делать дальше. Мне ответили, что можно просто возвращаться домой. Это было очень странно: не нужно было ехать в банк, мне не предлагали забрать там никакие документы и даже никак не подтвердили погашение кредита.

В итоге я позвонила на реальный номер банка, указанный на обороте карты, и рассказала о происходящем. Сотрудник банка проверил информацию и сказал, что никакие деньги на счёт не поступали, а все последние действия — мошеннические. Он посоветовал звонить в «Теле2» и в полицию, чтобы успеть вернуть деньги.

Как я обратилась в полицию

Я позвонила в «Теле2», но оказалось, что деньги уже выведены, и помочь мне теперь ничем не смогут. После этого я обратилась в полицию. Позвонила по номеру 112, за мной приехала полицейская машина, и мы отправились в ближайшее к месту преступления отделение полиции.

В отделении я написала заявление о мошенничестве и прикрепила к нему все документы:

- выписку с карты;

- документы по кредиту;

- детализацию звонков на мой телефон;

- чеки о пополнении баланса номеров телефонов.

Следователь подробно расспросил меня о произошедшем и завёл уголовное дело. Со мной обещали связаться, как только будет что-то известно.

Как я пыталась вернуть украденные деньги через банк

Я зашла в личный кабинет на сайте банка и выяснила, что там была изменена моя личная почта: мой профиль кто-то взломал.

Через день, когда удалось осознать произошедшее, я написала в банк на их официальную электронную почту претензию. Изложила все события и задала им вопросы: как мошенники смогли поменять мою почту и откуда они вообще знают мои данные. Попросила провести внутреннее расследование, выявить причины нарушения банковской тайны и компенсировать мне моральный и материальный вред в размере взятого кредита. Упомянула, что нигде свои данные не оставляла.

В ответ мне сообщили, что соблюдают банковскую тайну, и никаких утечек информации не было. Как изменили мою электронную почту, мне не ответили. Просто посоветовали обратиться в полицию для установления виновных лиц.

По словам Петра Гусятникова, мошенники всегда были креативными. Они могут загрузить на телефон вредоносное программное обеспечение, которое получает доступ к почте, к сообщениям, даже к банковским приложениям. Чтобы этого не допустить, необходимо контролировать, что устанавливается на телефон (например, не открывать неизвестных ссылок из сообщений), а также поставить на устройство антивирус.

«Ещё один способ заменить почту — взломать привязанный к профилю e-mail и войти через него в мобильный банк. Затем поменять в профиле почту на новую и сохранить. Чтобы этого не допустить, нужно иметь надёжный пароль из больших и маленьких букв, цифр и точек», — рассказывает старший управляющий партнёр юридической компании PG Partners.

Спустя три дня после обмана мошенники снова мне написали, спрашивали, как дела, и предлагали вернуть деньги на счёт. Я ничего не ответила, а сразу позвонила в полицию и рассказала об этом. Следователь, который ведет моё дело, обещал перезвонить. Но так до сих пор и не позвонил. Думаю, на самом деле мошенники писали, чтобы попробовать украсть у меня ещё денег.

Что делать, если вы перевели деньги мошенникам

Оксана Сидоренко,

главный юрисконсульт компании Правокард

Невозможно определить, кто виновник в этой ситуации — банк или мошенники. Вернуть деньги можно только через суд или через банк:

- Необходимо сразу обратиться в банк с заявлением о возврате денег и требованием провести внутреннее расследование. Бланк заявления можно взять в отделении банка или составить в свободной форме.

· изложить произошедшие события;

· указать данные пострадавшего;

· прикрепить документы, которые могут подтвердить произошедшее.

Отправить его можно заказным письмом с уведомлением или отнести в банк, попросив принять его и указать входящий номер обращения. Также можно отправить его на официальную электронную почту банка.

Банк обязан предоставить ответ в течение 10 рабочих дней. Если он признаёт утечку данных или незаконное обогащение, то деньги клиенту возвращаются. Если не признаёт, а утечка очевидна, нужно обращаться в следственный комитет с заявлением — требованием провести проверку деятельности. Если банк игнорирует происходящее — тоже обращаться в следственный комитет или ЦБ.

- Параллельно нужно обратиться в полицию с заявлением о мошенничестве. Было ли мошенничество — могут установить только полиция и суд, который может впоследствии вынести приговор мошенникам.

Вернуть деньги в этой ситуации будет непросто. Это зависит от того, установят ли виновника и как поведёт себя банк.

Заем не брал, а долг имеется: как бороться с кредитами на чужое имя

Человек указал на одном сайте свои паспортные данные, а потом обнаружил, что должен незнакомой микрокредитной организации несколько десятков тысяч рублей. Оказалось, что на сайте произошла утечка данных. Сведения попали мошенникам, которые смастерили копию паспорта и взяли заем в МФО. Такие истории не редкость. Как обезопасить себя от кредитов из ниоткуда и что делать, если они уже есть, рассказали эксперты. Если дело дойдет до суда, истцу придется доказывать, что он не брал кредит. Это можно сделать, даже если заем взяли онлайн.

В конце января комментатор «Матч-ТВ» Роман Нагучев получил неожиданное письмо из суда. Там оказался судебный приказ о взыскании долга по займу, который Нагучев якобы взял в Новосибирске 5 марта 2019 года. Выдала этот кредит микрофинансовая организация (МФО) «Займер». Только вот, как утверждает сам Нагучев, никаких денег он не брал. Более того, он никогда не был в Новосибирске, а 5 марта 2022-го находился за границей, рассказал он в своем Twitter.

В похожей ситуации двумя годами ранее оказался политик Леонид Волков. В феврале 2019-го он проверял свою кредитную историю и обнаружил, что должен около 70 000 руб. некоему ООО «Деньги Взаймы». Оказывается, в августе 2017-го кто-то взял на его имя 6000 руб. под 730% годовых. А вот предпринимателю Алексею из Петербурга (его фамилию The Village не называет) отказали в кредите потому, что бизнесмен задолжал неизвестной ему МФО 3500 руб. О долге мужчина узнал из письма приставов за полгода до этого, но ничего не предпринял.

Подобные истории встречаются все чаще, говорит Иван Бычков, руководитель тюменского офиса Бюро адвокатов Бюро адвокатов «Де-юре» Бюро адвокатов «Де-юре» Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые споры – mid market) группа Банкротство (включая споры) (mid market) группа Разрешение споров в судах общей юрисдикции группа Семейное и наследственное право группа Уголовное право группа Природные ресурсы/Энергетика группа Земельное право/Коммерческая недвижимость/Строительство 8 место По количеству юристов 13 место По выручке на юриста (более 30 юристов) 15 место По выручке Профайл компании × . Кредиты в них, как правило, выдают именно микрокредитные финансовые организации. Ведь чтобы взять заем в банке, надо принести внушительный пакет документов, в том числе подтвердить доход. У МФО требования ниже: одним хватает паспортных данных, другие требуют номера еще нескольких документов (СНИЛС, свидетельства ИНН, полиса ОМС и т.д.), третьи просят прислать скан паспорта, а иногда и других бумаг. Некоторые выдают займы даже дистанционно.

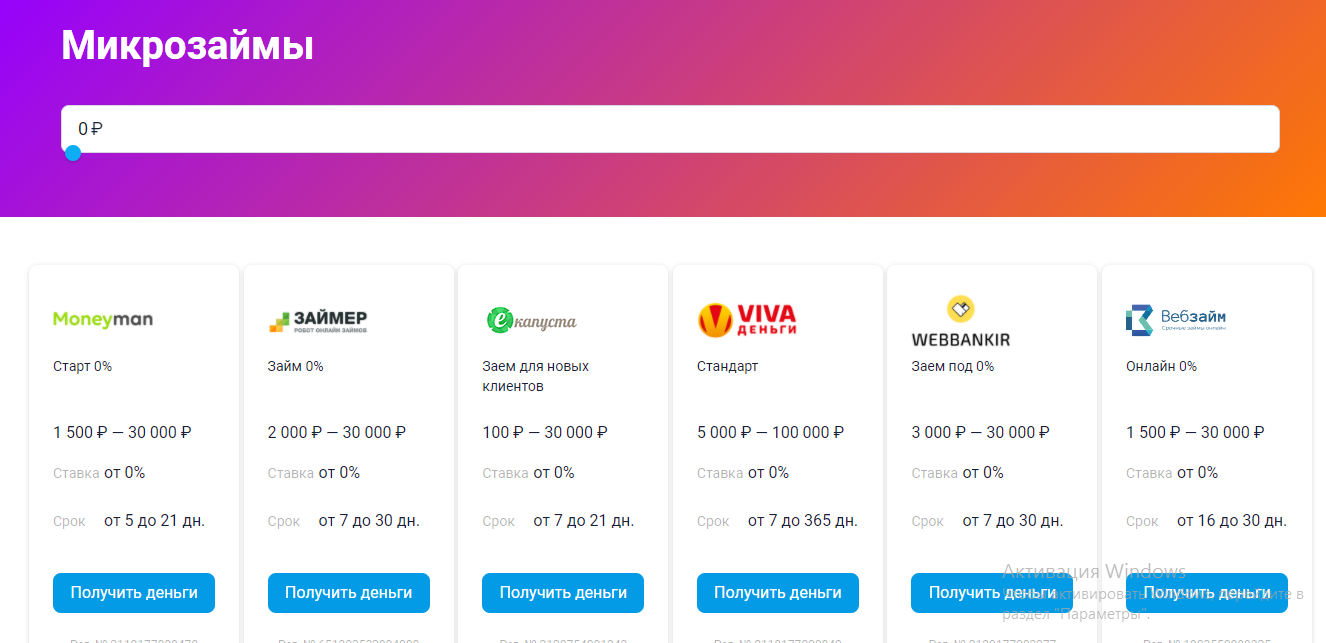

В большинстве своем проверка минимальна, а риски закладываются в высокий процент. Предложений на рынке достаточно: «на карту мгновенно», «под 0% через 15 минут» и так далее.

Срочно получить деньги с минимальными проверками – это не проблема.

«Лояльностью» МФО пользуются мошенники. Их схемы бывают очень разнообразны, рассказывает адвокат МКА «Вердиктъ» Дмитрий Джулай. Чтобы взять кредит офлайн по оригиналу паспорта (например, если он был утерян), они могут подделать фотографию или подобрать «заемщика», похожего на настоящего владельца документа. С онлайн-займами все еще проще: преступникам достаточно просто вбить персональные данные гражданина либо с их помощью подделать сканы документов.

По словам Бычкова, займы, которые выдают в результате таких схем, чаще всего небольшие. Ведь сами МФО могут идентифицировать клиента только если сумма кредита не превышает 15 000 руб. Если она больше, то проводить проверку должна уже кредитная организация, с которой у МФО заключен договор или соглашение о сотрудничестве. Но это ограничение не всегда может защитить от крупных долгов, потому что преступники могут взять на имя гражданина сразу несколько небольших кредитов (до 15 000 руб.). В таком случае все они, как правило, оформляются в один день, чтобы данные о выдаче не успевали дойти до бюро кредитных историй (БКИ), замечает Бычков.

Чаще всего данные попадают к мошенникам не из-за взлома системы, а из-за недобросовестных сотрудников.

Чаще всего паспортные данные оказываются у злоумышленников в результате различных утечек из банков, салонов связи, МФО, билетных агентств и других организаций, которые массово работают с такими сведениями. Причем, как правило, не из-за взлома системы, а из-за недобросовестных сотрудников, которые крадут и продают эту информацию, обращает внимание Ашот Оганесян, основатель и технический директор SmartLine Inc – разработчика программных средств защиты от утечек. Полностью защитить свои данные от этого вряд ли возможно.

Жертвой такого рода мошенничества может стать каждый.

Но особенно стоит опасаться активным интернет-пользователям, чьи данные могли уйти с различных онлайн-площадок, а также тем, кто недавно остался без паспорта (документ украли или он потерялся), предупреждает Дмитрий Жданухин, председатель комитета МТПП по вопросам разрешения долговых споров.

Другие факторы повышенного риска – хорошая кредитная история и высокий уровень дохода, замечает Бычков. С таким «набором» гражданину, а точнее, мошеннику под его именем, могут без проблем одобрить заем.

Как себя обезопасить?

100%-й гарантии не дадут никакие меры предосторожности. Но есть риски, о которых полезно знать. Как защитить свои данные, рассказывает руководитель тюменского офиса Бюро адвокатов «Де-юре» Бюро адвокатов «Де-юре» Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые споры – mid market) группа Банкротство (включая споры) (mid market) группа Разрешение споров в судах общей юрисдикции группа Семейное и наследственное право группа Уголовное право группа Природные ресурсы/Энергетика группа Земельное право/Коммерческая недвижимость/Строительство 8 место По количеству юристов 13 место По выручке на юриста (более 30 юристов) 15 место По выручке Профайл компании × Иван Бычков:

- Не позволяйте фотографировать свой паспорт в салонах связи, банках и МФО;

- Если делается копия или фото документа, то нужно четко понимать, для чего. Когда необходимость в них отпадет, подавайте заявление о прекращении обработки персональных данных и уничтожении ранее снятых копий;

- Не держите документ открытым в общественных местах;

- Не отправляйте сканы документов по электронной почте;

- Не контактируйте с сомнительными магазинами и другими компаниями, которые требуют от вас копии документов.

Никто также не застрахован от потери или кражи паспорта. Если это произошло, надо сразу же обратиться в полицию и написать заявление об утере или хищении. Чем быстрее это сделать, тем лучше, поскольку сведения о старом паспорте вносятся в реестр недействительных паспортов, поясняет Бычков. Но даже если мошенники успеют получить кредит на утерянный или украденный паспорт, то со справкой из полиции будет проще доказать свою непричастность, добавляет Александр Васанов из юрфирмы Инфралекс Инфралекс Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые споры – mid market) группа Банкротство (включая споры) (high market) группа ГЧП/Инфраструктурные проекты группа Земельное право/Коммерческая недвижимость/Строительство группа Цифровая экономика группа Антимонопольное право (включая споры) группа Корпоративное право/Слияния и поглощения (high market) группа Семейное и наследственное право группа Транспортное право группа Фармацевтика и здравоохранение группа Налоговое консультирование и споры (Налоговое консультирование) группа Налоговое консультирование и споры (Налоговые споры) группа Частный капитал группа Уголовное право × .

О кредите важно вовремя узнать. Чем раньше, тем больше способов защиты.

Чтобы выяснить, не брали ли преступники кредит на ваше имя, нужно проверить:

- Кредитную историю;

- Наличие исковых производств;

- Наличие исполнительных производств.

Проверить кредитную историю можно через «Госуслуги», направив запрос в Центральный каталог кредитных историй (ЦККИ). Из ЦККИ заявителю пришлют список бюро кредитных историй (БКИ), которые содержат сведения о нем, а также ссылки на сайты этих бюро. Нужно перейти по ним, зарегистрироваться и получить информацию обо всех займах, выданных на ваше имя (дважды в год услуга предоставляется бесплатно). Получить сведения из ЦККИ можно также в любом банке, МФО и любом бюро кредитных историй.

Об исполнительных производствах можно узнать тоже через «Госуслуги». А вот исковые производства следует проверять на сайте суда по месту регистрации. Но это скорее крайняя мера, если есть явные основания беспокоиться. Например, потерян паспорт или была утечка с портала, где есть ваши персональные данные, замечает Жданухин.

Что делать, если на ваше имя взяли кредит?

Что делать, если вы обнаружили за собой кредит, который не брали? Ответ во многом зависит от стадии взыскания.

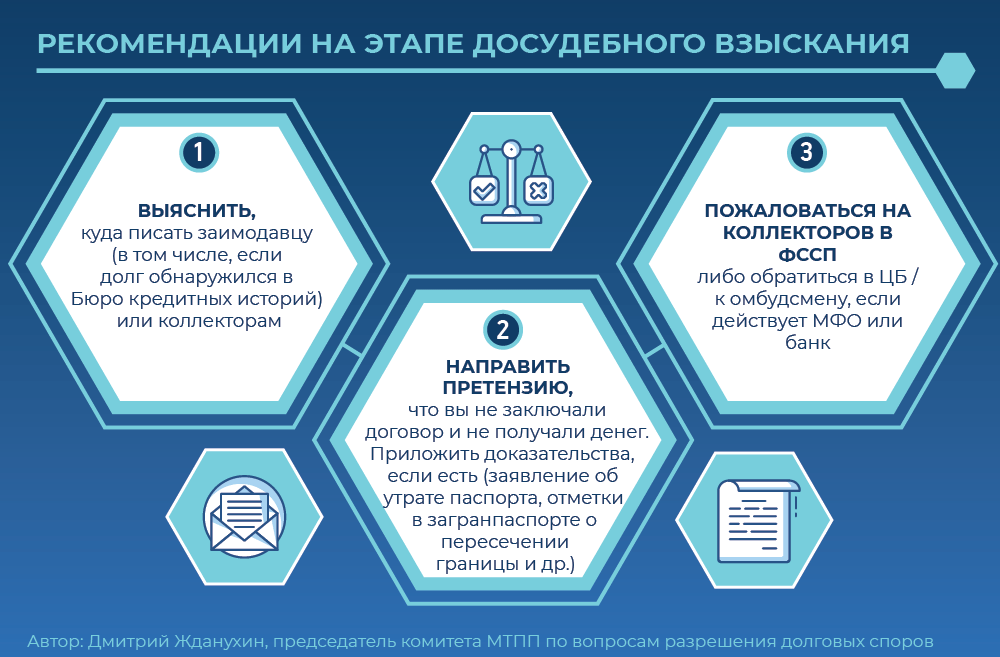

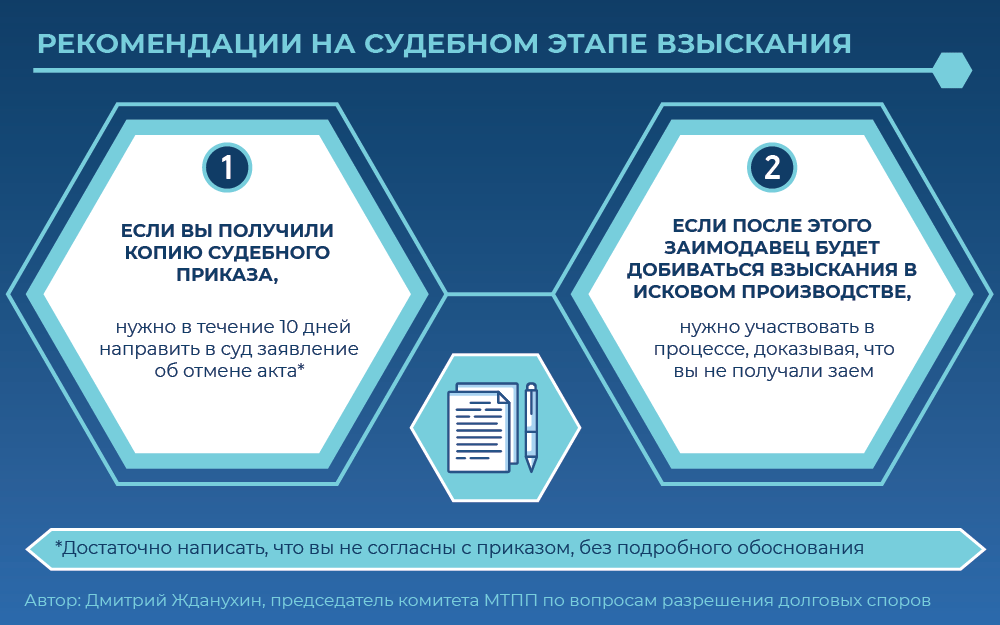

Надо максимально подробно все выяснить: кто кредитор, реквизиты договора, сумма долга, стадия взыскания (досудебная, судебное или исполнительное производство). При возможности следует получить информацию в письменном виде – хотя бы в каком-нибудь мессенджере.

Дмитрий Жданухин, председатель комитета МТПП по вопросам разрешения долговых споров

Если все это не помогло, придется обращаться в суд. Практики много, недействительными признают сделки, которые заключены как в офисе МФО, так и через онлайн-сервисы, делится Васанов. Он рассказывает, что нужно потребовать в иске к МФО:

- Признать договор займа незаключенным. В практике есть случаи, когда суд признает договор недействительным, а не незаключенным (дело № 33-0003/2020), но это не совсем корректно. Если лицо не участвовало в заключении сделки, то ее, по сути, вообще нет, поясняет Васанов;

- Обязать ответчика исключить запись о займе из БКИ;

- Обязать ответчика прекратить обработку персональных данных, исключить их из системы и письменно уведомить об этом гражданина;

- Взыскать с ответчика компенсацию морального вреда и расходы на представителя.

В суде: как доказать, что ты не заемщик

По общему правилу, каждый должен доказывать те обстоятельства, на которые он ссылается. Но первоначально такая обязанность лежит на истце, потому что он инициировал спор, замечает Васанов. То есть, если гражданин обращается с иском о признании договора незаключенным, то ему придется доказать, что он не брал заем. Он может, например, указать, что физически не мог этого сделать: был в другом городе (в качестве доказательств подойдут билеты и даже свидетельские показания), за границей (билеты, загранпаспорт со штампом, свидетельские показания), потерял паспорт (это подтвердит справка из полиции).

Например, Марине Федотовой* удалось добиться признания незаключенным договора займа, который она якобы подписала в офисе МФО «Особый случай» в Москве. Заявительница настаивала, что в день, когда ей якобы выдали 3000 руб., она находилась на работе в Санкт-Петербурге. Красногвардейский райсуд Санкт-Петербурга этот довод Федотовой признал обоснованным (дело № 2-4571/2017).

Если подобных обстоятельств нет, то на помощь может прийти почерковедческая экспертиза, которая докажет, что подпись в договоре принадлежит не истцу. Конечно, все эти аргументы (за исключением утраты паспорта) не сработают, если заем взяли дистанционно. Но на такой случай есть другие доводы.

Например, можно сослаться, что номер, на который при регистрации заявки приходило сообщение с кодом подтверждения, равно как и банковский счет, на который перечисляли сумму займа, принадлежат не истцу, дает совет Бычков. Эти доказательства можно истребовать в судебном порядке с помощью соответствующих запросов. Также можно установить местонахождение электронного устройства (например, IP-адрес), с которого входили на сайт МФО, и доказать, что истца в тот момент в этом месте не было, объясняет Васанов.

Все эти аргументы, например, помогли Софье Кузьминой* в споре с МФК «Кредитех Рус» и коллекторской фирмой ООО «Кредитэкспресс Финанс». Советский райсуд Брянска признал, что заем в 9000 руб. МФК непосредственно Кузьминой не предоставлялся. Суд пришел к такому выводу, установив, что номер, который в «Кредитех Рус» указан как принадлежащий Кузьминой, на самом деле оформлен на другого человека. Кроме того, деньги МФК перечислила на карту «Альфа-банка», а у Кузьминой карт этого банка никогда не было. И, наконец, IP адрес устройства, с которого взяли заем, находится в Новосибирске, где у истицы нет ни временной, ни постоянной регистрации, установил суд и признал договор займа незаключенным (дело № 2-3848/2017).

Все упомянутые доводы могут помочь и в случае, если спор инициирует МФО, потребовав вернуть долг. В таком случае гражданину как минимум придется возражать против ее аргументов, а как максимум доказывать обоснованность встречного иска о признании договора незаключенным (если он его заявит).

Независимо от того, когда человек обнаружил «чужой» долг, ему стоит подать заявление о возбуждении уголовного дела, считает Васанов. Поскольку есть вероятность привлечь злоумышленников к ответственности. А еще на подачу такого заявления не помешает сослаться при оспаривании договора.

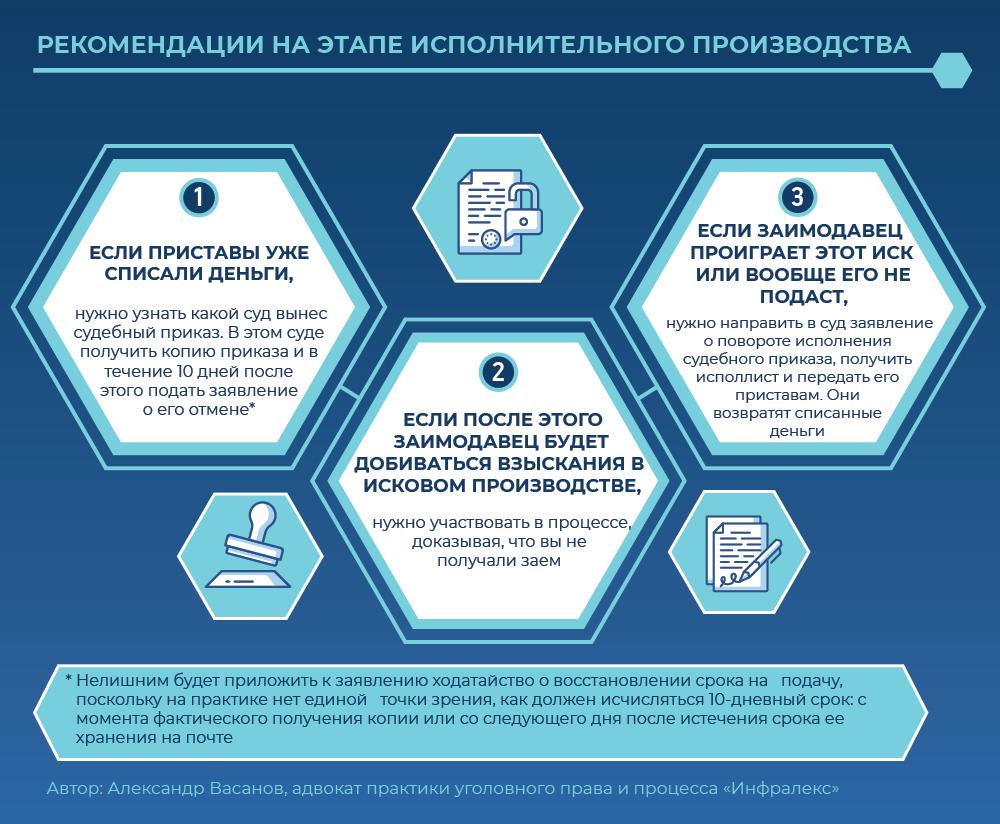

Но чаще всего о наличии кредита человек узнает, когда приставы уже списывают у него деньги, говорит Васанов.

На этот случай у нас тоже есть советы.

Как видно, с «чужими» долгами можно и нужно бороться. Есть хорошие шансы добиться своего. В этом на своем опыте убедился Роман Нагучев, чьей историей начинается статья. Комментатор отправил заявление об отмене судебного приказа, написал в Бюро кредитных историй и позвонил в «Займер». После этого ему прислали письмо из МФО. Организация признала, что Нагучев не получал заем, и попросила БКИ удалить эту информацию из его кредитной истории. Хэппи-энд был и у истории Леонида Волкова. Запись о «его» долге исчезла после писем в БКИ и ООО «Деньги Взаймы». А вот предпринимателю Алексею для этого пришлось дойти до суда, но итог был тот же – «очищенная» кредитная история.

Как не отдать кредитные деньги мошенникам

Ежегодно тысячи людей становятся жертвами мошенничества. Злоумышленники завоевывают доверие человека, вынуждают взять кредит и перевести деньги на подставные счета под предлогом защиты или заработка. Достичь успеха мошенникам помогает социальная инженерия — система психологических приемов, которые позволяют манипулировать сознанием и поведением человека. Разбираемся, какие методы и способы обмана используют злоумышленники и что будет, если попасться на их уловки.

Как работают мошенники

Чтобы завоевать доверие человека, злоумышленники заранее собирают необходимые им данные: номер телефона, ФИО и банк обслуживания. Эту информацию они получают в базах данных, которые незаконно оказались в интернете или на нелегальных рынках. Например, в списках клиентов интернет-магазинов, фитнес-клубов и других сайтов.

Получив нужную информацию, злоумышленники используют одну из типичных схем:

- Предупреждают, что банковские счета подверглись атаке мошенников, поэтому все накопления оказались под угрозой кражи. Часто злоумышленники говорят, что от вашего лица якобы совершили какую-то операцию, подали заявку на кредит или изменили финансовый номера телефона. Чтобы защитить деньги, мошенники предлагают перевести все сбережения на «безопасный счет».

- Представляются сотрудниками банков, инвестиционных фондов и предлагают вложить деньги с гарантированной высокой доходностью на короткий срок. Для этого злоумышленники просят перевести сбережения на «специальный счет». А иногда для «легкого и безопасного заработка» убеждают оформить кредит или кредитную карту, чтобы покрыть проценты и заработать еще больше.

На самом деле, «безопасных» и других специальных счетов не существует. Мошенники убеждают жертв брать новые кредиты, получают деньги на собственные счета и карты, после чего бесследно исчезают. К сожалению, гарантированной высокой доходности добиться в короткий срок невозможно. В итоге потерпевший остается с обязательствами по кредиту, который придется выплачивать без просрочек, чтобы не получить пени и штрафы.

Почему не стоит брать кредит для других людей под любыми предлогами

Если незнакомец убеждает вас взять кредит, отправить или лично передать ему деньги, это сразу должно насторожить — особенно, если вы впервые общаетесь с человеком по телефону. Сотрудники банков и инвестиционных фондов никогда не просят совершать переводы на счета и карты других людей или организаций. Также сотрудники никогда не просят сообщить CVV-код на обратной стороне карты и код подтверждения операции из SMS.

Мошенники действуют быстро. Они постоянно торопят и оказывают психологическое давление, чтобы вы не смогли принять обдуманное решение. Некоторые злоумышленники даже параллельно звонят от лица нескольких банков, чтобы еще больше запутать жертву.

Что делать, если вы попались на уловки мошенников

Если злоумышленникам удалось вас обмануть, привлечь их к ответственности будет непросто. Полиция примет ваше заявление и начнет искать преступника, но вернуть деньги вряд ли получится. Дело в том, что вы по своей воле перевели деньги, сообщили коды подтверждения или пришли в банк, чтобы получить нужную сумму. Доказать, что вы сделали это под влиянием обмана, практически невозможно.

Кроме того, даже если вас признают потерпевшим и возбудят уголовное дело, вам все равно придется оплачивать кредит, поскольку вы самостоятельно его оформили, приняли обязательства по договору и перевели деньги мошенникам.

Какими могут быть последствия необдуманного решения

1. Просроченные платежи, штрафы и пени

Заключая кредитный договор, вы соглашаетесь с графиком платежей. Если оплата проходит с задержкой, банк начисляет пени и штрафы. Кроме того, вовремя не внесенные платежи образуют просроченную задолженность, на которую начисляются проценты.

2. Испорченная кредитная история

Просроченные платежи и штрафы отражаются на кредитной истории. Если она ухудшается, получить новый кредит будет проблематично. К тому же процентная ставка окажется выше, чем у клиентов с безупречной кредитной историей.

3. Судебные разбирательства

Если вы откажетесь погашать кредит, банк вправе обратиться в суд. Это грозит арестом всех ваших счетов и описью имущества, которое в дальнейшем могут продать для погашения задолженности.

4. Деловая репутация

Проблемы с кредитами отражаются на различных сферах жизни. Например, наличие штрафов или арестов влияет на одобрение визы и поездки за рубеж. А незавершенные судебные разбирательства могут стать причиной для отказа в приеме на работу.

Как избежать проблем

Единственный способ гарантированно не попасть в беду и избежать проблем — сразу же прекратить разговор, как только незнакомец попросил вас перевести деньги или оформить кредит для выгодного вложения. Даже если он говорит убедительно и предлагает специальные условия, нужно сразу же отказываться от диалога.

Как только с вами свяжется злоумышленник, обязательно сообщите банку о попытке мошенничества и уточните, работает ли в нем такой сотрудник. Расскажите о ситуации более подробно:

- кем представился незнакомец;

- с какого номера он позвонил;

- какие данные вы ему успели сообщить и какие действия совершили;

- просил ли он оформить кредит или перевести деньги на другие счета.

Сотрудники банка обязательно проверят информацию и расскажут, как защитить свои финансы от мошенников.

Как связаться с банком

- Позвоните по телефону 8 800 444 00 00.

- Закажите обратный звонок на сайте банка.

- Напишите в чат мобильного приложения или интернет-банка.

- Напишите на электронную почту otkritie_bank_dpa@open.ru.

Помните: важно внимательно относиться ко всем звонкам и заранее сообщать о подозрительных действиях в банк. Так вы сможете обезопасить себя от действий мошенников и действительно сохранить свои деньги и счета в неприкосновенности.

Что делать, если на вас оформили кредит: механизм действий

В случае оформления на вас мошенниками кредита или микрозайма необходимо доказать в суде, что деньги вы не получали и лично ни в чем не участвовали. О действиях, которые необходимо предпринять пострадавшим, рассказал агентству «Прайм» руководитель юридической практики компании «Интерцессия» Кирилл Стус.

Ранее компания RTM Group, специализирующаяся на информационной безопасности, сообщила, что злоумышленники начали массово оформлять микрокредиты на россиян. Мошенники регистрируются на сайте микрофинансовой организации, заполняют анкету и подтверждают согласие с условиями договора через СМС. Ввод кода из СМС по сути и является запросом на получение микрозайма. Злоумышленники пользуются паспортными данными, которые находят в доступных базах данных в интернете.

При этом обманутые граждане узнают о займе, когда им приходит повестка из суда с требованием о возмещении средств. За два месяца зафиксировано более 100 таких случаев.

Порядок действий потерпевших

По словам Кирилла Стуса, механизм оформления микрозайма проще, так как при оформлении кредита работает отдел верификации в банках. При этом, узнав о том, что на вас оформлен кредит или микрозайм, нужно сначала выяснить, на какие именно паспортные данные это сделано.

Возможно, мошенники воспользовались утерянными или украденными документами, в этом случае необходимо идти в полицию и брать копию заявления об утере паспорта.

Также необходимо подать заявление в правоохранительные органы о том, что на ваше имя преступниками оформлен займ, взять у банка или МФО копию кредитного договора и, если потребуется, проводить почерковедческую экспертизу, доказывая, что под ним стоит не ваша подпись.

«Еще один способ доказать, что кредит оформлялся не вами – это видеокамеры. Мошенники с вашим паспортом приходили в банк и оформляли кредит – можно на камерах банка увидеть, что это были не вы», – пояснил эксперт.

При оформлении займа онлайн необходимо доказать, что он был оформлен не на ваш телефонный номер, а деньги переведены не на вашу карту. При этом все время, пока будут идти разбирательства, кредит придется погашать, так как снять кредитные обязательства может только суд, заметил Кирилл Стуса.

«Поэтому либо сам банк пойдет вам навстречу и спишет долг по кредиту (что крайне маловероятно, но возможно), либо вам придется погашать займ все то время, пока ведется уголовное дело», – пояснил руководитель юридической практики компании «Интерцессия».

Однако после завершения разбирательств, можно оформить исковое заявление к банку о возврате потраченных денежных средств и компенсации морального вреда, заметил он.

В свою очередь кандидат юридических наук, доцент МГЮА имени Кутафина Елена Гринь напомнила, что подтверждение операций паролями, PIN-кодом, кодом из SMS-сообщений является аналогом подписи гражданина, пишут «Известия».

«Гражданам стоит не забывать о том, что эта информация аналогична их собственноручной подписи. Поэтому ни в коем случае эти данные не должны никому сообщаться. Аргумент о том, что «меня обманули», в этой ситуации аналогичен аргументу «я не понимал, что подписывал» для целей оспаривая договора», – пояснила она.

Как не оказаться жертвой мошенников?

Эксперты предупреждают, что в случае личной передачи данных мошенникам будет крайне сложно доказать, что они были раскрыты из-за того, что человек поддался психологическому давлению.

Для того, чтобы оказаться должником по кредиту, который вы не брали, портал Banki.ru советует внимательно относится к информационной безопасности, не оставлять паспорт без присмотра, немедленно блокировать банковские карты в случае их утери, не терять голову и поддаваться на запугивания и всю информацию перепроверять, позвонив на горячую линию банка.

Также стоит пользоваться информированием с помощью СМС или онлайн-уведомлений, чтобы не пропустить совершенные без вашего согласия операции и оперативно заблокировать карту.

Реально ли найти мошенников?

Для расследования подобных преступлений необходим индивидуальный подход, большие временные и материальные затраты, пояснил «Известиям», экс-сотрудник управления «К» МВД России, руководитель отдела анализа цифровых угроз ГК «Инфосекьюрити» Александр Вураско.

«Порой, чтобы расследовать преступление, в ходе которого украли 1 тысячу рублей, надо на 20, а то и на 50 тысяч рублей провести исследований и экспертиз. И то, что совершается за 15 минут, иногда требует полутора лет на раскрытие», — отметил он.

По словам эксперта, часто злоумышленники находятся на территории другой страны, что делает расследование невозможным, при этом единичный эпизод мошенник может провернуть так, что не останется никаких следов, и дело раскрыть не удастся.

Кредит недоверия. Как действовать, если мошенники оформили заем на ваше имя?

Преступники используют разные способы отъема денег у населения. Но если знать хотя бы часть схем, то есть шанс избежать ловушек.

Так, чаще всего злоумышленники звонят от лица якобы службы безопасности банка, сразу же начиная нагнетать обстановку и давя на психику фразами «ваши деньги под угрозой», «кто-то попытался украсть деньги с вашего счета» и т. д. Все начинается как уже привычные попытки телефонного мошенничества. Но затем запаниковавшего человека могут спросить, не оформлял ли он сейчас потребительский кредит. Получив отрицательный ответ, мошенники сообщают, что какие-то преступники пытаются взять заем на его имя и нужно срочно обнулить эту заявку. Нельзя медлить! Однако для отмены операции и перевода денег со счета клиента в другой банк ему необходимо оформить кредит на такую же сумму и перевести средства в страховые ячейки. Звучит глупо и шито белыми нитками, однако многие, находясь в панике, верят и действуют по указке.

Другая схема осуществляется непосредственно через банковских работников (подкупленных или самостоятельно действующих как преступники): так как сотрудники кредитной организации имеют доступ к личной информации клиентов, они могут оформить кредит по его паспортным данным, подделав подпись. Затем взять средства по займу и скрыться. О том, что на нем висит кредит, клиент часто узнает лишь на этапе взыскания долга. Как же действовать, если это произошло?

Кредитные бои

В случае, когда судом рассматривается иск о взыскании долга, пострадавший должен предъявить банку встречный иск с требованием признать кредитный договор недействительным. Также нужно сообщить, что вы не брали и не получали никакого займа.

Следующий шаг — запросить проведение почерковедческой экспертизы, чтобы доказать, что вы не подписывали договор. Если результаты покажут именно это, считайте, что отделались легким испугом! В этом случае взыскивать долг с вас не будут.

Если же экспертиза не докажет, что в документе расписался кто-то другой, избежать выплаты займа будет сложно. Если специалисты решат, что определить подлинность подписи невозможно, ее уже нельзя будет назвать подложной. А значит, долг останется на обманутом человеке.

Но стоит бороться и дальше: например, можно приложить к делу письмо территориального отдела ФМС России о краже или утере документа, удостоверяющего личность, — паспорта или водительских прав. Обязательно напишите и заявление в полицию по факту мошенничества.

Возможен и другой вариант: когда мошенники оформили кредит через мобильный банк. Здесь почерковедческая экспертиза не поможет.

Схема обмана такая же, как и при снятии денег с карты: злоумышленники всеми правдами и неправдами пытаются получить ПИН-код, код из СМС, секретный код безопасности CVV2, а затем оформляют кредит онлайн. И идут на это сами клиенты банков, подписав пользовательское соглашение, позволяющее подтверждать операции паролями и перечисленными кодами в формате аналога личной подписи.

Как правило, крайне сложно доказать, что заем взят мошенниками, если вы сами сообщили им всю конфиденциальную информацию. Но не стоит опускать руки: подавайте встречный иск, пишите заявление в полицию.

Когда ситуация разрешится в вашу пользу, не забудьте проконтролировать аннулирование сведений в бюро кредитных историй. Иначе можете столкнуться с новой проблемой, когда действительно решите взять кредит.

Без паники!

Как же избежать судебных тяжб и уловок мошенников? Конечно, никто не застрахован от того, чтобы поддаться сиюминутной панике и сдать свои данные с потрохами. Но, во-первых, давайте помнить главное: нельзя терять голову и поддаваться на запугивания. Если вам сообщили, что кто-то пытается украсть ваши деньги, первое, что вы должны сделать, — положить трубку и самостоятельно позвонить в свой банк, чтобы все выяснить.

Во-вторых, очевидно, что ни в коем случае нельзя сообщать третьим лицам конфиденциальную информацию, коды и данные карты. Потом будет крайне сложно доказать, что вы это сделали, поддавшись психологическому давлению. Раскрыли данные — сами виноваты!

В-третьих, если вы потеряли карту, то не медлите, звоните в банк, чтобы заблокировать ее. Или сделайте это онлайн.

В-четвертых, обязательно пользуйтесь информированием с помощью СМС или онлайн-уведомлений. Так вы не пропустите совершенные без вашего согласия операции и сможете оперативно заблокировать карту. При этом не забудьте привязать к карте новый номер телефона, если по каким-то причинам он поменяется. Иначе такая оплошность может привести к весомым потерям.

В целом, чтобы не оказаться должником по кредиту, который вы не брали, помните о тех же правилах безопасности, что и при ином виде финансового обмана. Не оставляйте паспорт без присмотра, не сообщайте никому свои данные и не попадайтесь на провокации телефонных мошенников.

Мнение автора может не совпадать с мнением редакции

n nttt nttt ntt nt”,”content”:”tt

ntttu0412u044b u043du0435 u0430u0432u0442u043eu0440u0438u0437u043eu0432u0430u043du044b u043du0430 u0441u0430u0439u0442u0435.ntt ntt

Денег не брал, а отдавать надо

Оказалось, что по паспорту знакомого мошенники набрали займов, и теперь он должен вернуть долг с процентами — 161 000 ₽. Я узнала, как мужчине удалось доказать правоту и отбиться от коллекторов. Подробности рассказываю в статье.

Как мошенник получает кредит по чужому паспорту

Мошенники могут оформить кредит по чужому паспорту двумя способами.

- Украсть документ. После этого мошенникам надо найти человека, который похож на фотографию в паспорте. Он и оформляет кредит.

- Украсть документ и переклеить фотографию. Подделку можно легко обнаружить, но такой паспорт можно использовать для онлайн-займов.

Мошенник оформляет онлайн-займы

Подделку в паспорте можно разглядеть невооруженным глазом, поэтому в банк аферист не обращается. Ему достаточно несколько небольших займов, например, по 10 000 ₽, которые он получает в разных микрофинансовых организациях (МФО).

МФО раздают займы всем желающим — получить деньги можно и с плохой кредитной историей, только по паспорту и без личного присутствия. Я убедилась, насколько легко получить микрозайм, за пару минут нашла в интернете 6 компаний, которые предлагали оформить онлайн-заем от 100 до 100 000 ₽.

Интернет переполнен заманчивыми предложениями. Основное требование кредиторов — наличие паспорта, электронной почты и телефона

Подготовительный этап. Чтобы оформить онлайн-кредит, мошеннику нужно получить сим-карту на имя владельца паспорта и ввести адрес электронной почты. Чтобы усыпить бдительность сотрудников МФО, аферист заводит электронный адрес с логином, который повторяет фамилию и имя владельца паспорта.

Важно! По новому закону, с 1 июня 2022 года сим-карту можно оформить только в салоне связи и только по паспорту. К сожалению, не все сотрудники салонов строго придерживаются закона. Иногда аферисту удается уговорить, оформить сим-карту по ксерокопии паспорта — на ней невозможно обнаружить подделку.

Когда подготовительный этап завершен, мошенник отправляет заявки на кредиты онлайн — чем больше, тем лучше. Он согласен на любую сумму, его цель — набрать больше займов и уйти незамеченным.

На одних сайтах достаточно ввести паспортные данные, на других — просят загрузить отсканированный паспорт, на третьих — ввести в заявку номер СНИЛС. Некоторые фирмы дополнительно требуют прислать фото, на котором заемщик держит в руках раскрытый паспорт.

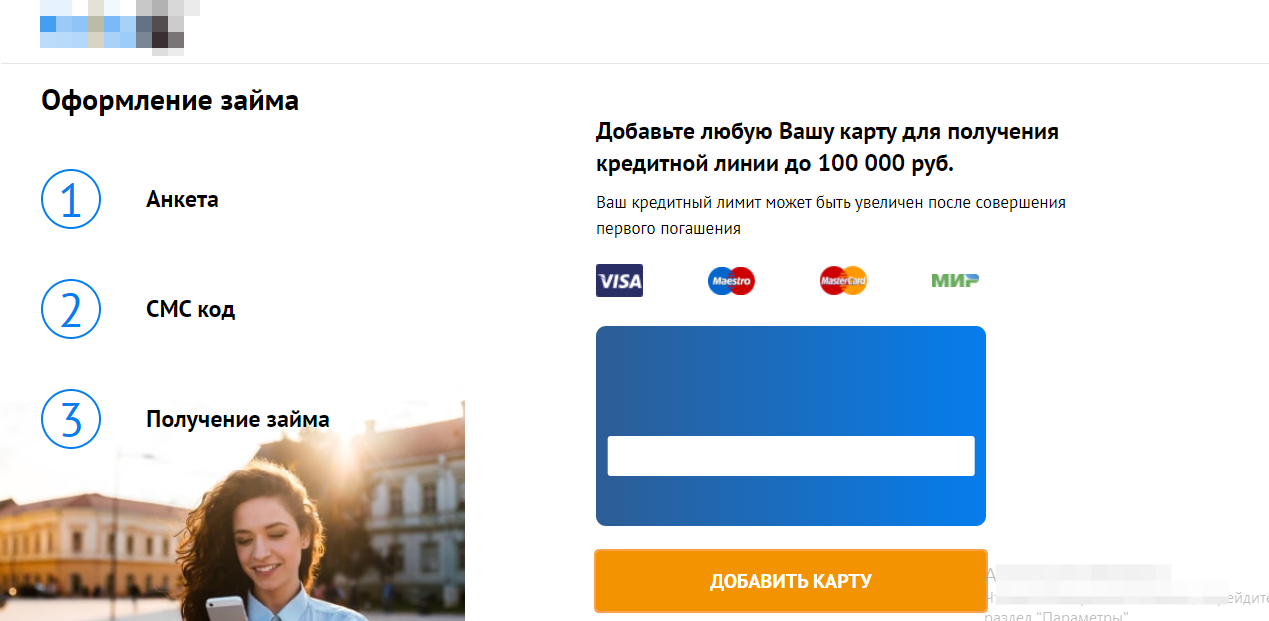

Организация обещает перевести деньги на любую карту заемщика Мой опыт

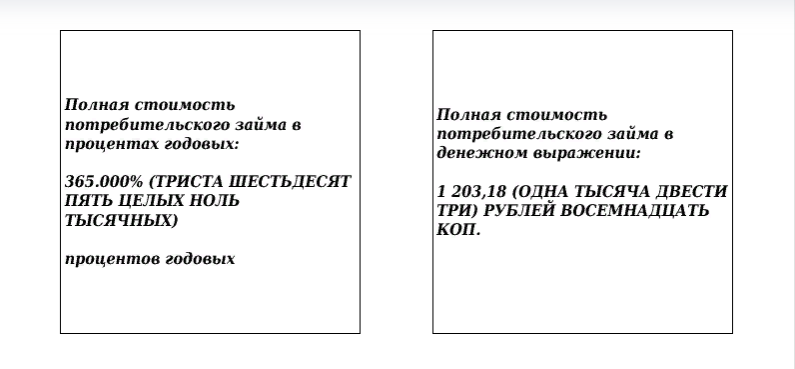

Я прошла упрощенную регистрацию — мне не пришлось указывать уровень дохода, место работы, образование и состав семьи. Когда оформляла заявку, меня попросили ввести данные банковской карты, на которую перечислят кредитные деньги. На этом шаге я остановилась — заем придет автоматом, вернуть его сразу нельзя, а за каждый день начисляют проценты. Замечу, что микрокредит дают под 365% годовых.

Онлайн-займы работают круглосуточно, 7 дней в неделю. Требования к заемщику зависят от условий конкретной организации. Некоторые устанавливают минимальный возрастной ценз — 21 год, или одобряют заявки, если указанный номер телефона обслуживается не менее года.

Если аферисту не подходят какие-либо требования, он не отправляет заявку. Предложений на рынке достаточно, и без денег он не останется. Обычно заявку рассматривают в течение 1–5 минут.

Если в МФО взять заем на 1000 ₽, через 3 недели придется отдать на 200 ₽ больше

Большинство организаций переводит заем на банковские карты, которые оформлены на имя заемщика. Некоторые — предлагают перечислить деньги через систему денежных переводов, например, CONTACT. Чтобы их получить, аферисту нужно с паспортом прийти в пункт выдачи. Это достаточно рискованно. А самый простой способ — перевести кредит на электронный кошелек. Мошенник может оформить его на чужое имя.

Кредитные организации должны вести деятельность в соответствии с законодательством России и идентифицировать личность заемщика. Но закон не трактует, как именно это делать. Риск добросовестной идентификации лежит на кредиторе.

На моей практике бывали случаи, когда мошенники оформляли заем по чужому паспорту. В первую очередь пострадавшему надо написать претензию в МФО и заявление в полицию.

Александр Кузнецов, юрист

Мошенник берет в кредит дорогостоящие товары

По поддельному паспорту мошенник может оформить кредит, например, на смартфон, планшет или фотоаппарат. Чтобы взять технику в кредит, кроме паспорта, нужен СНИЛС. Но многие россияне вкладывают страховое свидетельство в паспорт, чем облегчают жизнь преступников.

Способ рискованный, на него аферист пойдет, если обстоятельства складываются благоприятно. Например, предновогодний ажиотаж в салоне связи. Единственный сотрудник продает товар, принимает платежи и оформляет заявки на кредит. В запарке он может не заметить подделки паспорта.

Но взять кредит мошенник может, пока владелец не обнаружил пропажу паспорта и не заявил об этом в полицию. После заявления об утере паспорт считается недействующим.

Для справки

Банки применяют скоринговую программу, которая рассматривает заявку и автоматически начисляет баллы по каждому пункту анкеты. Чем больше баллов, тем выше шанс получить кредит.

Программа проверяет актуальность паспорта и уровень платежеспособности заявителя. Для этого она отправляет автоматический запрос в госорганы, например, в УФМС и службу судебных приставов. Если человек по недействующему паспорту собирается оформить кредит на технику, у него ничего не получится. Скоринговая программа обнаружит недействующий паспорт и откажет в кредите.

Что делать, если на вас оформили заем

За пару дней мошенник может получить несколько займов в разных организациях. Срок кредитования: от недели до месяца.

Естественно, мошенник не станет возвращать деньги, и через некоторое время кредиторы начнут поиски должника. Сначала отправят уведомление на электронный адрес и телефон, которые заемщик указал в заявке. Естественно, ответ они не получат — преступник уничтожает сим-карту и удаляет почтовый аккаунт.

Через некоторое время кредиторы начнут искать заемщика по другим каналам, например, по телефонной базе и обнаружат ваш действующий телефон. С этого момента ваша жизнь превратится в ад: коллекторы и сотрудники МФО будут названивать с требованием вернуть долг. Вам не помогут заверения, что вы не оформляли кредит. Нужно действовать иначе.

Узнайте сколько у вас долгов и в каких МФО. Вам нужно получить кредитную историю. Как это сделать, рассказывает статья «Как бесплатно узнать свою кредитную историю».

Важно: информация в БКИ поступает не мгновенно. Возможно, на ваш паспорт оформили еще один или несколько займов, но их пока нет в списке. Лучше повторно запросить кредитную историю через одну–две недели.

Обратитесь в кредитную организацию, в которой на вас оформили заем. Напишите заявление, что кредитный договор вы не заключали и деньги не получали. Заявление можно написать в свободной форме, к нему нужно приложить копию талона-уведомления из полиции об утрате паспорта. Потребуйте, чтобы кредитор провел внутреннее расследование, и исключил вас из числа заемщиков. Заявление отправьте заказным письмом или унесите лично.

Ваша цель — собрать доказательства, поэтому требуйте:

- письменный ответ с результатами внутреннего расследования;

- отсылки на правовые и внутренние документы, которыми кредитор руководствовался, принимая решение;

- кредитный договор на ваше имя и заверенные копии документов, которые мошенник предъявил кредитору;

- реквизиты счета, на который перечислили деньги.

Если мошенника обнаружат, ему грозит уголовное наказание: штраф в размере до 120 000 ₽ либо лишение свободы на срок до двух лет. Если в махинации участвовало несколько человек, а ущерб превысил 10 000 ₽ — размер штрафа возрастает до 300 000 ₽, срок лишения свободы — до пяти лет.

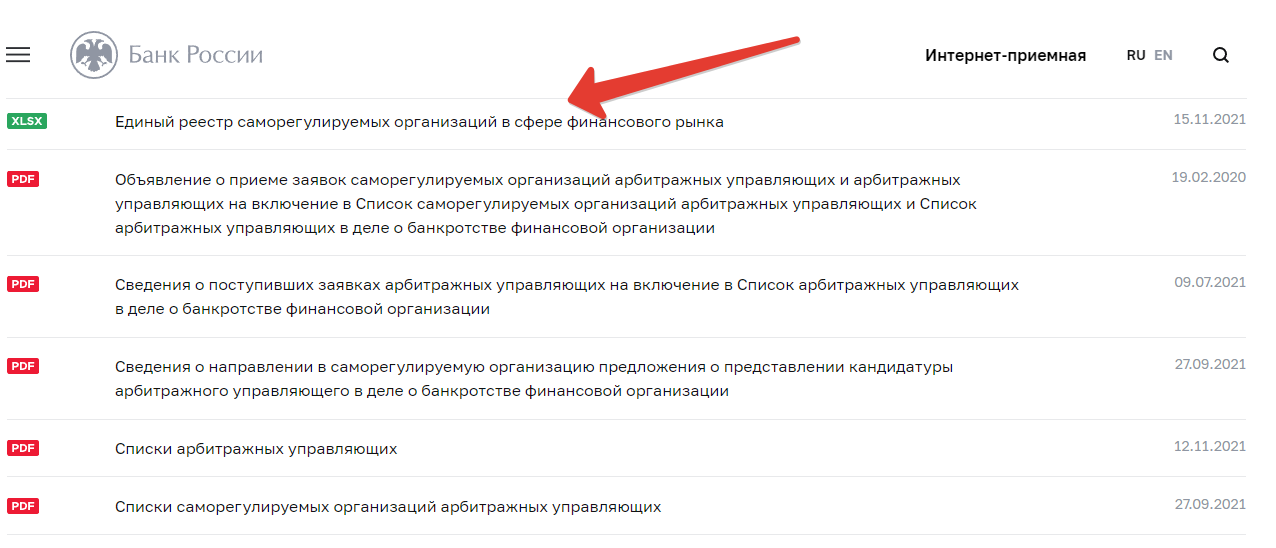

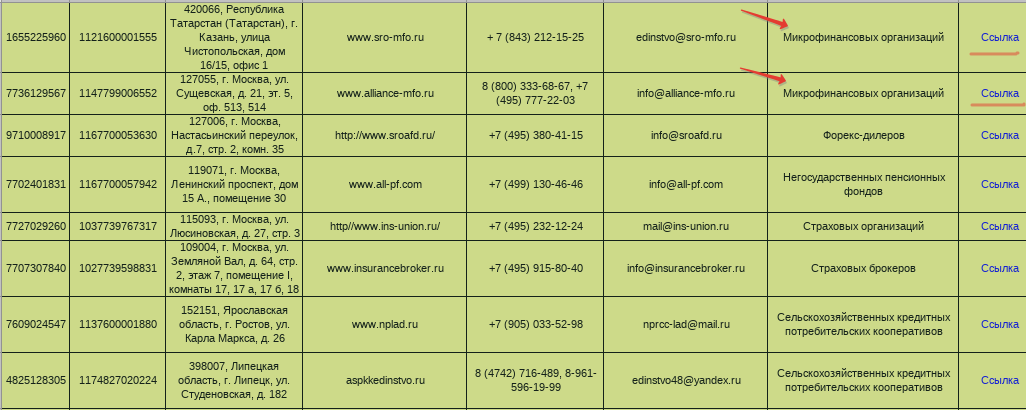

Напишите жалобу в СРО. Эта саморегулируемая организация, которая контролирует деятельность МФО. Но предварительно на сайте Центробанка нужно определить, в какой СРО состоит кредитная организация, выдавшая заем.

На странице Центробанка скачайте реестр СРО в сфере финансового рынка

Выберите из списка СРО, которые контролируют микрофинансовые организации. В крайней правой колонке — ссылка на список участников. Проверить придется каждую СРО, пока не найдете в списке нужную МФО

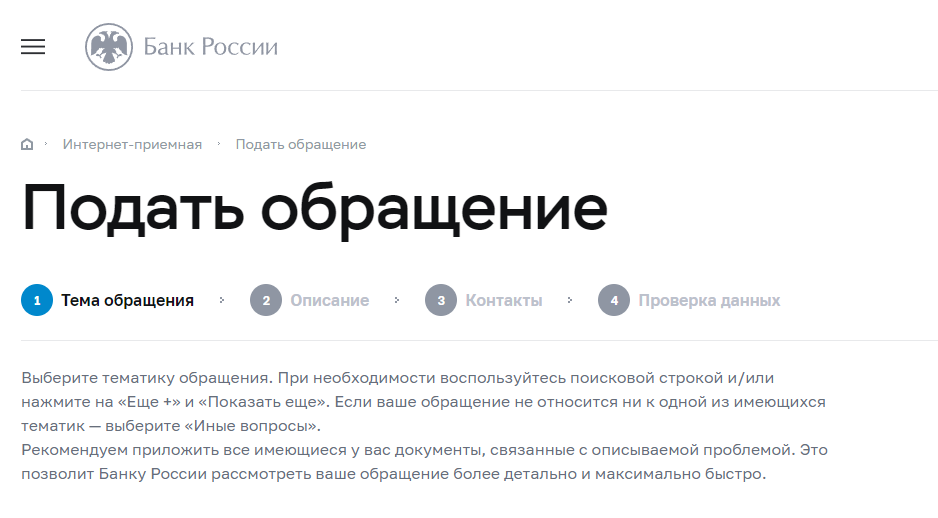

Пожалуйтесь в Центробанк. Если жалоба в СРО не помогла или вы не смогли найти МФО в реестре, напишите жалобу в Центральный Банк. Он регулирует деятельность банков и микрофинансовых организаций по всей стране, в том числе решает конфликтные ситуации между клиентом и кредитором.

Предварительно убедитесь, что микрофинансовая организация поднадзорна Банку России. Проверить это можно по ссылке. Введите в сервис наименование организации, или ОГРН, или регистрационный номер и запустите поиск.

Жалобу можно направить через интернет-приемную ЦБР. Последовательно откройте вкладки «Отправить сообщение в электронном виде» — «Подать жалобу» и выберите «Прочее» из раздела «Банковские продукты» (вашей проблемы с МФО нет в списке) и заполните предложенные поля обращения. Загрузите доказательные документы и отправьте жалобу. На электронную почту поступит уведомление, что ваше обращение зарегистрировано.

Подать онлайн-жалобу в Центробанк можно в четыре шага

Обращение рассматривают в течение 30 календарных дней. Если случай сложный, и кредиторы допустили серьезное нарушение, срок могут увеличить до 60 дней.

Жалобу можно отправить заказным письмом. Ее составляет в свободной форме, но обязательно указывают:

- ФИО отправителя, его контактный телефон, домашний адрес и адрес электронной почты;

- наименование кредитной организации, на действия или бездействия которой вы жалуетесь;

- суть претензии;

- требование;

- список приложенных документов;

- дату и подпись.

Бумажную претензию направляют в общественную приемную Центробанка по адресу: г. Москва, переулок Сандуновский, дом 3, строение 1.

Обратитесь в суд. Если микрофинансовая организация отказалась аннулировать долг, а жалобы не помогли, придется обращаться в суд с иском о признании договора займа незаключенным. К иску необходимо приложить копии документы: