«Заплати налоги и спи спокойно» — сборы с иностранцев в России

Каждый, кто живет, работает и имеет имущество в нашей стране, обязан платить налоги. Вне зависимости от гражданства. В статье мы поговорим о том, какие налоги ждут иностранцев в России и как статус мигранта влияет на размер этих платежей.

Налог на доход

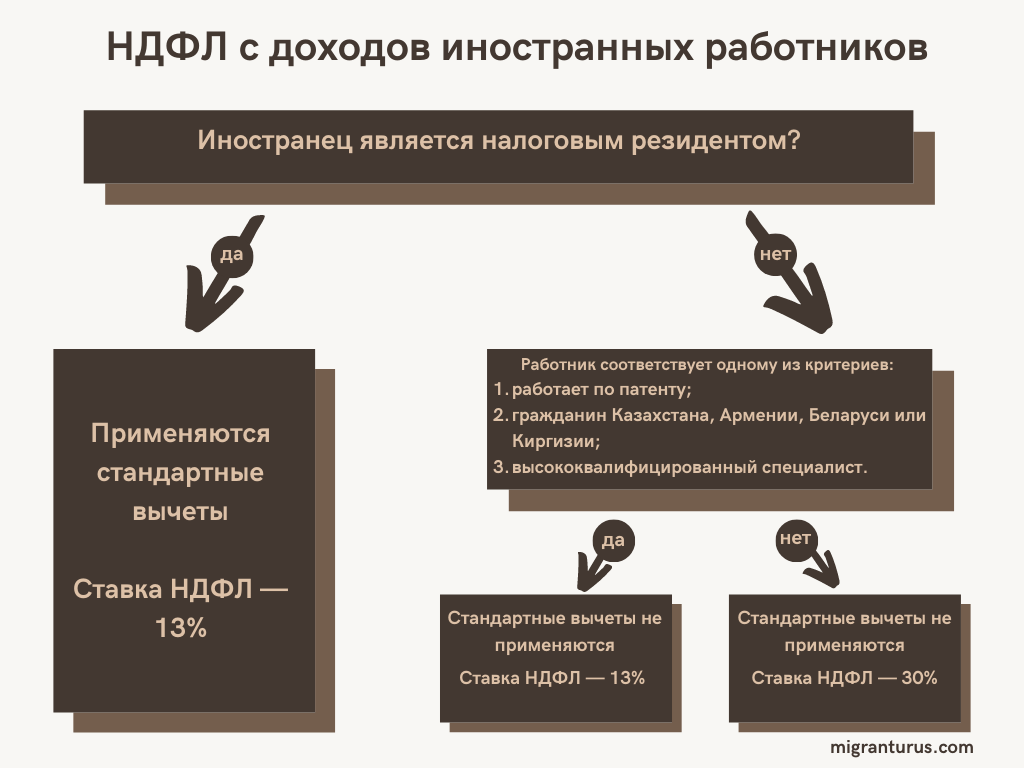

На процентную ставку подоходного налога (НДФЛ) влияет не гражданство, а то, является ли человек налоговым резидентом РФ или нет. Для резидентов НДФЛ установлен в размере 13%, для нерезидентов — 30%.

Резидентом считается человек, находящийся в России не менее 183 дней в течение года. То есть, нанимая иностранного гражданина, работодатель в течение первого полугодия выплачивает за него НДФЛ 30%. Если по истечении налогового периода этот работник приобретает статус резидента, производится перерасчет и далее ставка снижается до 13%.

Однако есть большой блок исключений. Так, граждане стран ЕАЭС, ВКС, беженцы, иностранцы с патентом на работу и участники программы переселения отчисляют 13% подоходного налога начиная с первого дня работы в России, вне зависимости от их налогового статуса.

НДФЛ с иностранных работников. Фото: migranturus.com

Правда, насчет граждан Евразийского союза есть одно НО: если по итогам года такой работник не станет резидентом, то подоходный сбор будет пересчитан по ставке 30%. Об этом говорится в Письме Министерства финансов N 03-04-06/34256.

Например: гражданин Армении приезжает в Москву и устраивается на официальную работу. Наниматель с первого же месяца отчисляет за него 13%-ный НДФЛ. Если он прослужит на этом месте более 6 месяцев, то никаких вопросов не будет. Однако, если он уволится спустя 3 месяца и вернется домой, в конце года его НДФЛ придется пересчитать в режиме 30%.

Также отметим, что нерезидентам не положены налоговые вычеты, даже если они платят 13%.

Страховые взносы

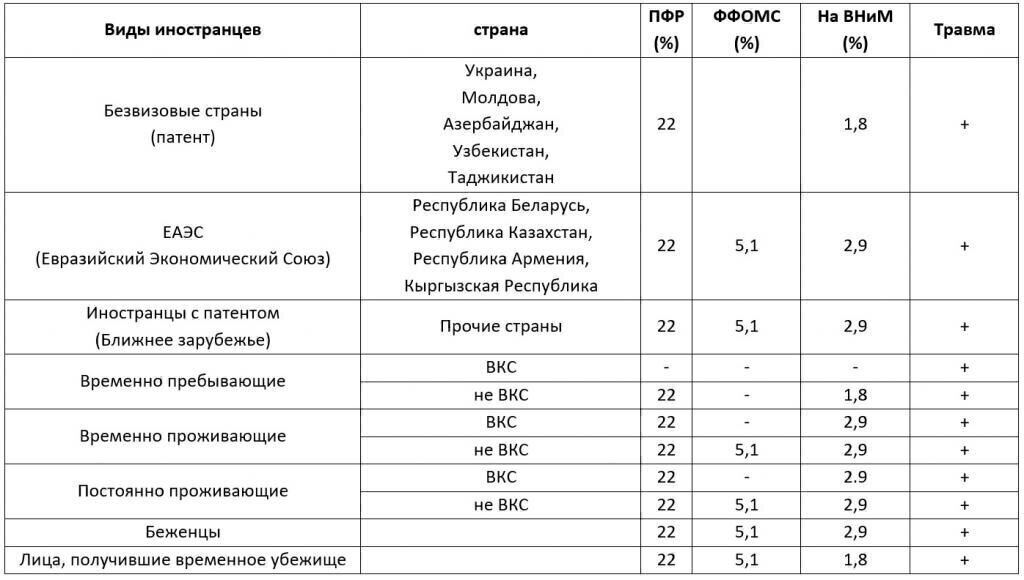

Помимо подоходного, российские работодатели ежемесячно перечисляют страховые взносы с выплат сотрудникам. Отчисления идут в разные фонды и предназначены для разных целей:

- пенсия;

- медстраховка;

- страхование на случай материнства или временной нетрудоспособности (ВНиМ);

- страхование от несчастных случаев на производстве или профзаболеваний.

Пенсиями ведает ПФР, медицинским страхованием — ФФОМС, а страхованием несчастных случаев на производстве — малоизвестный ФСС. ФОТО: fss.ru

Статус иностранца влияет на то, какие взносы ему начисляются.

- С выплат временно пребывающим иностранцам отчисляются пенсионные взносы (22%) и страховка на случай временной нетрудоспособности (1,8%).

- С выплат временно (РВП) или постоянно (ВНЖ) проживающим ИГ, а также жителям ЕАЭС отчисляются пенсионные (22%), медстраховка (5,1%), а также страховка ВНиМ (2,9%).

- С выплат высококвалифицированным специалистам отчисляются пенсия (22%) и ВНиМ (2,9%).

Налог на имущество

Имущественный налог в Российской Федерации подразумевает ежегодную плату за недвижимость, находящиеся в собственности. С полным списком объектов, которые ФНС признает недвижимым имуществом, можно ознакомиться в статье 401 НК РФ.

Сумма платежей зависит от таких вещей, как ставка и налоговая база. Под последним понимается стоимость объекта недвижимости. Но в расчет берут не ту сумму, которая указана в договоре купли-продажи, а кадастровую стоимость, установленную госорганами.

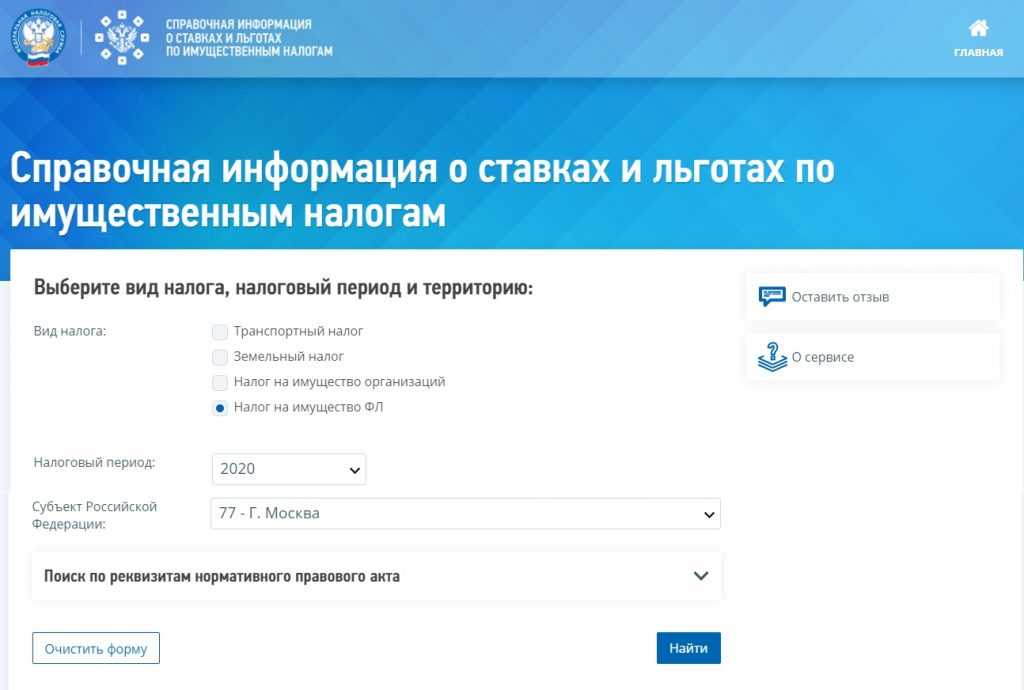

Но разбираться с этим самостоятельно не нужно, так как каждый регион страны устанавливает его самостоятельно, но не выше 2%. Чтобы узнать, какой процент применяется в вашем случае, достаточно зайти на справочную страницу ФНС, выбрать вид налогооблагаемого объекта и регион России. Гражданство и статус иностранца на размер суммы не влияют.

Нажав «Найти», вы попадете на страницу с информацией о законодательном акте, действующем в вашем регионе. Если нажать «Подробнее» — откроется таблица ставок. Скриншот страницы официального сайта.

Обратите внимание: Ставка в 2% применяется для объектов дороже 300 миллионов рублей. Для остальных этот показатель варьируется в пределах 0,1-0,5%.

Сбор, уплачиваемый при продаже недвижимости относится к НДФЛ, а значит, определяется наличием резидентства. Если вы владеете недвижимостью в нашей стране, но не живете здесь постоянно (183 дня в году), то при продаже придется заплатить 30%. Однако налог не уплачивается совсем, если недвижимость была куплена 5 лет назад или получена в дар/наследство 3 года назад.

Со многими государствами у России заключены договоры об избежание двойного налогообложения. Это сделано для того, чтобы пошлина от продажи квартиры, уплаченная в РФ, была засчитана в государстве гражданской принадлежности иностранца, и ему не пришлось платить дважды.

Сбор за земельный участок

Размер земельного налога не зависит от гражданства его владельца. Налогоплательщиками признаются все, кто обладает землей на праве собственности, бессрочного пользования или пожизненного наследуемого владения. Арендаторы земли такой сбор не вносят.

Оплата происходит один раз в год, в срок до 31 декабря. В качестве исходной базы берется кадастровая стоимость участка, а ставка устанавливается местными муниципальными органами. Однако, она не может превышать:

- 0,3% в отношении сельскохозяйственных земель, участков для ведения личного подсобного хозяйства, садоводства или огородничества, участков, занятых жилищным фондом и инфраструктурой;

- 1,5% в отношении иных земель.

Транспортный налог

Если иностранный гражданин имеет зарегистрированное в России транспортное средство, то обязан уплачивать за него налог в общем порядке. К ТС относятся не только автомобили, но и любые другие виды наземных, водных и воздушных средств передвижения. Например, гидроциклы, снегоходы и мотороллеры.

Налоги уплачиваются на любые транспортные средства. ФОТО: unsplash.com

Процент устанавливается в зависимости от мощности двигателя. Каждый субъект РФ вправе сам устанавливать размер обязательного платежа, но он не может более чем в 10 раз превышать базовую цифру, указанную в статье 361 НК РФ.

Транспортный сбор уплачивается раз в год, в срок до 1 декабря.

Если вы ездите на автомобиле или другом ТС по доверенности, то плательщиком транспортной пошлины считаетесь вы, а не владелец авто.

Исчисление НДФЛ с доходов работника-иностранца на патенте

В соответствии с п. 3 ст. 224 и п. 1 ст. 227.1 НК РФ в отношении дохода «патентного» иностранного работника устанавливается налоговая ставка 13% (независимо от его налогового статуса, то есть независимо от того, является он резидентом РФ или нет).

Каков порядок исчисления НДФЛ с доходов «патентных» иностранцев?

Расчет фиксированного авансового платежа

В отношении доходов иностранных граждан, осуществляющих трудовую деятельность по найму у российских организаций и ИП на основании патента, исчисление и уплата НДФЛ производится на основании ст. 227.1 НК РФ.

Исходя из п. 2 и 3 указанной статьи за период действия патента иностранный гражданин уплачивает фиксированные авансовые платежи в размере 1 200 руб. в месяц с учетом корректировки:

на коэффициент-дефлятор, установленный на соответствующий календарный год. На 2019 год он составил 1,729 (см. Приказ Минэкономразвития России от 30.10.2018 № 595);

на коэффициент, отражающий региональные особенности рынка труда (региональный коэффициент), устанавливаемый на соответствующий календарный год законом субъекта РФ. Если субъект не установил такой региональный коэффициент, его значение принимается равным 1.

Например, региональный коэффициент равен:

в Москве – 2,4099 (Закон г. Москвы от 26.11.2014 № 55);

в Санкт-Петербурге – 1,8315 (Закон г. Санкт-Петербурга от 30.11.2018 № 684-134);

на территории Нижегородской области – 2,06 (Закон Нижегородской области от 02.10.2018 № 91-З).

Сумма фиксированного авансового платежа в месяц составляет:

в Москве – 5 000 руб. (1 200 руб. x 1,729 x 2,4099);

в Санкт-Петербурге – 3 800 руб. (1 200 руб. x 1,729 x 1,8315);

в Нижегородской области – 4 274 руб. (1 200 руб. x 1,729 x 2,06).

Согласно п. 4 и 6 ст. 227.1 НК РФ фиксированный авансовый платеж по налогу вносится иностранным гражданином по месту осуществления им деятельности на основании выданного патента. Платеж производится до дня начала срока, на который выдается (продлевается), переоформляется патент.

Как применять коэффициент-дефлятор, если срок действия патента относится к разным налоговым периодам? По мнению ФНС (Письмо от 22.01.2018 № ГД-4-11/926@), при уплате НДФЛ в виде фиксированных авансовых платежей в целях получения (продления) патента, срок действия которого относится к разным налоговым периодам, необходимо применять коэффициенты-дефляторы, установленные на дату совершения платежа.

Таким образом, если иностранным гражданином уплачен НДФЛ в виде фиксированных авансовых платежей с применением коэффициента-дефлятора, установленного на 2018 год, и территориальным органом МВД выдан (продлен) патент в установленном законодательством порядке до 1 января 2019 года и срок его действия истекает в 2019 году, то необходимости в перерасчете сумм фиксированных авансовых платежей с учетом коэффициента-дефлятора, установленного на 2019 год, не имеется.

Условия для предоставления налогового вычета

Чтобы уменьшить общую сумму НДФЛ на фиксированные авансовые платежи, работодатель должен получить от налогового органа по своему месту жительства уведомление о подтверждении права на уменьшение. Для этого производятся следующие действия.

Работник (иностранный гражданин) пишет в адрес работодателя заявление (в произвольной форме) о проведении указанного перерасчета. К заявлению прикладываются документы, подтверждающие уплату фиксированных авансовых платежей.

Работодатель представляет в свою налоговую инспекцию заявление с просьбой подтвердить право на вышеуказанное уменьшение сумм начисленного НДФЛ. Рекомендуемая форма заявления приведена в приложении 1 к Письму ФНС России от 19.02.2015 № БС-4-11/2622.

Представление иных документов Налоговым кодексом не предусмотрено. В связи с этим ФНС в Письме от 07.05.2018 № БС-4-11/8635@ указала на недопустимость нарушения положений НК РФ в части истребования у налоговых агентов документов, необходимых для выдачи уведомления.

Налоговый орган в срок, не превышающий 10 дней со дня получения заявления налогового агента (работодателя), направляет уведомление о подтверждении права на уменьшение налога на суммы фиксированных авансовых платежей по форме, утвержденной Приказом ФНС России от 17.03.2015 № ММВ-7-11/109@.

Согласно п. 6 ст. 227.1 НК РФ уведомление выдается налоговому агенту при соблюдении следующих условий:

наличие в налоговом органе информации, полученной от территориального органа МВД, о факте заключения налоговым агентом с налогоплательщиком трудового договора или гражданско-правового договора на выполнение работ (оказание услуг) и выдачи налогоплательщику патента;

ранее применительно к соответствующему налоговому периоду уведомление налоговыми органами в отношении указанного налогоплательщика налоговым агентам не направлялось.

Порядок предоставления налогового вычета

На основании полученного уведомления организация уменьшает исчисленную сумму НДФЛ на сумму внесенных иностранцем фиксированных авансовых платежей.

Если исчисленная сумма НДФЛ за месяц соответствующего налогового периода меньше суммы уплаченного фиксированного авансового платежа, то налоговый агент вправе учесть данную разницу при уменьшении суммы НДФЛ в следующем месяце этого же налогового периода (Письмо ФНС России от 23.09.2015 № БС-4-11/16682@).

Пример 1.

Организация (г. Санкт-Петербург) заключила гражданско-правовой договор с иностранным гражданином, срок действия патента которого – с 01.04.2019 по 30.06.2019. Размер фиксированного авансового платежа равен 11 400 руб. (3 800 руб. х 3 мес.).

Договор был заключен на этот же срок. По его условиям ежемесячное вознаграждение составляет 35 000 руб.

Месяц

Доход, руб.

Сумма НДФЛ, руб.

(графа 2 х 13%)

Остаток авансового платежа на начало месяца, руб.

НДФЛ к уплате в бюджет, руб.

(графа 3 – графа 4)

Остаток авансового платежа, переносимый на следующий месяц, руб.

(графа 4 – графа 3)

Особенности оплаты НДФЛ для нерезидента

Как работаем и отдыхаем в 2022 году ?

Доходы резидентов и нерезидентов РФ облагаются разными налогами. В частности, нерезиденты находятся в менее выигрышной ситуации: большая ставка по НДФЛ, а также невозможность получить вычет. Рассмотрим подробнее налогообложение доходов нерезидентов.

Кто такие нерезиденты РФ

Статус нерезидента устанавливается на основании критериев, приведенных в статье 207 НК РФ. В частности, это пребывание в стране на протяжении менее 183 дней в течение 12 месяцев. При этом месяцы должны идти друг за другом. Если лицо находится вне РФ по ряду причин, эти периоды не будут включены в исчисляемый срок. Рассмотрим эти причины:

- Обучение или лечение за границей длительностью не более полугода.

- Выезд на морские месторождения углеводорода.

- Командировки (данный пункт касается военнослужащих, работников органов власти).

Рассматриваемый перечень причин оговорен пунктами 2.1 и 3 статьи 207 НК РФ. Пребывание лица в Крыму с 18 марта по 31 декабря 2014 года также будет считаться нахождением в РФ. Краткосрочные выезды (до 6 месяцев) из государства также не принимаются во внимание при расчетах.

Налоговые ставки для нерезидентов

Порядок налогообложения нерезидентов установлен статьей 224 НК РФ. Ставка составляет 30% от размера дохода. Для резидентов эта ставка равна 13%. Однако существуют исключения:

- Высококвалифицированные сотрудники. Это работники, обладающие определенной специальностью. К этой категории относятся лица, участвующие в проекте «Сколково». В данном случае зарплата специалистов будет облагаться по ставке 13%. Если сотрудник получает от фирмы другие формы доходов, они будут облагаться по ставке 30%.

- Иностранные лица, работающие на основании патента. С 2015 года резиденты стран, с которыми у России заключен безвизовый режим, не обязаны получать разрешение на работу. Им нужно оформить патент. При его наличии подоходный налог уплачивается авансом. Если у лица есть патент, он уплачивает налог по ставке 13%. Патент действует на протяжении ограниченного времени. Сроки действия прописаны в справке ИФНС.

- Иностранные граждане со статусом беженцев. В этом случае ставка также снизится до 13%.

- Лица, приехавшие из стран ЕАЭС. Эти граждане также получают льготы: упрощенное трудоустройство и льготную ставку.

В перечень исключений также входят эти сотрудники:

- Участники программы переселения в РФ, ранее являющиеся резидентами.

- Люди, которым дано временное убежище.

- Участники экипажей судов, относящихся к портам РФ.

В 2017 году лица не должны уплачивать НДФЛ со средств, которые получены из зарубежных источников.

ВНИМАНИЕ! Ставка по доходам от долевого владения компанией для нерезидентов составит 15%.

Оплата НДФЛ с нерезидентов

НДФЛ за своих сотрудников оплачивает работодатель. Имеются в виду только те компании, с которыми специалист заключил трудовой договор. Если сотрудник работает неофициально, работодатель не выплачивает за него никаких налогов. Однако есть исключение: специалисты, которые трудятся на основании патента. При приобретении патента часть налогов уплачивается заранее.

Если рассчитывается налог для нерезидентов, работающих на основании патента, бухгалтеру следует отправить запрос в фискальные структуры. Нужно это для установления размера уже уплаченного сотрудником аванса. Размер налоговых отчислений может быть снижен на эту сумму. Ответ будет получен в течение 10 суток после отправки запроса.

Если специалист служит сразу в нескольких местах, аванс может быть зачтен только в одной компании.

Как правило, воспользоваться скидкой может та фирма, которая первой подала запрос. Порядок уплаты НДФЛ нерезидента такой же, как и в случае резидента. Расчет и перечисление налога выполняется работодателем. То есть он исполняет роль фискального агента.

Сроки перечисления налога определяется формой получаемого дохода:

- Оклад – в дату безналичного платежа или дату снятия наличных.

- Отпускные и справки о нетрудоспособности – не позже завершения месяца совершения платежей.

- Доход в натуральном виде – на следующие сутки после передачи.

Информация об уплаченном налоге передается в ИФНС. Для передачи сведений используется справка 2-НДФЛ.

НДФЛ по доходам от договора найма

Пункт 2 статьи 223 НК РФ свидетельствует о том, что зарплата считается полученной в завершающий день отчетного месяца. Если сотрудник увольняется, доход приобретает статус полученного в последний день работы. На основании этой даты можно определить количество дней, в течение которых лицо находилось в стране. Если человек пребывал в РФ меньше 183 дней, налоги начисляются по каждому виду дохода. Если лицо желает получить статус резидента, потребуются подтверждающие бумаги.

Пример расчетов НДФЛ с доходов резидента

Рассмотрим размер НДФЛ с месячного дохода. Сотрудник в месяц получает зарплату 90 000 рублей. Больше никакого дохода от компании он не получает. 1% будет равен 900 рублей (90 000 : 100). 30% НДФЛ составит 27 000 рублей (900 * 30).

ВАЖНО! Перед проведением расчетов бухгалтер должен убедиться, что сотрудник является именно нерезидентом и не входит в перечень исключений.

Особенности уплаты страховых взносов

При начислении взносов лица не разделяются на резидентов и нерезидентов. Взносы начисляются в том числе на заработок сотрудников, которые находятся в стране на временной основе. Однако стандартные выплаты не должны делать лица, относящиеся к высококвалифицированным специалистам. Тариф по взносам для них составит 1,8%.

Может ли нерезидент рассчитывать на налоговый вычет?

Если лицо наделено статусом нерезидента, налоговые вычеты по отношению к нему не принимаются. Данное ограничение установлено статьей 210 НК РФ, пунктом 1 статьи 220 и пунктом 3 статьи 224 НК РФ. Кроме того, нерезиденты не могут пользоваться методом снижения дохода, полученного от реализации собственности, на сумму покупки этой собственности. Этим лицам не положена и льгота, установленная подпунктом 2 пункта 1 статьи 220 НК РФ. То есть они не могут вычитать траты из доходов. Данное ограничение установлено рядом писем Минфина. Объясняется это тем, что снижение доходов на расходы – это, по сути, налоговый вычет, а он недоступен нерезидентам.

Существует ли возможность уменьшения дохода?

Реально ли снижение дохода с целью уменьшения налогообложения? Однозначной судебной практики на этот счет не существует. Однако некоторые специалисты приводят аргументы в пользу возможности сокращения объема. В частности, в пункте 4 статьи 210 прописано, что вычеты, установленные статьей 218-221 НК РФ, не актуальны для нерезидентов. Одновременно это не свидетельствует, что база не может уменьшаться на сумму трат. То есть никаких прямых запретов в НК РФ нет. Вычет трат из доходов не именуется налоговым вычетом, а потому однозначных ограничений здесь быть не может.

К СВЕДЕНИЮ! Даже если человек убежден, что он может уменьшить сумму дохода, не стоит делать это без предварительного согласования с налоговой инспекцией. Получать согласие нужно до подачи декларации.

НДФЛ у нерезидентов: учет в 1С:ЗУП 8

Прием на работу сотрудников-иностранцев сопряжен с некоторыми особенностями налогообложения и отчетности. Эксперты 1С рассказывают, каким образом определить налоговый статус работника-иностранца в целях НДФЛ и зарегистрировать в «1С:Зарплате и управлении персоналом 8» редакции 3; как отразить в программе изменение налогового статуса и рассчитать НДФЛ по разным ставкам; как использовать расширенные возможности «1С:Зарплаты и управления персоналом 8 КОРП» (ред. 3) для учета НДФЛ.

Налоговый статус физлица

При исчислении НДФЛ следует в первую очередь уделять внимание вопросу не гражданства, а резидентства. Налоговое резидентство определяется принадлежностью физического лица к налоговой системе государства. Понятия валютного, миграционного, любого другого и налогового резидента отличаются.

В Федеральном законе от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле» установлено, например, что валютные резиденты России – каждый гражданин Российской Федерации и постоянно проживающие на территории РФ иностранцы с видом на жительство. Граждане РФ, непрерывно проживающие за пределами страны не менее 183 дней, освобождаются от ограничений, связанных со статусом валютного резидента.

Понятие налогового резидента определено в статье 207 НК РФ. Это физическое лицо, фактически находящееся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. При этом требований о непрерывности течения указанных 183 дней положения НК РФ не содержат (письма Минфина России от 15.02.2017 № 03-04-05/8334, от 01.09.2016 № 03-04-05/51258, от 26.04.2012 № 03-04-06/6-123, ФНС России от 30.08.2012 № ОА-3-13/3157@).

Статус налогового резидента обеспечивает применение льгот и вычетов при исчислении налога с доходов во всех странах. Сотрудник может оказаться налоговым резидентом одновременно нескольких государств или, наоборот, быть везде налоговым нерезидентом.

Правила определения налогового статуса в разных странах различаются. Во избежание двойного налогообложения между большинством стран заключаются соответствующие соглашения, предусматривающие освобождение от налогов, зачет, налоговый вычет и др. налоговые льготы.

Статья 232 НК РФ предусматривает, что налоговый агент может не удерживать НДФЛ, если доход выплачивается резиденту иностранного государства, с которым у РФ заключено международное соглашение. Например, резидент иностранного государства может получать доходы на территории РФ. Аналогично нерезидент РФ может получать доходы за рубежом. В соответствии с такими соглашениями НДФЛ на доходы от российских компаний, полученные за рубежом, налоговые нерезиденты РФ не платят, но включают в декларацию о доходах (по форме 3-НДФЛ).

Ставки НДФЛ у нерезидентов

Доходы физических лиц, не являющихся налоговыми резидентами Российской Федерации, могут облагаться по ставкам 0, 13, 15, 30 %, в зависимости от источника и вида дохода, а также и статуса налогоплательщика-нерезидента (ст.ст. 207, 224 НК РФ).

Физические лица – нерезиденты РФ, выполняющие работы на территории иностранного государства и получающие вознаграждение за выполнение трудовых обязанностей от источников в иностранном государстве, не признаются налогоплательщиками по НДФЛ согласно пункту 1 статьи 207 НК РФ. Например, по ставке 0 % исчисляется НДФЛ с доходов сотрудников обособленных подразделений, территориально находящихся за пределами РФ. Согласно пункту 3 статьи 224 НК РФ доходы от российских источников, полученные физлицами, не являющимися налоговыми резидентами РФ, облагаются по ставке 30 %.

Предусмотрены исключения из этого правила:

1. НДФЛ в размере 13 % удерживается с доходов нерезидентов от осуществления трудовой деятельности:

- в качестве высококвалифицированного специалиста в соответствии с Федеральным законом от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»;

- участниками Государственной программы по оказанию содействия добровольному переселению в Российскую Федерацию соотечественников, проживающих за рубежом, а также членами их семей, совместно переселившимися на постоянное место жительства в РФ;

- гражданами или лицами без гражданства, признанными беженцами или получившими временное убежище на территории РФ в соответствии с Федеральным законом от 19.02.1993 № 4528-1 «О беженцах»;

- иностранными гражданами стран-участников Договора о ЕАЭС (Беларуси, Казахстана, Армении, Киргизии);

- работающими по найму на основании патента в соответствии со статьей 227.1 НК РФ.

2. НДФЛ в размере 15 % удерживается с доходов нерезидентов в виде дивидендов от долевого участия в деятельности российских организаций.

Статус резидента РФ обеспечивает применение ставок НДФЛ:

- 13 % – в отношении доходов в виде зарплаты;

- 35 % – для доходов от выигрышей и призов.

Только для физических лиц с налоговым статусом резидента РФ доступно применение налоговых льгот и вычетов.

Сотруднику, заключающему с работодателем трудовой договор или договор гражданско-правового характера, следует подтвердить свой статус налогового резидента. Налоговый агент несет ответственность за правильность определения статуса физического лица, а также за расчет и уплату НДФЛ. Если физлицо не представляет запрашиваемые документы о времени его пребывания в РФ, налоговый агент вправе рассчитать налог в порядке, предусмотренном для нерезидентов, то есть по ставке 30 % (см. письмо Минфина России от 12.08.2013 № 03-04-06/32676).

На самом деле, ставка НДФЛ может быть и 3, 5, 6, 7, 10, 12, 15 и др. процентов для некоторых доходов физлиц (дивиденды, доходы по ценным бумагам, авторские вознаграждения), не являющихся налоговыми резидентами РФ. Ставка НДФЛ может быть установлена международным договором, а в соответствии с пунктом 1 статьи 7 НК РФ нормы международных договоров Российской Федерации имеют приоритет по сравнению с нормами НК РФ.

Регистрация налогового статуса в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Для того чтобы учесть все возможные ставки НДФЛ, в программе «1С:Зарплата и управление персоналом 8» редакции 3 предусмотрена регистрация налогового статуса налогоплательщика в карточке сотрудника по ссылке Налог на доходы в поле Статус (рис. 1).

Рис. 1. Статус налогоплательщика

В поле Установлен с указывается дата налогового периода, начиная с которой действует выбранный статус. Историю изменения статуса налогоплательщика можно посмотреть по одноименной ссылке.

Пользователь может указать один из следующих статусов:

- Резидент;

- Нерезидент;

- Высококвалифицированный иностранный специалист;

- Член экипажа судна, зарегистрированного в Российском международном реестре судов;

- Участник программы по переселению соотечественников;

- Беженец или получивший временное убежище на территории РФ;

- Гражданин страны-участника Договора о ЕАЭС;

- Нерезидент, работающий по найму на основании патента.

Если статус налогового резидента не подтвержден ИФНС по установленной форме, то следует определить, есть ли у нерезидента основания для установки исключительного статуса, обеспечивающего применение ставки НДФЛ 13 % к «зарплатным» доходам. В общем случае устанавливается статус Нерезидент, и НДФЛ исчисляется по ставке 30 %.

Как зарегистрировать налоговый статус налогоплательщика-физлица в «1С:Зарплате и управлении персоналом 8» ред. 3

Одновременное применение разных ставок НДФЛ в зависимости от вида дохода физлица

По общему правилу доходы физлиц-нерезидентов РФ облагаются по ставке НДФЛ 30 %. Однако для доходов от трудовой деятельности выделенных нерезидентов – высококвалифицированных иностранных специалистов, граждан стран ЕАЭС и др. применяется ставка 13 %.

Под трудовой деятельностью иностранного гражданина понимается работа в России на основании трудового или гражданско-правового договора на выполнение работ, оказание услуг (ст. 2 Федерального закона от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»). Однако НК РФ не уточняет, что именно относится к доходам от трудовой деятельности. Поэтому работодателю не всегда ясно, по какой ставке следует удерживать НДФЛ с тех или иных выплат данной категории сотрудников.

1С:ИТС

Подробнее о том, какие доходы высококвалифицированных иностранных специалистов-нерезидентов облагаются НДФЛ по ставке 13 %, см. в справочнике «Налог на доходы физических лиц» раздела «Налоги и взносы».

Пример 1

Сотруднику-нерезиденту РФ С.С. Горбункову, имеющему Статус «Высококвалифицированный иностранный специалист» и работающему по трудовому договору, в январе 2018 года начислены: оклад 100 000 руб., дивиденды 100 000 руб., оплачен абонемент в фитнес-клуб 100 000 руб.

Оплата по окладу, отпускные, оплата листка нетрудоспособности и командировки однозначно относятся к трудовой деятельности, и НДФЛ исчисляется по ставке 13 %.

Дивиденды не относятся к доходам от трудовой деятельности, и ставка НДФЛ составляет 15 %. Ставка НДФЛ на натуральный доход по оплате абенемента в фитнес-клуб составляет 30 %.

Соответственно, в январе исчислен НДФЛ в размере: 13 000 руб., 15 000 руб. и 30 000 руб (рис. 2).

Рис. 2. Справка 2-НДФЛ

Следовательно, форма 2-НДФЛ содержит три Раздела 3 «Доходы, облагаемые по ставке. » (рис. 3).

Рис. 3. Печатная форма справки 2-НДФЛ

Изменение налогового статуса физлица

Если сотрудник выезжает за пределы России, то он может потерять статус налогового резидента РФ. Налоговое резидентство РФ не прерывается, если физлицо выезжает не более чем на полгода за пределы РФ для лечения или обучения (п. 2 ст. 207 НК РФ). Не прерывается оно и в ряде других случаев, перечисленных в НК РФ. Например, при выезде за пределы территории РФ для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья.

С другой стороны, любой нерезидент (в том числе Высококвалифицированный иностранный специалист; Член экипажа судна, зарегистрированного в Российском международном реестре судов; Участник программы по переселению соотечественников; Беженец или получивший временное убежище на территории РФ; Гражданин страны-участника Договора о ЕАЭС; Нерезидент, работающий по найму на основании патента), прожив на территории Российской Федерации 183 дня за последние 12 месяцев, становится налоговым резидентом.

При определении налогового статуса физического лица необходимо учитывать 12-месячный период, определяемый на дату получения им дохода, в том числе начавшийся в одном налоговом периоде (календарном году) и продолжающийся в другом налоговом периоде (календарном году) (письмо Минфина России от 26.04.2012 № 03-04-06/6-123). В течение года налоговые агенты (работодатели) вычисляют статус налогоплательщика на дату фактического получения дохода в соответствии с нормами статьи 223 НК РФ (письмо ФНС России от 30.08.2012 № ОА-3-13/3157@).

Приобретенный физическим лицом статус резидента РФ не может измениться в календарном году при условии, что лицо находится в России уже более 183 дней в этом году. Так, 3 июля в невисокосном году – это 184-й день года.

Таким образом, если по состоянию на 03.07.2018 года сотрудник не выезжал из России в течение года, то его налоговый статус в текущем году – резидент РФ – уже гарантирован. Если сотрудник приобретает статус резидента РФ, который уже не может измениться в текущем году, то налоговый агент может самостоятельно пересчитать налог по ставке 13 % вместо 30 %, руководствуясь пунктом 3 статьи 226 НК РФ.

Начиная с месяца, в котором изменился статус налогоплательщика, ранее удержанный НДФЛ по ставке 30 % засчитывается в счет уплаты налога по ставке 13 %.

Если по окончании года (налогового периода) остался незачтенный налог, то его возврат осуществляет налоговый орган по месту жительства (учета) физического лица (п. 1.1 ст. 231 НК РФ). Для этого налогоплательщик должен подать налоговую декларацию, а также документы, подтверждающие его статус налогового резидента РФ (письма Минфина России от 27.02.2018 № 03-04-06/12086, от 26.09.2017 № 03-04-06/62127, № 03-04-06/62126, от 15.02.2016 № 03-04-06/7958, от 15.04.2014 № 03-04-06/17166, от 03.10.2013 № 03-04-05/41061, от 15.11.2012 № 03-04-05/6-1301, от 16.04.2012 № 03-04-06/6-113, ФНС России от 09.06.2011 № ЕД-4-3/9150, от 05.09.2011 № ЕД-2-3/738@).

Этот подход справедлив и тогда, когда в течение налогового периода сотрудник был переведен из головной организации в обособленное подразделение (письмо Минфина России от 23.12.2014 № 03-04-06/66648).

Если налоговыый статус физического лица – получателя дохода можно определить только по окончании календарного года, то пересчет НДФЛ в связи с приобретением статуса резидента РФ и его возврат производятся налоговым органом по месту учета (пребывания) физического лица в соответствии с пунктом 1.1 статьи 231 НК РФ.

Для этого налогоплательщик должен представить в налоговый орган декларацию по форме 3-НДФЛ, а также документы, подтверждающие статус резидента РФ в этом налоговом периоде (см. письма Минфина России от 16.01.2013 № 03-04-06/4-11, от 09.08.2012 № 03-04-06/6-230, от 21.09.2011 № 03-04-06/6-226, ФНС России от 22.10.2012 № АС-3-3/3797@, от 14.08.2012 № ЕД-3-3/2898@, от 21.03.2012 № ЕД-3-3/910@).

1С:ИТС

Подробнее о том, как пересчитывается НДФЛ, если статус физического лица изменяется с нерезидента на резидента в течение календарного года, см. в справочнике «Налог на доходы физических лиц» .

Изменение налогового статуса в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Изменение налогового статуса сотрудника при наступлении этого факта следует отразить в карточке сотрудника по ссылке Налог на доходы, указав в поле Установлен с дату налогового периода, начиная с которой статус изменяется. Перерасчет НДФЛ происходит автоматически.

Пример 2

С 01.02.2018 года сотрудник С.С. Горбунков, имеющий Статус «Высококвалифицированный иностранный специалист» и работающий по трудовому договору (см. Пример 1), стал резидентом.

В этом случае автоматически пересчитывается НДФЛ на прочие доходы (рис. 4). НДФЛ, излишне начисленный на натуральный доход, отображается в документе Начисление заработной платы за февраль 2018 года в сумме 17 364 руб. Вычеты на детей применяются с января 2018 года.

Рис. 4. Перерасчет НДФЛ в документе «Начисление заработной платы»

Обратите внимание, автоматический перерасчет НДФЛ по дивидендам не предусмотрен в программе. Пользователи могут самостоятельно ввести документ Перерасчет НДФЛ в разделе Налоги и взносы. По кнопке Заполнить НДФЛ пересчитывается автоматически (рис. 5).

Рис. 5. Документ «Перерасчет НДФЛ»

Как изменить налоговый статус налогоплательщика-физлица в «1С:Зарплате и управлении персоналом 8» ред.3

Расширенные возможности «1С:Зарплаты и управления персоналом 8 КОРП» по учету НДФЛ

Учет ставок НДФЛ по международным договорам

Версия КОРП программы «1С:Зарплата и управление персоналом 8» редакции 3 предоставляет расширенные возможности по учету НДФЛ. В соответствии с международными договорами РФ во избежание двойного налогообложения в программе можно зарегистрировать доход нерезидентов РФ в виде дивидендов, доходов по ценным бумагам, авторским вознаграждениям и исчислить НДФЛ по указанным ставкам 3, 5, 6, 7, 10, 12, 15 %.

Ряд международных договоров предусматривает дробную ставку налога (4,5 %, 7,5 %, 13,5 %). Однако действующие в настоящее время электронные форматы отчетов 2-НДФЛ и 6-НДФЛ не предусматривают возможности передачи таких данных. Поэтому в программе указанные ставки не поддерживаются.

Подключить функциональность использования налогообложения в соответствии с международными договорами следует в меню Настройки – Расчет зарплаты – флаг Используются ставки НДФЛ, предусмотренные международными договорами РФ.

При этом в документе Дивиденды появляется возможность выбрать ставку НДФЛ по международному договору: 5, 10 или 12 %. В документе Договор авторского заказа аналогично можно выбирать ставку налога из вариантов 3, 5, 6, 7, 10, 15 %. НДФЛ исчисляется автоматически по указанной ставке.

Новые ставки можно указать и в документе Операция учета НДФЛ. Отчеты 2-НДФЛ и 6-НДФЛ корректно отражают указанные ставки НДФЛ и автоматически заполняются по зарегистрированным в программе данным.

Учет доходов в обособленных подразделениях за пределами РФ

В соответствии с Налоговым кодексом РФ (пп. 6 п. 3 ст. 208 НК РФ) доход, полученный сотрудниками, работающими в обособленных подразделениях, территориально расположенных за пределами РФ, считается доходом, полученным от источников за пределами Российской Федерации.

Согласно пункту 1 статьи 207 НК РФ лица, получающие доход из таких источников и не являющиеся при этом налоговыми резидентами Российской Федерации, не считаются налогоплательщиками НДФЛ.

Для поддержки такого требования законодательства в программе в карточке обособленного подразделения (в справочниках Подразделения и Организации) следует в поле Территориальные условия указать ЗАГР (территория за пределами РФ). Все доходы сотрудников-нерезидентов (с налоговым статусом Нерезидент) таких подразделений не будут облагаться НДФЛ.

В документах Больничный лист, Отпуск, Отсутствие с сохранением оплаты и Командировка можно установить флаг Доход получен на территории РФ, и тогда оплата этого отсутствия будет облагаться НДФЛ в соответствии с налоговым статусом (для Нерезидентов – 30 %).

Рассмотренный выше дополнительный инструментарий учета НДФЛ – это лишь пример расширенной функциональности программы «1С:Зарплата и управление персоналом 8 КОРП» (ред. 3). Программа «1С:Зарплата и управление персоналом 8 КОРП» (ред. 3) в полном объеме содержит все возможности регламентированного кадрового учета, расчета и учета заработной платы, исчисления НДФЛ и взносов, подготовки отчетности, реализованные в «1С:Зарплата и управление персоналом 8» (ред. 3). В дополнение к этому в программу «1С:Зарплата и управление персоналом 8 КОРП» (ред. 3) включены модули охраны труда, подбора, оценки, обучения персонала, настройки сложных схем мотивации сотрудников на основе ключевого коэффициента эффективности (КPI) и бальности льгот, как монетизируемых, так и социальных.

Программа «1С:Зарплата и управление персоналом 8 КОРП» редакции 3 содержит инструменты для интеграции с рекрутинговыми сайтами, осуществления электронного интервью по методике Светланы Ивановой, проведения курсов с использованием системы электронного обучения, учета ДМС и медосмотров, настройки чат-бота и многое другое.

Выбирая программу «1С:Зарплата и управление персоналом 8 КОРП» редакции 3 при переходе с предыдущих редакций, пользователь получает комплексное готовое решение по учету кадров, расчету зарплаты и управлению персоналом, позволяющее эффективно реализовывать кадровую политику организации.

Обо всех возможностях «1С:Зарплаты и управления персоналом 8 КОРП» редакции 3 эксперты 1С рассказывали в 1С:Лектории 14.06.2018. Подробнее см. в 1С:ИТС . Видеозапись доступна для просмотра всем желающим.

Расчет зарплаты иностранным гражданам в 2022 году

Если в штат сотрудников компании входят иностранцы, бухгалтеру по расчету заработной платы следует уделять особое внимание этой категории граждан. Расчет зарплаты, НДФЛ и страховых взносов имеет для них свои особенности. О начислениях, выплатах и удержаниях из заработка иностранных работников пойдет речь в этой статье.

Резидент — нерезидент?

В первую очередь при расчете зарплаты иностранцам нужно определить является он резидентом или нерезидентом РФ: от этого зависит ставка взимания НДФЛ, а также разные перечни доходов, с которых нужно платить налог (ст. 209 НК РФ), и применение налоговых вычетов по НДФЛ (так, в соответствии с п. 3 и 4 ст. 210 НК РФ нерезиденту вычеты не предоставляются).

Важно!

В первую очередь необходимо установить, какое время иностранец находится в России. Подойдут любые документы, подтверждающие пребывание работника в стране, с отметкой погранслужбы:

- заграничный паспорт;

- дипломатический документ;

- служебное свидетельство;

- паспорт моряка;

- миграционная карта;

- проездной документ беженца и т.п.

Если иностранец не подтвердил период нахождения на территории страны, взимать налог с его заработка нужно по ставкам, применяющимся при расчете зарплаты нерезидентам.

Чтобы узнать статус получателя дохода, необходимо вычислить количество дней (календарных), в течение которых гражданин фактически находился на территории нашей страны за двенадцать месяцев, следующих подряд.

Налоговый резидент РФ – это человек, который находился на территории России не менее 183 дней в течение 12 следующих подряд месяцев.

Налоговый нерезидент – человек, который находился в России менее 183 дней в течение 12 следующих подряд месяцев.

Данный порядок изложен в п. 2 ст. 207 НК РФ. Но есть и исключения:

- военнослужащие РФ, осуществляющие выполнение поставленных задач за пределами нашей страны (либо служащие за границей),

- работники органов госвласти и ОМСУ, находящиеся в зарубежной командировке.

Указанные категории являются резидентами Российской Федерации. Количество дней, которые они находятся в нашей стране, значения не имеет (п. 3 ст. 207 НК РФ).

Как удерживать НДФЛ с иностранцев

Применяются следующие ставки:

- 13 % НДФЛ начисляется резиденту.

- 30 % взимается с нерезидентов, если нет исключений (п. 3 ст. 224 НК РФ).

- граждан государств-членов ЕАЭС;

- высококвалифицированных специалистов (только доходы от трудовой деятельности);

- беженцев и лиц, получивших временное убежище;

- временно пребывающих в РФ иностранцев, работающих на основании патента;

- участников Государственной программы по оказанию содействия добровольному переселению в Россию соотечественников, проживающих за рубежом, и членов их семей;

- членов экипажей судов, плавающих под государственным флагом Российской Федерации.

Если статус сотрудника-иностранца в течение года изменится, НДФЛ нужно пересчитать исходя из нового статуса работника (п. 3 ст. 226 НК РФ).

Важно!

Свои тонкости есть при расчете НДФЛ иностранцев на патенте. На период его действия применяется ставка 13%. Если срок действия патента истек, налог на доходы будет исчисляться исходя из статуса иностранного работника. Резидент продолжит уплачивать 13%, нерезидент — 30%.

Взносы во внебюджетные фонды с зарплаты иностранного сотрудника

Законы 125-ФЗ от 24.07.1998 г. и 255-ФЗ от 27.07.2010 г. предусматривают страхование каждого гражданина с первого дня его пребывания в России путем добровольного медицинского страхования. При устройстве иностранца на работу вступает в силу ТК РФ, который запрещает найм без оформления договора о ДМС.

Отчисления в Пенсионный фонд также обязательны почти для всех иностранцев. Исключением являются временно работающие на территории РФ высококвалифицированные эксперты.

Удержания в ФСС от несчастных случаев также являются обязательными.

Отличия взимания НДФЛ и страховых взносов представлены в таблице:

Особенности и пример расчета отчислений с заработка иностранного работника

Основная сложность для бухгалтера-расчетчика заключается в правильном отслеживании смены статуса иностранного работника с нерезидента на резидента, с временного пребывания — на проживание.

Если сменилось положение временного пребывания на статус временного проживания, тариф взносов в ПФ не меняется. А вот взносы в соцстрах и ОМС поменяются на 2,9 и 5,1% соответственно. При этом нужно разделить доходы работника до изменения статуса и после.

Пример

Временно пребывающий в России работник-иностранец работает по патенту. Его заработок составляет 40 000 рублей. 25 марта 2019 года сотрудник получил разрешение на временное проживание.

Для расчета страховых взносов за март 2019 года распределим доходы на 2 периода: с 1 по 24 марта (15 раб. дн.), с 25 по 31 марта (5 раб. дн.).

Количество рабочих дней в марте — 20.

Рассчитаем заработок сотрудника до смены статуса:

40 000/ 20 дн. * 15 дн. = 30 000 руб.

Найдем доходы иностранного работника в период после получения разрешение на временное проживание:

40 000/20 дн. * 5 дн. = 10 000 руб.

Размер страховых взносов до получения разрешения:

В ПФР: 30 000 * 22% = 6 600 руб.

В ФСС: 30 000* 1,8% = 540 руб.

На ОМС взносы не взимаются.

Размер взносов после смены статуса:

В ПФР: 10 000 *22% = 2 200 руб.

В ФСС: 10 000 * 2,9% = 290 руб.

В ФОМС: 10 000* 5,1% = 510 руб.

Общая сумма страховых взносов иностранца за март 2019 года составит:

В ПФР: 6 600 + 2 200 = 8 800 руб.

В ФСС: 540 + 290 = 830 руб.

ФОМС: 510 руб.

Выплатить заработную плату иностранному работнику, временно пребывающему или временно проживающему в РФ, можно только в безналичной форме.

Постоянно проживающему в РФ иностранному работнику зарплату можно выплатить как в наличной форме, так и в безналичной.

Главное при расчете зарплаты иностранным гражданам — определить, какие налоги и взносы нужно удержать в зависимости от правового статуса и времени пребывания в РФ.

Знать все тонкости вопроса важно для соблюдения норм трудового, миграционного, валютного и налогового законодательства.

Просчеты бухгалтеров ведут к недостаточным или излишним выплатам, ошибкам в начислении налогов, что грозит штрафами и доначислениями.

Эксперты 1C-WiseAdvice досконально разбираются в вопросах расчета зарплаты и налогообложения иностранных работников, кроме того:

- всегда в курсе последних изменений в законодательстве,

- используют систему контроля качества расчетов, что исключает вероятность ошибок,

- несут ответственность за качество учета.

Если по нашей вине возникнут ошибки, мы компенсируем штрафы и доначисления в полном объеме, что подтверждает полис страхования профессиональной ответственности с покрытием до 70 млн рублей.

Ставки НДФЛ для иностранных работников: разъяснения по гражданам из ЕАЭС, иностранцам с патентом и ВКС

В общем случае при определении ставки НДФЛ основополагающее значение имеет налоговый статус физлиц (резидент/нерезидент). Однако из этого правила есть ряд исключений для иностранных граждан. В этом материале разберем, по какой ставке удерживать налог из зарплаты иностранных работников.

13 % и 30 % в зависимости от статуса

Налоговые ставки регулируются статьей 224 НК.

Если речь идет о зарплате , то применяются следующие ставки:

- 13 % – для резидентов РФ по доходам менее 5 млн. рублей;

- 15 % – для резидентов РФ по доходам свыше 5 млн. рублей;

- 30 % – для нерезидентов РФ.

Принцип определения налогового резидентства для всех одинаков. Оно определяется по итогам налогового периода в зависимости от времени нахождения физлица в России в данном налоговом периоде.

Напомним, налоговыми резидентами признаются физлица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев .

При этом для резидентов, уплачивающих налог по ставке 13 %, предусмотрены налоговые вычеты по НДФЛ (стандартные, имущественные, социальные, инвестиционные). У нерезидентов при ставке 30 % права на вычеты нет.

Исключения

Для ряда иностранных граждан ставка 13 % применяется независимо от наличия статуса налогового резидента. Это, в частности, следующие категории иностранцев:

- граждане стран-членов ЕАЭС (Армения, Белоруссия, Казахстан, Киргизия);

- иностранные граждане, работающие по патенту;

- иностранные граждане, имеющие статус ВКС (высококвалифицированные специалисты).

Иностранцы из ЕАЭС

Если у вас работают граждане из стран ЕАЭС (армяне, белорусы, казахи, киргизы), то их зарплата с первого рабочего дня облагается по ставке 13 %.

Это правило предусмотрено статьей 73 Договора о Евразийском экономическом союзе от 29.05.2014.

Налоговый статус таких работников при приеме не имеет значения. Вместе с тем определять этот статус к концу года все-таки надо.

Дело в том, что налоговые вычеты по НДФЛ предоставляются только налоговым резидентам.

Так, Минфин в письме № 03-04-05/40970 от 15.06.2018 сообщает, что положение Договора о применении к доходам граждан государств – членов ЕАЭС от трудовой деятельности ставки НДФЛ 13 % не означает, что эти граждане автоматически признаются налоговыми резидентами РФ.

Поэтому иностранцы из стран ЕАЭС вправе воспользоваться налоговыми вычетами по НДФЛ только после приобретения ими статуса налогового резидента РФ.

Добавим, что мнение Минфина и ФНС относительно ставки НДФЛ для иностранцев из стран ЕАЭС, не имеющих по итогам года статуса резидента РФ, расходятся.

По мнению ФНС, не имеет значения, приобрел иностранец статус резидента РФ или нет. Ставка в любом случае составляет 13 %. Об этом, в частности, сообщается в письме ФНС № БС-4-11/22588@ от 28.11.2016 .

Налоговики указывают на тот факт, что положениями статьи 73 Договора не предусмотрен перерасчет налоговых обязательств граждан из ЕАЭС в случае неприобретения ими статуса налогового резидента по ставкам, предусмотренным для нерезидентов.

То есть независимо от того, есть у этих работников статус налогового резидента или нет, ставка в любом случае будет 13 %. Перерасчет на 30 % делать не надо.

Кроме того, есть Постановление Конституционного суда от 05.06.2015 № 16-П, в котором говорится, что положениями Договора о ЕАЭС была достигнута договоренность о безусловном распространении на физлиц, являющихся налоговыми резидентами государств — членов ЕАЭС, национальных налоговых режимов в части применения ставки налогообложения доходов, полученных в связи с работой по найму в других государствах — членах данного Союза.

Между тем Минфин имеет другое мнение на этот счет. В письмах № 03-04-06/34256 от 10.06.2016 , № 03-04-05/34859 от 23.05.2018 , № 03-04-07/11392 от 18.02.2022 сообщается, что по итогам налогового периода определяется окончательный налоговый статус физлица в зависимости от времени его нахождения в РФ в данном налоговом периоде.

Минфин заявляет, что если по итогам года сотрудники организации – граждане государств – членов ЕАЭС не приобрели статус налоговых резидентов (находились в РФ менее 183 дней), суммы налога, удержанного с их доходов, полученных в данном налоговом периоде, подлежат перерасчету налоговым агентом по ставке 30 %.

При этом Минфин утверждает, что такое мнение не противоречит вышеназванному Постановлению КС №16-П.

Вместе с тем, в письме Минфина № 03-04-06/74275 от 25.08.2022 сообщается, что в случае если после даты увольнения выплаты не производятся, перерасчетов сумм налога, удержанных по ставке 13 %, налоговым агентом не производится.

Впрочем, ФНС сейчас также придерживается мнения, которое высказывает Минфин.

Например, на сайте столичного УФНС сообщается , что если по итогам года сотрудники организаций – граждане государств ЕАЭС не стали российскими налоговыми резидентами, то НДФЛ по ставке 13 %, удержанный с их доходов, должен быть пересчитан по ставке 30 %.

В ФНС отмечают, что порядок определения налогового статуса физлица применяется независимо от гражданства и распространяется, в том числе, на граждан государств – членов ЕАЭС.

Таким образом, в вопросе необходимости пересчета НДФЛ из-за отсутствия резидентства 100-процентной определенности нет.

Иностранцы с патентом

В отношении доходов, получаемых иностранными работниками от осуществления трудовой деятельности по найму в РФ на основании патента , применяется ставка НДФЛ 13 % независимо от наличия у них статуса налогового резидента.

Уточним, что ставка 13 % применяется к доходам, не превышающим 5 млн. рублей. С превышения ставка будет уже 15 %.

Даже если иностранцы с патентом не являются налоговыми резидентами РФ, все равно применяется ставка 13 %. Об этом, в частности, говорится в письме Минфина № 03-04-05/36673 от 13.06.2017 .

Вместе с тем, хотя для резидентов и нерезидентов с патентом применяется ставка НДФЛ 13 %, порядок расчета налога будет отличаться.

Нерезидентам не положены налоговые вычеты . Поэтому если иностранный сотрудник претендует на вычеты, бухгалтеру нужно знать его налоговый статус.

Особенность расчета НДФЛ с доходов патентных иностранцев заключается в том, что эта категория работников платит свой налог авансом, самостоятельно, в виде фиксированных платежей.

При этом они имеют право обратиться к работодателю с заявлением об уменьшении суммы НДФЛ на фиксированные платежи.

Работодатель запрашивает соответствующее уведомление в налоговой инспекции и уменьшает налога на сумму фиксированных авансов, уплаченных иностранцем.

Уведомление налоговиками должно выдаваться на каждый налоговый период. Если иностранец оплатил «переходящий» патент, то и уведомление нужно получить на каждый год.

Если вдруг работник заплатил в бюджет больше, чем исчислено с его зарплаты по итогам года, то остаток фиксированного платежа сгорает. Вернуть эти деньги из бюджета нельзя.

Еще один нюанс – право на уменьшение НДФЛ на сумму уплаченных фиксированных авансовых платежей иностранец может реализовать только у одного налогового агента.

То есть если у иностранца с патентом несколько работ, вычет будет давать только один, выбранный им работодатель.

Об этом, в частности, напоминает ФНС в письме № БС-4-11/18086@ от 26.09.2016 .

Иностранцы-ВКС

Напомним, высококвалифицированный специалист ─ это иностранный гражданин, имеющий опыт работы, навыки или достижения в конкретной области деятельности, если по условиям заключенного с ним в РФ трудового договора он получает высокую зарплату. Ее уровень в зависимости от сферы деятельности оговорен в п. 1 ст. 13.2 Закона от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в РФ».

Для иностранцев ВКС, в отношении доходов, получаемых от осуществления трудовой деятельности, всегда применяется ставка НДФЛ 13 %, независимо от того, являются они налоговыми резидентами или нет.

Однако от наличия статуса резидента зависит право на вычеты по НДФЛ.

Уточним, что ставка 13 % применяется к доходам, не превышающим 5 млн. рублей. С превышения ставка будет уже 15 %.

Еще, что касается иностранца-ВКС, не забывайте, что налогообложению по ставке 13 % подлежат не любые доходы, получаемые им, а только доходы от осуществления трудовой деятельности.

Если такой иностранец – нерезидент, и работодатель, например, оплачивает ему аренду жилья, то по этому доходу будет применяться ставка НДФЛ 30 %. Об этом, в частности, предупреждает Минфин в письме № 03-04-05/3543 от 24.01.2018 .

В письме № 03-04-06/55674 от 07.08.2018 Минфин также напоминает, что доходы высококвалифицированного специалиста-нерезидента РФ, не связанные с его трудовой деятельностью, подлежат обложению НДФЛ по ставке 30 %.