2-НДФЛ: все правила и образец заполнения

Бланк справки 2-НДФЛ на 2019 год — это документ, который должен быть под рукой у каждого бухгалтера. В первую очередь он необходим, чтобы отчитаться по итогам года перед yалоговой службой. Кроме того, его используют для выдачи сотрудникам, которые просят сведения о выплаченной заработной плате и перечисленном подоходном налоге.

Что изменилось

С начала 2019 года стало известно, что работодателям и компаниям, выплачивающим доходы (например дивиденды) физическим лицам по итогам текущего года, и в дальнейшем придется отчитываться по новым правилам, для чего понадобится образец 2-НДФЛ за 2019 год. Новый порядок оформления значительно отличается от прежнего. Рассмотрим, как заполнять, где найти и скачать актуальную форму 2-НДФЛ 2019 года.

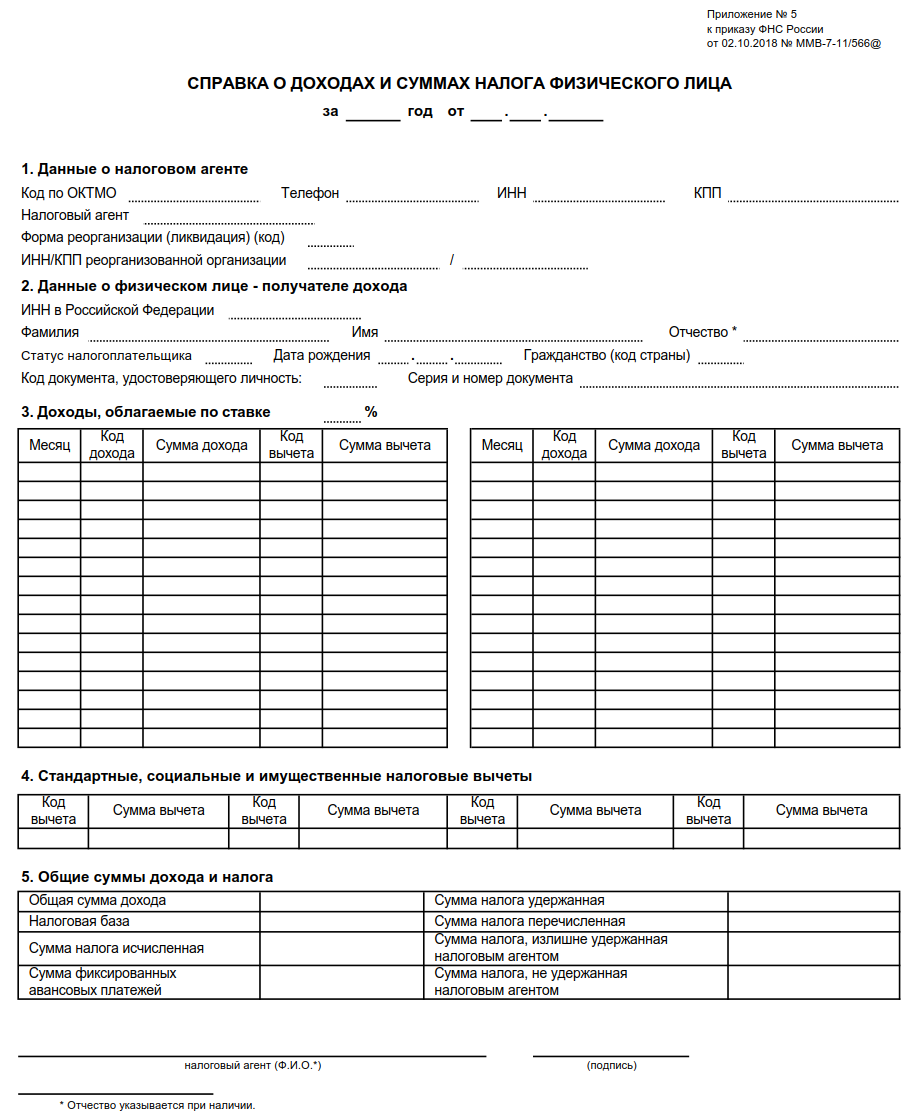

С 01.01.2019 внесены изменения, которые придется учитывать всем работодателям, ИП и организациям, выплачивающим доход физическим лицам. На основании Приказа ФНС России от 02.10.2018 № ММВ-7-11/566@, форма будет не одна, а две. Одна из них используется для сдачи отчетности в ИФНС, а вторая — для выдачи обратившимся физическим лицам. Как уточняют представители Налоговой службы, образец заполнения формы справки 2-НДФЛ в 2019 году содержит некоторые ненужные для обычных граждан пункты. Что касается формы для ИФНС, то в нем почти все важное и нужное, поэтому основная часть структуры сохраняется.

Отметим, что оба документа будут называться одинаково — «Справка о доходах и суммах налога физического лица». Но чтобы бухгалтеры не запутались, вносится небольшая корректировка:

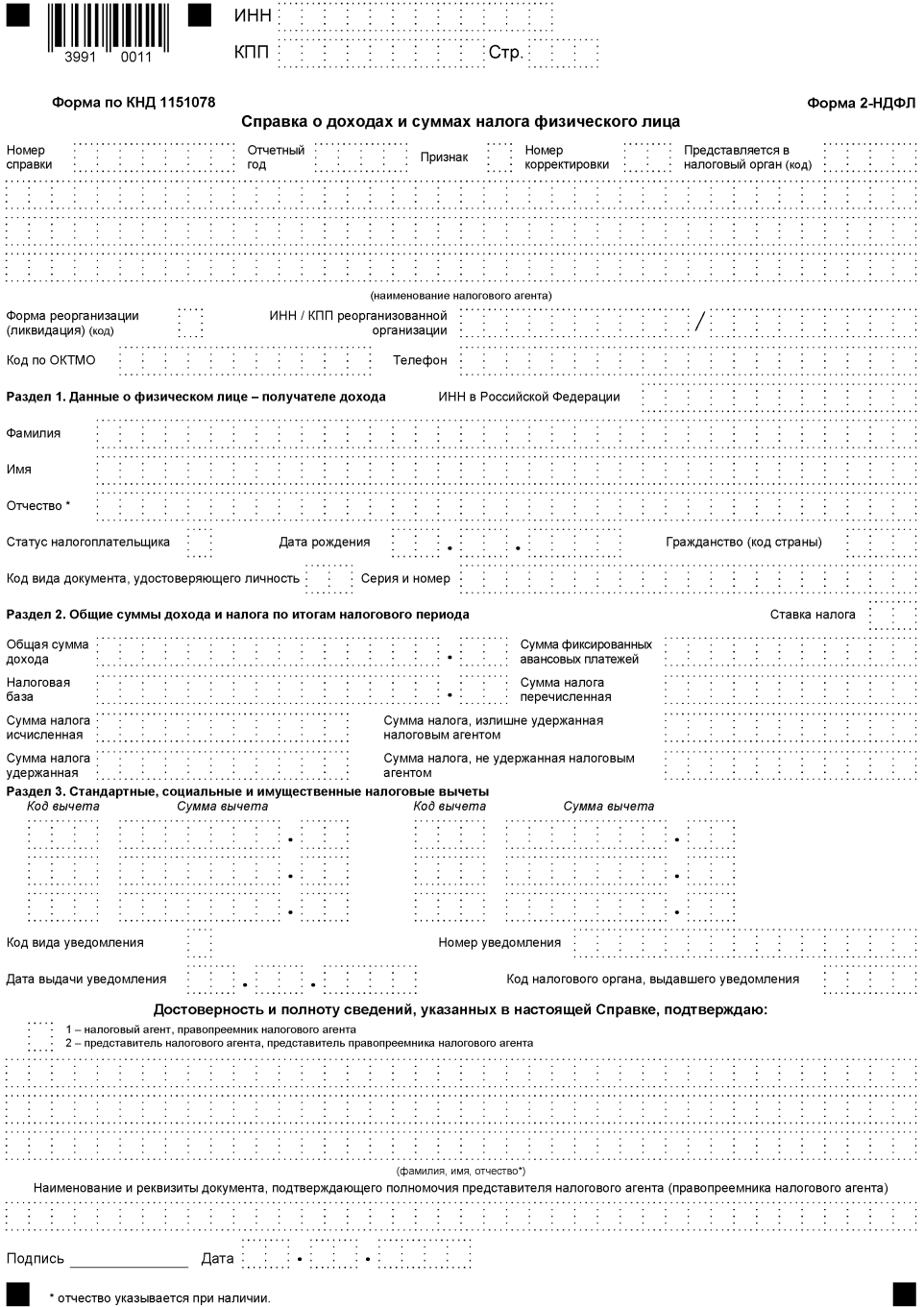

- отчет, который организации и ИП должны направлять в налоговые органы, в названии имеет сокращение «форма 2 НДФЛ» и официальный номер в классификаторе налоговых документов — КНД 1151078;

- документ, который выдается физлицу, когда оно обращается на основании ст. 230 НК РФ, ни сокращений, ни номеров в КНД не имеет.

Что касается отчета, который сдается в ИФНС с 2019 года, то в нем чуть больше изменений. Справка состоит из вводной части, двух разделов и одного приложения. В действовавшей ранее форме 2-НДФЛ было 5 разделов. Кроме того, налоговики удалили поля для указания ИНН физлиц и оставили только одно поле для уточнения вида уведомления, подтверждающего право на один из налоговых вычетов.

Отметим, что если вы заполняете отчеты для налоговиков в электронном виде и передаете их в ФНС через операторов, то особых изменений не заметите. Посредники обещают, что своевременно обновляют форматы, которые используют налоговые агенты при передаче данных о доходах и суммах подоходного налога физлиц. Что касается справок для работников, а такие обращения — не редкость, то необходимо использовать уже новые формы, чтобы не нарушать требования Налогового кодекса РФ.

Обращаем внимание, что с 01.01.2019 утратили силу:

- Приказ ФНС РФ от 30.10.2015 № ММВ-7-11/485 и Приказ Федеральной налоговой службы от 17.01.2018 № ММВ-7-11/19@, которыми утвержден ныне рабочий вариант документа и порядок его заполнения;

- Приказ ФНС РФ от 16.09.2011 № ММВ-7-3/576 и Приказ Федеральной налоговой службы от 08.12.2014 № ММВ-7-11/617@, в которых описаны правила, как подавать сведения на электронных и бумажных носителях и через операторов телекоммуникационных каналов связи.

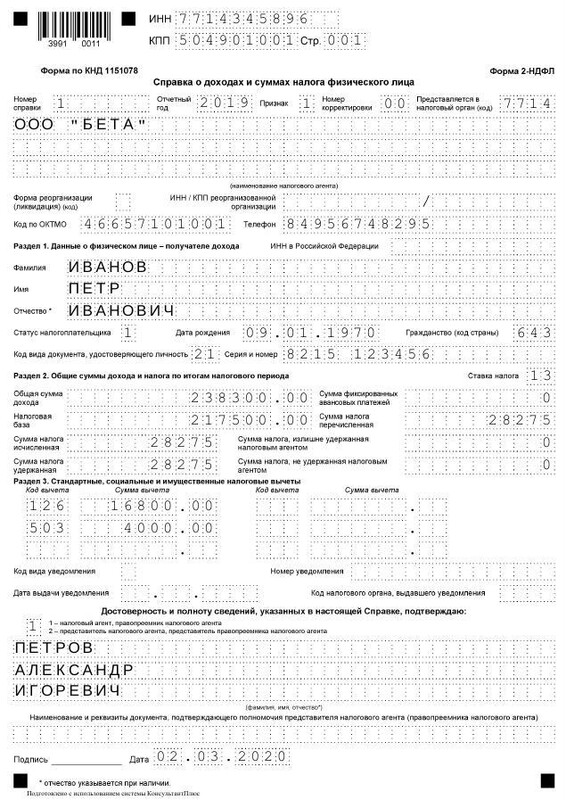

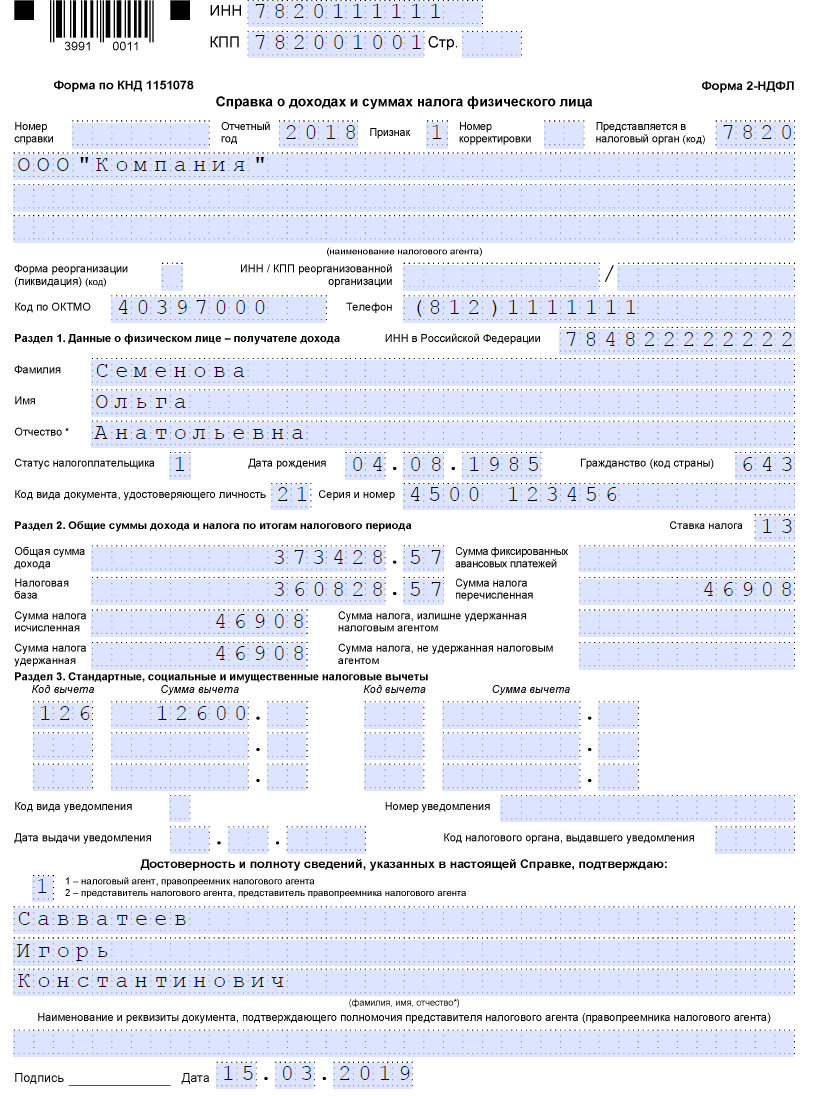

Образец заполнения в 2019 году

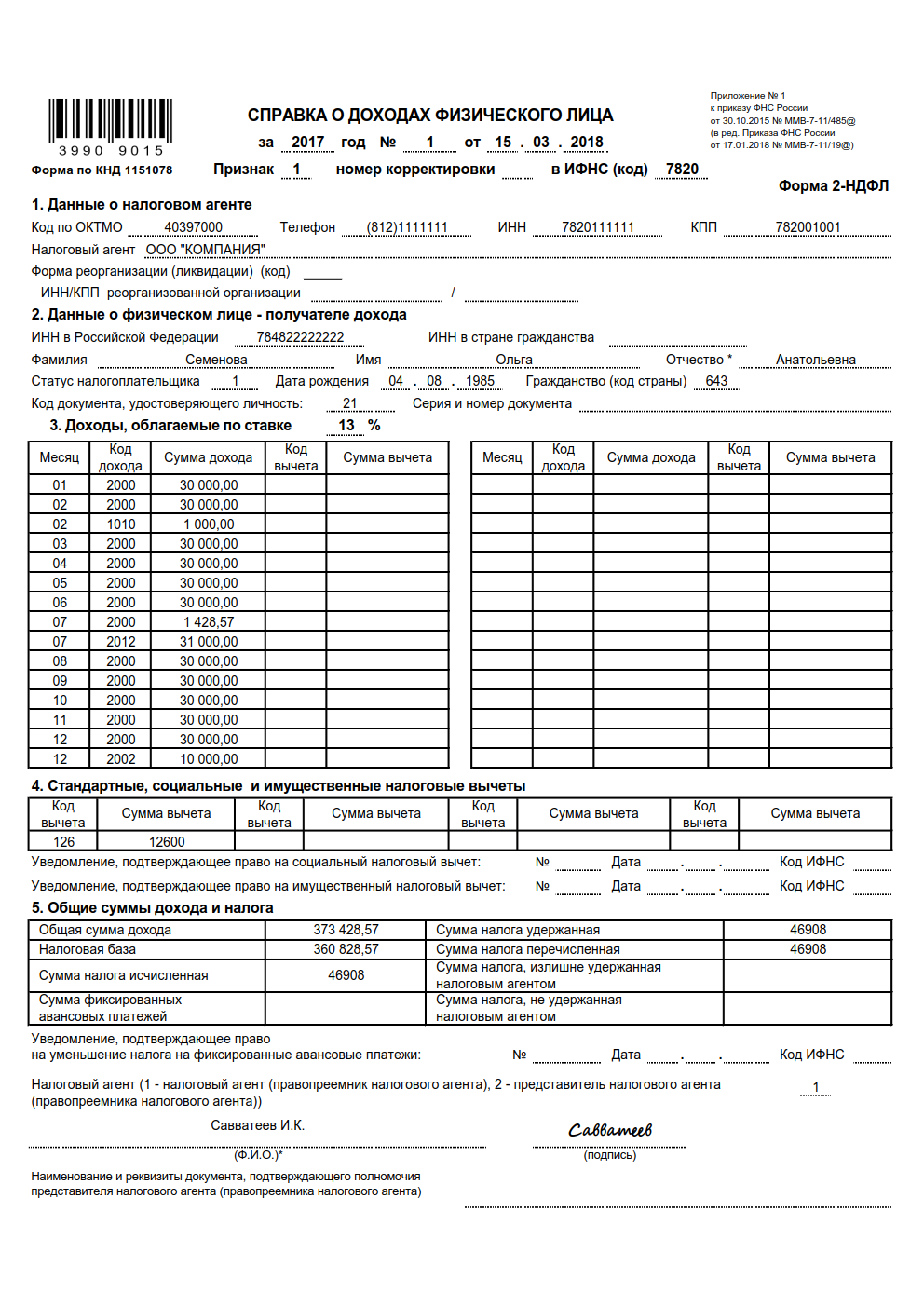

Теперь рассмотрим конкретный пример. ООО «Компания» должна сдать отчет в 2019 году на работницу Семенову О.А. по новым правилам. Для его заполнения необходимо следовать инструкции:

- В общих сведениях все довольно просто: ИНН, КПП, наименование организации или ИП, отчетный год, код ИФНС, код реорганизации и ИНН, КПП реорганизованной организации, код ОКТМО, телефон.

- Номер справки — это порядковый номер направленной в отчетном периоде формы.

- Признак (1, 2, 3, 4) — указывают в зависимости от оснований сдачи документа.

- Номер корректировки: 00 — первичная, 99 — аннулирующая. Все остальные от 01 до 98 — корректирующие отчеты.

- Данные о налогоплательщиках указывают из имеющихся у налогового агента документов.

- В разделе «Ставка налога» необходимо указать процент, по которому удержан НДФЛ. На сегодняшний день существуют три ставки: 13, 30 и 35%. Наиболее распространена ставка 13%. Применяется она для работников, имеющих статус резидента РФ.

- Сведения о суммах дохода и рассчитанном, удержанном налоге берут за весь отчетный период.

- Коды вычетов проставляются с учетом Приказа ФНС России от 10.09.2015 № ММВ-7-11/387@. В нашем случае — код 126, поскольку у работника есть ребенок.

- Код вида уведомления (при условии, что выдано уведомление):

- цифру 1 ставят, если налогоплательщику выдано уведомление о праве на имущественный вычет;

- цифру 2, если налогоплательщику выдано уведомление о праве на социальный вычет;

- цифру 3, если налоговому агенту выдано уведомление, подтверждающее право на уменьшение подоходного налога на фиксированные авансовые платежи.

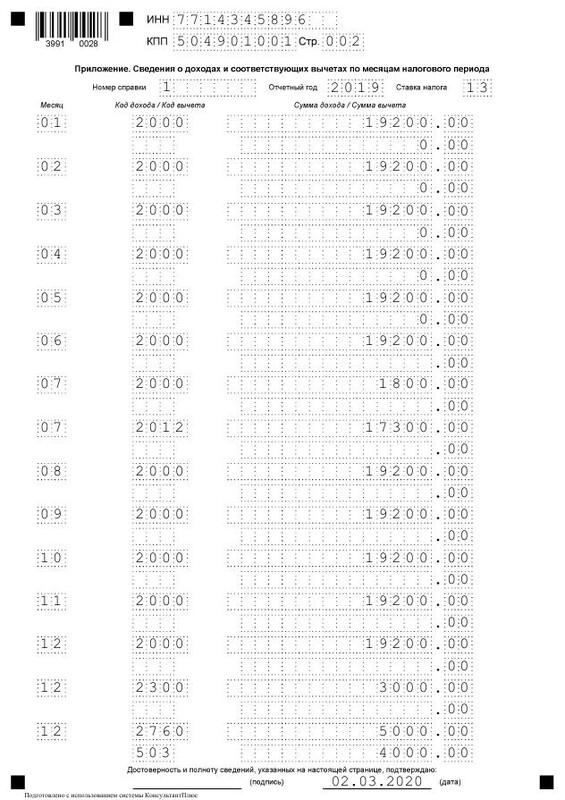

- Приложение заполняется по месяцам, в которых выплачивался доход или предоставлялся вычет. Отличий от действующего порядка заполнения этого документа нет.

Образец заполнения справки 2-НДФЛ по новым правилам 2019 года

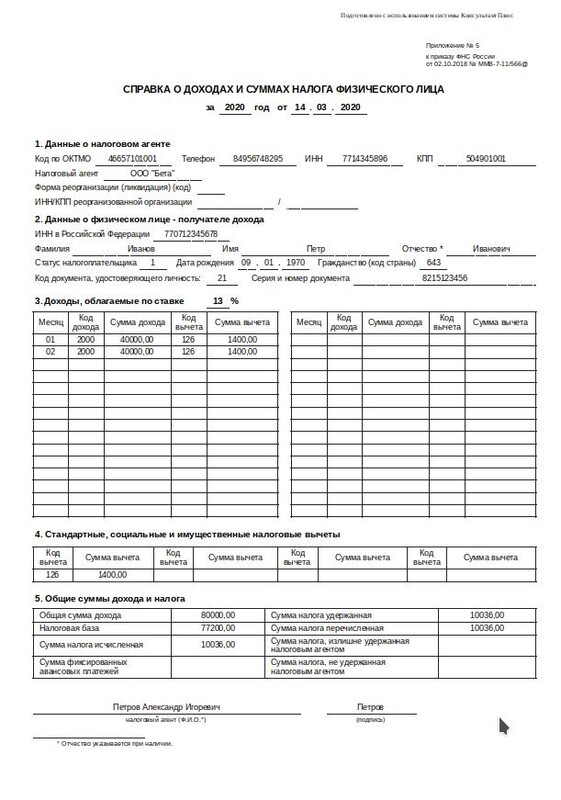

Как отчитываются сейчас за прошлые годы

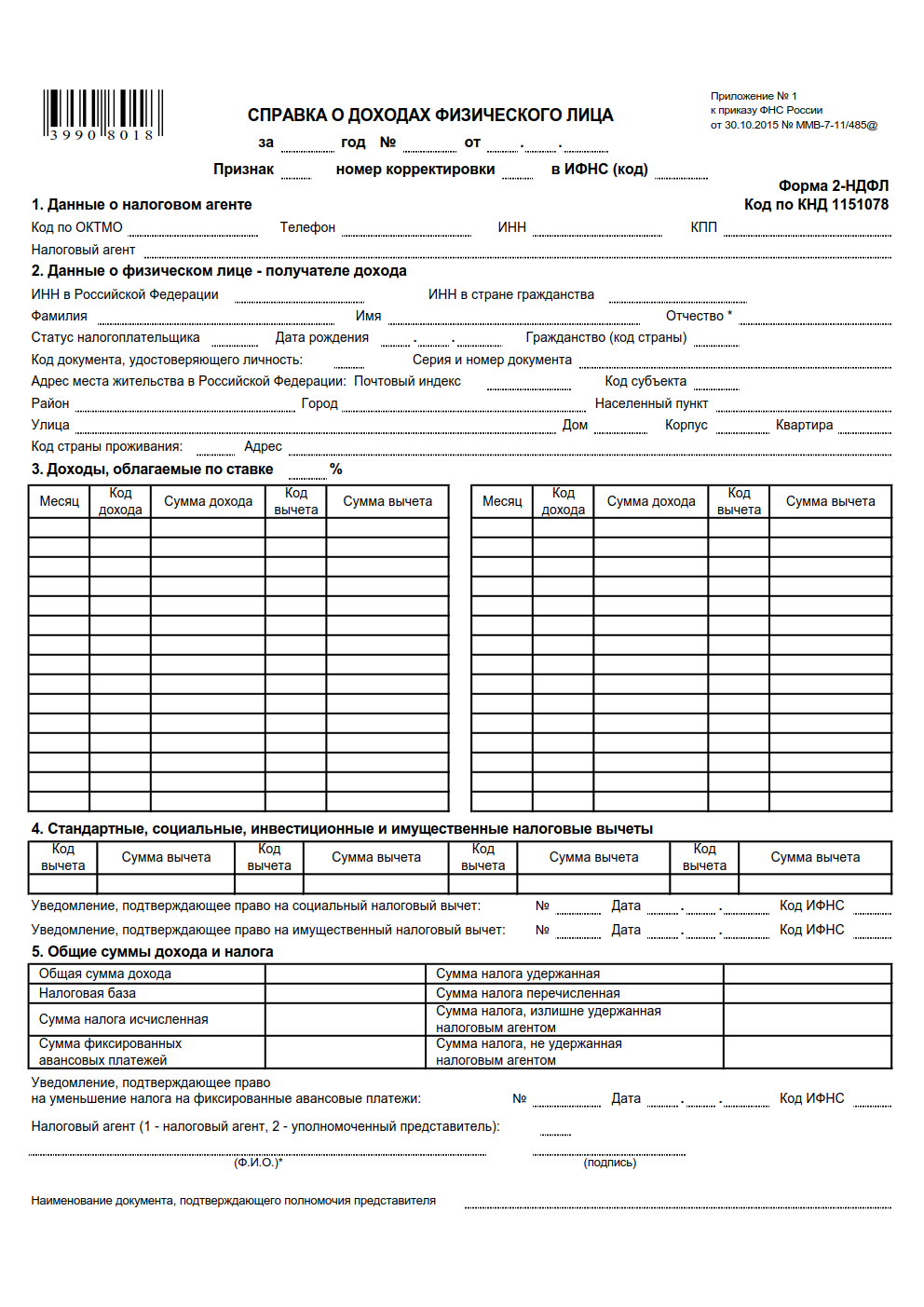

Справка о доходах физических лиц часто претерпевает изменения. В 2015-2016 годах использовалась старая форма, утвержденная Приказом ФНС от 30.10.2015 № ММВ-7-11/485@. Но в конце 2017 года ФНС было инициировано рассмотрение очередных изменений в этот Приказ в связи с утверждением Приказа ФНС России от 17.01.2018 № ММВ-7-11/19@ (зарегистрирован в Минюсте и опубликован 30.01.2018). Если понадобится сдать сведения за прошлые периоды, налоговая требует использовать формы, действовавшие в этот период.

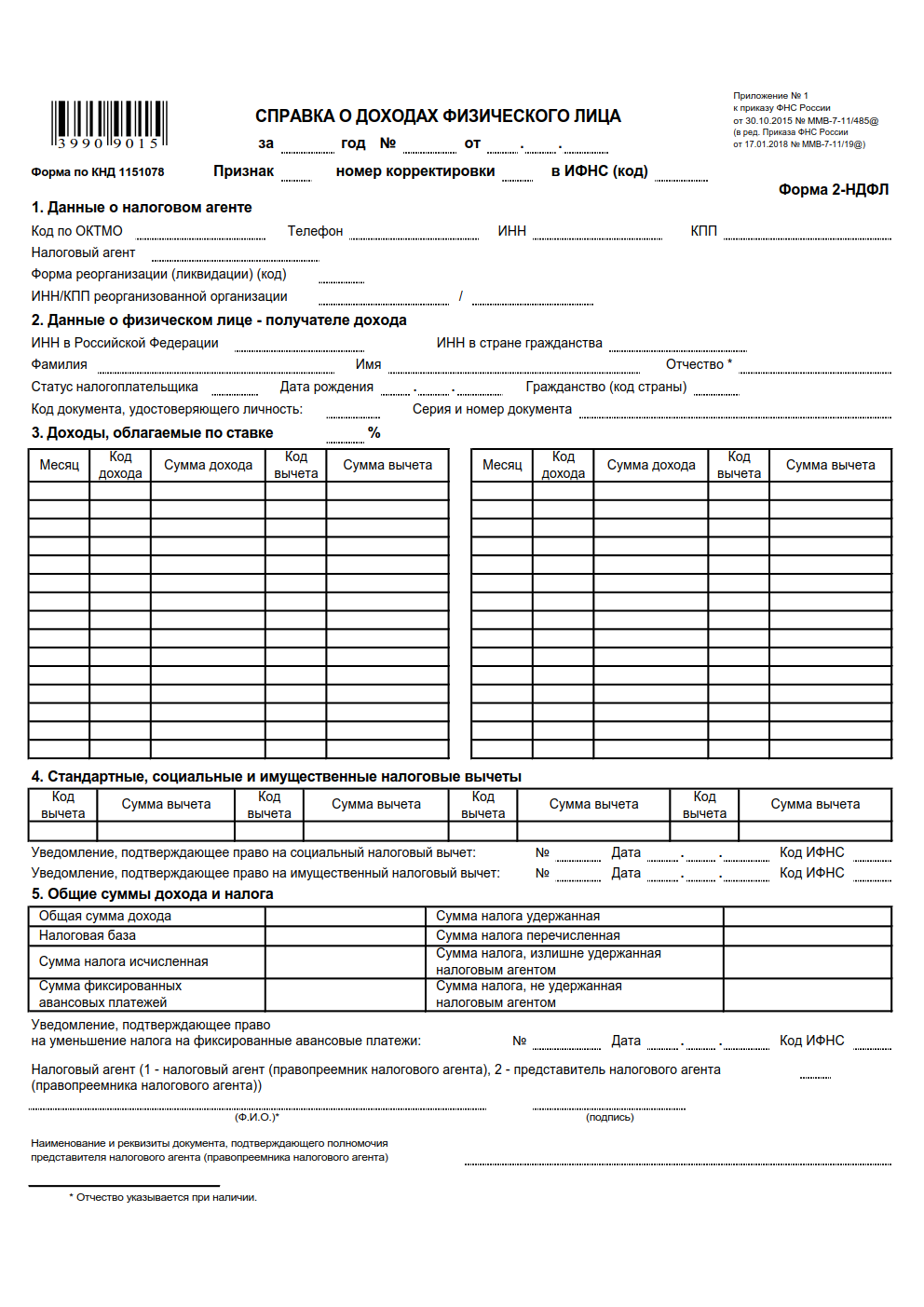

Форма, действовавшая в 2017 году

Форма, действовавшая в 2018 году

Кто обязан сдавать справки

Скачать бесплатно образец новой справки 2-НДФЛ за 2019 г. необходимо всем налоговым агентам, которые обязаны отчитываться в ИФНС. Ими являются организации, индивидуальные предприниматели, иные лица, в соответствии со статьей 226 НК РФ, которые выплачивают доход физическому лицу, являющемуся налогоплательщиком, работники, находящиеся с организацией в трудовых отношениях, работающие по договору подряда, иные граждане. Такое лицо обязано исчислить, удержать налог у налогоплательщика и перечислить его в бюджет.

Форма для сдачи в ИФНС заполняется по каждому физическому лицу.

Каждый налоговый агент обязан обеспечить учет доходов, выплаченных физическим лицам, предоставленных им вычетов, исчисленных и удержанных налогов. Для этого составляется налоговый регистр. Открывается он сразу при приеме сотрудника на работу. Регистр разрабатывается и утверждается самостоятельно налоговым агентом и содержит сведения:

- о физическом лице, его идентификационных данных (Ф.И.О., дата рождения, паспортные данные, ИНН);

- видах и суммах доходов;

- предоставленных вычетах;

- суммах исчисленного, удержанного и перечисленного налогов;

- датах удержания налога и его перечисления в бюджет, реквизитах платежных документов.

Форматы сдачи

Когда численность компании составляет несколько человек, то 2-НФДЛ можно сдать в налоговую на бумаге. Если число физических лиц, получивших доход в компании, превысило 25 человек, то сдавать отчет придется только в электронном виде (п. 2 ст. 230 НК РФ) по телекоммуникационным каналам связи.

Для подготовки отчетов используется бесплатное ПО ФНС «Налогоплательщик ЮЛ». Чтобы отправить электронный отчет в ИФНС в электронном виде, необходимо заключить договор с уполномоченным оператором связи, получить электронно-цифровую подпись и установить программное обеспечение.

Как проверить справку перед сдачей в налоговую в электронном виде? Для этого достаточно скачать на официальном сайте ИФНС бесплатную программу Tester. Установив ее на своем компьютере, можно проверить файл, отправляемый в ИФНС, на соответствие формату предоставления отчета в электронном виде.

Сроки сдачи отчета

Учтите, что заполнить и предоставить 2-НДФЛ в налоговую инспекцию следует не позднее 1 апреля года, следующего за отчетным. Поскольку это последняя дата, когда налоговые агенты передают сведения о доходах физического лица, исчисленном, удержанном и перечисленном налогах в бюджет (п. 2 ст. 230 НК РФ). В этом случае в поле «Признак» указывают цифру 1. В 2018 году 1 апреля приходилось на воскресенье, поэтому последний срок сдачи переносился на 02.04.2018. Что касается 2022 года, то никаких переносов не предусмотрено.

Если налоговый агент не смог удержать налог при выплате дохода и в течение всего налогового периода, то он обязан предоставить в налоговую отчет, указав в поле «Признак» цифру 2. Сделать это необходимо до 1 марта следующего года (п. 5 ст. 226 НК РФ). Обратите внимание, что порядок предоставления в налоговые органы таких сведений теперь представлен в приложении № 4 к Приказу ФНС России от 02.10.2018 № ММВ-7-11/566@.

За несвоевременную сдачу отчета предусмотрена ответственность в размере 200 руб. за каждую справку (п. 1 ст. 126 НК РФ), то есть за форму, составленную на отдельного сотрудника. Также введена ответственность за предоставление справок с недостоверными сведениями. За каждый такой отчет придется заплатить штраф в размере 500 руб. (ст. 126.1 НК РФ), и избежать его удастся только в том случае, если налоговый агент выявит и исправит ошибку до обнаружения ее налоговым органом.

Какие изменения претерпела форма в 2019 году

- в разделе 1 появились сведения о реорганизации или ликвидации компании;

- из раздела 2 исключены сведения о месте жительства налогоплательщика;

- из раздела 4 исключаются упоминания об инвестиционных вычетах;

- в раздел 5 в строки подписи и удостоверяющего полномочия подписанта документа вводится упоминание о возможности подписания справки правопреемником.

Образец заполнения справки в 2019 году

Прежде чем скачать для заполнения форму справки 2-НДФЛ в 2019 году, рекомендуем ознакомиться с правилами, действовавшими в 2018 году (до 31 декабря):

- В разделе 1 необходимо указать наименование налогового агента и его основные реквизиты: ИНН, КПП, код ОКТМО.

- В разделе 2 указываются сведения о физическом лице: его Ф.И.О., дата рождения и паспортные данные. Как было сказано выше, адрес места жительства указывать не требуется.

- В разделе 3 отражаются доходы налогоплательщика с градацией на месяц выплаты, код дохода, сумма.

- В разделе 4 следует указать сведения о налоговых вычетах, предоставленных физлицу.

- Общие суммы за год: доходы и вычеты физического лица, налоги исчисленные, удержанные и перечисленные в бюджет РФ — отражаются в разделе 5. Также здесь указываются реквизиты лица, ответственного за заполнение.

- Раздел 3 заполняется по каждой налоговой ставке. Например, если сотрудник является нерезидентом и получает дивиденды, то на него необходимо заполнить два раздела 3 и два раздела 5 справки. Отдельно — для оплаты труда по ставке 30% и отдельно — для дивидендов по ставке 15%, указав код дохода.

Образец справки 2-НДФЛ по форме 2018 года

Дивиденды в справке в 2019 года

Если компания в 2018 году выплачивала дивиденды учредителям — физическим лицам, то на них тоже необходимо составить справки и сдать их в ИФНС. Код дохода по дивидендам в отчете за 2018 год — 1010. Ставка налога может составлять:

- 13%, если участник — резидент;

- 15%, если участник — нерезидент РФ.

Привет, Гость! У «Клерка» новый курс!

(ФСБУ 5/2019, ФСБУ 25/2018, ФСБУ 26/2020, ФСБУ 6/2020, ФСБУ 27/2021.)

Успейте записаться, пока есть места! Обучение онлайн 1 месяц. Старт курса уже 15 февраля, программа здесь.

Приложение N 2. Порядок заполнения формы сведений о доходах физических лиц и суммах налога на доходы физических лиц “Справка о доходах и суммах налога физического лица” (форма 2-НДФЛ)

1.1. Сведения о доходах физических лиц и суммах налога на доходы физических лиц и сообщения о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога на доходы физических лиц представляются налоговыми агентами по форме 2-НДФЛ “Справка о доходах и суммах налога физического лица” (далее – Справка) за налоговый период.

Форма Справки состоит из общей части, раздела 1 “Данные о физическом лице – получателе дохода” (далее – Раздел 1), раздела 2 “Общие суммы дохода и налога по итогам налогового периода” (далее – Раздел 2), раздела 3 “Стандартные, социальные и имущественные налоговые вычеты” (далее – Раздел 3), поля “Достоверность и полноту сведений, указанных в настоящей Справке, подтверждаю”, а также Приложения “Сведения о доходах и соответствующих вычетах по месяцам налогового периода”.

1.2. Форма Справки заполняется налоговым агентом на основании данных, содержащихся в регистрах налогового учета.

1.3. Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства.

1.4. Не допускается двусторонняя печать формы Справки на бумажном носителе и скрепление листов Справки, приводящее к порче бумажного носителя.

1.5. При заполнении формы Справки используются чернила черного, фиолетового или синего цвета.

1.6. Каждому показателю формы Справки соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель.

Исключение составляют показатели, значением которых являются дата или десятичная дробь. Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест) и год (поле из четырех знакомест), разделенные знаком “.” (“точка”). Для десятичной дроби используются два поля, разделенные знаком “точка”. Первое поле соответствует целой части десятичной дроби, второе – дробной части десятичной дроби.

1.7. Заполнение полей формы Справки значениями текстовых, числовых, кодовых показателей осуществляется слева направо, начиная с первого (левого) знакоместа.

1.8. Не допускается заполнение Справки отрицательными числовыми значениями.

1.9. При заполнении полей формы Справки с использованием программного обеспечения значения числовых показателей выравниваются по правому (последнему) знакоместу.

1.10. Заполнение текстовых полей формы Справки осуществляется заглавными печатными символами.

1.11. В случае отсутствия какого-либо показателя, во всех знакоместах соответствующего поля проставляется прочерк. Прочерк представляет собой прямую линию, проведенную посередине знакомест по всей длине поля.

1.12. В случае если для указания какого-либо показателя не требуется заполнение всех знакомест соответствующего поля, то в незаполненных знакоместах в правой части поля проставляется прочерк.

1.13. При подготовке Справки с использованием программного обеспечения при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры значений реквизитов не должны изменяться. Печать знаков выполняется шрифтом Courier New высотой 16 – 18 пунктов.

1.14. При заполнении формы Справки используются коды видов доходов налогоплательщика, коды видов вычетов налогоплательщика, коды видов документов, удостоверяющих личность налогоплательщика (приложение N 1 к настоящему Порядку) и коды форм реорганизации и код ликвидации организации (приложение N 2 к настоящему Порядку).

1.15. Справки в электронной форме формируются в соответствии с форматом представления сведений о доходах физических лиц и суммах налога на доходы физических лиц по форме 2-НДФЛ “Справка о доходах и суммах налога физического лица” (на основе XML) (Приложение N 3 к настоящему приказу).

1.16. При отсутствии значения по суммовым показателям указывается ноль (“0”).

1.17. В форме Справки заполняются все реквизиты и суммовые показатели, если иное не предусмотрено настоящим Порядком.

1.18. Справка о доходах физического лица, которому налоговым агентом был произведен перерасчет налога на доходы физических лиц за предшествующие налоговые периоды в связи с уточнением его налоговых обязательств, оформляется в виде корректирующей Справки.

1.19. В случае если налоговый агент начислял физическому лицу в течение налогового периода доходы, облагаемые по разным ставкам налога, Разделы 1, 2 и 3 (при необходимости), а также Приложение “Сведения о доходах и соответствующих вычетах по месяцам налогового периода” заполняются для каждой из ставок.

1.20. В форме аннулирующей Справки заполняется заголовок, а также показатели Раздела 1, указанные в представленной ранее Справке. Разделы 2 и 3, а также Приложение “Сведения о доходах и соответствующих вычетах по месяцам налогового периода” формы Справки не заполняются.

1.21. Страницы Справки имеют сквозную нумерацию. Порядковый номер страницы записывается в определенном для нумерации поле слева направо, начиная с первого (левого) знакоместа, например, для первой страницы – “001”, для двенадцатой – “012”.

1.22. В случае если Справка не может быть заполнена на одной странице, заполняется необходимое количество страниц, располагающихся до Приложения “Сведения о доходах и соответствующих вычетах по месяцам налогового периода”.

1.23. На второй и последующих страницах, заполняемых при необходимости, в поле “Стр.” формы Справки указывается номер страницы Справки, заполняются поля “ИНН”, “КПП”, “Номер справки”, “Отчетный год”, “Признак”, “Номер корректировки”, “Представляется в налоговый орган (код)”, а также иные необходимые поля Справки. Остальные поля Справки заполняются прочерками.

1.24. В поле “Достоверность и полноту сведений, указанных в настоящей Справке, подтверждаю” указывается цифра:

1 – если Справку представляет налоговый агент (правопреемник налогового агента);

2 – если Справку представляет представитель налогового агента (правопреемника налогового агента).

1.25. В полях “фамилия, имя, отчество” и “подпись” указываются фамилия, имя, отчество (при наличии) уполномоченного лица, представившего Справку, и его подпись.

1.26. Поле “Наименование и реквизиты документа, подтверждающего полномочия представителя налогового агента (правопреемника налогового агента)” заполняется в случае представления Справки представителем налогового агента (правопреемника налогового агента).

II. Заполнение общей части формы Справки

2.1. В полях “ИНН” и “КПП” указывается: для налоговых агентов – организаций – идентификационный номер налогового агента (ИНН) и код причины постановки на учет (КПП) по месту нахождения организации согласно Свидетельству о постановке на учет в налоговом органе; для налоговых агентов – физических лиц указывается только ИНН в соответствии со Свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации.

2.2. В случае если Справка представляется организацией, имеющей обособленные подразделения, в данном поле после ИНН указывается КПП по месту нахождения организации по месту нахождения ее обособленного подразделения.

2.3. В случае если Справка представляется правопреемником налогового агента, в данном поле указывается идентификационный номер правопреемника налогового агента (ИНН) и код причины постановки на учет (КПП) по месту нахождения организации согласно Свидетельству о постановке на учет в налоговом органе.

2.4. В поле “Номер справки” указывается уникальный порядковый номер Справки в отчетном налоговом периоде, присваиваемый налоговым агентом.

2.5. При представлении корректирующей либо аннулирующей Справки налоговым агентом взамен ранее представленной в поле “Номер справки” указывается номер ранее представленной Справки. При представлении корректирующей либо аннулирующей Справки правопреемником налогового агента взамен ранее представленной Справки налогового агента в поле “Номер справки” указывается номер ранее представленной Справки налоговым агентом.

2.6. В поле “Отчетный год” указывается налоговый период, за который составляется Справка.

2.7. В поле “Признак” проставляется:

цифра 1 – если Справка представляется в соответствии с пунктом 2 статьи 230 Налогового кодекса Российской Федерации (далее – Кодекс) налоговым агентом;

цифра 2 – если Справка представляется в соответствии с пунктом 5 статьи 226 и (или) пунктом 14 статьи 226.1 Кодекса налоговым агентом;

цифра 3 – если Справка представляется в соответствии с пунктом 2 статьи 230 Кодекса правопреемником налогового агента;

цифра 4 – если Справка представляется в соответствии с пунктом 5 статьи 226 и (или) пунктом 14 статьи 226.1 Кодекса правопреемником налогового агента.

2.8. В поле “Номер корректировки”:

при составлении первичной Справки проставляется “00”;

при составлении корректирующей Справки взамен ранее представленной указывается соответствующий номер корректировки (например, “01”, “02” и так далее);

при составлении аннулирующей Справки взамен ранее представленной проставляется цифра “99”.

2.9. В поле “Представляется в налоговый орган (код)” указывается четырехзначный код налогового органа, в который налоговый агент представляет Справку.

2.10. В поле “наименование налогового агента” при представлении Справки налоговым агентом юридическим лицом либо обособленным подразделением юридического лица указывается сокращенное наименование (в случае отсутствия – полное наименование) организации согласно ее учредительным документам.

В случае представления Справки правопреемником реорганизованной организации в поле “наименование налогового агента” указывается наименование реорганизованной организации либо обособленного подразделения реорганизованной организации.

В случае представления Справки физическим лицом, признаваемым налоговым агентом, в поле “наименование налогового агента” указывается полностью, без сокращений, фамилия, имя, отчество (при наличии) в соответствии с документом, удостоверяющим его личность. В случае двойной фамилии слова пишутся через дефис.

2.11. В поле “Форма реорганизации (ликвидация) (код)” указывается код в соответствии с приложением N 2 к настоящему Порядку.

В поле “ИНН/КПП реорганизованной организации” указывается соответственно ИНН и КПП реорганизованной организации или обособленного подразделения реорганизованной организации.

В случае если представляемая в налоговый орган Справка не является Справкой за реорганизованную организацию, то поля “Форма реорганизации (ликвидация) (код)” и “ИНН/КПП реорганизованной организации” не заполняются.

Поле “Форма реорганизации (ликвидация) (код)” обязательно для заполнения при заполнении поля “Признак” значением “3” или “4”.

2.12. Поле “ИНН/КПП реорганизованной организации” обязательно для заполнения при заполнении поля “Признак” значением “3” или “4” и при заполнении поля “Форма реорганизации (ликвидация) (код)” значением, отличным от “0”.

2.13. В поле “Код по ОКТМО” указывается код муниципального образования, на территории которого находится организация или обособленное подразделение организации.

Коды по ОКТМО содержатся в “Общероссийском классификаторе территорий муниципальных образований” ОК 033-2013 (ОКТМО). При заполнении показателя “Код по ОКТМО”, под который отводится одиннадцать знакомест, в свободных знакоместах справа от значения кода в случае, если код ОКТМО имеет восемь знаков, никакие символы не проставляются.

Индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, и другие лица, занимающиеся в установленном законодательством Российской Федерации порядке частной практикой и признаваемые налоговыми агентами, указывают код по ОКТМО по месту жительства.

Индивидуальные предприниматели, признаваемые налоговыми агентами, которые состоят на учете по месту осуществления деятельности в связи с применением системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и (или) патентной системы налогообложения, в отношении своих наемных работников указывают код по ОКТМО по месту своего учета в связи с осуществлением такой деятельности.

Правопреемник налогового агента указывает код по ОКТМО по месту нахождения реорганизованной организации или обособленного подразделения реорганизованной организации.

2.14. В поле “Телефон” указывается телефонный код города и номер контактного телефона налогового агента, по которому, в случае необходимости, может быть получена справочная информация, касающаяся налогообложения доходов физических лиц, а также учетных данных этого налогового агента.

VI. Заполнение Приложения “Сведения о доходах и соответствующих вычетах по месяцам налогового периода”

6.1. В Приложении “Сведения о доходах и соответствующих вычетах по месяцам налогового периода” (далее – Приложение к справке) указываются сведения о доходах, начисленных и фактически полученных физическим лицом в денежной и натуральной формах, а также в виде материальной выгоды, по месяцам налогового периода и соответствующих вычетов, по каждой ставке налога.

6.2. При заполнении формы Справки с признаком 1 или 3 в Приложении к справке указываются в соответствующих полях порядковые номера месяцев, коды доходов, суммы всех начисленных и фактически полученных доходов.

6.3. При заполнении формы Справки с признаком 2 или 4 в Приложении к справке указывается сумма фактически полученного дохода, с которой не удержан налог налоговым агентом.

6.4. Стандартные, социальные и имущественные налоговые вычеты в Приложении к справке не отражаются.

6.5. В полях “Номер справки”, “Отчетный год” и “Ставка налога” указываются соответствующие номер справки, отчетный год и ставка налога, с применением которой исчислены суммы налога, отраженные на соответствующем листе Справки.

6.6. В поле “Месяц” в хронологическом порядке указывается порядковый номер месяца налогового периода, за который был начислен и фактически получен доход.

6.7. В поле “Код дохода” указывается код дохода, выбираемый в соответствии с “Кодами видов доходов налогоплательщика”*.

6.8. В поле “Сумма дохода” отражается вся сумма начисленного и фактически полученного дохода по указанному коду дохода.

6.9. По соответствующим видам доходов, в отношении которых предусмотрены соответствующие вычеты, или которые подлежат налогообложению не в полном размере, указывается код вычета, выбираемый в соответствии с “Кодами видов вычетов налогоплательщика” *.

6.10. В поле “Код вычета” указывается код вычета, выбираемый в соответствии с “Кодами видов вычетов налогоплательщика”*. Код вычета указывается при наличии суммы соответствующего вычета.

6.11. В поле “Сумма вычета” отражается сумма вычета, которая не должна превышать сумму дохода, указанную в соответствующей графе “Сумма дохода”.

6.12. По доходам, особенности налогообложения которых определяются в соответствии со статьями 214.1, 214.3, 214.4 Кодекса, в отношении одного кода дохода может быть указано несколько кодов вычетов. В этом случае первый код вычета и сумма вычета указывается ниже соответствующего кода дохода, а остальные коды вычетов и суммы вычетов указываются в соответствующих графах строками ниже. Поля “Месяц”, “Код дохода” и “Сумма дохода” напротив таких кодов вычетов и сумм вычетов заполняются прочерками.

* Пункт 1 статьи 230 Налогового кодекса Российской Федерации

- III. Заполнение Раздела 1 “Данные о физическом лице – получателе дохода”

- IV. Заполнение Раздела 2 “Общие суммы дохода и налога по итогам налогового периода”

- V. Заполнение Раздела 3 “Стандартные, социальные и имущественные налоговые вычеты”

- Приложение N 1. Коды видов документов, удостоверяющих личность налогоплательщика

- Приложение N 2. Коды форм реорганизации и код ликвидации организации

Откройте актуальную версию документа прямо сейчас или получите полный доступ к системе ГАРАНТ на 3 дня бесплатно!

Если вы являетесь пользователем интернет-версии системы ГАРАНТ, вы можете открыть этот документ прямо сейчас или запросить по Горячей линии в системе.

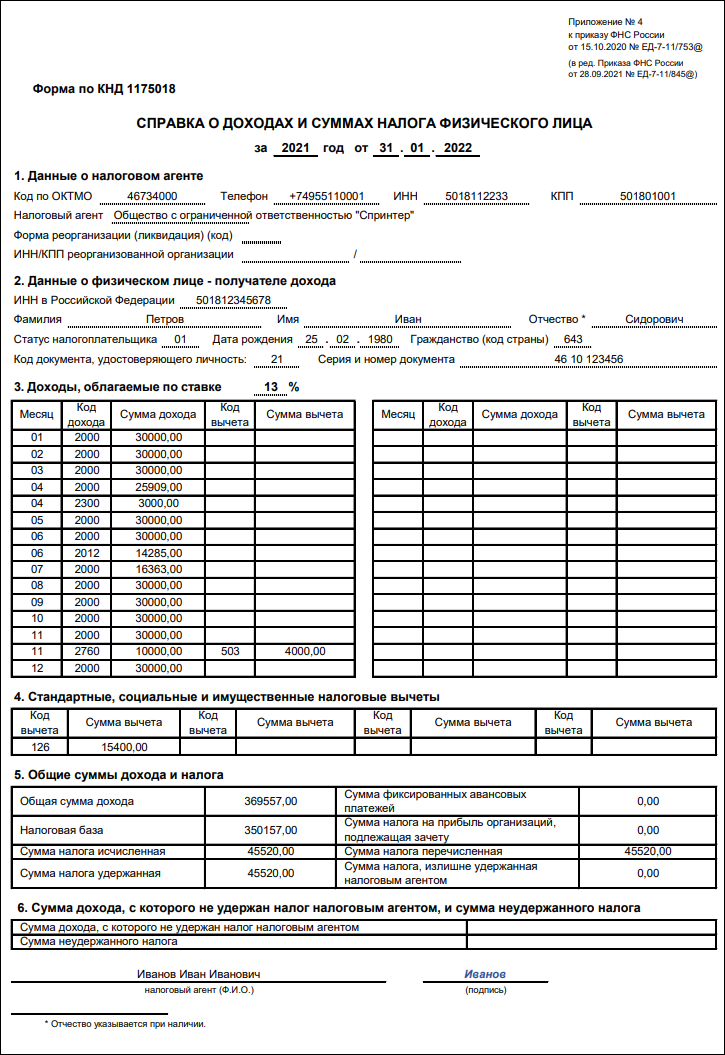

Справка 2-НДФЛ 2022 для сотрудников – образец

Справку о полученных доходах работники запрашивают не только для налоговой инспекции, но и в соцзащиту, для банков и других организаций и ведомств. 2-НДФЛ 2022 для сотрудников видоизменилась, поэтому заполнять ее следует по-новому.

- Форма 2-НДФЛ 2022 года для сотрудников

- Что изменилось в справке

- Как заполнить справку 2-НДФЛ сотруднику в 2022 году

- Пример

Форма 2-НДФЛ 2022 года для сотрудников

С 2022 г. справки о доходах больше не передаются отдельными документами в ИФНС. Они перестали считаться самостоятельной отчетностью и включены в состав только годовой формы 6-НДФЛ. Но сотрудникам, в т.ч. бывшим, по их запросу работодатель обязан выдать заполненный документ в 3-дневный срок (ст.62 ТК РФ). При увольнении справку получают в день расчета. Поэтому компании все равно придется использовать отдельный бланк для отражения сведений о полученном заработке.

Форма новой справки 2-НДФЛ 2022 для сотрудников утверждена Приказом ФНС от 15.10.2022 № ЕД-7-11/753. Для отражения сведений за предыдущие годы необходимо использовать бланк, действующий в запрашиваемый период. Компания заполняет справки только на тех лиц, у которых имелись облагаемые НДФЛ доходы.

Новый бланк 2-НДФЛ для сотрудника за 2022 г. можно скачать бесплатно, кликнув по картинке ниже.

Что изменилось в справке

Справка 2-НДФЛ 2022 для сотрудников поменяла свое название, убрав из обращения словосочетание «2-НДФЛ». Но основные поля в документе остались прежними. Соответственно, изменилась информация об утвердившем бланк нормативном акте (теперь в правом верхнем углу написано «Приложение 4 к Приказу ФНС России от 15.10.2022 № № ЕД-7-11/753») и добавился код по КНД – 1175018. Больше не надо указывать данные о номере и признаке справки, а также сведения об уведомлении на вычеты, которое выдавала ИФНС.

Как заполнить справку 2-НДФЛ сотруднику в 2022 году

Сведения, которые должны указываться в справке, не изменились. Работодатель сначала заполняет данные по организации:

- ОКТМО;

- телефон;

- ИНН и КПП;

- наименование.

Если прошла реорганизация, ставится код преобразования (из Приложения 4 к порядку заполнения) и вписываются ИНН, КПП реорганизованной компании.

Затем указываются данные физлица, получающего справку:

- фамилия, имя, отчество;

- статус: резидент РФ (1) или нет(2);

- дата рождения;

- код страны гражданства (643 – для России);

- код удостоверяющего личность документа (наиболее распространенный – паспорт РФ, код 21), вписывается его серия и номер.

После чего в форме 2-НДФЛ 2022 года для сотрудников указывают сведения о доходах и вычетах. Суммы отражаются в разрезе:

- кодов;

- периодов получения (начисления).

Для доходов значение кода выбирается из Приложения № 1, для вычетов – из Приложения 2 приказа ФНС от 10.09.2015 № ММВ-7-11/387@.

4 раздел 2-НДФЛ для сотрудника в 2022 году предназначен, как и прежде, для стандартных, социальных и имущественных вычетов, которые записываются одной суммой за весь период. А в 5 разделе указываются итоговые суммы – доходов, вычетов и по налогу.

Подписывает документ уполномоченный представитель компании, ФИО которого расшифровывается. При наличии печати на 2-НДФЛ для сотрудника в 2022 году ставится ее оттиск.

Справка 2-НДФЛ 2022 для сотрудников: образец заполнения

По каждой налоговой ставке формируется отдельный документ. Готовую справку нельзя исправлять, в т.ч корректирующими средствами. Для распечатки нужно использовать черные и синие, фиолетовые оттенки чернил, но не цветные.

Числовые показатели доходов и вычетов указывают в рублях с копейками, налог – в целых рулях. Суммовые данные не могут принимать отрицательные значения.

Чтобы нагляднее показать, как работодателю составить справку по запросу работника, приведем числовой пример с конкретными суммами.

Пример

- зарплата за январь-март по 40 000 руб., в апреле 12 800 руб., в мае 29 750 руб.;

- отпускные, выплаченные в апреле, 36 210руб.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.Как заполнить декларацию 2-НДФЛ

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. –>

- Высшее экономическое образование.

- 15 лет работы в банке.

- Независимый эксперт.

- Финансовый аналитик.

- Обладает сертификатами от ЦБ РФ. . Facebook. .

2022 году в связи с карантином своевременно подать декларации 2-НДФЛ смогли не все, даже с учетом переноса крайнего срока с 1 марта на 30 апреля. Поэтому гораздо чаще стали использовать дистанционные сервисы обмена данными через личные кабинеты налогоплательщиков. Но даже те, кто не зарегистрировал личный кабинет, могут оплатить налоги на сайте ФНС в разделе «Уплата налогов и штрафов». Крайний срок – 15 июля.

- Кто отчитывается

- На что обратить внимание при заполнении

- Общая часть

- Особенности заполнения общего раздела

- Раздел 1

- Раздел 2

- Раздел 3

- Приложение

- Как подать декларацию

- Какие наказания за просрочку

Как заполнить декларацию 2-НДФЛ, где взять образец для заполнения и какие поля можно оставлять пустыми, расскажет Бробанк.

Кто отчитывается

По законодательству РФ налоги платят все налоговые резиденты со своих доходов:

- заработной платы;

- других вариантов оплаты за труд или службу;

- дивидендов;

- начисленных или сэкономленных процентов;

- прибыли от авторского права;

- выигрышей в игровых заведениях;

- доходов от деятельности или сделок за рубежом;

- доходов от продажи или сдачи в наем недвижимого имущества;

- прибыли от сделок с ценными бумагами.

Государственные пособия, пенсии, стипендии, субсидии и любые другие виды социальной поддержки – не подлежат налогообложению. Наиболее распространенная ставка налогообложения 13%, если применяют другую ставку, то это прописывают в разделах декларации, но заполняют только одну справку 2-НДФЛ.

Большинство налогов физлиц автоматически перечисляют налоговые агенты, такие как:

- работодатели;

- банки;

- финансовые институты;

- страховые компании и другие посредники.

Но если сделка проходит напрямую, например, сдача квартиры в аренду без посредников, то получатель дохода выступает налоговым агентом сам. Также происходит при продаже имущества, выигрышах с лотерею и других типах сделок без участия сторонних уполномоченных лиц.

Самостоятельно подают справку о доходах адвокаты, нотариусы, другие лица, которые занимаются частной практикой, а также ИП. Всем кто платит налоги впоследствии можно воспользоваться налоговыми вычетами, например на лечение, обучение или при покупке недвижимости. Налоговые вычеты возвращают только тем, кто платит налоги по ставке 13%, при других ставках права на вычет нет.

На что обратить внимание при заполнении

Бланк, отдельные поля или правила их заполнения в налоговой декларации физлиц часто меняют. Поэтому прежде чем вписывать свои данные в любой попавшийся образец, убедитесь, что выбрана актуальная версия документа.

При заполнении декларации 2-НДФЛ учтите определенные правила:

- Не допускайте ошибки или помарки, не исправляйте их любыми корректирующими средствами, не используйте двусторонние печати, не указывайте отрицательные значения. Кроме того не скрепляйте листы любыми способами, которые приводят к порче бумаги. Если ошибка допущена, то оформляйте документ заново.

Доходы и вычеты пишите в виде рублей и копеек, но ни в какой другой валюте. Все данные в НДФЛ – только в рублях РФ. При этом если копеек вышло до 50 – не учитывайте их, а если выше 50 – округляйте до 1 рубля.

Заполняйте 2-НДФЛ в такой последовательности:

- общая часть, раздел 1 и приложение;

- раздел 3 и раздел 2.

В ситуации, когда выплаты в бюджет были отчислены по разным налоговым ставкам, декларацию оформляйте по актуальной ставке.

Общая часть

Укажите ИНН и КПП. Если подаете декларацию 2-НДФЛ через обособленное подразделение, то в поле КПП указывайте код этого подразделения, а номер ИНН – головного офиса. Крупные организации указывают номер КПП, соответствующий месту учета территориальной инспекции.

Заполняйте в декларации 2-НДФЛ:

- Номер справки. Это должен быть уникальный номер, который присваивает налоговый агент. Если декларация заполнена с откорректированными данными или взамен отправленной ранее, то номер остается таким как в первоначальной справке.

- Отчетный год. Период, за который предоставляете отчетность – 2018, 2019 или 2022 год.

- Признак. Укажите значение «1» при подаче справки в виде ежегодного отчета. «2» – если уведомляете налоговую службу, что налог удержан не был, например, с подарка. Значение «3» – информирует, что подача справки произведена правопреемником от лица подотчетного налогового агента. Кодировкой «4» – правопреемник сообщает, что отчисления налога не было из-за отсутствия налогооблагаемой базы.

- Номер корректировки. При подаче справки впервые – значение 00. При предоставлении откорректированных данных – кодировка растет на одну единицу. То есть при первом уточнении – 01, при втором – 02 и т.д. При подаче аннулирующего документа – значение 99.

- Представляется в налоговый орган. Здесь впишите код из 4 цифр, той налоговой инспекции, где налогоплательщик поставлен на учет.

- Название налогового агента. Укажите сокращенное название из учредительных документов. Если краткого варианта нет, впишите полное. Так же заполняйте наименование при подаче в подразделение. Для налоговых агентов – укажите ФИО по удостоверению личности. Правопреемники вносят название реорганизованного юрлица или обособленного подразделения.

- ОКТМО. Код определите по Общероссийскому классификатору. Предприниматели, нотариусы, частные адвокаты указывают код по месту жительства. Предприниматели на ЕНВД или с патентом проставляют код местности, где ведут деятельность. Обособленные подразделения – исходя из месторасположения. При смене адреса постановки на учет при подаче декларации за период до изменений кода вписывают прежний код, а за период после – действующий код ОКТМО.

Особенности заполнения общего раздела

Если подаете декларацию как индивидуальный предприниматель, пишите только номер ИНН, а вместо кодировки КПП поставьте прочерк.

Поля «Форма реорганизации» или «ИНН/КПП реорганизованной организации» заполняет только правопреемник, который подает отчет по месту учета за последний налоговый период. Либо при заполнении скорректированной справки за реорганизованную компанию. При этом вписывают название данной организации и ОКТМО.

Обязательно напишите в общем разделе номер телефона налогового агента. Если подаете декларацию как физическое лицо, то укажите свои контакты. По этому номеру специалисты налоговой службы связываются, если возникают какие-то вопросы по поданной декларации.

Раздел 1

В поле «ИНН в России» проставьте код, присвоенный сотруднику. У него можно попросить копию свидетельства. ФИО берите из паспорта. Если в гражданстве нет отчества, его не указывают. Поля с личными данными заполняют только кириллическими буквами. Заполнение латиницей возможно только для иностранцев.

Значения для поля «Статус налогоплательщика»:

Статусы, действовавшие до 2022 года Новые статусы «1» – налоговый резидент «4» – работник- участник госпрограммы переселения соотечественников «2» – нерезидент «5» – работники-иностранцы со статусом «беженца» или получившие временное убежище в РФ и без резидентства «3» – нерезидент высококвалифицированный специалист «6» – иностранцы, получившие патент в РФ и работающие на его основе Дату рождения окажите в формате дд.мм.гггг с учетом точек. Например, если день рождения 3 июля 1986 года, то впишите – 03.04.1987.

Гражданство при определении статуса иностранцев не важно.

В поле «Гражданство» укажите код государства, в котором постоянно проживаете. Для нерезидентов возьмите коды из Общероссийского классификатора стран мира. Так у россиян кодировка 643, у молдаван – 498, у американцев – 840. Если гражданства нет, впишите код страны, которая оформляла удостоверение личности.

В пункте «Код документа, удостоверяющего личность» внесите код из справочника кодов документов. Серию и номер впишите без знака «№». Пробелы вносите, однако инспекторы примут заполненные справки и без пробелов между серией и номером.

Раздел 2

В этом разделе укажите общую сумму дохода и НДФЛ по налоговому периоду. Данные возьмите из приложения и раздела 3.

Поле Признак 1 и 3 Признак 2 и 4 Общая сумма дохода Здесь впишите общий размер заработка. Налоговые вычеты из раздела 3 в эту сумму не учитывайте Укажите общую сумму заработка, с которой не отчисляли налог Налоговая база Занесите данные по налоговой базе, с которой вычли налог. Для этого из цифры, полученной в предыдущем пункте, отнимите все вычеты из раздела 3 Впишите налоговую базу для расчета налога Сумма подсчитанного налога Для определения суммы умножьте налоговую базу на ставку в разделе 3 Внесите сумму подсчитанного, но не удержанного налога Сумма фиксированных авансовых платежей Занесите в поле размер фиксированных авансовых выплат, на который уменьшают налог Удержанная сумма налога Укажите налог, отчисленный от зарплаты сотрудников Перечисленная сумма налога Впишите перечисленную за год величину налога Размер налога, излишне удержанного агентом Заполните значением суммы, которую удержал, но не вернул налоговый агент. Также в нее включите переплаты по налогу В пункте «Сумма налога, не удержанного агентом» независимо от признака укажите подсчитанную величину, если налоговый агент ее не перечислил.

Если нет уведомления о наличии права на уменьшение суммы НДФЛ, не заполняйте поля с реквизитами.

Раздел 3

В 3 разделе опишите стандартные, социальные и имущественные вычеты на покупку или строительство жилья. Если применялись налоговые ставки не под 13%, то их указывать не надо, по ним не положены налоговые вычеты.

При работе с этим разделом декларации 2-НДФЛ заполните:

- Код вычета. Найдите его в приложении 2 приказа ФНС ММВ-7-11/387. Если подходящего вычета не нашли, ставьте код 620. Оставьте поле пустым, если вычет не предоставлялся.

- Сумму вычета. Это сумма по конкретно введенному коду вычета. Тем у кого вычетов нет, заполнять поле не надо.

- Код вида уведомления. «1» – на имущественный вычет налога. «2» – на социальный. «3» – уведомления, которые утверждают право на снижение НДФЛ по фиксированным авансовым выплатам. Оставьте поле пустым, если уведомления не было.

- Номер уведомления, его дата выдачи и код налогового органа. Поле должно остаться пустым, если уведомления не было.

В том случае, когда уведомлений несколько, отдельную страницу отведите под каждое. Если уведомлений нет, оставляйте страницы пустыми.

Приложение

Заполните приложение к декларации 2-НДФЛ:

- Месяц. Впишите порядковый номер месяца, где январь 01, а декабрь 12.

- Код дохода. Укажите код по приложению 1 приказа ФНС №ММВ-7-11/387. Если же для заработка нет отдельного кода, то впишите код 4800.

- Сумму дохода. Здесь впишите начисленный и полученный заработок физлица за данный период.

- Код вычета. Этот код можно найти в приложении 2 того же приказа ФНС.

- Сумму вычета. Учитывайте то, что размер вычета не может превышать доход.

Стандартные, социальные и имущественные вычеты в приложении к декларации не нужны. Профессиональные налоговые вычеты вносите в поле напротив пункта доходов, по отношению к которым применяют вычет. При описании заработка от сделок с ценными бумагами укажите вид вычета.

Как подать декларацию

Заполнить и подать декларацию 2-НДФЛ удобнее всего в личном кабинете на официальном сайте ФНС. Также декларацию с документами о доходах и праве на вычет можно передать классическим способом – через почтовое отделение заказным письмом. Можно также отвезти документы самостоятельно или отправить с курьером.

Физические лица могут предъявлять документы в налоговую инспекцию и получать их в МФЦ. Но такая возможность есть только в тех регионах, где уже налажен этот способ обмена информацией. Такими же путями можно предоставлять и получать декларацию 3-НДФЛ. Но в период пандемии по коронавирусу подачей справки через МФЦ нельзя было воспользоваться из-за ограничений личного посещения центров.

Какие наказания за просрочку

При нарушении сроков предъявления декларации придется оплачивать штраф:

- Если декларация подана с задержкой, но налог оплачен вовремя в 2022 году это срок до 15 июля, то штраф 1000 рублей.

- При просрочке и с оплатой налога штраф составит от 5 до 30% от неуплаченного налога, но минимум 1000 рублей. Также придется оплатить штраф за полную или частичную неуплату налога в размере 20-40% от долга при умышленном нарушении сроков и пени в сумме 1/300 ключевой ставки за каждый просроченный день. Сейчас эта ставка установлена на уровне 5,5%

Для тех, кто допускает просрочку впервые или в том случае, когда у налогоплательщика есть смягчающие обстоятельства, например, он лежал в больнице, тогда штраф уменьшают вдвое. Чтобы не платить штрафы и пени, соблюдайте установленные законодательством сроки и подавайте декларацию своевременно.

Справка о доходах, которая выдается физлицу по его запросу: инструкция по заполнению

При участии Юлия Бусыгина

Налоговые агенты используют две формы справки. Одна из них имеет неофициальное название «форма 2-НДФЛ». Справки по этой форме нужно представлять в ИФНС (см. «2-НДФЛ: инструкция по заполнению той справки о доходах физлица, которая сдается в инспекцию»). У второй есть только полное наименование: «Справка о доходах и суммах налога физического лица». Она выдается физическому лицу по его заявлению. В настоящем материале дана пошаговая инструкция по заполнению той формы, которая выдается работнику.

Справка о доходах и суммах налога: общая информация

Начиная с отчетности за первый квартал 2022 года, нужно применять форму, утвержденную приказом ФНС от 15.10.20 № ЕД-7-11/753@ (см. «Новая форма 6‑НДФЛ, в которую включили 2‑НДФЛ: как заполнять и когда сдавать»). Прежде использовали бланк, утвержденный приказом ФНС от 02.10.18 № ММВ-7-11/566@. Отметим, что новый вариант полностью идентичен устаревшему.

Обязанность налогового агента выдать физическому лицу справку по указанной форме закреплена пунктом 3 статьи 230 НК РФ. Однако Налоговым кодексом не установлено, в какой форме работник должен подать заявление на получение такой справки, и в какой срок налоговый агент должен ее выдать. Нет и утвержденного порядка заполнения справки о доходах и суммах налога.

При этом для формы 2-НДФЛ (она сдается в ИФНС) предусмотрен порядок заполнения и представления в налоговые органы (утв. приказом ФНС от 15.10.20 № ЕД-7-11/753@). На наш взгляд, составлять справки о доходах и суммах налога по запросам работников нужно по тем же правилам, что и форму 2-НДФЛ. Во-первых, так будет проще для бухгалтера. Во-вторых, физлица нередко берут справки, чтобы представить их в инспекцию для получения налогового вычета. Логично предположить, что налоговикам проще проверить документ, оформленный привычным для них способом.

Что касается заявления физлица на выдачу справки, то каждая компания или ИП может разработать соответствующий бланк самостоятельно, либо принимать такие заявления в свободной форме. Многие работодатели выдают справки по устной просьбе сотрудников, и это не является нарушением.

Добавим, что налоговая ответственность за невыдачу работнику справки о доходах и суммах налога, либо за ее неправильное заполнение, не предусмотрена. В то же время за отказ представить физлицу такую справку существует административная ответственность.. Согласно статье 5.39 КоАП РФ штраф для должностных лиц составляет от 5 000 рублей до 10 000 рублей.

Общие требования к оформлению справки о доходах и суммах налога

Кто, когда и как составляет справку о доходах и суммах налога

Налоговые агенты: организации, предприниматели, нотариусы, адвокаты и представительства иностранных организаций в РФ, которые выплачивают физическим лицам зарплату, дивиденды и прочие виды доходов (ст. 226 НК РФ)

В каких случаях заполняется

По заявлению физического лица (п. 3 ст. 230 НК РФ)

За какой период составляется

За один календарный год. Если требуются сведения о доходах и суммах налога за два, три и т д. года, необходимо заполнить две, три и т д. справки.

Справка о доходах и суммах налога в случае, если физлицо получило доходы, облагаемые по разным ставкам

В отношении доходов, облагаемых по разным ставкам НДФЛ, оформляется одна справка.

Справка о доходах и суммах налога в ситуации, когда обнаружена ошибка в доходах и (или) в налоге или произведен перерасчет за период, по которому уже была выдана справка

Составление корректировочных и аннулирующих справок без заявления физлица не предусмотрено. Если после того, как были исправлены ошибки или сделан перерасчет, физлицо повторно запросит справку за тот же период, следует выдать справку с учетом исправлений и перерасчета.

Справка о доходах и суммах налога в случае, когда в середине года произошла реорганизация, после которой работник продолжил трудиться в данной компании

Работодатель должен выдать 2 справки: одну до момента реорганизации (налоговым агентом будет реорганизованная компания), вторую — после момента реорганизации (налоговым агентом будет компания, выдающая справку)

Кто выдаст физлицу справку о доходах и суммах налога, если компания — налоговый агент находится в процессе банкротства

Справку должен выдать арбитражный управляющий

Кто выдаст физлицу справку о доходах и суммах налога, если компания — налоговый агент ликвидирована

Справку можно получить через личный кабинет налогоплательщика на сайте ФНС России

Правила оформления справки о доходах и суммах налога физлица

В какой форме представляется справка о доходах и суммах налога

Налоговый агент оформляет справку на бумажном носителе. В личном кабинете налогоплательщика на сайте ФНС России можно получить справку в электронном виде, подписанную усиленной квалифицированной электронной подписью

Что не допускается при оформлении справки о доходах и суммах налога

Исправление ошибок с помощью корректирующего или иного аналогичного средства, двусторонняя печать, скрепление листов, приводящее к их порче, указание отрицательных числовых значений

Какими чернилами заполнять

Черного, фиолетового или синего цвета

Как вносить значения текстовых, числовых и кодовых показателей

Слева направо, начиная с первого (левого) знакоместа. В незаполненных знакоместах в правой части поля ставится прочерк

Если справка заполняется при помощи программного обеспечения, значения числовых показателей выравниваются по правому (последнему) знакоместу. При распечатке на принтере допустимо не обрамлять знакоместа и прочерки в незаполненных знакоместах

Какой шрифт использовать

Если справка заполняется на компьютере, то используется шрифт Courier New высотой 16 — 18 пунктов

Какими буквами заполнять текстовые поля

Что ставить, если какой-либо показатель отсутствует

Во всех знакоместах соответствующего поля ставится прочерк

Что указывать, если суммовое значение отсутствует

При отсутствии значения по суммовым показателям ставится ноль («0»)

Как заполнить справку о доходах и суммах налога, если необходимая информация не умещается на одной странице

Заполняется необходимое количество страниц

Нужно ли заверять справку о доходах и суммах налога печатью налогового агента

Заполнение справки о доходах и суммах налога

Заголовок справки о доходах и суммах налога

Год, за который составляется справка.

Дата (число, номер месяца, год) составления справки. Указывается арабскими цифрами через точку. Пример: 02.06.2020.

Раздел 1 «Данные о налоговом агенте»

Код муниципального образования, на территории которого находится организация или ее подразделение (согласно Общероссийскому классификатору территорий муниципальных образований ОК 033-2013, утв. приказом Росстандарта от 14.06.13 № 159-ст).

Поле состоит из 11 знакомест. Если код имеет 8 знаков, справа никакие символы не проставляются. Пример: 12445698.

Предприниматели на ПСН ставят код по месту осуществления деятельности.

ИП на других системах налогообложения, а также нотариусы, адвокаты и прочие «частники» ставят код по месту жительства

Контактный телефон налогового агента

Заполняется как организациями, так и предпринимателями.

Если справку сдает правопреемник налогового агента, ставится ИНН правопреемника

Заполняется только организациями.

Если у организации есть обособленное подразделение, ставится КПП по месту нахождения этого подразделения.

Если справку сдает организация-правопреемник налогового агента, ставится КПП правопреемника

Юридические лица и обособленные подразделения указывают сокращенное наименование (при отсутствии — полное наименование) организации согласно учредительным документам.

Налоговые агенты — физические лица вписывают фамилию, имя, отчество (при наличии) согласно документу, удостоверяющему личность. Сокращения не допускаются. Двойная фамилия пишется через дефис. Пример: Иванов-Юрьев Алексей Михайлович.

Если отчитывается правопреемник, то указывается наименование реорганизованной организации либо ее обособленного подразделения

Форма реорганизации (ликвидация) код

Заполняется правопреемником налогового агента. Указывается код: для ликвидации — 0; для преобразования — 1; для слияния — 2; для разделения — 3; для присоединения — 5; для разделения с одновременным присоединением — 6.

Если организация составляет справку в отношении себя самой, поле не заполняется

ИНН/КПП реорганизованной организации

Заполняется правопреемником налогового агента. Указывается ИНН и КПП реорганизованной компании, либо ее обособленного подразделения.

Если организация составляет справку в отношении себя самой, поле не заполняется

Раздел 2 «Данные о физическом лице-получателе дохода»

Фамилия, имя, отчество физического лица согласно документу, удостоверяющему личность, без сокращений. Для указания ФИО физических лиц-иностранцев можно использовать латинский алфавит. Если отчество отсутствует, его можно не указывать

Код статуса физического лица:

– для резидентов РФ (кроме инос- транцев, трудящихся на основании патента) ставится 1;

– для нерезидентов РФ (в том числе для граждан стран, входящих в ЕАЭС) ставится 2;

– для нерезидентов РФ, признаваемых высококвалифицированными специалистами, ставится 3;

– для участников Государственной программы по оказанию содействия добровольному переселению в РФ соотечественников, проживающих за рубежом, не являющихся резидентами РФ, ставится 4;

– для беженцев и лиц, получивших временное убежище на территории России, не являющихся резидентами РФ, ставится 5;

– для иностранных граждан, работающих в России по найму на основании патента, ставится 6

Дата рождения физического лица (число, месяц, год) указывается арабскими цифрами через точку. Пример: 24.10.1972.

Гражданство (код страны)

Числовой код страны, гражданином которой является физическое лицо, согласно Общероссийскому классификатору стран мира (ОКСМ), утв. постановлением Госстандарта России от 14.12.01 № 529-ст. Примеры: 643 — код России, 804 — код Украины

При отсутствии у физического лица гражданства, ставится код страны, выдавшей документ, удостоверяющий личность

Код документа, удостоверяющего личность

Код вида документа, удостоверяющего личность, согласно справочнику «Коды видов документов, удостоверяющих личность налогоплательщика».

Пример: для несовершеннолетнего физического лица ставится 03 — код свидетельства о рождении

Серия и номер документа

Серия и номер документа, удостоверяющего личность. Знак «№» не ставится

Раздел 3 «Доходы, облагаемые по ставке ___%»

В заголовке указывается та ставка НДФЛ, в отношении которой заполняется данный раздел. Если в течение отчетного года физическому лицу выплачивались доходы по разным ставкам, данный раздел заполняется для каждой из ставок.

В разделе 3 указываются доходы, начисленные и фактически полученные физическим лицом (в денежной, натуральной форме и в виде материальной выгоды), а также профессиональные вычеты. Другие виды вычетов в данном разделе не указываются.

Код дохода из справочника «Коды видов доходов налогоплательщика» (приложение № 1 к приказу ФНС России от 10.09.15 № ММВ-7-11/387@).

Полная сумма дохода (без налоговых вычетов) по соответствующему коду. Если в отношении дохода предусмотрены профессиональные вычеты, или доход облагается НДФЛ не в полном размере, напротив этого дохода указывается соответствующий код вычета

Заполняется только для доходов, в отношении которых предусмотрены профессиональные и инвестиционные вычеты, и в отношении доходов, которые облагаются НДФЛ не в полном размере согласно статье 217 НК РФ (например, стоимость подарков). Стандартные, имущественные и социальные вычеты в данном поле не отражаются.

Код вычета выбирается из справочника «Коды видов вычетов налогоплательщика» (приложение № 2 к приказу ФНС России от 10.09.15 № ММВ-7-11/387@).

По доходам, о которых говорится в ст. 214.1 НК РФ, ст. 214.3 НК РФ и ст. 214.4 НК РФ , для одного кода дохода может быть указано несколько кодов вычета. Тогда первый код вычета отражается напротив кода дохода, а остальные — строками ниже без заполнения полей «Месяц», «Код дохода» и «Сумма дохода».

Заполняется только для доходов, в отношении которых предусмотрены профессиональные и инвестиционные вычеты, и в отношении доходов, которые облагаются НДФЛ не в полном размере согласно статье 217 НК РФ (например, стоимость подарков). Стандартные, имущественные и социальные вычеты в данном поле не отражаются.

Сумма вычета не может превышать сумму дохода.

По доходам, о которых говорится в ст. 214.1 НК РФ, ст. 214.3 НК РФ и ст. 214.4 НК РФ , для одного кода дохода может быть указано несколько кодов вычета. Тогда первая сумма вычета отражается напротив кода дохода, а остальные — строками ниже. В полях «Месяц», «Код дохода» и «Сумма дохода» ставятся прочерки

Раздел 4 «Стандартные, социальные и имущественные налоговые вычеты»

Код соответствующего вычета из справочника «Коды видов вычетов налогоплательщика» (приложение № 2 к приказу ФНС России от 10.09.15 № ММВ-7-11/387@). Число заполненных строк зависит от количества видов вычета, предоставленных физическому лицу.

Если вычеты не предоставлялись, поле не заполняется.

Сумма вычетов по указанному коду. Число заполненных строк зависит от количества видов вычета, предоставленных физическому лицу.

Если вычеты не предоставлялись, поле не заполняется.

Раздел 5 «Общие суммы дохода и налога»

В разделе 5 отражаются суммы начисленного и фактически полученного дохода, а также суммы начисленного, удержанного и перечисленного НДФЛ по ставке, указанной в разделе 3.

Если в течение отчетного года физическому лицу выплачивались доходы по разным ставкам, данный раздел заполняется для каждой из ставок.

Данные о начисленных суммах налога указываются в полных рублях: сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля (см. «Минфин: данные о начисленных суммах налога в справках 2-НДФЛ за 2015 год должны быть округлены до полных рублей»).

Общая сумма дохода

Общая сумма начисленного и фактически полученного дохода без учета вычетов, отраженных в разделах 3 и 4

Налоговая база, с которой начислен НДФЛ. Равняется разнице между суммой, указанной в поле «Общая сумма дохода», и общей суммы вычетов, отраженных в разделах 3 и 4 справки. Если сумма вычетов превышает сумму дохода, указывается «0.00».

Сумма налога исчисленная

Общая сумма начисленного НДФЛ

Сумма фиксированных авансовых платежей

Сумма фиксированных авансовых платежей, на которую уменьшается начисленный НДФЛ

Сумма налога удержанная

Общая сумма удержанного НДФЛ

Сумма налога перечисленная

Общая сумма перечисленного НДФЛ

Сумма налога, излишне удержанная налоговым агентом

Не возвращенная налоговым агентом излишне удержанная сумма НДФЛ, а также сумма переплаты по налогу, образовавшаяся из-за того, что налоговый статус физического лица в отчетном году изменился

Сумма налога, не удержанная налоговым агентом

Сумма начисленного НДФЛ, которую налоговый агент не удержал в отчетном году

Заключительная часть справки

Налоговый агент (ФИО)

Указывается полностью фамилия, имя, отчество (при наличии) физического лица, составившего справку

Справка 2-НДФЛ за 2022 год

Справка 2-НДФЛ подтверждает полученные у работодателя доходы, а также удержанные и перечисленные налоговым агентом суммы подоходного налога. Рассказываем, как выглядит справка 2-НДФЛ по итогам 2022 года, как и на каком бланке ее оформлять.

Бланк справки 2-НДФЛ за 2022 год

Действующий бланк справки о доходах работников утвержден Приказом ФНС от 15.10.2022 № ЕД-7-11/753@. С 2022 года будет действовать бланк в редакции Приказа ФНС России от 28.09.2022 № ЕД-7-11/845@, форма по ОКУД 1175018.

Обновленная справка называется «Справка о доходах и суммах налога физического лица». Кодовое обозначение «2-НДФЛ» больше не используется, но мы продолжим пользоваться привычным для бухгалтеров названием. С 2022 года справка как самостоятельный отчет не принимается налоговой службой, сведения о доходах персонала включены в приложение 1 к расчету 6-НДФЛ.

Полезная информация от КонсультантПлюс

Бланк справки 2-НДФЛ для скачивания вы найдете в материалах справочно-правовой системы (доступ бесплатный).

Как заполнить справку 2-НДФЛ по итогам 2022 года

В 2022 году внешний вид справки для выдачи работнику на руки отличается от той, что налоговый агент отправляет в ФНС в составе расчета 6-НДФЛ. Рассмотрим заполнение каждой справки.

Справка о доходах физлица в составе 6-НДФЛ (для налоговой)

Заполняем справку о доходах по инструкции по заполнению приложения 1 к расчету 6-НДФЛ, утв. Приказом ФНС от 28.09.2022 № ЕД-7-11/845@.

2-НДФЛ составляется за календарный год, даже если сотрудник отработал меньше. Номер справки уникален, в отчетном налоговом периоде повторяться не должен.

Если справка направляется в ФНС впервые, то в поле «Номер корректировки» укажите «00». При предоставлении исправленных сведений впишите порядковый номер корректировочного отчета: «01», «02» и т. д. Для аннулирующей 2-НДФЛ предусмотрен код «99».

Раздел 1 справки посвящен сведениям о работнике: ИНН, ФИО, дата рождения, серия и номер паспорта, гражданство (код), статус налогоплательщика.

Для поля «Статус налогоплательщика» ФНС разработала следующие коды:

Код Расшифровка 1 Налоговые резиденты России, кроме работающих по патенту 2 Налогоплательщик — не налоговый резидент РФ 3 Высококвалифицированный специалист — не налоговый резидент РФ 4 Участник госпрограммы по добровольному переселению в Россию соотечественников, живущих заграницей — не налоговый резидент РФ 5 Беженец, или иностранный гражданин, получивший временное убежище в РФ — не налоговый резидент РФ 6 Иностранец, работающий в России по патенту 7 Высококвалифицированный специалист — налоговый резидент РФ Раздел 2 справки отражает сведения о доходах и налогах физлица у налогового агента в отчетном году.

Суммы доходов и налогов указывают суммарно за налоговый период без разбивки по месяцам. Помесячная детализация ведется в Приложении к справке в порядке месяцев в календарном году с указанием кодов доходов и кодов вычетов (п. 1 ст. 230 НК РФ, Приказ ФНС России от 10.09.2015 № ММВ-7-11/387@) за исключением стандартных, социальных и имущественных.

В поле «Ставка налога» запишите ставку, по которой удерживали НДФЛ. Если применялись разные ставки, то на одно физлицо заполните нужное количество страниц.

Поля «Сумма налога исчисленная» и «Сумма налога удержанная» могут принимать нулевое значение, если примененные к налогоплательщику вычеты равны или превысили начисленный доход.

Сведения о вычетах вносят в раздел 3 с указанием кодов и сумм, примененных по соответствующему коду.

Здесь же указывают реквизиты уведомления, если вычет предоставлен на основании налогового уведомления. Если уведомление получено на имущественный вычет, то в поле «Код вида уведомления» поставьте «1». Для социального вычета — код «2», при уменьшении налога на сумму фиксированных авансовых платежей — «3».

Раздел 4 предусмотрен для занесения сведений о неудержанном налоге и сумме дохода, с которого налог не удержан.

2-НДФЛ для сотрудников

Справка о доходах для получения сотрудниками иная по структуре. Инструкции по ее заполнению нет, ориентируемся также на рекомендации для приложения 1 к расчету 6-НДФЛ.

Раздел

Содержание

Образец справки 2-НДФЛ 2022

Заполним справку по примеру.

Пример

В 2022 году Петров Иван Сидорович работал в ООО «Спринтер». У него на иждивении 5-летний ребенок, на которого ежемесячно предоставлялся вычет, пока зарплата не достигла 350 тыс. рублей.

В апреле 2022 года Петрову И.С. выплатили больничный лист за счет работодателя — 3 000 рублей, зарплата за апрель составила 25 909 рублей.

В июле 2022 года Петрову И.С. предоставлен отпуск 14 календарных дней, зарплата за июль — 16 363 рублей. Отпускные, выплаченные в июне, — 14 285 рублей.

Остальные месяцы Петров И.С. отработал по норме, ежемесячная зарплата — 30 000 рублей. В ноябре 2022 года Петрову И. С. выплатили материальную помощь 10 000 рублей.

Образец справки 2-НДФЛ Скачать

Отвечаем на основные вопросы

С 2022 года справки 2-НДФЛ как самостоятельный отчет в ФНС не представляются. Аналогичные сведения входят в состав 6-НДФЛ, утверждена Приказом ФНС от 15.10.2022 № ЕД-7-11/753@ в редакции Приказа ФНС от 28.09.2022 № ЕД-7-11/845@.

Справка 2-НДФЛ в 2022 году: новая форма и образец заполнения бланка

В 2022 году нужно формировать отдельные справки 2-НДФЛ для налоговой инспекции и физлиц, которым выплатили доходы. В статье приведем образец заполнения двух вариантов бланка.

- Изменения в справке 2-НДФЛ в 2022 году

- Справка 2-НДФЛ в 2022 году: бланк

- Образец заполнения формы 2-НДФЛ в 2022 году

- Пример заполнения 2-НДФЛ для сотрудника

- Пример заполнения 2-НДФЛ для ИФНС

Изменения в справке 2-НДФЛ в 2022 году

С 2022 года изменились условия, при которых можно сдать 2-НДФЛ на бумаге. Если организация сдает справки на 9 и менее человек, их можно подать в бумажном виде. Если на 10 и более – только в электронном виде через спецоператоров связи.

Изменили и срок представления сведений по форме 2-НДФЛ. Теперь налоговики ждут их до 1 марта года, следующего за истекшим календарным годом (п. 2 ст. 230 НК РФ). Но из-за совпадения с выходным в 2022 году срок переносится на ближайший следующий рабочий день. То есть последний день сдачи 2-НДФЛ – это 02.03.2020.

2022 год – последний, когда предпринимателям и организациям нужно отчитаться о доходах работников по форме 2-НДФЛ. Начиная с отчетности за 2022 год ее планируют объединить с 6-НДФЛ.

Справка 2-НДФЛ в 2022 году: бланк

Новая форма, которую утвердили приказом № ММВ-7-11/566@ от 02 октября 2018 г., действует и в 2022 году.

Организации и предприниматели, которые выплачивают доходы физлицам, должны применять два разных бланка 2-НДФЛ:

- Для представления в ИФНС по итогам каждого года.

- Для выдачи на руки физлицу, если ему нужно подтверждение доходов и он обратился за справкой (например, для получения кредита и т.д.).

Форма для сдачи в налоговую приведена в Приложении № 1 к приказу № ММВ-7-11/566@ от 02 октября 2018 г. Физлицам ее выдавать не нужно.

Для физлиц справку 2-НДФЛ оформляют на бланке из Приложения 5 к тому же приказу. Чтобы ее получить, работник должен написать заявление (п.3 ст. 230 НК РФ).

Образец заполнения формы 2-НДФЛ в 2022 году

Рассмотрим заполнение форм 2-НДФЛ для сотрудников и налоговой инспекции.

Пример заполнения 2-НДФЛ для сотрудника

Справка 2-НДФЛ для физлиц состоит из одного листа. В ней указывают:

- ОКТМО, телефон, ИНН/КПП налогового агента;

- ИНН, ФИО, статус налогоплательщика, дату рождения, гражданство и паспортные данные физлица, получившего доходы;

- сведения об облагаемых доходах, вычетах и исчисленном, удержанном и перечисленном в бюджет НДФЛ.

Образец справки 2-НДФЛ на 2022 год для сотрудника

Пример заполнения 2-НДФЛ для ИФНС

Бланк 2-НДФЛ, предназначенный для налоговой инспекции, состоит из двух листов:

- Справка, в которой указывают реквизиты ИФНС, налогового агента и физлица, обобщенные суммы доходов, вычетов, исчисленного, удержанного и перечисленного в бюджет налога.

- Приложение – доходы и вычеты с разбивкой по месяцам. В нем не указывают стандартные, социальные и имущественные налоговые вычеты (п. 6.4 порядка заполнения). Их показывают только в разделе 3 первого листа справки 2-НДФЛ. А если, например, в течение года работнику выплачивали материальную помощь, то в приложении в качестве вычета нужно отразить необлагаемую часть суммы – 4000 руб. с кодом 503. Такой вычет предусмотрен п. 28 ст. 217 НК РФ. Отражают его в том месяце, когда предоставили.

2-НДФЛ нужно сформировать по каждому человеку, который получил доход (в том числе при невозможности удержать НДФЛ – в таких случаях заполняют справку с признаком «2» или «4»).

Если доходы работника облагались по разным ставкам (например, кроме зарплаты, с которой удерживали 13%, ему рассчитали НДФЛ по ставке 35% с матвыгоды от беспроцентного займа), то по каждой из них заполняют отдельные справку и приложение.

Образец справки 2-НДФЛ на 2022 год для ИФНС (начало)

Образец справки 2-НДФЛ на 2022 год для ИФНС (конец)

Полное сопровождение бухгалтера по заработной плате + бизнес-ассистент от 2100 рублей в месяц