Как открыть ИП в 2022 году — пошаговая инструкция регистрации

В 2022 году число ИП в России впервые превысило количество компаний. Всего же в стране зарегистрировано больше 4 миллион предпринимателей. Это говорит о том, что условия для малого бизнеса становятся благоприятнее, а процедура регистрации — проще. Однако у будущих предпринимателей все равно возникает много вопросов. В статье мы попытались разобраться, как открыть ИП и ответить на популярные вопросы.

Как зарегистрировать ИП — пошаговая инструкция

Оформить предпринимательство несложно. Всего нужно выполнить четыре шага:

- Собрать документы, написать заявление, выбрать способ регистрации;

- Определиться с кодом ОКВЭД;

- Оплатить госпошлину;

- Подать заявление.

Чтобы не запутаться с бумагами и инстанциями, каждый шаг разберем детально, в отдельном пункте со своей инструкцией, примерами и значимыми нюансами.

Что нужно для открытия ИП?

Подготовка перед регистрацией минимальна: основные документы для открытии ИП у будущих предпринимателей есть под рукой, а недостающие можно найти онлайн. То же касается оплаты и подачи заявления.

- Оригинал паспорта. Если регистрируетесь онлайн, по почте или через представителя, понадобятся нотариально заверенные копии всех страниц паспорта;

- Копии всех страниц паспорта;

- Заявление о регистрации ИП;

- Квитанция об уплате госпошлины.

Перечень документов может варьироваться. Например, если предприниматель регистрируется через посредника, нужна доверенность. Также дополнительные документы понадобятся лицам, оформляющим ИП в возрасте от 14 до 18 лет (до наступления совершеннолетия).

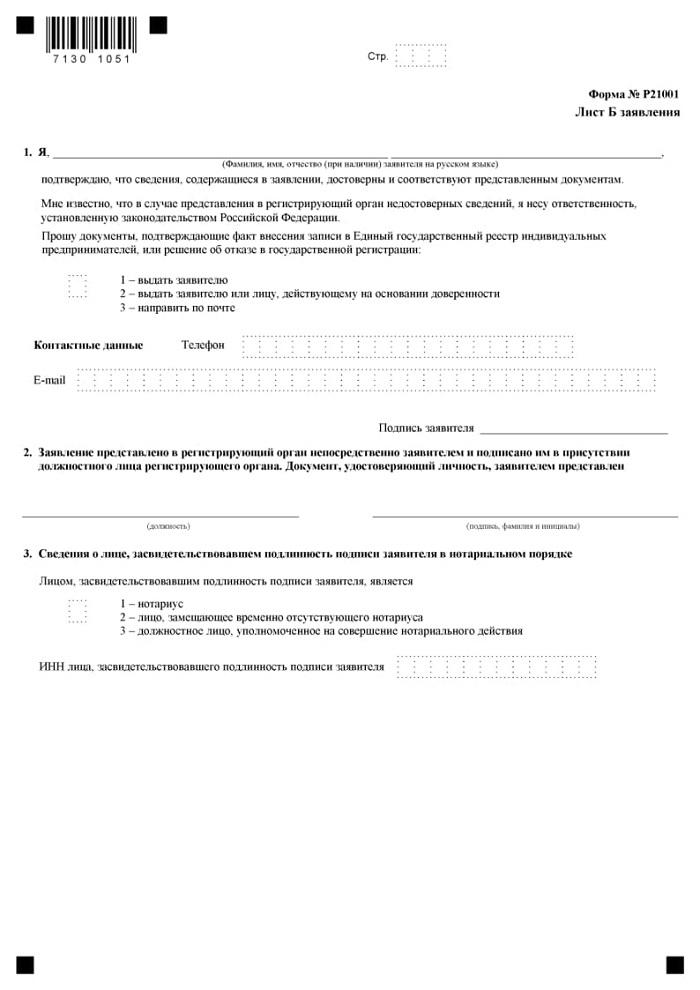

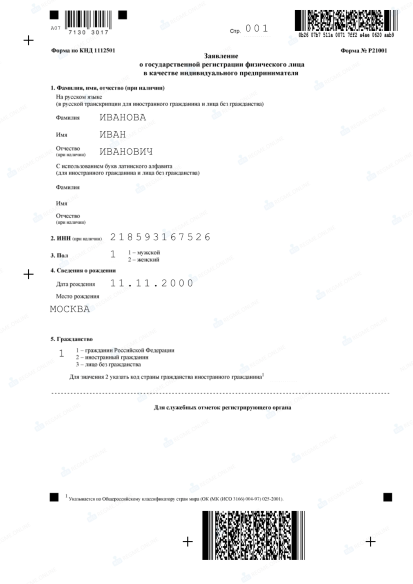

Заявление на открытие ИП

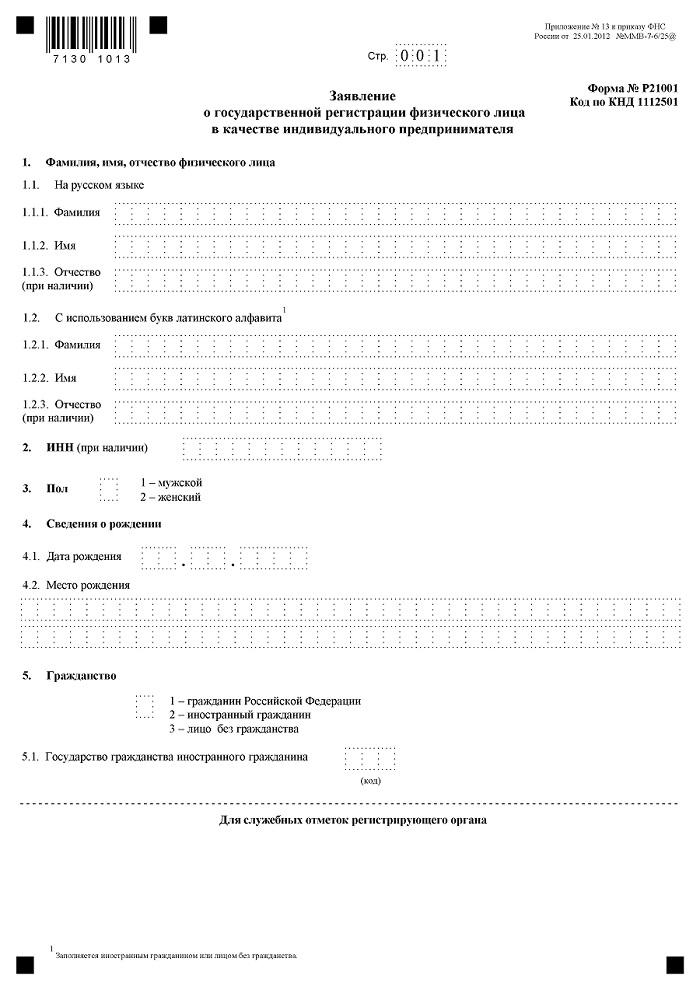

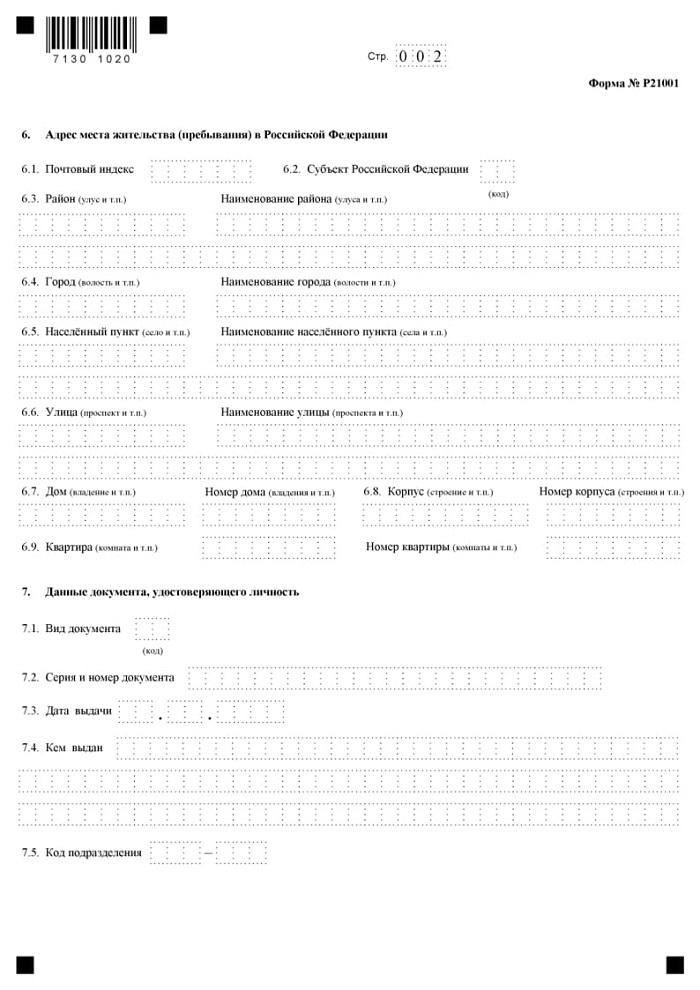

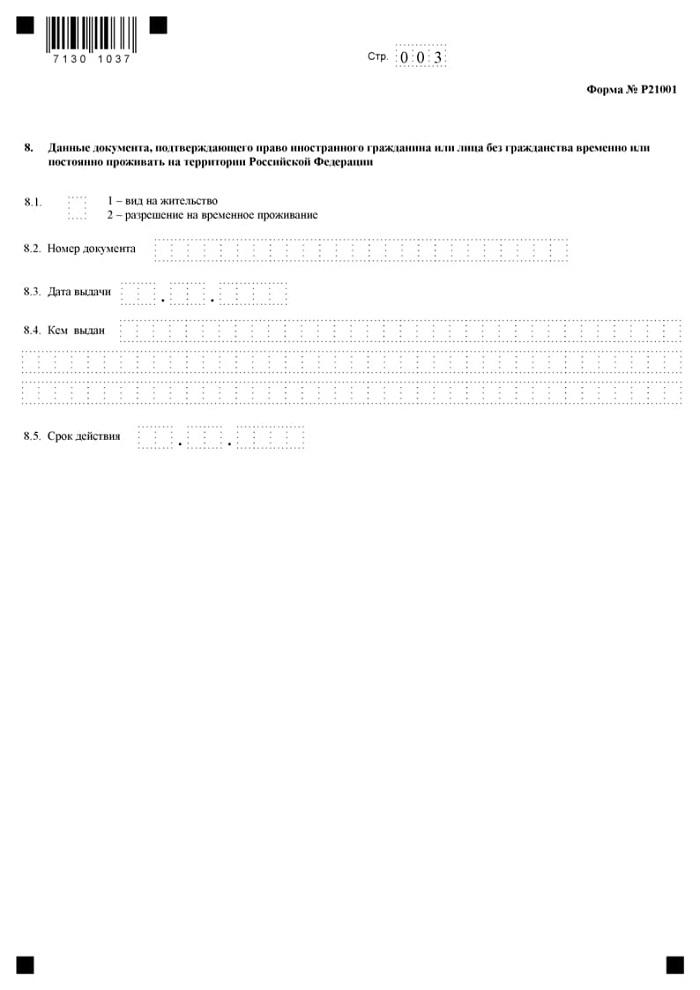

Заявление подается по форме Р21001. Для резидентов РФ заявление состоит из четырех страниц, для нерезидентов — из пяти. Заполнять форму нужно внимательно, поскольку неточности, помарки и ошибки — повод для налоговиков отказать в регистрации. В заявление предприниматели вносят такие сведения:

- Имя, пол, сведения о рождении, гражданство, ИНН;

- Место жительства (пребывания) и паспортные данные;

- Кодировка ОКВЭД для основного вида деятельности и дополнительных;

- Контактные данные — электронная почта и телефон, подпись.

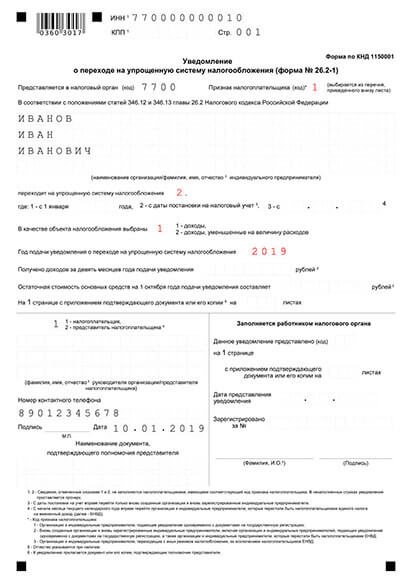

Ознакомиться с образцом заявления на открытие ИП в 2022 году и скачать его можно ниже:

Способ регистрации

Открыть ИП можно самостоятельно, и так поступает большинство начинающих предпринимателей. Но есть и другие варианты регистрационных действий. Например, если документы в налоговую отправлять по почте или через посредника, необходима доверенность. Она оформляется у нотариуса.

Открыть ИП «под ключ» предлагают и профессиональные посредники — компании либо индивидуально практикующие юристы. Кроме подготовки заявления такие посредники проконсультирую насчет системы налогообложения, сопроводят в налоговую и к нотариусу, оформят эл. подпись и возьмут на себя прочие хлопоты.

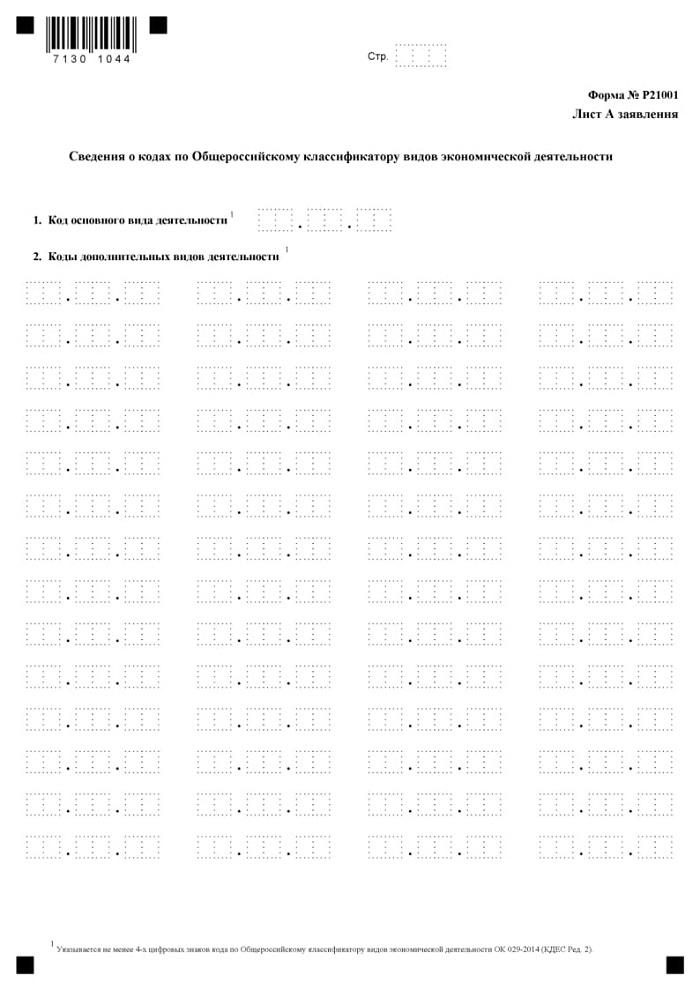

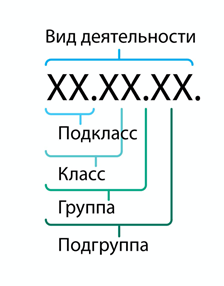

Выбор кодов ОКВЭД

Важный этап в подготовке заявления — кодировка ОКВЭД. Она нужна, чтобы госорганы знали, чем собирается заниматься новый субъект предпринимательства. В заявлении на регистрацию ИП коды указываются согласно специальному документу — Общероссийскому классификатору видов экономической деятельности, из-за чего и появилось обозначение «ОКВЭД». В 2019 году начала действовать новая редакция справочника — ОКВЭД-2, поэтому при оформлении документов опираться нужно именно на нее.

Итак, в заявлении нужно указать основной и дополнительные коды деятельности. Основной — тот, по которому предприниматель планирует получать наибольший доход. Число дополнительных кодов не ограничено. Несколько примеров:

- 74.20 — деятельность в области фотографии;

- 62.01 — разработка компьютерного ПО;

- 73.11 — деятельность рекламных агентств.

Если в дальнейшем ИП будет вести деятельность, не соответствующую ОКВЭД, его могут привлечь к административной ответственности (штрафу до 5 000 рублей).

Режим налогообложения

По умолчанию предприниматель работает на общей системе налогообложения — ОСНО. Но для старта бизнеса такой вариант уплаты налогов — не самый выгодный. Поэтому многие ИП переходят на спецрежимы:

- УСН, также известный как «упрощенка»;

- ЕНВД, доступный лишь для некоторых видов деятельности;

- ПСН, или патентная система налогообложения.

Выбор между тем или иным режимом может быть не очевиден. Например, налог по патенту рассчитывается не из реальных, а потенциально возможных доходов. ЕНВД разрешено совмещать с другими режимами, а УСН предполагает самый простой документооборот. Как соотнести все плюсы и минусы систем — сложный вопрос. Потому начинающие предприниматели часто обращаются к консультантам, чтобы просчитать возможные выгоды и убытки от каждого из спецрежимов применительно к своему бизнесу.

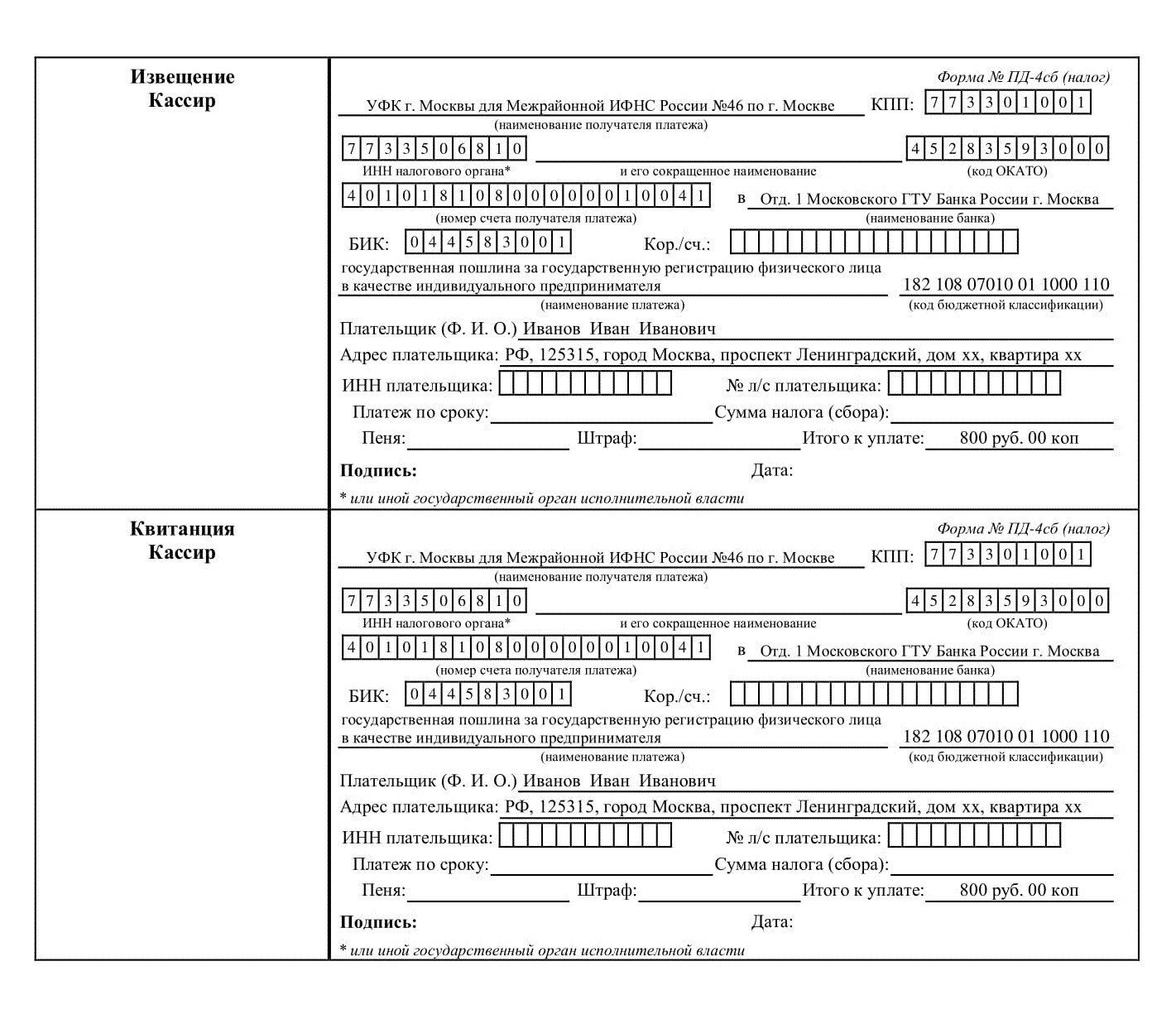

Оплата госпошлины

Квитанцию об оплате государственной пошлины можно сформировать через портал налоговой службы, чтобы потом оплатить онлайн или в любом банке. Квитанцию будущий предприниматель приносит в налоговую инспекцию и предъявляет вместе с остальными бумагами.

Начиная с 2019 года госпошлина не уплачивается, если регистрировать индивидуальное предпринимательство онлайн — через госуслуги, сайт ФНС и нотариуса.

Способы подачи заявления

По умолчанию ИП открывают по месту регистрации лица. Но если прописки нет, можно подать заявления по месту пребывания. Всего же есть четыре варианта подать документы на оформление предпринимательства:

- В налоговой инспекции. Бумаги будущий ИП отдает лично или через посредника по предварительной записи;

- Через сайт ФНС. В этом случае понадобится квалифицированная электронная подпись;

- По почте. Бумаги отправляются заказным письмом с объявленной ценностью и описью.

- Через нотариуса. Документы подаются в эл. форме, поэтому нужна усиленная квалифицированная электронная подпись.

Указанные способы отличаются сроками. Например, документы, отправленные по почте, могут задержаться. А быстрее всего подача заявления происходит онлайн — за считанные минуты.

Сколько стоит открыть ИП?

Стоимость зависит от регистрационной процедуры. Если предприниматель оформляется сам, то оплатить он должен пошлину. В 2022 году госпошлина за открытие ИП составляет 800 рублей. Если документы направлялись почтой или через доверенное лицо, то не обошлось без нотариальных услуг, а это минимум 1300 рублей.

Наконец, самый дорогостоящий вариант — открыть ИП «под ключ», когда регистрацией занимается посредник. Цена в этом случае будет завить от региона и объема оказываемых услуг (например, можно ограничиться консультациями либо же полностью переложить хлопоты на юриста).

Для наглядности представим возможные расходы в виде таблицы:

1 300 рублей и выше

Работа профессиональных регистраторов

2 000 рублей и выше

Почтовые и/или курьерские расходы

Из всего списка обязательна только госпошлина. Но даже ее можно не уплачивать, если регистрироваться онлайн (об этом см. пункты выше).

Что делать после открытия ИП?

То, какие шаги предпринять после оформления ИП зависят от специфик бизнеса и того, как предприниматель планирует развивать свое дело. В числе возможных мер:

- Регистрация в ПФР и ФСС. За этими аббревиатурами скрываются Пенсионный фонд и Фонд социального страхования. Обращаться туда должны только те предприниматели, которые собираются нанимать работников;

- Изготовление печати. По закону ИП имеет право работать и без печати, но из соображений имиджа ее стоит заказать: это производит на контрагентов хорошее впечатление. Также при наличии печати с документами сложнее провернуть махинации;

- Служба статистики. Ее необходимо посетить, чтобы получить письмо со всеми кодами и статистическими данными. Письмо может понадобиться в дальнейшем (например, при открытии банковского аккаунта);

- Регистрация кассы. Речь не только о кассовом аппарате, который покупается предпринимателем и регистрируется в ИФНС. С 2019 года почти все ИП обязаны использовать онлайн-кассы, а они также оформляются через налоговую;

- Лицензирование. Есть направления бизнеса, для ведения которых нужна лицензия. Орган, который ее выдаст, зависит от вида деятельности. Так, при оказании медицинских услуг нужно обращаться в Росздравнадзор.

Не все действия нужно совершать сразу после регистрации. Например, к найму работников многие предприниматели если и приходят, то через несколько лет. А вот лицензию нужно получать сразу, если того требует характер продаваемых товаров или оказываемых услуг.

Причины отказа в регистрации ИП

Прежде всего, в оформлении ИП откажут нескольким категориям заявителей:

- Находящимся на военной службе;

- Государственным и муниципальным служащим;

- Недееспособным (например, состоящим на учете в психоневрологическом диспансере);

- Апатридам и иностранным гражданам, не зарегистрированным на территории России.

Но основную массу заявлений отклоняют по двум другим причинам — неправильно оформлены бумаги или поданы не в ту инспекцию. Например, часто будущие предприниматели допускают ошибки в своем имени, ИНН, номере и серии паспорта, неверно сокращают слова. Если так произошло, регистрацию придется начинать заново.

Популярные вопросы

Осталось неясным, как зарегистрировать ИП? Ниже в одном-двух попробуем разъяснить моменты, которые чаще других вызывают затруднения у будущих предпринимателей.

Со скольки лет можно открыть ИП?

Общее правило гласит: открыть ИП может полностью дееспособный гражданин, достигший 18 лет. Но для ведения бизнеса в законе предусмотрены исключения. В частности, с 16 лет у россиян есть право на эмансипацию — признание несовершеннолетнего дееспособным. В каких случаях это право начинает действовать:

- По решению органов опеки и попечительства (если оба родителя согласны);

- По решению суда (если согласие родителей отсутствует);

- При вступлении несовершеннолетнего в брак.

Получается, что зарегистрировать ИП вполне реально с 16 лет. При этом в отдельных регионах вступать в брак и оформлять эмансипацию разрешают уже в 14 лет. Речь, например, о Татарстане, Тюменской, Челябинской, Московской и др. областях. Но на практике госинстанции почти наверняка откажут 14-летним: их право на ведение бизнеса пока является спорным.

Можно ли открыть ИП, если официально трудоустроен?

Да, частные лица имеют право зарегистрировать ИП и начать собственное дело, не уходя с основного места работы. При этом с работодателем они могут сотрудничать на условиях трудового контракта или договора подряда — это не имеет значения.

Исключение составляют госслужащие — чиновники, военные, сотрудники прокуратуры и органов безопасности. Они не могут одновременно служить государству и вести бизнес, поэтому в регистрации ИП получат однозначный отказ.

Сколько времени занимает открыть ИП?

Со стороны налоговой максимальный срок рассмотрения документов — до трех рабочих дней. Об этом сообщает официальный сайт ФНС с пометкой, что речь идет о предпринимателях, которые корректно подали все сведения и бумаги. К рассмотрению заявки стоит прибавить время на сбор документов и визит в налоговую. Итого открыть ИП занимает от пяти дней.

Кстати, свидетельство по итогам регистрации не выдадут. С 2017 года его заменили электронной копией, которую высылают на почту, указанную в заявлении. А вот бумажное свидетельство запрашивается отдельно. Для этого предпринимателю нужно сделать запрос в налоговую в свободной форме.

Обязан ли ИП открывать расчетный счет?

По закону свой расчетный счет — обязательное условие только для юридических лиц. Для ИП правила мягче: они могут не заводить счет, но, как показывает практика, предпочитают открыть его из-за массы удобств. Например, только расчетный счет позволяет проводить платежи через терминалы и /или онлайн. Обычный текущий счет для этого не годится: к нему нельзя подключить устройство оплаты.

Кроме того, банки не приветствуют ведение бизнеса посредством личных счетов. Отсутствие р/с наносит ущерб имиджу ИП: партнеры и клиенты с неохотой переводят деньги на счет частного лица. Гораздо лучше иметь полноценные реквизиты, которые говорят о регистрации бизнеса, его надежности.

Как узнать, зарегистрирован ли ИП?

Самый простой способ — проверить регистрацию ИП онлайн на сайте налоговой. Для этого:

- Пройдите на сайте egrul.nalog.ru. Здесь можно получить сведения из ЕГРЮЛ/ЕГРИП;

- Введите ФИО, ИНН или ОГРН предпринимателя. Для точного запроса номера предпочтительнее;

- Если нужно, укажите регион, где зарегистрирован ИП. На сайте есть готовая форма с кодами из справочника;

- Кликните «Найти» и просмотрите результаты поиска.

Такая проверка бывает нужна самому предпринимателю, чтобы узнать, прошел ли он регистрацию (например, через несколько дней после подачи документов). Но чаще друг друга проверяют контрагенты, чтобы не втянуть себя в отношения с мошенниками.

18

2

1

1

Как открыть ИП в 2022 году

Вы решили начать свой бизнес: у вас есть идея, план и договорённости с инвесторами. Казалось бы, остается лишь взять и сделать. Но начинается самое неприятное — бумажная волокита. Мы составили чек-лист, который вам поможет. Выполняйте пункты по порядку, и вы самостоятельно зарегистрируете ИП.

Сколько стоит открыть ИП в 2022 году

Размер госпошлины за регистрацию ИП — 800 ₽. Но пошлину платят не всегда, а только когда подают документы в инспекцию на бумаге — лично или по почте. При регистрации через Госуслуги или сайт налоговой ничего платить не нужно.

Зарегистрировать ИП можно через МФЦ. В этом случае необходимость платить госпошлину тоже зависит от способа передачи документов — на бумаге или в электронном виде. Только в этот раз имеет значение, в каком виде обмениваются документами МФЦ и налоговая. Если МФЦ заключило соглашение об электронном документообороте с налоговой, будущий предприниматель освобождён от госпошлины. Если нет — придётся платить. Поэтому перед посещением МФЦ уточните этот момент. Также уточните, регистрируют ли они вообще предпринимателей: далеко не все МФЦ оказывают подобную услугу.

Открыть ИП через банк

Поможем бесплатно зарегистрировать ИП и открыть расчётный счёт

Шаг 1: Выберите систему налогообложения

Заранее определитесь, как будете платить налоги, чтобы вместе с документами на регистрацию подать заявление о выборе системы налогообложения.

Рекомендуем в первую очередь обратить внимание на патентную систему налогообложения — обычно она самая выгодная. Подходит ли она вам — нужно будет узнать в региональном законе на сайте налоговой разделе «Особенности регионального законодательства» — или в калькуляторе расчёта патента.

Во вторую очередь рассмотрите УСН. УСН подходит почти для любых видов деятельности, но обычно стоит дороже патента. Зато — дешевле общей системы налогообложения, самой дорогой и сложной.

Шаг 2: Определите свой вид деятельности по ОКВЭД

В документах на регистрацию в качестве ИП нужно указать код деятельности по справочнику ОКВЭД. Определите несколько кодов, которыми вы занимаетесь или будете заниматься.

Онлайн-сервис выбора ОКВЭД поможет выбрать правильные коды для вашего бизнеса.

Шаг 3: Подготовьте документы для регистрации ИП в налоговой

Для регистрации ИП вам понадобятся следующие документы:

- Паспорт с ксерокопией или его нотариальная копия.

- Заявление о госрегистрации. Если вы отправляете документы по почте или сдаёте через представителя, заверьте заявление у нотариуса.

Статья «Как оформить заявление о регистрации ИП» - Копия свидетельства ИНН. Если его нет, то ИНН вам присвоят в процессе регистрации.

- Уведомление на применение УСН, если выбрали эту систему налогообложения. Подготовьте два экземпляра. Один заберёт налоговая, а на втором поставят отметку о принятии заявления.

- Квитанция об уплате госпошлины 800 рублей, если вы не освобождены от госпошлины.

- Доверенность на представителя, если кто-то будет сдавать документы за вас.

Отправляйте уведомление о переходе на УСН в Эльбе

Оцените все возможности онлайн-бухгалтерии 30 дней бесплатно

Шаг 4: Подайте документы в налоговую, МФЦ или электронно

Налоговая

Запишитесь в регистрирующую налоговую по прописке онлайн и принесите документы в назначенное время. Контакты налоговой есть в инструкции среди комплекта документов, который подготовит мастер регистрации ИП.

МФЦ

Второй способ подать документы для оформления в качестве предпринимателя — через МФЦ. Как мы уже писали выше, позвоните в МФЦ заранее и уточните, принимают ли они документы на регистрацию и нужно ли будет платить госпошлину.

Электронно

Документы можно подать на сайте налоговой или портале Госуслуг. Для этого нужно иметь электронную подпись.

Шаг 5: Получение документов о регистрации в качестве ИП

Вас зарегистрируют как ИП через 3 рабочих дня и пришлют на электронную почту лист записи из ЕГРИП.

Налоговая сообщит о регистрации ИП в пенсионный фонд, который присвоит вам регистрационный номер. Он понадобится для оплаты страховых взносов. Через пару недель после регистрации зайдите на сайт налоговой, запросите выписку на самого себя и узнайте регистрационный номер в разделе про ПФР.

Если подавали заявление о переходе на УСН, то подтверждением будет его второй экземпляр с отметкой налоговой о принятии. Дополнительно в налоговой можно запросить информационное письмо о применении УСН. Иногда его спрашивают банки и контрагенты.

Уведомление с присвоенными кодами статистики получать не обязательно, но коды могут понадобиться для отчётности в Росстат. А также некоторые банки просят уведомление при открытии расчётного счёта. В некоторых регионах есть онлайн-сервис Росстата, который поможет узнать нужные коды. Чтобы получить официальное письмо с кодами статистики, обратитесь в отделение Росстата (адрес можно узнать на сайте).

Что делать после регистрации ИП

- . За 11 уроков он поможет разобраться, как открыть расчётный счёт, нужна ли вам касса, как платить налоги и что прописывать в договорах. — веб-сервис, который считает налоги и помогает сдавать отчёты через интернет. Для предпринимателей без бухгалтера и бухгалтерских знаний. Дарим молодым ИП, которым не исполнилось 3 месяца, год обслуживания на тарифе «Премиум». Это самый полный тариф: он включает расчёт налогов и отчётность за ИП и сотрудников, подготовку документов для сделок, работу с товарами и консультации бухгалтера.

Статья актуальна на 21.01.2022

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Как открыть ИП. Пошаговая инструкция

Еще несколько лет назад регистрация бизнеса была связана с кропотливым сбором нужных документов. Сегодня же на это достаточно потратить всего пару часов, а большую часть процедуры можно провести онлайн.

Кто такой индивидуальный предприниматель?

На сегодняшний день, наиболее востребованными являются две формы регистрации бизнеса – индивидуальный предприниматель (физическое лицо) и общество с ограниченной ответственностью или ООО (юридическое лицо). Большинство предпринимателей начинают свой бизнес именно в статусе ИП. Эта форма регистрации бизнеса позволяет нанимать персонал, отчислять социальные взносы, вести взаиморасчеты как с физическими, так и с юридическими лицами.

Основное отличие ИП от юридического лица в том, что ИП, несет ответственность по долгам перед кредиторами всем своим имуществом (квартирой, машиной и т.п.), а ответственность ООО ограничена лишь размером уставного капитала.

Но есть еще ряд важных отличий:

| Критерий | ИП | ООО |

| Регистрация | Простая процедура регистрации, госпошлина 800 рублей, срок регистрации – от 3-х рабочих дней. | Более сложная процедура, госпошлина – 4000 рублей, процесс может занять до месяца, что связано с дополнительными процедурами (подготовкой печати для компании, получением кодов ОКВЭД и т.д.) |

| Налоги | Может работать по упрощенной системе налогообложения (УСН) и платить только налог с прибыли. Имеет возможность работать без сотрудников и не оплачивать фиксированные платежи в соцфонды | Есть ограничения на работу по УСН, также нужно платить взносы за сотрудников в соцфонды |

| Виды бизнеса | Есть ограничения на некоторые виды бизнеса (производство и продажа алкоголя, страхование и другие) | Ограничений нет |

| Денежный оборот | Выручка ИП является средствами физического лица | Вывести выручку со счета просто так нельзя, по всем операциям нужны отчеты и обоснования |

| Ликвидация | Закрыть ИП можно за неделю по заявлению | Ликвидация ООО может занять полгода при достаточно сложной процедуре |

Итак, если вы впервые открываете бизнес, ваши клиенты – небольшие компании, а размеры платежей не исчисляются миллионами, то лучше начинать с ИП: его быстрее открыть, не нужно собирать множество документов, а отчетность достаточно простая.

Какие документы нужны, чтобы открыть ИП

Чтобы зарегистрировать ИП вам потребуются следующие документы:

- паспорт

- ИНН

- заявление по форме Р21001

- квитанция об оплате госпошлины (не нужна, если регистрируетесь онлайн и подписываете документы с помощью КЭП – квалифицированной электронной подписи);

- заявление о переходе на УСН, если вы собираетесь работать на упрощенке. Его можно подать сразу, а можно в течение 30 дней после регистрации. Если не успели, придется ждать конца года.

Есть три основных способа зарегистрировать ИП: сделать это лично через налоговую или МФЦ, через портал Госуслуг или на сайте ФНС, а также можно воспользоваться специальным бесплатным сервисом регистрации бизнеса ВТБ.

Расскажем подробнее о последнем способе.

Cервис регистрации бизнеса ВТБ

Сервис регистрации бизнеса от банка ВТБ позволяет сформировать полный пакет документов для налоговой, сформировать квалифицированную электронную подпись (КЭП), подписать и отправить документы в ФНС. Преимуществом сервиса является то, что вероятность ошибки сведена к минимуму – необходимо заполнить поля своими данными и в конце получаете готовое заявление по форме р21001.

Из дополнительных преимуществ – это абсолютно бесплатно и к тому же очень быстро. В сервисе вы сможете бесплатно выпустить квалифицированную электронную подпись. При этом для выпуска КЭП не потребуется ездить в отделение банка для проведения идентификации – курьер сам приедет в удобное для вас место.

Предприниматели, которые выберут регистрацию через сервис ВТБ, смогут открыть расчетный счет в банке на особых условиях. Но перед тем, как приступить к регистрации ИП, необходимо выбрать коды деятельности и систему налогообложения.

Что такое ОКВЭД и как его выбрать

Код деятельности или ОКВЭД (общероссийский классификатор видов экономической деятельности) показывает, каким видом деятельности занимается предприниматель. Как правило, один код указывается как основной, остальные – как дополнительные.

Вот как выглядит ОКВЭД:

Необходимо указывать ОКВЭД, состоящий не менее чем из четырех символов. Если к вашей деятельности можно отнести все подгруппы, которые входят в выбранную группу, то дополнительно их указывать не нужно.

Пример:

У вас продуктовый магазин, в котором вы торгуете овощами, фруктами, хлебом, бакалеей. Вероятно, в будущем вы захотите расширить ассортимент, поэтому имеет смысл сразу указывать коды, которые могут быть задействованы:

47.21 — торговля розничная фруктами и овощами в специализированных магазинах

47.22 — мясом и мясными продуктами

47.23 — рыбой, ракообразными и моллюсками

47.24 — хлебом, хлебобулочными изделиями и кондитерскими изделиями

47.29 — прочими пищевыми продуктами

Количество указываемых ОКВЭД неограниченно, но лучше брать не больше 20 кодов – если больше и они совершенно из разных сфер, то у государственных органов могут возникнуть вопросы, чем же на самом деле занимается предприниматель. При регистрации лучше указывать те ОКВЭД, по которым вы действительно планируете вести деятельность. В дальнейшем их можно убирать и добавлять, это не сложно.

Допустимо указать ОКВЭД, но временно по нему не работать. И наоборот, за ведение бизнеса без соответствующего ОКВЭД налоговая может оштрафовать. Дело в том, что выбранные ОКВЭД влияют на множество аспектов бизнеса. Например, от ОКВЭД зависят доступные режимы налогообложения, размер отчисляемых социальных взносов, размер отчетности и многое другое. По некоторым видам деятельности требуется дополнительное согласование сделок со стороны государства. Одним словом, к выбору ОКВЭД стоит подойти максимально ответственно.

Выбираем систему налогообложения

От выбранной системы налогообложения зависит размер налогов, вид отчетности и перечень ОКВЭД, которыми можно заниматься. При регистрации бизнеса, если не указана иная система, к бизнесу будет применена общая система налогообложения (ОСНО). При этой системе придется платить налог на доход и НДС (налог на добавленную стоимость), а отчетность не самая простая. Поэтому на старте бизнеса, когда обороты еще небольшие, имеет смысл выбрать один из спецрежимов при условии, что ваш бизнес соответствует всем критериям.

Вот какие налоговые спецрежимы доступны для ИП:

1. УСН (упрощенная система налогообложения)

Самая распространенная на старте. Она доступна в двух вариантах:

— доходы – предприниматель платит налог 6% со всех поступающих доходов, раз в год подает декларацию и платит за себя страховые взносы. Подходит для сферы услуг.

— доходы минус расходы – налог от 5% до 15% с разницы между доходами и расходами. Подходит для торговли, сферы общественного питания и т.д.

Работать по УСН имеют право ИП с доходами не более 150 млн рублей в год, а количество сотрудников не должно превышать 100 человек. Если больше – нужно переходить на общую систему.

2. ЕНВД (единый налог на вмененный доход)

Особенностью этого налогового режима является то, что размер фактических доходов не имеет значения – расчет налогов идет из предполагаемого дохода, который «вменяет» бизнесу государство в лице муниципальных органов. Налоговая ставка составляет от 7,5% до 15%, а отчетность подается раз в квартал. ЕНВД сейчас применяется лишь в некоторых видах деятельности: ветеринарные услуги, автоперевозки, автопарковки, небольшие гостиницы и точки общепита и т.д. Этот вид налога действует до конца 2022 года, после чего предпринимателю необходимо будет перейти на другой вид налогообложения.

3. ЕСХН (единый сельскохозяйственный налог)

Представляет собой разновидность упрощенного налога, но для сельхозпроизводителей. В этом случае предприниматель платит 6% с разницы между доходами и расходами, а также НДС 20% (от него можно получить освобождение). Раз в год подается декларация и отдельно — отчетность по НДС (если нет освобождения).

4. Патент

Патентная система – самая простая, с точки зрения учета и отчетности, потому что ее не нужно вести и сдавать. Налог считается сразу при покупке патента, исходя из вида деятельности, а получить его можно на срок от 1 месяца до года. Предприниматель может приобрести несколько патентов на разную деятельность и в разных регионах. Работать по патенту могут лишь бизнесы, доходы которых не превышают 60 млн рублей в год, а численность сотрудников – до 15 человек.

5. НПД (налог на профессиональный доход)

Этот новый спецрежим был введен пару лет назад в нескольких экспериментальных регионах. В основном, НПД могут применять самозанятые граждане, но также и ИП при соблюдении ряда условий: они работают в одиночку, оказывают услуги самостоятельно (если речь идет о торговле, то продают товары собственного ручного производства) и их доходы в год не превышают 2,4 млн рублей. Но зато на этом налоговом режиме не нужно вести отчетность и подавать декларации, только платить налог 4-6% с дохода. Если ваши планы по ведению бизнеса попадают под критерий «самозанятость», то советуем почитать подробнее об этом спецрежиме.

После регистрации

Уведомление о регистрации приходит на электронную почту, официальные бланки больше не нужны. Регистрация занимает от 3-х рабочих дней при условии, что все документы оформлены правильно. Если же нет, вам придет отказ. Отказать могут по ряду причин, в том числе, из-за допущенных ошибок в ФИО, ИНН или неправильных сокращений, а также ошибок в словах. В случае отказа у вас есть три месяца на то, чтобы повторно подать заявление, не оплачивая госпошлину снова. После успешной регистрации бизнеса вам необходимо будет сообщить в профильные органы о начале своей работы и открыть расчетный счет в банке.

Перечень документов для регистрации ИП в 2022 году

В список обязательных документов для регистрации индивидуального предпринимателя входит заявление по форме Р21001, квитанция на оплату госпошлины, паспорт. Пошлину можно не платить при электронной подаче документов. Также в момент регистрации вы можете сразу направить уведомление о применении УСН или ЕСХН, если для вас выгодно использование спецрежима налогообложения.

1. Общий список документов для открытия ИП в 2022 году

Для постановки на учет в качестве ИП необходимо предоставить в налоговую обязательный пакет документов:

- Заявление о регистрации ИП по форме Р21001

- Копия паспорта

- Квитанция об оплате госпошлины (при подаче непосредственно в ИФНС или по почте)

Дополнительно могут потребоваться:

- Уведомление о переходе на УСН или ЕСХН, если вы планируете использовать спецрежим

- Для иностранцев: копия ВНЖ или РВП, нотариально заверенный перевод документов на иностранном языке

- Для несовершеннолетних: разрешение законного представителя, решение суда о дееспособности или свидетельство о браке

- Для работы в определенных видах деятельности (сферы образования, медицины и др.) могут потребоваться справка об отсутствии судимости и другие документы

Для формирования пакета документов вам потребуется паспорт. Все заявления и квитанцию можно скачать и заполнить вручную или с помощью компьютера. Если вы не знакомы с актуальными требованиями ФНС к оформлению документов для регистрации ИП или не хотите тратить время, можно использовать более удобный способ подготовки документов: с помощью нашего бесплатного онлайн-сервиса. Это быстро и очень просто: достаточно внести свои данные в форму, и система сама подготовит все нужные документы для вашей ситуации с учетом требования закона и налоговой.

1.1 Заявление на регистрацию ИП по форме № Р21001

Заявление по форме Р21001

Образец заявления Р21001 – Создать документ

- Сформировать заявление автоматически Укажите свои данные в форме, скачайте готовое заявление Р21001 и все документы для регистрации ИП с инструкцией по подаче. Создать заявление

- Скачать бланк для заполнения вручную на компьютере XLS, 258 KB

- Скачать форму для печати и заполнения от руки PDF, 850 KB

Для заполнения заявления на регистрацию ИП необходима такая информация:

- Данные паспорта

- Виды деятельности из перечня разрешенных отраслей для ИП

- Контактная информация: телефон, адрес регистрации и адрес электронной почты

1.2 Квитанция об оплате госпошлины

Пример заполнения квитанции на оплату госпошлины при регистрации ИП

Госпошлина за регистрацию ИП составляет 800 рублей. Её можно оплатить:

- В банковском отделении

- Через платежный терминал или банкомат по штрих-коду на квитанции

- На сайте ФНС

- Через интернет-банк картой по реквизитам или штрих-коду

Важно проверить правильность реквизитов регистрирующей налоговой. При заполнении квитанции нашим бесплатным сервисом, реквизиты определятся автоматически.

Госпошлину можно не платить, если вы подаете документы в электронном виде: через МФЦ, через онлайн-сервис ФНС или через нотариуса.

Обратите внимание: при отказе в регистрации по причине ошибок в оформлении документов, использовании неактуальных бланков или некомплектности документов, вы можете снова подать исправленные документы без повторной уплаты госпошлины в течение 3-х месяцев.

1.3 Уведомление о переходе на УСН

Пример заявления о переходе на УСН при регистрации ИП

Пример заполнения уведомления о переходе на УСН – Создать документ

- Сформировать заявление на УСН автоматически Укажите свои данные в форме, скачайте уже заполненное заявление о переходе на УСН и все документы для регистрации ИП с инструкцией по подаче. Сформировать заявление

- Скачать пустой бланк, чтобы заполнить на компьютере XLS, 54 KB

- Скачать пустой бланк для печати и заполнения ручкой PDF, 51 KB

Если вы хотите применять в работе упрощенную систему налогообложения, можно подать уведомление о переходе на УСН при регистрации ИП или в течение 30 дней после нее. Если пропустить этот срок, перейти на УСН вы сможете только со следующего года.

- Данные паспорта

- Код регистрирующей налоговой инспекции

- Контактная информация заявителя

- ИНН, если есть

Любой вариант – бесплатен! Росбанк поможет подготовить документы для регистрации ИП и подать их онлайн, а затем откроет расчётный счёт. Если вы – гражданин РФ, переходите по ссылке ниже, чтобы узнать подробности.

Если не подходит онлайн-подача, наш онлайн-сервис сформирует полный пакет документов для подачи в ФНС, учитывая новые требованиям закона.

Как зарегистрировать ИП самостоятельно в 2022 году – пошаговая инструкция

Вы можете самостоятельно открыть ИП без обращения к профессиональным регистраторам. Достаточно заполнить заявление на регистрацию физического лица в качестве индивидуального предпринимателя по форме Р21001 и оплатить госпошлину 800 рублей. Зарегистрироваться можно и бесплатно, если подать документы в электронном виде.

Самый важный шаг при регистрации ИП — подготовка документов, которые вы можете заполнить самостоятельно, следуя инструкциям. Если сделать это неверно, например, допустить ошибку в заявлении, будет отказ от ФНС. Чтобы этого избежать, заполнять документы удобно с помощью автоматического бесплатного сервиса.

Подать пакет документов в налоговую инспекцию тоже несложно — потребуется паспорт, заявление по форме Р21001 и квитанция об оплате госпошлины 800 рублей. Срок регистрации ИП — 3 рабочих дня.

Также есть ряд действий, которые надо не забыть сделать после регистрации ИП, чтобы облегчить ведение бизнеса.

1. Подготовить документы для регистрации ИП

В обязательный пакет документов для регистрации ИП входят:

- паспорт и его копия,

- заполненное без ошибок заявление по форме Р21001,

- квитанцию об оплате госпошлины 800 рублей. Пошлина не уплачивается, если документы подаете электронно, через МФЦ или через нотариуса. Вы получите заполненную квитанцию на оплату, если будете готовить документы через наш сервис.

- Уведомление о переходе на УСН, если решили применять эту систему налогообложения. Подать заявление можно сразу с регистрационными документами или в течение 30 дней после регистрации, чтобы иметь возможность использовать УСН с момента открытия ИП..

Сложнее всего заполнить заявление Р21001, которое состоит из нескольких страниц. В нем указывается ФИО будущего ИП, паспортные данные с пропиской, ИНН (при наличии), контактный телефон и виды будущей деятельности по кодам ОКВЭД. Можно указать несколько видов, которые и составят основу вашего бизнеса. Правда, основная деятельность, по которой вы планируете больший доход, может быть только одна.

Наш сервис готовит документы без ошибок, в соответствии с требованиями инспекции. Вы вносите свои данные в форму, остальное программа делает автоматически. Вы получаете верные документы для регистрации ИП и инструкцию по подаче. Все можно скачать и распечатать.

Дополнительно для регистрации ИП могут потребоваться такие документы:

- Нотариальная доверенность, если документы подает за вас представитель.

- Вид на жительство или разрешение на временное проживание в России, если ИП регистрирует иностранец.

- Если статус ИП решил получить несовершеннолетний, надо предоставить один из трех документов на выбор заявителя:

- нотариальное согласие законных представителей несовершеннолетнего,

- свидетельство о браке заявителя, которому нет 18 лет,

- решение суда о признании заявителя полностью дееспособным.

2. Подать документы

Подавать документы на регистрацию ИП следует не в любую ФНС, а именно в регистрирующую налоговую, к которой вы относитесь по прописке. Таких налоговых намного меньше, чем районных и функции у них разные: одна регистрирует, другие лишь принимают отчеты, проводят проверки и консультируют. Бывает, что на целый регион всего одна регистрационная ФНС. Узнать ее адрес можно на сайте ФНС. Если вы будете готовить документы через наш бесплатный сервис, ваша налоговая определится автоматически.

Подать документы на регистрацию ИП вы можете сами или через представителя с нотариальной доверенностью. Есть несколько вариантов подачи документов:

Непосредственно в налоговую. Вас щарегистрируют как индивидуального предпринимателя через 3 рабочих дня, если с документами все в порядке. Обычно налоговые инспекторы указывают на ошибки во время приема документов и отправляют исправлять.

При отказе регистрации вы можете подать документы повторно, предварительно исправив все ошибки или вложив недостающие документы. Платить госпошлину при этом не надо, если успеете подать документы повторно в течение 3-х месяцев с даты отказа. Если обратитесь позже, снова надо будет уплатить госпошлину.

- Отправить документы электронно на сайте nalog.ru, если у вас есть электронная цифровая подпись (ЭЦП).

- Подать документы через нотариуса. Вы приносите полный пакет документов, а нотариус переводит их в электронный формат и отправляет, подписав своей ЭЦП. Госпошлину оплачивать в этом случае не нужно, но за услуги нотариуса придется заплатить. Стоимость таких услуг нужно уточнять у каждого нотариуса индивидуально.

- Отправить документы заказным письмом с описью вложения и уведомлением о вручении, предварительно заверив свою подпись в заявлении у нотариуса. Также потребуется нотариальная копия паспорта

Доверьте подготовку заявления и других документов нашему сервису – он учитывает все требования инспекции и не допускает ошибок. Введите свои данные в простую форму и получите бесплатно готовый пакет документов с рекомендациями по подаче.

3. Действия после регистрации ИП

После регистрации ИП вы можете сделать:

- Выбрать режим налогообложения. Если вы хотие применять “упрощёнку” и не подали заявление о применении УСН вместе с документами на регистрацию, то необходимо это сделать в течении 30 дней после регистрации. Иначе у вас будет общий режим налогообложения и вы будете считаться плательщиком НДС. Это не всегда выгодно для начинающего предпринимателя. Вы можете также работать по другим налоговым режимам:

- ЕНВД, тогда заявление следует подать не позднее 5 дней с начала ведения деятельности, разрешенной для этого налога. Помните, с 2022 года ЕНВД отменяется по всей РФ.

- Патентной системе, для этого следует подать заявление в ФНС за 10 дней до начала работы по патенту. Обычно патент приобретается для сферы услуг

- 32 448 рублей – взносы на обязательное пенсионное страхование,

- 8 426 рублей – взносы на обязательное медицинское страхование.

4. Причины отказа в регистрации

ФНС откажет в регистрации ИП, если у вас нет законного права на предпринимательскую деятельность:

- Являетесь государственным служащим: чиновник, военнослужащий, нотариус, судья, полицейский, работник прокуратуры или ФСБ.

- Не достигли 18 летнего возраста. Правда в некоторых случаях вам будет разрешено открыть ИП, если:

- зарегистрирован брак, который является основанием считать вас полностью отвечающим за свои действия,

- есть нотариальное согласие ваших законных представителей,

- есть судебное решение о признании вас дееспособным.

- Находитесь на территории РФ незаконно.

- Признаны банкротом.

- У вас уже есть действующее ИП. Стать индивидуальным предпринимателем дважды нельзя. Можно возобновить ранее приостановленную деятельность.

- На вас наложен судебный запрет на ведение предпринимательской деятельности или есть непогашенная судимость за тяжкие преступления.

Но самые частые причины отказа в регистрации ИП связаны с ошибками в документах или их некомплектностью.

Заполните форму на нашем сайте, а программ сама сформирует верные документы в полном соответствии требованиям ФНС. Останется скачать и распечатать. Также вы получите инструкцию по подаче.

Пошаговая инструкция по регистрации ИП

Для того чтобы вести бизнес и получать за это вознаграждение, нужно зарегистрироваться и платить налоги. Самый простой способ сделать это — оформить регистрацию в качестве индивидуального предпринимателя. Но даже такая, казалось бы, несложная процедура, как регистрация ИП, вызывает массу вопросов, особенно у тех, кто делает это впервые.

Специально для тех, кто хочет начать свой бизнес, мы приготовили пошаговую инструкцию как зарегистрировать ИП без проблем.

Как зарегистрировать ИП: предварительная подготовка

Прежде чем идти в местное отделение ФНС, нужно определиться с видом деятельности и выбрать подходящую вам систему налогообложения.

Как выбрать вид деятельности по ОКВЭД?

Вид деятельности выбирается в особом Общероссийском классификаторе видов экономической деятельности (ОКВЭД). Здесь каждому виду деятельности присвоен особый код. Именно этот код вам нужно будет сообщить в налоговые органы. В зависимости от того, какие коды ОКВЭД вы предоставите в заявлении на регистрацию ИП, вам будет предложена система налогообложения.

В заявлении необходимо будет указать основной и дополнительные коды деятельности. Основной — это тот вид деятельности, по которому предприниматель планирует получать наибольший доход. Дополнительные — те виды деятельности, по которым доход планируется меньше основного.

Например: основной код 59.2 — Деятельность в области звукозаписи и издания музыкальных произведений, а дополнительными могут быть 59.20.1 — издание аудиовизуальных произведений на магнитных, электронных и цифровых носителях, 59.20.2 — деятельность студий звукозаписи.

Внимание: в 2022 году некоторые коды ОКВЭД изменились, поэтому выбирать свой код нужно в новой редакции ОКВЭД-2.

О том, какие ОКВЭД выбрать для розничной торговли и какие ОКВЭД подлежат лицензированию, читайте в нашей статье.

Как выбрать систему налогообложения?

Стандартный вариант, который предлагается всем новым предпринимателям — общая система налогообложения (ОСНО). Для начинающих такой вариант уплаты налогов будет не очень выгоден. Именно поэтому для многих ИП предусмотрены дополнительные спецрежимы:

- Упрощенная система налогообложения — УСН, или «упрощенка». Здесь есть все подробности про налоги ИП на УСН.

- Патентная система налогообложения — ПСН.

- Налог на профессиональный доход — ПНД. Это спецрежим для самозанятых. ИП могут выбрать его только регистрируясь в качестве самозанятого.

Всё о спецрежиме для самозанятых читайте в нашем специальном материале.

Самостоятельно выбрать режим налогообложения, без глубокого знания налогового законодательства, довольно сложно. Потому перед тем как собирать и подавать документы на регистрацию, стоит обратиться за консультацией в налоговую инспекцию по месту жительства или к частным специалистам-консультантам. В зависимости от рода вашей будущей деятельности, вам помогут выбрать самый оптимальный режим.

Какие документы нужны для регистрации ИП?

Для регистрации ИП потребуется небольшой пакет документов:

- Оригинал паспорта.

- Копии всех страниц паспорта. Если вы выбрали вариант с регистрацией ИП онлайн, по почте или через доверенного представителя, копии всех страниц паспорта вам придется нотариально заверить.

- Заявление о регистрации ИП — форма р21001.

- Квитанция об уплате госпошлины, если вы подаете заявление в налоговой инспекции. В 2022 году госпошлина за открытие ИП составляет 800 рублей. Для заявок, подаваемых онлайн или другими способами, уплата госпошлины не требуется.

В некоторых случаях к этому списку могут потребоваться дополнительные документы. Например, для регистрации через посредника, нужна нотариально заверенная доверенность.

Заявление на открытие ИП форма р21001

Немного подробнее остановимся на самом заявлении на регистрацию — форме р21001. Для резидентов РФ заявление состоит из четырех страниц, для нерезидентов — из пяти.

Какие сведения вносятся в заявление на регистрацию ИП?

- Имя, фамилия и пол заявителя, сведения о рождении, гражданство, ИНН;

- Данные о месте жительства (пребывания) и паспортные данные;

- Кодировка ОКВЭД для основного и дополнительных видах деятельности;

- Контактные данные (адрес проживания, электронная почта и телефон), подпись.

Важно: заполнять форму нужно внимательно, так как неточности, помарки и ошибки — это наиболее частая причина для отказа в регистрации.

Посмотреть как выглядит форма р21001, скачать ее можно на официальном сайте ФНС.

Как подать заявление на регистрацию ИП?

По умолчанию ИП открывается по месту регистрации заявителя. Если прописки нет, заявление можно подать по месту фактического пребывания. Определить адрес отделения вашей налоговой инспекции и ее реквизиты можно на сайте ФНС.

Есть несколько способов подать документы на оформление предпринимательства:

- Личный визит в налоговую инспекцию по месту жительства (месту регистрации). Документы передаются инспектору лично или через представителя по предварительной записи;

- Зарегистрировать ИП онлайн на сайте ФНС. В этом случае понадобится квалифицированная электронная подпись. Подать документы можно здесь.

- Зарегистрировать ИП через Госуслуги. Для этого потребуется усиленная квалифицированная электронная подпись (УКЭП). Получить ее можно в удостоверяющих центрах, аккредитованных Министерством цифрового развития, связи и массовых коммуникаций РФ.

- По почте. Бумаги отправляются на почтовый адрес налоговой инспекции по месту регистрации заказным письмом с объявленной ценностью и описью документов.

- Через нотариуса. Документы будут подаваться подаются в электронной форме, для этого потребуется усиленная квалифицированная электронная подпись.

Некоторые банки и финансовые организации также предлагают комплексную услугу регистрации ИП, которая включает в себя консультации по выбору системы налогообложения, сбор, проверку и бесплатную подачу документов, открытие РКО.

Быстрее обрабатываются заявления, отправленные онлайн. Документы, которые отправляются почтой, могут передаваться дольше — всё зависит от скорости работы почтовой службы.

В налоговой инспекции заявление рассматривается в срок не более 3 рабочих дней. После этого вам либо откажут в регистрации, либо вы получите сообщение о регистрации вас в качестве индивидуального предпринимателя. Свидетельство о регистрации, которое раньше обязательно выдавалось на руки новоиспеченным ИП, сейчас не выдается — его электронная копия отправляется на почту, указанную в заявлении. Но если вы захотите, можете написать заявление на выдачу вам бумажного свидетельства. Для этого достаточно написать заявление в налоговой инспекции.

Почему вам могут отказать в регистрации ИП?

В регистрации ИП вам могут и отказать. Для этого есть целый ряд причин. Вот некоторые из них:

- Если вы находитесь на военной службе

- Если вы государственный или муниципальный служащий

- Если вы признаны недееспособным (например, по состоянию здоровья)

- Если вы иностранец, не зарегистрированный на территории России (не имеете вида на жительство).

Чаще всего в регистрации отказывают из-за неправильно или некорректно оформленных документов или из-за того что они были поданы не в ту инспекцию (не по месту прописки). Если дело в документах — придется исправить все оплошности и подать исправленные документы заново.

Что делать после регистрации ИП?

Сразу после получения сообщения об успешной регистрации и присвоения вам Основного государственного регистрационного номера индивидуального предпринимателя (ОГРНИП), можно начинать работать.

Но перед этим нужно сделать еще несколько дел, которые зависят от специфики вашего бизнеса:

- Зарегистрироваться в Пенсионном фонде (ПФР) и Фонде социального страхования (ФСС). Регистрироваться в этих фондах нужно в том случае, если вы собираетесь нанимать работников.

- Получить необходимые лицензии, если род вашей деятельности требует обязательного лицензирования (например, торговля алкоголем или медицинскими препаратами). Лицензии выдаются соответствующими организациями.

- Зарегистрироваться в службе статистики. Здесь вы получите специальное письмо со всеми нужными вам кодами и статистическими данными. Письмо может понадобиться вам, например, при открытии банковского счета.

- Изготовить печать. Это необязательный пункт, так как сейчас ИП могут спокойно работать и без печати, но ее можно заказать для собственного спокойствия и подтверждения делового имиджа: многие контрагенты могут отказаться работать без печати. К тому же печать — это дополнительная защита подлинности ваших документов.

- Открыть расчетный счет в банке. По закону, ИП могут работать без открытия счета в банке. Но, как показывает практика, работать с банковским счетом гораздо удобнее:

- Расчетный счет позволяет подключить эквайринг и проводить платежи через терминалы или онлайн. Обычный счет физлица для этого не годится.

- Многие банки не приветствуют ведение бизнеса посредством личных счетов и требуют от предпринимателя работать через расчетный счет.

- Отсутствие р/с наносит ущерб имиджу ИП. Партнеры и клиенты не всегда согласны переводить средства на счет частного лица. Полноценные реквизиты говорят о “настоящей” регистрации бизнеса, его надежности.

- Приобрести и зарегистрировать онлайн-кассу. С 2019 года подавляющее большинство ИП должны производить все расчеты с помощью онлайн-касс. Регистрация онлайн-касс производится в вашей инспекции ФНС.

Зарегистрировать ИП с МТС Кассой

Как видите, самостоятельная регистрация ИП не представляет особых сложностей, но всё же отнимает время у предпринимателя. МТС Касса предлагает начинающему бизнесмену целый пакет услуг, которые сэкономят время и позволят запустить бизнес в самые короткие сроки.

Что конкретно мы предлагаем:

- Помощь в выборе банка и тарифа РКО, а также услуги по открытию РКО без визита в банк, бухгалтерское, юридическое, кадровое сопровождение.

- Бесплатная регистрация юр.лиц и ИП в налоговой.

- Помощь в выборе кассового оборудования под ваши нужды (покупка онлайн-кассы, аренда, trade in, рассрочка).

- Товароучетная система. Это облачная программа, которая автоматизирует торговые процессы, ведет складской учет, помогает формировать различные отчеты, упрощает процесс контроля за предприятием.

- Помощь в подключении эквайринга с минимальной ставкой 1%. Открытие счета бесплатно.

- Мобильный интернет с особым тарифом для мобильных онлайн-касс — удобное решение для курьеров, службы доставки, выездной торговли, служб такси и т.д.

- Сервис, настройку под ключ и техподдержку 24/7

- Бухгалтерский интернет-сервис и автоматизация бухгалтерии для ИП

- Услугу по переводу торговли в онлайн-формат и сервисы доставки через бизнес-партнеров под ключ. Мы создадим интернет-магазин, настроим прием оплаты, поможем с привлечением клиентов.

- Инструменты аналитики бизнеса и контроля торговли со смартфона: возможность контролировать свой бизнес из любой точки мира.

- Интеграции с ERP предприятия.

Для любого вида бизнеса мы найдем и реализуем оптимальное решение.

Дата публикации: 09.09.2020

–> МТС Касса 5А со скидкой –> МТС Касса со встроенным эквайрингом и сканером за 15 500 руб вместо 21 500 руб при открытии РКО в МТС Банке–> –> до –> –>

Сканирует Data Matrix, QR-код и любой другой штрихкод за 0,1 секунду при любом освещении и даже в полной темноте

Открыть ИП самостоятельно: пошаговая инструкция

Зарегистрировать ИП самостоятельно совсем несложно — это может сделать любой гражданин Российской Федерации, а также иностранец с постоянной или временной регистрацией. Чтобы подготовить документы и передать их в налоговую, не нужно много времени. При подаче заявления в электронном виде даже не придётся платить госпошлину.

Для успешной регистрации важно правильно подготовить комплект документов. Это уменьшит вероятность того, что ФНС откажет в регистрации из-за ошибок. Сформировать пакет необходимых документов вы можете при помощи нашего бесплатного сервиса.

Зарегистрировать ИП с использованием нашего сервиса могут граждане Российской Федерации, достигшие 18 лет (несовершеннолетние — с согласия законных представителей либо при наличии заключённого брака, решения органа опеки и попечительства или суда об объявлении физического лица, регистрируемого в качестве индивидуального предпринимателя, полностью дееспособным), а также лица без гражданства и иностранцы, имеющие временную регистрацию или вид на жительство в РФ.

1. Что нужно сделать перед регистрацией ИП

Определиться с направлением деятельности

Прежде всего нужно выбрать один или несколько видов деятельности. Но важно определить основное направление (основной вид деятельности), поскольку это влияет на необходимость получения лицензий, разрешений, а также порядок уплаты налогов. Вид деятельности должен соответствовать классификационному коду ОКВЭД.

Законодательством предусмотрены ограничения на занятие ИП определёнными видами деятельности:

Банковской и страховой деятельностью, также нельзя создавать инвестиционный фонд;

Реализацией военной или космической техники;

Производством и торговлей алкогольной продукцией;

Иными видами деятельности, требующими спецразрешения или лицензии, получить которые предприниматель не сможет ни при каких обстоятельствах.

Выбрать способ уплаты налогов

Далее стоит выбрать подходящую систему налогообложения. По умолчанию всегда применяется ОСНО — общая система налогообложения. Существуют и спецрежимы:

УСН или упрощённая система. Отчисления в налоговую делаются с доходов или с разницы между ними и расходами. Такой режим могут выбрать не все индивидуальные предприниматели.

ПСН — патентная система. Предусматривает покупку патента на определённый вид предпринимательской деятельности. Приобрести патент можно на год или несколько месяцев. Налог в этом случае не привязан к доходам. При таком режиме не нужно вести отчётность.

ЕСХН — специальный режим для предприятий, занимающихся сельским хозяйством. Заменяет НДС, имущественный и подоходный налог.

Налог на профессиональный доход. Подойдёт тем, кто сам оказывает услуги, продаёт товары собственного производства и не планирует нанимать на работников.

В сервисе Альфа-Банка вы можете выбрать ОСНО или УСН.

2. Готовим документы для регистрации

Для регистрации ИП нужен комплект документов:

копия и оригинал общегражданского паспорта;

заполненное заявление по форме Р21001. Подписывается в присутствии инспектора в налоговой

непосредственно перед подачей или заверяется нотариально;

при наличии — ИНН (по закону не требуется, но лучше иметь при себе);

квитанция об оплате госпошлины (при подаче документов на бумажном носителе).

В заявлении указываются личные данные: ФИО, адрес постоянной регистрации, номер телефона, ИНН. Также вносятся данные о виде деятельности — код, выбранный из классификатора ОКВЭД. Форма заполняется только заглавными буквами, также важно правильно использовать сокращённые формы адресных объектов, в соответствии с единым стандартом ФИАС.

Для регистрации ИП могут дополнительно потребоваться:

уведомление о применении специального налогового режима — переходе на упрощённую систему налогообложения. Подать его можно в момент регистрации или в течение 30 дней после.

нотариально заверенная доверенность, решение суда о признании дееспособности. Необходимы, если заявление подаёт законный представитель несовершеннолетнего.

Если подача документов осуществляется через представителя по доверенности, то все документы необходимо нотариально заверить.

Для иностранных граждан, желающих открыть ИП на территории России, требуются документы, подтверждающие законность пребывания в стране.

3. Подаём документы

Подать комплект документов на регистрацию ИП можно онлайн (МФЦ, нотариус, Госуслуги) или на бумажном носителе, путём личной подачи в налоговом органе или через «Почту России» заказным письмом с описью вложения. От способа подачи документов зависит, придётся ли оплачивать пошлину в размере 800 рублей, а также будут ли меняться сроки регистрации.

Рассмотрим подробнее каждый из способов подачи документов:

Через налоговую службу по месту жительства/пребывания. При очной подаче взимается пошлина.

Если всё в порядке, через три рабочих дня вы получите документ, подтверждающий факт внесения записи в ЕГРИП, документ о постановке на учёт в налоговом органе.

В случае некорректного оформления документов регистрирующий орган может выдать отказ в государственной регистрации. При повторной подаче документов на государственную регистрацию в течении трёх месяцев с момента отказа государственную пошлину оплачивать не нужно. Если срок в три месяца пропущен, то придется оплатить пошлину повторно.

Через МФЦ. Услугу регистрации ИП оказывают не все центры — предварительно уточните эту информацию. Срок рассмотрения составляет 3 рабочих дня. В некоторых случаях требуется дополнительное время на отправку документации в ФНС.

Недостатком такого способа является то, что через МФЦ невозможно подать уведомление о применении упрощённой системы налогообложения.

Отправить почтой либо курьером. Также вы можете собрать пакет документов, а затем отправить заказным письмом с описью вложения либо передать через курьерскую службу.

К документации нужно обязательно приложить заверенную у нотариуса копию основного паспорта, а также квитанцию об оплате госпошлины.

Передать через нотариальную контору. С помощью электронной цифровой подписи нотариус заверит комплект документов и направит их в налоговую службу. Срок рассмотрения также составляет три рабочих дня.

Минус этого способа в том, что дополнительно придётся оплачивать услуги нотариуса, стоимость которых зависит от региона и тарифов конкретного нотариуса.

Онлайн. Быстрее всего направить заявление и другие документы через интернет: на сайте ФНС, через приложение ФНС или на портале Госуслуг. Потребуется электронная цифровая подпись и подтверждённая учётная запись. Преимущества такого способа в экономии времени и отсутствии дополнительных трат на нотариуса и госпошлину, но придётся оплатить стоимость ЭЦП. Платить пошлину не нужно. Регистрация при онлайн-подаче осуществляется также за 3 рабочих дня.

4. Что делать после регистрации

Зарегистрироваться в качестве страхователя, если в компании есть наёмные сотрудники. Сделать это необходимо в течение 30 дней после получения документов из ФНС. В противном случае есть риск получить штраф (от 5000 до 10 000 рублей — размер зависит от количества дней просрочки). Встать на учёт можно и самостоятельно, чтобы уплачивать взносы за себя на случай временной нетрудоспособности, связанной с болезнью или материнством.

Получить коды статистики. Без них вы не сможете заполнить налоговую декларацию или открыть расчётный счёт. Коды вы получите по почте, а также можете найти на сайте статистического ведомства.

Открыть расчётный счёт. Это также необязательная процедура. Но стоит помнить, что ФНС установила лимит по проведению операций с наличными. Так, в рамках одного договора можно получать не более 100 000 рублей. Кроме того, расчётный счёт удобно использовать при проведении безналичных платежей и расчётов. Выберите банк, который предлагает открыть счёт бесплатно.

Подключить онлайн-кассу. Если вы планируете принимать у покупателей наличные или оплату по картам, то нужно регистрировать кассу. Кассовый аппарат передаёт фискальные данные в ФНС. Для начала работы заключите договор с оператором фискальных данных (ОФД) и поставьте контрольно-кассовое оборудование на учёт в налоговой.

Оформить лицензию. Если ваша деятельность подлежит лицензированию, то понадобится лицензия. Стоимость и порядок оформления лицензионных документов можно уточнить у соответствующего виду деятельности ведомства (например, для оказания образовательных услуг — это Рособрнадзор).

Своевременно сдавать налоговую отчётность. Порядок и сроки сдачи документации определяется режимом налогообложения. Помните, что несвоевременная подача декларации грозит штрафными санкциями и начислением пеней.

Вести документооборот. Документация ИП всегда должна быть в порядке. Важно раздельно хранить налоговые, кассовые документы, договоры с поставщиками и т. д.

Уплачивать налоги и взносы в фонды. Даже если вы по какой-то причине временно не ведёте деятельность, вы всё равно обязаны платить взносы в ФОМС и ПФР, а также делать налоговые отчисления за сотрудников.

Изменить режим налогообложения. Подать заявление о переходе на ЕНВД можно в течение пяти дней после начала деятельности. На приобретение патента у ИП есть 10 дней, а для перехода на ЕСХН — 30 дней с момента регистрации.